Mrzonka wolnościowców czy możliwy do zrealizowania plan?

Wiele osób w debacie medialnej od dawna rozwodzi się nad tym czy w Polsce można zlikwidować podatek dochodowy dla osób fizycznych, czyli PIT (ang. Personal Income Tax). Dyskusja została ostatnimi czasy rozgrzana faktem, że do programu wyborczego jednej z największych partii, a w zasadzie koalicji w polskiej polityce trafił punkt brzmiący „docelowo obniżymy PIT do 0%”. Dotychczas wielu polskich polityków i ekonomistów wyrażało negatywne opinie na temat PIT-u, a byli to m.in. Janusz Korwin-Mikke, Robert Gwiazdowski i Konrad Berkowicz, których wypowiedzi o podatku dochodowym posłuchasz na YouTube, klikając w zamieszczone pod imionami linki. W skrócie: wszyscy trzej chcą całkowitego zniesienia podatku dochodowego, bo według nich jest nieefektywny (budżet ma z niego relatywnie mało) oraz w połączeniu ze szczodrą polityką socjalną, zwyczajnie nie zachęca ludzi do ciężkiej pracy. Nie wszyscy obecni w świecie polskiej polityki jednak podzielają ich zdanie.

W całkowitej opozycji do opcji wolnościowych stoi gospodarcza lewica, sugerując, że podatku dochodowego nie tylko nie należy likwidować, ale wręcz powinno się podnieść jego stawkę dla najwięcej zarabiających. Mówią tak m.in. prezes partii Razem Adrian Zandberg, czy Marcelina Zawisza z zarządu tej samej partii. Szczegóły dotyczące ich programu podatkowego znajdziecie pod tym linkiem. Sugeruję zapoznać się ze stanowiskami obydwu partii, gdyż mimo tego, że są one skrajnie odmienne, to świetnie rysują one ramy dla systemu pobierania podatku dochodowego, a zarazem kontekst do zrozumienia wpisu, który właśnie czytasz. Głównym pytaniem, na które sobie dziś odpowiemy, będzie „czy podatek PIT powinien istnieć, a jeśli tak to w jakiej formie?”, a odpowiedź na nie jak zawsze nie będzie taka oczywista. Miłej lektury!

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Co to jest Krzywa Laffera i czy są jakiekolwiek dowody na jej działanie.

- Jak stawka podatku PIT wpływa na wpływy do budżetu z jego tytułu w różnych krajach Europy.

- Co mogłaby spowodować likwidacja PIT.

- Czy są kraje bez PIT, a jeśli tak to skąd uzyskują wpływy do budżetu.

- Jak w praktyce przeprowadzić proces likwidacji PIT. Dwie metody, jeden cel.

Idea wolnościowa, a idea socjalistyczna

Podatek dochodowy wprowadzony został po raz pierwszy w roku 1799 w Wielkiej Brytanii, gdy Henry Beeke zaproponował go jako sposób na szybkie uzbieranie dodatkowych pieniędzy z podatków na broń dla armii brytyjskiej. Był on progresywny, a więc jego procentowa wartość rosła wraz z wielkością dochodów, a mimo to jak na dzisiejsze standardy bardzo niski, wynosząc między 1%, a 10% dochodów pracownika. Zastanówmy się w jaki sposób ten „tymczasowy podatek wojenny”, nie dość, że przetrwał już 200 lat to jeszcze zainspirował większość krajów na świecie do jego wprowadzenia.

Zanim tego dokonamy, pozwól, że napiszę Ci kilka słów o jednej znanej z historii postaci, które przedstawiała bardzo mocne zdanie na temat tego podatku. Jeśli zastanawiałeś się kogo przedstawia zdjęcie główne wpisu to jest to znany francuski ekonomista Frédéric Bastiat, któremu znacznie bliżej było do opcji wolnościowej niż lewicowej. Zasłynął on swoim dziełem „Co widać, a czego nie widać” i cytatami w rodzaju „Czy pragniemy więc, by przyszedł jakiś socjalista i zniszczył nasze dobrowolne umowy, zatrzymał podział pracy, zastąpił połączone wysiłki wysiłkami pojedynczego człowieka i sprawił, że cywilizacja zaczęłaby się cofać?„. Nie muszę chyba dodawać, że nie był on największym zwolennikiem podatku dochodowego, a więc jak nikt inny pasował on na główne zdjęcie do wpisu o takim tytule.

W poprzednim wpisie, czyli „Jak wysoki jest polski podatek PIT? Porównanie z innymi krajami” doszliśmy wspólnie do wniosku, że podatek ten jest drogi w ściąganiu. Przypomnę Ci, że jego koszt pobrania wynosi corocznie między 1,5 mld, a 2 mld zł, a uzysk z tego podatku około 66 mld zł. Pierwszym problemem jest więc „prowizja” 3%, którą pobiera aparat państwa i skrajnie nieefektywny sposób jego ściągania. Drugim kłopotem, od którego opisu zaczniemy ten artykuł jest wiarygodność słynnej krzywej Laffera, która głosi, że od pewnej wysokości podatków ludzie zaczynają kombinować jak uniknąć jego płacenia, przez co do budżetu państwa trafia mniej, a nie więcej pieniędzy. Sprawdźmy tą hipotezę.

Co to jest krzywa Laffera?

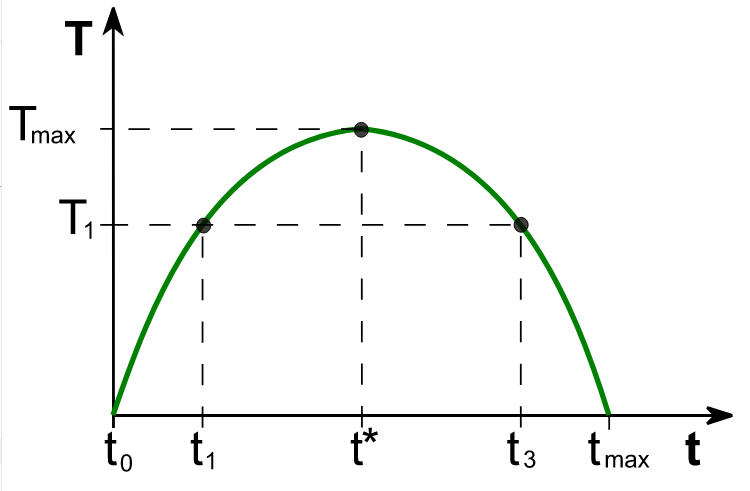

Arthur Laffer, amerykański ekonomista naszych czasów opracował w roku 1974 teorię głoszącą, że istnieje pewien optymalny poziom podatku dochodowego, którego przekroczenie powoduje spadek wpływów do budżetu. Idea jest dosyć rozsądna i logiczna, bo bazuje na ludzkiej naturze i tym, że zabieranie obywatelom zbyt wiele wywoła wzrost oszustw podatkowych i spadek motywacji do pracy osób opodatkowanych. Podstawowy wariant krzywej Laffera to przesunięta ujemna funkcja kwadratowa wyglądająca następująco:

Najważniejszym punktem na osi odciętych jest t*, czyli punkt, w którym wpływy z podatków są maksymalnie wysokie, a którego przekroczenie ma powodować rzekomy ich spadek. O ile teoria Laffera jest bardzo logiczna i przekonująca to mam z nią kilka problemów:

- Jako że żaden kraj świata dynamicznie, wielokrotnie i co kilka lat nie zmieniał stawki podatku dochodowego, to prawie niemożliwe jest znalezienie empirycznych dowodów na działanie tej teorii.

- Wyznaczenie punktów t1 oraz t3 jest bardzo trudne, gdyż prawdopodobnie będzie inne w zależności od kultury, przyzwyczajeń ludzi i wysokości wszystkich innych obciążeń podatkowych typu podatku VAT czy akcyzy.

- Często jako dowód na działanie Krzywej Laffera podaje się efekt opisanej tutaj obniżki polskiej akcyzy z roku 2002, która spowodowała zwiększone wpływy z tytułu tego podatku do budżetu. Problem w tym, że ciężko określić jak dalece do tego wzrostu wpływów „dołożył się” skok konsumpcji alkoholi i papierosów, a ile wyjście „zalegalizowanie” części szarej strefy, czyli faktyczny efekt działania Krzywej Laffera w praktyce.

Z tych trzech powodów uważam, że warto by sprawdzić zależność wysokości stawki podatku dochodowego PIT oraz wpływów z jego tytułu jako procent PKB dla krajów OECD, czego dokonam w kolejnym akapicie.

Czy są dowody na działanie krzywej Laffera?

Jak wyżej wspomniałem i niestety dla nas znalezienie „dowodów lokalnych” na działanie Krzywej Laffera będzie bardzo ciężkie. Pod tym pojęciem mam na myśli dane pochodzące z jednego państwa, które często i stopniowo zmieniało stawkę podatku dochodowego w sposób umożliwiający nam zweryfikowanie hipotezy Laffera w praktyce. Wydaje się ona logiczna, ale z braku lepszych dowodów na jej działanie możemy spróbować zrobić coś zupełnie innego. Sprawdzimy teraz czy istnieje zależność między wysokością podatku dochodowego PIT dla osoby zarabiającej 166% średniej krajowej do wysokości wpływów z PIT jako proc. PKB danego państwa:

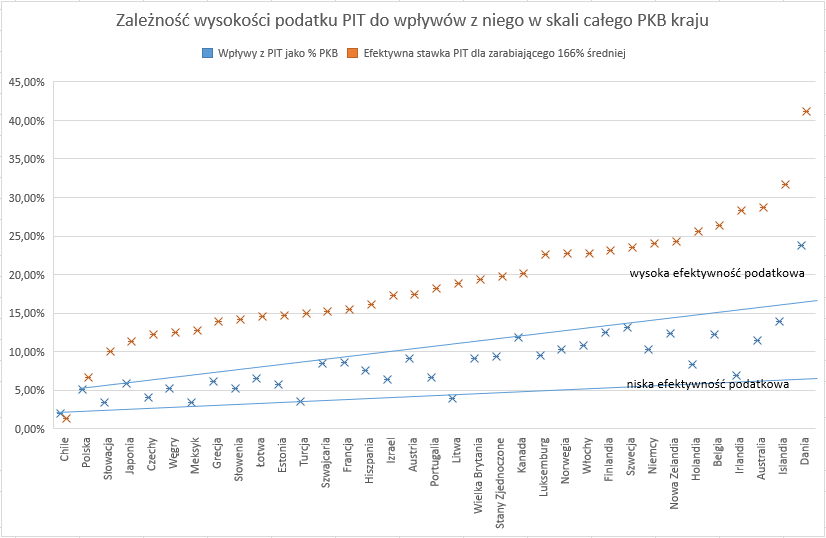

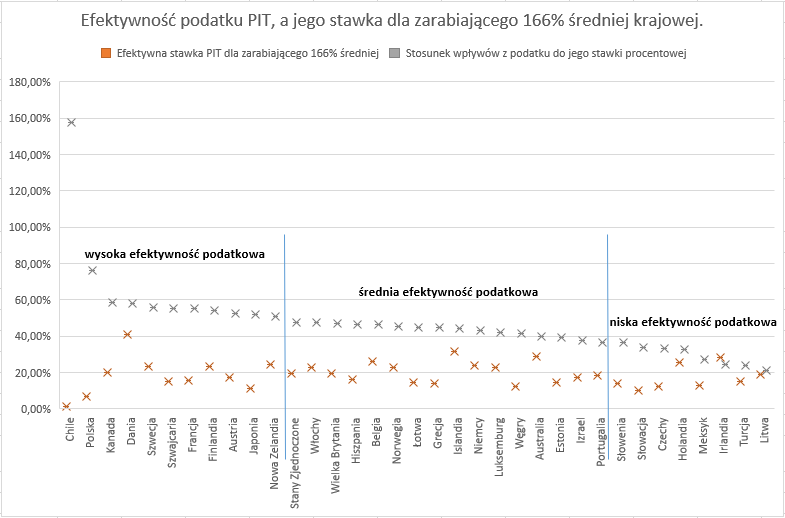

Już na podstawie tego wykresu możemy wysnuć ciekawe wnioski. Pierwszym z nich jest to, że istnieje widoczna zależność między wysokością podatku dochodowego a wpływami do budżetu z jego tytułu. Ameryki tu nie odkryłem i nie jest to żaden genialny wniosek. Dodatkowo sam w sobie o niczym nie mówi, ale po przyjrzeniu się wykresowi można natknąć się na jedną ciekawą zależność. Mianowicie, na każdym „poziomie” stawek podatkowych wpływy z tytułu PIT znacznie różnią się pomiędzy państwami. Aby lepiej przedstawić tę zależność, wklejam kolejny wykres, tym razem uzależniający wysokość stawki podatkowej od efektywności jego ściągania. Ta druga jest tym wyższa, im większa część wpływów do budżetu pochodzi właśnie z PIT:

Co właściwie przedstawia powyższy wykres? Na osi x od lewej strony prezentuję kraje z najwyższą efektywnością podatkową podatku PIT. Jeśli jesteś zdziwiony tym, że Polska jest tak wysoko, to możesz samemu rzucić okiem na dane OECD o stawkach i ściągalności podatku w krajach członkowskich. Na chwilę odejdźmy jednak od Polski, bo na wykresie zarysowała się bardzo interesująca korelacja, a właściwie jej brak.

Z wykresu jasno wynika, że efektywność podatku nie zależy od jego stawki, za wyjątkiem krajów, w którym efektywna stawka podatku PIT jest bardzo niska, czyli Polski i Chile. Co więcej, kraj z najwyższą stawką PIT w zestawieniu wynoszącą bagatela 41% jest też trzecim najbardziej efektywnym krajem co do wysokości przychodów z jego tytułu. Chodzi o Danie, która nie słynie ze swoich niskich podatków, co potwierdza powyższy wykres. Gdzie leży przyczyna tego zjawiska? Czy kluczem do rozwiązania zagadki podatku dochodowego jest nie tylko jego stawka/wysokość, ale też efektywność jego ściągania?

Niestety podejście porównujące różne kraje nie potwierdza działania krzywej Laffera, ale też jemu nie zaprzecza. Niezależnie od podstaw teoretycznych nie dowiemy się czy w Polsce można zlikwidować podatek dochodowy PIT bez próby przewidzenia skutków tej reformy dotyczących przedsiębiorców i obywateli, ale także budżetu państwa. Co spowodowałaby zatem całkowita likwidacja podatku PIT?

Co mogłaby spowodować likwidacja PIT?

Całkowita i natychmiastowa likwidacja podatku dochodowego PIT mogłaby odnieść w Polsce różnorakie skutki. Poza tym oczywistym, czyli obniżeniem wpływów do budżetu państwa, które tylko częściowo zastąpiłyby wpływy z VAT towarzyszące zwiększonej konsumpcji, przyniosłoby to inne, niekiedy ciężkie do przewidzenia efekty. Nie bez powodu warto też ocenić sytuację z perspektywy przedsiębiorcy, którego pracownicy przyzwyczaili się do określonej kwoty netto, która nagle stałaby się równa kwocie brutto, a więc wystąpiłby bufor do obniżenia wynagrodzeń. Oto co według mnie mogłoby się stać z perspektywy trzech głównych aktorów w tym procesie:

- Z perspektywy pracownika pensja brutto stałaby się w okamgnieniu pensją netto, czyli większość Polaków zaczęłoby zarabiać pomiędzy 8%, a 30% więcej. Zmiana dotyczyłaby również osób na kontraktach B2B, które w jednoosobowych działalnościach gospodarczych również rozliczają się za pomocą PIT (liniowego 19% albo progresywnego 17%/32%).

- Pracodawca nie odczuje tej zmiany bezpośrednio, bo nie dotyczy ona składek socjalnych (emerytalnego, rentowego, ani zdrowotnego). Wpłynie ona natomiast na oczekiwania pracowników wobec wynagrodzeń, ale sądzę, że pracodawcy spróbują i tak zatrzymać część pensji dla siebie, tłumacząc, że „przecież pracownicy zarabiają i tak więcej niż wcześniej”. Pozytywnym efektem ubocznym tego procederu będzie wzrost inwestycji firm i spółek spowodowany ich oszczędnością na wynagrodzeniach.

- Skarb państwa zanotuje redukcję przychodów z tytułu PIT do zera, a więc zamiast ok. 435 mld złotych wpływów w skarbcu pojawi się corocznie (pomijając wpływ lockdownów) ok. 370 mld złotych. Warto odnotować tu fakt, że te 60 mld złotych zostanie w kieszeniach Polaków i z dużym prawdopodobieństwem w znacznym stopniu zostanie przeznaczone na konsumpcję. Można więc zakładać, że ok. 10% tej kwoty, czyli jakieś 6 mld złotych „wróci” do budżetu w postaci VAT i akcyzy, ukrytych w prawie każdym produkcie, po który sięgamy. Oczekiwałbym więc spadku wpływów budżetowych z 435 mld zł do ok. 380 mld zł, wiążącego się z koniecznością ucięcia niektórych wydatków budżetowych.

Zanim przyjrzymy się bliżej procesowi możliwej redukcji lub likwidacji podatku dochodowego PIT w Polsce sprawdźmy czy na świecie są kraje, które z tego podatku zrezygnowały lub nigdy go nie wprowadziły, a jeśli tak to z jakich innych źródeł czerpią wpływy budżetowe.

O państwach bez podatku dochodowego PIT

W poszukiwaniu odpowiedzi na pytanie czy w Polsce można zlikwidować podatek dochodowy PIT warto będzie sprawdzić czy są kraje o podobnej wielkości, które już tego dokonały. W kolejnym paragrafie zawarłem nazwy dziewięciu państw, które nie ściągają od zatrudnionych żadnego podatku dochodowego, a wpływy do budżetu znajdują gdzie indziej.

Od razu wspomnę, że największy z tych krajów, czyli Zjednoczone Emiraty Arabskie ma populację czterokrotnie niższą niż Polska. Dodatkowo prawie wszystkie kraje zestawienia to producenci ropy, którzy poprzez państwowy monopol na jej wydobycie zwyczajnie nie muszą opodatkowywać wynagrodzeń swoich obywateli. Przyjrzyjmy się bliżej omawianym krajom, aby zrozumieć dlaczego nie ulegają pokusie wprowadzenia podatku dochodowego PIT.

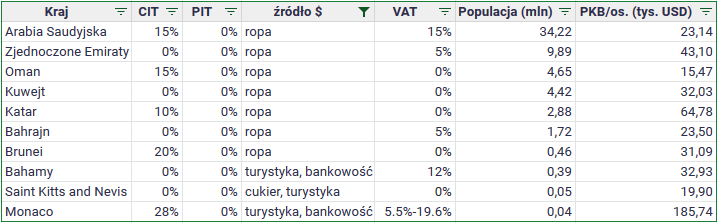

Które kraje nie mają podatku PIT?

Analizując poniższą tabelę, dojdziesz do wniosku, że kraje te dzielą się na dwie grupy. Pierwsza to producenci ropy z populacją pomiędzy 1,5, a 10 mln osób. Drudzy to malutkie państwa oo populacji poniżej 1 mln ludzi, będące rajami podatkowymi lub turystycznymi, które ze swoją małą populacją i tak mało co by z podatku PIT zarobiły. Żaden z tych krajów wielkością, ani specyfiką nie przypomina naszej ojczyzny, a ich PKB na osobę znacznie odbiega (no, może poza Omanem) od Polskiego 15 000 dolarów na osobę rocznie:

Bardzo ciężko na podstawie danych z powyższej tabeli oceniać czy Polska mogłaby znieść podatek dochodowy, gdyż kraje te są skrajnie różne od naszego. Ciekawostką są też bardzo niskie stawki podatku VAT w większości krajów z powyższego zestawienia. Państwa te główne wpływy notują z CIT, opodatkowując firmy wydobywające ropę lub produkujące inne dobra narodowe. W Polsce również istnieje „podatek od wydobycia niektórych kopalin”, z którego nasz kraj czerpie jakieś 1,5 mld złotych rocznie, efektywnie drenując większość zysku spółki KGHM Polska Miedź. Ta kwota wobec około 435 mld zł planowanych w 2020 roku wpływów do budżetu jest tak niska, że Polsce raczej nie uda się przeżyć na opodatkowaniu wydobycia czegokolwiek. Z tego powodu warto by poszukać większych krajów (oraz tych, które nie opierają gospodarki na ropie i opodatkowaniu spółek ją wydobywających), które zrezygnowały z nakładania obowiązku zapłaty podatku dochodowego PIT na swoich obywateli. Oczywiście jeśli takich nie znajdziemy, to wystarczą nam te, które ustaliły PIT na wysokości znacznie niższej niż ten, który płacimy w Polsce.

Obserwuj mnie na Twitterze (X):

Subskrybuj mój kanał YouTube:

Czy jakiś duży kraj na świecie nie pobiera podatku PIT?

Odpowiedź brzmi: nie. Chyba że wliczymy tu Arabię Saudyjską, która jednak należy do „wydobywców ropy”, a zatem odmiennej kategorii niż Polska. Wśród krajów, których gospodarka może być uznana za bardziej porównywalną z tą polską, znajdziemy zaledwie kilka z niższą stawką maksymalną podatku dochodowego PIT. Są to następujące państwa:

- Gwatemala. Populacja 17 mln osób, maksymalny podatek PIT 7%.

- Rosja. Populacja 144,5 mln osób, maksymalny podatek PIT 13%.

- Egipt. Populacja 98,4 mln osób, maksymalny podatek PIT 22,5%.

- Sri Lanka. Populacja 21,67 mln, maksymalny podatek PIT 24%.

Wszystkie cztery kraje swoimi maksymalnymi stawkami PIT znacząco odstają od polskiego drugiego progu podatkowego, wynoszącego 32% kwoty wynagrodzenia brutto. Ciekawie byłoby więc sprawdzić strukturę ich przychodów podatkowych, aby trochę lepiej zrozumieć to, jak udaje im się trzymać podatek dochodowy PIT na tak niskich poziomach.

Z uwagi na różnicę w PKB per capita między Polską a Gwatemalą Egiptem i Sri Lanką (kraje te notują ten wskaźnik na poziomie między 3-, a 5- krotnie niższym od Polski!). Z tego powodu porównanie można przeprowadzić wobec Rosji, która ustaliła maksymalny podatek PIT na poziomie 13% wynagrodzenia brutto, czyli prawie 3-krotnie niższym od Polskiego 32%. Skąd zatem Rosja czerpie wpływy budżetowe i jak udaje jej się dopiąć swój roczny budżet bez zwiększania stawki PIT?

Czy w większym kraju da się zredukować PIT?

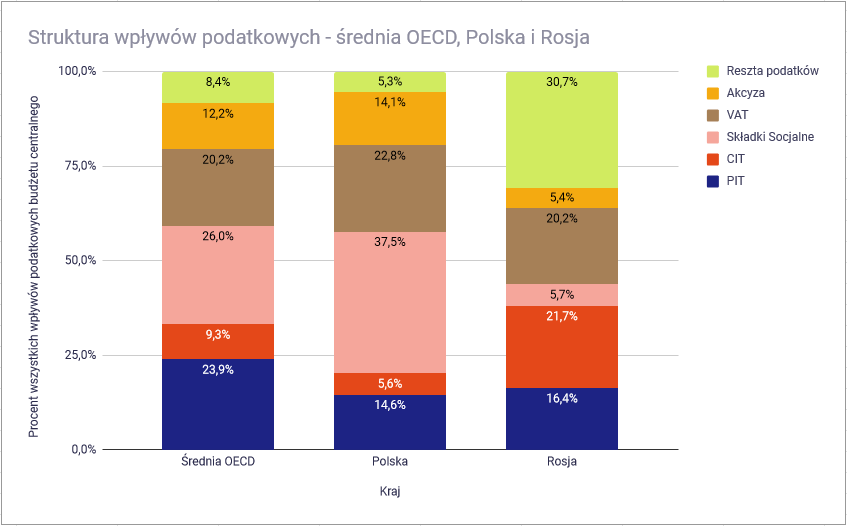

Porównamy teraz strukturę wpływów podatkowych w Polsce i w Rosji, aby lepiej zrozumieć fenomen niskiego podatku PIT u naszego wschodniego sąsiada. O tym skąd Rosja czerpie większość swoich wpływów podatkowych przeczytamy na oficjalnej stronie rosyjskiego odpowiednika GUS-u pod tym linkiem. Zanim zobaczysz zestawienie, warto wspomnieć, że podatki to jedynie około 20% PKB Rosji, a aż 35% PKB Polski, a więc Rosja jest znacznie bardziej wolnym podatkowo krajem. Tak w roku 2018 przedstawiała się struktura wpływów do budżetu z tytułu danin i podatków dla Polski, Rosji i średniej OECD:

Rosja, mimo wielkości i licznej populacji, strukturą podatkową przypomina bardziej arabskich wydobywców ropy niż Polskę i inne kraje OECD. W pozycji „reszta podatków” stanowiącej aż 30,7% wszystkich wpływów podatkowych w Rosji kryją się przede wszystkim podatki od kopalin, płacone przez wielkie koncerny wydobywcze. Tym sposobem Rosja może pozwolić sobie na niską stawkę podatku PIT, z którego i tak ma procentowo wyższe wpływy niż Polska. Ale diabeł tkwi w szczegółach. W Polsce składową podatku dochodowego są de facto składki socjalne, z których nasz kraj ma aż 37,5% wpływów podatkowych. Dla porównania Rosja otrzymuje z tego tytułu jedynie 5,7% wpływów do budżetu.

W praktyce zatem, z pensji pracownika państwo Polskie uzyskuje jakieś 35-40% wpływów budżetowych, a Rosja jedynie 17-20%. Niestety nie przybliża nas to do znalezienia odpowiedzi na pytanie „czy w Polsce można zlikwidować podatek dochodowy PIT?”, gdyż nawet duży kraj z niższą stawką podatkową posiada duże złoża ropy, którymi kompensuje sobie niższe wpływy z tytułu podatku PIT. Czy istnieją jakieś dowody empiryczne na szkodliwość wysokich podatków lub (z innej perspektywy) na pozytywny efekt, który mogą odnieść na gospodarkę cięcia podatkowe?

Obserwuj moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Co powodują podwyżki i obniżki podatków?

Znalazłem niedawno ciekawe zestawienie opisujące efekt kilkudziesięciu cięć podatkowych w różnych krajach w okresie ostatniego stulecia. Znajdziesz je tutaj, a dowodzi ono dość jednoznacznie, że zmiany stawek podatku PIT powodują następujące efekty:

- Zwiększenie maksymalnej stawki podatku PIT powoduje spadek motywacji pracowników i ogólnej produktywności gospodarki.

- Wprowadzenie progresywnej skali podatkowej sprawia, że ludziom mniej zależy na awansach i podwyżkach, a bardziej na próbie uzyskania dodatków socjalnych i innych „gratisów” od państwa.

- Zmniejszenie stawki PIT w powojennych Stanach Zjednoczonych o 1 pp. spowodowało wzrost PKB per capita o 1,4 procent w pierwszym kwartale, aż do 1,8 procent w kwartale czwartym. Dla porównania obniżenie stawki CIT o 1 pp. spowodowało wzrost PKB na obywatela jedynie o 0,4%.

- Kolejne źródło udowadnia, że podwyższenie podatków o 1% powodowało spowolnienie dynamiki wzrostu PKB o średnio 1,3% w ciągu 2 lat. Badanie zostało przeprowadzone w 30 krajach rozwiniętych w latach 1980-2010.

Dane pochodzące z tego źródła są jednoznaczne, ale jak na moje standardy dość mało konkretne. Spróbujmy zatem sami przewidzieć możliwe skutki powolnego i długotrwałego obniżania podatku PIT o kilka punktów procentowych, zanim spróbujemy całkowicie go zlikwidować.

Jak zlikwidować w Polsce podatek dochodowy?

Odpowiedzi na to bardzo złożone pytanie są dwie: stopniowo lub błyskawicznie. Ta pierwsza opcja jest o wiele rozsądniejsza, bo nie wydaje się aż tak dotkliwa dla budżetu państwa oraz pozwala na zatrzymanie się w dowolnym momencie reformy i niekontynuowanie jej w przypadku wystąpienia pewnych skutków niepożądanych. Druga opcja jest już bardzo drastyczna, gdyż brakuje jakichkolwiek badań empirycznych dotyczących całkowitej likwidacji podatku PIT i ich wpływu na budżet państwa, z którego wyparują nagle dziesiątki miliardów złotych.

Spróbuję na moment wcielić się w ustawodawcę i spróbować przewidzieć efekt obydwu wariantów na budżet państwa, życie obywateli oraz na dynamikę polskiego PKB. Będzie to część czysto teoretyczna, którą możesz potraktować jako ciekawą grę myślową, ale niestety niewiele więcej. Tym niemniej będzie to ciekawy wstęp do dyskusji i być może całej serii artykułów o możliwych zmianach w polskim systemie podatkowym w przyszłości.

Metoda błyskawiczna

W polityce rzadko które zmiany podatkowe przeprowadzane są błyskawicznie i to nie bez powodu. Politycy są zachowawczy, bo w każdej zmianie nie dość, że upatrują się korzyści głównie dla swojego elektoratu, to jeszcze bardzo boją się nieprzewidzianych skutków natychmiastowych działań. W metodzie błyskawicznej z dnia na dzień zwolnilibyśmy wszystkich obywateli z konieczności opłacania podatku PIT. Z jednej strony spowodowałoby to szereg pozytywnych zdarzeń, w końcu wszyscy zarabiający legalnie zarabialiby więcej, a część szarej strefy mogłaby się „zalegalizować”, bo nie byłoby tylu zachęt i bodźców do oszukiwania w postaci pracy „na czarno”.

Z drugiej strony spowodowałoby to problemy z księgowością, szok i ogromny spadek wpływów do budżetu państwa oraz… brak uzasadnienia dla zatrudnienia dziesiątek tysięcy urzędników skarbowych. Największą wadą metody błyskawicznej jest jednak brak możliwości przewidzenia wszystkich skutków likwidacji tego podatku, który byłby możliwy w przypadku jego stopniowego wprowadzania i obserwacji każdego z etapów. Z tego powodu według mnie warto by wprowadzać taką zmianę stopniowo w sposób bardziej kontrolowany. Całościowo oceniam ten sposób następująco:

Metoda stopniowa

Metoda stopniowa zakłada stopniowe podnoszenie kwoty wolnej od podatku, a następnie usunięcie tzw. drugiego progu podatkowego (32% zamiast 17% dla „najlepiej zarabiających”) zamiast natychmiastowej likwidacji podatku PIT. Wydaje mi się ona o wiele bardziej rozsądna i mniej bolesna dla budżetu państwa, a jej przeprowadzenie sugerowałbym w następujących krokach:

- [Rok pierwszy] Podniesienie kwoty wolnej od podatku z 3091 zł do około 15 000 zł.

- [Rok drugi] Zbieranie danych i badanie efektu związanego ze zmniejszeniem/powiększeniem wpływów podatkowych związanych ze zmianą.

- [Rok trzeci] Podniesienie kwoty wolnej od podatku z 15 000 zł do 30 000 zł dla wszystkich podatników, niezależnie od rocznych wpływów.

- [Rok czwarty] Zbieranie danych i badanie efektu związanego ze zmniejszeniem/powiększeniem wpływów podatkowych związanych ze zmianą.

- [Rok piąty] W przypadku nieznacznego spadku wpływów i „pojawienia się” wielu legalnych pracowników, którzy przeszli z szarej strefy: zlikwidowanie drugiego progu podatkowego (obecnie 85 528 zł rocznie brutto).

- [Rok szósty] Zbieranie danych i badanie efektu związanego ze zmniejszeniem/powiększeniem wpływów podatkowych związanych ze zmianą.

- [Rok siódmy] Podniesienie kwoty wolnej od podatku z 30 000 zł do 45 000 zł dla wszystkich podatników, niezależnie od rocznych wpływów. W teorii w tym momencie jakieś 50% pracujących nie powinno płacić podatku PIT w ogóle, a pozostałe 50% płaciłoby 17% od nadwyżki powyżej 45 000 zł.

- [Kolejne lata] Sugerowałbym dalej badać wpływ tej reformy na motywację do pracy, liczbę legalnie zatrudnionych i wysokość wypłat brutto/netto Polaków. Równolegle warto by badać wpływ reformy na PKB i pozostałe wpływy podatkowe, głównie te płynące z konsumpcji, czyli z VAT i akcyzy.

Taka reforma nie dość, że jest prosta do przeprowadzenia, to w długim horyzoncie znacznie ułatwiłaby model rozliczania się podatników z fiskusem i zwiększyłaby dobrobyt obywateli bez potrzeby wprowadzania kolejnych programów socjalnych. „Nie zabieraj, zamiast dawać” to świetny drogowskaz dla rządzących, którzy, mam nadzieję, wezmą sobie w końcu takie teksty do serca i trochę poeksperymentują z systemem podatkowym. Całościowy wpływ tej zrównoważonej reformy byłby następujący:

Podsumowanie

Ten artykuł wraz z jego poprzednikiem, czyli „Jak wysoki jest polski podatek PIT? Porównanie z innymi krajami” tworzą miniserię gospodarczych wpisów o podatku PIT na moim blogu. Choć wnioski płynące z obydwu tekstów są niejednoznaczne, to istnieje sporo dowodów empirycznych na to, że wysokie podatki zabijają produktywność obywateli i w długim terminie „tłumią” wzrost PKB danego państwa. Jedną z najważniejszych lekcji płynących z tego tekstu jest to, że drastyczne zmiany w systemie podatkowym warto wprowadzać stopniowo i nie śpieszyć się z nimi. Niestety, system demokratyczny, w którym wybory do parlamentu odbywają się co cztery lata, może nie sprzyjać takiemu podejściu i trwałości wieloletnich reform

Jestem ciekaw Twojej opinii o podatku dochodowym od osób fizycznych PIT w Polsce. Czy jest on według Ciebie za wysoki, za niski, czy odpowiedni? Czy jego zmiana lub całkowite zniesienie wpłynęłoby według Ciebie pozytywnie na produktywność naszych rodaków i czy wobec tego warto byłoby próbować go redukować przez stopniowe podnoszenie kwoty wolnej od podatku? Zapraszam do dyskusji w komentarzach i proponowania kolejnych tematów na wpisy gospodarcze na moim blogu.

Zapisz się do mojego newslettera: