Fenomen najlepszego systemu emerytalnego w Europie.

W opublikowanym kilka tygodni temu artykule „Gdzie w Europie są najwyższe emerytury?” dosyć jednoznacznie wykazaliśmy, że Islandia ma świetny system emerytalny. Zanim zaczniemy, przypomnę, że Islandczyk wcale nie przejdzie na emeryturę zbyt wcześnie, bo zrobi to w wieku 67 lat, czyli (ex aequo z kilkoma innymi narodowościami) najpóźniej w Europie. Emerytura na Islandii również nie rozpieszcza wysokością, bo relatywnie do ostatniej pensji nie jest porażająca i wynosi średnio nieco ponad jej 60%. Spróbujmy zatem dojść do tego jak działa islandzki system emerytalny i jakim cudem jest tak tani dla państwa i czego polski rząd mógłby się nauczyć od islandzkiego.

Dlaczego więc umieściłem Islandię na szczycie listy systemów emerytalnych? Otóż dlatego, że system ten prawie nic nie kosztuje obecnych podatników, co jest ewenementem w skali światowej. Czas zadać sobie pytanie jak to możliwe. Co sprawia, że emerytury na Islandii są tak wysokie, a jednocześnie tak tanie w utrzymaniu dla obecnych pracujących i czego Polska mogłaby się nauczyć w tym kontekście od Islandii?

W skrócie

Z tego artykułu dowiesz się:

- Jakie filary ma islandzki system emerytalny i dlaczego jest tak skuteczny.

- Ile procent ostatniej wypłaty otrzymają islandzcy emeryci.

- Czego Polska mogłaby się nauczyć od Islandii w kwestii systemu emerytalnego.

Jak działa islandzki system emerytalny?

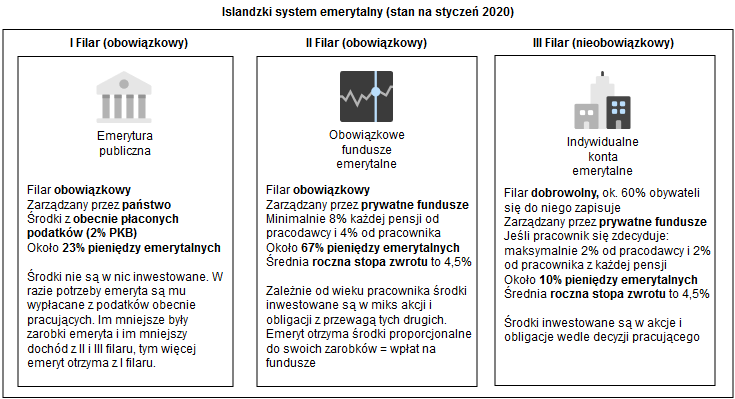

Islandzki system emerytalny, podobnie jak polski, składa się z 3 filarów:

- I filaru, czyli finansowanej z podatków, zależnej od wysokości pensji emerytury publicznej

- II filaru, czyli finansowanych przez pracodawców i pracowników, obowiązkowych funduszy emerytalnych

- III filaru, czyli dobrowolnych indywidualnych kont emerytalnych (odpowiedników polskich IKE, IKZE, OIPE, PPK, PPE, które opisałem w tym wpisie).

Na razie brzmi dość podobnie do polskiego systemu emerytalnego, który opisałem we wpisie „Jak działa ZUS? Gdzie trafiają Twoje składki?„, ale różnic między systemami jest mnóstwo. Pierwszą i najbardziej drastyczną z nich jest to, że islandzki system emerytalny jest tani (2% PKB), podczas gdy polski jest bardzo drogi (12% PKB). Żeby zrozumieć z czego wynikają te różnice musimy najpierw zapoznać się ze sposobem działania filarów emerytalnych na Islandii:

Zgodnie z powyższym, zarówno filar, jak i filar II islandzkiego systemu emerytalnego są obowiązkowe, ale tylko ten pierwszy jest finansowany z podatków. Obowiązkowe fundusze emerytalne wchodzące w II filar emerytalny to prawdziwe pieniądze inwestowane w prawdziwe instrumenty finansowe. To właśnie one zapewniają Islandczykom aż 67% pieniędzy emerytalnych i to o nich głównie będzie ten artykuł. Dobrowolny filar trzeci jest tylko drobnym uzupełnieniem filaru drugiego, trochę przypominający PPK, które niedawno wprowadzono w Polsce.

Emerytura publiczna, czyli pierwszy filar emerytalny na Islandii

Zacznę od ciekawostki: na Islandii pierwszy filar wypłaca emerytom niecałą jedną czwartą wartości emerytur. Dla porównania polski pierwszy filar (ZUS) wypłaca obecnym emerytom ponad 90% wszystkich świadczeń emerytalnych. Emerytura publiczna to tak naprawdę zasiłek dla tych, którzy uzbierali mało lub nie uzbierali niczego w ramach obowiązkowego II filaru, czyli głównie dla osób nie pracujących, które osiągnęły wiek emerytalny. Różni się on więc zasadniczo od polskiego ZUS-u, a jego najważniejsze cechy to:

- Do pobierania środków z tego filaru upoważnia liczba przeżytych (a nie przepracowanych) lat na Islandii.

- Każdy rok (pomiędzy latami życia 16, a 67) na Islandii upoważnia do 1/40 pełnego świadczenia wynoszącego w 2017 około 2 100 €.

- Pełne świadczenie jest obniżane o 45% kwoty innych emerytalnych świadczeń, a w zasadzie wszystkich zarobków na emeryturze

- Oznacza to, że im więcej islandzki emeryt zgromadził w II filarze, o którym zaraz przeczytasz, tym mniej dostanie z I filaru

- Świadczenie z I filaru jest zatem „emeryturą społeczną” lub „emeryturą minimalną”, którą dostanie każdy, niezależnie od przeszłej kariery, zarobków czy zasług dla kraju

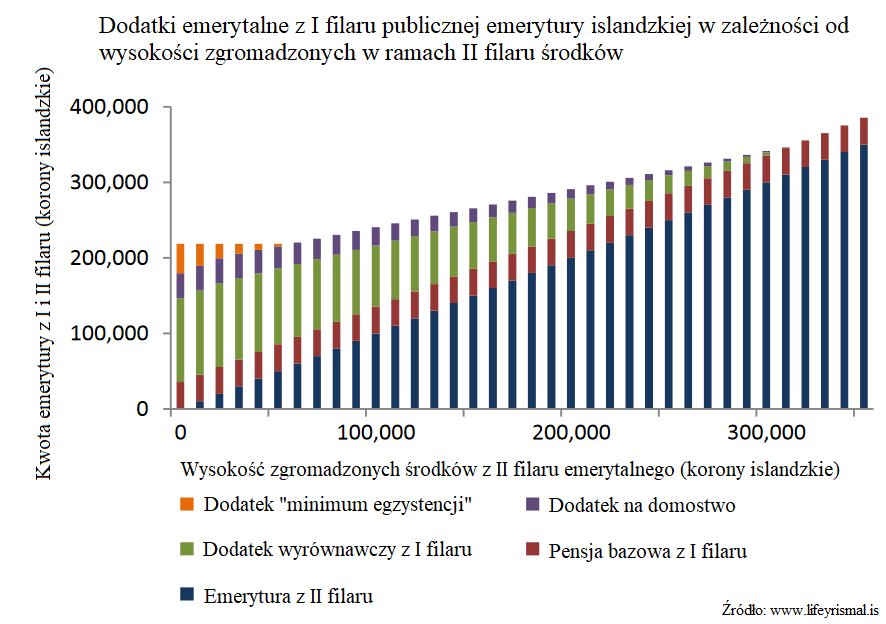

Oto jak przedstawia się wysokość poszczególnych składowych I filaru w zależności od zamożności emeryta, czyli tego ile uskładał w ramach II filaru. Wszystkie wartości podałem w koronach islandzkich (ISK). Aktualnie 200 000 ISK to około 6 000 zł:

Kto jest upoważniony do otrzymania islandzkiej emerytury publicznej?

Do islandzkiej emerytury publicznej upoważniony jest każdy, kto mieszkał legalnie na Islandii przynajmniej 3 pełne lata w wieku od 16 do 67 lat. Jedynie 3 lata spędzone na Islandii gwarantują jedynie 3/40, czyli jakieś 7,5% minimalnego świadczenia z I filaru. Polacy pracujący na Islandii zachowują prawa do emerytury z II filaru nawet po opuszczeniu kraju, po roku nieobecności na Islandii tracą natomiast prawo do nabytej wcześniej emerytury publicznej. Nie wystarczy więc pomieszkiwać kilka lat na Islandii, by po 67 roku życia otrzymać od rządu darmowe pieniądze. To akurat duży plus dla ustawodawcy islandzkiego.

Obowiązkowe fundusze emerytalne, drugi filar emerytalny Islandii

Czy słyszałeś o OFE? Mowa tutaj o polskim „rynkowym” II filarze emerytalnym, który od lat ulega stopniowej redukcji na rzecz waloryzowanego zgodnie ze wzrostem PKB subkonta w ZUS. O tym, czy kierować środki na OFE, czy na subkonto w ZUS przeczytasz we wpisie „Okno transferowe 2024: OFE czy ZUS?„, a na razie przyjrzyjmy się drugiemu filarowi islandzkiego systemu emerytalnego. To właśnie drugi filar na Islandii sprawia, że emerytury islandzkie są tak wysokie, gdyż aż 67% pieniędzy wypłacanym tamtejszym emerytom pochodzi właśnie z niego.

Z uczestnictwa w obowiązkowych funduszach emerytalnych, jak nazwa wskazuje, nie można zrezygnować. Każdy pracujący rezydent Islandii w wieku od 16 do 69 lat zobowiązany jest płacić tam minimum 12% swojej pensji każdego miesiąca, z czego 4% pochodzi od pracownika, a 8% od pracodawcy. Widzisz podobieństwo do polskiego ZUS-u? Bardzo słusznie, gdyż ZUS z każdej pensji pobiera 19,52% (po 9,76% od pracownika i pracodawcy). Różnicą jest to, że islandzki drugi filar emerytalny pieniądze odkłada na Twoim prywatnym koncie emerytalnym i nimi inwestuje.

Jak działa drugi filar emerytalny na Islandii?

Tu każdy z nas powinien mieć spory dysonans poznawczy. Wracając do wpisu „Gdzie w Europie są najwyższe emerytury?” widzisz, że w Polsce stopa zastąpienia wynosi 60%, a na Islandii 53%. Z tym że mówimy tu o stopie zastąpienia I filaru emerytalnego, czyli tak naprawdę dodatku socjalnego dla tych, którzy pracowali na Islandii krótko lub wcale. Stopa zastąpienia samego II filaru islandzkiego to średnio 56%. Oczywiście nie znaczy to, że Islandczyk otrzyma sumę maksimów filaru I oraz II, gdyż obydwie składowe są od siebie odwrotnie zależne (patrz wykres powyżej).

Nie zmienia to faktu, że przeciętny Islandczyk, który pracował przez 40 lat ,może liczyć na stopę zastąpienia wynosząca 103% ze wszystkich trzech filarów emerytalnych. Mówiąc po ludzku: Islandczyk, który przed emeryturą otrzymywał pensję w wysokości 20 000 zł brutto, na emeryturze może dostać nawet do 20 500 zł! W celu porównania: Polak w podobnej sytuacji zarobkowej otrzyma na emeryturze około 12 000 zł brutto. Znowu: jak to możliwe, skoro islandzki system emerytalny jest tańszy dla podatnika? Musimy zejść głębiej.

Jak wysoki jest udział prywatnych funduszy emerytalnych w krajach OECD?

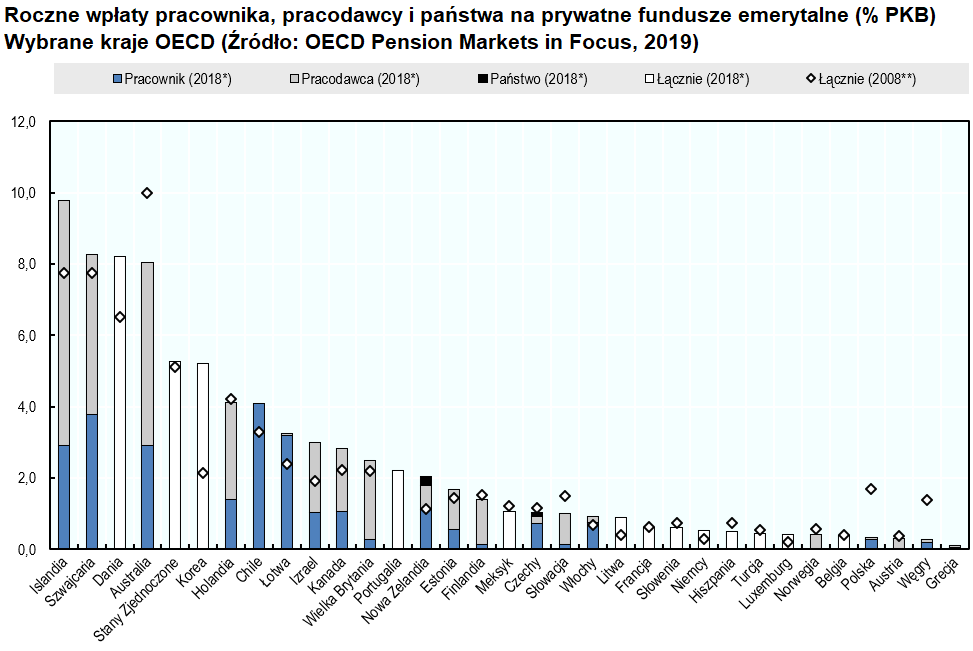

Prywatne fundusze emerytalne, będące II filarem islandzkiego systemu emerytalnego wymuszają spore wpłaty od pracownika i pracodawcy. Spore, ale sporo niższe od polskich wpłat na ZUS (12% wobec ok. 20%). Różnica polega na tym, że pieniądze Islandczyków trafiają na giełdę, gdzie są rozsądnie lokowane między akcje i obligacje. Zobacz jak wygląda udział wpłat pracodawcy, pracownika i państwa na prywatne fundusze emerytalne dla wybranych kilkudziesięciu krajów:

Islandia, Szwajcaria, Dania, Australia i Stany Zjednoczone zdecydowanie propagują prywatne fundusze emerytalne i całkowitym przypadkiem to właśnie te kraje mają najsilniejsze systemy emerytalne na świecie. Czy to naprawdę tak proste i wystarczy zostawić obsługę systemu emerytalnego certyfikowanym funduszom inwestycyjnym? W dużym uproszczeniu: tak.

Indywidualne konta emerytalne, czyli islandzki trzeci filar

Na ten temat nie będę się długo rozwodził, bo III filar islandzki jest w zasadzie identyczny z tym polskim. Jest całkowicie dobrowolny, wpłaty na niego są ograniczone do 2% pensji pracownika i 2% pensji pracodawcy. Przypomina Ci coś? Tak, to podobne limity, jak te które nałożono na PPK, będące w pewnym sensie ich polskim odpowiednikiem.

Na Islandii do trzeciego filaru przynależy aż 60% populacji i jest to właściwy krok, bo właśnie ten ostatni filar sprawi, że Twoja emerytura będzie taka wysoka. Jak wcześniej wspomniałem, prognoza mówi, że będzie ona mogła być równa, a może nawet wyższa od ostatniej pensji Islandczyka (stopa zastąpienia >1). Trzeci filar jest istotny, ale to nie on sprawia, że emerytura na Islandii jest przyjemnością, a nie katorgą.

Czym wyróżnia się islandzki system emerytalny?

Punkty, które poniżej wypiszę, podkreślają największe różnice na korzyść Islandii, które wynikają z mojej analizy obydwu systemów emerytalnych:

- Islandzki II filar systemu emerytalny jest o wiele tańszy od polskiego I filaru. Pracownik i pracodawca wpłacają łącznie 12% pensji Islandczyka miesięcznie przez około 40 lat pracy. W przypadku polskiego ZUS-u jest to łącznie prawie 20% każdej Twojej pensji

- Islandia ma wyższy wiek emerytalny (67/67) od Polski (60/65). Dodatkowo wspiera ona tych, którzy chcą popracować dłużej (nawet 30% wyższa emerytura, jeśli popracujesz do wieku 70 lat)

- Islandia wprowadziła przymus wpłat na system prywatnych funduszy (II filar) w roku 1980. Obecni pracujący wpłacają więc środki, które w przyszłości będą faktycznie im wypłacane. W Polsce obecni pracujący wpłacają pieniądze na bieżące wypłaty obecnych emerytów, więc składka na ZUS jest tylko księgowana na koncie oszczędzającego (jako zapis).

- Na Islandii praktycznie nie ma systemu zapomóg socjalnych, a większość populacji ciężko pracuje. Z tego powodu I filar, który – przypomnę – zapewnia minimalne emerytury najbiedniejszym, jest bardzo tani w utrzymaniu. Kosztuje on jedynie 2% islandzkiego PKB.

Czego Polska może nauczyć się od Islandii?

W mojej serii emerytalnej wspomniałem o tym, że jeśli nasz system emerytalny się nie zmieni, to za około 30 lat możemy spodziewać się emerytury stanowiącej około 28-35% naszej ostatniej pensji. Podkreślałem jednocześnie, że problemem nie jest ZUS sam w sobie, ale to, że wpłacamy tam bądź co bądź dość niewiele (19,52% pensji brutto, ale maksymalnie w ciągu roku 30-krotność przeciętnego prognozowanego wynagrodzenia w gospodarce narodowej). Nie jestem ekspertem emerytalnym, ale wiedzę w dziedzinie mam już wystarczającą, by zaproponować poniższe kroki:

- Równolegle do ZUS powiększać „rynkowy” filar emerytalny. Obecnie istnieją rozwiązania OFE i PPK, ale obydwa mają narzucony zbyt duży udział GPW oraz bądź co bądź wysokie opłaty (mój szwedzki fundusz emerytalny pobiera 0,15% rocznie za inwestowanie w akcje globalne!).

- Dla wszystkich obecnie pracujących kontynuować obecny system ZUS/OFE/PPK, ale jednocześnie zwiększyć składki do filaru rynkowego.

- Jeśli nie dokona się tej zmiany, to nie dziwmy się, że nasze emerytury z ZUS będą niskie relatywnie do ostatniego wynagrodzenia.

- Wszystkim samodzielnie oszczędzającym polecałbym dobrowolne i samodzielne wpłacanie na konta III filaru IKE i IKZE najlepiej w formie maklerskiej, na których można kupować tanie fundusze ETF.

Od Islandii Polska mogłaby się nauczyć większego zaufania do filaru rynkowego i nienarzucania oszczędzającym (jak w OFE i w PPK) inwestowania głównie w Polsce. Skoro polska giełda stanowi niespełna 0,1% światowej kapitalizacji giełdowej, to czy logiczne jest to, że przyszły polski emeryt na PPK zmuszany jest do inwestowania w 70% w polskie papiery wartościowe?

Podsumowanie

Pozytywem tego artykułu jest to, że Islandia pokazała nam drogę i udowodniła, że system emerytalny stworzony na podstawie dobrze inwestowanych środków w rękach funduszy prywatnych może działać. Ustawodawca w Polsce powinien dokładnie przestudiować, jak działa islandzki system emerytalny i wprowadzić analogiczny w Polsce, zanim będzie na to za późno. Pamiętaj, że emerytura na Islandii nie musi być jedną wysoką w Europie, a zmiany są możliwe także w Polsce, zwłaszcza jeśli zostaną wcześnie wprowadzone.

Czytając inne wpisy z tagiem „emerytura” mogłeś odnieść wrażenie, że trochę „przesadzam”, pisząc o stanie rodzimego systemu emerytalnego. Prawdę powiedziawszy, chciałbym, aby w tym przypadku tak było i moje teksty wskazywały tylko pesymistyczny scenariusz, który się nigdy nie zrealizuje. Jako że swoje wpisy tworzę na podstawie symulacji, danych statystycznych, to po napisaniu tego artykułu jestem pewny, że na systemie islandzkim moglibyśmy i powinniśmy się wzorować, aby zapewnić sobie i naszym bliskim godne emerytury w przyszłości. Dokonać tego mógłby jednak tylko prawdziwy mąż stanu i ktoś, kto nie będzie bał się przejść w wieloletni tryb transformacji z obecnego systemu na nowy, oparty na tym, co dziś w Polsce nazywamy III filarem, czyli pójściu w kierunku systemu rynkowego przy jednoczesnym zachowaniu obecnego systemu ZUS.

Zapisz się do mojego newslettera: