Jak dużo pieniędzy na lokatach i obligacjach?

Zmotywowany sporym odzewem i ciekawymi dyskusjami pod wpisem o moim podejściu do tzw. poduszki finansowej postanowiłem przyjrzeć się bliżej kwestii ustalenia jej odpowiednich rozmiarów. We wpisie „Cała prawda o poduszce finansowej, czyli jak ułatwić sobie inwestowanie” ledwie liznąłem tematu, opisując dlaczego według mnie warto unikać mentalnego księgowania w postaci tworzenia „części bezpiecznej” odseparowanej z głównego portfela. Dziś pójdę o krok dalej, pisząc o tym jak ustalić wielkość bezpiecznej części portfela inwestycyjnego, która przez wiele osób nazywana jest także „poduszką”, więc tych sformułowań będę we wpisie używał naprzemiennie.

Artykuł ten – jak większość na moim blogu – będzie mieszanką teorii z praktyką. Zaczniemy od tego jak większość osób podchodzi do budowy poduszki finansowej, kontynuując o tym jak można traktować (zarządzać) już zbudowaną „część bezpieczną” portfela. Po przyjrzeniu się trzem odmiennym sposobom prowadzenia „poduszki” przejdziemy do jej sprawdzenia w kryzysowych warunkach, a więc na polskiej giełdzie z 2007, 2008 i 2009 roku. Założymy najczarniejszy możliwy scenariusz, w którym osoba traci (będącą jej jedynym źródłem dochodu) pracę w samym środku krachu na giełdzie. Przetestujemy w ten sposób trzy zupełnie odmienne podejścia do prowadzenia poduszki finansowej, identyfikując ich wady i zalety, następnie dywagując na temat wymaganej wielkości bezpiecznej części portfela i tego jak ustalić ją dla siebie.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Jaka jest sugerowana minimalna wysokość bezpiecznej części portfela Polaka.

- W jakich warunkach będziesz potrzebował „poduszki” o większych rozmiarach.

- Jak na trzy sposoby podejść do budowy bezpiecznej części portfela.

- Dlaczego nie należy trzymać zbyt dużej poduszki finansowej.

- Jak ustalić wymaganą wielkość bezpiecznej części portfela inwestycyjnego.

Ile pieniędzy warto sobie odłożyć?

Poduszka finansowa już ze swojej definicji ma chronić oszczędzającego przed nieprzewidywalnymi wydatkami, których ten raczej nigdy nie chciałby ponosić. Jest więc takim „ostatecznym zabezpieczeniem” przed koniecznością pożyczania pieniędzy od innych lub spalania części akcyjnej swojego portfela inwestycyjnego. W teorii ustalenie jej wysokości nie powinno być trudne, gdyż większość z nas intuicyjnie „czuje” ile powinno mieć wolnych środków na koncie (lub ewentualnie w obligacjach skarbowych), jednak istnieją metody ułatwiające obliczenie wymaganej do odłożenia kwoty. Na pewno warto zacząć od oszacowania miesięcznych kosztów związanych z podstawowymi potrzebami swojego gospodarstwa domowego, do których wliczają się między innymi:

- Koszt zamieszkania, czyli czynsz, opłata za wynajem, internet itp.

- Koszt wyżywienia.

- Koszty opieki zdrowotnej i ewentualnego ubezpieczenia prywatnego.

- Koszty związane z przemieszczaniem się, czyli paliwo, ubezpieczenie auta, bilety, Uber itp.

- Inne koszty prywatne: niezbędne ubrania, obuwie itp.

- Koszt odsetek od zadłużenia, zazwyczaj są to raty kredytu hipotecznego lub raty leasingowe.

Większość z nas nie musi (a może nawet nie powinno) jednak wliczać do orientacyjnych miesięcznych kosztów życia wszelkich „zachcianek” w rodzaju:

- Wydatków na rozrywkę.

- Wydatków na jedzenie poza domem.

- Kosztów wakacji i wszelkich dóbr zbędnych do życia.

- Oszczędności „dodatkowych”, na przykład na nowe mieszkanie, dom, czy domek za miastem.

Uwzględniając koszty niezbędne, ale z pominięciem tych opcjonalnych przeciętne gospodarstwo domowe w Polsce powinno „zmieścić się” w przedziale między 4000, a 9000 złotych. Kolejne pytanie brzmi: na przeżycie ile miesięcy powinniśmy przygotowywać naszą poduszkę finansową? Zacznijmy od osób, którym powinna starczyć równowartość ich trzymiesięcznych wydatków.

Dla kogo trzymiesięczne wydatki?

Trzymiesięczne wydatki gospodarstwa domowego to zazwyczaj niskie kilkanaście (ok. 12-14) tysięcy złotych miesięcznie, a więc z perspektywy czteroosobowej rodziny raczej niewiele. Warto o tym pamiętać i przygotowując się na najgorsze nie bagatelizować minimalnej kwoty, która wystarczy nam na przeżycie kilku miesięcy bez naszego głównego źródła dochodów. Komu zatem według mnie wystarczy uskładanie w ramach bezpiecznej części portfela równowartości swoich trzymiesięcznych wydatków? Osobie, która:

- Nie jest zadłużona.

- Ma stabilną pracę, np. w budżetówce/mundurówce lub pracuje w „gorącej branży”, w której łatwo o zatrudnienie.

- Może polegać na pomocy innych członków rodziny/przyjaciół.

- Jest zdrowa (lub przynajmniej nie choruje przewlekle).

- Nie posiada dzieci.

- Posiada własne auto, które rzadko się psuje.

Dla osób, które nie spełniają więcej niż 2 z powyższych kryteriów, sugerowałbym jednak odłożenie przynajmniej sześciomiesięcznych wydatków. Kto według mnie powinien zatem odłożyć w bezpiecznych aktywach (w celu inspiracji sprawdź wpis „Jak bezpiecznie ulokować pieniądze na 2 lub 3 lata?„) równowartość swoich półrocznych wydatków? Opiszę taką osobę w kolejnym akapicie.

Komu wystarczą sześciomiesięczne wydatki?

Bezpieczna część portfela będzie źródłem, z którego czerpać będziesz w najbardziej nieoczekiwanych sytuacjach typu nagłego zwolnienia z pracy czy choroby bliskiej osoby, dlatego większa część z nas będzie mierzyć w nieco większe kwoty, wynoszące przynajmniej równowartość naszych półrocznych wydatków. Zwiększenie rozmiarów „poduszki” z 3- do 6-miesięcznych wydatków sugerowałbym przede wszystkim osobie, która:

- Jest zadłużona, a raty jej wszystkich kredytów stanowią u niej 40% miesięcznych wydatków lub więcej.

- Ma stabilną pracę w niszowej branży/profesji, w której ze względu na ograniczony popyt zatrudnienia szuka się dość długo.

- Choruje przewlekle.

- Uprawia ryzykowne sporty.

- Posiada dzieci, zwierzęta lub utrzymuje kogokolwiek innego.

Dla osób, które spełniają przynajmniej 4 z 5 powyższych, zabezpieczenie w wysokości ich sześciomiesięcznych wydatków może być koniecznym minimum. Istnieje jednak wąska grupa ludzi, których nawet półroczne wydatki mogą w kryzysowej sytuacji zwyczajnie nie wystarczyć. O kim mówię i jakie poszlaki mogą świadczyć o tym, że znajdujesz się w tej grupie?

Kto i kiedy powinien uskładać więcej?

Jak wyżej wspomniałem: większości gospodarstw domowych równowartość ich 6-miesięcznych wydatków powinna wystarczyć z nawiązką, ale są pewne kryteria, które świadczą o tym, że przydać Ci się może uskładanie w bezpiecznej części portfela jeszcze więcej. Równowartość swoich rocznych wydatków (lub więcej) uskładać w ramach „poduszki” (niezależnie czy będącej jego częścią, czy wydzielonej z portfela) powinna osoba, która:

- Ma niestabilny etat w branży, w której zwolnienia są częste.

- Jej wpływy z pracy są nieregularne.

- Jest bardzo schorowana, a jej wydatki na leki/zabiegi są nieregularne i trudne do przewidzenia.

- Zbliża się do emerytury, a mimo to większość środków posiada w zmiennych aktywach.

- Ma na utrzymaniu wiele osób i/lub zwierząt.

Myślę, że 3 z 5 powyższych spełni maksymalnie 5% osób, które czytają te słowa, więc osobiście sądzę, że trzymanie równowartości rocznych wydatków w ramach części bezpiecznej portfela jako minimum dla większości z nas jest sporą przesadą. Mimo to warto zrobić podobne ćwiczenie ze swoim partnerem lub partnerką, by dobrać wielkość poduszki finansowej tak, aby nie czuć się z nią niekomfortowo. Jako ciekawostkę przedstawię też wyniki badania przeprowadzonego przez dwa duże światowe uniwersytety, które dowodzą, że niektórym z nas na przetrwanie kryzysu mogą wystarczyć o wiele niższe kwoty, niż podaje „fachowa literatura”. O jakich kwotach mowa?

Co podpowiada statystyka?

Choć większość ekspertów finansowych zaleca trzymanie w ramach bezpiecznej części portfela przynajmniej 3- lub 6-miesięcznych wydatków swojej rodziny, to nie wszyscy się z tym zgadzają. Przeprowadzone przez naukowców z University of Colorado oraz Universidad Diego Portales badanie z 2019 roku udowadnia, że rodzinom o niskich zarobkach na przetrwanie „kryzysu” wystarczy nawet 2467 dolarów, co stanowi wartość miesięcznych wydatków takiej rodziny. Sam podchodzę do wyników przedstawionych w tym artykule raczej sceptycznie, bo – choć istotnie lepiej jest mieć na koncie 2500 dolarów, niż ich nie mieć – ale nawet w kraju znacznie „tańszym” od USA zalecałbym posiadanie w ramach bezpiecznej części portfela nieco więcej.

W poprzednim wpisie o bezpiecznej części portfela, czyli w „Cała prawda o poduszce finansowej, czyli jak ułatwić sobie inwestowanie” przyjąłem wobec niej dosyć krytyczny ton, gdyż zależało mi na podkreśleniu, że jej zbyt wielkie rozmiary oraz dogmatyczne trzymanie się reguły „najpierw poduszka, potem inwestowanie” zazwyczaj kończy się dla inwestora nie większym bezpieczeństwem, a zmarnowanym potencjałem inwestycyjnym. Przedstawię teraz, dlaczego uważam, że tradycyjne podejście do budowy i odbudowywania poduszki finansowej („najpierw poduszka”) jest wg mnie nieoptymalne i zaproponuję coś innego, czyli podejście, którego sam się trzymałem początkowo, budując bezpieczną część swojego portfela.

Jak budować poduszkę finansową?

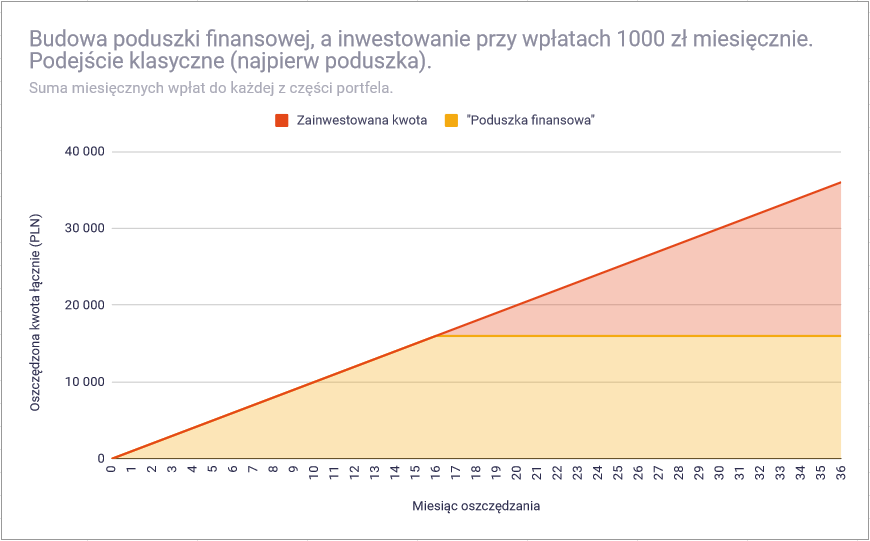

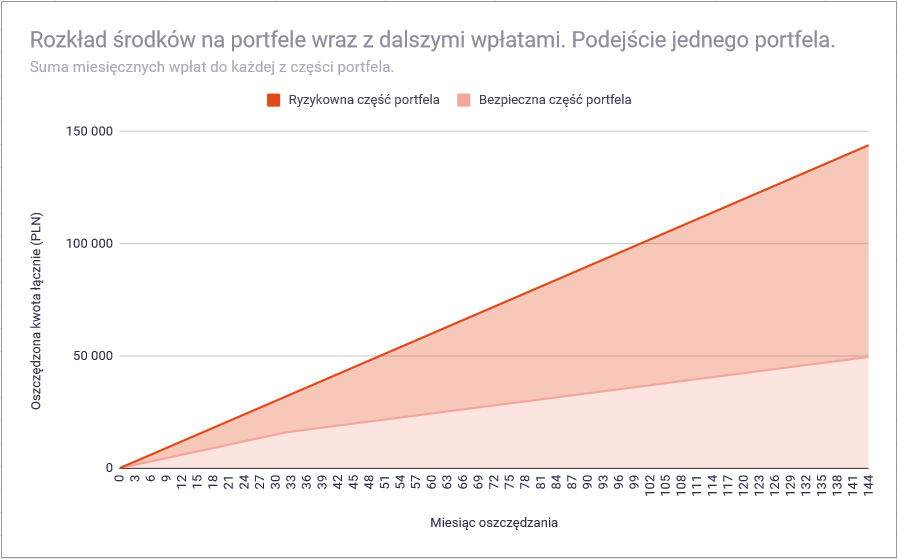

Załóżmy, że dopiero zaczynasz oszczędzać i inwestować, nie mając ustalonej, ani uzbieranej wolnej kwoty na niespodziewane wydatki. Sugerując się instrukcjami z poprzednich kilku akapitów, ustaliłeś, że w kryzysowym momencie Twojemu gospodarstwu domowemu na przeżycie kilku miesięcy wystarczy 16 000 złotych, a więc tak ustaliłeś wartość swojej poduszki finansowej. Większość ekspertów zasugeruje Ci zatem rozpoczęcie oszczędzania od uskładania owej „poduszki”, sprawiając, że na kilka lub kilkanaście miesięcy zablokujesz sobie możliwość inwestowania jakichkolwiek środków na giełdzie. Załóżmy, że możesz zaoszczędzić 1000 złotych miesięcznie, co przy zasadzie „najpierw uzbieraj poduszkę” i ustalonej jako 16 000 zł wielkości rezerwy sprawi, że zwlekać z inwestowaniem będziesz przez prawie półtora roku. Pokazuję to na poniższym wykresie, na którym zamieściłem sumy wpłat do bezpiecznej części portfela oraz tych, które później inwestujemy na giełdzie:

Jaki mam problem z powyższym podejściem? W dogmatyzmie dotyczącym poduszki finansowej zupełnie nie przekonuje mnie argumentacja, że – aby móc inwestować – najpierw należy się zabezpieczyć. Przecież mówimy tu o osobie, która nie ma obecnie oszczędności, a więc podczas kilkunastu miesięcy zbierania środków, które lokuje w ramach „poduszki” i tak nie będzie posiadała jej w pełnej, wymaganej wielkości. Druga rzecz, która aż razi mnie w tym podejściu to kompletne niezauważanie faktu, że przez ponad 85% okresów rocznych w 50-letniej historii indeksu S&P 500, kończył on rok na plusie, a więc początkującego inwestora wcale „nie zaboli” podejście zrównoważone, w którym częściowo odkładać on będzie do „poduszki”, a częściowo inwestować swoje środki na giełdzie. Przedstawiłem to na wykresie, który pokazuje, jak sam budowałbym obecnie bezpieczną część swojego portfela, gdybym zaczynał inwestowanie „od zera”:

W naszym przypadku, czyli przy oszczędnościach rzędu 1000 złotych miesięcznie, szukający inspiracji inwestor mógłby przeczytać poniższe wpisy:

- „Jak inwestować 500 złotych miesięcznie? Średnie kwoty na giełdę„, by poznać najtańsze opcje inwestowania 500 złotych miesięcznie na giełdzie.

- „Jak bezpiecznie ulokować pieniądze na 2 lub 3 lata?„, by poznać najbezpieczniejsze, ale i najzyskowniejsze sposoby na krótkoterminowe lokowanie kapitału.

Poza faktem, że nie mamy jeszcze poduszki finansowej, a więc i tak „ryzykujemy” jej brakiem, chciałbym wspomnieć o tym, że podejście „najpierw poduszka” cechuje też pewna doza paradoksalności. Skoro nie chcemy inwestować w akcje, dopóki nie uzbieramy „bezpiecznego bufora” to naprawdę powinniśmy poznać statystyki dotyczące historycznych stóp zwrotu z inwestycji w spółki notowane na giełdzie. Skoro prawdopodobieństwo nagłego i dynamicznego spadku wartości naszych akcji jest na tyle niskie, że w 85% rocznych okresach nie stracimy, to w zasadzie mogą one z początku pełnić funkcję „poduszki”.

Pamiętaj jedynie, by nie trzymać w akcjach 100% początkowo oszczędzonych środków, a zamiast tego budować bezpieczną (mało zmienną) część portfela równolegle z tworzeniem części akcyjnej. To podejście ma pewien ukryty plus, gdyż da Ci dobre podwaliny do prowadzenia portfela inwestycyjnego jako jednej całości, co z pewnością ułatwi Ci proces długoterminowego inwestowania. Zwróć w kolejnym rozdziale uwagę na to, że w rozdziale z symulacjami, do którego za chwilę dojdziemy, to właśnie w ten sposób rozpoczynam odkładanie „nowej poduszki”, czyli bezpiecznej części portfela po jej całkowitym spaleniu w kryzysowej sytuacji. Pora na omówienie trzech podejść do wzrostu wartości portfela i tego, jaką rolę może odgrywać w nim tzw. poduszka.

Trzy podejścia do wzrostu poduszki finansowej

Skoro dwa style budowy poduszki finansowej mamy już omówione to warto zastanowić się też nad podejściem do prowadzenia portfela z ewentualnym jej skalowaniem. Możliwe są przede wszystkim następujące opcje:

- Poduszka finansowa o stałej lub zmiennej wielkości.

- Poduszka finansowa wydzielona z portfela lub wbudowana weń.

- Poduszka finansowa o wymaganej minimalnej kwocie, lub bez takiego wymogu.

Osobiście jestem zwolennikiem „poduszki” o zmiennej wielkości, która jest wbudowana w portfel, ale posiada pewną (niewielką) kwotę minimalną, by niezależnie od zmian na rynku zawsze na pewno zaspokoić moje potrzeby, gdy „wyląduję na lodzie”. Oznacza to, że nie nazywam jej „poduszką” a „bezpieczną częścią portfela”, stąd tytuł wpisu mówi właśnie o niej, ale to kwestia nomenklatury, a obydwu sformułowań (jak pewnie zauważyłeś) używam tu jak synonimów, by ułatwić Ci odbiór artykułu. Zacznijmy od dosyć niszowego rozwiązania w postaci poduszki finansowej o stałej wielkości.

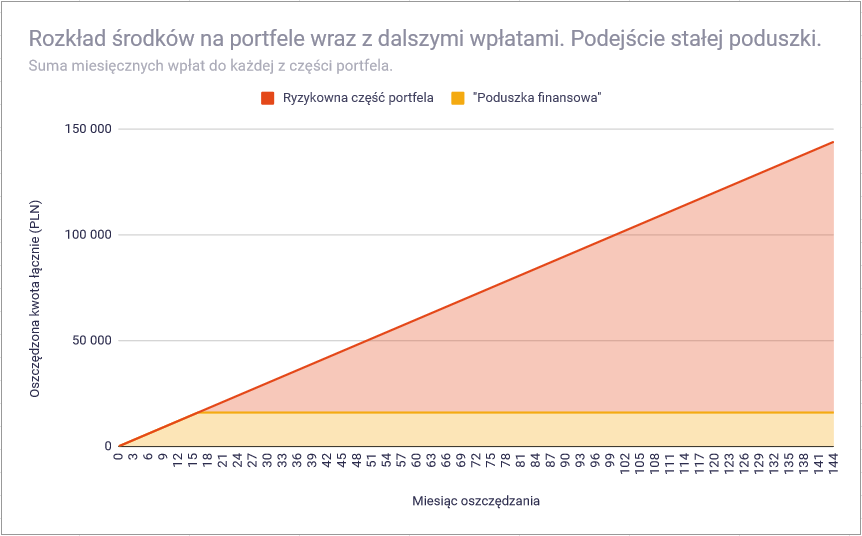

Poduszka finansowa o stałej wielkości

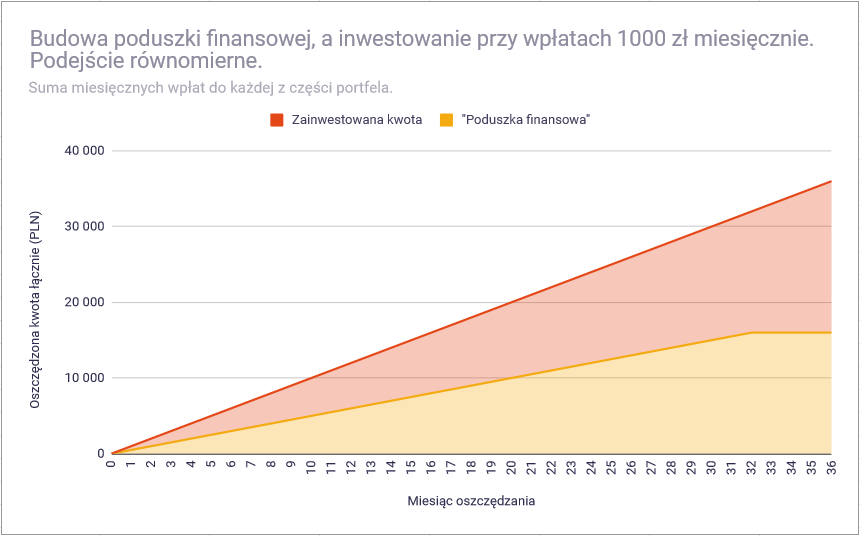

Nazwałem ją niszową , bo bardzo rzadko występuje wśród moich znajomych, którzy inwestują na giełdzie. Koncepcja jest dosyć prosta: najpierw odkładamy pieniądze, by „zapełnić” poduszkę, a potem w dowolny sposób inwestujemy nadwyżki na giełdzie. W ekstremalnym przykładzie mogłaby to być nawet inwestycja 100% w akcje, które na poniższym wykresie nazwałem „ryzykowną częścią portfela” i oznaczyłem kolorem czerwonym:

Podejście to – pomimo efektywności w wieloletniej maksymalizacji stopy zwrotu – ma według mnie kilka wad. Przyda się tu lektura wpisu „Jak przygotować portfel inwestycyjny do emerytury?„, w którym pokazałem jak szczególny pech lub bardzo złe warunki rynkowe mogą pokrzyżować emerytalne plany inwestora, gdyż podejście takie jest moim zdaniem bardzo ryzykowne. Wiem, że są inwestorzy, którzy sztywno trzymają „poduszkę” na lokacie lub depozycie, a pozostałe środki inwestują w akcje, ale w dalszej części wpisu pokażę, dlaczego do podobnego podejścia warto podchodzić z dużą dozą ostrożności. Do omówienia jeszcze wrócimy, a teraz czas na przedstawienie najczęściej spotykanego wariantu „trzech portfeli”, czyli wydzielonej z głównego portfela poduszki finansowej przy założeniu prowadzeniu kolejnych dwóch osobnych części, czyli części bezpiecznej i ryzykownej portfela.

Wydzielona poduszka finansowa

Wydzielona z portfela „poduszka” była głównym powodem, dla którego napisałem ten oraz poprzedni wpis o poduszce finansowej. Niektórzy myślą, że jestem na nią cięty głównie dlatego, że sam nie podchodzę do portfela w ten sposób, ale przyznam, że jej prowadzenie jest dla mnie zwyczajnie mało intuicyjne. W poniższym wariancie prowadzi się trzy portfele w sposób następujący:

- Poduszka finansowa to najbezpieczniejsze aktywa, a więc głównie lokaty i depozyty bankowe. Zwykle przyjmuje stałą wartość i „zbiera się” ją w pierwszej kolejności.

- Bezpieczna część portfela to taka kontynuacja „poduszki”, ale prowadzona jako osobny portfel. Różnicą jest to, że rośnie ona wraz z portfelem inwestycyjnym i (ewentualnie) można równoważyć jej proporcje z ryzykowną częścią portfela.

- Ryzykowna część portfela to zwykle akcje lub ETF-y akcyjne oraz inne zmienne aktywa w rodzaju surowców czy kryptowalut.

Co sądzę o takim podejściu? Według mnie niepotrzebnie komplikuje ono inwestowanie i przynosi więcej kłopotów niż pożytku. Wpłaty na poczet portfela (w zasadzie trzech) budowanych w ten sposób wyglądałyby następująco:

Największe zarzuty, które mam do tego podejścia przedstawiłem już we wpisie „Cała prawda o poduszce finansowej, czyli jak ułatwić sobie inwestowanie„, ale krótko napiszę o nich ponownie na potrzeby tego wpisu:

- Budowanie poduszki finansowej, zanim zacznie się inwestować, według mnie zupełnie mija się z celem. Już wcześniej pisałem, że skoro i tak nie mamy jeszcze uskładanego ani złotego to „nie zbawi nas” to, czy „poduszkę” kompletować będziemy przez 16, czy przez 32 miesiące. Moim zdaniem warto budować ją równolegle z częścią ryzykowną (akcyjną) portfela. Nie opóźniałbym nauki inwestowania tylko dlatego, że na mojej lokacie nie ma uzbieranych kilkunastu tysięcy złotych.

- Jeśli mamy wyodrębnioną z głównego portfela „poduszkę” to właściwie czym (poza kwotą minimalną) różni się ona od bezpiecznej części portfela? Wiem, że zwolennicy tego podejścia przywołać mogą argument pokroju jej stałej, minimalnej wartości, ale podobne podejście można mieć do bezpiecznej części portfela, co zresztą zaraz pokażę.

- Trzy osobne portfele wymuszają inne mentalne traktowanie poduszki, często „wpychając ją” w płynne, ale bardzo mało rentowne aktywa. Ludzie, którzy na co dzień potrzebują jednorazowo maksymalnie kwot rzędu 5000 złotych „fiksują się” na tym, by trzymać 30-40 tysięcy złotych na lokacie, czy depozycie, by zaspokoić „warunek natychmiastowej płynności”, podczas gdy obligacje skarbowe EDO „płacą” obecnie 4-5% rocznie, a ich zerwanie i wypłata środków trwa do pięciu dni roboczych. OK, wypłata EDO „kosztuje” 2%, ale nie powyżej wartości zgromadzonych odsetek i w założeniu trzymania poduszki przez przynajmniej kilka miesięcy EDO wygrywają obecnie z lokatami.

Istnieje jednak podejście pokrewne, ale moim zdaniem solidniejsze i bardziej spójne od mentalnego wydzielania poduszki z głównego portfela inwestycyjnego. Pozwól, że przedstawię Ci teraz tę alternatywną drogę.

Część bezpieczna wcielona do portfela

Ameryki tym podejściem z pewnością nie odkrywam, bo główną różnicą między tym a powyższym jest wcielenie „poduszki” do portfela inwestycyjnego, tak, by stała się jego integralną częścią. W tym schemacie inwestor dalej rozróżnia część bezpieczną oraz część ryzykowną portfela, w tej pierwszej lokując obligacje, zaś w drugiej akcje i inne zmienne instrumenty. W takim podejściu portfel inwestycyjny „od zera” buduje się równomiernie (dosłownie, bo 50/50 jest rozsądną proporcją, by przyzwyczaić się do zmienności akcji), zwykle zwiększając proporcję kupowanych akcji, gdy osiągniemy minimalny wymagany pułap wielkości „poduszki”. W tym przypadku będzie to 16 000 złotych, co doskonale widać na wykresie, na którym po osiągnięciu tej kwoty spada dynamika nowych wpłat do części bezpiecznej portfela:

„Poduszka” wcielona w portfel daje inwestorowi przewagę dotyczącą wyniku inwestycyjnego, czas na nauczenie się inwestowania, a co najważniejsze – nie pozbawia go najważniejszej zalety poduszki finansowej, jaką jest wysoka płynność instrumentów finansowych. Skoro przez ostatnie czterdzieści lat indeks S&P 500 nominalnie stracił w ujęciu rocznym zaledwie ośmiokrotnie, a inwestowanie w akcje zapewnia wysoką płynność, umożliwiając odzyskanie zainwestowanych środków w ciągu 3 dni roboczych, to rachunek prawdopodobieństwa podpowiada równomierne budowanie obydwu części portfela.

Ale niezależnie czy wiesz już jak chcesz poprowadzić swoją poduszkę finansową (i czy w ogóle chcesz ją prowadzić) to pozostaje najważniejsze pytanie, a więc „jak ustalić wielkość bezpiecznej części portfela inwestycyjnego?”. Zanim przejdziemy do „konkretów” w postaci symulacji różnych wariantów portfeli w warunkach kryzysowych, chciałbym krótko omówić ryzyka związane ze zbyt dużą „poduszką”.

Ryzyka związane ze zbyt dużą poduszką finansową

Skoro poduszka finansowa ma zapewnić inwestorowi bezpieczeństwo to dlaczego w ogóle użyłem słowa „ryzyko” w kontekście jej dużych rozmiarów? Chodzi o to, że tworząc zbyt wielką „poduszkę” często ryzykujemy znacznym obniżeniem stopy zwrotu z całości naszego portfela inwestycyjnego. Najbardziej znamienne są dwa przykłady błędnego zakotwiczenia się w zbyt wielkich rozmiarach naszego funduszu bezpieczeństwa:

- Powiedzmy, że dopiero zaczynasz oszczędzać, a budowa „poduszki” zajmie Ci jakieś 2 lata. Upierając się na budowaniu środków na depozycie lub lokacie bankowej, tracisz przyszłe przywileje podatkowe, jakie oferują konta IKE i IKZE. Jestem świadom, że PKO BP umożliwia prowadzenie konta IKE Obligacje (więcej o nim we wpisie „Obligacje (3/6) – Jak kupić obligacje skarbowe?„, ale ze względu na długi czas upłynniania środków jest ono chyba najgorszym pomysłem na prowadzenie „poduszki” o jakim słyszałem.

- Twoja poduszka finansowa nie zyskuje na wartości. Niezależnie od wysokości stóp procentowych i inflacji lokaty zazwyczaj oferują najniższe możliwe roczne stopy zwrotu ze wszystkich sposobów lokowania pieniędzy. Zbyt dużo środków na lokacie może blokować wzrost Twojego portfela przez lata i z tego powodu ja zawsze wybieram do bezpiecznej części mojego portfela tylko obligacje. Skarbowe i korporacyjne.

Skoro już wiemy, że zbyt duża „poduszka” może być prawie tak samo ryzykowna, co zbyt mała „poduszka”, to omówmy kwestię ustalania jej wysokości dla siebie.

Stress-test w kryzysowych warunkach

Zapraszam do rozdziału, w którym postaram się zredukować tekst do minimum, zamiast tego wizualnie prezentując efekty różnych podejść do prowadzenia bezpiecznej części portfela. Zgodnie z teorią i profilem naszego bohatera w każdej z trzech symulacji przyjmiemy następujące założenia:

- Bohaterem symulacji będzie inwestor zarabiający 5000 zł netto miesięcznie, którego wydatki gospodarstwa domowego wyniosą 4000 zł miesięcznie. Wartość jego portfela inwestycyjnego z początku symulacji wyniesie 50 000 zł.

- Powyższe oznacza, że w miesiącach zatrudnienia będzie on w stanie zaoszczędzić 1000 złotych.

- Jako że inwestor pracuje w rozwojowej branży, w której dość łatwo o zatrudnienie, jego fundusz bezpieczeństwa będzie wynosił równowartość 4-miesięcznych wydatków jego rodziny. Zakładamy, że jest on jedyną osobą w gospodarstwie, która zarabia pieniądze.

- Problem jedynie w tym, że inwestor straci pracę i nie będzie mógł znaleźć kolejnej nie przez 4, a przez 6 miesięcy. To taki „smaczek” w naszych symulacjach.

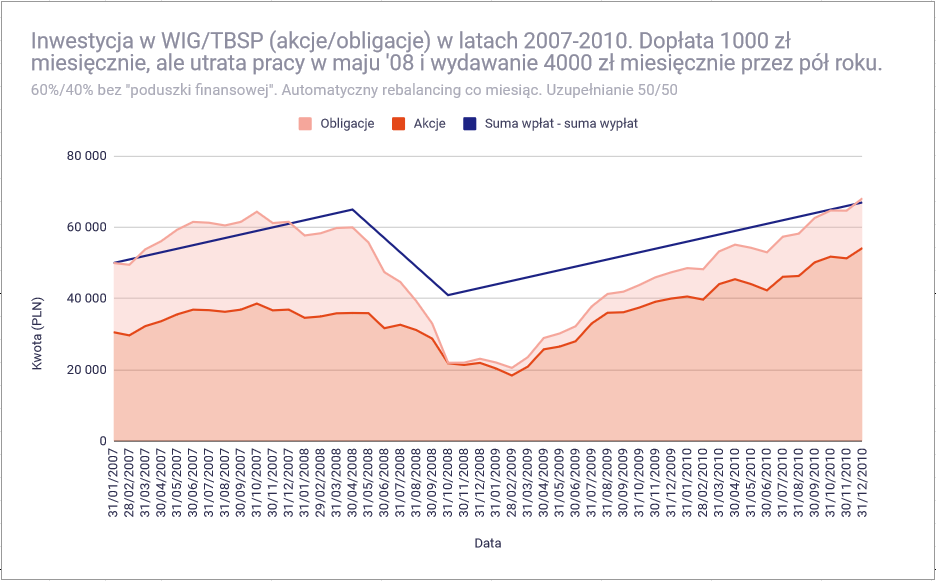

- Póki co nie omówiliśmy najważniejszego: tym razem inwestor będzie kupował polskie akcje (indeks WIG, czyli indeks szerokiego rynku polskiej Giełdy Papierów Wartościowych) i obligacje (indeks TBSP, czyli polskich hurtowych obligacji skarbowych) w latach 2007-2010. Nie wie on o roku 2008 tego, co jest nam znane, ale jest on na tyle rozsądny, by przygotować bezpieczną część swojego portfela na najgorsze…a przynajmniej tak sądzi ;-).

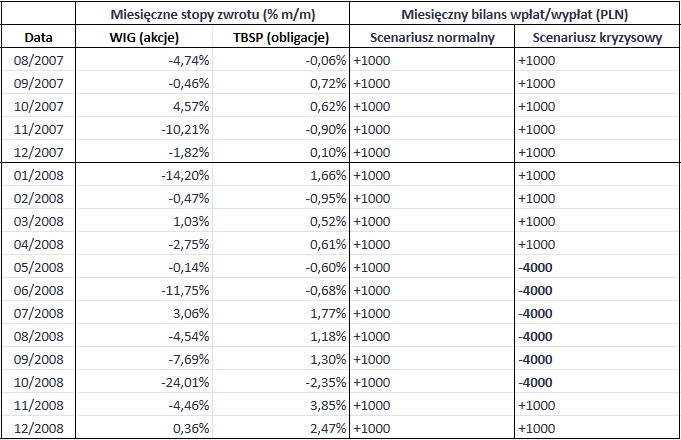

Na czym będzie polegał stress-test? To bardzo proste: początkujący inwestor zdąży zbudować poduszkę finansową, po czym z dnia na dzień straci pracę, a w międzyczasie rynki finansowe dosięgnie kryzys, kończący się krachem o głębokości 50% na jego akcyjnej części portfela. Będzie to bardzo pechowe, ale to właśnie na podobne sytuacje zbiera się zwykle i utrzymuje bezpieczną część portfela inwestycyjnego lub poduszkę finansową. Poniżej prezentuję tabelę ze stopami zwrotu z indeksu akcji (WIG) i obligacji (TBSP) w tym niefortunnym na rynkach okresie. W tabeli umieściłem też dwa warianty wpłat/wypłat inwestora, by było prościej zrozumieć jak dysponuje on swoimi środkami w każdym ze scenariuszy:

Nie napisałem jeszcze najważniejszego: choć podobne podejście może „wymusić” tymczasowo proporcje portfela 50/50 nawet dla młodej osoby (co – jak wiadomo – w tak długim horyzoncie jest nieoptymalne dla przyszłej stopy zwrotu), to posiada ono pewną zaletę. Zauważ, że wraz ze wzrostem wartości portfela, inwestor będzie mógł spokojnie przejść na portfel 90/10 lub 80/20, co nastąpi po kilku latach systematycznego oszczędzania i inwestowania, w których trakcie pozna on siebie i podstawy inwestowania, a więc będzie gotowy na zaakceptowanie wyższej zmienności swojego portfela. Zacznijmy od sytuacji, w której nikt z nas nie chciałby się znaleźć, czyli od błędnego podejścia inwestora, który do poduszki finansowej podszedł optymistycznie, ustalając sobie jej stałą wielkość w swoim portfelu.

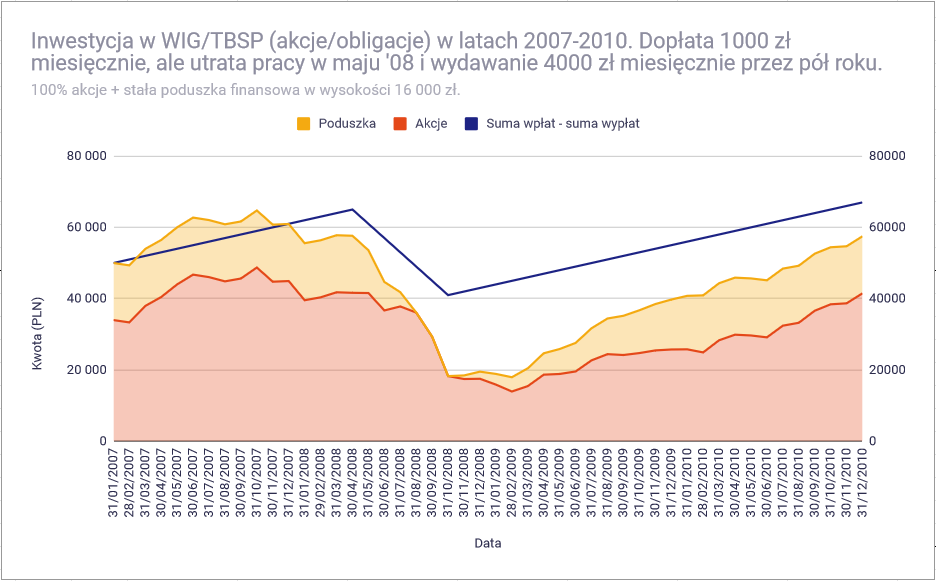

Test poduszki stałej wielkości

Pierwszą symulacją chciałbym uzmysłowić Ci, jak wielkim ryzykiem obarczone jest zbyt optymistyczne podejście do ustalania wielkości bezpiecznej części portfela. W tym teście założymy, że inwestor najpierw uzbierał 16 000 złotych na lokacie, a później udało mu się oszczędzać i inwestować tak długo, aż osiągnął 34 000 zł w spółkach z indeksu WIG. Zwracam jednocześnie uwagę na to, że w chwili pisania tego wpisu, czyli w roku 2021, nie było ETF-a na indeks WIG, a więc tym bardziej nie było go w roku 2007, ale będzie to założenie symulacji, które najlepiej możliwie aproksymuje inwestowanie w polskie akcje w tamtym okresie.

Wracając do przykładu: sprawdzimy tu jak w burzliwych latach 2007 – 2010 sprawdziłaby się niewielka, bo wynosząca 16 000 zł poduszka finansowa przy założeniu, że pozostałe środki inwestora trzyma on w akcjach z indeksu WIG. W każdym z kolejnych akapitów zaczynać będę od symulacji, w której inwestor nie traci pracy, a więc przez całe 4 lata analizy udaje mu się zainwestować 1000 zł miesięcznie w portfel o określonej budowie. Zacznijmy zatem od pierwszej symulacji dla portfela o stałej poduszce finansowej i pozostałych wpłatach lokowanych w akcjach z warszawskiego WIG-u, w której inwestor nie traci ciągłości zatrudnienia. Oto założenia tej symulacji:

- Początkowo:

- 16 000 zł w ramach stałej poduszki finansowej na lokacie w banku.

- 34 000 zł w portfelu 100/0 rozlokowanym w polskie akcje.

- Brak rebalancingu, gdyż „poduszka” ma stałą wielkość.

- Założenie wpłat 1000 zł w każdym miesiącu.

Oto jak zachowałby się tak zbudowany portfel w latach 2007-2010 przy założeniu stałych wpłat w wysokości 1000 złotych miesięcznie:

Kryzys widoczny jest w portfelu inwestora gołym okiem. Zwróć uwagę na to, że między czerwcem 2007 roku a lutym 2009 roku, pomimo comiesięcznych dopłat rzędu 1000 zł, inwestorowi nie udaje się zwiększyć wartości swojego portfela. Uzbierane w ramach poduszki 16 000 zł leży w tym okresie na rachunku bieżącym, ponieważ w trudnym okresie na giełdzie inwestor wolał mieć te środki pod ręką. W drugiej części roku 2009 oraz w kolejnym roku widać już wpływ pokryzysowego odbicia, oraz tego, że w najgorszych miesiącach nasz bohater nie sprzedawał, zaś dokupywał po atrakcyjnych cenach akcje z indeksu.

Co by się jednak zdarzyło jeśli inwestor straciłby pracę w najmniej spodziewanym (i najmniej pożądanym) momencie, jakim byłby maj 2008 roku? Na domiar złego, nie dość, że utraciłby on zatrudnienie to jeszcze – z uwagi na kryzysowe warunki – nie mógłby on znaleźć nowego źródła dochodu, a jego rodzina musiałaby przeżyć za uzbierane przez niego środki nie 4 miesiące, a 6 miesięcy. Drugą symulacją, którą omówimy, będzie stress-test portfela o stałej, ale niewystarczającej wielkości, w którym po 4 miesiącach – pomimo ogromnych spadków od ostatniego szczytu – inwestor zacznie sprzedawać akcje:

Powyższy scenariusz pokazuje to, czego zwolennicy „dużej poduszki” obawiają się najbardziej, a więc składające się na siebie trzy bardzo niefortunne wydarzenia. Z jednej strony mieliśmy uzbierane w ramach „poduszki” zbyt mało, co samo w sobie nie byłoby w warunkach hossy, czyli gdy ceny akcji rosną problemem. Niestety, znajdujemy się w trakcie największego od lat krachu na giełdzie, w którym z miesiąca na miesiąc ceny akcji spadają nawet o 10 lub 20 procent. Jakby tego było mało, środki z poduszki finansowej się kończą, a więc niedaleko „dołka” kryzysu zmuszeni jesteśmy do sprzedaży części naszych akcji.

Scenariusz grozy kończy się w listopadzie 2008 roku, w którym ponownie znajdujemy zatrudnienie i zaczynamy wpłacać po 1000 zł miesięczny do portfela w celu uzupełnienia naszej „poduszki”. Jedyny problem w tym, że uzupełniamy poduszkę, wiedząc, że indeks WIG znajduje się jakieś 60% poniżej ostatniego szczytu, czyli w najgorszym możliwym momencie. Kończy się to dla inwestora tym, że po 4 latach od rozpoczęcia symulacji jest on w następującej sytuacji finansowej:

- Zainwestował on na przełomie lat łącznie 91 000 złotych, z czego w kryzysie wyciągnął 24 000 złotych.

- Do grudnia 2010 roku udało mu się co prawda odbudować wymagane 16 000 zł poduszki finansowej, ale robił to w niewłaściwym momencie, więc wartość jego portfela wynosi teraz łącznie 57 500 zł.

- Jest to niewiele więcej niż jego wartość kapitału z początku symulacji, czyli ze stycznia 2007 roku (4 lata wcześniej). Ponadto, jest to mniej od zainwestowanej kwoty netto (91 tys. zł – 24 tys. zł = 67 tys. zł).

Gdzie leży problem w powyższym podejściu? Przede wszystkim w zbyt optymistycznym ustaleniu wielkości części bezpiecznej portfela i założeniu, że wystarczy nam stała kwota, a resztę środków przeznaczamy na inwestycję w akcje. Wydawać by się mogło, że całkiem rozsądną zmianą byłoby więc wydzielenie poduszki z portfela i traktowanie swojego majątku jako trzech osobnych portfeli złożonych z lokaty, obligacji i akcji, czego efektem będzie symulacja dla podejścia trzech portfeli.

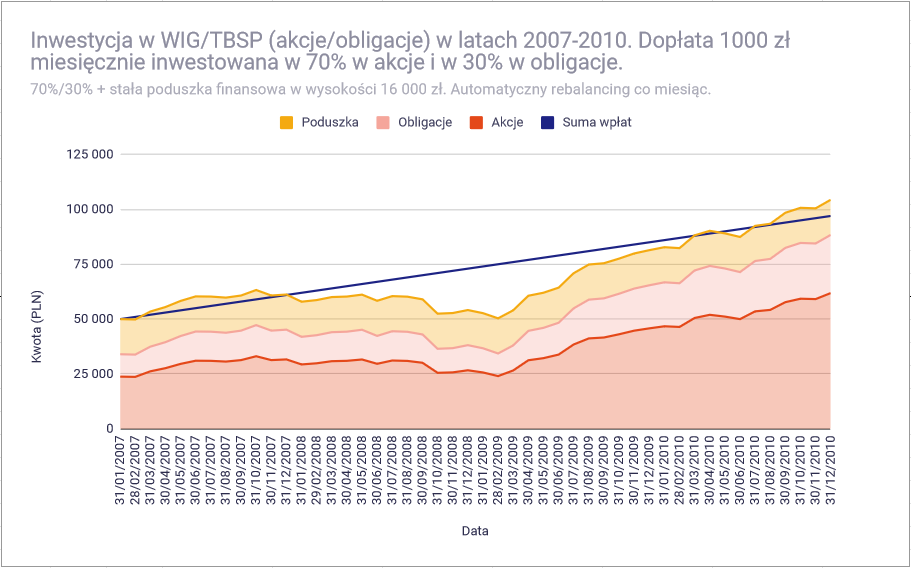

Test podejścia trzech portfeli

Choć moim zdaniem jest ono dość skomplikowane, to takie podejście do budowania i prowadzenia portfela (właściwie trzech) ma jedną sporą zaletę, mianowicie nie ograniczamy tu części bezpiecznej od góry, a więc rośnie ona wraz z całą resztą naszego portfela. W trzeciej symulacji sprawdzimy, jak zadziałałoby podejście „stała poduszka, a potem portfel 70/30” w przypadku kryzysu z roku 2008, ale przy zachowaniu ciągłości zatrudnienia. Założenia są tutaj następujące:

- Początkowo:

- 16 000 zł w ramach stałej poduszki finansowej na lokacie w banku.

- 34 000 zł w portfelu 70/30 rozlokowanym między polskie akcje i obligacje.

- Perfekcyjny, comiesięczny rebalancing między częścią akcyjną a częścią obligacyjną portfela.

- Założenie wpłat 1000 zł w każdym miesiącu.

W tym scenariuszu inwestor będzie miał sumarycznie więcej środków w części bezpiecznej („poduszce” + obligacjach) portfela, a nieco mniej w części akcyjnej. Sprawi to, że straci on w warunkach kryzysowych wyraźnie mniej niż w poprzedniej symulacji, ale dynamika wzrostów po krachu będzie mniejsza niż w pierwszym przykładzie. Efekt trzeciej symulacji zamieściłem na poniższym wykresie:

Rezultat zakładający ciągłość zatrudnienia jest dla podejścia trzech portfeli korzystniejszy niż dla podejścia poduszki finansowej o stałej wysokości. Dzieje się to głównie z uwagi na mniejszą procentowo część akcyjną, gdyż portfel u progu kryzysu zawiera jakieś 50/50 akcji i obligacji/lokat. Prawdziwą słabością takiego stylu budowy bezpiecznej części portfela nie jest w kryzysie wysokość „poduszki”, zaś sposób, w jaki się ją odbudowuje.

Z uwagi na fakt, że poduszka finansowa jest tutaj wydzielona z portfela i należy zawsze zaczynać od niej – pomimo braku spalania części akcyjnej – dokładanie 100% wpłat do „poduszki” w środku kryzysu nie jest zachowaniem optymalnym. Będzie to wyraźne w drugiej symulacji, w której między majem a październikiem 2008 roku inwestor, zamiast wpłacać, wypłaca z portfela po 4000 złotych miesięcznie, by utrzymać się ze zgromadzonych środków:

Kończy się to dla inwestora tym, że po 4 latach od rozpoczęcia symulacji jest on w następującej sytuacji finansowej:

- Zainwestował on na przełomie lat łącznie 91 000 złotych, z czego w kryzysie spieniężył, wypłacił z portfela i wydał 24 000 złotych.

- W lutym 2010 roku udało mu się odbudować wymagane 16 000 zł poduszki finansowej, ale robił to w niewłaściwym momencie, więc wartość jego portfela wynosi teraz łącznie 63 700 zł, czyli o 6 tysięcy złotych więcej niż w pierwszej symulacji. Efekt ten został osiągnięty głównie dzięki niesprzedawaniu taniejących w kryzysie akcji.

- Jest to trochę więcej niż jego wartość kapitału z początku symulacji, czyli ze stycznia 2007 roku (4 lata wcześniej). Jest to jednak trochę mniej od zainwestowanej kwoty netto (91 tys. zł – 24 tys. zł = 67 tys. zł) i możemy oczekiwać, że wraz z upływem czasu i wzrostem ceny akcji ta kwota szybko przekroczy sumę wpłat netto do portfela (znając dane historyczne doskonale wiemy, że tak będzie).

Podejście wydzielonej poduszki finansowej z osobną, dodatkową częścią obligacyjną portfela zadziałało tutaj o wiele lepiej od podejścia „poduszki” stałej wielkości głównie z uwagi na fakt posiadania większych środków w aktywach bezpiecznych. Sekwencja „spalania” najpierw „pożarła” poduszkę finansową, a potem podgryzła całość reszty portfela, co mimo wszystko skończyło się dla inwestora lepiej niż w poprzedniej symulacji kryzysowej. Jak w obliczu trudnych czterech lat poradzi sobie „jeden portfel” z częścią akcyjną i obligacyjną?

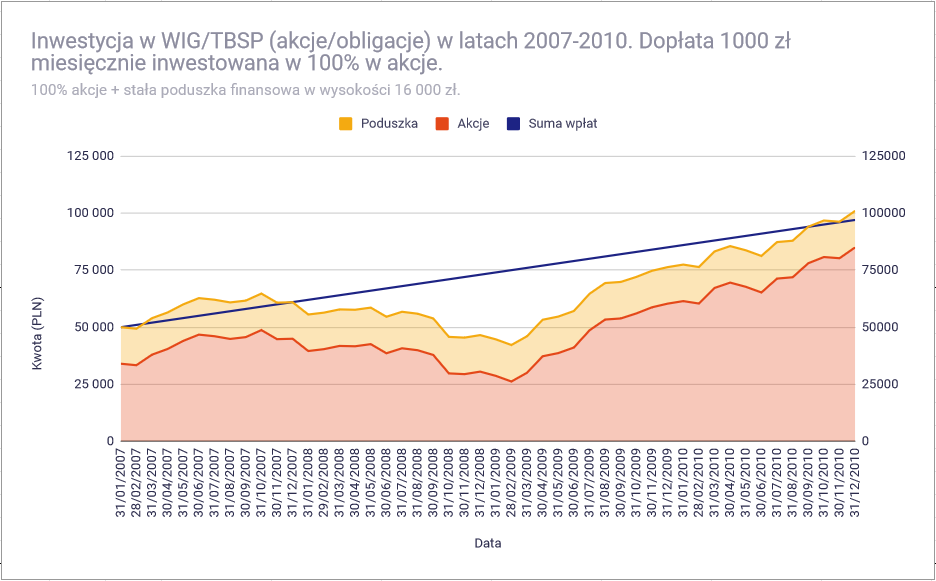

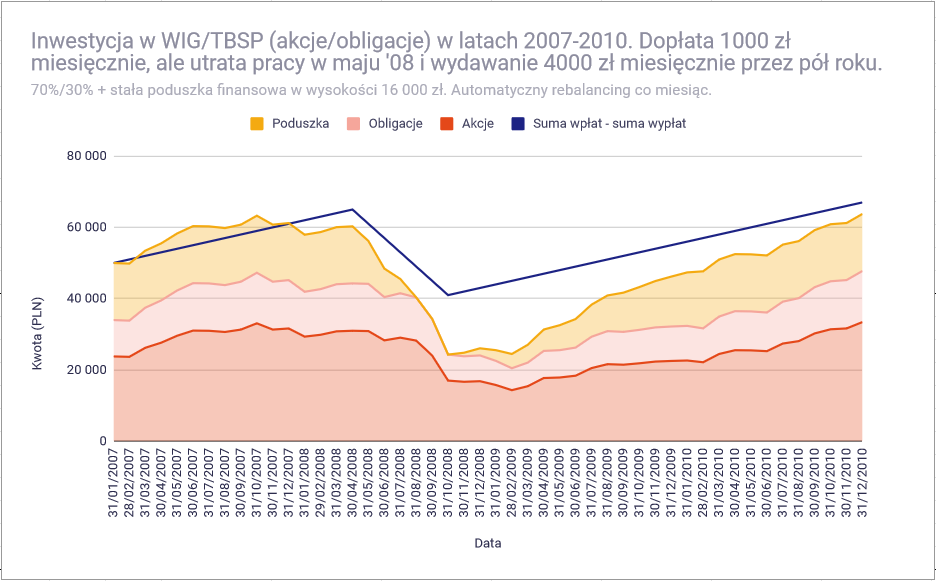

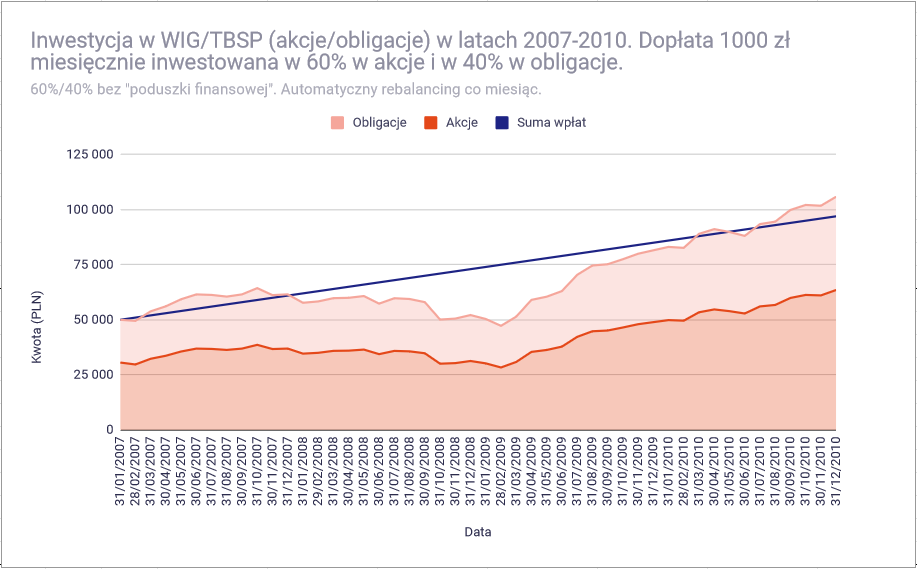

Test podejścia jednego portfela

W trzecim teście zupełnie zapominamy o pojęciu poduszki finansowej, zamiast tego traktując portfel inwestycyjny jako jedną całość. Całość, która zawiera dwie części: bezpieczną część obligacyjną (indeks TBSP) oraz bardziej ryzykowną część akcyjną (indeks WIG), do których inwestor podchodzi w następujący sposób:

- Początkowo:

- 16 000 zł jako „wymagane minimum” części obligacyjnej portfela. Zakładamy jednak jego powolną budowę i odbudowę, gdyż tylko 50% wpłacanych środków buduję „poduchę”.

- Całe 50 000 zł w portfelu 60/40 rozlokowanym między polskie akcje i obligacje. Nie wydzielamy tu odrębnej „poduszki”.

- Perfekcyjny, comiesięczny rebalancing między częścią akcyjną a częścią obligacyjną portfela. Wyjątkiem będzie okres, gdy „przepalimy” część obligacyjną i będziemy ją po dużych spadkach na giełdzie odbudowywać.

- Założenie wpłat 1000 zł w każdym miesiącu.

Wynik symulacji w normalnych warunkach, a więc przy ciągłym zatrudnieniu inwestora zamieściłem poniżej:

Wynik bazowej symulacji jest tu tylko niewiele lepszy niż dla podejścia trzech portfeli, co wynika głównie z tego, że jest to portfel bardziej agresywny (60/40 wobec czegoś à la 50/50). Ciekawie robi się jednak dopiero w obliczu kryzysu, w którym oszczędzający ma nieco więcej środków w części obligacyjnej. Jest to poniekąd przypadek, bo dalej wymaga on od siebie posiadania przynajmniej 16 000 zł w ramach minimum części obligacyjnej, ale 40% pomnożone przez początkowe 50 000 zł daje 20 000 zł, które przed uderzeniem kryzysu rośnie do 24 000 (40% * 60 000 zł). Inwestor jest w tym przypadku lepiej zabezpieczony przed utratą pracy niż przy „poduszce” o stałej wysokości, co widać na poniższej symulacji:

Zanim przejdziemy do opisu wyników, chciałbym, abyś zwrócił uwagę na coś ciekawego na wykresie. Jest tu dobrze widoczne to, że po znalezieniu nowej pracy inwestor decyduje się na odbudowę części obligacyjnej tylko za 50% nowych środków. Dodatkowo zasadę „perfekcyjnego comiesięcznego rebalancingu” zastępuje tu zasada „niesprzedawania akcji w kryzysie” i inwestor świadomie i w kontrolowany sposób decyduje się na pozostawienie swoich akcji, a nawet dokupywanie ich za 50% nowych środków. Rezultat symulacji jest następujący:

-

- Zainwestował on na przełomie lat łącznie 91 000 złotych, z czego w kryzysie spieniężył i wydał 24 000 złotych.

- Wymagane 16 000 zł części obligacyjnej odbuduje on dopiero w roku 2011, gdyż tylko 50% miesięcznych wpłat przeznacza na jej odbudowę.

- Z uwagi na fakt, że podczas kryzysu, po znalezieniu nowej pracy 50% wpłat przeznaczał na zasilenie części akcyjnej, wartość jego portfela wynosi teraz łącznie 68 100 zł, czyli o 10,6 tysiąca złotych więcej niż w pierwszej symulacji. Efekt ten został osiągnięty głównie dzięki niesprzedawaniu taniejących w kryzysie akcji oraz dzięki równomiernym dopłatom nowych środków po znalezieniu nowej pracy.

Choć podobnie jak w dwóch wcześniejszych przypadkach inwestor ustalił tutaj zbyt małą minimalną wielkość części obligacyjnej, to dzięki prowadzeniu portfela jako jednej całości o proporcjach 60/40 udało mu się w kryzysie „spalić” całą część obligacyjną (bezpieczną) portfela, bez potrzeby sprzedawania taniejących akcji. Okazało się to optymalne, a prostota zarządzania portfelem nie wymuszała na inwestorze żadnych trudnych decyzji. Jak, inspirując się sześcioma symulacjami, powinno się podejść do ustalenia wielkości bezpiecznej części portfela inwestycyjnego?

Jak ustalić wielkość bezpiecznej części portfela inwestycyjnego?

Na sam koniec wpisu chciałbym zostawić Ci króciutką instrukcję dotyczącą ustalania wielkości poduszki finansowej. Przy planowaniu swojego pierwszego portfela polecam przeanalizować poniższe punkty:

- Oblicz ile wynoszą łączne sześciomiesięczne wydatki Twojego gospodarstwa domowego. Nie uwzględniaj żadnych zachcianek i weź pod uwagę pensję swojego partnera lub swojej partnerki.

- Ustal minimalną wysokość części bezpiecznej portfela jako 120% powyższej kwoty. Bufor może Wam się przydać.

- Zaplanuj całkowity kształt (proporcje) portfela inwestycyjnego i „wciel” poduszkę finansową do niego, by łatwiej się nim zarządzało.

- Ustal zasady dotyczące zarządzania funduszem kryzysowym, na przykład:

- Ile wynosi minimalna wysokość części bezpiecznej portfela i kiedy można ją w całości wypłacić. W moim przypadku warunkiem jest „utrata pracy przez obydwie osoby w związku”.

- W jaki sposób będziesz go budował i odbudowywał (po spaleniu). W moim przypadku jest to 50/50 moich miesięcznych wpłat (w normalnych warunkach) i 75/25 moich miesięcznych wpłat (w warunkach dużego obsunięcia od szczytu indeksów giełdowych). Algebra podpowiada, by nad uzupełnianie poduszki priorytetyzować zakup przecenionych akcji/ETF-ów.

Czy w całym procesie jest jakiś kruczek? Owszem, ponieważ w Twoim długoterminowym portfelu inwestycyjnym może znajdować się 90% lub 100% akcji. W takim układzie możesz spróbować zaimplementować podejście podobne pierwszemu, ale upewnij się, że pieniądze z „poduszki” nie leżą na lokatach, a ulokowane są w obligacjach i że na pewno obliczyłeś właściwy bufor kryzysowy i sytuacja nigdy nie zmusi Cię do wyprzedawania przecenionych akcji. Nadeszła pora na podsumowanie wpisu.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Podsumowanie

Wpis, który miał być kontynuacją tekstu „Cała prawda o poduszce finansowej, czyli jak ułatwić sobie inwestowanie” niespodziewanie przerodził się w coś więcej, bo podczas pisania zdecydowałem się, by dodać do niego kilka symulacji. Miały one na celu pokazanie Ci, że prowadzenie tego, co większość internautów nazywa poduszką finansową, wcale nie jest takie proste i oczywiste, a sposobów na jej budowę, prowadzenie i lokowanie pieniędzy w jej ramach jest przynajmniej kilka, jeśli nie kilkanaście.

Mam jednak nadzieję, że obydwa wpisy pomogą Ci rozsądnie zaplanować bezpieczną część Twojego portfela i zamiast obciążać jego długoterminowy wynik inwestycyjny, będzie minimalnym potrzebnym buforem w czasie kryzysu. Daj znać, co sądzisz o moim podejściu i czy od ostatniego wpisu o „poduszce” sam zweryfikowałeś swoje myślenie o tej popularnej koncepcji. A może kompletnie się ze mną nie zgadzasz, uważając, że prowadzenie osobnej „poduszki” to kwestia kluczowa, a ja zupełnie pominąłem pewne zalety tego podejścia? Do zobaczenia w komentarzach pod wpisem lub – jeśli zdecydujesz się nie komentować – w kolejnym wpisie na blogu :).

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.