Dobry portfel do nauki inwestowania.

Na wstępie chciałbym zaznaczyć, że wszystkie trzy portfele służą do nauki inwestowania, czyli nabrania pewnego mindsetu, który przyda się w kolejnych latach, gdy rozszerzysz swoje horyzonty. Poziom trudności prowadzenia każdego z portfeli jest bardzo różny, podobnie jak różnie kształtuje się ryzyko inwestycji. W każdym z trzech przypadków zakładamy bardzo długi (30 lat) horyzont inwestycyjny, co powinno zaadresować kwestię ryzyka walutowego. Podobnie, żaden z portfeli nie jest typem portfolio „kup i zapomnij”, a raczej prowadzimy je z założeniem, że po początkowej wpłacie w określonych odstępach czasu będą następować kolejne. Nie jest więc tak, że znajdujemy odpowiedź na pytanie: „Mam 10 tys. – w co zainwestować tę kwotę?”, wpłacamy te pieniądze i na tym kończy się nasze zaangażowanie zarówno czasowe, jak i finansowe.

Nie są to idealne portfele „na każdą pogodę” czy spekulacyjne portfele maksymalizujące zysk, gdyż kryterium doboru ich składników było zupełnie inne. Każdy z portfeli oferuje maksymalizację waloru edukacyjnego dla defensywnego inwestora, który rozważa, w co najlepiej zainwestować 10000 zł, ale ma przy tym ambicję, by w perspektywie kilku lat powiększyć wielkość swojego portfela inwestycyjnego, by w końcu przekroczył on wartość 100 tysięcy zł (o czym przeczytasz w „W co zainwestować 100 tysięcy złotych? Portfel dla średnio zaawansowanych”).

Dla niektórych może być dziwne, że piszę wpis, w którym zamiast optymalizować portfele, koncentruję się na ich prostocie i tym, czego mogą nauczyć inwestora, który zacznie je prowadzić, ale większość początkujących osób szuka prostoty, a nie maksymalizacji zysku i zupełnie mnie to nie dziwi. Sam często łapię się na byciu „leniwym inwestorem”, który potrafi nieco odbiec od zakładanych przez siebie proporcji portfela, aby oszczędzić sobie czasu na dokonywaniu transakcji (i płacenia prowizji transakcyjnej). Przejdźmy zatem do opisu procesu wyboru portfela, na który może zdecydować się osoba analizująca, w co można zainwestować 10 tysięcy złotych.

Podcast

W skrócie

Z tego artykułu dowiesz się:

- Jak rozsądnie wybrać aktywa do pierwszego portfela inwestycyjnego o wartości 10 tysięcy złotych.

- Która z trzech konfiguracji portfela inwestycyjnego będzie dla Ciebie najlepsza w zależności od preferencji.

- Jak prowadzić każdy z 3 głównych portfeli opisanych we wpisie.

- Które ETF-y pasować będą do każdego z portfeli? Dobór w zależności od konta maklerskiego.

Powiązane wpisy

- W co zainwestować 100 tysięcy złotych? Portfel dla średnio zaawansowanych

- Jak inwestować 100 złotych miesięcznie? Inwestowanie małych kwot

- Jak inwestować 500 złotych miesięcznie? Średnie kwoty na giełdę

- ETF (6/6) – Jak zbudować portfel inwestycyjny z ETF-ów?

- Tanie inwestowanie. Najtańsze konta maklerskie, akcje i ETF-y

- Proste inwestowanie pasywne – najlepsze portfele dla zabieganych

- Akcje (10/10) – Własny arkusz do monitorowania inwestycji

Trzy portfele dla początkujących

Zacznijmy od podstawowych informacji na temat trzech portfeli, z których każdy znacznie różni się od siebie poziomem skomplikowania. Najprostszym z portfeli jest portfel drugi, który ze względu na swoją alokację (100% w akcje!) jest zdecydowanie najbardziej ryzykownym z omawianych pomysłów na portfel. Zminimalizujesz ryzyko, wybierając portfel pierwszy, który ze względu na zawartość 50% polskich obligacji skarbowych znacznie zmniejsza niepewność inwestycji, redukując też oczekiwaną stopę zwrotu. Najbardziej złożonym z portfeli jest portfel trzeci, który jednak nauczy Cię najwięcej i umiejętnie poprowadzony ma szansę na przyniesienie wyższych zwrotów niż obydwa pozostałe portfele. Oto podstawowe parametry portfeli przygotowanych dla osób, które interesuje, jak zainwestować 10 tys. złotych:

Portfel | Liczba instrumentów | % akcje/ nie-akcje | Wymaga czasu |

|---|---|---|---|

Portfel 1 | 2 | 50%/50% | 10 godzin rocznie |

Portfel 2 | 1 | 100%/0% | 4 godziny rocznie |

Portfel 3 | 4 | 70%/30% | 20 godzin rocznie |

Proces wyboru portfela

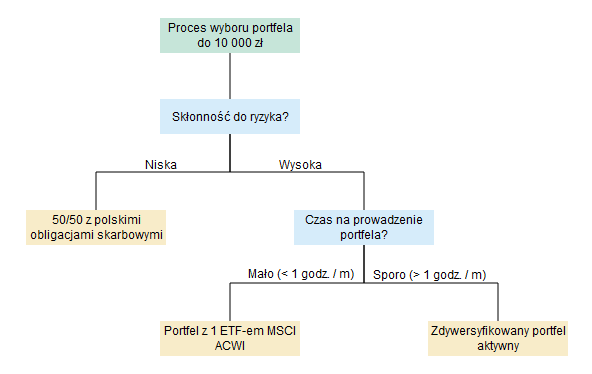

Postanowiłem też zostawić Ci prosty algorytm, który powinien pomóc Ci w podjęciu decyzji o wyborze portfela. Każdy z nich da się prowadzić z początkową kwotą 10 000 złotych, ale już nie każdy „prowadzi się sam” oraz „jest wystarczająco bezpieczny” dla początkującego inwestora. Z tego powodu polecam Ci dokonać wyboru zgodnie z poniższym diagramem.

No tak, nasza ulubiona „skłonność do ryzyka”, którą każdy definiuje inaczej. By uprościć sobie życie, polecam zastanowić się, czy zaakceptowałbyś drawdown, czyli utratę wartości portfela w wysokości 50% od szczytu (poprzedniego maksimum). Jeśli tak to masz wg mnie wysoką skłonność do ryzyka i powinieneś zainteresować się portfelem 2 lub 3.

Również wśród tych dwóch portfeli wybór nie będzie prosty, bo oferują one dwie różne rzeczy. Portfel 2 pozwoli Ci poczuć się jak prawdziwy Wilk z Wall Street i 100% swojego kapitału wejść w akcje największych światowych spółek. Dzięki jego prostocie oszczędzisz czas, ale jego 100% alokacja w akcje może kosztować Cię za dużo nerwów i nie nauczy zarządzania portfelem. Portfel 3 jest dobrym balansem pomiędzy nauką a redukcją zmienności portfela, ale będzie wymagał w prowadzeniu przynajmniej kilkunastu godzin rocznie. By ułatwić Ci wybór, opiszę dodatkowo, do jakiego rodzaju inwestora będzie pasował każdy z portfeli i dlaczego tak uważam.

Obserwuj moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Kryteria doboru portfela. Cechy inwestora

Jak i gdzie zainwestować 10 tys. złotych? Aby rzetelnie móc odpowiedzieć sobie na to pytanie, należy przeanalizować swoje cechy jako inwestora. Jakie są najważniejsze kryteria doboru portfela?

Skłonność do ryzyka, czyli umiejętność patrzenia jak portfel traci i nicnierobienia lub dokupywania przecenionych aktywów, kosztem tych, których ceny nie spadły. Jeśli Twoja skłonność do ryzyka jest minimalna, to wybierz portfel pierwszy, a nawet zmień jego proporcje akcji/obligacji do 30/70, by spać w nocy jeszcze spokojniej. Portfel trzeci oferuje pełne „wystawienie” na światowy rynek akcji, co w oczywisty sposób zwiększa jego zmienność wobec pozostałych dwóch portfeli. Taki portfel zwiększy Twoją wytrzymałość na straty i przygotuje do własnej selekcji akcji w przyszłości.

Chęć nauki inwestowania pomoże w prowadzeniu portfela pierwszego i portfela trzeciego, jednak to ten ostatni będzie wymagał od inwestora cierpliwości i czasu. Portfel drugi jest tak prosty w prowadzeniu, że „ogarnie go” nawet kompletny ignorant inwestycyjny.

Czas na inwestowanie przyda się głównie osobie, która wybierze portfel trzeci. Co ciekawe, da się go prowadzić za pomocą tylko jednego konta maklerskiego, co nie jest możliwe w przypadku portfela pierwszego. Z tego powodu portfel pierwszy będzie według mnie wymagał trochę więcej czasu na prowadzenie (powiedzmy: 10 godzin rocznie) i pomysłowości w równoważeniu jego proporcji.

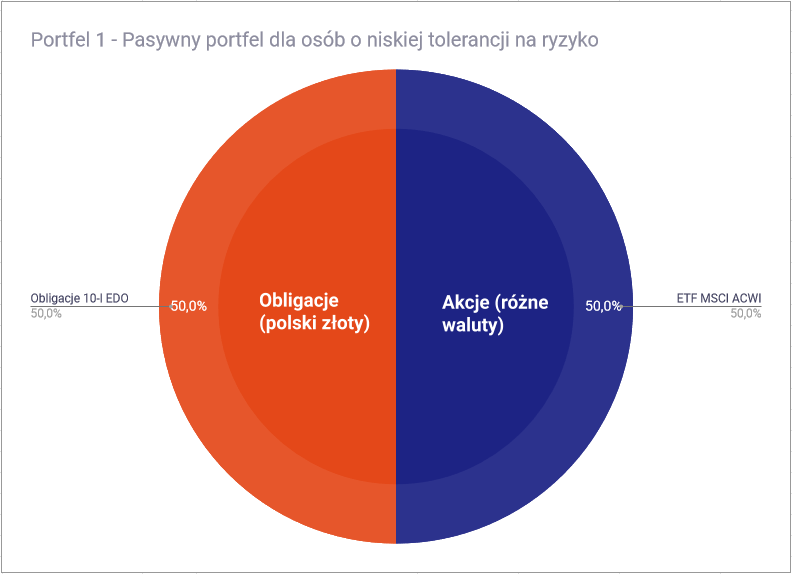

Portfel 1. Pasywny portfel dla osób o niskiej tolerancji na ryzyko

Portfel pierwszy jest dla mnie portfelem bardzo szczególnym, bo przypomina on sposób, w jaki sam inwestuję na giełdzie. Choć ja preferuję inwestowanie na giełdzie polskiej, niż na giełdach zagranicznych, a część akcyjna tego portfela oferuje ekspozycje praktycznie tylko na „zagranicę”, to posiada on wraz z moim stylem inwestowania ogromny wspólny mianownik. Tą cechą wspólną jest alokacja kapitału pomiędzy akcje i obligacje, które od zawsze są dwiema najważniejszymi składowymi mojego portfela. W latach 2011-2019 przeważały u mnie akcje, by proporcje te się niemal odwróciły pod koniec 2019 roku. Z uwagi na wysoką niepewność na rynkach akcji, w obecnej chwili, czyli na początku 2021 roku wracam do proporcji podobnych do tych, które znajdziesz w portfelu pierwszym, czyli do 50/50 w akcjach i obligacjach. Pozwól, że przedstawię Ci „skład” tego prostego portfela inwestycyjnego, który wedle uznania będziesz mógł prosto uczynić bardziej lub mniej ryzykownym od jego wersji bazowej.

Omówienie składu portfela

- Alokacja: 50% akcje, 50% obligacje.

- Waluty: 50% polski złoty, 28% dolar amerykański, 4,5% euro, 3,5% japoński jen, 2,6% chiński juan, 1,8% funt brytyjski. Pozostałe 9% inne waluty (ponad 20!).

- Zmienność: Umiarkowana.

- Oczekiwana wieloletnia stopa zwrotu: 5% brutto rocznie.

- Rebalancing (równoważenie proporcji) portfela: Rekomendowany.

- Konta: Minimum konto w PKO Obligacje i jedno konto maklerskie z dostępem do giełd zagranicznych.

Ten portfel polecam każdemu, kto chce zarobić trochę więcej niż na lokatach, a przy okazji nabrać „inwestycyjnej ogłady” poprzez przeżycie wzlotów i upadków światowych giełd. Przeżycia, które będą temu towarzyszyć nie będą zbyt druzgocące, bo taki portfel nawet w swoim najgorszym roku nie powinien stracić na wartości więcej niż około 25%. Oczywiście piszę to, nie licząc ryzyka walutowego, a konkretniej złotego umacniającej się wobec innych światowych walut.

Informację o tym, o jakich walutach mowa zamieściłem w punktach nad diagramem, ale wzrost wartości złotego w innych walutach oznaczałby niwelowanie potencjalnego zysku, jaki z posiadania papierów wartościowych wielu (ok. 3000) zagranicznych spółek miałby inwestor. Poza MSCI ACWI portfel zawiera też 50% środków w obecnie najlepiej oprocentowanych obligacjach 10-letnich antyinflacyjnych EDO, do których zaraz wrócimy.

Podobne pomysły na prosty portfel inwestycyjny zamieściłem też we wpisie „Proste inwestowanie pasywne – najlepsze portfele dla zabieganych„, który serdecznie polecam każdemu, kto ceni sobie prostotę i nie ma zbyt wiele czasu na inwestowanie. Jeśli pierwszy raz zetknąłeś się z ETF-em na MSCI ACWI, to pewnie ciekawi Cię czym jest ten indeks. Wytłumaczę to w kolejnym akapicie.

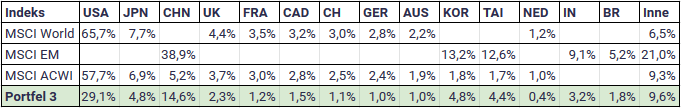

Czym jest indeks MSCI ACWI?

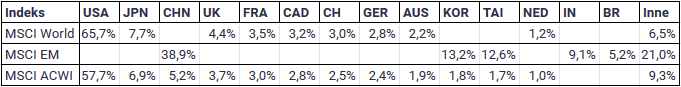

MSCI ACWI to najprościej mówiąc indeks giełdowy zrzeszający spółki z całego świata ważony ich kapitalizacją, czyli wartością giełdową. Jego brat i siostra to MSCI World i MSCI Emerging Markets, które opisałem we wpisie „Inwestycyjny wstęp (6/6) – Światowe rynki finansowe” z tym że te koncentrują się albo na rynkach rozwiniętych, albo na rynkach wschodzących. MSCI ACWI robi zarówno jedno, jak i drugie kupując akcje ze wszystkich państw świata zgodnie ze specyfikacją poniżej (liczby będą się zmieniać z czasem wraz ze zmianą kapitalizacji poszczególnych rynków finansowych):

Dlaczego w budowie pierwszego i drugiego portfela posłużymy się tym konkretnym ETF-em? Ponieważ jest on najprostszą obecnie formą inwestowania w akcje z całego świata. Choć dotyczy go podobny problem, co ETF-ów na MSCI World, czyli ogromna dominacja spółek ze Stanów Zjednoczonych, to z MSCI ACWI uzyskujemy też ekspozycję na rynki azjatyckie i afrykańskie. Choć 5% w chińskich spółkach nie zachwyca, to sama jej obecność w portfelu gwarantuje nam, że nie przegapimy wzrostów azjatyckiego tygrysa w kolejnych latach.

Dla tych, którzy czytali wpis „Tanie inwestowanie. Najtańsze konta maklerskie, akcje i ETF-y„, a więc znają moje zdanie o obecnych wycenach amerykańskich akcji, zostawię krótką notkę. Wpis, który właśnie czytasz nie dotyczy ani tej, ani żadnej innej sytuacji na rynku, a ma być „ważny” i nie stracić swojej świeżości przez kolejne 20-30 lat. Oznacza to, że nie próbuję tutaj zgadywać jak będą zachowywać się dane rynki finansowe i czy w ogóle jest drogo, czy tanio, a jedynie podsuwam pomysły na proste i pasywne portfele inwestycyjne do 10 000 złotych wartości. Omówmy teraz ETF-y, a właściwie jeden ETF, przy pomocy którego zbudujemy taki portfel inwestycyjny.

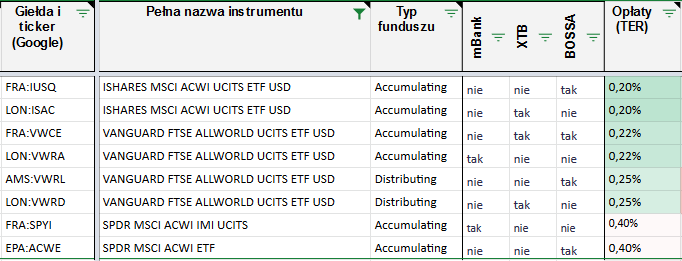

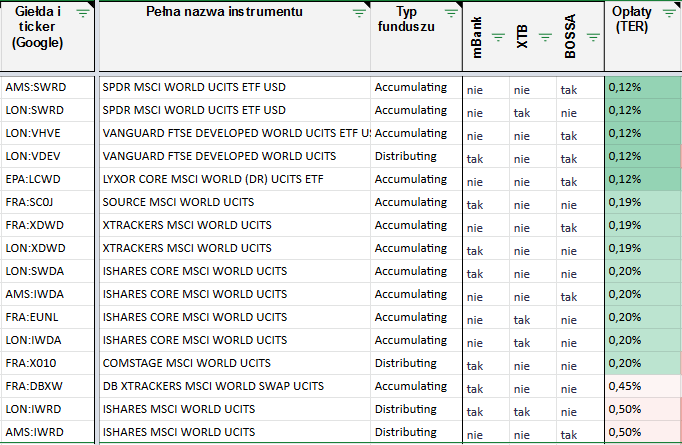

Które ETF-y do portfela?

Portfel ten zbudujesz kupując dokładnie jeden ETF na indeks MSCI ACWI. W chwili, gdy piszę ten artykuł takie ETF-y dostępne są już we wszystkich trzech domach maklerskich, z których ETF-y znajdują się na mojej liście ETF-ów, czyli zarówno w mBanku, jak i w BOSSA oraz XTB. Zaletą XTB jest to, że w chwili, gdy piszę ten wpis, handel zagranicznymi ETF-ami za kwotę min. 500 zł w skali kilku transakcji miesięcznie jest bezpłatny, a z portfelem wartym 10 tysięcy złotych zakładam, że jedna wpłata na miesiąc lub dwa będzie wystarczająca. Wszystkie ETF-y na MSCI ACWI i ich zamienniki ze stajni Vanguarda (FTSE All World) dostępne obecnie przez polskie konta maklerskie znajdziesz na zrzucie ekranu poniżej:

Poza MSCI ACWI możesz zainteresować się również ETF-em VWRA (Vanguard FTSE All-World UCITS ETF USD Acc), który w swojej budowie bardzo go przypomina. Pora na omówienie drugiej składowej tego prostego portfela, którą są polskie detaliczne obligacje skarbowe. Tych obligacji nie kupisz niestety przez „zwykłe” konto maklerskie, a możliwość tą da Ci jedynie konto w serwisie PKO Obligacje. W teorii można by używać konta maklerskiego w PKO, ale nie oferuje ono szerokiego dostępu do zagranicznych funduszy ETF, czyli do MSCI ACWI. Podsumujmy więc jakie konta będą wymagane do prowadzenia takiego portfela.

Konta do prowadzenia portfela

Jeśli chcesz prowadzić portfel złożony z tych dwóch prostych składników, to potrzebował będziesz do tego:

- Konta maklerskiego w mBanku, XTB (mój link afiliacyjny) lub w DM BOŚ (mój link afiliacyjny).

- Konta w serwisie PKO Obligacje.

Sam portfel dobrze byłoby prowadzić przez IKE/IKZE, zaczynając od tego drugiego, by obniżyć sobie podstawę do opodatkowania dochodów z pracy. O kontach maklerskich IKE/IKZE przeczytasz we wpisie „Jak działają IKE i IKZE i dlaczego warto z nich korzystać?„, ale wiedz, że decydując się na nie, wybierasz zwykle bardzo długi horyzont inwestycyjny. Dla początkującego inwestora, który buduje swój pierwszy portfel może być to lekko przytłaczające, więc sugerowałbym zacząć na „zwykłym koncie maklerskim”, np. w XTB. Swoją drogą – będę bardzo wdzięczny jeśli założysz takie konto w XTB z mojego linku afiliacyjnego, którego „rynki zagraniczne bez prowizji” są zdecydowanie najlepszą ofertą w chwili, gdy piszę ten wpis. Taki dobór kont pozwoli Ci dokonywać nawet małych transakcji w kwocie 500 zł bez uiszczania prowizji transakcyjnej. Przejdźmy do opisu prowadzenia portfela pierwszego.

Jak prowadzić ten portfel?

Powiedzmy, że chcesz rozpocząć prowadzenie portfela od jednorazowej wpłaty 10 000 zł, a następnie dokupywać jego składniki za 500 zł każdego miesiąca. Jeśli pasuje Ci podobny plan to oto sekwencja, w jakiej możesz dokonywać zakupów:

- [Pierwszy miesiąc]

- Zakładasz konto na PKO Obligacje, wpłacasz 5000 zł i zlecasz zakup 50 obligacji dziesięcioletnich EDO.

- Zakładasz konto maklerskie w XTB, wpłacasz na nie środki i kupujesz przez nie jednostki ETF-a ISAC za pozostałe 5000 złotych. Uwaga! W XTB przewalutowanie kosztuje 0,5% kwoty transakcji, co niektórzy z czytelników „kontrują” korzystając z kont walutowych. Nie zmienia to faktu, że dla małych kwot brak „prowizji minimalnej” sprawia, że XTB jest obecnie najtańszym maklerem w Polsce.

- [Drugi i każdy kolejny miesiąc]

- Dokupujesz 5 obligacji dziesięcioletnich na PKO Obligacje lub jednostki ETF-u ISAC przez XTB za równowartość 500 złotych. Oczywiście możesz tego dokonywać kwartalnie, rocznie, a nawet wcale, ale zakładam, że będziesz chciał powiększać portfel swoimi wpłatami.

Co zrobić jeśli światowe giełdy (ETF MSCI ACWI) urosną o 100%?

- Jeśli w pewnym momencie komponenta akcyjna urośnie o 100%, a więc będzie stanowić nie 50%, a 66,6% portfela (czego Ci życzę!) to zajdzie potrzeba dokonania tzw. rebalancingu, czyli równoważenia proporcji portfela. Dokonałbym jej następująco:

- „Przytnij” pozycję na ETF-ie MSCI ACWI o 25%. Wypłać środki i wpłać je na konto PKO Obligacje.

- Za uzyskaną kwotę dokup obligacji skarbowych 10-letnich. W ten sposób proporcje portfela będą znów wynosić 50/50 jak w jego założeniach.

Oczywiście rebalancingu możesz dokonywać częściej, a nawet wcale, ale zwykle pozwala on „zakonserwować kapitał” w okresach nadmiernego optymizmu na giełdach oraz „uwolnić kapitał”, dokupując akcje w okresach „przecen” na giełdach. Oto co zrobiłbym gdyby światowe giełdy (MSCI ACWI) spadły o 50%:

- Jeśli w pewnym momencie część akcyjna straci ok. 50% swojej wartości (zakładam, że wcześniej proporcje portfela wynosiły około 50/50), a więc będzie stanowić 33,3% portfela, a nie jego 50% to sugerowałbym następujące działania:

- Zleć przedterminowy wykup 25% obligacji skarbowych EDO. Transakcja ta kosztuje 2% wartości obligacji, ale maksymalnie wartość skumulowanych odsetek. Jest ona zatem dość kosztowna dla kapitału i może „zjeść” Ci zyski z całego pierwszego roku prowadzenia portfela, dlatego wykonywałbym ją w konkretnym przypadku, gdy nie posiadasz gotówki (zewnętrznej, spoza portfela), by dokupić przecenionych akcji.

- Wypłacone z PKO Obligacje (lub wpłacone „nowe”) środki przenieś na XTB i dokonaj zakupu przecenionego ETF-a na MSCI ACWI. Upewnisz się w ten sposób, że nie ominęła Cię (być może) jego okazyjna cena, a zamiast „sprzedawać na spadkach”, wykorzystałeś ją, dokupując światowych akcji.

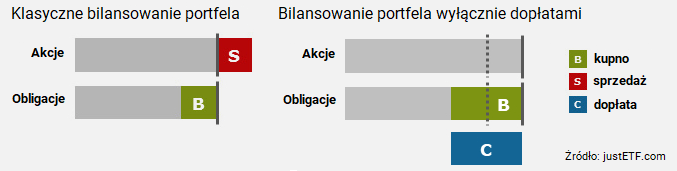

Jako że portfel pierwszy zakłada, a nawet wymaga rebalancingu to sugeruję dokonywać periodycznych wpłat i starać się równoważyć proporcje właśnie tymi wpłatami. Na czym polega podobne równoważenie proporcji? Opisałem to kompleksowo we wpisie „ETF (6/6) – Jak zbudować portfel inwestycyjny z ETF-ów?„, z którego diagram wstawiam poniżej:

Koncepcja polega na tym, że aby zbilansować portfel zwykle nie musisz „dotykać” już zainwestowanych środków, a jedynie dokupywać te, które są obecnie tańsze. Ważne jest to, żeby redukować koszty równoważenia pozycji w portfelu i zawsze unikać przy tym przepłacania prowizji transakcyjnych, dlatego powyższe może być świetną metodą na dokonywanie rebalancingu. Więcej na temat rebalancingu znajdziesz w nowszym wpisie, który zatytułowałem „Czy warto równoważyć proporcje portfela inwestycyjnego?„, więc zainteresowanych tematem zachęcam do jego lektury.

Jeśli jesteś początkującym inwestorem i trochę się gubisz we własnym portfelu, to w jego prowadzeniu z pewnością pomoże Ci nasz plik do śledzenia inwestycji, który opisałem we wpisie „Akcje (10/10) – Własny arkusz do monitorowania inwestycji„. Jest on darmowym i dość wszechstronnym narzędziem do prowadzenia portfela, bez którego ciężko się obyć prowadząc portfel wieloskładnikowy. Wracając do tematu wpisu i kończąc powoli opis pierwszego portfela, chciałbym wskazać Ci teraz jego największe wady.

Krytyka portfela. Główne ryzyka

- Kupowanie polskich obligacji antyinflacyjnych jest ze względu na wysoką inflację obecnie najbardziej opłacalne, ale sytuacja ta może się w horyzoncie kilkuletnim zmienić, a kupując je, zamrażasz każdorazowo środki na 10 lat. Przy możliwym podwyższeniu stóp procentowych i mniejszej niż teraz dynamice inflacji to inny rodzaj (np. 2-letnie lub 3-letnie obligacje skarbowe) może opłacić się bardziej niż obligacje 10-letnie EDO. Istnieje wtedy możliwość wymiany tych obligacji na inne, ale sprawia to, że portfel staje się trudniejszy i bardziej kosztowny (2% za przedwczesny wykup lub zamianę obligacji) w prowadzeniu.

- Duża koncentracja części akcyjnej na dolarze i spółkach amerykańskich. Choć MSCI ACWI to indeks prawdziwie globalny i inwestuje on we wszystkich największych gospodarkach świata, to posiada podobny problem do MSCI World, mianowicie jest on nadmiernie skoncentrowany na inwestowaniu w Stanach Zjednoczonych. Mitygować to ryzyko można „przesiadając” się na odpowiednią kombinację ETF-ów opartych na MSCI World (rynki rozwinięte) i MSCI Emerging Markets (rynki wschodzące), co opiszę w ramach portfela trzeciego.

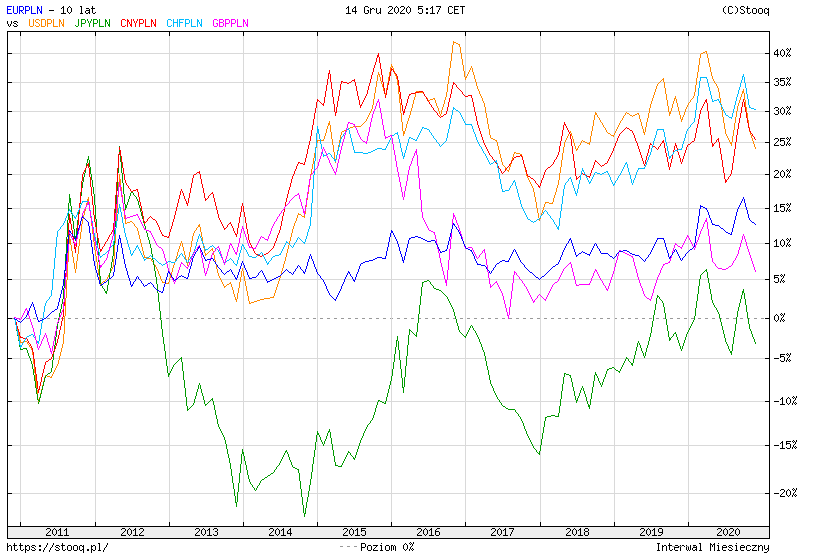

- Ryzyko walutowe związane ze słabym złotym, który może się w przyszłości umocnić. By lepiej zrozumieć to, o czym piszę, zerknij na poniższy wykres, na którym zamieściłem główne pary walutowe złotego i ich zmianę w okresie 10-letnim. Istnieje szansa, że jesteśmy „gdzieś blisko maksimów” i w pewnym momencie złoty umocni się, sprawiając, że wartość naszych zagranicznych inwestycji, wyrażona w złotym drastycznie spadnie. Z drugiej strony, zgodnie z ideą „nietrzymania wszystkich jaj w jednym koszyku” polecam mimo wszystko dokonywać dywersyfikacji walutowej, zwłaszcza że w portfelu pierwszym i tak 50% przechowywane jest w polskim złotym.

Po opisaniu portfela pierwszego, który powinien być faworyzowany przez osoby z niską skłonnością do ryzyka, chciałbym płynnie przejść do opisu portfela drugiego, który jest uproszczoną i znacznie bardziej ryzykowną wersją tego, który właśnie Ci przedstawiłem.

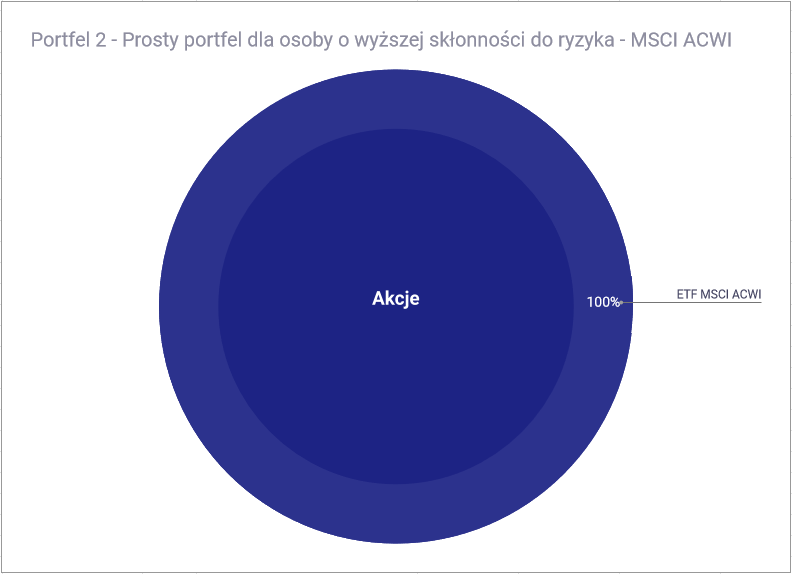

Portfel 2. Prosty portfel dla osoby o wyższej skłonności do ryzyka

Opis drugiego portfela będzie o wiele krótszy niż ten, którym podsumowałem portfel pierwszy. Będzie tak dlatego, że portfel drugi to zredukowana wersja pierwszego, a zarazem kwintesencja prostoty dla kogoś, kto chce mieć ekspozycje na wszystkie rynki akcji na świecie. Jako ironię przyjmiesz pewnie fakt, że oczekiwana wieloletnia stopa zwrotu jest w przypadku tego portfela wyższa niż w przypadku bardziej skomplikowanych portfeli pierwszego i trzeciego. Zadasz mi (i sobie) zatem pytanie: po co w ogóle ta cała zabawa w aktywne zarządzanie portfelem, kupowanie obligacji i złota jeśli „czyste” akcje przyniosą w długim terminie wyższą spodziewaną stopę zwrotu? Otóż już to tłumaczę:

- Często o tym wspominam, ale przeciętny inwestor po prostu „nie wytrzyma i sprzeda” jeśli jego inwestycja straci 50% na wartości od ostatniego szczytu. W portfelowej nomenklaturze nazywamy to drawdown-em i jest to jeden z podstawowych parametrów portfeli inwestycyjnych. Posiadając w portfelu obligacje, znacznie zmniejszasz ten parametr, dodatkowo mając więcej środków, by ewentualnie dokupić przecenionych akcji, znacznie zwiększając swoją długofalową stopę zwrotu.

- Część obligacyjna daje nie tylko poczucie komfortu, ale zwykle wypłaca odsetki. Odsetki, z których to inwestor sam decyduje co kupi jako następne. Jest to często bardzo niedoceniany atrybut obligacji, który chciałbym w tej chwili podkreślić, gdyż portfel drugi utraci go, chyba że wybierzesz ETF-a lub ETF-y rodzaju distributing.

Przejdźmy zatem do omówienia składu portfela drugiego ze 100% koncentracją środków w akcjach.

Omówienie składu portfela

- Alokacja: 100% akcje.

- Waluty: 57% dolar amerykański, 9% euro, 7% japoński jen, 5,2% chiński juan, 3,7% funt brytyjski. Pozostałe 18% inne waluty (ponad 20!).

- Zmienność: Bardzo wysoka.

- Oczekiwana wieloletnia stopa zwrotu: 8% brutto rocznie.

- Rebalancing (równoważenie proporcji) portfela: Niemożliwy (nie ma czym).

- Konta: Konto maklerskie z dostępem do giełd zagranicznych i ETF-em na MSCI ACWI.

Jedno konto maklerskie (chyba że będziesz inwestować także przez IKE lub IKZE), brak potrzeby rebalancingu i zerowa potrzeba zarządzania portfelem. Całe zarządzanie portfelem w przypadku portfela drugiego sprowadza się do… logowania co miesiąc/kwartał i dokonywania zakupu kolejnych jednostek ETF-a na MSCI ACWI po obecnych cenach. I to właśnie jest według mnie największa zaleta portfela drugiego – nie wymaga on czasu w swoim prowadzeniu. Dokonanie przelewu na konto maklerskie i zakup tego samego ETF-a, który już posiadamy, potrwa maksymalnie kilka minut, co jest porównywalne z zakupem u popularnego ostatnio „robodoradcy”. Ten drugi za zarządzanie portfelem ETF-ów „kasuje” między 0,6, a 1,2% rocznie w zależności od tego, czy założysz tam konto z polecenia wybranego blogera, czy nie. W przypadku wyboru portfela drugiego masz maksymalną prostotę i oszczędność czasu i pieniędzy, kosztem nerwów, gdy rynki akcji przechodzą przez kryzysy.

Które ETF-y do portfela?

Jeśli czytałeś rozdział o pierwszym portfelu, to już znasz odpowiedź, gdyż do portfela drugiego „pasuje” analogiczny ETF na MSCI ACWI, co do jego poprzednika lub jego zamiennik od Vanguarda, czyli fundusz ETF na FTSE All World. W zależności od konta maklerskiego, którego używasz dostępne dla Ciebie będą poniższe fundusze ETF:

Jest to maksymalnie prosty portfel, który prowadzić możemy (a nawet powinniśmy) za pomocą jednego konta maklerskiego. Z tego powodu rozdział o kontach również nie będzie zbyt obszerny.

Konta do prowadzenia portfela

Do prowadzenia tego portfela wystarczy jedno konto maklerskie, ale można się poważnie zastanowić nad prowadzeniem go przez konta IKE lub IKZE. Dużym minusem portfela drugiego w wariancie IKE/IKZE są wysokie prowizje transakcyjne, które przyjdzie nam uiścić, gdy comiesięczne wpłaty będą mniejsze od kilku tysięcy złotych (konkretniej: 6600 zł w przypadku mBanku i 10 000 zł w przypadku BOSSY, poza promocją). Sprawia to, że prowadzenie tego portfela dla początkującego inwestora we wpisie „w co zainwestować 10 tysięcy złotych?” muszę polecić przez „zwykłe” konto maklerskie, chyba że nie przewidujemy cyklicznych wpłat wcale, ale wtedy poważnie zastanowiłbym się nad wyborem tego portfela.

Jak prowadzić ten portfel?

W przypadku portfela drugiego w zasadzie nie ma czego prowadzić, ale istotne jest tu dokonywanie cyklicznych wpłat. Nie mam bowiem pojęcia czy w chwili gdy czytasz te słowa, czyli w roku 2021, wyceny światowych indeksów akcji są rozsądne, ale wszelkie znaki na niebie i ziemi świadczą o tym, że niekoniecznie. Jedyną „bronią” inwestora defensywnego przed wchodzeniem w określony instrument finansowy w niewłaściwym momencie jest uśrednianie ceny jego zakupu poprzez cykliczny, najlepiej comiesięczny lub cokwartalny zakup instrumentów finansowych.

Powiedziałbym zatem tak: jeśli nie zamierzasz dokonywać cyklicznej inwestycji nowych środków, trzymaj się od portfela drugiego jak najdalej. Skonstruowany został on tak, że inwestor będzie kupował jednostki ETF-a (a zatem akcje spółek, które są w jego portfelu) w momencie zarówno wielkiej euforii, jak i wielkiego kryzysu, a więc w długim terminie wartość portfela będzie rosła mniej więcej w tempie wzrostu światowych gospodarek. Portfel drugi, mimo swojej prostoty, niesie za sobą wiele ryzyk, o których teraz przeczytasz.

Krytyka portfela. Główne ryzyka

- 100% środków w akcjach z jednej strony niemal gwarantuje wyższą długoterminową stopę zwrotu niż z portfela „zmiksowanego”, a z drugiej sprawia, że tylko nieliczni inwestorzy będą umieć prowadzić ten portfel poprawnie i bezstresowo, dokupując, a nie sprzedając jednostki ETF-a w tzw. dołkach, czyli po dużych spadkach kursów cen indeksów giełdowych.

- Nie ma czym równoważyć proporcji portfela. Ryzyko związane z pierwszym punktem i zdecydowanie największy problem, który osobiście mam z tym portfelem. Sam jestem miłośnikiem „przesiadki” na bezpieczniejsze aktywa, gdy akcje są drogie i nie próbując szukać górek i dołków lubię mieć „w zanadrzu” środki na zakup przecenionych w warunkach kryzysu akcji. W tym przypadku środki pracują non-stop, a więc nie ma czym dokupywać większych porcji ETF-ów na akcje, gdy ceny tego są w głębokiej depresji.

- Duża koncentracja części akcyjnej na dolarze i spółkach amerykańskich. To ryzyko opisałem już w rozdziale o portfelu pierwszym, więc pozostawiam tu bez komentarza.

- Ryzyko walutowe, które również opisałem w rozdziale o portfelu numer 1. W portfelu drugim praktycznie nie ma złotego, a więc w pewnym sensie ryzykujemy, zakładając, że nasza waluta może się w przyszłości umocnić wobec innych światowych walut, zwłaszcza dolara amerykańskiego, którego w tym portfelu jest aż 57%. Pomijalne, jeśli inwestujesz długoterminowo, ale bardzo istotne, jeśli to inwestycja na 2-5 lat, bo może „zjeść” cały wynik inwestycyjny ze wzrostu cen akcji.

To by było na tyle, jeśli o ryzyka dotyczące portfela drugiego chodzi. Pora na opisanie najciekawszego z portfeli, czyli portfela trzeciego.

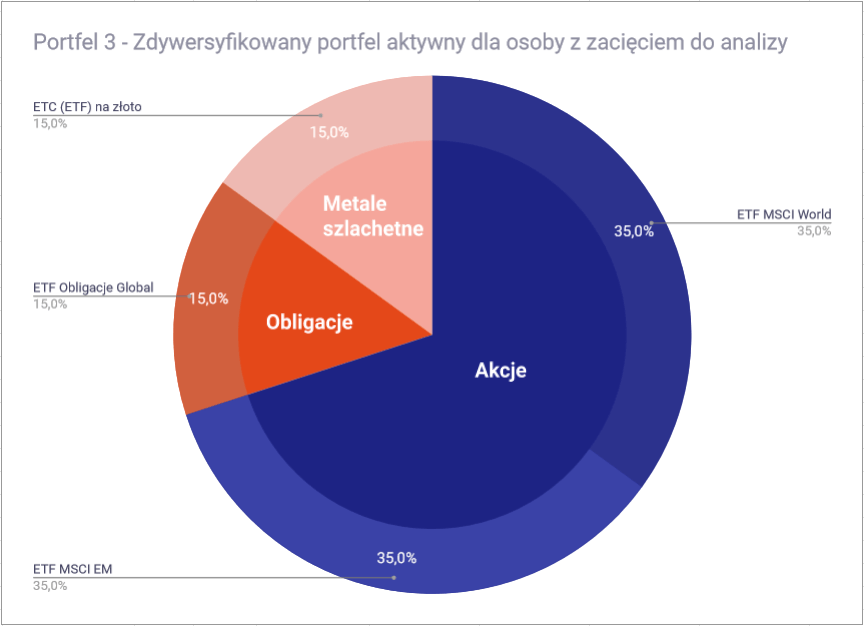

Portfel 3. Zdywersyfikowany portfel aktywny dla kogoś z zacięciem do analizy

Portfel trzeci przeznaczony jest wyłącznie dla ambitnego inwestora, który ma na naukę tej czynności przynajmniej kilkanaście, a możliwie powyżej 20 godzin w ciągu roku. Tutaj poprzez „edukację” rozumiem samo prowadzenie portfela, sprawdzanie wycen poszczególnych rynków, czy dbanie o jego odpowiednie proporcje. Nie zdziwi zatem nikogo, że podsumuję, że portfel trzeci jest portfelem zdecydowanie najbardziej pracochłonnym, ale dającym najwięcej walorów edukacyjnych i najlepiej przygotowującym do ewentualnego wzrostu wartości portfela. Przyznam szczerze, że dysponując o rząd lub dwa rzędy wielkości większym portfelem (czyli np. milion zł zamiast 10 tysięcy złotych) wybrałbym właśnie coś podobnego do portfela trzeciego, uznając portfele 1 i 2 za zbyt proste, przez co w pewnym sensie zbyt niebezpieczne. Przejdźmy do omówienia składu i podstawowych parametrów portfela.

Omówienie składu portfela

- Alokacja: 70% akcje, 15% obligacje, 15% złoto.

- Waluty: 29,1% dolar amerykański, 14,6% chiński juan, 4,8% koreański won, 4,5% japoński jen, 4,5% euro, 4,4% tajwański dolar, 3,2% indyjska rupia, 3,6% brazylijski real, 2,1% brytyjski funt, 1,4% kanadyjski dolar, 1% frank szwajcarski, 0,9% australijski dolar.

- Zmienność: Wysoka.

- Oczekiwana wieloletnia stopa zwrotu: 7% brutto rocznie.

- Rebalancing (równoważenie proporcji) portfela: Niezbędny.

- Konta: Konto maklerskie z dostępem do giełd zagranicznych i szeroką gamą funduszy ETF.

Pierwszym, co zapewne rzuciło Ci się w oczy może być to, że portfel trzeci posiada równe proporcje funduszy ETF bazujących na indeksach MSCI World i MSCI Emerging markets. Sprawia to, że jego zawartość jest mocno „zniekształcona” względem obecnej kapitalizacji poszczególnych rynków akcji. Najlepiej zademonstruję to na przykładach:

- Tylko 29% środków w portfelu jest w dolarze amerykańskim, mimo że ponad 55% globalnej kapitalizacji giełd stanowi Ameryka Północna, a więc dolar amerykański.

- Aż 15% portfela zainwestowane jest w chiński juan, mimo że Chiny stanowią tylko 4% globalnego rynku finansowego.

Zacznę od tego, że proporcje 35/35 są przykładowe i możesz je dowolnie modyfikować i z np. 55/10 być bliżej MSCI ACWI niż MSCI EM. Drugim argumentem jest to, że rynki wschodzące (jak pisałem we wpisie „Tanie inwestowanie. Najtańsze konta maklerskie, akcje i ETF-y” są obecnie znacznie tańsze od rynków rozwiniętych pod względem cen oraz stóp dywidend, a więc długoterminowo mogą się okazać trafniejszą inwestycją od tych drugich. O sposobie prowadzenia tego portfela napiszę więcej w kolejnych akapitach, a póki co opiszę część poza akcyjną portfela.

Zanim omówimy sens zakupu dwóch ETF-ów akcyjnych wspomnę też, że portfel ten zawiera 30% poza rynkiem akcji. Jego 15% stanowi ETC (Exchange Traded Commodity, czyli taki „ETF na surowce/metale”) na złoto, a kolejne 15% obligacje różnego rodzaju i z różnych zakątków świata. To 30% portfela ma za zadanie głównie przechowywać wartość zgromadzonych środków i być do dyspozycji, gdy rynki akcji pewnego dnia „zanurkują” i będzie je można kupić po okazyjnej cenie. Wróćmy na moment do części akcyjnej portfela i odpowiedzmy na pytanie „dlaczego nie MSCI ACWI?”.

Obserwuj mnie na Twitterze (X):

Subskrybuj mój kanał YouTube:

Dlaczego MSCI World i EM zamiast ACWI?

Odpowiedź na to pytanie jest dosyć prosta: portfel trzeci ma edukować inwestora w zakresie aktywnej alokacji aktywów, a więc ma mu pozwalać na manipulowanie proporcją rynków, na których inwestuje. Skrajnie uproszczoną wersją aktywnej alokacji jest zatem określanie proporcji obecności rynków rozwiniętych wobec rynków wschodzących w portfelu. Domyślnie ustaliłem te wartości jako 35%/35%, ale możesz je zmieniać według uznania i bieżącej sytuacji na rynkach finansowych. Oto jak portfel 3 wygląda pod kątem procentowej zawartości rynków w portfelu. Uwaga! Wiersz „Portfel 3” uwzględnia też „narodowość” obligacji z obligacyjnego 15% tego portfela:

Portfel ten w takim stanie przeważa Azję i inne rynki wschodzące ponad rynki rozwinięte, dzięki czemu „pozbywamy się” dominacji Ameryki nad wszystkim innym. Zakładam, że jesteś początkującym inwestorem, a ten portfel o wartości początkowej 10 000 zł będzie Twoim pierwszym portfelem, także pewnie jest „za wcześnie na kombinowanie”, więc wspomnę tylko, że przy tej proporcji ETF-ów „stawiamy” bardziej na rynki wschodzące niż na „rozgrzany do czerwoności Zachód”. Omówmy teraz konkrety dotyczące doboru ETF-ów do takiego portfela.

Które ETF-y do portfela?

W tym przypadku będzie już nieco trudniej niż gdy wybieraliśmy fundusz na jeden indeks giełdowy. Naszym zadaniem jest teraz dobrać tanie i sprawdzone fundusze ETF na MSCI World, MSCI Emerging Markets, Global Aggregate Bonds oraz ETC na złoto. Zacznijmy od tego pierwszego, czyli MSCI World, a zatem indeksu rynków rozwiniętych, gdzie selekcja jest zdecydowanie szersza od tej dotyczącej MSCI ACWI. Poza MSCI World można także zdecydować się na jeden z funduszy Vanguarda, które opierają się na „indeksie-bliźniaku” MSCI World, czyli FTSE Developed World, które również znalazły się w tabeli poniżej:

Najtańszymi ETF-ami na indeks MSCI World są tanie (0,12% rocznie), dostępne w BOSSA LCWD od Lyxor-a oraz SWRD ze stajni State Street (SPDR). Ten pierwszy notowany jest w Paryżu, a ten drugi w Amsterdamie, co może, ale nie musi sprawić, że płynność funduszy będzie trochę niższa, niż jak gdyby były one notowane w Londynie lub Frankfurcie. O wiele bardziej „pospolitym” wyborem będzie ETF SWDA dostępny w mBanku lub EUNL dostępny w XTB, które pobierają 0,2% rocznie, czyli tylko trochę więcej niż dwa pierwsze fundusze. Dobrą alternatywą dla powyższych jest także dostępny w BOSSA fundusz VHVE od Vanguarda, który pobiera jedynie 0,12% opłat rocznie.

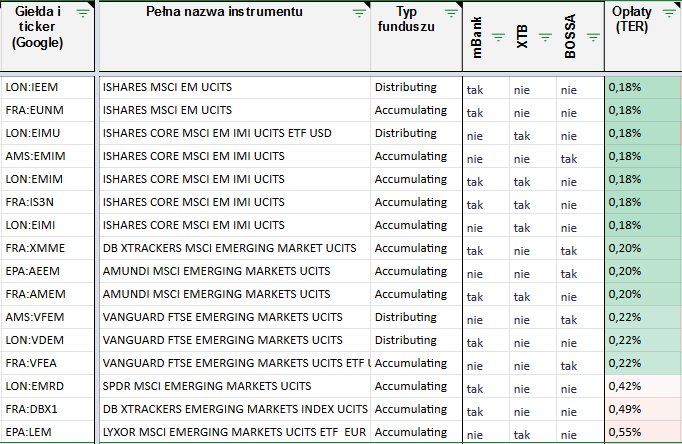

XTB będzie naturalnym liderem do prowadzenia podobnego portfela z uwagi na obecnie bezprowizyjny handel za kwotę ponad 500 zł, co ułatwi nam dokupywanie jednostek ETF-ów bez przepłacania prowizji transakcyjnej. Wybierając XTB pamiętaj jednak o wysokiej prowizji za przewalutowanie, która wynosi 0,5% kwoty każdej transakcji, stąd rozważ prowadzenie konta walutowego, pamiętając o wysokiej prowizji dla wypłat walutowych z XTB do kont spoza banku Pekao SA. Wracając do ETF-ów: wszystkie pięć należy do gatunku accumulating, a więc nie musisz się martwić o to, co zrobić z dywidendami z nich płynącymi, gdyż zostaną one automatycznie reinwestowane przez fundusz. Jest to szczególnie istotne w kontekście małego portfela za 10 000 zł, w którym wartość wypłacanych dywidend byłaby początkowo bardzo niska. Wybierając ETF na rynki wschodzące mamy równie szeroki wybór, który pozwoli nam na zbudowanie możliwie najtańszego portfela inwestycyjnego:

Posiadacze konta w mBanku powinni wybrać ETF EUNM notowany na giełdzie we Frankfurcie lub EMIM notowany w Londynie z uwagi na ich niskie opłaty roczne wynoszące 0,18%. Jeśli inwestujesz przez konto w XTB to najlepszy wydaje się EMIM, który również będzie pierwszym wyborem dla użytkownika konta maklerskiego w BOSSA, z tym że „ten EMIM” notowany jest w Amsterdamie. Który ETF na światowe obligacje może okazać się najlepszym wyborem do tego portfela?

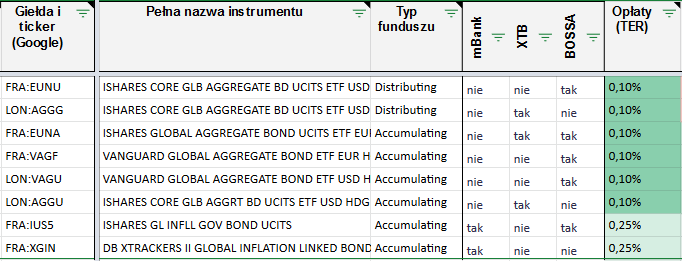

W przypadku „mieszanych obligacji”, czyli ETF-ów typu aggregate bonds konkurencja jest bardzo silna. Wszystkie „czyste” fundusze tego typu kosztują jedynie 0,1% rocznie, więc nie będzie specjalnej różnicy niezależnie od tego, który fundusz wybierzesz. Ze względu na naszą preferencję wobec prostoty sugerowałbym jednak kupno ETF-a accumulating jeśli taki jest przez Twoje konto maklerskie dostępny. Na XTB świetnie sprawdzi się notowany w Londynie AGGU od iShares, a w BOSSA EUNA, czyli ten sam ETF, ale notowany na giełdzie we Frankfurcie. Jako że w mBanku nie ma obecnie żadnych ETF-ów na obligacje mieszane to inwestor może zastąpić je globalnymi obligacjami antyinflacyjnymi w postaci ETF-ów IUS5 lub XGIN. Zdecydowanie szerszą ofertę napotka inwestor, który szuka ETC na złoto, by dopełnić ostatnie 15% portfela tym szlachetnym kruszcem:

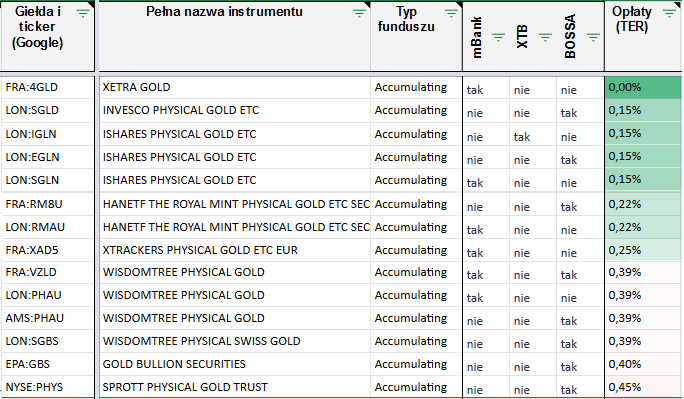

Korzystając z konta maklerskiego w mBanku, oczywistym wyborem będzie darmowy (*TER = 0%) ETC „Xetra Gold” o tickerze 4GLD. Wybierając XTB możemy kupić ten sam ETF, a inwestując przez konto w DM BOŚ pokusić się można o wybór SGLD od Invesco z uwagi na najniższe poza 4GLD TER ze wszystkich ETC na złoto. Omówmy teraz konta, przez jakie warto będzie prowadzić ten portfel.

Konta do prowadzenia portfela

Do prowadzenia tego relatywnie złożonego, bo 4-składnikowego portfela za 10 tysięcy złotych wystarczy nam jedno konto maklerskie. W tym przypadku sugerowałbym inwestowanie przez konto maklerskie IKE lub IKZE z założeniem corocznej wpłaty, ale duży nacisk położyłbym tu na koszty transakcyjne. O wiele taniej będzie zacząć prowadzić taki portfel na „zwykłym maklerskim” koncie np. w XTB i „przesiadka” po kilku latach na IKE/IKZE, której dokonamy, gdy nasze środki i roczne możliwości inwestycyjne sięgną około 20 000 złotych. Mimo znacznego stopnia skomplikowania portfela nie wymaga on więc więcej niż 1 konta maklerskiego, co jest niewątpliwym jego atutem.

Podsumowując:

- Konto w mBanku: ETF-y SWDA, EUNM, IUS5, 4GLD.

- Konto w XTB: SWRD, EMIM, AGGU, 4GLD.

- Konto w BOSSA: SWRD, EMIM, EUNA, SGLD.

Portfel ten jest ciężki w prowadzeniu, więc dedykuję temu procesowi osobny rozdział, gdzie postaram się kompleksowo omówić detale dotyczące zarządzania nim.

Jak prowadzić ten portfel?

Portfel ten może przyprawić początkującego inwestora o ból głowy, bo swoje 10 000 zł musiał będzie rozdysponować na 4 części. Początkowo zrobiłbym następująco:

- Za około 3500 zł kupiłbym ETF na MSCI World.

- Za kolejne 3500 zł kupiłbym ETF na MSCI EM.

- Za 1500 zł kupiłbym ETF na obligacje zagregowane.

- Za 1500 zł kupiłbym ETC na złoto.

No właśnie. I co teraz? Wszystko zależy od wysokości i częstotliwości wpłat i Twojego poziomu aktywności i rozeznania giełdowego. Prostą metodą może być próba utrzymania proporcji 35/35/15/15, ale dopuszczanie pewnego zakresu bezwładności, przykładowo:

- Obligacje lub złoto (w zależności od tego, czego udział spadnie poniżej 11% portfela) dokup za 500 zł, gdy akcje (każdy koszyk z osobna) przekroczy 40% portfela lub łącznie przekroczą 80% portfela. Jeśli nie starczy Ci środków ze sprzedaży części ETF-ów na akcje to równoważenia proporcji dokonaj nowo wpłacanymi środkami.

- Portfel o małej wartości (bo obiektywnie rzecz biorąc 10 000 zł to bardzo mały portfel inwestycyjny) jest bardzo wrażliwy na przepłacanie prowizji, dlatego upewnij się, że transakcji nie dokonujesz zbyt często i spróbuj bilansować jego proporcje właśnie nowo wpłacanymi środkami.

- Portfel trzeci można znacznie uprościć „podmieniając” ETF-y akcyjne na MSCI ACWI, a zwiększyć jego stabilność poprzez zwiększenie proporcji złota i obligacji do odpowiednio 20% i 20%. Taki portfel byłby ciekawym wariantem dla inwestora chcącego posiadać trzy klasy aktywów, ale uprościć sobie prowadzenie pierwszego portfela ETF-ów.

- Kolejną możliwością jest „podmianka” ETF-a na obligacje globalne polskimi obligacjami detalicznymi (np. 10-latkami, o których pisałem w ramach opisu portfela pierwszego). Ten ruch dodałby do portfela polski złoty, ale nieco skomplikowałby proces jego prowadzenia z uwagi na konieczność założenia osobnego konta w PKO, które służyłoby tu jedynie do zakupu obligacji skarbowych.

Choć portfel trzeci jest bardzo ciekawy, to przyznam, że daleko mu do ideału. Pozwól, że przedstawię Ci główne ryzyka z nim związane.

Krytyka portfela. Główne ryzyka

- Bardzo duża wrażliwość na spadki cen akcji. W teorii 30% tego portfela trzymane jest poza rynkami akcji, ale w praktyce ani złoto, ani obligacje zagregowane nie dadzą Ci pewności „kontry do spadków na akcjach”, gdy te nastąpią. Choć ceny złota wydają się być odwrotnie skorelowane z cenami akcji to nie istnieją żadne długoterminowe dowody na potwierdzenie tej tezy. Obligacje zagregowane są zbiorem obligacji skarbowych i korporacyjnych, więc ich ceny mogą spaść w momencie kryzysu gospodarczego, a więc być może lepszym zabezpieczeniem byłyby tu „czyste” obligacje skarbowe.

- Trudność lub niemożność równoważenia proporcji. Cztery różne ETF-y przy kapitale początkowym 10 tysięcy złotych sprawia, że może być Ci bardzo trudno bilansować jego proporcje, zwłaszcza w pierwszych miesiącach i latach prowadzenia tego portfela.

Poza powyższymi nie widzę oczywistych ryzyk, które dotyczyłyby portfela trzeciego. Ma on lepsze rozłożenie walutowe niż każdy z poprzedników, a prowadzić go można na jednym koncie maklerskim, więc jest on względnie niewymagający. Poza wymienionymi trzema portfelami podczas pisania wpisu naszły mnie pewne refleksje, a więc zostawię Wam kilka pomysłów na to, w co zainwestować 10 tysięcy złotych w kolejnym, przedostatnim już rozdziale wpisu.

Obserwuj moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Alternatywy dla trzech portfeli

- Portfel 1.1 (Hybryda 1 z 3): 30% obligacje skarbowe PL, 20% złoto, 50% MSCI ACWI.

- Portfel 1.2 (Bezpieczeństwo przede wszystkim): 30% obligacje skarbowe PL, 30% obligacje zagregowane Global, 40% MSCI ACWI.

- Portfel 2.1 (Ciekawsza „dwójka”): 70% MSCI ACWI, 15% wybrany rynek/sektor, 15% inny rynek/sektor. Przykładowo 70% ACWI/15% China/15% Korea.

Powyższe trzy portfele to tylko „zajawki” i prezentacja jak prosto można zbudować inne sensowne portfele do 10 tysięcy złotych. Tak naprawdę sednem wpisu jest to, że w obecnym otoczeniu rynkowym dość prosto można samemu zacząć inwestować, budując skuteczny i prosty w zarządzaniu portfel inwestycyjny do 10 tysięcy złotych. W wymienionych tu przeze mnie portfelach „rządzą” akcje, bo sądzę, że poniżej pewnych kwot, dajmy na to 50 000 zł, można trochę więcej ryzykować, gdyż ból towarzyszący utracie środków będzie proporcjonalnie dużo mniejszy niż przy prowadzeniu większego portfela. Pora na podsumowanie, ale przypomnę o możliwości założenia konta maklerskiego przez jeden z moich linków afiliacyjnych (box i przyciski poniżej), za co będę bardzo wdzięczny, a mój blog na pewno na tym zyska:

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć IKE/IKZE z bogatą ofertą ETF-ów?

Mój link obniża prowizję na rynkach zagranicznych z 0,29% do 0,24%.

Szukasz zagranicznego konta maklerskiego?

Pełen ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Podsumowanie

Na zakończenie pozostaje mi życzyć Ci rozsądku w doborze portfela i spokoju w pierwszych miesiącach i latach jego prowadzenia. Każdy z opisanych tutaj portfeli, wliczając nawet te „dodatkowe” z akapitu wyżej niesie za sobą spore ryzyko inwestycyjne z uwagi na wysoki udział akcji, ale dokonałem tego celowo. Zakładam, że jesteś albo młodym, albo starszym, ale początkującym inwestorem, więc celowo chciałbym wystawić Cię na pewne ryzyko, byś nauczył się tolerancji na chwilowe straty. Jeśli brzmi to ekstremalnie, to chciałbym zauważyć, że coś takiego jak „zysk bez ryzyka” nie istnieje, a empirycznych dowodów na długoterminową wyższość akcji nad obligacjami i kruszcami mamy tak dużo, że zwłaszcza w kontekście tak drobnego portfela mogę z czystym sumieniem zasugerować Ci dość agresywne podejście.

Jeśli treści znalezione w tym artykule okazały się dla Ciebie przydatne, to będę wdzięczny za obserwowanie mojej strony na Facebooku, obserwowanie mnie na Twitterze oraz o zapisanie się do newslettera (box poniżej). Dziękuję! Pamiętaj, że jeśli operujesz już nieco większymi środkami, to możesz się prosto „przesiąść” na jeden z większych portfeli inwestycyjnych opisanych we wpisie „W co zainwestować 100 tysięcy złotych? Portfel dla średnio zaawansowanych„. Jeśli masz wątpliwości co do tego jak zbudować portfel wart 10 tysięcy złotych to zacznij od lektury wpisu „Jak inwestować 100 złotych miesięcznie? Inwestowanie małych kwot„, w którym przedstawiam najtańsze sposoby na inwestowanie 100 złotych miesięcznie w polskich warunkach. Zapraszam do dyskusji i zadawania pytań w komentarzach, mając jednocześnie nadzieję, że wpis się przydał i będzie przydawał jeszcze przez długie miesiące i lata.

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.