Mądre inwestowanie średnich kwot.

Wśród początkujących inwestorów bardzo często panuje przekonanie, że kwoty rzędu 300, 400, czy 500 zł miesięcznie są zbyt niewielkie, by skutecznie obracać nimi na giełdzie. Czy zdziwiłbyś się jeśli powiedziałbym Ci, że inwestowane przez 50 lat pięciuset złotych miesięcznie w indeks światowych akcji przyniosłoby Ci historycznie 3 miliony złotych? Czy – jeśli obecnie tak uważasz – mając tę informację dalej uważałbyś inwestowanie kwot tego rzędu za stratę czasu? We wpisie, który właśnie czytasz, dokonamy porównania zbliżonego do tego z zeszłotygodniowego tekstu, czyli z „Jak inwestować małe kwoty rzędu 100 lub 200 złotych?„, ale z jedną sporą różnicą. Tekst o tym, jak inwestować 500 złotych miesięcznie będzie skupiał się przede wszystkim na samodzielnym inwestowaniu przez polskie konta maklerskie, bo to one wyjdą nam kosztowo znacznie taniej od funduszy aktywnych, robodoradców i innych nakładek na ETF-y, które dostępne są dla polskiego klienta.

Aby nie być gołosłownym, już we wstępie do wpisu wyprowadzę dowód, świadczący o tym, że przepłacanie prowizji za zakup aktywów będzie nas w długim terminie kosztowało znacznie mniej, niż coroczne uiszczanie zbyt dużych opłat bieżących dotyczących usługi lub funduszu. Mimo to uważam, że warto redukować zarówno prowizje transakcyjne, jak i koszty roczne, bo te pierwsze pozwolą nam w długim terminie oszczędzić kilkanaście lub kilkadziesiąt tysięcy złotych, a takie kwoty „piechotą nie chodzą”. Od razu zapowiem, że ten wpis będzie trochę krótszy od poprzedniego, w którym poza dokonaniem porównania musiałem szczegółowo wytłumaczyć jego kryteria. W tym przypadku zakładam, że przeczytałeś już wpis o inwestowaniu 100 złotych i doskonale wiesz które parametry usług i kont służących do inwestowania kwot rzędu 500 zł miesięcznie dziś porównamy. Mam nadzieję, że dzisiejsza analiza będzie dla Ciebie pomocna i po jej przeczytaniu z łatwością wybierzesz optymalny dla siebie sposób inwestowania 500 zł miesięcznie.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Dlaczego warto inwestować 500 zł miesięcznie na giełdzie.

- Które konta umożliwiają tanie inwestowanie środków na giełdzie.

- Czy 500 zł lepiej jest lokować w ETF-y z GPW, czy ETF-y zagraniczne.

- Ile kosztuje zainwestowanie 500 zł u różnych maklerów.

- Czy inwestując 500 zł warto używać konta walutowego.

- Ile pieniędzy przy tej skali inwestowania oszczędzi nam IKE lub IKZE.

Powiązane wpisy

- Jak inwestować małe kwoty rzędu 100 lub 200 złotych?

- W co można inwestować pieniądze? Omówienie klas aktywów inwestycyjnych

- W co zainwestować 10 tysięcy złotych? Pierwszy portfel inwestycyjny

- W co zainwestować 100 tysięcy złotych? Portfel dla średnio zaawansowanych

- Jak zarządzać środkami na kontach maklerskich? IKE, IKZE i zwykłe maklerskie

- Lista zagranicznych ETF-ów dostępnych przez polskie konta maklerskie

Dlaczego warto inwestować 500 zł miesięcznie?

O ile we wpisie „Jak inwestować 100 złotych miesięcznie? Inwestowanie małych kwot” naprawdę czułem, że przekonanie niektórych czytelników do inwestowania będzie trudne, to w przypadku 500 zł czeka mnie o wiele prostsze zadanie. Zakładając średnioroczną stopę zwrotu na poziomie 8% netto i 42 lata inwestycji, czyli tyle przez ile aktywne zawodowo jest większość z nas, inwestując 500 zł miesięcznie, osiągniemy około 2 miliony złotych dodatkowego kapitału. Jeśli liczba ta nie robi na Tobie wrażenia, to pamiętaj, że łączne wpłacone środki wynosiły tu niewiele ponad 280 000 złotych, co doskonale widać na poniższym wykresie, na którym oznaczyłem je czerwonym kolorem:

Nie należy oczywiście zapominać o inflacji, która w okresie ostatnich 42 lat wyniosła dla Stanów Zjednoczonych łącznie około 270%, a więc kupiony w 1979 roku za 100$ przedmiot kosztowałby w 2021 roku jakieś 370$. Mimo tego, że zainwestowane na 8% netto rocznie pieniądze „zarobiłyby” tylko trochę ponad dwukrotność oryginalnej kwoty zwaloryzowanej przez łączną 42-letnią inflację na dolarze, to wynik jest o wiele bardziej satysfakcjonujący niż trzymanie środków w materacu i chyba nikogo nie muszę dodatkowo zachęcać do inwestowania średniej kwoty, jaką jest 500 zł miesięcznie.

Najlepsze jest to, że – podobnie jak w przypadku 100 zł – wolną kwotę 500 złotych w każdym miesiącu znajdzie prawie każda polska rodzina, a zainwestowanie jej bez przepłacania jest obecnie tańsze niż kiedykolwiek wcześniej. Z tego powodu cieszę się, że tu trafiłeś i spróbuję jak najprościej, ale i jak najbardziej wyczerpująco porównać najbardziej opłacalne sposoby na długoterminowe inwestowanie na giełdzie kwot rzędu 500 złotych miesięcznie.

Obserwuj moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Co rozumiem przez inwestowanie?

We wpisie „Jak inwestować 100 złotych miesięcznie? Inwestowanie małych kwot” poruszyłem już temat definicji inwestowania, ale chciałbym go odświeżyć na potrzeby tego tekstu. Otóż poprzez „inwestowanie” rozumiem lokowanie środków na giełdzie, które swoim sposobem przypomina raczej „wpłacanie i zapominanie” niż „obracanie” nimi. Podstawowymi założeniami tego wpisu będą:

- Przedmiotem inwestycji – podobnie jak we wpisie o inwestowaniu 100 złotych miesięcznie – będą akcje spółek notowanych na giełdzie. Porównamy dzisiaj opcje inwestowania 500 złotych miesięcznie w akcje spółek notowanych na giełdzie (ale pośrednio, a więc poprzez fundusze i ETF-y), a więc „inwestowaniem” nie będą tu formy lokowania kapitału typu lokaty, czy obligacje skarbowe.

- Zajmiemy się wyłącznie inwestowaniem globalnym, za pomocą funduszy i ETF-ów. Założenie jest takie, że chcący inwestować 500 złotych miesięcznie jest osobą zbyt zabieganą, by móc pozwolić sobie na aktywne inwestowanie i szuka najtańszego możliwego sposobu na inwestowanie w globalne akcje.

- W tym wpisie porównamy sposoby na inwestowanie w polskim złotym, ale i w walutach zagranicznych. Dla omawianych polskich brokerów przedstawię zatem opłaty dla wariantu, w którym inwestujemy w polskim złotym, a makler przelicza kwoty na dolary/euro/funty, ale też opcje prowadzenia kont walutowych w każdym z domów i biur maklerskich.

Założenia są zatem zbliżone do tych z poprzedniego wpisu, ale znajdziesz tu kilka subtelnych różnic, które wynikają z szerszej palety możliwości, którą oferuje inwestowanie 500, a nie 100 złotych miesięcznie. Tym razem będziemy bezkompromisowi w poszukiwaniu możliwości inwestowania globalnego, a więc nie będą nas urządzać inwestycje w same indeksy amerykańskie. Drugą różnicą będzie to, że o wiele łatwiej będzie nam kupić po kilka/kilkanaście jednostek ETF-ów i raczej nie będą dotyczyć tu nas ograniczenia znane z poprzedniego wpisu.

Co mam na myśli, pisząc „ograniczenia”? Chodzi mi o to, że dysponując tylko 100 zł w każdym miesiącu, nie da się kupić niektórych (około połowy) ETF-ów, co znacznie komplikuje inwestowanie takimi kwotami i nie ukrywam, że zaniżyło to w poprzednim wpisie ocenę samodzielnego inwestowania w ETF-y, kosztem rozwiązań typu Finax, czy InPZU. W przypadku 500 złotych miesięcznie te dwa rozwiązania wejdą do analizy, ale – z uwagi na swoje wysokie roczne koszty zarządzania kapitałem – nie przejdą do kolejnego etapu porównania. Już za kilka akapitów wyjaśnię, dlaczego mam na ten temat tak silną opinię, a póki co przejdźmy do przedstawienia głównych kryteriów oceny metod inwestowania 500 złotych miesięcznie.

Kryteria porównania metod inwestowania

We wpisie „Jak inwestować 100 złotych miesięcznie? Inwestowanie małych kwot” kryteriów było nieco więcej, ale tam do głębszego porównania trafiły opcje, które w zasadzie nie umożliwiają wyboru zbyt wielu różnych ETF-ów. W tym przypadku do dalszej, pogłębionej analizy zakwalifikują się tylko metody pozwalające na wybór wielu różnych ETF-ów, a więc „odpadnie nam” część kryteriów związana z kosztami rocznymi. O tym, jak wybrać ETF przeczytasz we wpisie „ETF (2/6) – Jak wybrać ETF? Narzędzia do znajdowania i oceny ETF-ów„, będącym drugą częścią serii o ETF-ach na moim blogu, a na razie pozwól, że zaprezentuję Ci główne kryteria dzisiejszego zestawienia:

Kryterium | opis |

|---|---|

Opłaty na wejściu/wyjściu | Mimo że w długim terminie opłaty na wejściu/wyjściu nie wpływają na efektywność inwestycji tak bardzo jak opłaty roczne, to z uwagi na to, że w drugiej części analizy znajdą się tylko konta maklerskie, będą one głównym czynnikiem różnicującym omawiane oferty. |

Opłaty roczne | Podobnie jak w przypadku poprzedniego wpisu, będą one najważniejszym kryterium inicjalnej części analizy. W drugiej części wpisu będą one praktycznie nieistotne, gdyż dla każdego z maklerów założymy inwestycję w globalny ETF (MSCI World, a więc na światowe rynki rozwinięte), który kosztuje 0,2% rocznie. |

Prostota interfejsu | Będzie to istotne kryterium w drugiej części porównania, w której zestawimy oferty trzech domów maklerskich oferujących zakup największej liczby zagranicznych ETF-ów, czyli mBanku, BOSSY i XTB. Dlaczego istotne? Przypominam, że inwestujący 500 zł miesięcznie chce maksymalnie uprościć sobie proces inwestowania, a więc powinien być on możliwie mało złożony. |

Możliwość prowadzenia maklerskich IKE/IKZE | Możliwość założenia i prowadzenia maklerskiego IKE i IKZE jest o tyle istotna, że w długim terminie oszczędzi nam naprawdę duże sumy pieniędzy. W dalszej części wpisu nawet to udowodnię na liczbach, więc długoterminowy inwestor dysponujący 500 złotych miesięcznie powinien priorytetyzować maklerów, którzy umożliwiają prowadzenie tych kont. |

Oferta ETF-ów | Im więcej ETF-ów, tym lepiej. Im bardziej bezproblemowo broker/makler dodaje nowe ETF-y do oferty, tym lepiej. Tego kryterium chyba nie trzeba tłumaczyć. |

Choć czynniki przypominają te z poprzedniego wpisu, to jest ich o kilka mniej niż poprzednio. Uprościłem ten wpis celowo, bo porównywanie ofert kont maklerskich jest w pewnym sensie prostsze niż porównywanie robodoradcy do funduszy pasywnych oraz inwestowania przez konta maklerskie, czego dokonałem w poprzednim wpisie. W kolejnych kilku akapitach porównamy głównie koszty roczne każdego z rozwiązań, biorąc pod uwagę także minimalną kwotę inwestycji, która musi tu wynosić 500 zł lub mniej. Zaczniemy od porównania ofert bez względu na minimalną kwotę prowizji od zakupu/sprzedaży, skupiając się raczej na wysokości opłaty rocznej, która przez 30-50 lat inwestycji wpłynie na naszą stopę zwrotu najbardziej.

Jakie konta umożliwiają inwestowanie 500 zł miesięcznie?

Inwestowanie 500 złotych miesięcznie jest możliwe przez zdecydowaną większość aktualnych usług i funduszy oferujących inwestowanie w akcje z całego świata (lub prawie całego świata). Jest to czynnik zarówno ułatwiający, jak i utrudniający porównanie, w którym udział wezmą następujące rodzaje usług inwestycyjnych:

- Zwykłe konta maklerskie, które umożliwiają samodzielne inwestowanie w polskie i zagraniczne ETF-y. Opcja najbardziej skomplikowana, ale w długim okresie zdecydowanie najbardziej opłacalna.

- Robodoradcy, czyli Finax i ETFMatic. Także tym razem, ze względu na minimalną kwotę pierwszej inwestycji, która wynosi około 4000 zł, ETFMatic nie zostanie zakwalifikowany do dalszego porównania. Finax, który w „Jak inwestować 100 złotych miesięcznie? Inwestowanie małych kwot” ustąpił pola jedynie inPZU Akcji Rynków rozwiniętych, ze względu na wysokie opłaty wobec bezpośredniego inwestowania w ETF-y akcyjne również nie zakwalifikuje się do drugiej części tej analizy, ale do tego jeszcze dojdziemy.

- Fundusze aktywne i „robodoradcy” korzystający z funduszy tradycyjnych (czytaj: droższych od ETF-ów). Tutaj najmocniejszym przedstawicielem będzie zwycięzca porównania, które przeprowadziłem w ostatnim wpisie, czyli inPZU, który jednak ustąpi miejsca bezpośredniemu zakupowi ETF-ów zagranicznych. W długoterminowym inwestowaniu w akcje największym problemem jest roczna opłata dla zarządzających funduszem/usługą, która w przypadku inPZU jest relatywnie niska (0,8% wobec średnio około 2,5% dla polskich funduszy inwestycyjnych), ale przy ETF-ach zagranicznych i tak bardzo wysoka. Przypomnę, że inPZU wygrało poprzednie porównanie głównie dzięki brakowi prowizji za zakup i prostocie zakupu funduszu za całe 100 zł, co w przypadku ETF-ów notowanych na GPW nie byłoby możliwe.

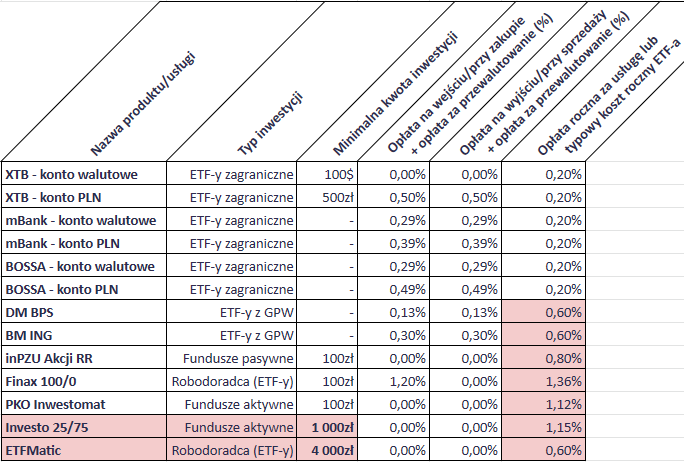

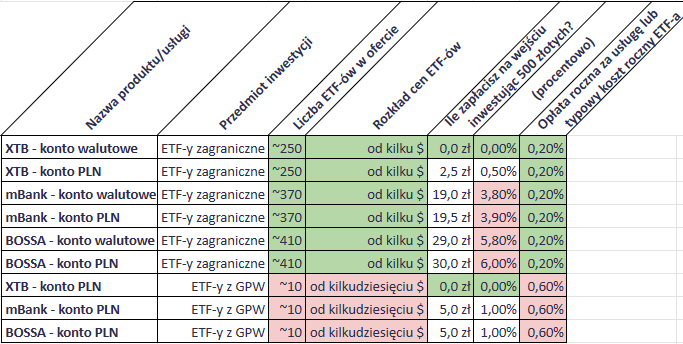

Pierwsza tabela, w której zamieściłem jedynie procentowe wartości prowizji, znajduje się poniżej. Będzie ona dobrym startem dla naszego porównania, w którym koszty – z uwagi na łatwość zakupu jednostek większości ETF-ów za kwotę rzędu 500 złotych – pełnić będą kluczową rolę:

Nazwij mnie dogmatycznym, ale zdecydowałem się z porównania od razu wyeliminować robota ING Investo oraz ETFMatic z uwagi na to, że obydwie usługi nie oferują inwestowania na starcie kwoty 500 złotych. Choć jestem świadom, że Investo pozwala na zainwestowanie kwot rzędu 200 złotych przy drugiej wpłacie to fakt, że należy zacząć od 1000 złotych, dyskwalifikuje tę usługę z porównania. Restrykcyjne? OK, ale nawet jeśli Investo weszłoby do porównania to koszt roczny funduszy w wariancie 25/75 (wynosi on obecnie 1,15% rocznie) sprawiłby, że nie kontynuowałbym opisywania go jako dobrej opcji inwestowania 500 złotych miesięcznie.

Wracając do tabeli – jak pewnie zauważyłeś, domy i biura maklerskie liczą sobie zazwyczaj spore prowizje od zakupu i sprzedaży aktywów, ale umożliwiają zakup bezpośredni tanich funduszy ETF. I tu – niezwykle wcześnie – dochodzimy do najważniejszego wniosku, który wysnuliśmy już w poprzednim wpisie, czyli tego, że czasem „warto” przepłacić prowizję od zakupu, aby stać się posiadaczem instrumentu, który nie kosztuje dużo w skali roku. Im dłuższy jest termin inwestycji, tym powyższe staje się ważniejsze i ma większy wpływ na przyszłą wartość Twojej inwestycji.

Problem? Procentowe opłaty od zakupu/sprzedaży u polskich maklerów to nie wszystko. Niestety dla drobnych inwestorów, „normą” w Polsce (poza XTB) jest obecnie pobieranie tzw. opłaty minimalnej, która dla mBanku wynosi 19 zł, a dla BOSSA 29 zł, czyli w skali 500 zł naprawdę sporo. Poza kosztami transakcyjnymi dolicza się jeszcze tzw. marżę za przewalutowanie, która dla XTB wynosi 0,5%, dla DM BOŚ 0,2%, zaś dla mBanku 0,1%. Na szczęście dla klienta, ta druga opłata pobierana jest procentowo od kwoty transakcji i – niezależnie od jej wysokości – nie istnieją żadne „minimalne kwoty prowizji za przewalutowanie”. Mimo to, opłaty za przewalutowanie należy brać pod uwagę przy doborze konta maklerskiego, co będę podkreślał wielokrotnie w dalszej części wpisu.

Przejdźmy do części, w której – poza opłatami wyrażonymi w procentach – pokażę Ci również ich minimalne wysokości, które często bardzo negatywnie wpłyną na początkowe kwoty inwestycji, „wymuszając” inwestowanie większymi pieniędzmi rzędu kilku tysięcy złotych. Być może jednak zdziwi Cię to, że w długim terminie 30-50 lat, bardzo szybko okaże się, że przepłacanie prowizji nie jest aż tak bolesne, a możliwość oszczędzenia 0,7-1,0 pp. na rocznych kosztach zarządzania jest o wiele ważniejsza od unikania przepłacania prowizji transakcyjnych. Opiszę to w szczególe i przeprowadzę symulację w kolejnym akapicie, do którego teraz przejdziemy.

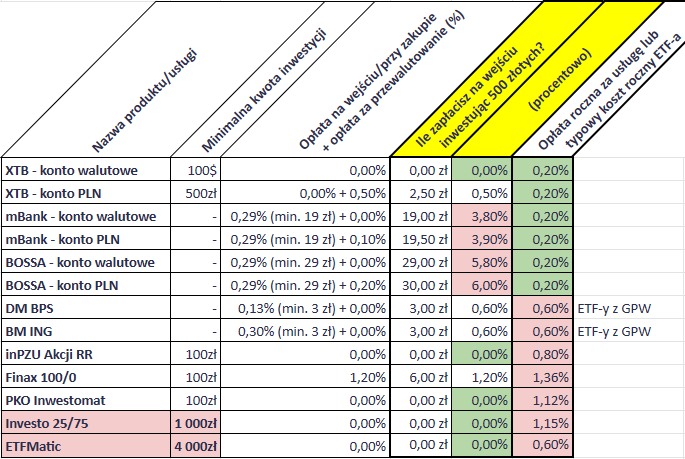

Czemu wybierzemy tylko konta maklerskie?

Mimo komplikacji samodzielnego inwestowania w ETF-y przez konto maklerskie uważam, że właśnie takie podejście do lokowania kwot rzędu 500 zł miesięcznie jest najefektywniejsze w czasie. Udowodnię to prostą, długoterminową symulacją inwestycji w indeks MSCI World już zaraz, a póki co pozwól, że pokażę Ci, jak kształtują się opłaty dla miesięcznej inwestycji w wysokości 500 złotych. Poniższa tabela, a zwłaszcza dwie kolumny zaznaczone na żółto pokażą Ci prawdziwą wartość całkowitą prowizji od zakupu w przypadku inwestowania kwoty rzędu 500 złotych i od razu ostrzegę, że większość domów i biur maklerskich wypada tu naprawdę blado. Z mojej perspektywy dwiema najważniejszymi kolumnami będą jednak dwie ostatnie (czyli 2 pierwsze z prawej), w których zawarłem procentowe koszty wejścia oraz procentowe koszty roczne każdego z rozwiązań. Rzućmy na nie teraz okiem, po czym niezwłocznie przejdziemy do ich zinterpretowania:

W oczywisty sposób zainwestowanie 500 zł przez konto walutowe XTB jest optymalne kosztowo, ale już na pierwszy rzut oka widać, że przy takich kwotach tylko niewiele gorzej wychodzi prowadzenie konta w PLN w XTB. Fatalnie pod względem kosztów wejścia (prowizji transakcyjnych) wygląda BM mBanku/eMakler oraz BOSSA, co rekompensują jednak obecnością tanich ETF-ów zagranicznych w swoich ofertach. Wspomniałem już wcześniej, że z porównania od razu wyeliminuję rozwiązania o wysokim koszcie rocznym, a powodem, dla którego to teraz zrobię, jest poniższa symulacja.

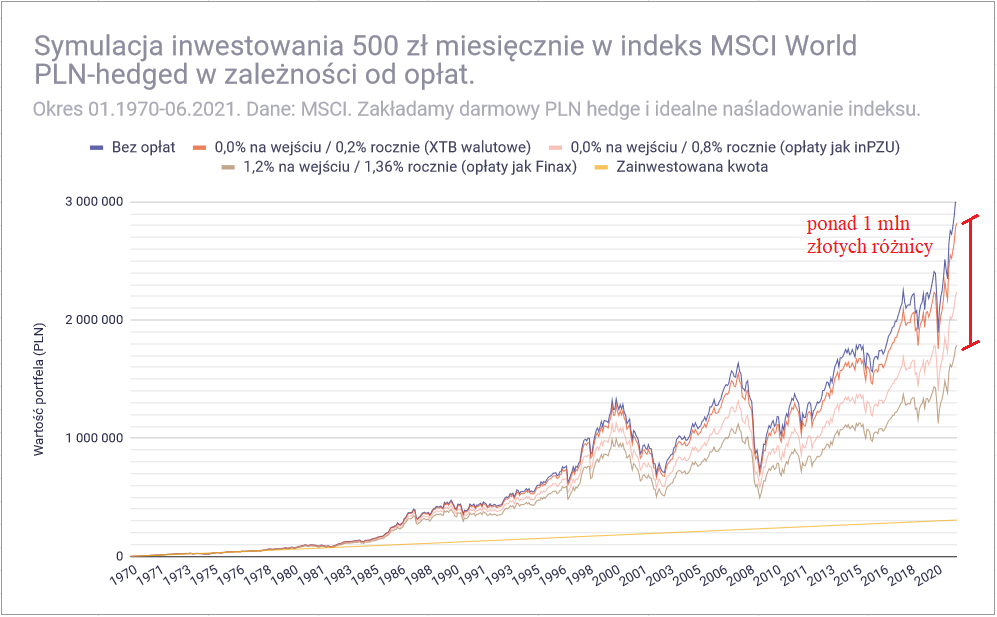

Zakładamy bardzo długi, bo wynoszący 50 lat horyzont inwestycyjny. Inwestować będziemy w indeks MSCI World, czyli globalne spółki rozwinięte przez usługi o kosztach takich jak dla poniższych rozwiązań:

- Walutowego konta w XTB, czyli 0,0% na wejściu i 0,2% rocznie.

- Funduszu inPZU Akcji Rynków Rozwiniętych, czyli 0,0% na wejściu o 0,8% rocznie. Opisałem go dokładnie we wpisie „Fundusze pasywne InPZU – konkurencja dla ETF-ów czy nic ciekawego?„.

- Usługi robodoradcy Finax 100/0, czyli 1,2% na wejściu i 1,36% rocznie.

Pomijam tu kompletnie PKO Inwestomat z kosztami między inPZU, a Finax (1,12% rocznie) oraz ETF-y z GPW, do których zaraz wrócimy. Porównanie wygląda niezwykle korzystnie dla samodzielnego inwestowania w ETF-y zagraniczne przez konto XTB, które w okresie 50 lat oszczędziłoby nam… ponad milion złotych wobec opcji o najwyższych opłatach (1,2%/1,36%). Poniższy wykres zakłada wpłacanie równowartości 500 zł na indeks MSCI World z zabezpieczeniem walutowym wobec złotego, a więc pomija ono wpływ wahań kursów walutowych. Ostrzegam, że może on zdziwić, zszokować, a nawet zmienić Twoje podejście do inwestowania i opłat rocznych, które dotychczas mogłeś bagatelizować lub ignorować:

Na powyższym wykresie żółtą linią oznaczyłem sumę wpłat, które sumarycznie w danym momencie dokonał inwestor. Granatowy przebieg, który dochodzi najwyżej ze wszystkich to idylliczne na dzień dzisiejszy inwestowanie bezkosztowe. Mimo sumy wpłat wynoszącej 300 000 złotych wartość 50-letniej inwestycji wyniosłaby w przypadku bezkosztowym aż 3,05 miliona złotych, a więc ponad 10-krotnie więcej niż sumaryczna kwota wpłat. Opłaty rzędu walutowego XTB odejmują od tej kwoty około 200 000 złotych, podczas gdy opłaty analogiczne do inPZU i rynkowej oferty Finaxa – odpowiednio 800 000 złotych i 1,2 mln złotych.

Z powyższego powodu w przypadku inwestowania 500 złotych miesięcznie jestem o wiele bardziej przychylny własnoręcznemu kupowaniu akcyjnych ETF-ów, niż korzystaniu z ofert pośredników, którzy zrobią to za nas za niekoniecznie niską opłatą. Zostają nam jeszcze ETF-y notowane na GPW, które w poprzednim wpisie zajęły trzecie miejsce, ale dziś zostaną całkowicie wyparte przez ETF-y zagraniczne. Kontynuuj czytanie, by dowiedzieć się, dlaczego przy inwestowaniu 500 złotych miesięcznie dużo lepszą opcją są według mnie ETF-y zagraniczne.

Dlaczego eliminujemy ETF-y z GPW?

Moglibyśmy wejść w polemikę, że polscy maklerzy, których oceniłem w poprzednim wpisie oferują zakup ETF-ów z GPW za minimalną kwotę 3 zł, która jest o wiele niższa od 19 zł dla mBanku i 29 zł dla BOSSY, a więc to te opcje – wraz z XTB – powinny awansować do dalszej części porównania. Niestety, jest w tym podejściu jeden szkopuł. O ile wśród zagranicznych ETF-ów mamy zwykle po kilka papierów na każdy ze światowych indeksów, z których niektóre można kupować już za kilka/kilkanaście złotych za jednostkę, to w przypadku ETF-ów z GPW selekcja jest już bardzo wąska i utrudniająca życie osobie z 500 złotych miesięcznie. Zobacz, co mam na myśli:

- Multi Units Luxembourg Lyxor ETF S&P 500 (ETFSP500.PL):

- Na plus:

- Koszty roczne w wysokości 0,09%.

- Na minus:

- Wśród zagranicznych ETF-ów są takie na S&P 500, które mają koszty roczne wynoszące 0,05% (pozdrawiam gorąco Invesco, które prowadzi najtańszy, bo kosztujący 0,05% rocznie, ETF w Europie).

- Typ: distributing, a więc kłopotliwe przy 500 zł miesięcznie (przynajmniej w ciągu kilku pierwszych lat inwestowania) dywidendy oraz ich ręczne rozliczenie podatkowe.

- S&P 500 to tylko duże spółki z Ameryki, a dziś piszemy o inwestowaniu globalnym.

- Na plus:

- Beta ETF S&P500 PLN (BETASPXPL.PL):

- Na plus:

- Zabezpieczenie walutowe na linii USD/PLN.

- Na minus:

- Kolosalne, bo wynoszące 1,40% rocznie, opłaty za zarządzanie. Zabezpieczenie walutowe (np. USD/EUR) jest dla zagranicznych ETF-ów znacznie tańsze (zwykle 0,15-0,2 pp. powyżej opłat niezabezpieczonej wersji funduszu).

- (Jak wyżej) To ETF wyłącznie na amerykańskie duże spółki, a nie na cały świat.

- Na plus:

Powyższe dwa są najlepszymi moim zdaniem sposobami na quasi-globalne inwestowanie w polskich warunkach, a mimo to ich wady znacznie przyćmiewają ich zalety. O ile w pierwszym wpisie z tej serii, czyli w „Jak inwestować 100 złotych miesięcznie? Inwestowanie małych kwot” prowizja 3 zł na każde 100 zł wydawała się o wiele lepsza od 19 zł na każde 100 zł, to przy 500 zł ETF-y z GPW nieco tracą swój blask. Otóż okazuje się, że nawet przy wyborze konta w mBanku, które z każdego zainwestowanego w zagraniczne ETF-y 500 zł pobierze od nas 19,5 zł, czyli 3,90% prowizji, już po kilku lat niskie opłaty funduszu ETF rekompensują nam utracone na wejściu środki. Nawet jeśli te „wejścia” dzieją się co miesiąc, więc przez 50 lat inwestowania comiesięcznie płacimy maklerowi 19 zł za każdą transakcję. Wszystkie argumenty świadczące o przewadze nad ETF-ami z GPW, ale też o słabościach inwestowania kwot rzędu 500 złotych miesięcznie w ETF-y zagraniczne znajdziesz w tabeli poniżej:

W tym wpisie zdecydowałem się porównać trzy warianty inwestowania w ETF-y zagraniczne (znajdziesz je na mojej liście ETF-ów) głównie dlatego, że:

- Jest ich o wiele więcej od ETF-ów z GPW, a cenowo można je kupić niekiedy nawet za kilka euro/dolarów, a więc ich zakup za 500 zł jest możliwy, a często nawet łatwy (w przeciwieństwie do dwóch ETF-ów z GPW, które kosztują obecnie 70 złotych i 170 złotych za jednostkę, co sprawia, że ich zakup za dokładnie 500 złotych może być problematyczny).

- Są prawdziwie globalne (MSCI ACWI, FTSE All-World) i średnio o wiele tańsze od tych notowanych (przynajmniej obecnie) na GPW. W przypadku opłat rocznych, wynoszących 0,20% lub mniej zamiast 0,60% rocznie nawet płacenie 3,90% lub 6% opłaty transakcyjnej na wejściu (odpowiednio: BM mBanku i BOSSA) jest w długim terminie bardziej opłacalne.

Większa liczba ETF-ów, ich rozpiętość cenowa oraz fakt, że opłaty ETF-ów z GPW – poza Lyxorem na S&P 500, są – jak na ETF-y – bardzo wysokie, sprawiło, że zdecydowałem się w dalszej części analizy porównać tylko koszty inwestowania 500 złotych miesięcznie przez XTB, mBank oraz BOSSA, które oferują bardziej globalne oraz tańsze ETF-y europejskie. Ostatnią część wpisu zaczniemy zatem od porównania kosztów inwestowania przez trzy przodujące polskie konta maklerskie oferujące handel ETF-ami zagranicznymi.

Koszty zainwestowania 500 zł w ETF-y

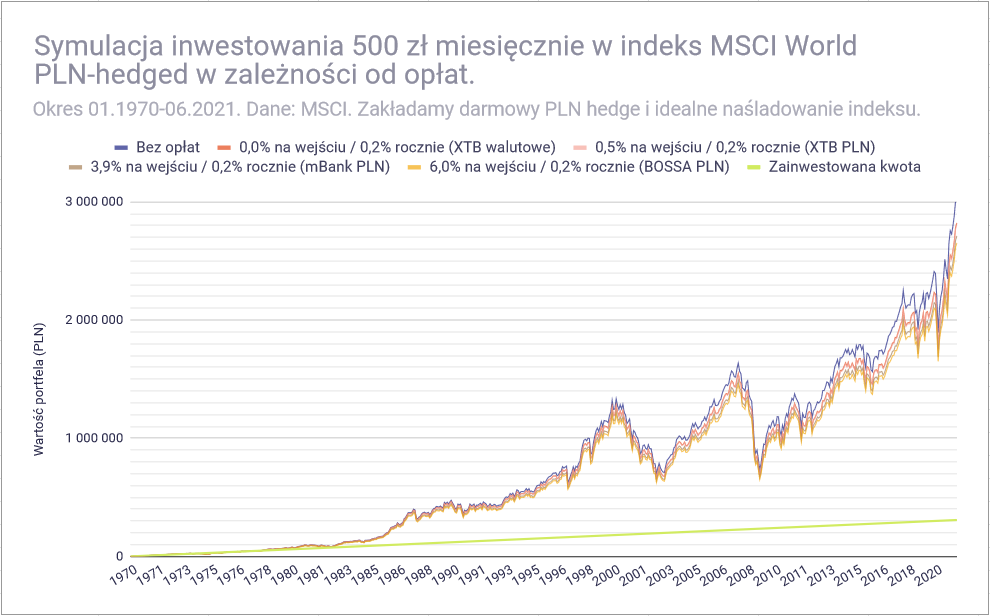

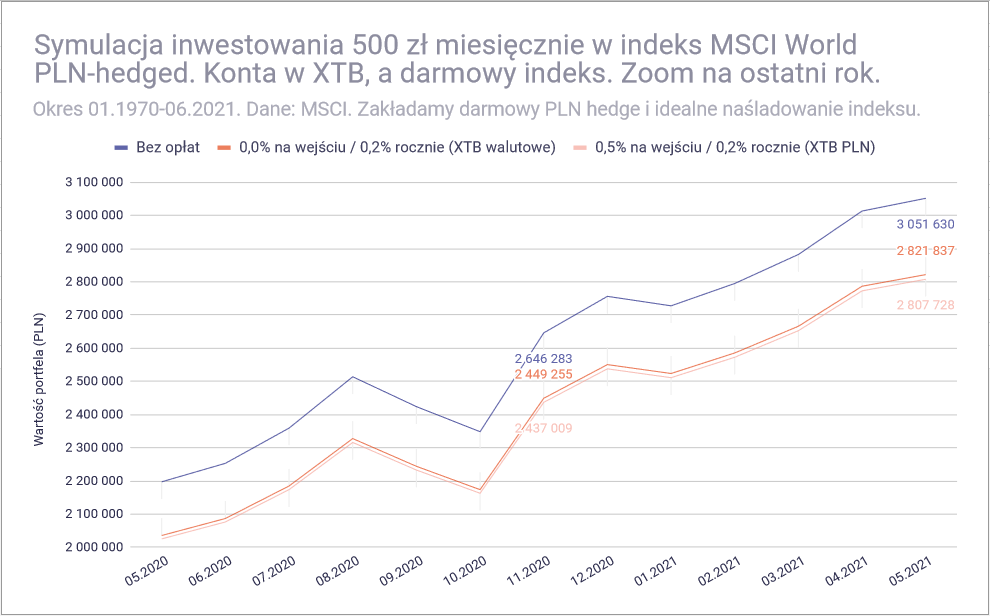

Porównanie kosztów zaczniemy od wykresu, z którego dosyć ciężko rozczytać poszczególne wartości, ale dobrze pokazuje niewielki wpływ różnicy w opłatach na wejściu w długim terminie inwestycyjnym. Poniższy wykres przedstawia inwestowanie w identyczny fundusz ETF na indeks MSCI World pobierający 0,2% rocznie w okresie nieco ponad 50-letnim, ale tak jakbyśmy inwestowali przez cztery polskie konta maklerskie:

- Walutowe konto w XTB (np. w dolarze, kupując ETF-a notowanego w dolarze) z opłatami 0% / 0,2%.

- Konto w XTB prowadzone w polskim złotym z opłatami 0,5% / 0,2%. 0,5%, bo tyle wynosi w XTB marża za przewalutowanie.

- Konto w mBanku prowadzone w polskim złotym z opłatami 3,9% / 0,2%. 3,9% wynika z zapłacenia 19 zł „zwykłej” prowizji minimalnej za zlecenie, a 0,5 zł z dopłaty 0,1% marży za przewalutowanie (0,1% z 500 zł daje 0,5 zł). Łącznie 19,5 zł z inwestowanych 500 zł, a więc 3,9% kwoty transakcji.

- Konto w BOSSA prowadzone w polskim złotym z opłatami 6% / 0,2%. 6% wynika z zapłacenia 29 zł regularnej prowizji minimalnej za zlecenie, a 1 zł z dodania do tego marży za przewalutowanie, która w BOSSA opiewa na 0,2% kwoty transakcji. Łącznie 30 zł z inwestowanych 500 zł, a więc 6%.

Przebieg inwestycji, w której ponownie zakładamy dopłacanie 500 zł miesięcznie do indeksu akcji z zabezpieczeniem do PLN, wyglądałby dla powyższych kont następująco:

Oto jaki wpływ na inwestycję miałby wybór każdego z kont:

- Zainwestowany kapitał: 0,30 mln zł.

- Inwestycja bezkosztowa: 3,05 mln zł.

- Konto walutowe w XTB: 2,821 mln zł. Baza do porównań.

- Konto PLN w XTB: 2,807 mln zł. 14 tysięcy złotych różnicy.

- Konto PLN w BM mBanku/eMaklerze: 2,711 mln zł. 110 tysięcy złotych różnicy.

- Konto PLN w BOSSA: 2,652 mln zł. 169 tysięcy złotych różnicy.

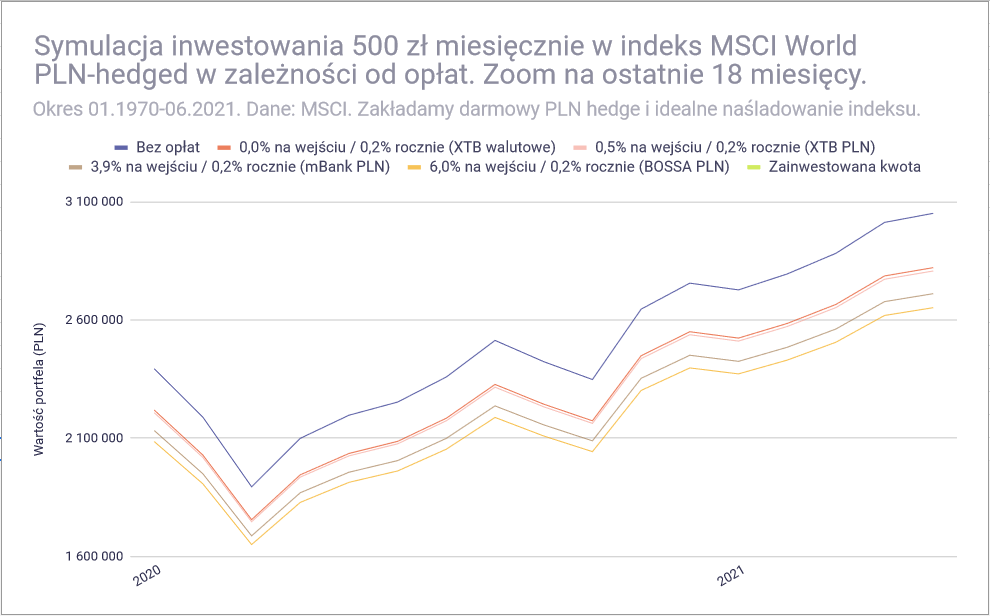

Prowizja transakcyjna robi różnicę, ale to roczna opłata za zarządzanie robi prawdziwą różnicę. Zauważ, że z pozoru niewielka opłata za ETF w wysokości 0,2% rocznie „odebrała” inwestorowi w okresie 50-letnim prawie 200 000 złotych zysku, podczas gdy wybór konta walutowego w XTB oszczędził mu jedynie 14 000 złotych wobec sytuacji, w której używałby konta w PLN. Efekt symulacji użycia różnych kont maklerskich jeszcze lepiej widoczny jest na wykresie przybliżającym kilkanaście ostatnich miesięcy (a konkretnie: okres 01.2020-05.2021) tego ponad 50-letniego okresu inwestycji:

Na przybliżeniu koszty, o których wyżej pisałem, są już znacznie bardziej widoczne. W kolejnych kilku akapitach tekstu pozwolę sobie wejść w szczegóły ofert, opisując, dla kogo każda z nich będzie najlepsza i dlaczego.

Ile kosztuje zainwestowanie 500 zł przez konta w XTB?

Oferta XTB związana z darmowym inwestowaniem w akcje i ETF-y kwot poniżej 100 000 euro miesięcznie to obecnie absolutnie najlepsza pod względem kosztów oferta rachunku maklerskiego w naszym kraju. Będzie mi zatem bardzo miło jeśli – decydując się na konto w XTB – otworzysz je z mojego linku afiliacyjnego, za co otrzymam wynagrodzenie (około 100 zł brutto), które przeznaczę na rozwój bloga. W XTB mamy do wyboru prowadzenie rachunku w złotych, ale także w walutach obcych (np. w dolarze czy euro), który potencjalnie może obniżyć sporą część kosztów transakcyjnych związanych z naszym inwestowaniem.

Choć XTB promuje się jako darmowe w użyciu konto, to wśród polskich domów i biur maklerskich pobiera ono najwyższą opłatę za przewalutowanie środków ze złotego na walutę notowań aktywa. Wynosi ona 0,5% kwoty transakcji, będąc pięciokrotnie wyższą od tej w mBanku (0,5% wobec 0,1%) oraz ponad dwukrotnie wyższą od tej w BOSSA (0,5% wobec 0,2%). Pomimo wysokiej opłaty za przewalutowanie, XTB „wygrywa” z konkurencją dzięki brakowi minimalnej kwoty prowizji za zakup/sprzedaż, która sprawia, że z każdego zainwestowanego w polskim złotym 500 złotych XTB odciągnie nam 2,5 złotego, a nie 20, 30, czy 40 złotych. Długoletni efekt 0,5% prowizji na wejściu widać dosyć wyraźnie na poniższym wykresie, na którym przybliżyłem tylko ostatnie 12 miesięcy 50-letniej inwestycji w MSCI World:

Efekt płacenia XTB 0,5% za przewalutowanie – choć z pozoru znaczący – jest mniejszy od różnicy, którą przyniesie nam wybranie tańszego o 0,01 pp. funduszu ETF. Co przez to rozumiem? W długoterminowym inwestowaniu kwoty rzędu 500 zł miesięcznie ważniejsze będzie dla Twojej stopy zwrotu z inwestycji znalezienie tańszego ETF-a (np. 0,19% rocznie wobec 0,20% rocznie) niż używanie konta walutowego w XTB, zamiast konta prowadzonego w polskim złotym. Czy to oznacza, że nie popieram korzystania z kont walutowych? Absolutnie nie, bo każde kilkanaście tysięcy się liczy, a niczego nie potępiam bardziej niż lekkiej ręki w wydawaniu pieniędzy na usługi maklerskie.

Warto jednak wiedzieć, że użytkownicy kont walutowych w XTB skarżą się na pewne „ukryte opłaty”, dotyczące dolarowych przelewów SWIFT z XTB na swoje konta walutowe. Nie jest to wina XTB, a specyfiki przelewu SWIFT, co zostało solidnie rozbite na czynniki pierwsze przez uczestników naszej grupy na Facebooku i – pisząc skrótowo – najprościej uniknąć ich korzystając:

- Przy wpłacie dolara/euro do XTB: z konta PayPal z podpiętą kartą Revolut.

- Przy wypłacie dolara/euro z XTB: z konta walutowego w Pekao SA.

Pytanie brzmi jednak: czy chce Ci się „bawić” w konto walutowe, jeśli na polskim w długim terminie stracisz relatywnie mało? Wnioski? Nawet konto prowadzone w XTB w polskim złotym, a więc z pozornie wysoką prowizją na wejściu wychodzi przy długoterminowym inwestowaniu w akcje o wiele lepiej niż wszelkie „nakładki” na ETF-y, pobierające 0,8-1,4% rocznie. Jak przy ofercie XTB wychodzą obecnie oferty mBank i BOSSA, będących bardziej tradycyjnymi polskimi maklerami?

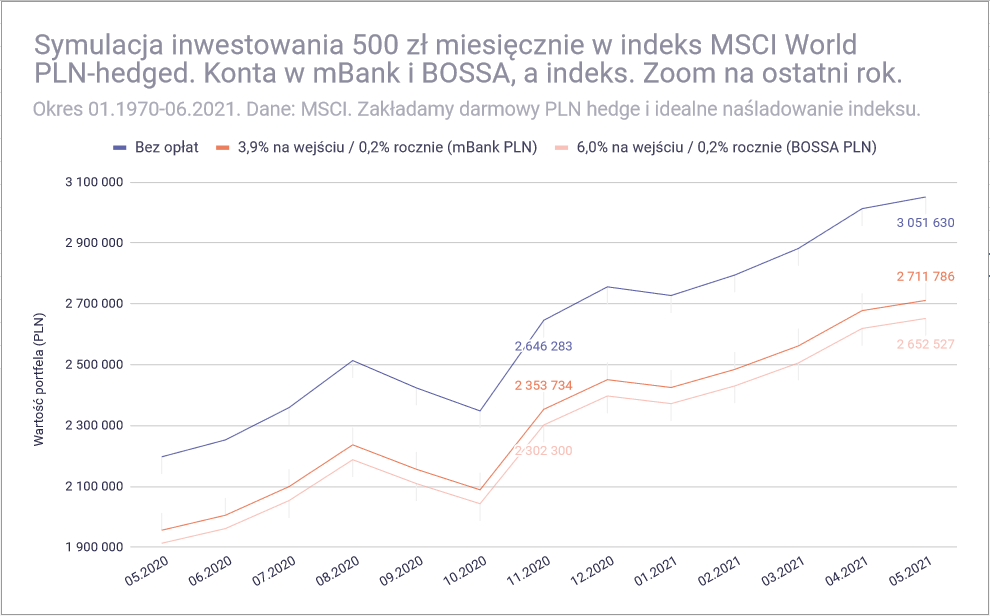

Ile kosztuje zainwestowanie 500 zł w BM mBanku lub BOSSA?

Choć z pozoru oferty mBanku i DM BOŚ są o wiele gorsze od oferty XTB, to przy miesięcznych inwestowanych kwotach rzędu 500 zł wychodzą one w długim terminie „tylko” o kilka procent gorzej od XTB. Mimo to, opłaty 3,9% i 6% na wejściu, bo tyle efektywnie płacimy, inwestując w mBanku i DM BOŚ w zagraniczne akcje lub ETF-y kwotą 500 złotych, są horrendalnie wysokie i znacznie odstają od światowego standardu w dziedzinie kont brokerskich. Ich bezsilność wobec XTB widać na poniższym wykresie, na którym tańszemu BM mBanku udało się osiągnąć 2,7 mln złotych z inwestycji, z której (patrz: poprzedni wykres) konto w XTB prowadzone w PLN „wycisnęło” w okresie 50-letnim 2,8 mln złotych:

W jakich okolicznościach inwestowanie w BM mBanku i DM BOŚ ma zatem największy sens? Konta te przydadzą się, jeśli zamierzasz prowadzić maklerskie IKE i IKZE, których XTB niestety nie ma obecnie w ofercie. Dodatkowo – przy założeniu inwestowania w polskim złotym – im wyższe kwoty transakcji, tym bardziej (wobec XTB) atrakcyjne kosztowo staje się konto w DM BOŚ lub w BM mBanku. Jako że koszty bazowe mamy już dobrze omówione to czas przejść do rozdziału poświęconego prowadzeniu kont walutowych. Czy warto „bawić się” w konto walutowe w XTB?

Obserwuj mnie na Twitterze (X):

Subskrybuj mój kanał YouTube:

XTB. Konto walutowe czy zwykłe?

Wykres to jedno, ale opłacalność korzystania z konta walutowego w XTB najprościej będzie przedstawić w formie tabelarycznej. Zupełnie jak w całej reszcie tego tekstu, zakładamy:

- Okres inwestycji 1970-2020.

- Inwestycję w indeks MSCI World zabezpieczony wobec polskiego złotego.

- Opłatę roczną na poziomie 0,20%.

- Korzystanie ze „zwykłego” oraz walutowego konta w XTB.

- Trzy różne długości inwestycji: 30, 40 i 50 lat.

Liczby, które uzyskałem z symulacji wyglądają następująco:

MSCI World 1970-2020 | po 30 latach | po 40 latach (zaraz po głębokim kryzysie w 2008 roku) | po 50 latach |

|---|---|---|---|

Zainwestowana kwota łącznie | 180 000 zł | 240 000 zł | 300 000 zł |

Indeks MSCI World bez opłat | 1 245 000 zł | 1 102 000 zł | 2 394 000 zł |

Konto walutowe w XTB (ETF kosztujący 0,2% rocznie) | 1 195 000 zł (-4%) | 1 040 000 zł (-5,7%) | 2 219 000 zł (-7,3%) |

Konto w XTB w PLN (ETF kosztujący 0,2% rocznie) | 1 189 000 zł (-4,5%) | 1 034 000 zł (-6,2%) | 2 208 000 zł (-7,8%) |

Konto walutowe w XTB (ETF kosztujący 0,3% rocznie) | 1 170 000 zł (-6%) | 1 010 000 zł (-8,4%) | 2 137 000 zł (-10,8%) |

Przygotowując powyższą tabelę, zależało mi bardzo, by podkreślić raz jeszcze, że od korzystania z walutowego konta w XTB, które pozwoli Ci uniknąć 0,5% marży za przewalutowanie na wejściu do inwestycji, znacznie ważniejszym jest wybór jak najtańszego ETF-a. Okazuje się, że niedbały wybór ETF-a do portfela i zaakceptowanie opłaty wynoszącej 0,3% rocznie zamiast konkurencyjnego funduszu, który pobiera 0,2% rocznie, skończyłoby się obniżeniem naszej wieloletniej stopy zwrotu z inwestycji nawet o kilka punktów procentowych!

Wybór konta walutowego w XTB „oszczędzi” Nam w tym przypadku w skali inwestycji 30 – 50-letniej niecały 1 pp. potencjalnego zysku, co – biorąc pod uwagę „zabawę”, jaką będziemy mieli z comiesięcznymi przewalutowaniami – jest według mnie kwotą raczej nieistotną. No właśnie – nie wspomniałem o tym, że inwestując co miesiąc przez 50 lat każdorazowe ręczne przewalutowanie środków nie byłoby dla mnie rozwiązaniem wartym świeczki, stąd sam inwestuję, korzystając z naszej rodzimej waluty. O wiele bardziej znacząca dla zyskowności Twojej wieloletniej inwestycji będzie kwestia wyboru preferencyjnych podatkowo kont IKE i IKZE, którą teraz omówimy.

IKE czy poza IKE?

Konta maklerskie IKE i IKZE to preferencyjne podatkowo konta, które pozwolą Ci inwestować w zagraniczne akcje i ETF-y, a więc realizować plan z tego wpisu. Mechanikę działania kont IKE i IKZE opisałem we wpisie „Jak działają IKE i IKZE i dlaczego warto z nich korzystać?„, więc nie będę tutaj powielał tej treści, a – zamiast tego – chciałbym skupić się na wpływie IKE lub IKZE na naszą stopę zwrotu z inwestycji. Czy inwestowanie 500 złotych miesięcznie przez IKE lub IKZE ma sens, jeśli wypełnimy tak niecałe 50% limitu tego konta (obecnie, w 2021 roku, jest to 15 777 zł rocznie)? Oczywiście, że ma! Udowodniłem to w poniższej tabeli:

MSCI World 1970-2020 | po 30 latach | po 40 latach (zaraz po głębokim kryzysie w 2008 roku) | po 50 latach |

|---|---|---|---|

Zainwestowana kwota łącznie | 180 000 zł | 240 000 zł | 300 000 zł |

Indeks MSCI World bez opłat | 1 245 000 zł | 1 102 000 zł | 2 394 000 zł |

Zwykłe konto maklerskie w BM mBanku lub eMaklerze (po podatku Belki) | 964 000 zł (-23,6%) | 938 000 zł (-14,9%) | 1 785 000 zł (-25,5%) |

IKE/IKZE w BM mBanku lub eMaklerze (po wypłacie bez podatku Belki) | 1 148 000 zł (-7,8%) | 999 000 zł (-9,4%) | 2 133 000 zł (-11%) |

Różnica | 184 000 zł | 61 000 zł | 348 000 zł |

Używanie konta IKE lub IKZE w każdym z omawianych przypadków, a więc inwestycji 30-, 40- oraz 50-letniej, oszczędziło nam przynajmniej kilkudziesięciu tysięcy złotych. Prosta algebra mówi, że im wyższy zysk zanotujemy, tym bardziej konto IKE stanie się w momencie osiągnięcia „warunków emerytalnych” (5 niezależnych lat wpłat i wiek 60 lat) opłacalne. Inwestując 500 złotych miesięcznie z założeniem, że nie będziemy potrzebować tych środków przez kilkadziesiąt lat, zdecydowanie najtańszą opcją, nawet z założeniem znacznego przepłacania prowizji transakcyjnych, jest inwestowanie przez IKE lub IKZE. Z tego właśnie powodu moje roczne inwestowanie zawsze zaczynam od kont (odpowiednio) IKZE i IKE, które są rdzeniem mojego portfela inwestycyjnego. Pora podsumować wpis, oceniając każde z trzech omawianych kont wedle wybranych na początku wpisu kryteriów.

Jak inwestować 500 złotych miesięcznie?

Podsumuję tu wszystkie najważniejsze wnioski z wpisu. Aby najtaniej inwestować w akcje 500 złotych miesięcznie w polskich warunkach, należy przede wszystkim:

- Zignorować oferty „ułatwiających inwestowanie” usług, które kosztują ponad 0,5% rocznie. Przy kwocie inwestycji rzędu 500 złotych miesięcznie, w długim terminie będzie nas to kosztować kilkadziesiąt lub kilkaset tysięcy złotych, a więc priorytetem jest wybór konta maklerskiego i bezpośredniego inwestowania przez nie.

- Wybrać konto maklerskie IKE lub IKZE, nawet jeśli wiąże się to z przepłacaniem prowizji za zakup i sprzedaż (tej akurat przed emeryturą nie planujemy) aktywów. Niedługo planuję wydać wpis o zarządzaniu środkami między kontami maklerskimi, ale póki co zostawię tutaj „zajawkę”, że oszczędny inwestor mógłby przecież wpłacać środki na dany ETF do XTB, a potem – np. w listopadzie lub grudniu każdego roku – przenosić je na IKE/IKZE do BM mBanku, minimalizując koszty swojego inwestowania.

- Poza IKE i IKZE obecnie najlepszą ofertą jest konto w XTB, które można prowadzić zarówno w polskim złotym, jak i w walucie obcej. Jak wyżej wspomniałem – to drugie jest często niewarte świeczki i w długim terminie przyniesie nam – w porównaniu do konta w PLN – jedynie niewielkie oszczędności.

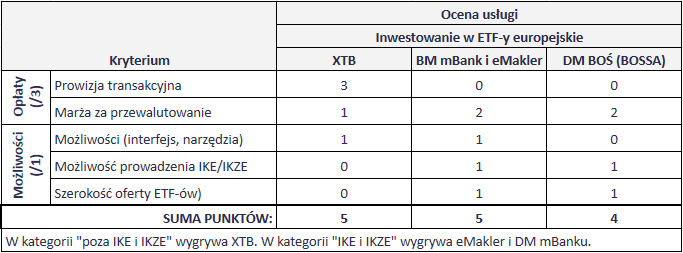

Nadeszła pora na ocenę każdego z trzech kont w pięciu głównych kategoriach wpisu. Zacznijmy od najważniejszego, czyli opłat i kosztów związanych z dokonywaniem transakcji na każdym z kont.

Gdzie najtaniej zainwestować 500 zł w zagraniczne ETF-y?

Wielokrotnie wspominałem, że najtańszym do inwestowania kwot rzędu 500 złotych kontem jest konto w XTB, ale – z uwagi na obecność IKE i IKZE w ofercie – warto jest też rozważyć konto maklerskie w DM BOŚ lub w BM mBanku, ale przed założeniem koniecznie sprawdź obecną ofertę każdego z nich (zwłaszcza tabelę opłat i prowizji). Pod względem prowizji, przy kwotach 500 złotych „króluje” XTB, które – mimo wysokiej, bo wynoszącej 0,5% marży za przewalutowanie – nie obciąża inwestorów minimalną kwotą prowizji, będącą według mnie największą bolączką inwestowania przez polskie konta maklerskie. Nawet czysto intuicyjnie, 0,5% prowizji za zakup zagranicznego ETF-a za kwotę 500 zł jest o wiele lepsze niż prowizja minimalna 19/29 zł przy takim zakupie, a więc przy inwestowaniu średnich kwot, takich jak 500 zł miesięcznie bezdyskusyjnie wygrywa XTB:

XTB | EMAKLER (mbank) | BOSSA | |

|---|---|---|---|

Prowizja transakcyjna | 3/3 | 0/3 (ze względu na minimalną kwotę prowizji 19 zł) | 0/3 (ze względu na minimalną kwotę prowizji 29 zł) |

Opłata za przewalutowanie | 1/3 | 2/3 | 2/3 |

Mimo większej opłacalności kont w XTB przy inwestowaniu małych kwot chciałem pozostać możliwie obiektywny, przyznając mu ocenę 1/3 w kategorii „opłata za przewalutowanie”. Myślę, że sporym ukłonem w stronę klienta byłoby obniżenie tej opłaty z 0,5% do (przynajmniej) obecnego w DM BOŚ 0,2% kwoty transakcji. Podobnie – ogromnym ukłonem w stronę drobnego inwestora, a zarazem dobrą metodą na jego zatrzymanie – byłoby w przypadku BM mBanku i DM BOŚ zniesienie minimalnej kwoty prowizji transakcyjnej. Piszę to czcionką pogrubioną, mając nadzieję, że już za kilka lat będzie ona historią, a my w komentarzach pod wpisem o tych opłatach tylko „powspominamy”. Poza kosztami transakcyjnymi w inwestowaniu średnich kwot istotne są także prostota interfejsu i dodatkowe możliwości, które oferują konta. Omówimy je w kolejnym akapicie.

Gdzie najprościej zainwestować 500 zł?

Zacznijmy od tego, że w porównaniu możliwości trzech kont przyznawał będę w każdej kategorii maksymalnie 1, a nie 3 punkty, jak w przypadku opłat, które moim zdaniem są znacznie ważniejsze od dodatkowych funkcji usług maklerskich. Pod względem możliwości analitycznych i przyjazności interfejsu według mnie wygrywa XTB, które również oferuje użytkownikowi najwięcej danych o spółkach, ETF-ach i gospodarce wybranego kraju. Konto eMakler w mBanku jest bardzo podstawowe, więc jego funkcjonalność oceniłbym przeciętnie. Konkurencję w dziedzinie możliwości konta przegrywa jednak (ocena 0/1) dość archaiczna BOSSA, która mogłaby pomyśleć nad odświeżeniem swojego prostego, acz funkcjonalnego interfejsu.

Istotna dla mnie jest przede wszystkim możliwość prowadzenia kont IKE i IKZE, której – przynajmniej obecnie – XTB niestety nie oferuje. Pod względem oferty ETF-ów najlepiej wygląda BOSSA, która nie dość, że posiada ich teraz najwięcej, to jest najbardziej skłonna do dodawania nowych funduszy do swojej oferty. Jako że mBank odstaje tylko niewiele, a do niedawna przodował w liczbie dostępnych funduszy ETF to nagrodziłem DM BOŚ i BM mBanku za to oceną 1/1 w kategorii „oferta ETF-ów”. Pełne podsumowanie punktów za możliwości i ofertę każdego z kont zobaczysz poniżej:

Kryterium | XTB | EMAKLER (mbank) | BOSSA |

|---|---|---|---|

Możliwości analityczne i prostota interfejsu | 1/1 | 1/1 | 0/1 (archaiczny interfejs i niewiele dodatkowych narzędzi dla inwestora). |

Możliwość prowadzenia IKE/IKZE | 0/1 (brak możliwości prowadzenia kont IKE i IKZE) | 1/1 | 1/1 |

Oferta ETF-ów | 0/1 (niższa niż u konkurencji) | 1/1 | 1/1 |

Pod względem wszechstronności i ułatwień najlepsze jest wg mnie XTB, ale możliwość prowadzenia IKE i IKZE oraz szeroka oferta ETF-ów sugeruje, że niektóre osoby powinny wybrać mBank lub DM BOŚ. Jak zatem inwestować 500 złotych miesięcznie w światowe akcje? Algorytm wyboru konta maklerskiego do inwestowania 500 zł miesięcznie w ETF-y może być zatem następujący:

- Chcesz korzystać z IKE lub IKZE? Cenisz sobie szeroką ofertę funduszy ETF? Wybierz konto maklerskie w mBanku.

- Chcesz maksymalnie redukować opłaty, nie potrzebujesz IKE, a miłym dodatkiem jest dla Ciebie solidny kokpit analityczny z danymi z gospodarek? Wybierz konto maklerskie w XTB.

Z powyższych powodów – mimo braku możliwości prowadzenia IKE i IKZE – pod względem oferty najbardziej proklienckie jest obecnie XTB, co doskonale widać po wyniku całego porównania, które zamieściłem w poniższej tabeli:

Z drugiej strony – jeśli chcesz wykorzystać tarczę podatkową kont IKE i IKZE, co jest ważnym argumentem przy wyborze konta do inwestowania – najlepsze dla Ciebie będzie konto w DM BOŚ lub BM mBanku. Linki afiliacyjne do założenia kont maklerskich znajdują się poniżej. Z góry dziękuję za korzystanie z nich, bo używając ich, nic nie tracisz, a ja otrzymuję wynagrodzenie z tytułu polecenia konta. Pora na podsumowanie wpisu.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć IKE/IKZE z bogatą ofertą ETF-ów?

Mój link obniża prowizję na rynkach zagranicznych z 0,29% do 0,24%.

Szukasz zagranicznego konta maklerskiego?

Pełen ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Podsumowanie

Podsumowując ten wpis, chciałbym napisać, że w przypadku inwestowania 500 złotych miesięcznie lub kwot o podobnej wysokości znacznie ważniejsze od redukcji kosztu jednorazowego (zakupu i sprzedaży) jest redukcja kosztów rocznych. Rozsądny inwestor wybierze zatem nie tylko najtańsze konto maklerskie, ale i najtańszy możliwy ETF, w czym pomóc mu może moja lista ETF-ów, którą opisałem we wpisie „Lista zagranicznych ETF-ów dostępnych przez polskie konta maklerskie„. Na sam koniec pomówmy trochę o moich marzeniach, bo oceniając oferty polskich domów maklerskich można mieć obecnie wiele do życzenia.

Inwestorom, którzy pragną lokować 100, 200, 300, 400 lub 500 złotych miesięcznie w światowe akcje życzyłbym przede wszystkim:

- Zniesienia minimalnej kwoty prowizji w polskich domach maklerskich. XTB zrobiło pierwszy krok, ale reszta domów maklerskich – aby powstrzymać odpływ klientów oraz ułatwić nam wszystkim życie, powinna na niego zareagować.

- Uproszczenia inwestowania w zagraniczne akcje poprzez umożliwienie złożenia formularza W8-BEN. Oszczędzi to chętnym na inwestowanie w amerykańskie akcje spółek dywidendowych (większość, bo 380/500 spółek z indeksu S&P 500) płacenia łącznie 34% podatku od dywidendy.

- Rozszerzenia oferty europejskich ETF-ów, których – choć coraz więcej (do czego, mam nadzieję, się aktywnie przykładam) – stale jest w ofercie polskich domów maklerskich dosyć mało. W Europie prowadzone jest około 1300 funduszy ETF, a oferta polskich DM/BM stanowi łącznie jakieś 600 z nich.

A czego Ty życzyłbyś sobie jeśli chodzi o ofertę polskich domów i biur maklerskich? A może wolisz inwestować 500 złotych miesięcznie przez usługi typu fundusze pasywne/aktywne lub robodoradcy? Daj znać w komentarzach, co myślisz o całym zestawieniu i czy przekonały Cię symulacje, które zamieściłem w ramach artykułu. Jeśli jednak bardziej interesuje Cię temat optymalizacji kosztowo-podatkowej w inwestowaniu przez IKE i IKZE to koniecznie przeczytaj też wpis „Jak zarządzać środkami na kontach maklerskich? IKE, IKZE i zwykłe maklerskie„, który tyczy się głównie tego tematu.

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.