Witaj na rynku kangura!

Wielu czytelników podpytuje mnie o mój portfel inwestycyjny, a ze względu na charakter bloga są oni zainteresowani raczej proporcją aktywów niż jego dokładnym składem. Muszę przyznać, że bardzo takie podejście szanuję, bo jestem tu po to, by edukować i pomagać, a nie by myśleć za Ciebie i nachalnie podsuwać Ci konkretne pomysły inwestycyjne. Poznając obecne proporcje mojego portfela inwestycyjnego, poznasz moją opinię na temat tego jak inwestować w trzecim kwartale 2020 roku. Kwartale następującym po rynku tak skocznym i zmiennym, że internetowi żartownisie ochrzcili go mianem „rynku kangura”:

Żarty na bok, bo nie dla wszystkich uczestników rynku kończący się właśnie kwartał był tak wesoły. Wpis ten jest bezpośrednią kontynuacją ostatniego artykułu z moją oceną sytuacji na rynkach, który wydałem w kwietniu tego roku. Mowa tu o wpisie „W co inwestować podczas pandemii koronawirusa?„, w którym po raz ostatni dałem Ci wgląd do mojego portfela inwestycyjnego. W tym wpisie podzielę się z Tobą jego wynikami za poprzedni kwartał, moją autorską oceną sytuacji na rynkach akcji, obligacji skarbowych, obligacji korporacyjnych i surowców oraz zmianami w portfelu, których dokonałem przed trzecim kwartałem 2020 roku.

Podcast

W skrócie

Z tego artykułu dowiesz się:

- Które klasy aktywów przetrwały drugi kwartał 2020 roku najlepiej.

- Jak wygląda perspektywa inwestycyjna na trzeci kwartał 2020 roku.

- Jak poradził sobie w pierwszym półroczu 2020 roku mój portfel inwestycyjny.

- Co znajduje się w moim portfolio i dlaczego się tam znalazło.

Powiązane wpisy

- W co można inwestować pieniądze? Omówienie klas aktywów inwestycyjnych

- Jak inwestować w trzecim kwartale 2020 roku? Mój portfel inwestycyjny

- Jak rozegrać giełdy pod koniec 2020 roku? Portfel na IV kwartał 2020 roku

- W co inwestować w 2021 roku? Mój portfel na I półrocze 2021

- Psychologia inwestowania, czyli jak inwestować, by nie zwariować

Drugi kwartał 2020 r. na rynkach finansowych

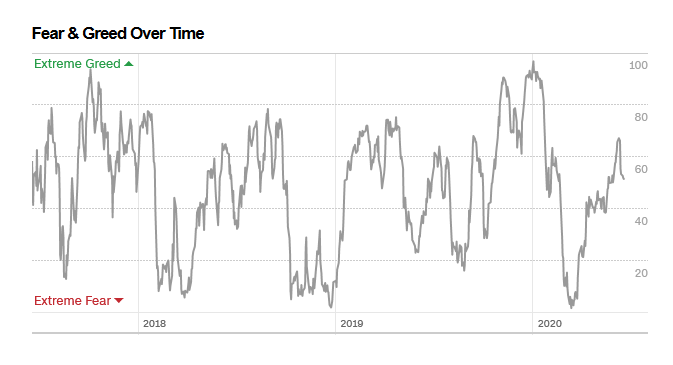

Zanim przejdę do opisu składowych mojego portfela inwestycyjnego na kolejny kwartał, omówimy sobie ten poprzedni. Słynne powiedzenie-przekleństwo mówi „Obyś żył w ciekawych czasach„, niestety wydaje mi się, że kiedyś będą w ten sposób wspominać czasy, w których obecnie żyjemy. Jesteśmy na rynku kangura nie tylko jeśli o dzienną zmienność cen indeksów giełdowych, ale także, a może przede wszystkim jeśli chodzi o nastroje inwestorów. Wystarczy rzucić okiem na Indeks Strachu i Chciwości przygotowany przez CNN, by odnieść wrażenie, że inwestorzy w ciągu 6 miesięcy przeszli ze skrajnej euforii do kompletnej paniki, by znów powrócić do optymizmu, który dość ciężko jest fundamentalnie wyjaśnić:

Wielu ekspertów mawia, że giełda to emocje, ale mi trudno jednoznacznie stwierdzić, czy w tym przypadku to emocje sterują giełdą, czy giełda emocjami. Niemniej indeks strachu i chciwości pokazuje odczyty raczej wysokie, bo podobne do tych z połowy 2019 roku, gdy giełdowe prosperity trwało w najlepsze. Nastroje nastrojami, ale nas, inwestorów o wiele bardziej powinny ciekawić liczby za nimi stojące. Sprawdźmy zatem jakie stopy zwrotu oferowały w dwóch pierwszych kwartałach tego roku poszczególne klasy aktywów. W chwili, gdy to piszę, drugi kwartał się jeszcze nie skończył, więc wybacz mi za jego niepełną ocenę, ale postaram się wydać ten wpis jak najszybciej po jego ukończeniu, by zachował swoją aktualność.

Wielu ekspertów mawia, że giełda to emocje, ale mi trudno jednoznacznie stwierdzić, czy w tym przypadku to emocje sterują giełdą, czy giełda emocjami. Niemniej indeks strachu i chciwości pokazuje odczyty raczej wysokie, bo podobne do tych z połowy 2019 roku, gdy giełdowe prosperity trwało w najlepsze. Nastroje nastrojami, ale nas, inwestorów o wiele bardziej powinny ciekawić liczby za nimi stojące. Sprawdźmy zatem jakie stopy zwrotu oferowały w dwóch pierwszych kwartałach tego roku poszczególne klasy aktywów. W chwili, gdy to piszę, drugi kwartał się jeszcze nie skończył, więc wybacz mi za jego niepełną ocenę, ale postaram się wydać ten wpis jak najszybciej po jego ukończeniu, by zachował swoją aktualność.

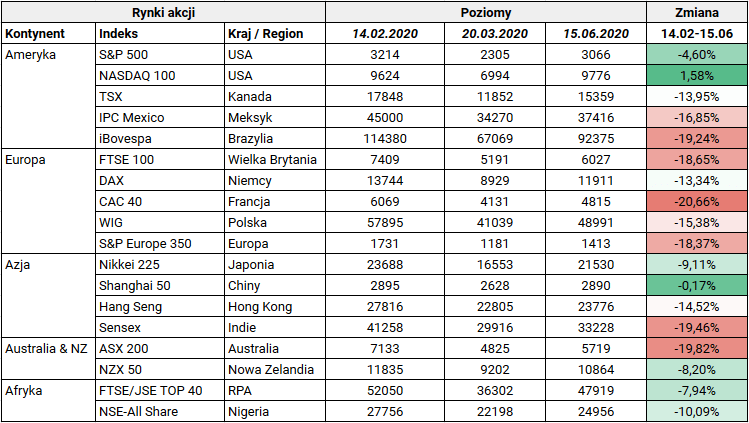

Stopy zwrotu na światowych rynkach akcji

O tym jak inwestować w trzecim kwartale 2020 roku, najlepiej powiedzą nam historyczne ruchy indeksów, ich wycena wobec wyników spółek oraz dotyczące ich prognozy analityków. We wpisie „Inwestycyjny wstęp (5/6) – Metody analizy papierów wartościowych” wielokrotnie wspominałem, że jestem fanem analizy makroekonomicznej, więc wykonam teraz taką minianalizę. Choć w pierwszym i drugim kwartale tego roku praktycznie wszystkie indeksy giełdowe zanurkowały o 20 – 40 procent to niektórym z nich udało się powrócić już do poziomów sprzed spadku. Rzuć okiem na tabelę, zawierającą bardzo ciekawe dane podsumowujące pierwsze dwa kwartały 2020 roku na rynkach finansowych:

W tabeli celowo umieściłem poziomy indeksów z „trzech faz kryzysu”, czyli sprzed pierwszego załamania (14.02.2020), w jego dołku (20.03.2020) oraz obecnie (15.06.2020). Indeksy ze Stanów Zjednoczonych radzą sobie dotychczas najlepiej (a jak!), a technologiczny NASDAQ 100 jest jedynym indeksem, który już zdołał wyjść na prostą. Najmniej odreagowały indeksy rynków europejskich i niektórych rynków wschodzących, z których sporo pozostaje w 20% dyskoncie wobec ich wartości z lutego bieżącego roku. Zerknijmy teraz na wskaźniki dotyczące wyceny poszczególnych indeksów, bo przeglądając poziomy cen w oderwaniu od wyników spółek, raczej nie podpowie nam jak inwestować w trzecim kwartale 2020 roku.

Obecne wyceny największych indeksów spółek giełdowych

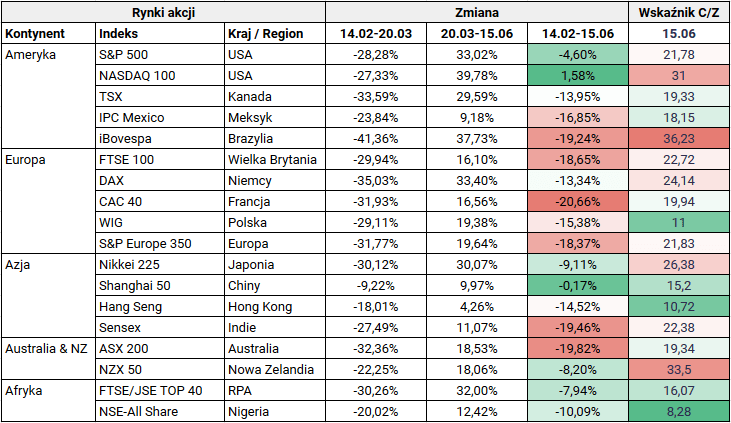

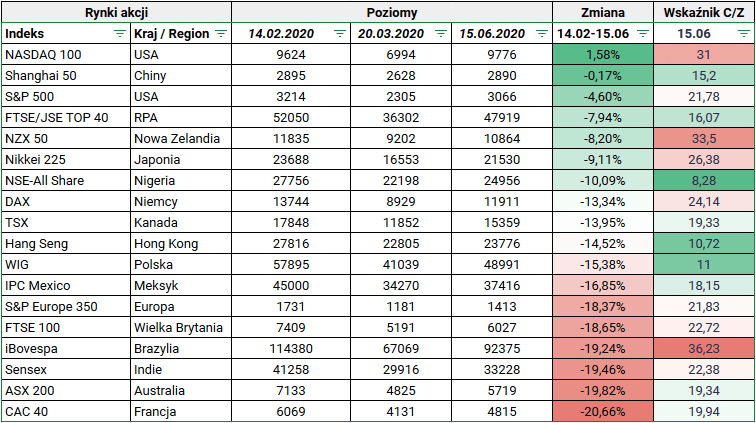

Kolejna tabela jest już o wiele ciekawsza, bo zamiast samych poziomów wartości indeksów zamieściłem w niej ich zmiany w każdym z trzech okresów obecnego kryzysu. Zacznij od kolumny „14.02-20.03”, z której odczytasz to, jak inwestorzy ocenili początkowo wpływ koronawirusa na poszczególne gospodarki. Analizując kolejną kolumnę zobaczysz do których rynków inwestorzy odzyskali sentyment, a ostatnia z trzech to sumaryczny wynik z obu okresów, czyli ostatnich czterech miesięcy na giełdach. W kolumnie „wskaźnik C/Z” zamieściłem przybliżone wskaźniki wyceny (im wyżej, tym drożej) dla poszczególnych indeksów, bazujące na wynikach za pierwszy kwartał 2020 roku:

Pod względem wyceny najbardziej atrakcyjnie wyglądają rynki wchodzące. Nigeria, Hongkong, Polska, Chiny i RPA wyraźnie wyróżniają się na tle drogich (czyli tych ze wskaźnikiem C/Z powyżej 20) rynków rozwiniętych. Wśród tych drugich najdroższe są obecnie spółki technologiczne z amerykańskiego indeksu NASDAQ 100 oraz japońskie giganty z NIKKEI 225. Nieciekawie wygląda brazylijska BOVESPA, która nie dość, że mocno od lutego straciła na wartości, to jeszcze ze swoim wskaźnikiem Ceny do Zysku na poziomie 36 jest najdroższym pod względem cen akcji indeksem w zestawieniu. Poniżej wersja dwóch wcześniejszych tabel, ale posortowana pod względem czteromiesięcznej zmiany cen indeksów:

- Francuski CAC 40 i brytyjski FTSE 100 są europejskimi indeksami, którym obecnie najdalej do powrotu do poziomów sprzed rozpoczęcia kryzysu. Może to oznaczać każde z poniższych lub ich kombinację:

- Francja i Wielka Brytania najdotkliwiej odczują skutki zamknięcia ich gospodarek, co odbije się na znacznie gorszych wynikach z drugiego kwartału 2020 r.

- Sentyment inwestorów do tych dwóch krajów Starego Kontynentu jest najsłabszy i nie ma to żadnego związku z prawdziwą gospodarką.

- „Cudze chwalicie, swego nie znacie” – na jedną z najlepszych okazji wygląda teraz polski WIG, który wyglądał równie dobrze przed marcowym krachem na giełdach. Żeby być z Tobą fair, polski indeks jest skromnie wyceniany już od lat i wcale nie sprawiło to, że światowi inwestorzy widzą go jako okazję inwestycyjną, dlatego warto się również rozejrzeć gdzie indziej.

- Fajny potencjał do tanich inwestycji dywidendowych jest lub będzie (zakładając dalsze, jeszcze głębsze spadki indeksów) w Chinach, Nigerii i RPA. Wniosek? Rynki wschodzące mogą, ale nie muszą być „the next big thing” po obecnym kryzysie.

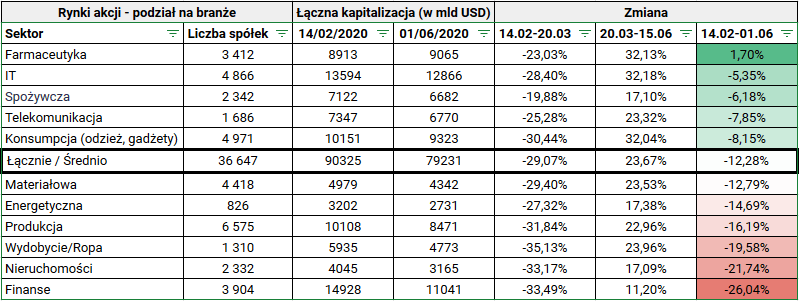

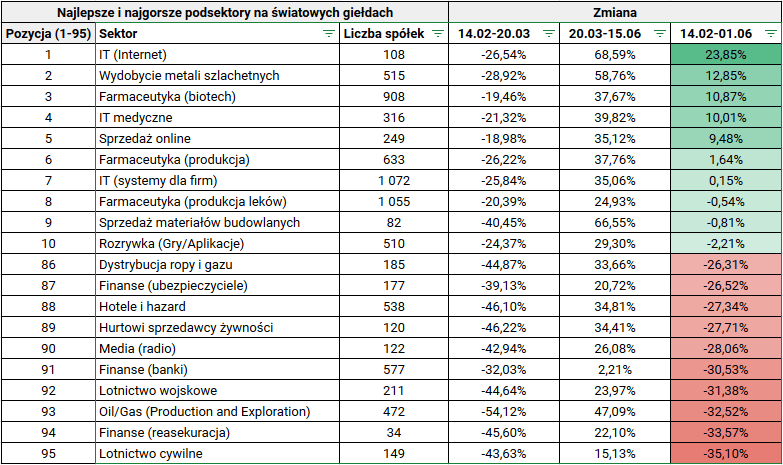

Geografia to jedno, ale inwestora powinna interesować również relatywna siła sektorów gospodarki, do których spółki należą. Przeanalizujmy więc główne sektory (jest ich 11) i pod-sektory (jest ich 95, ale wspomnę tylko o 10 najlepszych i 10 najgorszych) światowej gospodarki w ciągu ostatnich 4 miesięcy.

Najlepsze i najgorsze sektory spółek giełdowych

Pamiętasz jak w artykule „Które branże zyskają na pandemii COVID-19?” spekulowałem na temat przyszłości wybranych branż na giełdzie? Wygląda na to, że zidentyfikowany przeze mnie trend się pogłębił, a farmaceutyka, IT i branża spożywcza zdołały zupełnie „wstać z kolan” po dołkach z marca. W drugim narożniku ledwie słaniają się na nogach branże finansowa, budowlana i wydobywcza, które tylko nieznacznie w tym kwartale odbiły, co zobaczysz w poniższej tabeli:

Jeszcze ciekawsza może Ci się wydać tabela zawierającą najlepsze i najgorsze pod-sektory światowej gospodarki. Wykonałem ją na podstawie danych ze strony Pana Profesora Aswatha Damodarana, do którego mam wielki szacunek i którego kilka książek zdążyłem już w życiu przeczytać (patrz: Polecane). Dzięki tym szczegółowym danym o światowych spółkach zdołałem wyciągnąć 10 najlepszych i 10 najgorszych pod-sektorów światowej gospodarki. Tabela, którą teraz zobaczysz jest bardziej szczegółowym rozwinięciem tej wcześniejszej i pokazuje, gdzie kryją się (być może) prawdziwe okazje dla inwestora w wartość:

Myślę, że pierwsza dziesiątka zbytnio nie dziwi, no, może poza skalą wzrostów i samego faktu, że kilka pod-sektorów gospodarki już jest na plusie wobec lutego tego roku! Nie dziwi też to, że inwestorzy najniżej wyceniają lotnictwo wojskowe i cywilne, wydobycie ropy i gazu oraz całą branżę finansową, bo właśnie te trzy najbardziej ucierpiały na zamrożeniu światowych gospodarek. Ciekawe jest to, że nie wszystkie z nich w ogóle zaczęły odbijać po inicjalnych spadkach (kolumna „20.03-15.06”). Przykładowo banki utrzymują się na poziomach z marcowych minimów i ani myślą rosnąć w warunkach tak niskich stóp procentowych. Tym niemniej to właśnie one mogą okazać się w okresie średnio-długoterminowym prawdziwą okazją inwestycyjną. Tyle w temacie akcji. Zajrzyjmy teraz do świata obligacji skarbowych.

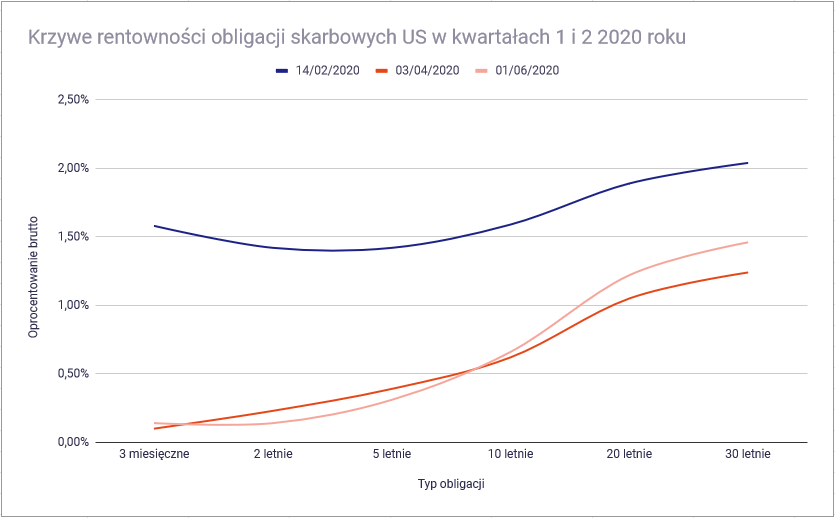

Oprocentowanie obligacji skarbowych

Analizę sytuacji na rynku obligacji skarbowych zaczniemy od krzywej rentowności obligacji skarbowych rządu Stanów Zjednoczonych. Ciekawe z punktu widzenia wpisu będzie to, jak owa krzywa zmieniła się z postaci płaskiej w lutym do naturalnie rosnącej obecnie. Krzywa rentowności, w której oprocentowanie obligacji krótkoterminowych jest niższe od oprocentowania tych długoterminowych, zwiastuje przyszłe podniesienie stóp procentowych. W tej sytuacji nie jest to odkryciem Ameryki, gdyż „niżej już się prawie nie da”, a stopy procentowe na całym świecie oscylują wokół zera.

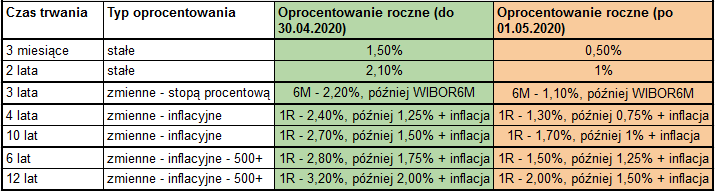

Obecna krzywa obrazuje, że inwestorzy powoli wracają do normy, oczekując wyższego oprocentowania przy obligacjach długoterminowych. Ciekawsze z perspektywy polskiego inwestora może być to jak zmieniło się w drugim kwartale oprocentowanie polskich detalicznych obligacji skarbowych, a to zmieniło się bardzo znacznie:

Dwustopniowa decyzja RPP o zmniejszeniu referencyjnej stopy procentowej z 1,5% do 0,1% spowodowała znaczny spadek rentowności (opłacalności) inwestowania w obligacje skarbowe. Powyższa tabela jednoznacznie obrazuje, że polski inwestor od 1 maja 2020 r. musi szukać bardziej obiecujących sposobów na pomnożenie kapitału, choć obligacje 4- i 10-letnie stale obiecują ominięcie inflacji CPI na złotym, przez co nie są takim złym instrumentem. Stały się one po prostu mniej opłacalne niż były wcześniej, o czym poinformowałem Was na tydzień przed końcem czerwca i wielu z Was zdołało zakupić te „lepsze” jeszcze w ramach starej emisji. Skoro obligacje skarbowe płacą rekordowo mało, to może warto się przesiąść na obligacje korporacyjne?

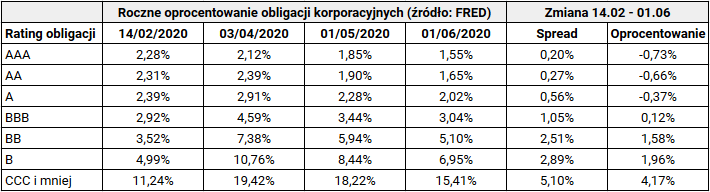

Oprocentowanie obligacji korporacyjnych

Dane o obligacjach korporacyjnych pochodzą z FRED, będącego jednym z moich ulubionych źródeł danych ekonomicznych. W Stanach Zjednoczonych agencje ratingowe są bardzo prężne jeśli chodzi o ocenę notowanych na tamtejszym rynku obligacji, dzięki czemu możemy ocenić prawie wszystkie z nich. Te najbezpieczniejsze, czyli „prawie tak mało ryzykowne jak obligacje skarbowe” posiadają rating „AAA”, a tym potocznie „śmieciowym” lub bardzo zagrożonym przyznawany jest rating „CCC”, lub mniej. Oto tabelka z poziomami rentowności obligacji w zależności od ratingu i okresu tego roku:

O ile czytając tabelę „w pionie” nie znajdziesz w niej nic dziwnego, gdyż to normalne, że za większe ryzyko oczekuje się z obligacji wyższego kuponu (odsetek). Problematyczna robi się dopiero analiza horyzontalna tabeli, czyli porównanie kolejnych próbek czasowych wobec siebie. Najwyższą premię między obligacjami korporacyjnymi wysokiego, a niskiego ryzyka obserwowaliśmy w okolicy dołka na rynkach akcji, a najmniejszą jeszcze przed rozpoczęciem „koronakryzysu”. Zwolennicy spekulacji na obligacjach korporacyjnych mają twardy orzech do zgryzienia, bo „bezpieczne” obligacje korporacyjne ze względu na obniżone stopy procentowe, płacą teraz o wiele mniej niż w lutym, a więc trudniej jest im „dorwać okazję”.

Z drugiej strony te mniej bezpieczne papiery dłużne płacą teraz o wiele więcej, gdyż inwestorzy oceniają ryzyko ich niewypłacalności (czyli bankructwa) jako o wiele wyższe niż jeszcze w styczniu tego roku. To właśnie tu upatrywałbym się fajnych okazji związanych z obligacjami. Rzecz jasna nie sugeruję inwestowania w obligacje spółek o ratingu CCC-, a raczej odpowiedni dobór tych z oceną BBB oraz BB, który może wygenerować Ci 3-5% kuponu rocznie brutto przez najbliższe dwa-trzy lata. Przejdźmy teraz do oceny zachowania surowców, metali szlachetnych i kryptowalut, o których piszę na blogu po raz pierwszy.

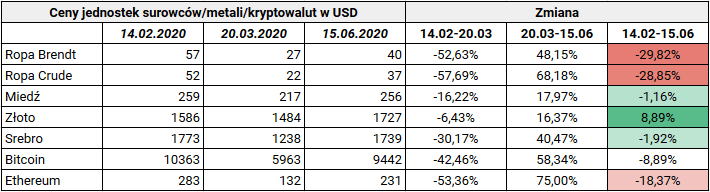

Surowce, metale szlachetne i kryptowaluty

Poza złotem, czyli ulubionym składnikiem portfela każdego „inwestycyjnego preppersa” surowce i metale nie powróciły do poziomu sprzed koronawirusowych spadków. Jest to po części związane z kryzysem w branży logistycznej i produkcyjnej (ropa, miedź), a po części z brakiem sentymentu inwestorów do jakichkolwiek aktywów (srebro, Bitcoin, Ethereum). Chyba wielu inwestorów w pierwszym i drugim kwartale wzięło sobie do serca dewizę „cash is the king” i spieniężali dosłownie wszystko, by właśnie do gotówki powrócić. Oto tabela stóp zwrotu z wybranych surowców, metali i kryptowalut w tym burzliwym dotychczas okresie na rynkach:

Jeśli jesteś ze mną już od pewnego czasu, zapewne zauważyłeś, że jeszcze nie pisałem o kryptowalutach. Po części nie piszę o nich dlatego, że się na tym nie znam, a po części jakoś nie pasowały do żadnego z moich innych wpisów. Wygląda na to, że Bitcoin i Ethereum w pierwszym kwartale 2020 r. traciły na wartości nawet mocniej od akcji, choć Ethereum zaliczyło w ostatnich 2 miesiącach bardzo spektakularny powrót (+75%!).

Brakuje mi wiedzy, by wyjaśnić to zjawisko, innej niż to, że inwestorzy ustawili się w kolejce po wszystkie aktywa, myśląc, że to inwestycyjne okazje, wywołując efekt samospełniającej się przepowiedni. Jeśli chcesz szukać okazji wśród surowców, metali i kryptowalut to możesz spróbować grać na dalsze spadki na giełdach, licząc na dobry sentyment inwestorów do złota i srebra. Ropa, choć relatywnie niedroga, wydaje mi się zbyt ryzykowna, a miedź uzależniona jest za bardzo od poziomów produkcji, które wyglądają rekordowo słabo. Nie mam pojęcia jak zachowają się kryptowaluty, więc wolę się w ich temacie nie wypowiadać. Daj znać i zostaw komentarz pod wpisem jeśli się nimi interesujesz, bo chętnie podyskutuję z kimś, kto „siedzi w temacie”.

Prognoza rynkowa na trzeci kwartał 2020 r.

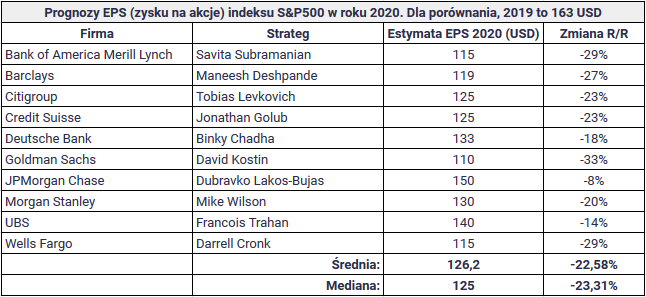

Omówiliśmy właśnie zmiany cen akcji, obligacji (związanych bezpośrednio z ich rentownością), surowców, metali i kryptowalut, ale w oderwaniu od prawdziwej gospodarki. Czy w to wierzysz, czy nie ceny akcji spółek zwykle w długim terminie wracają do racjonalnych poziomów, znajdujących się zwykle między dziesięcio- a dwudziestokrotnością ich rocznego zysku netto. Nie powinniśmy prognozować przyszłości, bazując na wzorze z dwiema niewiadomymi, w którym zyski spółek są już przedawnione, a ceny akcji na giełdach zależą głównie od nastrojów „ulicy”. Aby uwiarygodnić przynajmniej jedną z dwóch zmiennych, zaczniemy od prognoz na 2020 rok, dotyczących zysków spółek z S&P 500 wykonanych przez głównych analityków największych amerykańskich instytucji finansowych.

Prognoza zysków spółek amerykańskich

Po co miałbym się silić na wykonywanie własnych prognoz jeśli publicznie dostępne są opracowania wykonane przez ludzi znacznie mądrzejszych ode mnie? Aby nadmiernie nie ufać jednej instytucji, w zestawieniu weźmie udział aż dziesięć z nich, a będzie ono dotyczyło prognozy zysku spółek z S&P 500 w 2020 roku. Ustalmy jedno: w 2019 r. indeks S&P zakończył rok na poziomie 3230 dolarów amerykańskich ze współczynnikiem EPS (zysk na jednostkę, zwykle akcję) wynoszącym 163 dolary. Dodam, że współczynnik C/Z indeksu S&P 500 wynosił wtedy delikatnie poniżej 20, czyli akcje były średnio drogie, ale jeszcze nie „bardzo drogie”. Oto co w czerwcu 2020 r. o tegorocznych zyskach indeksu S&P 500 sądzą analitycy:

W trudnym okresie lutego i marca 2020 r. z giełd, w tym z tej amerykańskiej, wyparowały miliardy dolarów. W krytycznym momencie S&P 500 notowany był na poziomie 2237 dolarów, czyli blisko 30% niższym niż pod koniec ubiegłego roku. Logicznym było wtedy zatem, że rok 2020 r. będzie dla spółek z indeksu bardzo trudny, więc inwestorzy wyceniali je znacznie niżej niż jeszcze w grudniu 2019 roku. Ale coś się później zmieniło. Mimo że z oczywistych powodów (zamknięto dużą część z nich) spółki amerykańskie zanotują za drugi i trzeci kwartał 2020 roku znacznie gorsze wyniki niż te sprzed roku to „ulica” wydaje się tego nie dostrzegać.

Średnia estymacja EPS, czyli zysku całego indeksu wykonana przez wybranych przeze mnie analityków to 126 dolarów, czyli o 23% mniej niż w zeszłym roku. Oznacza to mniej więcej to, że aby zachować poziom współczynnika ceny do zysku indeksu miałby on zakończyć rok 2020 gdzieś na poziomie 2500 dolarów. W chwili, gdy to piszę, jest on wart około 3100, co zakładając wysoką trafność estymat analityków da wkrótce poziom C/Z całego indeksu bliski 25, czyli drogi. Żeby nie być jednostronnym: być może inwestorzy na świecie wyceniają już szybki powrót spółek giełdowych „do zdrowia” i wzrost EPS spółek amerykańskich do wartości sprzed koronaryzysu? Zostawmy na chwilę Amerykę i spróbujmy się przyjrzeć naszemu rodzimemu rynkowi, by sprawdzić czy dotknął go podobny efekt optymizmu.

Prognozy dotyczące polskich spółek giełdowych

Jeszcze w lutym br. polscy analitycy podawali, że prognoza dynamiki polskiego EPS (zagregowanego zysku na akcję) w roku 2020 wynosiła między 5, a 10 procent (źródło). Szukałem w internecie rewizji tych prognoz, niestety niewiele znajdując. Spróbujmy zatem przewidzieć te zyski na podstawie bardzo popularnego wskaźnika Produktu Krajowego Brutto, czyli PKB. W innym wpisie na moim blogu, a konkretniej „Co pandemia COVID-19 oznacza dla polskiej gospodarki?” usiłowałem przewidzieć spadek PKB naszego kraju spowodowany lockdownem gospodarki. Śmiałem się wtedy, że choć źródła rządowe podają spodziewany spadek bliski 4%, osobiście uzależniam to od czasu zamknięcia gospodarki. Zakładając brak „drugiej fali koronawirusa” z założeniem otwarcia całej polskiej gospodarki w już lipcu przewiduję dynamikę PKB Polski w 2020 r. w wysokości między -6,5%, a -8%.

Jest koniec czerwca i wygląda na to, że powoli zaczynają się ze mną zgadzać eksperci z OECD. Jak podają w swojej ostatniej publikacji, PKB Polski spadnie w 2020 r. o między 7,4, a 9,5%. Prognoza dla USA jest niewiele lepsza od Polskiej, stąd można założyć, że zyski naszych spółek osuną się podobnie do tych zza oceanu. Biorąc pod uwagę obydwie prognozy, zgaduję, że zysk spółek z warszawskiego WIG spadnie w całym 2020 r. rok do roku o między 15, a 25%. Indeks WIG jest obecnie na poziomie bliskim 50 000. Poprzedni rok zamknęliśmy na poziomie 58 000, więc by w pełni zrealizował się scenariusz negatywny związany z naszą gospodarką, WIG powinien wrócić do pułapu 44 000.

Zaraz, zaraz. Dlaczego w tym obliczeniu zupełnie zignorowaliśmy współczynnik C/Z polskiego indeksu giełdowego, który jak pewnie pamiętasz, jest prawie dwukrotnie niższy niż ten dotyczący S&P 500. Zabrzmi to dziwnie, ale wygląda zatem na to, że WIG mógłby spokojnie wzrosnąć do poziomu pomiędzy 60 000, a 70 000 i stale wydawałby się tani wobec innych rynków wschodzących i krajów rozwiniętych w Europie. Napawa to optymizmem, ale założeń jest tak wiele, że wolałbym jeszcze nie wyrokować. Giełdy rynków rozwiniętych wyglądają obecnie na przegrzane, czego nie można powiedzieć o naszym rodzimym WIG-u. Chyba że inwestorzy wiedzą coś, czego ja jeszcze nie dostrzegłem.

Mój portfel inwestycyjny na 3 kwartał 2020 r.

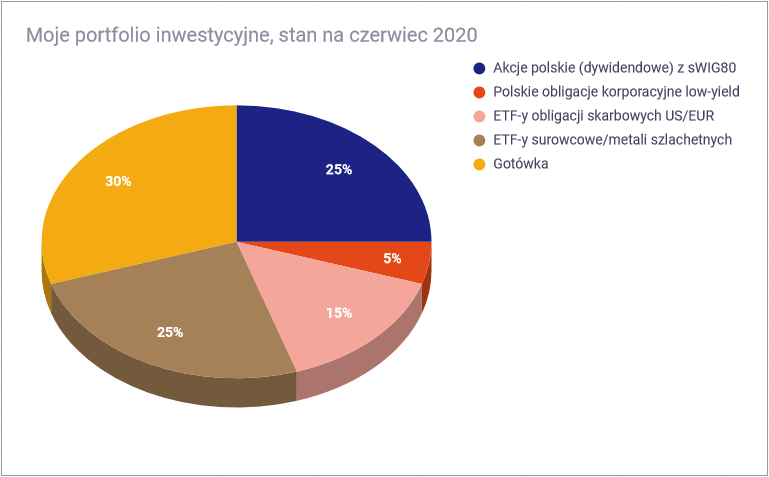

Według wyników ankiety, którą niedawno rozesłałem uczestnikom mojego newslettera (zapis tutaj), aż 49% z nich chce, bym pisał o swoim portfelu, z czego aż 79% wystarczą klasy aktywów i ich proporcje. Wychodząc im naprzeciw i będąc wiernym swojej misji opisanej na stronie o blogu i o mnie publikuję poniżej skład i wyniki mojego portfela w niezakończonym jeszcze kwartale drugim.

Od razu zaznaczam, że w 1 i 2 kwartale 2020 roku dokonałem bardzo niewielu transakcji. Spadek udziałów obligacji korporacyjnych w moim portfelu wynika nie z ich sprzedaży, ale z osiągnięcia dojrzałości (ang. maturity), czyli ich wykupienia przez spółki, którym pożyczałem swoje pieniądze. Aktywnych ruchów wykonałem tylko kilka, o czym zaraz przeczytasz, ale najpierw podsumuję swoje wyniki. Czytaj je w następujący sposób:

- ([Poprzedni udział w portfelu] -> [obecny udział w portfelu]) [klasa aktywów]: <wynik inwestycyjny brutto obecnego kwartału>, <kwartalny wynik inwestycyjny brutto w skali całego portfela>.

Moje wyniki za drugi kwartał 2020 r.

W okresie od ostatniego wpisu o portfelu, czyli środka „koronawirusowej” paniki (31/03/2020) do połowy czerwca osiągnąłem następujące wyniki inwestycyjne na poszczególnych składowych portfela:

- (35%->25% portfolio) Akcje z sWIG80: +31%, czyli +7,7% w skali portfela

- (20%->5% portfolio) Obligacje korporacyjne: +10,4%, czyli wpływ +2,08% na cały portfel

- (20%->25% portfolio) ETF-y surowcowe: +3%, czyli wpływ +0,75% na całość portfela

- (15% portfolio) ETF-y obligacji skarbowych: -5%, czyli -0,75% w skali portfela

- (10%->30% portfolio) gotówka (w 3 walutach): +1% (wobec złotego), czyli +0,29% w skali portfela

- [100% portfela, zmiana wartości aktywów] +10,12% między 15 czerwca, a 31 marca; +4,71% brutto od początku roku.

- [100% portfela, uwzględniając dywidendy i odsetki] +11,35% między 31 marca, a 15 czerwca; +6,88% brutto od początku roku.

Są to wyniki zaskakująco dobre jak na tak ciężkie i niepewne czasy, a wysoka obecność gotówki (aż 30%!) w moim portfelu jest bezprecedensowa, ale nieprzypadkowa. Sytuacja wydaje mi się tak specyficzna, że wstrzymuję się na razie z zakupem akcji, a wręcz spieniężyłem kilka historycznie wysoko wycenionych pozycji na moich akcjach z sWIG80. Pozwól, że omówię Ci obecne składowe mojego portfela w większym szczególe.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Obecne składowe

To ironiczne, że człowiek mający aż 30% gotówki w portfelu inwestycyjnym pisze artykuł rozpoczynający się słowami „jak inwestować w trzecim kwartale 2020 roku”, nieprawdaż? Otóż niektórzy internetowi guru piszą i mówią, że złoto i srebro to nadzieja, inni, że akcje są tak naprawdę tanie, a nie drogie, a fundamentaliści nie rozumieją, że mamy do czynienia z „nową ekonomią”. Ja postuluję zatrzymanie się na chwilę i przemyślenie dlaczego akurat jacykolwiek z nich mieli mieć rację i czy sama ich charyzma i entuzjazm wystarczą, by nas do tego przekonać. Mnie nie, więc prowadzę teraz taki superdefensywny portfel:

Żeby nie było: nie są to żadne proporcje inwestycyjnego guru, ani nic, co bym znalazł kiedykolwiek w internecie. Struktura tego portfela wynika po części z mojej niepewności dotyczącej rynków akcji (choć i na nich jestem obecny), a po części z chęci posiadania wszystkich opcji otwartych, by móc płynnie reagować niezależnie od scenariusza. Niedługo „dojrzeje” mi ostatnie 5% polskich obligacji korporacyjnych, więc i środki z nich trafią do puli gotówkowej. Z kolei moje podejście do metali szlachetnych sprawia, że to 25% jest mocno „lotne” i w każdej chwili gotowy będę je spieniężyć, osiągając pułap… 60% gotówki w portfelu. Czy ja na coś czekam?

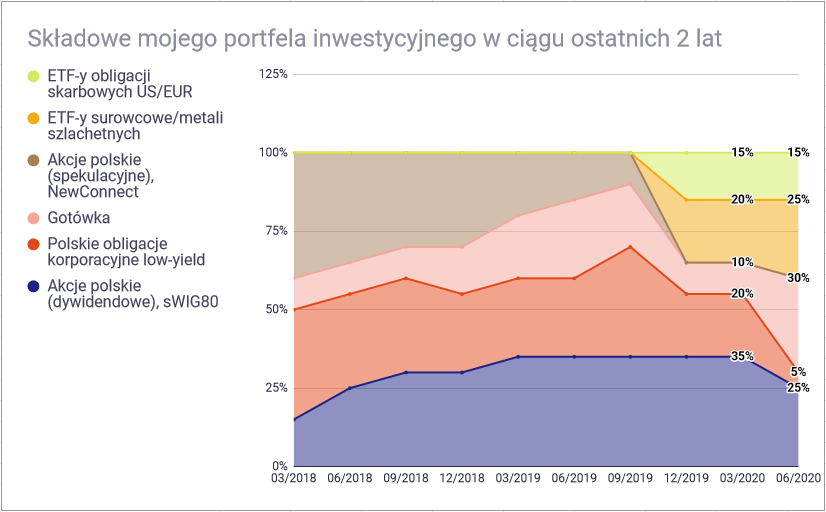

Historyczna zmiana składników portfela

W ciągu ostatnich 2 lat powoli redukowałem pozycje spekulacyjne w postaci akcji z NewConnect i obligacji korporacyjnych, często kupowanych po dużych obniżkach. Zarówno te pierwsze, jak i te drugie nie tak dawno temu stanowiły po 40% mojego portfela, przynosząc mi dużo wrażeń, fajną stopę zwrotu i sowite odsetki i dywidendy. W latach 2018-2019 obserwowałem ogromne wzrosty na giełdach w USA i w pewnej chwili, jeszcze przed koronawirusem, nabrałem wątpliwości. Widać to doskonale na poniższym wykresie, który przedstawia ewolucję składowych mojego portfela inwestycyjnego:

Gdybyś 2 lata temu powiedział mi, że będę miał portfel złożony w ponad połowie z gotówki w 3 walutach, złota i srebra to bym się pobłażliwie zaśmiał. Dziś to nowa rzeczywistość mojego portfela w oczekiwaniu na być może jeszcze bardziej okazyjne ceny akcji i przeceny na rynku obligacji korporacyjnych. Gwoli ścisłości pozycję na polskich akcjach dywidendowych „uciąłem” z 35% do 25% tylko dlatego, że ceny kupna po drugiej stronie arkusza zleceń były zbyt kuszące, by nie skorzystać z okazji do pozbycia się ich i sprawienia, że portfel stanie się jeszcze bezpieczniejszy.

Prognozy i wyjaśnienie składu portfela

Spytasz po co ta redukcja aktywów wyższego ryzyka w czasach, gdy w Polsce przybyło ponad 50 000 rachunków maklerskich, a na forach aż huczy od opinii, że to początek hossy. Pozwól, że wyjaśnię Ci dwa możliwe scenariusze dla mojego obecnego portfela:

- Następuje załamanie rynków spowodowane drugą falą koronawirusa lub wynikami za drugi kwartał spółek giełdowych, które okazują się gorsze od konsensusu. W tym wypadku składowa akcyjna mojego portfela (25%) mocno traci, ale równoważy ją prawdopodobnie część złoto-srebrna. Nawet jeśli wartość metali szlachetnych też będzie spadała, to pewnie stanie się to o wiele mniej dynamicznie niż w przypadku akcji, więc w pewnym momencie (powiedzmy przy C/Z rynku amerykańskiego w okolicy 14-15) zacznę kupować tanie akcje dywidendowe i ETF-y.

- Następuje kontynuacja hossy, a inwestorzy zapominają o koronawirusie. W tym wypadku hossa mnie nie ominie, bo mam część kapitału w akcjach i pewnie powoli zacznę skupować więcej, koncentrując się na względnie tanich rynkach wschodzących. W wypadku podwyższenia stóp procentowych fundusze ETF na obligacje skarbowe rządu USA mogą stanieć, więc będę gotów do zamiany ich z powrotem na obligacje korporacyjne. W tym przypadku będę dążył z powrotem do portfela, w którym aż 80% aktywów wypłaca kupony i dywidendy, wzmacniając moje przepływy pieniężne ponad te, które osiągam z tytułu pracy.

Jestem ciekaw co myślisz o moim toku rozumowania i jaki scenariusz dla najbliższych miesięcy zakładasz. Jestem póki co względnie zadowolony z pierwszego półrocza (+6,88% na całym portfelu), więc przede wszystkim nie chcę teraz za bardzo ryzykować, ale obserwuję sytuację i staram się ją oceniać „na trzeźwo” i bez uprzedzeń.

Podsumowanie

Choć obiecałem po serii o ETF-ach skupić się więcej na innych kategoriach wpisów na blogu to znów wydałem coś w kategorii inwestowanie. Wynikło to bezpośrednio z próśb wielu czytelników oraz z mojego pomysłu, by co kwartał pisać podobny wpis i dzielić się z Wami moimi pomysłami na przyszły kwartał w jakimkolwiek zakresie. Tęsknię już za portfelem dywidendowo-odsetkowym, ale mam wrażenie, że wchodzenie w te aktywa po dzisiejszych, często wysokich cenach byłoby błędem. Momentem przełomowym będą raporty finansowe polskich spółek za II kwartał 2020 roku zwyczajowo publikowane w okolicy połowy sierpnia. W terminarzu na Stockwatch.pl podejrzysz terminy publikacji sprawozdań finansowych spółek notowanych na polskiej giełdzie, a póki co życzę Ci samych mądrych decyzji i roztropnego poszukiwania odpowiedzi na pytanie „jak inwestować w trzecim kwartale 2020 roku?”.

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.