Solidne wypłaty dywidend z ETF-ów.

Inwestowanie dywidendowe staje się w Polsce coraz bardziej popularne, ale mimo to nie wszystkim inwestorom pasuje samodzielne dobieranie spółek do swoich portfeli i ich późniejsze prowadzenie. By odpowiedzieć na ich potrzeby, zdecydowałem się napisać aktualny wpis oceniający fundusze ETF na akcje spółek dywidendowych w 2022 roku, do których należeć będą zarówno fundusze typowo dywidendowe, jak i takie na szerokie indeksy. By wpis był możliwie kompletny, prześwietlimy w nim fundusze „zwykłe” (czyli na szerokie indeksy akcji), na „Dywidendowych Arystokratów” (czyli na firmy z tradycją dywidendową) oraz tzw. high yield, czyli na spółki o najwyższych w danym momencie stopach dywidend w danym kraju lub regionie świata.

To wszystko przedstawię dla 3 różnych obszarów, do których będą należeć: same Stany Zjednoczone, rynki rozwinięte oraz rynki wschodzące. Oczywiście można polemizować czy jest to fortunny dobór funduszy w czasach, gdy ponad 70% rynków rozwiniętych w postaci indeksu MSCI World stanowią spółki rezydujące w Stanach Zjednoczonych, ale w przyszłości prawie na pewno się to zmieni, więc pozostańmy przy tym doborze regionów. Wśród wybranej przeze mnie dziewiątki znajdziemy zarówno fundusze o dość rozczarowujących wynikach, jak i te, których wzrost wartości lub dywidendy naprawdę robią wrażenie. Słowa „lub” użyłem w poprzednim zdaniu celowo, ponieważ próżno szukać funduszy ETF na akcje, które oferowały inwestorom w ostatniej dekadzie zarówno wzrost cen, jak i dynamiczny wzrost dywidend, co rozwinę już przy opisie konkretnych funduszy. Miłej lektury!

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Jak w ostatnich 10 latach radziły sobie ETF-y typu distributing o profilu zwykłym oraz dywidendowym.

- Czy z funduszy ETF można uzyskać naprawdę wysokie dywidendy.

- Które fundusze dywidendowe na rynki rozwinięte oraz wschodzące radziły sobie w ciągu ostatniej dekady najlepiej.

Powiązane wpisy

- Jak stworzyć globalny portfel dywidendowy z funduszy ETF?

- Które fundusze ETF płacą najwyższe dywidendy?

- Jak zbudować portfel dywidendowy z funduszy ETF?

- Jak osiągnąć 5000 zł z dywidend i odsetek miesięcznie?

- ETF (2/6) – Jak wybrać ETF? Narzędzia do znajdowania i oceny ETF-ów

- Najlepsze fundusze ETF na rynki rozwinięte – ranking

- Najlepsze fundusze ETF na rynki wschodzące – ranking

Fundusze ETF na akcje spółek dywidendowych w 2022 roku

Wpis, który właśnie czytasz, mógłbym podsumować przysłowiem „nie wszystko złoto, co się świeci”. Z jednej strony zależało mi na rozwinięciu i zaktualizowaniu treści zeszłorocznego wpisu „Które fundusze ETF płacą najwyższe dywidendy?„, w którym szukałem ETF-ów o najwyższych stopach dywidend, a z drugiej chciałem pójść o krok dalej, szukając wśród nich również jakości. Problem z ETF-ami dywidendowymi wyjaśniałem już w tekście „Jak zbudować portfel dywidendowy z funduszy ETF?„, który z kolei stał się później inspiracją do kilku rozmów i prezentacji, między innymi u Marcina Iwucia z FBO oraz na Konferencji Wall Street 25 organizowanej przez Stowarzyszenie Inwestorów Indywidualnych.

Wszędzie tam zabrakło jednak odpowiedzi na pytanie „które fundusze ETF na akcje spółek dywidendowych są najrozsądniejszą inwestycją?”, motywując mnie do przygotowania jeszcze jednego materiału na ten temat. Jego konwencja będzie jak na mój blog unikalna, bo choć przeskanujemy wyniki i dywidendy każdego z 9 prezentowanych funduszy, to poziom szczegółowości opisu będzie między funduszami bardzo zróżnicowany. Zrobię to świadomie, by pokazać mój sposób analizy ETF-ów na spółki dywidendowe wraz z przykładami tego, na co zwracać uwagę podczas swoich poszukiwań.

Przedstawienie 9 funduszy ETF

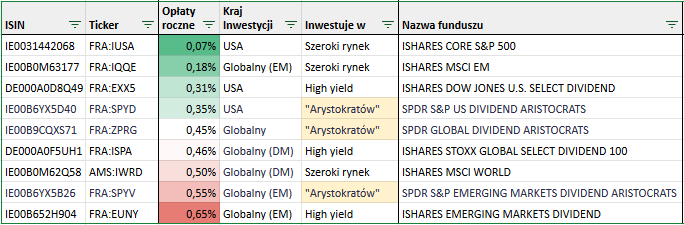

Zacznijmy więc od przedstawienia przekroju europejskiego rynku na fundusze ETF na akcje spółek dywidendowych w 2022 roku, wybierając jego najciekawszych (ale niekoniecznie samych najlepszych) reprezentantów:

W zestawieniu znajdują się po 3 fundusze ETF z następujących kategorii:

- ETF-y na „szeroki rynek” to zwykłe, najbardziej pasywne fundusze, które nie wybierają tylko spółek dywidendowych, a zamiast tego inwestują w całe indeksy akcji. ETF-y na rynki rozwinięte typu distributing porównałem też we wpisie „Najlepsze fundusze ETF na rynki rozwinięte – ranking„, którego lekturę serdecznie polecam osobom chcącym inwestować możliwie szeroko.

- ETF-y na Dywidendowych Arystokratów to (w teorii) fundusze skupiające się na historii i wzroście dywidend w czasie. W praktyce wypadają różnie, ale do tego dojdziemy za moment.

- ETF-y na spółki wysokodywidendowe (ang. high-yield) to fundusze wybierające firmy o obecnie najwyższych dywidendach w ramach danego rynku. Często drogie i nieskuteczne.

Jako że operujemy w ramach samych Stanów Zjednoczonych, rynków rozwiniętych oraz rynków wschodzących to w zestawieniu znajdzie się 9 funduszy, po 3 z każdego rodzaju dla danego obszaru geograficznego. Z powyższej tabeli wynika, że ich opłaty mieszczą się w granicach 0,07%, a 0,65%, a więc ich rozpiętość jest dość wysoka. Jasne jest jednak to, że im bardziej skomplikowana konstrukcja funduszu, tym wyższe jego opłaty (z wyjątkiem funduszu iShares MSCI World Distributing, który pobiera 0,5% rocznie, czyli sporo jak na szeroki indeks).

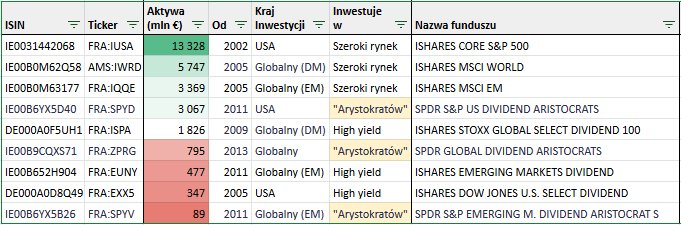

Aktywa i historia funduszy

Idąc o krok dalej, zauważymy, że pod względem wysokości aktywów prezentowane fundusze są nawet bardziej zróżnicowane niż pod względem ich rocznych kosztów. Przypomnę, że im wyższe są aktywa funduszu ETF, tym lepiej dla inwestora, bo tym płynniejszy się staje, a więc tym łatwiej kupić jego jednostki na giełdzie oraz tym mniejsza jest szansa, że zostanie on zamknięty lub zlikwidowany, czyli że dojdzie do przymusowego wykupu jego jednostek przez fundusz. Mając to na uwadze, chyba nikogo nie zdziwi, że największe aktywa mają fundusze na szeroki rynek, które przy okazji są zwykle bardzo tanie w „utrzymaniu”:

Oceniając wielkość funduszy warto też rozumieć kiedy zostały one utworzone i zwykle największe bywają te prowadzone najdłużej, w tym przypadku IUSA (USA, szeroki rynek), IWRD (DM, szeroki rynek), IQQE (EM, szeroki rynek) z wyjątkiem EXX5 (USA, high yield), który mimo istnienia od ponad 16 lat zgromadził „tylko” 347 mln euro środków klientów. Nawet bez dokonywania dalszej analizy jedno jest widoczne gołym okiem: szerokie indeksy mają zazwyczaj przewagę kosztową nad bardziej aktywnymi funduszami ETF, które wybierają spółki z indeksów według pewnych wytycznych i wzorów, co będzie miało spore znaczenie w kolejnych rozdziałach. I właśnie dlatego część techniczną zaczniemy od ocenienia funduszy indeksowych, które inwestują w szerokie rynki.

Ważna informacja: wszystkie przedstawione tu fundusze to warianty notowane na niemieckiej XETRA, a walutą ich notowań jest euro. Oznacza to, że zarówno ceny, jak i dywidendy będą każdorocznie liczone w europejskiej walucie wspólnej, więc wyniki mogą nie zgadzać się z innymi wariantami walutowymi tych funduszy. Dla polskiego inwestora, który liczy wynik w PLN, nie ma to jednak żadnego znaczenia, czego dowiodłem we wpisie „Waluta notowań funduszu ETF nie ma żadnego znaczenia„.

Dywidendowe ETF-y na zwykłe indeksy

Są tanie, proste w konstrukcji i zazwyczaj mają największe aktywa. ETF-y na standardowe (szerokie) indeksy giełdowe osiągają to „płacąc” niskie dywidendy. Z czego wynika niska stopa dywidendy większości takich funduszy? Oczywiście z faktu, że kupują one różne spółki wg kapitalizacji indeksu, nie wymagając od nich płacenia dywidend. Sprawia to, że w pełni pasywne fundusze ETF typu wypłacającego (ang. distributing) będą płacić dywidendy zależne od dwóch czynników:

- Jak wiele spółek w indeksie w ogóle płaci dywidendy i jaką część jego kapitalizacji (aktywów) stanowią firmy dzielące się zyskiem.

- Jak drogie (wobec wysokości wypłacanych dywidend) są obecnie spółki z indeksu.

Iloczyn powyższych może dać inwestorowi pewną poszlakę w sprawie możliwej do wypłacenia po obecnych cenach dywidendy. Mądry i doświadczony inwestor pamięta jednak, że spółki mogą w długim terminie często zmieniać politykę dywidendową, a więc, zamiast skupiać się na „teraz” należy oceniać raczej długoterminowy potencjał do wzrostu dywidend ETF-ów z tego rozdziału. I to właśnie na nim skupimy się w kolejnych kilku akapitach.

iShares Core S&P 500 UCITS ETF

ETF IUSA, czyli iShares Core S&P 500 to jeden z największych (ponad 13 mld euro aktywów), jeden z najtańszych (TER 0,07%), a zarazem najstarszych (powstał w 2002 roku) funduszy ETF w Europie. Wyróżnia się tym, że otrzymane ze spółek dywidendy wypłaca posiadaczom swoich jednostek, więc mimo braku skupienia na dywidendach znalazło się dla niego miejsce w tym wpisie. Mimo jego świetnych wyników w ostatniej dekadzie inwestorom pasywnym raczej nie sugerowałbym kupowania funduszu ETF inwestującego wyłącznie w spółki ze Stanów Zjednoczonych.

- ETF iShares Core S&P 500 UCITS ETF (IUSA, IE0031442068) distributing:

- Skład: około 505 spółek.

- Koszt roczny (TER): 0,07%.

- Średnia różnica odwzorowania (TD): -0,08%, a więc realny TER wynosi -0,08% (fundusz „zarabia na siebie” do tego pobija indeks).

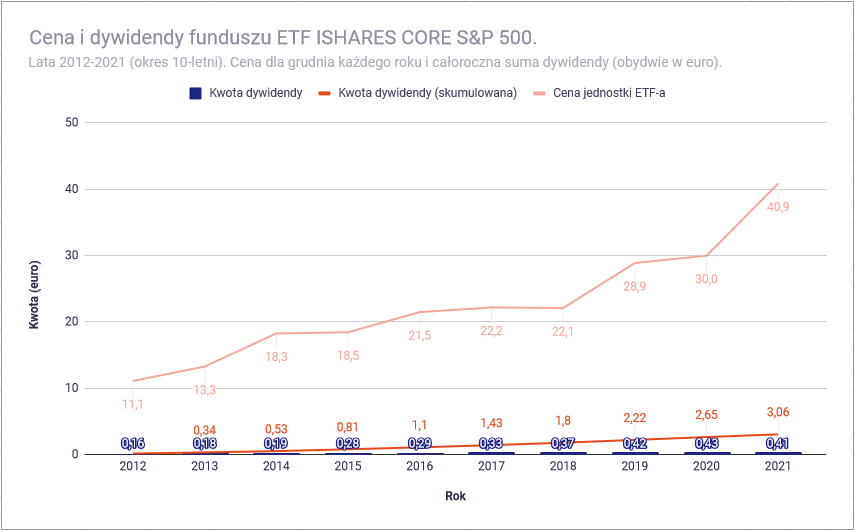

Wystarczy cofnąć się trochę w czasie, aby zobaczyć, że w latach osiemdziesiątych XX wieku rynek Japoński dominował świat podobnie do dzisiejszych Stanów, a dziś stanowi niecałe 6% światowego indeksu akcji MSCI ACWI. Z tego właśnie powodu — choć doceniam opisywany tu ETF za niskie opłaty, rynkowy (czyli wysoki) wzrost wartości w ostatniej dekadzie i wysoki wzrost wartości wypłacanych przezeń dywidend — inwestorowi pasywnemu sugerowałbym jednak wybranie ETF-a na wszystkie rynki rozwinięte. Oto jak prezentują się wyniki funduszu i wypłacone kwoty dywidend (obydwie wartości podane w euro) wraz ze skumulowaną w ciągu dekady wartością dywidend dla funduszu na indeks największych spółek notowanych w USA:

Tak naprawdę nie ma się do czego przyczepić, więc opis tego funduszu będzie zdecydowanie krótszy niż innych. Niski TER, sprawny zarządzający i wysokie aktywa, a więc zwroty bardzo bliskie indeksowi (według iShares w ciągu 10 lat (01.2012-01.2022) było to średniorocznie 15,55% zwrotu wobec 15,47% zwrotu indeksu S&P 500). Opłaty kompensuje zatem niska ujemna różnica odwzorowania, która sprawia, że ten ETF jest z perspektywy inwestora „darmowy”, a nawet zarabia na siebie, pobijając indeks bazowy.

Co najważniejsze dla inwestora dywidendowego, niską obecnie stopę dywidendy (0,41/40,9 = ~1%) rekompensuje spojrzenie wstecz i przyrównanie jej do ceny funduszu z grudnia 2012 roku (0,41/11,1 = ~3,69%). Mamy więc indeksową stopę zwrotu o dużej płynności i niskiej cenie, a jedyną wątpliwością jest to czy kupować ten indeks „tak drogo” z perspektywy dywidend. Jak już pisałem — nie warto obstawiać tylko jednego konia, a zamiast tego należy w inwestowaniu globalnym stać się naprawdę globalnym, wybierając raczej agregaty wielu państw, z czego pierwszym będzie iShares MSCI World UCITS ETF (Dist), w którym Stany grają obecnie pierwsze skrzypce, ale nie są jedyną składową funduszu.

iShares MSCI World UCITS ETF (Dist)

Zgodnie z opisem z wcześniejszego akapitu bardziej rozważny inwestor powinien wybrać inwestowanie bardziej zdywersyfikowane geograficznie, co w przypadku rynków rozwiniętych oznacza wybór funduszu na indeks MSCI World. Choć poprzedni fundusz iShares posiadał ujemną różnicę odwzorowania (więc był de facto „darmowy”) to już bardziej globalny IWRD ze względu na swoje wysokie bazowe koszty (jego TER wynosi 0,50%) jest dosyć kosztowny nawet pomimo tego, że jego zarządzanie jest na najwyższym poziomie, dzięki czemu realne koszty inwestora są prawie dwukrotnie mniejsze (TD wynosi 0,26%). Oto podstawowe informacje o europejskim funduszu iShares MSCI World w wersji wypłacającej dywidendy:

- ETF iShares MSCI World UCITS (IWRD, IE00B0M62Q58) distributing:

- Skład: około 1550 spółek.

- Koszt roczny (TER): 0,50%.

- Średnia różnica odwzorowania (TD): 0,26%, a więc realny TER wynosi połowę tego deklarowanego (fundusz trochę „zarabia”, ale jest zbyt drogi, by pobić indeks).

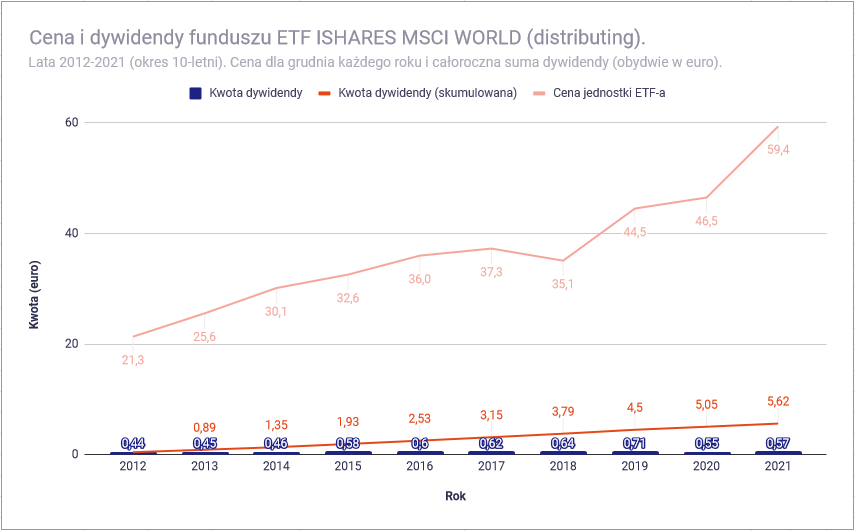

Jako że fundusz ma za zadanie śledzić indeks rynków rozwiniętych to w 2022 roku, jak i we wcześniejszych latach należało do niego trudne zadanie kupowania akcji ponad 1,5 tysiąca spółek. Jeśli skupimy się na wzroście ceny ETF-a i dywidend, które ten wypłaca, to wyraźnie zauważymy efekt posiadania „tylko” 70% Stanów Zjednoczonych, przez który jego wzrost obydwu czynników był nieco powolniejszy niż poprzedniego funduszu:

Zwolennicy inwestowania pasywnego otrzymają jednak dokładnie to, czego się spodziewają, czyli fundusz dobrze zarządzany, którego wieloletnia różnica odwzorowania jest niższa od kosztów „na papierze”, czyli TER, który jednak stale jest dość drogi jak na sam fakt, że wypłaca on dywidendy. Jeśli akumulacyjny fundusz iShares MSCI World (IE00B4L5Y983) ma różnicę odwzorowania wynoszącą 0,09%, to każdy powinien zapytać się, czy 0,26%, a więc 0,15 pp. różnicy w tym parametrze jest dla niego warte faktu, że fundusz wypłaca dywidendy. Obydwa fundusze z tej rodziny mają różnicę odwzorowania „lepszą” niż wynikałoby to z kosztów, ale przez to, że bazowe koszty tego typu wypłacającego (distributing) są wyższe to w długim terminie, wybierając go inwestor „zgubi” w ciągu kilkudziesięciu lat nawet do 7-10% kwoty końcowej inwestycji wobec wyboru funduszu akumulującego.

Pytanie, czy warto, jeśli i tak przy obecnych cenach jego stopa dywidendy wynosi mniej niż 1% brutto, przy czym 0,57 euro rocznej dywidendy przyrównane do ceny z 2012 roku, czyli 21,3 euro daje już niespełna 2,7% dywidendy. Po raz kolejny dowodzi to, że inwestowanie dywidendowe powinno być oceniane w długim terminie, a często wzrost dywidend jest ważniejszy od wysokiej obecnie stopy dywidendy. Podsumowując: dobry fundusz na globalne akcje, który jednak mógłby mieć nieco niższe opłaty od tych obecnych. Co ciekawe: jego inwestujący w akcje z rynków wschodzących „młodszy brat” ceni się tylko na 0,18% rocznie, więc może warto by przyjrzeć się także jemu.

iShares MSCI EM UCITS ETF (Dist)

Fundusz iShares na rynki wschodzące w wersji wypłacającej będzie jednym z funduszy, które opiszę bardzo krótko. Powodem ku temu są jego kiepskie przeszłe wyniki, ale zaznaczę, że „choroba” ta trapi bardzo wiele funduszy na akcje spółek z rynków wschodzących. Zacznijmy od podstawowych parametrów funduszu IQQE:

- ETF iShares MSCI EM UCITS (IQQE, IE00B0M63177) distributing:

- Skład: około 1300 spółek.

- Koszt roczny (TER): 0,18%.

- Średnia różnica odwzorowania (TD): 0,70%, a więc realny TER wynosi prawie czterokrotnie więcej niż ten deklarowany.

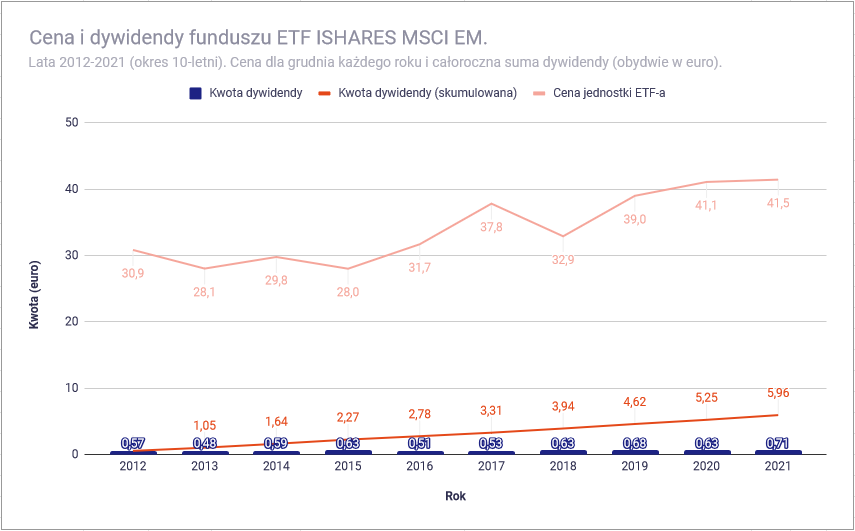

Bardzo złym znakiem dla potencjalnego inwestora jest to, że średnia różnica odwzorowania funduszu w okresie jego istnienia wynosi aż 0,70%, podczas gdy opłaty, które ten pobiera, są ustalone na poziomie 0,18% w skali roku. Świadczy to o pechowym lub nieumiejętnym zarządzaniu funduszem i powinno zapalić lampkę ostrzegawczą w głowie zainteresowanego. I o ile wiadomo, że ostatnia dekada nie należała raczej do rynków wschodzących i powszechnie mówi się o nich, że są „tanie” lub „niedowartościowane” to warto też poznać stopę dywidendy takiego indeksu w czasie:

Z powyższego wykresu wynika, że fundusz iShares MSCI EM distributing w ciągu ostatnich 10 lat wypłacał przeciętnie jakieś 1,8% dywidendy brutto i o ile to jeszcze można jakoś zaakceptować (wszak to szeroki indeks), to już gorzej będzie z akceptacją braku wzrostu dywidendy nominalnej. Ze względu na brak tradycji dywidendowej na rynkach wschodzących na próżno tu obserwować tendencji wzrostowej jeśli chodzi o wypłacane przez ten fundusz (i indeks „pod spodem”) dywidendy. A jeśli fundusz ma czterokrotnie wyższą od deklarowanych kosztów różnicę odwzorowania, a jego dywidendy praktycznie nie rosną w czasie to dlaczego inwestor dywidendowy miałby sobie nim w ogóle zaprzątać głowę? Przejdźmy do omówienia ETF-ów na Dywidendowych Arystokratów.

ETF-y na Dywidendowych Arystokratów

Słowem przypomnienia wspomnę tylko, że tak zwani Dywidendowi Arystokraci to spółki, które nie dość, że wypłacają dywidendy od wielu lat, to jeszcze corocznie zwiększają nominalną kwotę tychże wypłat. O ile w Stanach Zjednoczonych i w Europie Zachodniej takich spółek jest bardzo wiele, to z lupą można by szukać ich na rynkach wschodzących, które co prawda istnieją w nowożytnych wersjach od (zazwyczaj) kilkunastu lub niskich kilkudziesięciu lat. Ale celem tego rozdziału nie jest tłumaczenie rynków wschodzących, zaś sprawdzenie, czy fani podejścia „wzrostowego” do dywidend mają czego szukać wśród ETF-ów na firmy z USA, z rynków rozwiniętych oraz tych notowanych na giełdach krajów dopiero się rozwijających.

SPDR S&P US Dividend Aristocrats UCITS

Pierwszym z funduszy na Arystokratów Dywidend będzie najbardziej obiecujący z nich, czyli ten bazujący na ich kolebce — Stanach Zjednoczonych. Fundusz ETF SPDR S&P US Dividend Aristocrats ma największe wśród tego rodzaju funduszy aktywa (około 3 mld euro wobec 0,8 i 0,09 mld euro odpowiednio dla funduszy rynków rozwiniętych oraz wschodzących) oraz najniższe koszty. Jako wisienkę na torcie zostawiam także informację o jego bardzo imponującej różnicy odwzorowania, która czyni go dla inwestora praktycznie darmowym:

- ETF SPDR S&P US Dividend Aristocrats UCITS (SPYD, IE00B6YX5D40) distributing:

- Skład: około 115 spółek.

- Koszt roczny (TER): 0,35%.

- Średnia różnica odwzorowania (TD): -0,07%, co oznacza, że ten fundusz nie dość, że „zarabia na siebie” to dodatkowo pobija indeks. Imponujące jak na fundusz o deklarowanym koszcie rocznym wynoszącym 0,35%.

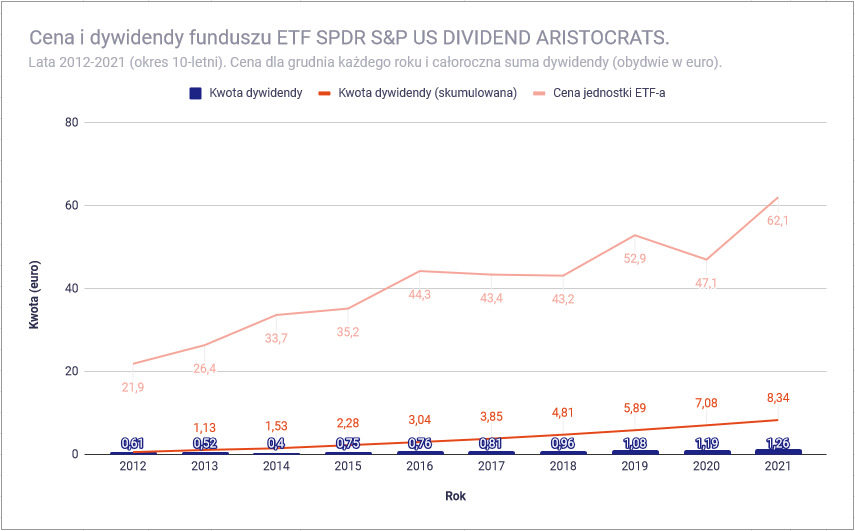

Przechodząc z omówienia szerokich indeksów na te na „arystokratów” warto wspomnieć o znacznie mniejszej liczbie spółek, której możemy spodziewać się w każdym z tego rodzaju funduszy. W omawianym ETF-ie jest ich bowiem 115 wobec ponad 1500 firm w szerokim indeksie (S&P Composite 1500) spółek amerykańskich, co wskazuje na to, że — istotnie — skupia się on tylko na firmach wypłacających dywidendy. Zarówno jego wzrost wartości, jak i stopa wypłacanych dywidend wygląda tu bardzo korzystnie:

W roku 2021 ten ETF wypłacił jakieś 2% dywidendy brutto, historycznie rzecz biorąc, standardem było zwykle 2-3% bieżących dywidend przy dosyć imponującym 10-letnim wzroście dywidendy wynoszącym ponad 100%. Jeśli dorzucimy do tego fakt, że fundusz jest „darmowy w utrzymaniu” to uzyskamy niemal idealny dywidendowy ETF na długi termin. Dlaczego „niemal”, a nie po prostu idealny? Bo skupia się on na wybranym rynku, a nie ich agregacie, więc spojrzymy też krytycznie na globalny fundusz „arystokratów”.

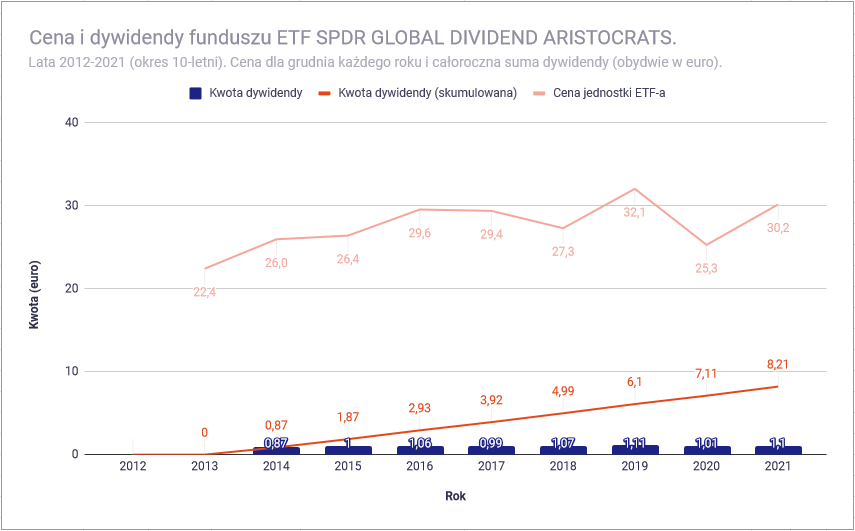

SPDR S&P Global Dividend Aristocrats UCITS

SPDR S&P Global Dividend Aristocrats, czyli ZPRG to kolejny fundusz zarządzany przez State Street, który kosztuje inwestora o wiele mniej, niż jest to zapisane w jego prospekcie. Różnica odwzorowania w wysokości 0,07% przy deklarowanych kosztach rocznych w wysokości 0,45% to świetny wynik, który ponownie sprawia, że inwestor ma fundusz prawie darmowy. Jeśli poprzednio było dobrze to jeśli do Dywidendowych Arystokratów z USA dodamy spółki również z Japonii, Kanady, Australii i krajów Europejskich to chyba może być tylko lepiej. Dojdziemy do tego, przeglądając podstawowe informacje o funduszu oraz jego historyczne wyniki:

- ETF SPDR S&P Global Dividend Aristocrats UCITS (ZPRG, IE00B9CQXS71) distributing:

- Skład: około 100 spółek.

- Koszt roczny (TER): 0,45%.

- Średnia różnica odwzorowania (TD): 0,07%, a więc realny TER wynosi frakcję tego deklarowanego (fundusz sporo „zarabia”, ale jest zbyt drogi, by pobić indeks).

Mimo że jest to fundusz globalny na rynki rozwinięte, to posiada on obecnie mniejszą liczbę spółek od funduszu na „arystokratów” amerykańskich. Ma on bowiem w swoim składzie około 100 spółek, które wypłaciły średnio ok. 3% dywidendy brutto:

Skoro już przy stopie dywidendy jesteśmy, to warto zauważyć, że historycznie wynosiła ona nawet 4% brutto, ale jej wzrost w latach istnienia funduszu, czyli między rokiem 2013 a dzisiaj jest — lekko mówiąc — mało imponujący. Prawdę mówiąc, spodziewałbym się więcej po funduszu, który mianuje się funduszem Dywidendowych Arystokratów i ten brak wzrostu dywidendy powinien budzić co najmniej niepokój inwestora.

Pytaniem, na które warto spróbować sobie odpowiedzieć, jest: czy brak wzrostu dywidendy wynika z kiepskiego zarządzania funduszem, czy wadliwej konstrukcji indeksu bazowego, jakim jest S&P Global Dividend Aristocrats Quality Income Index. Nie trzeba szukać daleko, by znaleźć następujący opis sposobu jego konstrukcji:

The S&P Global Dividend Aristocrats Quality Income Index is

designed to measure the performance of high-dividend-yielding

companies within the S&P Global BMI that have followed a

managed-dividends policy of increasing or maintaining dividends for

at least 10 consecutive years and simultaneously have positive

return on equity and cash flow from operations.

Kluczem do słabego wzrostu dywidend jest zatem indeks bazowy, który zwyczajnie niewiele od spółek wymaga. W ujęciu rynków rozwiniętych jedynie 10 lat dywidend i to bez wymogu wzrostu rok do roku (patrz: „or maintaining„). Prawdziwi „arystokraci” z USA to firmy z 25-letnią historią wypłat i ciągłym ich wzrostem, a w przypadku tego indeksu takiego wymagania po prostu brakuje. Samych zarządzających można chwalić za niskie faktyczne koszty funduszu, ale indeks bazowy nie jest indeksem na Dywidendowych Arystokratów, co widać zarówno po jego opisie, jak i po wypłacanych przezeń historycznie dywidendach. Czy podobnie będzie w przypadku funduszu tego samego typu, prowadzącego przez tego samego zarządzającego (State Street), ale na rynki wschodzące?

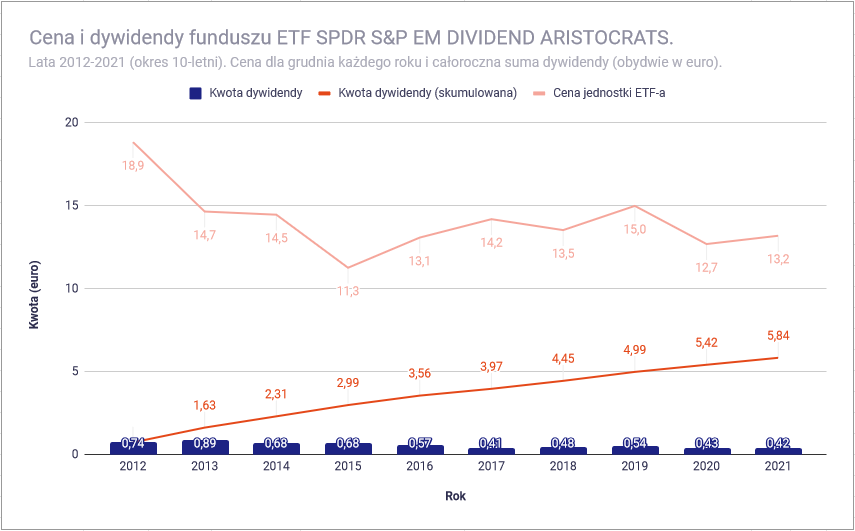

SPDR S&P Emerging Markets Dividend Aristocrats UCITS

Do oceny kolejnego funduszu ETF na „arystokratów” podchodzę już z dużym dystansem, zawodząc się już w pierwszym kroku, czyli gdy okazało się, że jego prawdziwe koszty roczne były w ostatnich latach prawie dwukrotnością tych deklarowanych. Jego różnica odwzorowania wynosi 1,09% (sporo!) wobec kosztu rocznego w wysokości 0,55%, który też do niskich nie należy. Pozostałe parametry funduszu zobaczysz poniżej:

- ETF SPDR S&P Emerging Markets Dividend Aristocrats UCITS (SPYV, IE00B6YX5B26) distributing:

- Skład: około 45 spółek.

- Koszt roczny (TER): 0,55%.

- Średnia różnica odwzorowania (TD): 1,09%, a więc realny TER wynosi prawie dwukrotnie więcej niż deklarowany.

Wielokrotnie pisałem, że nie przepadam za funduszami (niezależnie czy ETF, czy tradycyjnymi), które w składzie mają mniej niż 50 firm i nie inaczej będzie w przypadku SPYV. Na razie mamy więc kiepskie, bo ponad 1% niższe od benchmarku w skali roku wyniki oraz bardzo małą liczbę spółek w składzie indeksu. Przypomnę też, że SPDR S&P EM Dividend Aristocrats uzbierał w ciągu dekady tylko 89 mln euro aktywów, co sprawia, że jego dalsze istnienie stoi pod znakiem zapytania. Spokojnie, bo najgorsze dopiero przed nami. Pora na rzut okiem na wykres przedstawiający zmianę ceny jednostek i wysokości wypłacanych przez ten fundusz dywidend:

W perspektywie inwestora, który posługuje się euro, inwestycja w fundusz ETF SPDR S&P EM Dividend Aristocrats skończyłaby się naprawdę fatalnie. Zamiast wzrostu wartości jego jednostki mamy tu długoterminowy spadek. Zamiast wzrostu kwoty wypłacanych dywidend mamy tu ich wieloletni spadek, a jedynym pocieszeniem jest to, że w ciągu 10 lat otrzymalibyśmy łącznie dywidendy stanowiące prawie 50% jego obecnej ceny. Nie o to jednak chodzi w rozsądnym inwestowaniu dywidendowym, a winy za takie kiepskie wyniki możemy doszukiwać się nie tylko u zarządzających funduszem, ale też w jego indeksie bazowym. A jest nim indeks S&P Emerging Markets High Yield Dividend Aristocrats, którego opis brzmi następująco:

S&P Emerging Markets High Yield Dividend Aristocrats Index is

designed to measure the performance of high-dividend-yielding

companies within the S&P Emerging Plus LargeMidCap Index that

have followed a policy of increasing or maintaining dividends for at

least five consecutive years

W przypadku spółek dywidendowych z rynków wschodzących wymóg 10 lat został obniżony do 5 i podobnie jak dla firm globalnych nie wymagamy tu ich nominalnego wzrostu, deklarując, że wystarczy nam ich „utrzymanie”. Niewielkie aktywa funduszu świadczą o tym, że szerokie grono inwestorów spostrzegło tu podobne problemy i „głosując swoimi pieniędzmi” trzymają się od niego z daleka. Najciekawsze, że sam indeks nazywa się „High Yield Dividend Aristocrats„, co wzbudza we mnie niepokój i niepewność, bo warto zdecydować się albo na high yield, albo na Dywidendowych Arystokratów, nie spodziewając się, że znajdziemy wśród światowych spółek firmy, które spełniają obydwa wymogi. Przejdźmy do oceny ostatnich 3 spółek, które mają skupiać się właśnie na maksymalizacji obecnych dywidend.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Dywidendowe ETF-y high yield

Zapewne nie wszyscy wiedzą, że Yield, czyli stopa (dywidendy) jest jednym z faktorów/czynników, które opisałem we wpisie „Faktory ETF: Value, Size, Growth, Momentum, Quality, Volatility„. Inwestowanie w ETF-y typu high yield jest w teorii dobre dla osób, którym bardziej zależy na wysokiej (obecnie) stopie dywidendy, niż na jej wzroście w czasie więc będą one skłonne na zaakceptowanie jej, nawet jeśli „płacą” za to wysoką cenę, jaką jest brak nominalnego wzrostu dywidend. W tym rozdziale oceniać zatem będziemy zwłaszcza wysoką historycznie stopę dywidendy, a już nieco mniej jej wzrost, którego takie ETF-y (i ich benchmarki) nawet nie zakładają. Jak zwykle zaczniemy od funduszu na spółki notowane w USA.

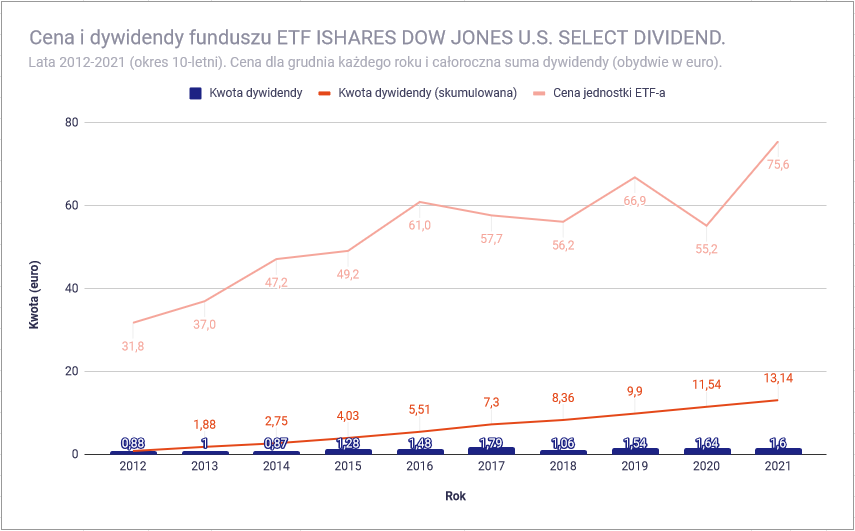

iShares Dow Jones US Select Dividend UCITS

Do tego funduszu podchodziłem ze sporą dozą dystansu, bo już na pierwszy rzut oka zauważyłem, że jego dywidendy — zarówno obecnie, jak i historycznie — nie są tak wysokie jak spodziewałbym się po ETF-ie wybierającym „spółki o najwyższych stopach dywidend”. Deklaracja ta pochodzi bezpośrednio z opisu jego indeksu bazowego, a podstawowe jego parametry prezentuję poniżej:

- ETF iShares Dow Jones US Select Dividend UCITS (EXX5, DE000A0D8Q49) distributing:

- Skład: około 100 spółek.

- Koszt roczny (TER): 0,31%.

- Średnia różnica odwzorowania (TD): 1,52%, a więc realny TER wynosi prawie pięciokrotnie więcej niż deklarowany.

Przyznam szczerze, że fajerwerków się nie spodziewałem, ale katastrofalna wręcz różnica odwzorowania wzbudziła więcej niż mój niepokój. Fundusz ten deklaruje koszty roczne w wysokości 0,31%, a w ostatnich latach radził sobie średnio aż 1,52% gorzej od swojego indeksu bazowego. Wystarczy jedno spojrzenie na wykres, by tę słabość wychwycić, gdyż — przypomnę — że dwa wcześniejsze fundusze na spółki notowane w USA wzrosły odpowiednio cztero- i trzykrotnie zaś tutaj mamy niewiele ponad dwukrotny wzrost wartości w okresie dekady:

Jak na ETF o wysokich dywidendach to są one dość niskie. Historyczna stopa dywidendy wahała się zwykle między 2 a 3% brutto, a wzrost wartości wypłat w czasie odpowiada mniej więcej pozostałym ETF-om na spółki notowane w USA, które w dzisiejszym wpisie omawiam. Jeśli miałbym wskazać jeden parametr, który dla mnie przekreśla ten fundusz jako potencjalną inwestycję, to będzie to zdecydowanie fatalna różnica odwzorowania, przez którą inwestor zgubiłby w ostatnich latach naprawdę sporą część potencjalnego zysku. Przypominam jednak, że w tym rozdziale opisuję 3 ETF-y aktywne, które nawet „po trupach” zrobią wszystko, by mieć w portfelu spółki o najwyższej obecnie stopie dywidend (nawet jeśli zapłacą za to pieniędzmi inwestorów). Na drugi ogień pójdzie ETF na spółki wysokodywidendowe z rynków rozwiniętych.

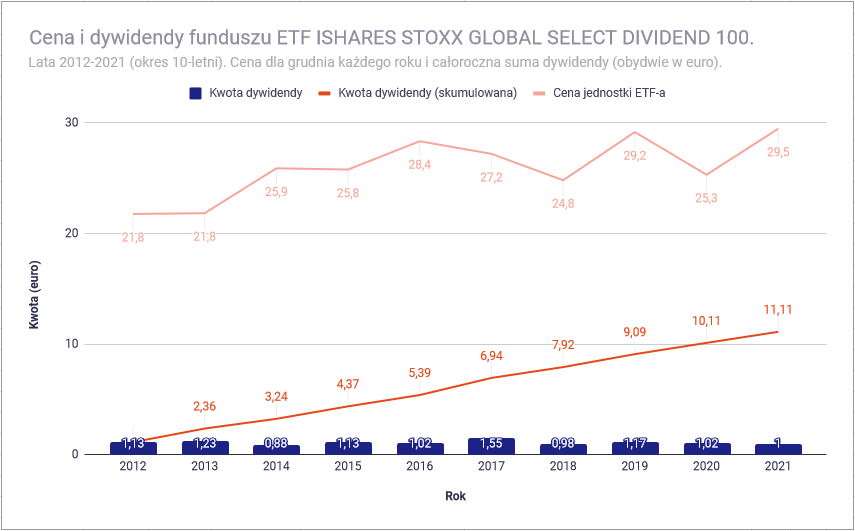

iShares STOXX Global Select Dividend 100 UCITS

Jakbym miał krótko przedstawić komuś ETF ISPA, czyli iShares STOXX Global Select Dividend 100 UCITS to nazwałbym go taką „dywidendową dojną krową”. Jest on solidny, czego dowodzi jego niska względem opłat rocznych różnica odwzorowania (0,23% wobec 0,46%), co sprawia, że w rzeczywistości był on historycznie dwukrotnie tańszy, niż na to wyglądał. Podstawowe parametry dla tego funduszu znajdziesz poniżej:

- ETF iShares STOXX Global Select Dividend 100 UCITS (ISPA, DE000A0F5UH1) distributing:

- Skład: około 100 spółek.

- Koszt roczny (TER): 0,46%.

- Średnia różnica odwzorowania (TD): 0,23%, a więc realny TER wynosi połowę tego deklarowanego (fundusz trochę „zarabia”, ale jest zbyt drogi, by pobić indeks).

Po korzystnie wyglądających opłatach rocznych przychodzi pora na lekką krytykę, ponieważ wzrost wartości ani dywidend tego funduszu nie był w ostatniej dekadzie zbyt imponujący. Oczywiście po tego rodzaju ETF-ie nie powinniśmy się spodziewać (a na pewno nie brać za pewnik) żadnego z powyższych, a więc w ocenie skupmy się na zaobserwowaniu wysokości jego stopy dywidendy, która w 2021 roku wyniosła około 3,4% brutto:

Warto zauważyć, że historyczne stopy dywidendy tego funduszu wynosiły niekiedy nawet 5% i więcej, co stawia go w ścisłej czołówce opisywanych tu funduszy. Oceniając jego prawdziwe koszty roczne, mozolny wzrost wartości oraz wysokie, ale nierosnące dywidendy dojdziemy do wniosku, że przypomina on bardziej ETF na obligacje niż ETF na akcje. Jest tu niestety jeden szkopuł, bo „gdy dojdzie co do czego” i wybuchnie kryzys finansowy, to również tych spółek on nie ominie i, mimo że prawdopodobnie stracą mniej od szerokiego indeksu akcji, to dalej jest to ETF na akcje, który po prostu przypomina w wynikach ETF na obligacje korporacyjne. Ostatnim omawianym w tym wpisie funduszem będzie ulubieniec publiczności, czyli ETF high yield na rynki wschodzące.

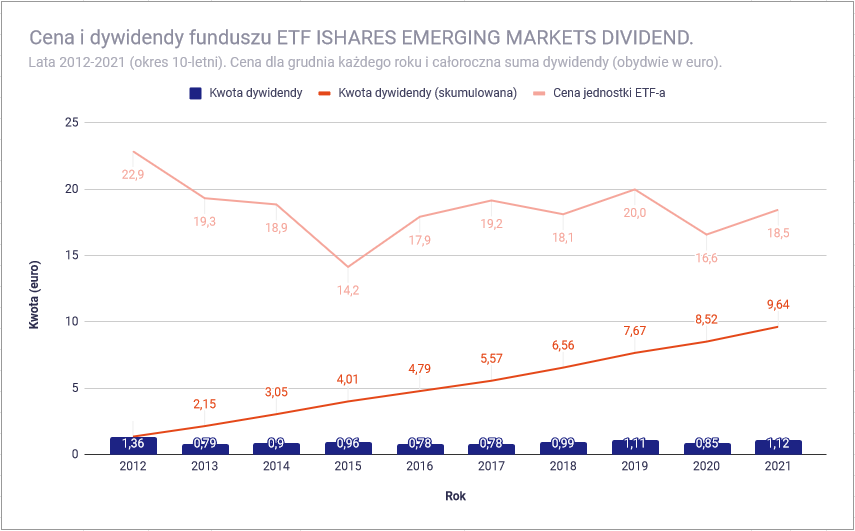

iShares Emerging Markets Dividend UCITS

EUNY to niemiecki wariant znanego czytelnikom mojego bloga pod nazwą IEDY/SEDY ETF-a iShares na dywidendowe spółki z rynków wschodzących. Znalazłem go dobre kilka lat temu, szukając wysokich dywidend i na razie nie jestem nim ani zachwycony, ani rozczarowany, choć wysoka obecność spółek rosyjskich w portfelu (przed ostatnimi spadkami było to kilkanaście procent) odbiła się na jego wycenie mocno negatywnie. Wszystko jest kwestią nastawienia i oczekiwań, a te nie były z początku wysokie, bo czego się spodziewać po funduszu inwestującym w około 90 spółek, który pobiera za to 0,65% rocznie? Na dobry początek sprawdzimy różnicę odwzorowania, która obniża nieco realne koszty funduszu, wynosząc 0,42%:

- ETF iShares Emerging Markets Dividend UCITS (EUNY, IE00B652H904) distributing:

- Skład: około 90 spółek.

- Koszt roczny (TER): 0,65%.

- Średnia różnica odwzorowania (TD): 0,42%, a więc realny TER wynosi trochę mniej od deklarowanego (fundusz trochę „zarabia”, ale jest zbyt drogi, by pobić indeks).

Choć próżno po tym funduszu oczekiwać wzrostu wartości to bardzo imponująco wyglądają tu zarówno obecna, jak i historyczne stopy dywidend, mieszczące się w przedziale 5-7% brutto rocznie. Nie bez powodu tak często opisywałem IEDY/SEDY/EUNY jako fundusz mocno dywidendowy, bo jest on przynajmniej równie „dojną krową” jak poprzedni opisywany tu fundusz ETF, a w ciągu ostatniej dekady wypłaciłby nam dywidendy o wartości stanowiącej ponad połowę jego ceny z końca 2021 roku:

W zestawieniu mieliśmy więc zarówno ETF-y o wysokim potencjale do wzrostu dywidend, jak i te o wysokich obecnie ich stopach, ale niektóre fundusze okazałyby się w ostatnich 10 latach inwestycją co najmniej rozczarowującą. Z jednej strony przeszłe wyniki nie zawsze pozwolą przepowiedzieć przyszłe, ale według mnie lepiej jest opierać się na nich niż za zupełnie niczym. Żeby być fair w stosunku do opisanych tu funduszy ETF, wspomnę tylko, że niektóre z nich opierają się na kiepskich/wadliwych indeksach, co jest powodem ich słabych wyników w równej mierze, co (niekiedy) niekompetencja zarządzających. Czas na podsumowanie wpisu, w którym wybiorę fundusze najlepsze i najgorsze, oczywiście wedle pewnego klucza i konkretnych kryteriów.

Podsumowanie

Zacznijmy od funduszy najlepiej (najtaniej) i najgorzej zarządzanych. Przykładem świecą fundusze iShares Core S&P 500 UCITS i SPDR S&P US Dividend Aristocrats UCITS, których „rzeczywiste opłaty”, czyli różnica odwzorowania jest ujemna, a więc — pomimo obecności opłat rocznych — pobijają one swoje indeksy. W przeciwnym (tym gorszym) narożniku w kwestii różnicy odwzorowania powinny znaleźć się fundusze iShares MSCI EM UCITS, SPDR S&P Emerging Markets Dividend Aristocrats UCITS oraz iShares Dow Jones US Select Dividend UCITS, których różnica odwzorowania jest o wiele wyższa, niż wynika to z samych deklarowanych opłat (TER), przez co można uznawać je za kiepsko zarządzane.

Pod względem wysokości stopy dywidendy królują ETF-y iShares Emerging Markets Dividend UCITS oraz iShares STOXX Global Select Dividend 100, których dywidendy nominalnie może z roku na rok nie rosną, ale pozwalają inwestorowi osiągnąć wypłaty wynoszące nawet do 5% brutto w skali roku. Najlepszy nominalny wzrost dywidendy zaserwował nam (zaskakująco) prosty ETF iShares Core S&P 500, czyli najbardziej podstawowy z opisywanych tu dzisiaj funduszy. Jak radzić sobie będą fundusze ETF na akcje spółek dywidendowych w 2022 roku? Prawdopodobnie większość z nich całkiem nieźle, ale nie zapominaj, że inwestowanie dywidendowe przeciętnie nie jest w niczym lepsze od inwestowania niedywidendowego, a jego wybór jest raczej kwestią preferencji, a nie dogmatyzmu.

Nowszy materiał o ETF-ach dywidendowych wraz z ich rankingiem znajdziesz we wpisie „Jak stworzyć globalny portfel dywidendowy z funduszy ETF?„, który jest obowiązkową lekturą dla fanów dywidend. Daj znać w komentarzach czy zestawienie się przydało i udanych dywidendowych „łowów” w roku 2022!

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.