ETF w euro czy w dolarze? Nie ma różnicy.

Wpisu, który właśnie czytasz, nie planowałem wcześniej napisać, jednak liczba pytań dotycząca waluty notowań funduszy ETF, które w ostatnich miesiącach otrzymywałem od czytelników bloga zmotywowała mnie do jego napisania. W ciągu ostatnich 3 miesięcy w wiadomościach prywatnych oraz na naszej grupie na Facebooku otrzymałem przeszło 100 pytań, które pośrednio lub bezpośrednio dotyczyły wyboru waluty funduszu ETF. Wydaje się oczywistym, że fundusz inwestujący w spółki amerykańskie, dajmy na to indeks S&P500 „posiada” w swoim portfelu aktywa w dolarze amerykańskim, a więc inwestor, który kupi taki fundusz także. Problem pojawia się, gdy fundusz notowany (wyceniany) jest w funcie brytyjskim lub euro, co sprawia, że inwestor przestaje pamiętać, że waluta notowań funduszu ETF nie ma żadnego znaczenia dla jego inwestycji.

Tytuł wpisu jest trochę przekorny, bo wiele funduszu ETF z tym samym kodem ISIN (numerem identyfikacyjnym) posiada swoje warianty notowane w różnych walutach. Mają one swoje unikalne tickery, czyli kody, po których wyszukujesz fundusze w serwisie transakcyjnym u swojego maklera lub brokera. Waluta notowań funduszu ETF ma bowiem pośrednie znaczenie, np. fundusze dolarowe bywają bardziej popularne od tych notowanych w funcie, a więc posiadają one większe aktywa, za czym idzie większa płynność. Opiszę to w dalszej części tego artykułu, ale moją podstawową intencją jest obrazowo i na przykładach wyjaśnić dlaczego z punktu widzenia inwestora polskiego, waluta notowań funduszu ETF ma znikome znaczenie.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Jakie waluty posiada fundusz ETF.

- W jak wielu różnych walutach kupisz europejskie fundusze ETF.

- Na jakie ryzyko walutowe wystawia się inwestor, kupując różne wersje tego samego ETF-a.

- Dlaczego te same ETF-y wydają się przynosić inne stopy zwrotu i jak to skorygować.

- Gdzie ukryte jest ryzyko walutowe podczas inwestycji w ETF.

- Na co naprawdę wpływa waluta notowań funduszu ETF.

Powiązane wpisy

- ETF (1/6) – Co to są fundusze ETF i dlaczego warto w nie inwestować?

- Ryzyko walutowe w inwestowaniu w ETF. Zabezpieczać czy nie?

- ETF (4/6) – Ile kosztują fundusze ETF? Prowizje i opłaty funduszy ETF

- ETF (5/6) – Jak rozliczyć podatek z ETF-ów? Zyski i dywidendy

- ETF (6/6) – Jak zbudować portfel inwestycyjny z ETF-ów?

- Lista zagranicznych ETF-ów dostępnych przez polskie konta maklerskie

- Które fundusze ETF płacą najwyższe dywidendy?

Krótka powtórka teoretyczna

Jako czytelnik mojego bloga, który być może przeszedł przez całą serię o ETF-ach prawdopodobnie znasz mechanizm, który zaraz opiszę. Dla kogo zatem piszę ten wpis? Dla nowych czytelników i grupowiczów, którzy stale zadają pytania w stylu:

- „Czy warto dywersyfikować ETF-y pod względem ich walut notowań?”.

- „Czy jeśli kupię jeden ETF w dolarach to lepiej kupić inne w euro i funtach?”.

- „Czy powinienem mieć wszystkie ETF-y w jednej walucie?”.

- „Jak ograniczyć ryzyko walutowe skoro ETF-y dostępne w <nazwa maklera> notowane są w euro?”.

- „Czy portfel warto dywersyfikować także wobec walut posiadanych funduszy?”.

I tak dalej, i tak dalej. Pytania te wynikają z jednej strony z faktu, że dostępne są te same ETF-y (ten sam ISIN i nazwa) w różnych walutach notowań. Żeby nie szukać daleko, włącz sobie moją listę ETF-ów i wyszukaj na niej „IE00B1FZS350” lub „iShares developed markets property yield UCITS”, który jest jednym z rekordzistów pod względem liczby wersji. Obecna lista ETF-ów „wypluje Ci” następujące fundusze:

- FRA:IQQ6. Notowany w EUR, dostępny w mBanku i XTB.

- LON:IWDP. Notowany w GBP (właściwie w GBX lub GBp, czyli pensach brytyjskich), dostępny w XTB

- AMS:IWDP. Notowany w EUR dostępny w XTB

- LON:IDWP. Notowany w USD dostępny w BOSSA.

Dostępność ETF-ów u poszczególnych maklerów może ulec i w końcu ulegnie zmianie, a przedstawione przeze mnie informacje dotyczą stycznia 2021 roku. Nie chodzi w tym akapicie o aktualność informacji, a o podkreślenie, że w świecie europejskich ETF-ów normalne jest, że ten sam fundusz notowany jest na różnych giełdach i w różnych walutach. Problemem jest to, że nasze mózgi, gdy widzą „GBP” to automatycznie przypisują funduszowi to, że „posiada on” funty brytyjskie, co jest najczęstszym błędem rozumowania początkujących inwestorów. By dokładnie wyjaśnić i zarysować problem wykonam dla Ciebie krótką powtórkę teoretyczną dotyczącą tego czym tak naprawdę jest fundusz ETF.

Czym w uproszczeniu jest fundusz ETF?

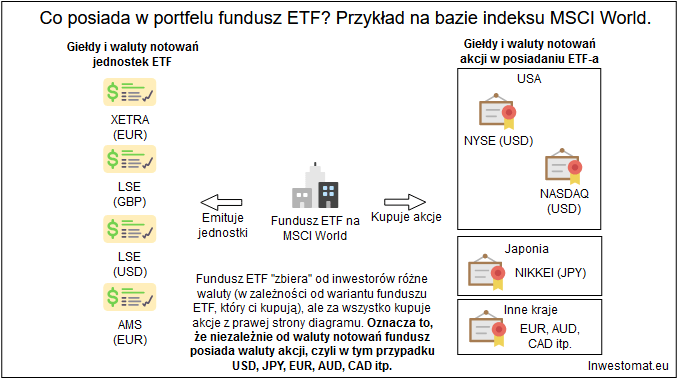

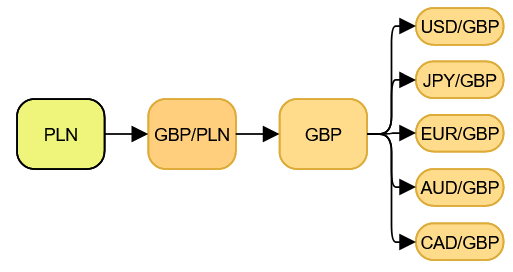

Zainteresowanym tematem polecam zacząć od lektury tego rozdziału części 1 serii o ETF-ach jednak na potrzeby wpisu zrobię teraz krótką powtórkę, w której skupię się na aktywach funduszu ETF. Akcyjny fundusz ETF to nic innego jak zbiór określonych spółek giełdowych tworzony wg wybranego indeksu, jakim w tym przykładzie będzie MSCI World, czyli indeks globalny krajów rozwiniętych. W tym przypadku „globalny” oznacza akcje spółek ze Stanów Zjednoczonych, Japonii, Wielkiej Brytanii, Francji, Niemiec, Australii, Kanady i wielu, wielu innych krajów rozwiniętych. Omawiany fundusz ETF posiada zatem w swoim portfelu akcje spółek notowanych w różnych walutach, a więc do jego aktywów należy miks różnych walut. Problemem dla wielu osób jest zatem zrozumienie dlaczego i jak to możliwe, że ten sam ETF notowany jest na wielu giełdach w wielu różnych walutach, co w kontekście funduszu na indeks MSCI World zawarłem na diagramie poniżej:

Myślę, że informacje zawarte na poniższym obrazku nie będą dla większością czytelników mojego bloga nowością, ale warto sobie uzmysłowić co to oznacza. Fundusz ETF, niezależnie od tego w jakiej walucie jest notowany, posiada zawsze tylko i wyłącznie te aktywa, które nakazuje mu jego strategia, a zatem indeks bazowy, na którym jest on oparty. Jeżeli indeks MSCI World zawiera w tej chwili (przykładowo) 65% akcji z USA, 5% akcji z Japonii, 5% akcji z Wielkiej Brytanii i 10% akcji z krajów UE (resztę państw pomijam) to ETF oparty na tym indeksie będzie posiadał 65% dolara amerykańskiego, 5% jena japońskiego, 5% funta brytyjskiego i 10% euro, niezależnie od tego, w jakiej walucie jest on notowany na giełdzie. Aby teorii stało się zadość, wyjaśnię to jeszcze dokładniej w kolejnym akapicie.

Jakie waluty posiada w swoim portfelu ETF?

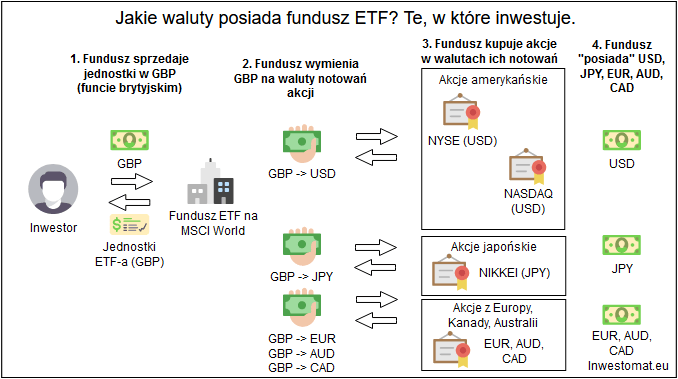

Tym razem przyjrzymy się bliżej funduszowi ETF inwestującemu w akcje z indeksu MSCI World, który jest notowany w funcie brytyjskim, czyli GBP. Gdy inwestor kupuje jego jednostki za GBP to tamten, przynajmniej w teorii, powinien natychmiast wymienić je na waluty aktywów ze swojego portfela i dokupić ich, by utworzyć nowe jednostki ETF-a. W praktyce takich jednostek zwykle nie trzeba tworzyć, a inwestor może kupić je od kogoś innego (np. autoryzowanego uczestnika) z rynku, co dokładnie omówiłem we wpisie „ETF (1/6) – Co to są fundusze ETF i dlaczego warto w nie inwestować?„. Na potrzeby przykładu zakładamy jednak, że fundusz ETF tworzy jednostki ETF-a (stale notowane w GBP) poprzez wymianę otrzymanych od inwestora środków na waluty notowań akcji, które znajdują się w portfelu funduszu. W praktyce wyglądałoby to następująco:

Pierwszym, bardzo istotnym założeniem jest to, że wymiana funta brytyjskiego na jednostkę ETF-a jest natychmiastowa, a więc inwestor w mgnieniu oka wymienia funta na inne aktywa. No właśnie, to dobry moment na mini quiz: na co inwestor wymienił funta?

- Na jednostki funduszu ETF notowane (nominowane) w funcie brytyjskim, a więc na funt brytyjski?

- Na jednostki funduszu ETF, który posiada waluty USD, JPY, EUR, AUD, CAD i wiele innych, a więc właśnie na te waluty?

Jeżeli wybrałeś odpowiedź 2), to masz rację. Zanim wyprowadzimy wspólnie matematyczny dowód na powyższą tezę, tym samym udowadniając, że waluta notowań funduszu ETF nie ma żadnego znaczenia dla naszych inwestycji, omówmy przykłady funduszy ETF notowanych na różnych giełdach i w różnych walutach. W moich wpisach zawsze stawiam na praktyczne przykłady, więc także w tym wpisie chcę przywołać kilka ETF-ów, które można kupić u polskich maklerów w kilku wariantach walutowych.

Przykłady tych samych funduszy ETF notowanych w różnych walutach

Przykładów tych samych funduszy ETF notowanych w różnych walutach jest naprawdę mnóstwo, a wszystkie konfiguracje danego funduszu sprawdzisz w zakładce „Listing” strony justETF.com. Na mojej liście ETF-ów znajdziesz tylko te warianty funduszy, które dostępne są obecnie przez polskie konta maklerskie w mBanku, XTB oraz BOSSA. Jako że otrzymuję sporo pytań o różnicę między inwestycją w poszczególne z nich, chciałem załączyć tu przykładową tabelę zawierającą kilka popularnych ETF-ów, które notowane są w wielu wariantach, a z punktu widzenia stopy zwrotu inwestora są zwykle niemal identyczne (co zaraz udowodnimy):

Nazwa Funduszu | ISIN | Warianty (WALUTY) |

|---|---|---|

iShares USD Treasury Bond 7-10 years UCITS | IE00B1FZS798 | FRA:IUSM (EUR) AMS:BTMA (EUR) LON:IBTM (GBP) LON:IDTM (USD) |

iShares Core S&P500 UCITS | IE00B5BMR087 | BIT:CSSPX (EUR) FRA:SXR8 (EUR) LON:CSP1 (GBP) AMS:CSPX (EUR) |

iShares Core MSCI EM IMI UCITS | IE00BKM4GZ66 | AMS:EMIM (EUR) LON:EMIM (GBP) FRA:IS3N (EUR) LON:EIMI (USD) |

Niezależnie który „wariant” funduszu zakupisz to ETF-y zawsze będą prezentować następujące ryzyko walutowe:

- iShares USD Treasury Bond 7-10 years UCITS zawsze będzie inwestował w amerykańskie obligacje skarbowe, a więc jego ryzyko walutowe będzie na linii USD/PLN.

- iShares Core S&P500 UCITS inwestuje w indeks największych amerykańskich spółek, które notowane są w dolarze amerykańskim. Ryzyko walutowe – ponownie – będzie występować na linii USD/PLN.

iShares Core MSCI EM IMI UCITS prezentuje nieco ciekawszy przykład, bo obecnie posiada ok. 39% chińskiego juana i dolar hongkoński, 13% koreańskiego wona, 13% tajwańskiego dolara, 9% indyjskiej rupii, 5% brazylijskiego reala i 20% innych walut. Niezależnie który wariant wybierzesz (EUR/USD/GBP) fundusz ten nie posiada wyżej wymienionych walut, a kupując go, zawsze ryzykujesz na liniach CNY/PLN, HKD/PLN, KRW/PLN, TWD/PLN, INR/PLN, BRL/PLN i innych walut wschodzących wobec polskiego złotego.

Tym fragmentem chciałbym zakończyć część teoretyczną wpisu i przejść do obliczeń, które udowodnią tym, którym teoria nie starcza, że wybór wariantu walutowego ETF-a ma naprawdę śladowe znaczenie w przyszłej stopie zwrotu z inwestycji. Jeśli jednak interesuje Cię temat zabezpieczania (prawdziwego) ryzyka walutowego w przypadku ETF-ów to koniecznie przeczytaj też wpis „Ryzyko walutowe w inwestowaniu w ETF. Zabezpieczać czy nie?„.

Obliczenia, czyli dowód na to, że waluta notowań ETF-a nie ma żadnego znaczenia

Przykład, aby dotarł do czytelnika, musi być możliwie prosty, ale kompleksowo i wyczerpująco rozwiązywać dany problem. Z tego powodu opiszę inwestycję w trzy wersje tego samego funduszu ETF, w tym przypadku iShares Core MSCI World UCITS ETF w różnych walutach. Zdecydowałem się wybrać SWDA, IWDA i EUNL, czyli maksymalnie „utrudnić sobie życie” i policzyć jak polski inwestor wyszedłby na inwestycji równowartości 1000 zł w te trzy fundusze. Przykład będzie bardzo obrazowy, gdyż najpierw pokażę problem, czyli pozorną różnicę w wynikach/notowaniach funduszy, a później udowodnię, że waluta notowań funduszu ETF nie ma żadnego znaczenia dla inwestora (przynajmniej na stopę zwrotu z inwestycji, bo kilka wyjątków, w których inwestor może preferować daną „wersję walutową funduszu” opiszę w ostatnim rozdziale wpisu).

ETF-y, w które zainwestujemy

W omawianym przypadku kupimy trzy wersje tego samego funduszu ETF, a będą nimi:

- Notowany w Londynie SWDA, wyceniany w funcie brytyjskim.

- Notowany w Londynie IWDA, wyceniany w dolarze amerykańskim.

- Notowany we Frankfurcie EUNL, wyceniany w euro.

Wszystkie detale odnośnie tych trzech wariantów funduszu znajdziesz w tabeli poniżej:

Nazwa Funduszu | ISIN | TICKER, giełda, waluta |

|---|---|---|

iShares Core MSCI World UCITS ETF USD | IE00B4L5Y983 | SWDA, LSE, GBP |

iShares Core MSCI World UCITS ETF USD | IE00B4L5Y983 | IWDA, LSE, USD |

iShares Core MSCI World UCITS ETF USD | IE00B4L5Y983 | EUNL, XETRA, EUR |

Nazywają się one tak samo, inwestują w to samo, a jednak czytelnicy i słuchacze ciągle wracają z pytaniem „czy warto dywersyfikować fundusze pod kątem ich walut notowań?”. Czas je zaadresować bardzo praktycznym przykładem, w którym kupimy i sprzedamy jednostki ETF-ów za początkową kwotę 1000 zł każdy.

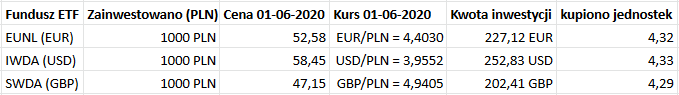

Początek inwestycji i obliczenie zainwestowanych kwot

Zaczynamy od „wrzucenia” po 1000 zł na każdy ze wspomnianych funduszy. W celu uproszczenia przykładu pomijamy prowizje transakcyjne i zakładamy, że wynoszą okrągłe 0%. Jako że ceny ETF-ów notowanych w różnych walutach zwykle się różnią to za 1000 zł „stać nas” jest na różną liczbę jednostek każdego z funduszy. Zapis trzech transakcji kupna umieściłem w tabeli poniżej:

Wydając kwotę 3000 zł, udało nam się zawrzeć następujące transakcje kupna:

- 1 czerwca 2020 roku kupiliśmy 4,32 jednostek ETF-a EUNL za 227,12 EUR, czyli ówczesną równowartość 1000 zł.

- Tego samego dnia kupiliśmy 4,33 jednostek ETF-a IWDA za 252,83 USD, czyli równowartość 1000 zł w dniu transakcji.

- Również 1 czerwca 2020 roku udało nam się kupić 4,29 jednostek ETF-a SWDA za 202,41 funtów brytyjskich, czyli równowartość 1000 zł tamtego dnia.

Mijają dni, a potem miesiące, a my – obserwując wykres porównawczy trzech funduszy – zauważamy, że ich notowania się rozjeżdżają. Jak to możliwe skoro ETF-y inwestują w te same aktywa? A może jednak waluta notowań funduszu ma wpływ na stopę zwrotu z inwestycji? Spokojnie, już to tłumaczę :).

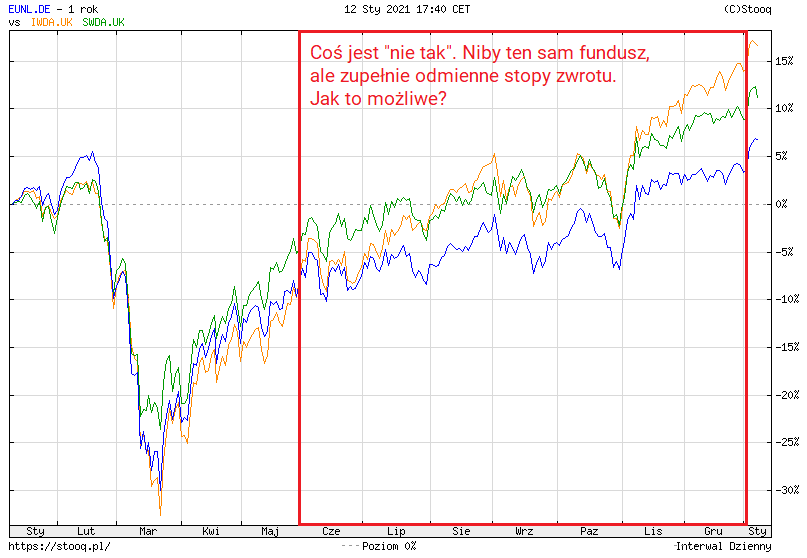

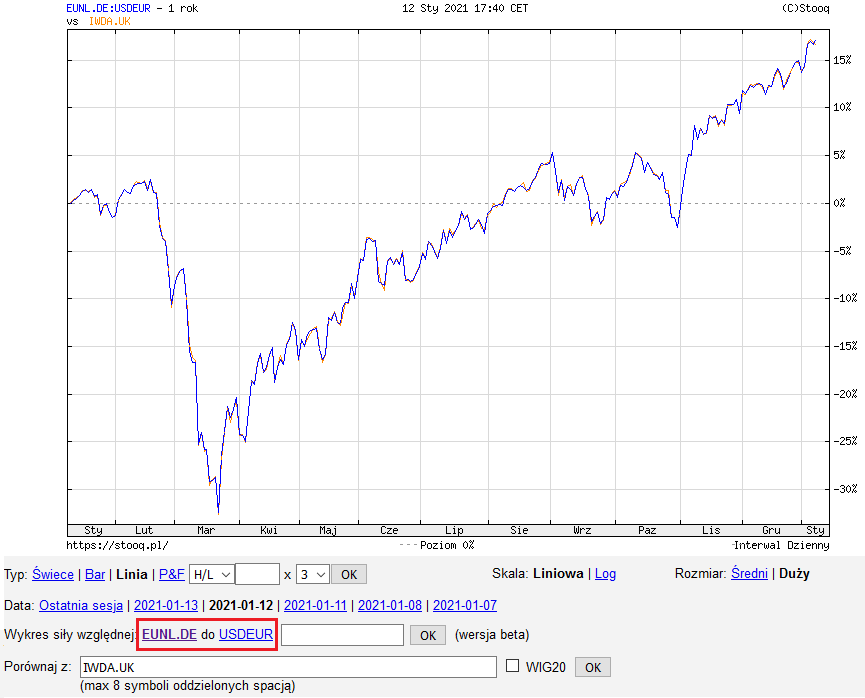

Obserwowanie kursów w okresie trwania inwestycji

Jako (zbyt) aktywni inwestorzy zdecydowaliśmy się poobserwować kurs notowań naszych funduszy, zauważając coś dziwnego. Niby te same fundusze i te same aktywa, w które inwestują, ale notowania nie podążają tym samym kursem, widocznie się od siebie różniąc. Zacznijmy od terminu 1 roku między połową stycznia 2020 r. a połową stycznia 2021 roku:

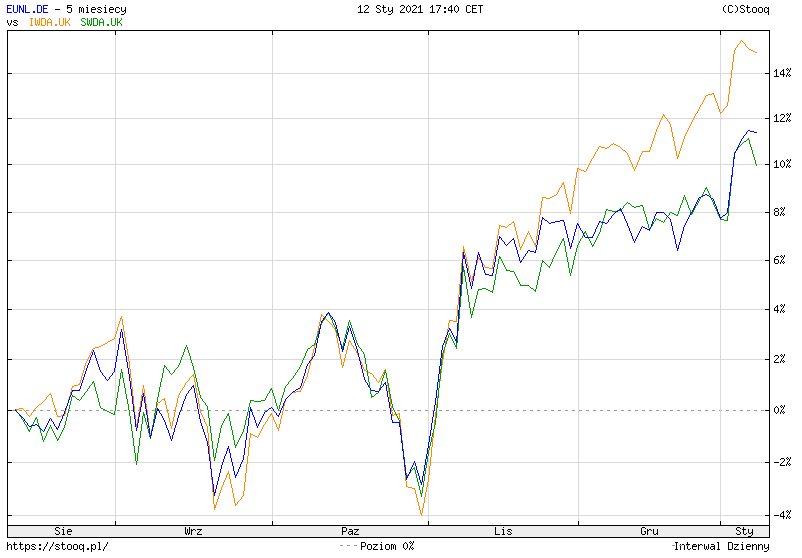

W przykładzie założymy sprzedaż jednostek wszystkich trzech funduszy ETF pod koniec grudnia 2020 roku, a więc czerwona ramka podkreśla cały okres inwestycji. Na powyższym wykresie wyraźnie widać „rozjazd” wycen trzech funduszy, ale jeszcze lepiej zobrazowane jest to na wykresie przybliżonym jedynie do ostatnich 5 miesięcy:

Początkujący inwestor powiedziałby, że zarobił najwięcej na ETF-ie IWDA, czyli tym notowanym w dolarze amerykańskim, następnie na ETF-ie notowanym w euro, a najmniej na funduszu funtowym. Byłoby to jednak błędne, gdyż na każdym z funduszy zarobił dokładnie tyle samo. Gdzie ukryty jest błąd? W tym, że wykresy przedstawiają wyceny funduszy w różnych walutach, a więc różnicą, którą widzisz na powyższych przebiegach są po prostu różnice kursowe walut ich notowań. Czy zatem inwestycja w fundusz notowany w najsilniejszej walucie opłacałaby się w 7-miesięcznym okresie inwestycji (01.06-31.12) najbardziej? Absolutnie nie!

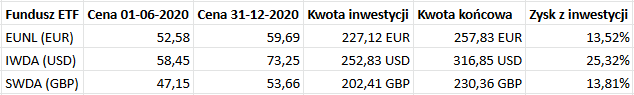

Ile zarobił inwestor na każdej z 3 inwestycji? Praktycznie tyle samo

Powyżej wykresy się rozjeżdżały, co zasiało trochę niepokoju. Co gorsza, „na papierze” wynik z inwestycji w poszczególne fundusze również się od siebie różni. Zresztą sam zobacz:

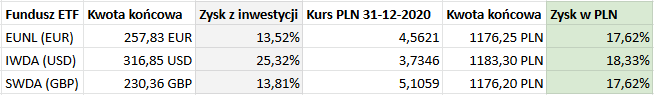

Czytając dane z tabeli, wygląda to jakby fundusz w USD przyniósł 25,32% zwrotu, zaś fundusze w EUR i GBP około 14%, czyli aż o 9 pp. mniej niż ETF notowany w walucie amerykańskiej. Dochodzimy do kluczowego momentu, a zarazem sedna wpisu, w którym zdemaskujemy problem w myśleniu, który sprawia, że tak wiele osób niepoprawnie rozumie wpływ waluty notowań funduszu na stopę zwrotu z inwestycji. Błędnym założeniem, które zwykle robią początkujący inwestorzy jest teza, że waluta notowań funduszu ETF zmienia naszą stopę zwrotu z inwestycji. Okazuje się, że tak (praktycznie) nie jest, a prawie cała różnica znika, gdy przeliczymy końcowe kwoty inwestycji na jedną i tę samą walutę, np. na polski złoty. Dokonałem tego w poniższej tabeli, by pokazać Ci „prawdziwe” stopy zwrotu z inwestycji w każdy z trzech funduszy:

W teorii stopa zwrotu z funduszy powinna być identyczna, a w praktyce może nieco się różnić (zwykle w granicach +/- 0,5% w krótkim okresie czasu). Co wpływa na tę delikatną różnicę w moim przykładzie?

- Niefortunnie wybrany dzień sprzedaży akcji (31 grudnia), który jest dniem notowań na London Stock Exchange, ale nie na Xetrze.

- Przybliżone kursy notowań spółek, które znalazłem na potrzeby wpisu.

- Fakt, że warianty funduszy mają różną płynność i różne spready transakcyjne, a więc w praktyce stopa zwrotu z inwestycji mogła się faktycznie nieznacznie (kosmetycznie wręcz) różnić w powyższym przypadku.

- Fundusze ETF zwykle posiadają ~1-3% wolnej gotówki, co w tym przypadku (gotówka znaczy w każdym z funduszy de facto otwartą pozycję walutową w konkretnej walucie) mogło delikatnie wpłynąć na ich wynikową stopę zwrotu.

Nie zmienia to faktu, że z ponad 9 punktów procentowych pozornej różnicy w stopach zwrotu między funduszami IWDA, a EUNL i SWDA, udało nam się osiągnąć różnicę w granicach błędu statystycznego. Jak wytłumaczyć to, że wykresy pokazywały jedno, a rozliczenie prawdziwych transakcji drugie, a różnica w wynikach – mimo pozorów – praktycznie nie istnieje? Spróbujmy znaleźć ryzyko walutowe naszych transakcji.

Obserwuj mnie na Twitterze (X):

Subskrybuj mój kanał YouTube:

Gdzie ukryte jest ryzyko walutowe?

Znajdźmy teraz „winnego” tego całego zamieszania, czyli zmienny podczas trwania inwestycji kurs walut. Okazuje się, że tak długo jak fundusz ETF posiada identyczne aktywa to przemnożone: zmiana kursu jednostki ETF-a ze zmianą kursu walut jego notowań wobec waluty odniesienia (w tym przypadku PLN) powinny dać bardzo zbliżone wyniki. W naszym przypadku, chociaż na papierze notowany w USD, fundusz IWDA poradził sobie najlepiej (wzrost kursu o 25%), to uwzględniając spadek kursu dolara wobec złotego o 5,5% w okresie inwestycji „zrobił swoje”, sprawiając, że stopa zwrotu trzech funduszy jest niemalże identyczna:

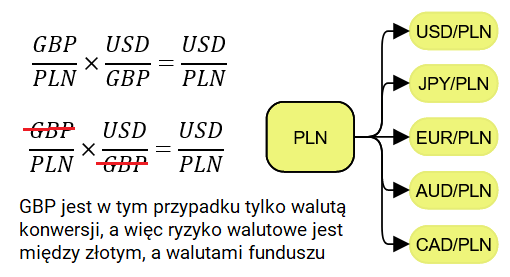

W powyższej tabeli zamieściłem też procentowe wartości zmian kursów EUR i GBP w stosunku do PLN, które „pomogły” funduszom (które na papierze przyniosły niższe stopy zwrotu niż ten dolarowy) nieco nadgonić i dowieść poprawności tezy, którą przedstawiłem we wpisie. Z czego zatem wynika fakt, że waluta notowań funduszu ETF (prawie) nie ma wpływu na stopę zwrotu z inwestycji? Przede wszystkim z miejsca „ukrycia” ryzyka walutowego naszej inwestycji, co bardzo prosto zrozumiesz, oglądając poniższe diagramy:

Na powyższym diagramie zobrazowałem sytuację, w której polski inwestor wymienia złote w celu zakupu notowanego w funcie brytyjskim funduszu SWDA. Zazwyczaj robi to za nas makler, a konwersja walut dzieje się natychmiast, co jest dosyć istotne dla ryzyka walutowego między złotym a funtem, które w teorii istniałoby właśnie w tym miejscu. Dlaczego „w teorii”? Otóż po zapłaceniu za jednostki funduszu ETF inwestor otrzymuje jego jednostki, a więc „prawa” do posiadania akcji w jego portfelu, które notowane są w USD, JPY, EUR, AUD, CAD i wielu innych walutach. Czy inwestor ryzykuje wobec GBP? Tylko na tyle, na ile brytyjskich akcji ma w portfelu ETF, ale nie na samym kursie waluty notowań funduszu, która staje się tu jedynie „walutą konwersji” pieniędzy inwestora, co matematycznie wyjaśniłem poniżej:

Bardzo istotnym założeniem jest tu, że wymiana złotego na funt, a następnie funta na waluty funduszu występuje natychmiastowo i trwa mniej więcej tyle, co zawarcie transakcji na giełdzie, czyli przy dobrych wiatrach jakiś ułamek sekundy. Sprawia to, że kurs GBP do PLN oraz USD (i innych walut notowań akcji w posiadaniu funduszu) do GBP „ani drgnie”, a natychmiastowo zawarta transakcja pozwala nam… zupełnie wyjąć GBP z równania, jak zrobiłem na rysunku powyżej. Okazuje się zatem, że niepoprawnie rysowaliśmy wcześniej wykresy cen funduszy na Stooq.pl i powinniśmy je jakoś skorygować, by oddać prawdziwe stopy zwrotu z naszych inwestycji. Pozwól, że opiszę Ci jak tego dokonać, by nigdy już nie porównywać w swoim inwestowaniu gruszek z jabłkami.

Jak skorygować na wykresie wpływ waluty notowań?

Skoro zarówno dowód empiryczny, jak i matematyczny mamy wyprowadzony to warto by wrócić i „naprawić” wcześniej narysowane wykresy ze Stooq.pl. Najłatwiej zrobić to następująco:

- Wybierz „czysty” wykres jednego z funduszy, np. EUNL.

- Uwzględnij kurs waluty, rysując go jako „wykres siły względnej” do USDEUR w ten sposób.

- Do porównania dodaj ETF notowany w dolarze, w tym przypadku IWDA, otrzymując następujący efekt:

Kolorem czerwonym zaznaczyłem pole pod wykresem, które służy do wykonywania podobnych korekt walutowych. Jak widzisz, wykresy mają do siebie bardzo zbliżone przebiegi i tylko okazyjnie lekko się różnią, co wynika zwykle z błędu nadążania (ang. tracking error), który opisałem we wpisie „ETF (4/6) – Ile kosztują fundusze ETF? Prowizje i opłaty funduszy ETF„. Podobną operację wykonałem też dla pary SWDA/IWDA, korygując ten pierwszy o różnicę kursową GBP do USD, uzyskując następujący efekt:

W tym przypadku różnice kursowe są nieco bardziej widoczne, co być może wynika z większej różnicy płynności między tymi dwoma funduszami niż ta, która występowała między EUNL, a IWDA, które porównałem wcześniej. Metoda korygowania wykresów o kursy walut jest bardzo przydatna i serdecznie polecam Ci ją stosować, gdy szukasz ETF-a dla siebie, a unikniesz pułapek myślenia, w które wpadają początkujący inwestorzy, zadając pytania, które skłoniły mnie do napisania tego wpisu. Na sam koniec zachowam się nieco jak adwokat diabła, komentując na temat sytuacji, w których waluta notowań funduszu może jednak mieć znaczenie dla inwestora.

Obserwuj moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Kiedy waluta notowań funduszu ma znaczenie?

Zauważ, że już na początku wpisu podkreśliłem, że waluta notowań funduszu nie ma wpływu na jego stopę zwrotu z inwestycji, ale inwestor może preferować jedną wersję funduszu ponad inną z innych powodów. Są to według mnie następujące przyczyny:

- Waluta notowań funduszu jest walutą, w której inwestujesz. Jeśli prowadzisz konto maklerskie w USD lub EUR dość naturalnie powinieneś preferować fundusze ETF notowane w tych walutach, by uniknąć (niekiedy drogiego, zależy to od instytucji) przewalutowania przez maklera.

- Różne wersje (walutowe) funduszy mają różną wartość aktywów oraz płynność. Zaraz pokażę Ci to na przykładzie trzech ETF-ów z poprzedniego rozdziału wpisu.

- Wyniki funduszy ETF mogą się (lekko) różnić w zależności od waluty notowań, ale będzie to raczej efekt różnej płynności papieru na różnych giełdach, a nie samych walut. Dodatkowo wspomniana różnica będzie zwykle pomijalna, nawet (a może zwłaszcza) w długim terminie.

Pozwól, że krótko omówię wspomniane powody, zaczynając od najważniejszego z nich, czyli płynności funduszy, która wpływając na liczbę ofert na rynku, może realnie zwiększyć lub zmniejszyć opłacalność inwestycji w daną wersję walutową.

Płynność funduszu w zależności od waluty

Na chwilę wróćmy do przykładu ETF-a iShares na indeks MSCI World, czyli IWDA, SWDA i EUNL, będących różnymi wersjami tego samego funduszu ETF. Mimo że inwestują one w to samo i praktycznie nie różnią się stopą zwrotu, to różnią się one płynnością, czyli wartością jednostek, które dziennie zmieniają właściciela na giełdzie. Co do zasady: im większa płynność instrumentu finansowego, tym lepiej dla inwestora, więc przy wyborze wariantu można kierować się jego płynnością, a niekoniecznie walutą notowań. Zacznijmy od analizy ETF-a IWDA, czyli dolarowej wersji funduszu na MSCI World ze stajni iShares:

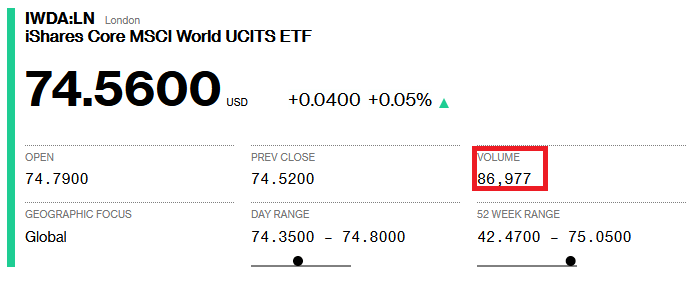

Zrzut ekranu pochodzi z serwisu Bloomberg.com, który w miejscu oznaczonym przeze mnie czerwoną ramką podaje dzienną wartość wolumenu, czyli liczbę papierów, które danego dnia zmieniły właściciela. W przypadku funduszu IWDA wartośc obrotów wynosiła 86 977 pomnożone przez 74.56 (załóżmy, że to średni kurs dnia), czyli około 6,5 mln dolarów amerykańskich. Spróbujmy porównać tę liczbę do obrotów ETF-ów SWDA i EUNL, by dowiedzieć się, który z nich jest najbardziej płynny. Pamiętaj, że oceniam fundusze na podstawie jednego dnia notowań, co może nie jest najlepszym pomysłem, ale chcę Ci jedynie pokazać, w jaki sposób rozróżnić który wariant ETF-a jest najbardziej płynny. Poniżej zamieściłem też zrzut ekranu dla ETF-a SWDA notowanego w funtach, a właściwie w pensach brytyjskich (GBp lub GBX, zamiast GBP, ale wystarczy podzielić cenę na 100, by otrzymać funty):

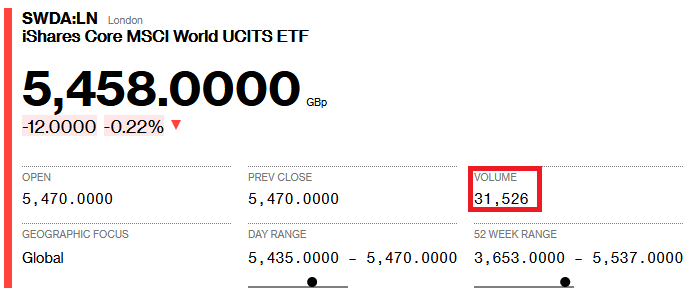

W przypadku SWDA dzienny wolumen wyniósł 31 526, a jednostkowa cena ETF-a 54,58 funtów brytyjskich. Po przemnożeniu daje nam to wartość obrotu wynoszącą około 1,72 miliona funtów, czyli poniżej 2,4 miliona dolarów. Fundusz o tickerze SWDA był danego dnia prawie trzykrotnie mniej płynny niż jego „dolarowa wersja”, czyli IWDA. Nie zmienia to faktu, że obydwa fundusze prezentują bardzo poprawną płynność i są bardzo daleko od bycia określonymi mało płynnymi lub trudnymi do zawarcia transakcji. Ostatnim funduszem będzie notowany we Frankfurcie EUNL, którego walutą notowań jest euro:

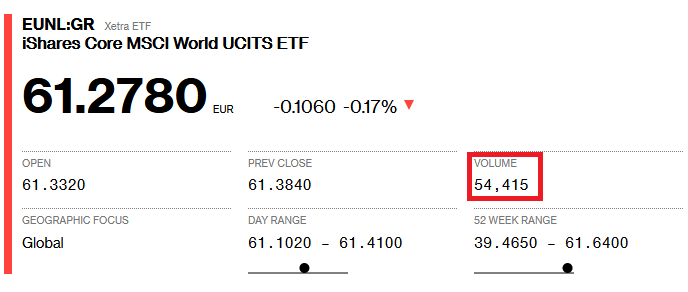

Dnia, kiedy pisałem ten wpis, wymieniono między sobą 54 415 jednostek funduszu EUNL. Biorąc pod uwagę jego cenę tego dnia, czyli 61,27 euro, wartość obrotu wynosiła około 3,33 mln euro, czyli jakieś 4,05 mln dolarów. EUNL jest więc trochę bardziej płynny od SWDA, ale o jedną trzecią mniej płynny od IWDA, będącego bazową wersją funduszu. Po części tłumaczy to rozbieżności między cenami funduszy, które występowały nawet w „skorygowanych walutowo” wersjach funduszu. Drugim z powodów, dla których inwestor może preferować dany wariant funduszu, jest posiadanie konkretnej waluty na swoim koncie bankowym lub prowadzenie w niej konta maklerskiego, które teraz opiszę.

Inwestowanie przy użyciu konta walutowego

Po co przewalutowanie środków, jeśli można tego uniknąć? Pytanie jest dość oczywiste, ale początkujący inwestorzy mogą nie być świadomi możliwości prowadzenia konta walutowego, na które przelewa się zamiast złotego walutę obcą. Problemu tego mogą nie doświadczać inwestorzy z kraju, w którym używa się euro, dolara lub funta, gdyż ich „domyślne” konta maklerskie prowadzone są właśnie w tych walutach. Jako że prowadzę blog dla polskich inwestorów, z których większość korzysta z polskich kont maklerskich w PLN, to chciałbym tylko zostawić informację, że niektóre domy maklerskie (w tym mBank, BOSSA i XTB, których ofertę funduszy ETF przedstawiam na mojej liście ETF-ów) oferują możliwość prowadzenia kont w walutach obcych. Jeśli przydają Ci się moje materiały i planowałeś założyć konto maklerskie to będę wdzięczny, jeśli użyjesz do tego jednego z linków poniżej. Serdeczne dzięki!

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć IKE/IKZE z bogatą ofertą ETF-ów?

Mój link obniża prowizję na rynkach zagranicznych z 0,29% do 0,24%.

Szukasz zagranicznego konta maklerskiego?

Pełen ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Podsumowanie

Pora zakończyć wpis, którego nigdy nie planowałem napisać. Przyznam szczerze, że zagadnienie wydawało mi się na tyle nieistotne, że wcześniej poświęciłem mu króciutką wzmiankę w serii o ETF-ach. Jednak widząc znaczną i stale rosnącą liczbę pytań o walutę notowań funduszu postanowiłem zaadresować problem „raz, a dobrze”, od tego czasu mogąc podsyłać ten link, zamiast każdorazowo, od nowa i na piechotę, tłumaczyć to zagadnienie czytelnikom i słuchaczom. Mam nadzieję, że ten artykuł się przydał, a nawet jeśli temat już znałeś, to odświeżył się on w Twojej głowie i przygotował do dalszego inwestowania w fundusze ETF. Dzięki za to, że czytasz moje wpisy, za to, że aktywnie tu komentujesz i za każdą promocję moich treści wśród znajomych i rodziny. Do następnego!

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.