Czy ZUS ma pieniądze na kontach?

Ten krótki wpis chciałbym rozpocząć cytatem, który najlepiej moim zdaniem opisuje sposób działania Zakładu Ubezpieczeń Społecznych. Mowa tu o słowach „ZUS ma najlepszy na świecie system komputerowy. To jest system, który potrafi policzyć coś, czego nie ma„, które wypowiedział Profesor Robert Gwiazdowski, ekspert i wieloletni członek Centrum Adama Smitha. Profesor, jak mało kto, rozumie jak działa ZUS, ponieważ już dwukrotnie zasiadał w jego radzie nadzorczej. Przez półtora roku był nawet jej przewodniczącym, co sprawiło, że stał się jednym z największych krytyków tej instytucji w naszym kraju.

We wpisie wyjaśnię, dlaczego autor tego cytatu wypowiedział te słowa oraz spróbuję się do nich odnieść w sposób merytoryczny, ale nie bezkrytyczny, bo choć zawierają w sobie ziarno prawdy, to może trochę za bardzo „straszą” przed tym, że ZUS kiedyś skończą się pieniądze na wypłaty emerytur.

W skrócie

Z tego artykułu dowiesz się:

- Ile procent ostatniej wypłaty otrzymasz w ramach emerytury z ZUS.

- Czy na Twoim koncie w ZUS są jakieś środki.

- Co się dzieje z pieniędzmi wpłacanymi do ZUS.

- Jak Polacy myślą, że ZUS działa, a jak działa naprawdę.

- Czym lepszym można by zastąpić polski system emerytalny.

Powiązane wpisy

- Twoja emerytura (1/5) – Jak wyliczyć emeryturę z ZUS?

- Gdzie w Europie są najwyższe emerytury?

- Likwidacja OFE. Co wybrać? Nowe IKE czy ZUS?

- Skąd państwo polskie ma pieniądze?

- Jak wysoki jest polski podatek PIT? Porównanie z innymi krajami

- Na co państwo polskie wydaje pieniądze?

- Deficyt budżetowy Polski i innych krajów UE. Kto w UE żyje ponad stan?

Co się dzieję z Twoimi środkami wpłacanymi na ZUS?

Zanim zaprezentuję Ci graficznie to, jak system emerytalny w Polsce mógłby działać, jak wielu myśli, że działa oraz jak działa ZUS naprawdę, wyjaśnię o czym mówił prof. Gwiazdowski. Otóż każdy płatnik składek na ZUS posiada tam swoje tzw. konto ubezpieczonego. Konto to nic innego jak zapis zawierający sumę zwaloryzowanych składek emerytalnych, które wpłaciłeś do ZUS w swojej dotychczasowej karierze. Składki te są „waloryzowane” czyli oprocentowane w sposób taki, aby przynajmniej wyrównać wpłaty z inflacją, a możliwie przekroczyć je, a więc żeby przyszli emeryci nie tylko nie tracili już wpłaconych do ZUS środków, ale i z czasem zyskiwali na tym realnie.

Po kliknięciu linku, który powyżej wstawiłem, przeczytasz pisany w dość zawiły i skomplikowany sposób opis swojego konta w ZUS, co niestety nie ułatwia procesu jego analizy i zrozumienia. Był to jeden z powodów, dla którego postanowiłem w ogóle napisać ten wpis, bo państwowe strony tłumaczą to moim zdaniem dość niedoskonale, co postaram się uprościć w kolejnych kilku akapitach tekstu. W teorii Twoje konto w ZUS działa w następujący sposób:

- Pracując, co miesiąc dokonujesz wpłat na ZUS. Wynoszą one 19,52% kwoty płaconej Ci przez pracodawcę, przy czym 9,76% pochodzi z Twojej pensji brutto, a kolejne 9,76% z całkowitego kosztu pracodawcy. Jeśli jesteś zainteresowany tym, ile wynosi Twoja miesięczna składka, to kalkulator wynagrodzeń pomoże Ci ją policzyć. Przedsiębiorca może wybrać, ile wpłaca do ZUS, ale tylko w pewnym przedziale (od 19,52% z od 60% do 250% Prognozowanego Przeciętnego Wynagrodzenia w gospodarce narodowej).

- ZUS prowadzi Konto Ubezpieczonego, na którym „wirtualnie” sumuje i waloryzuje Twoje comiesięczne wpłaty. Kumulują się podczas całej kariery, często dochodząc do całkiem imponujących sum. Są one jednak tylko (lub aż) „liczbą w systemie”, czyli zobowiązaniem państwa wobec obywatela, a nie „naprawdę zgromadzonymi gdziekolwiek pieniędzmi”. Dodam, że jest to najważniejsze zobowiązanie państwa, więc ZUS nie upadnie tak długo, jak państwo polskie jest wypłacalne.

- W momencie przejścia na emeryturę ZUS podlicza, ile masz na koncie ubezpieczonego, biorąc pod uwagę przeszłe stopy waloryzacji konta i subkonta w ZUS. Następnie sprawdza Twoją przewidywaną pozostałą długość życia w miesiącach, przez którą dzieli otrzymaną łączną kwotę składek po waloryzacji, otrzymując stawkę Twojej miesięcznej emerytury brutto.

Przykładowo: jeśli obywatel pracował od 25 do 65 roku życia, czyli przez 40 lat. Jego pensja wynosiła niezmiennie 3000 zł brutto miesięcznie. Oznacza to, że miesięczna wpłata na ZUS płacona przez niego i pracodawcę wynosiła 585,6 zł. Uzbierał on zatem na koncie kwotę 281 088 zł. Uwzględniając wieloletnią waloryzację, będzie to, powiedzmy, 400 000 zł (przypominam, że jest ona niższa niż w rzeczywistości, bo pomijamy wpływ inflacji na wynagrodzenia i waloryzację). Ma teraz 65 lat, więc spodziewana łączna długość jego życia wyniesie około 81 lat, dając kolejne 16 lat, czyli 192 miesiące życia. Emerytura miesięczna Jana powinna zatem wynieść 400 000 zł podzielone przez 192 miesiące, czyli około 2080 zł brutto miesięcznie.

Na tym obliczeniu kończymy teorię dotyczącą uproszczonego sposobu działania I i II filaru polskiego systemu emerytalnego.

Jak działa ZUS?

Jak można by usprawnić działanie ZUS-u?

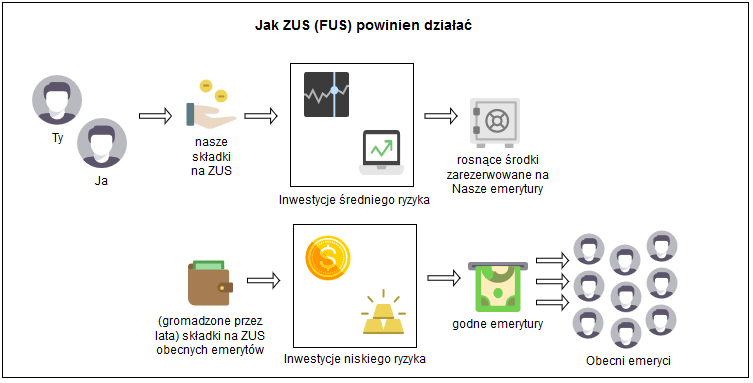

W idealnym świecie Twoje konto w ZUS faktycznie jest Twoje, są na nim prawdziwe środki (pieniądze/aktywa/instrumenty finansowe), którymi zarządzają profesjonaliści. Środki powinny być inwestowane w sposób rozsądny, tani i tak, aby nie tylko utrzymać wartość pieniądza, ale też, żeby powiększyć Twoją emeryturę w przyszłości. Tak działa między innymi główna część islandzkiego systemu emerytalnego, który jest zarówno tani dla państwa, jak i zyskowny dla obywatela (opisałem go szczegółowo we wpisie „Jak działa islandzki system emerytalny?„).

W takim systemie obecni emeryci odcinaliby kupony ze środków, które sami uzbierali w ciągu dziesiątek lat swojej pracy, nie obciążając tym procesem obecnych pracujących i podatników. Jest to moim zdaniem „najczystsza forma” działania systemu emerytalnego, jaką wymyślił człowiek i skutecznie działa (jako część lub jako całość systemu emerytalnego) w wielu krajach, co opisałem we wpisie „Gdzie w Europie są najwyższe emerytury?„. Poniższa grafika przedstawia sposób działania systemu opartego na takich założeniach:

Mechanizm takiego systemu emerytalnego działałby w sposób następujący:

- Każdy podatnik wpłacałby pieniądze na swoją przyszłość. Im więcej wpłaciłby, tym więcej mógłby potencjalnie otrzymać w przyszłości.

- Środkami podatników zarządzałby prywatny fundusz inwestycyjny, którego profil ryzyka wybierałby sam płatnik składek (czyli przyszły emeryt).

- Moment przejścia na emeryturę nie byłby arbitralnie narzucony, a każdy mógłby samodzielnie wybrać, kiedy uzbierane środki byłyby na tyle wysokie, by zapewnić mu godną emeryturę do końca życia. Załóżmy, że przyszły emeryt otrzymywałby co roku list z obliczoną na ten moment kwotą potencjalnej emerytury. Opcjonalnym wiekiem minimalnym mogłoby być 60 lat, ale im krócej pieniądze były zbierane i inwestowane, tym mniej znajdzie się na rachunku emeryta.

- Dodatkowo im wcześniej (w im młodszym wieku) przeszedłbyś na emeryturę, tym więcej lat życia zostałoby Ci do „obdzielenia” zgromadzonym majątkiem. Profesjonalni zarządzający funduszami dawaliby rekomendację w kwestii wysokości miesięcznego świadczenia, która mogłaby być prawnie ograniczona lub nie.

Podobny system emerytalny istnieje i działa między innymi na Islandii lub w Szwecji, o czym dość dobrze wiem, bo w latach 2013-2017 sam byłem elementem tego drugiego. Mimo że przepracowałem tam jedynie kilka lat, to część zgromadzonych przeze mnie środków jest inwestowana w funduszu emerytalnym, na który je kierowałem i po osiągnięciu polskiego wieku emerytalnego te środki zostaną przeniesione do ZUS, powiększając wysokość mojej uzbieranej w Polsce emerytury. Sprawiedliwość takiego systemu jest dla mnie niepodważalna, zwłaszcza na tle tego, jak działa nasz rodzimy I filar systemu emerytalnego, czyli ZUS, który jest systemem ubezpieczeń społecznych, a nie systemem gromadzenia kapitału na przyszłe własne emerytury.

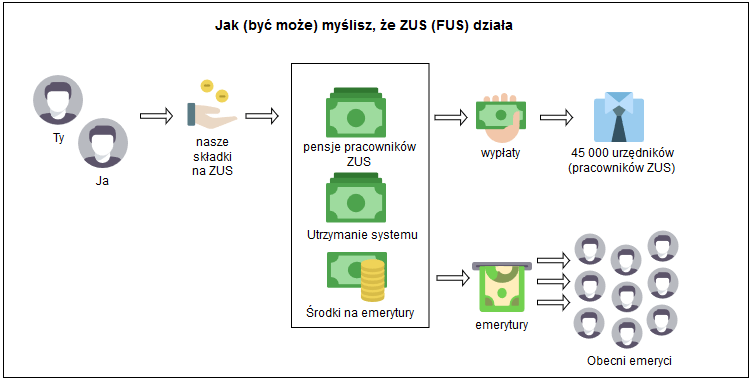

Wiele osób myśli, że ZUS działa następująco

Od teraz będziemy powoli schodzić na ziemię. Przejdźmy więc do najważniejszej części wpisu, czyli tej, w której opiszę sposób działania Zakładu Ubezpieczeń Społecznych (wraz z Funduszem Ubezpieczeń Społecznych, który wypłaca emerytom pieniądze). Zacznijmy od najważniejszego, czyli od faktu, że na naszych kontach emerytalnych nie ma pieniędzy, ponieważ są one na bieżąco wypłacane obecnym emerytom. To, co nazwano „Twoim kontem ubezpieczonego” jest w rzeczywistości niczym niepokrytym rejestrem w systemie komputerowym ZUS, czyli tzw. obietnicą społeczną.

Dokładnie to miał na myśli prof. Gwiazdowski, wypowiadając wcześniej wspomniane słowa o tym jak działa ZUS i w tym kontekście chyba ciężko jest się im dziwić. Diagram, który umieściłem poniżej, dość trafnie obrazuje zasadę działania polskiego systemu emerytalnego, choć świadomie pomija jeden aspekt (dopłaty z podatków), który omówię za chwilę:

Naturalnie w Twojej głowie może rodzić się teraz pytanie „to gdzie podziały się historycznie uiszczane wpłaty obecnych emerytów?”. Dodatkowo liczba pracowników ten instytucji mogła rzucić Ci się w oczy, wydając się niezwykle wysoka. W ZUS pracuje obecnie ponad 45 000 osób, co czyni go… trzecim co do wielkości pracodawcą w Polsce (zaraz po Poczcie Polskiej i Jeronimo Martins, będącym właścicielem sieci dyskontów spożywczych Biedronka).

„Armia” 45 tys. urzędników w ZUS pracuje nad obsługą około 8 mln emerytów i rencistów (stan na koniec 2018 roku), co oznacza, że na jednego pracownika ZUS na około 175 osób otrzymujących świadczenia. Dla porównania: w 2016 r. w Polsce mieliśmy jednego lekarza na 416 mieszkańców kraju. Przyznaję, że ciekawi mnie jak taki prosty z zasady biznes wymaga aż tylu pracowników, ale jedyną możliwością na uzyskanie odpowiedzi byłoby albo zatrudnienie się w ZUS, albo przepytanie jej obecnego lub byłego pracownika. Problemem jest to, że pieniędzy ze składek ZUS już teraz nie wystarcza, by pokryć koszty działania tej „megakorporacji”, których większość stanowią koszty obecnych emerytur.

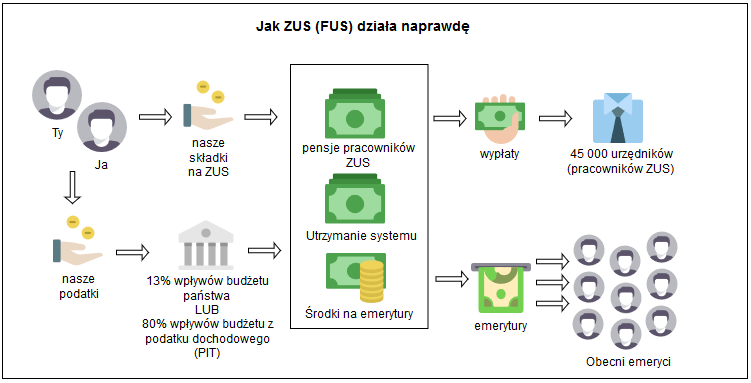

Jak działa ZUS?

Pamiętam moment, gdy po raz pierwszy analizując budżet państwa (zobacz też: „Na co państwo polskie wydaje pieniądze?” oraz „Analiza budżetu państwa polskiego na 2021 rok„) zauważyłem, że system emerytalny jest największą składową jego wydatków. Pomyślałem wtedy „jak to możliwe, że skoro składki na ZUS nie są podatkami, to mimo wszystko największą pozycją wydatkową z podatków jest właśnie ZUS?”. Okazuje się, że już teraz, czyli w 2019 roku 16,5 mln pracujących Polaków nie jest w stanie „utrzymać” 8 mln emerytów i rencistów wyłącznie ze swoich składek na ubezpieczenie społeczne. Na szczęście nie musi, ponieważ dopóki emerytury są zobowiązaniem państwa, to państwo może do nich dopłacać z podatków.

Aby obecni emeryci otrzymali należne im świadczenia, budżet centralny dokłada do ZUS-u i KRUS-u łącznie ponad 13% wszystkich swoich wydatków. Oznacza to, że niemal 80% wpływów z podatku dochodowego od osób fizycznych (PIT), które trafia do budżetu centralnego państwa (czyli około 39% wpływów z podatku dochodowego PIT ogółem) przeznaczone zostaje na utrzymanie obecnych emerytów i rencistów. Aby lepiej zrozumieć ten proceder, sugeruję Ci rzucić okiem na poniższy diagram, na którym przedstawiłem prawdziwy sposób działania instytucji ZUS/FUS:

Czy powinniśmy zatem zacząć się martwić? Z jednej strony nie, ponieważ jest to zobowiązanie państwa, więc nie gra większej roli to, czy ZUS jest samowystarczalny (może pokryć bieżące emerytury z bieżących składek emerytalnych), czy nie. Z drugiej strony można spodziewać się jakiejś niekorzystnej dla przyszłych emerytów zmiany systemu, ponieważ prognoza demograficzna nie budzi nadziei. Jeśli jesteś ciekaw, jak obliczyć swoją przyszłą emeryturę z ZUS, to zapraszam do przeczytania wpisu „Twoja emerytura (1/5) – Jak wyliczyć emeryturę z ZUS?„, który rozpoczyna serię emerytalną na moim blogu.

Wystarczy spojrzeć na piramidę demograficzną Polski, z której wynika, że o ile w 2019 r. stosunek aktywnych zawodowo do emerytów i rencistów wynosi około 2:1 to za 30 lat, w 2049 r. wynosić będzie tylko 6:5 (czyli prawie 1:1). Jak sądzisz: skoro 2 pracujących nie daje rady utrzymać ze swoich składek 1 emeryta, to czy nieco ponad 1 osoba płacąca składki ZUS utrzyma za 30 lat 1 emeryta? Odpowiedź jest dla mnie jasna: nie, a na pewno nie przy obecnej wielkości emerytur i wieku emerytalnym wynoszącym 60 i 65 lat odpowiednio dla kobiet i mężczyzn.

ZUS w swoim obecnym kształcie jest jak „pokoleniowa czarna dziura”, która z roku na rok może być w coraz gorszej sytuacji finansowej, a jej potrzeby podatkowe – biorąc pod uwagę trwający obecnie trend demograficzny – będą z czasem rosnąć, a nie spadać. W opozycji do tego stwierdzenia są analitycy ZUS, którzy w swoich raportach prognostycznych starają się dowieść, że potrzeby ZUS-u będą od 2026 roku spadać, a nie rosnąć, a więc będzie on z czasem czerpał z budżetu państwa proporcjonalnie coraz mniej, a nie więcej niż obecnie. Pytanie brzmi: czy można takiej prognozie ufać i czy (mimo 3 wariantów, które są w niej przedstawione) da się przewidzieć około 10 niezależnych czynników w horyzoncie 40 – 50-letnim z dużą dokładnością.

Nasz spokój powinno budzić to, że wypłaty emerytur są zobowiązaniem państwa do obywateli, więc niezależnie od tego, czy ZUS będzie potrzebował 100, 200 czy 300 miliardów złotych „dopłaty” z budżetu państwa, państwo nie będzie miało innego wyboru, niż tylko dopłacić to do ZUS (a właściwie FUS – Funduszu Ubezpieczeń Społecznych), aby ten mógł wykonać swoje zobowiązania wobec obywateli.

Czym lepszym można by zastąpić ZUS?

Rozumiem, że bardzo ciężko zmienić system, który od wielu lat działa bez szwanku i nagle „przenieść” jego całe zobowiązania na wpływy z podatków i równolegle stworzyć coś nowego (wyłącznie dla nowych pracujących). Jeśli jednak uparlibyśmy się, że chcemy zmienić obecny system na bardziej rynkowy/kapitałowy, to moim zdaniem jest to jak najbardziej wykonalne, tyle że będzie wymagało 1-2 pokoleń tranzycji ze starego do nowego systemu.

Uważam, że wszystkim, którzy do systemu wpłacali i wpłacają, powinno się zagwarantować obiecane wypłaty od wieku emerytalnego, choćby środki na nie szły w 100% z podatków płaconych przez obecnych pracujących. Bardzo istotnym jest, natomiast, aby umożliwić nowo wchodzącym na rynek pracy nieprzystępowanie do obecnego systemu emerytalnego i zaproponowanie im alternatywy w postaci systemu kapitałowego. Zaproponowałbym zatem system o poniższych cechach:

- Obywatel sam decyduje o tym ile procent jego pensji co miesiąc ma trafiać na jego inwestycyjne konto emerytalne (ewentualnie można ustalić pewne minimum).

- Konta emerytalne są prywatne i prowadzone przez profesjonalne fundusze, banki inwestycyjne oraz domy maklerskie. Środki „naprawdę” trafiają na konta przyszłych emerytów.

- W zależności od wieku pracownika, jego środki przekazywane są bardziej (młodzi) lub mniej (starsi) ryzykownym funduszom inwestycyjnym. Pracownik ma możliwość samodzielnej alokacji. O emerytalnej alokacji środków napisałem wpis „Jak przygotować portfel inwestycyjny do emerytury?„.

- Takie konta, podobnie jak IKE i IKZE, otrzymałyby zwolnienie z podatku od zysków kapitałowych (podatku belki), co zachęcałoby do udziału w systemie emerytalnym. Ten wariant I filaru emerytalnego mógłby również zostać narzucony prawnie, a ZUS zostałby zastąpiony prywatnymi funduszami o bardzo konkretnym schemacie działania i zobowiązaniach wobec przyszłych emerytów.

Powyższego nie uważam jako żadnej idylli i niemożliwości, bo już działa w wielu krajach na świecie. Martwi mnie jednak to jak wielu zwolenników posiada obecny system, przy czym wielu z nich ocenia jedynie obecną sytuację „system działa i stawki waloryzacji są wysokie”, zupełnie nie myśląc o jego przyszłości i potencjalnych negatywnych zmianach, które rządzący mogą wprowadzić do tego systemu. Piszę tu o podniesieniu wieku emerytalnego, zmniejszeniu stóp waloryzacji, albo zlikwidowaniu emerytur minimalnych, co może się w końcu odbyć (zwłaszcza jeśli w budżecie brakowało będzie środków z podatków).

Jeśli sukces systemu emerytalnego jest zależny od tego, że „do Polski imigruje 5 mln osób” lub od tego, że „wynagrodzenia będą gonić te europejskie” to śmiem powątpiewać w jakość i prawdziwość obecnych prognoz, zamiast tego preferując systemy oparte na rynkach kapitałowych.

Podsumowanie

Zapisz się do mojego newslettera: