ETF-y na bardzo modne aktywa.

O tych funduszach ETF mówią wszyscy. Ich aktywa wzrosły w 2020 roku często kilkukrotnie, a pytań o nie otrzymuję w dziesiątkach, jeśli nie w setkach. Czas poważnie przeanalizować najmodniejsze fundusze ETF i ustalić, czy któryś z nich nadaje się do portfela inwestora defensywnego (lub do portfela jakiegokolwiek inwestora), bo modne aktywa mają to do siebie, że zwykle są przy okazji bardzo drogie. Pod ostrzałem znajdą się ETF-y na spółki wodne, blockchainowe oraz te zajmujące się bateriami i pojazdami przyszłości. We wpisie zastosuję parę nowych konwencji, w tym infografiki podsumowujące ETF-y w chwili, gdy piszę ten wpis, czyli w lutym 2021 roku.

Każdy ETF ocenię pod kątem jego wielkości, czyli wartości aktywów oraz liczby spółek w portfelu, wyceny i kosztów rocznych. Na koniec ocenię go od 1 do 10 z perspektywy inwestora defensywnego, od razu zdradzając Ci, że tylko jeden ETF będzie dla takiego inwestora akceptowalny, ale i tak daleki od optymalnego zakupu. Są to gorące fundusze na najmodniejsze branże, a zatem ich wzrosty nieco oderwały się od fundamentów (co zresztą powiedziałem o całej giełdzie we wpisie „W co inwestować w 2021 roku? Mój portfel na I półrocze 2021„). Tym niemniej fajnie jest czasem popisać także o celebrytach wśród ETF-ów, a nie tylko męczyć czytelników tym, co wg mnie tanie i rozsądne. Miłej lektury!

Podcast

W skrócie

Z tego artykułu dowiesz się:

- Które ETF-y są obecnie najgorętsze, czyli jest na nie moda.

- Jak radziły sobie w ostatnim roku ETF-y na wodę, baterie, blockchain i pojazdy przyszłości.

- Co znajduje się w środku tych ETF-ów i jak wysoko jest obecnie wyceniane.

- Czy zakup któregoś z tych ETF-ów może być rozsądną inwestycją w obecnej chwili.

Powiązane wpisy

- Najciekawsze fundusze ETF UCITS na 2025 rok

- Jak zwiększyć zysk swojego portfela? Najciekawsze aktywne ETF-y

- Inwestowanie w technologię. Najlepsze ETF na spółki technologiczne

- ETF (2/6) – Jak wybrać ETF? Narzędzia do znajdowania i oceny ETF-ów

- Lista zagranicznych ETF-ów dostępnych przez polskie konta maklerskie

- Które fundusze ETF płacą najwyższe dywidendy?

- Fundusze ETF z dźwignią. Szaleństwo czy sensowny składnik portfela?

Fundusze ETF na spółki wodne

Odkąd legendarny inwestor Mike Burry (to ten z filmu „The Big Short” oraz ten, który zapoczątkował „wyciskanie shortów” na GameStop) wspomniał o tym, że „inwestuje w wodę„, spółki wodne wróciły do łask inwestorów. Zacznijmy od zdefiniowania „ETF-ów na wodę”, czyli spółek zajmujących się szeroko pojętą gospodarką wodną. Należą do nich następujące rodzaje przedsiębiorstw:

- Oczyszczanie ścieków (uzdatnianie wody).

- Gospodarka wodna (np. przesył wody)

- Transport i gospodarka odpadami wodnymi.

- Szeroko pojęta hydraulika.

Oferta w polskich biurach maklerskich

W chwili obecnej polski inwestor będzie miał do wyboru dwa różne ETF-y na spółki wodne, z których tylko jeden wydaje mi się godny uwagi. Mowa tutaj o papierach od Lyxora (FR0010527275) oraz iShares (IE00B1TXK627), przy czym ten pierwszy kupimy tylko w BOSSA, zaś ten drugi w każdym z trzech przodujących w ofertach zagranicznych ETF-ów, polskich domów maklerskich, czyli w mBanku, XTB i BOSSA. Oto obecna oferta tych papierów, bazująca na aktualnej wersji mojej listy ETF-ów:

GIEŁDA i ticker | KOD ISIN | Pełna nazwa | Dostępny w |

|---|---|---|---|

EPA:WAT | FR0010527275 | LYXOR WORLD WATER UCITS ETF | BOSSA |

LON:IH2O | IE00B1TXK627 | ISHARES GLOBAL WATER UCITS | XTB |

FRA:IQQQ | IE00B1TXK627 | ISHARES GLOBAL WATER UCITS | mBank, BOSSA |

LON:DH2O | IE00B1TXK627 | ISHARES GLOBAL WATER UCITS | mBank |

Dlaczego ponad ETF Lyxora preferuję ten od iShares? Choć koszty obydwu papierów są podobne, a wynoszą 0,6% dla Lyxora, a 0,65% dla iShares, to przekonuje mnie większa liczba firm w portfelu tego drugiego. Fundusz iShares jest też nieco lepiej zróżnicowany geograficznie, co wpływa bardzo pozytywnie na ryzyko związane z inwestycją w niego. Co więcej, ETF Lyxora posiada tylko 30 spółek, z czego 6 największych z nich stanowi ponad połowę aktywów tego funduszu. Często to powtarzam, ale nie przepadam za płaceniem 0,6% rocznie za fundusz, którego 50% stanowi jedynie 6 spółek. Z tej perspektywy fundusz iShares Global Water UCITS jest o wiele bardziej zróżnicowany:

GIEŁDA I TICKER | Benchmark | liczba spółek i komentarz |

|---|---|---|

EPA:WAT | World Water cw Total Return Index | 30 spółek. 53% USA, 13% UK, 13% Japonia, 11% Szwajcaria, 7% Francja i 3% inne kraje. |

LON:IH2O, FRA:IQQQ, LON:DH2O | S&P Global Water Index | 50 spółek. 50% USA, 13% UK, 9% Francja, 7% Szwajcaria, 4% Kanada, 3% Chiny i 14% inne kraje. |

Choć spółki wodne rezydują głównie w krajach rozwiniętych, a proporcja funduszu przypomina trochę skład MSCI World czy FTSE Developed Markets, to w jego składzie znajdziemy także spółki z rynków wschodzących. Zarządzanie funduszem (jak na liczbę spółek w jego składzie) jest trochę drogie, a jego TOP 5 spółek również stanowi aż 31% całego funduszu, co i tak jest wynikiem lepszym od ETF-a Lyxora. Jako że ciekawszy wydaje mi się właśnie ETF od iShares, to właśnie go weźmiemy w kolejnych akapitach pod lupę.

Prześwietlenie ETF-a IH2O

Choć na pierwszy rzut oka największe 5 pozycji akcyjnych w portfelu tego funduszu jest dosyć drogie, to po przeczytaniu kolejnych rozdziałów, w których opisałem ETF-y na baterie, blockchain i pojazdy być może zmienisz zdanie. TOP 5 spółek, czyli największe 5 z 50, które stanowią blisko 30% portfela funduszu IH20 (znanego też jako IQQQ i DH2O) wyceniane są obecnie na 47-krotność swoich rocznych zysków. Jest to wg mnie bardzo droga wycena, której genezę zrozumiesz, gdy zaraz dojdziemy do wykresu cen jednostki tego ETF-a z ostatnich kilku lat. Zacznijmy od udziału w funduszu i wskaźników C/Z dla największych 5 spółek z jego portfela:

Spółka | udział w funduszu | C/Z |

|---|---|---|

AMERICAN WATER WORKS INC | 9,23% | 45 |

XYLEM INC | 8,92% | 47 |

VEOLIA ENVIRON. SA | 5,39% | 45 |

HALMA PLC | 4,77% | 53 |

PENTAIR | 4,62% | 22 |

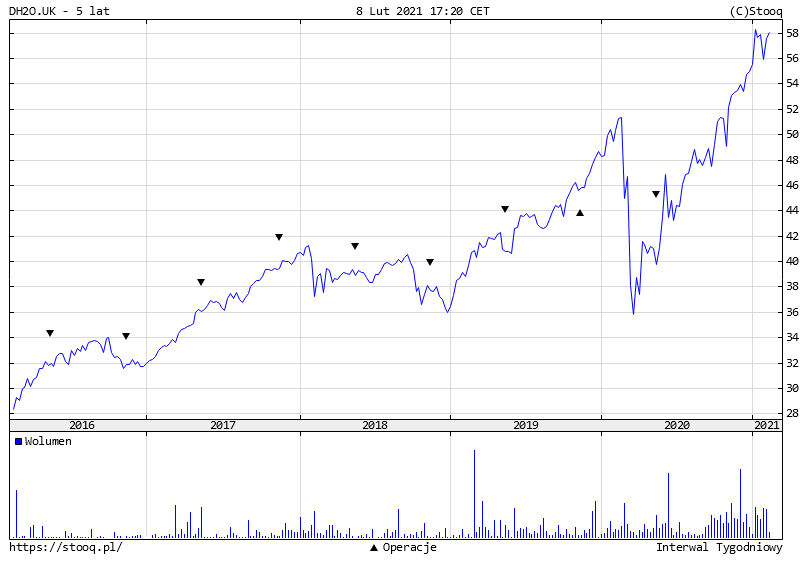

Z powyższych w miarę rozsądnie wyceniana jest tylko amerykańska spółka Pentair. Obecne wyceny American Water Works, Xylem, Veolia Environ i Halma są bardzo zawyżone i ciężko jest mi znaleźć tego wyjaśnienie inne niż rekomendacje legendarnego Mike-a Burry-ego. Po przyjrzeniu się wykresowi cen jednostek ETF-a iShares Global Water UCITS jasnym staje się, że 2020 rok mocno namieszał w kwestii jego wyceny, gdyż startowały one w ubiegłym roku z całkiem defensywnej w kontekście wyceny pozycji:

Skoro jest to wpis o ETF-ach na modne aktywa, czyli najmodniejszych funduszach ETF, to chyba nie mogło być inaczej. Cena jednostki DH2O najpierw, między styczniem, a kwietniem 2020 roku, spadła o 30%, by w całym 2020 roku dać zwrot na poziomie 13,7%. Jest to niezwykle ciekawe w kontekście tego, że ten ETF iShares wypłaca (bardzo niskie, bo poniżej 1% jego wartości, ale dwa razy do roku) dywidendy, ale jego cena od 2016 roku prawie nieprzerwanie rośnie. Najlepsze były lata 2017 i 2019, w których cena jednostki rosła aż o 30%, przy czym wzrost od „marcowego dołka” roku 2020 do końca roku był naprawdę imponujący. Pozwól, że podzielę się teraz z Tobą opinią o ETF-ie na spółki wodne.

Co myślę o ETF-ie na spółki wodne?

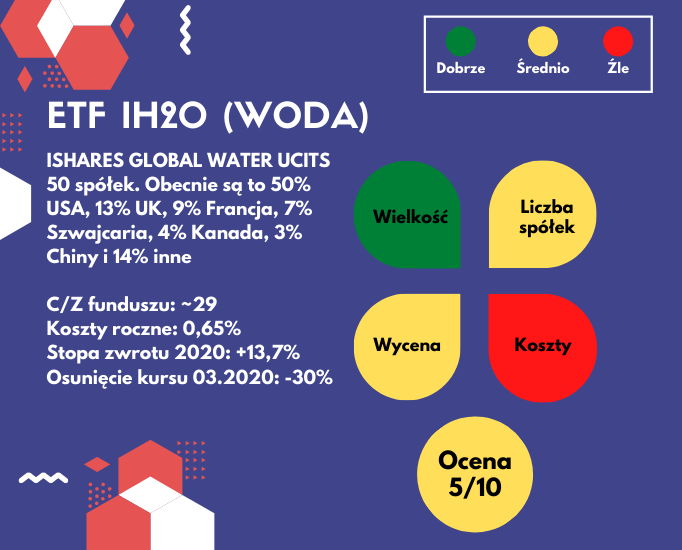

Niewątpliwą zaletą ETF-a IH2O jest jego wielkość aktywów. W chwili pisania tego tekstu wynosiła ona 2 mld dolarów, co jak na ETF-y branżowe jest wartością bardzo wysoką. Tak duża kwota aktywów niemal gwarantuje inwestorowi, że nie będzie tutaj żadnych problemów z płynnością, ani (przynajmniej obecnie) ryzyka likwidacji tego funduszu. Wskazuje to też na jego popularność, która niewątpliwie wpłynęła na budowanie takiej potęgi wśród branżowych ETF-ów globalnych. Wycenę i portfel tego ETF-a oceniłem neutralnie, bo przy C/Z średniej spółki w jego składzie na poziomie 29 nie mogę napisać, że jest on tani. Co do liczby spółek to 50 jest liczbą dość niewielką, ale mimo wszystko zbyt dużą, by próbować replikować taki indeks samemu. Poniżej załączam infografikę, która podsumowuję moją ocenę tego ETF-a na dzień dzisiejszy:

Kupując fundusz IH2O (aka DH2O lub IQQQ) wchodzimy w posiadanie 50 firm z całego świata, przy czym dominują tu USA, Wielka Brytania, Francja, Szwajcaria i Kanada, a więc rynki rozwinięte. Jego zakup porównałbym do wyboru tylko dużych firm związanych z gospodarką wodną z indeksu MSCI ACWI, gdyż znajdują się tu też spółki chińskie. IH2O na pewno miewał kiedyś lepsze (bardziej defensywne) wyceny, choć nie ulega wątpliwości, że Mike Burry może mieć trochę racji co do przyszłościowości tej branży, stąd zostawiam mu ocenę 5/10, która oznacza „dobry ETF, ale mógłby być trochę tańszy”. Czas na ETF na producentów baterii i spółki luźniej powiązane z bateriami.

Fundusze ETF na producentów baterii

Fundusze, które zaraz przedstawię, inwestują w spółki mniej lub bardziej powiązane z przechowywaniem energii, ale nie wszystkie z nich są producentami baterii. Do spółek, które wchodzą w skład tych ETF-ów należą przedstawiciele następujących segmentów gospodarki:

- Producenci baterii.

- Spółki materiałowe i wydobywcze.

- Firmy R&D zajmujące się badaniem nowych technologii przechowywania energii.

Bardzo modne spółki „na baterie” należą więc do kilku różnych segmentów, przy czym wszystkie one wchodzą w skład łańcucha dostaw związanego z bateriami. Bez materiałów i bez technologii nie byłaby możliwa produkcja baterii, a więc decydując się na taki ETF pamiętaj, że kupujesz spółki różnego typu, a nie tylko producentów baterii. Zacznijmy od przyjrzenia się ofercie funduszy ETF na baterie u polskich maklerów.

Oferta w polskich biurach maklerskich

Choć polski inwestor będzie miał do wyboru dwa różne fundusze ETF, to w chwili obecnej można je nabyć tylko w dwóch domach maklerskich. Pierwszym funduszem jest BATT (IE00BF0M2Z96), czyli L&G BATTERY VALUECHAIN UCITS dostępny w BOSSA, a drugim VOLT (IE00BKLF1R75), czyli WISDOMTREE BATTERY SOLUTIONS UCITS dostępny w mBanku:

GIEŁDA i ticker | KOD ISIN | Pełna nazwa | Dostępny w |

|---|---|---|---|

AMS:BATT | IE00BF0M2Z96 | L&G BATTERY VALUECHAIN UCITS ETF | BOSSA |

LON:VOLT | IE00BKLF1R75 | WISDOMTREE BATTERY SOLUTIONS UCITS ETF | mBank |

Od razu zastrzegę, że ten drugi „spodobał mi się” o wiele bardziej z uwagi na mnogość spółek w jego portfelu. W przeciwieństwie do posiadającego tylko 31 spółek funduszu BATT fundusz VOLT cieszy portfelem złożonym z 93 spółek, co jak na branżowy ETF jest wynikiem bardzo dobrym. Ciekawe jest rozłożenie geograficzne obydwu funduszy ETF, w którym rynki azjatyckie przodują nad Stanami Zjednoczonymi, a rozłożenie walutowe jest bardzo zdrowe i różnorodne:

GIEŁDA I TICKER | Benchmark | liczba spółek i komentarz |

|---|---|---|

AMS:BATT | Solactive Battery Value-Chain Index | 31 spółek. 28% Japonia, 23% USA, 14% Australia, 9% Korea, 6% Chiny, 6% Niemcy, 4% Francja 4% Holandia, 3% Szwajcaria, 3% inne kraje. |

LON:VOLT | WisdomTree Battery Solutions Index | 93 spółki. 28% Chiny, 22% USA, 15% Japonia, 5% Korea, 5% Australia, 4% Niemcy, 4% Belgia, 3% Norwegia, 3% Tajwan, 3% Izrael, 8% inne kraje. |

ETF BATT, ze względu na duży udział Japonii i Stanów (łącznie ponad 50%) będzie lepszym wyborem dla osób chcących skupić się raczej na rynkach rozwiniętych, zaś ETF VOLT dla osób chcących zbilansować rynki wschodzące z rozwiniętymi. Osobiście bardziej przekonał mnie VOLT z uwagi na liczbę spółek i niższe koszty roczne (0,4% wobec 0,49% dla BATT). Z drugiej strony BATT posiada dwukrotnie więcej aktywów od VOLT (obecnie około 500 mln dolarów wobec 250 mln dolarów), ale zalety VOLT ze stajni WisdomTree przemawiają do mnie na tyle, że to właśnie ten ETF weźmiemy teraz pod lupę.

Prześwietlenie ETF-a VOLT

Poza bardzo chwytliwą nazwą ETF VOLT posiada wiele zalet. Do największych z nich należy to, że kupuje on prawie 100 różnych spółek, a największe 5 pozycji stanowi obecnie „tylko” około 19% jego kapitału. Niestety wraz z zaletami, ujawniają się pewne wady, do których w tym przypadku należą iście maniakalne wyceny spółek z jego portfela. Dla przykładu załączam tabelę z 5 największymi pozycjami z portfela VOLT na połowę lutego 2021 roku:

Spółka | udział w funduszu | C/Z |

|---|---|---|

Plug Power INC | 5,08% | -193 (strata) |

Contemporary Amperex Technology | 3,77% | 200 |

Ganfeng Lithium Co Ltd | 3,65% | 358 |

GEM Co Ltd | 3,65% | 75 |

Umicore | 3,62% | 50 |

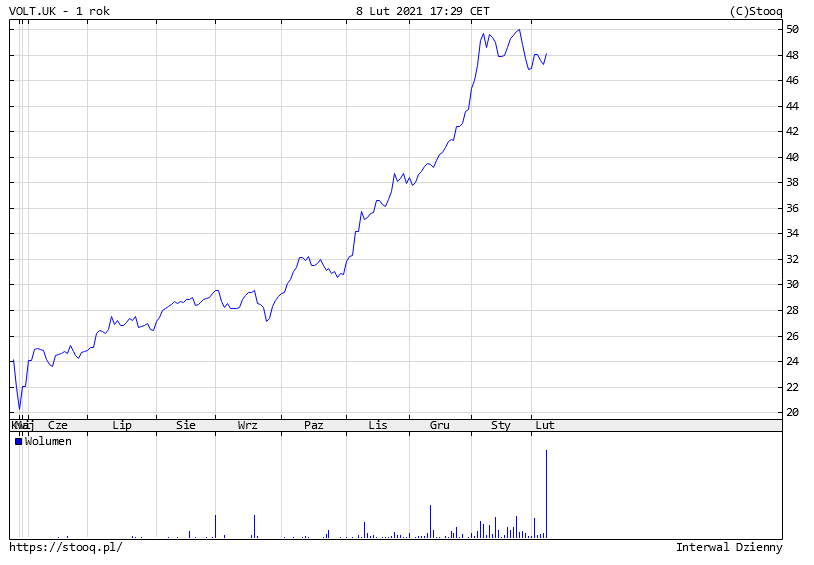

Przypomnę teraz fragment, w którym wspomniałem, że wyceny spółek wynoszące około C/Z 40 oraz całego ETF-a wynosząca około 29, to „w dzisiejszych standardach nic takiego”. Jeśli o ETF VOLT chodzi to największa spółka w jego składzie, czyli Plug Power nie wykazała w ostatnich 3 kwartałach żadnego zysku, więc jej C/Z jest ujemne. Pozostałe spółki „straszą” współczynnikiem ceny do zysku wynoszącym między 50, a 400, co do defensywnych odczytów nie należy. Cały ETF na baterie wykazuje obecnie C/Z w wysokości 34, czyli jest relatywnie droższy od ETF-a na wodę. Przyczynę tego stanu rzeczy odnajdziemy w zeszłorocznym wykresie cen jednostek tego ETF-a:

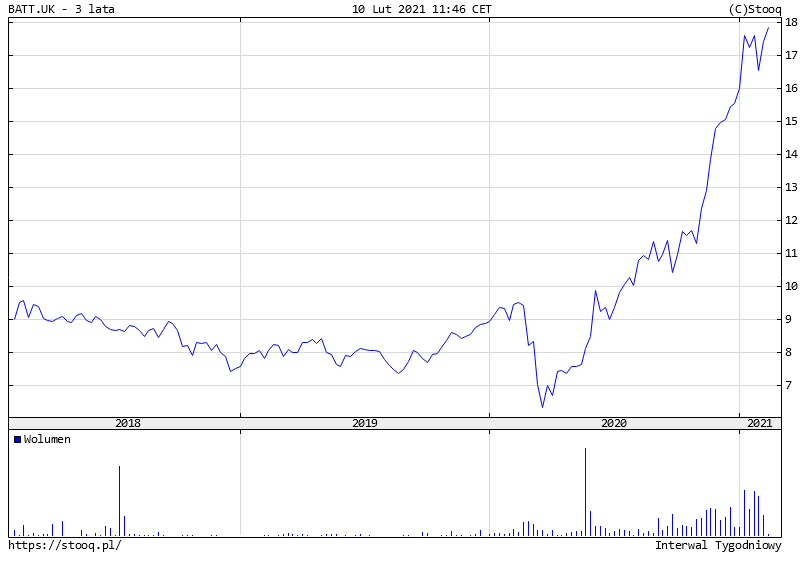

Na pewno rozumiesz teraz, dlaczego nazwałem ten wpis „najmodniejsze fundusze ETF”. Ciężko jest oprzeć się wrażeniu, że tak gigantyczny wzrost (z 24 do 50, czyli o ponad 100%) w ciągu jednego roku wynika prawdopodobnie z mody i „nagonki” bardziej niż z czegokolwiek innego. Jako że VOLT istnieje od niecałego roku to, by zarysować kontekst „pożyczę” wykres od ETF-a BATT, który inwestuje w – bądź co bądź – podobne spółki:

Sytuacji z lat 2018-2019 nie nazwałbym inaczej niż całkowitym uśpieniem. W 2020 roku stało się coś, co spowodowało, że cała branża producentów i wynalazców baterii poszybowała w górę niczym tulipany w XVII wieku (no dobra, może trochę mniej, przynajmniej póki co). Jak w tym kontekście oceniam ETF na spółki związane z gromadzeniem i przechowywaniem energii?

Co myślę o ETF-ie na baterie?

ETF VOLT jest drogi i posiada (jak na modną branżę) dosyć niewielkie aktywa (10x mniejsze od ETF-a na wodę IH2O, o którym pisałem w poprzednim rozdziale tego wpisu). Niewątpliwym plusem tego funduszu jest przyszłościowość tej branży oraz liczba spółek w indeksie. Jak na branżowy ETF to jego koszty wynoszące 0,4% rocznie są więcej niż akceptowalne, co sprawiło, że wystawiłem mu ocenę tylko trochę niższą od ETF-a na wodę. Może i 4/10 nie wygląda imponująco, ale dobrze oddaje ryzyka, które wiążą się z inwestycją w ten ETF w obecnym otoczeniu rynkowym:

Imponująca stopa zwrotu z 2020 roku wynosząca 109% bije na alarm, gdyż w przyszłych kwartałach i latach szansa na powtórzenie takiego wyniku jest marginalna. Dodatkowo współczynnik C/Z dla całego funduszu wynosi 34, a więc mniej więcej tyle, co indeksu S&P500 w chwili, gdy piszę te słowa. Pozwala to sądzić, że baterie dalej nie są branżą (całościowo) drogą, ale tanimi bym ich nie nazwał. Omówmy teraz ETF na technologię blockchain.

Fundusze ETF na technologię blockchain

O ile znalezienie informacji o spółkach wodnych, związanych z bateriami i automotive było dosyć proste, to już identyfikacja firm kojarzonych z blockchain i kryptowalutowami taka łatwa nie była. Jedyny ETF na blockchain dostępny w polskich biurach i domach maklerskich jest ETF ze stajni Invesco bazujący na benchmarku Elwood Blockchain Global Equity Index. Autorzy benchmarku przyznają, że daje on ekspozycje na „spółki, które trudnią się rozwojem technologii blockchain”, ale w praktyce są to bardzo zróżnicowane przedsiębiorstwa, np.:

- Spółki technologiczne, zajmujące się infrastrukturą, danymi i szeroko pojętą analityką.

- Banki i giełdy kryptowalut.

- Spółki produkujące układy scalone/elektronikę, np. portfele kryptowalut.

- Spółki produkujące wyspecjalizowane koparki do kryptowalut.

- Portale, na których można uiszczać płatności kryptowalutami.

Jest to bardzo szeroka grupa spółek, ale warto w tym miejscu podkreślić, że w indeksie Elwood Blockchain znajduje się o wiele więcej spółek w pewnym sensie zależnych od popularności i kondycji kryptowalut, niż od innych zastosowań technologii blockchain. Omówmy teraz ETF-y (w zasadzie jeden ETF w dwóch wersjach geograficznych) na blockchain, które na dzień dzisiejszy może kupić polski inwestor.

Oferta w polskich biurach maklerskich

W tym przypadku domy i biura maklerskie nie dały nam specjalnego wyboru, bo w chwili obecnej dostępny jest dla nas tylko BNXG/BCHN, czyli INVESCO ELWOOD GLOBAL BLOCKCHAIN UCITS ETF. Zakupisz go w wariancie niemieckim w mBank i BOSSA oraz w wariancie brytyjskim w BOSSA:

GIEŁDA i ticker | KOD ISIN | Pełna nazwa | Dostępny w |

|---|---|---|---|

FRA:BNXG | IE00BGBN6P67 | INVESCO ELWOOD GLOBAL BLOCKCHAIN UCITS | mBank, BOSSA |

LON:BCHN | IE00BGBN6P67 | INVESCO ELWOOD GLOBAL BLOCKCHAIN UCITS | BOSSA |

ETF ten posiada średnią liczbę spółek, wynoszącą 48, z czego 60% to spółki amerykańskie i japońskie. Poza nimi, w ETF-ie BCHN znajdziemy także przedsiębiorstwa japońskie, koreańskie i tajwańskie, przy czym producenci sprzętu to głównie spółki azjatyckie, a jego „konsumenci”, czyli spółki technologiczne i giełdy kryptowalut to zwykle firmy zachodnie. Pełen przekrój geograficzny firm z tego ETF-a znajdziesz w tabeli poniżej:

GIEŁDA I TICKER | Benchmark | liczba spółek i komentarz |

|---|---|---|

FRA:BNXG LON:BCHN | Elwood Blockchain Global Equity Index | 48 spółek. 35% USA, 25% Japonia, 10% Korea, 9% Tajwan, 7% Kanada, 4% Chiny, 3% Hiszpania, 2% Australia, 2% Rosja, 3% inne kraje. |

Jako że kwestia wyboru jest tu oczywista, przejdźmy od razu do prześwietlenia ETF-a BCHN, by zrozumieć trochę lepiej co znajduje się w jego portfelu.

Prześwietlenie ETF-a BCHN

W przypadku ETF-a na bardzo modny segment blockchain największe 5 spółek stanowi około 25% jego portfela. Są to spółki o zróżnicowanym profilu, przy czym te największe mają dosyć spekulacyjne wyceny (C/Z 187 i 92), co doskonale widać w tabeli:

Spółka | udział w funduszu | C/Z |

|---|---|---|

MICROSTRATEGY INC | 6,33% | 187 |

SILVERGATE CAPITAL CORP | 5,74% | 92 |

MONEX GROUP INC | 4,73% | 36 |

TAIWAN SEMICONDUCTOR MANUFACTURING | 4,45% | 37 |

CME GROUP INC | 3,62% | 28 |

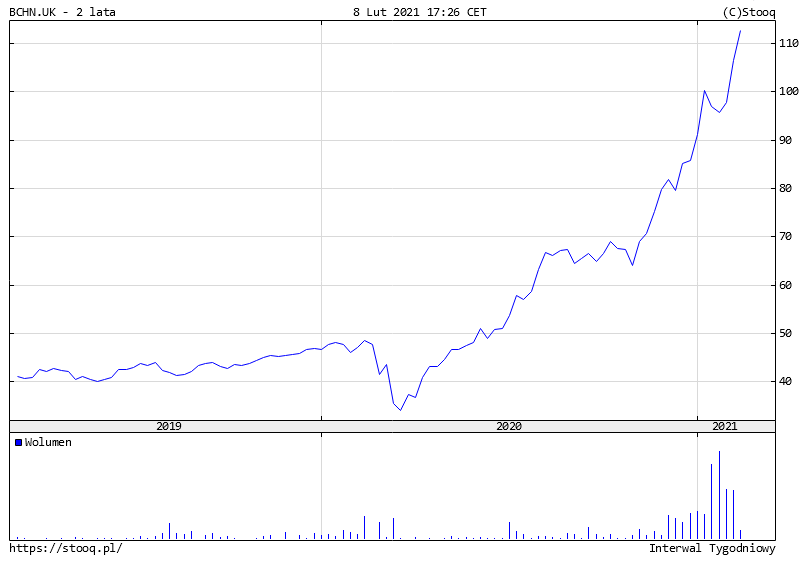

Poza spółkami technologicznymi, w portfelu ETF-a BCHN znajdziemy także bardziej defensywnie wyceniane spółki produkcyjne, zajmujące się produkcją portfeli kryptowalut i specjalnych „koparek” służących do wydobywania nowych jednostek walut wirtualnych. Biorąc pod uwagę to, że ostatnimi czasy Bitcoin wrócił do łask inwestorów, nie dziwi fakt, że fundusz BCHN zyskał prawie 100% na wartości w roku 2020:

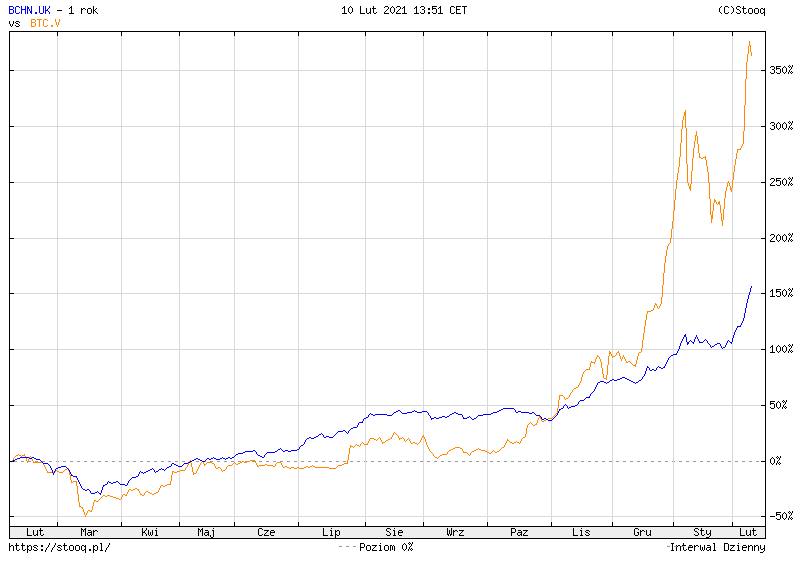

Choć spektakularny wzrost ceny jednostki tego ETF-a z zeszłego roku przypisywany jest wzrostowi popularności Bitcoina, to chciałbym zauważyć, że nie poruszają się one w bezpośredniej korelacji. Na wykresie poniżej zestawiam zmianę cen ETF-a BCHN z ceną Bitcoina w dolarze amerykańskim:

Choć poruszają się one w bardzo zgodnym trendzie, to na kursie ETF-a BCHN „ciąży” fakt, że są tam również spółki dosyć luźno z kryptowalutami związane. Nie zmienia to faktu, że biznesy związane z blockchain będą zyskiwać w czasach, gdy ta technologia jest popularna, a tracić w czasach, gdy cena Bitcoina mocno spada i staje się on postrzegany jako instrument spekulacyjny. Między innymi z tego powodu zdecydowałem się ocenić ten ETF najniżej z opisywanych we wpisie funduszy, co wyjaśnię w kolejnym akapicie.

Co myślę o ETF-ie na spółki blockchain?

ETF BCHN rodzi we mnie bardzo mieszane uczucia. Z jednej strony powinien gromadzić on akcje spółek związanych z bardzo nowatorską i przyszłościową technologią, a z drugiej zdominowany on jest przez spółki związane z produkcją i handlem kryptowalutami. Po co kupować ETF, który posiada spółki związane z kryptowalutami, jeśli ceny tych drugich są bezpośrednio ze spółkami skorelowane? Pokusiłbym się o stwierdzenie, że równie dobrze można kupować co miesiąc Bitcoin za małe kwoty niezależnie od ceny niż „bawić się” w inwestycję w ETF BCHN. Zwłaszcza że posiada on szereg wad, które dobrze podsumowuje poniższa infografika:

ETF BCHN dostaje neutralne oceny za wielkość aktywów (ok. 700 mln USD) oraz liczbę spółek (48), ale jego wycena i koszty są na bardzo wysokim poziomie. Ciężko jest wyjaśnić zakup ETF-a na modną branżę, która powoli wydaje się przegrzana (patrz: ceny kryptowalut, a raczej ich wzrost w ostatnich tygodniach i miesiącach), do której należą przewartościowane spółki o średnim wskaźniku C/Z wynoszącym 40. Dodając do tego jego roczne koszty zarządzania w wysokości 0,65% (swoją drogą: 0,65% za kupowanie 48 spółek?!) nie mogę znaleźć żadnego dobrego powodu na zakup tego ETF-a w obecnej cenie. 3/10 to ocena i tak zawyżona i to tylko dlatego, że stale widzę potencjał w technologii blockchain. Czas na omówienie mojej ulubionej z modnych branż, czyli pojazdów przyszłości.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Fundusze ETF na spółki zajmujące się pojazdami przyszłości

Czy „pojazdy przyszłości” nie brzmią atrakcyjnie? Jeśli myślisz, że spółki z tej branży zajmują się wynajdywaniem latających samochodów, dronów, mono raili i przekraczających 1000 km/h pociągów, to niestety jesteś w błędzie. Poprzez „future mobility” rozumie się zwykle producentów aut elektrycznych i hybrydowych, ale wśród spółek z portfela ETF-a na pojazdy przyszłości znajdziemy też kilku przedstawicieli innych branż. W takim ETF-ie znajdują się akcje spółek z następujących segmentów gospodarki:

- Spółki produkujące nowoczesne auta, zwykle elektryczne.

- Spółki produkujące nowoczesną infrastrukturę drogowo-kolejową.

- Spółki zajmujące się przesyłem i infrastrukturą danych.

- Spółki wydobywcze i materiałowe, związane z surowcami potrzebnymi do budowy nowoczesnych produktów transportowych.

Segment pojazdów przyszłości przypomina nieco ten dotyczący baterii, gdyż spółki są ze sobą luźno powiązane, tworząc cały łańcuch dostaw usług i produktów wykorzystywanych w nowoczesnych pojazdach. Również w tym przypadku polski inwestor nie będzie miał w czym przebierać, bo dostępny dla niego jest tylko jeden ETF i to u jednego maklera.

Oferta w polskich biurach maklerskich

Zupełnie jak w przypadku BCHN, oferta dotycząca future mobility jest dotychczas bardzo wąska. Jedynym ETF-em, który dostępny jest dla inwestora korzystającego z polskiego konta maklerskiego jest XMOV, czyli XTRACKERS FUTURE MOBILITY UCITS ETF serwowany przez BOSSA:

GIEŁDA i ticker | KOD ISIN | Pełna nazwa | Dostępny w |

|---|---|---|---|

FRA:XMOV | IE00BGV5VR99 | XTRACKERS FUTURE MOBILITY UCITS ETF 1C | BOSSA |

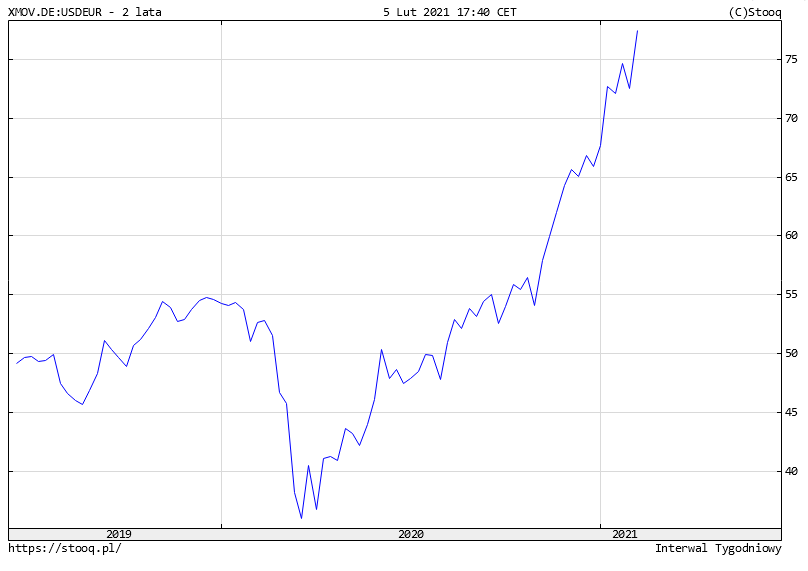

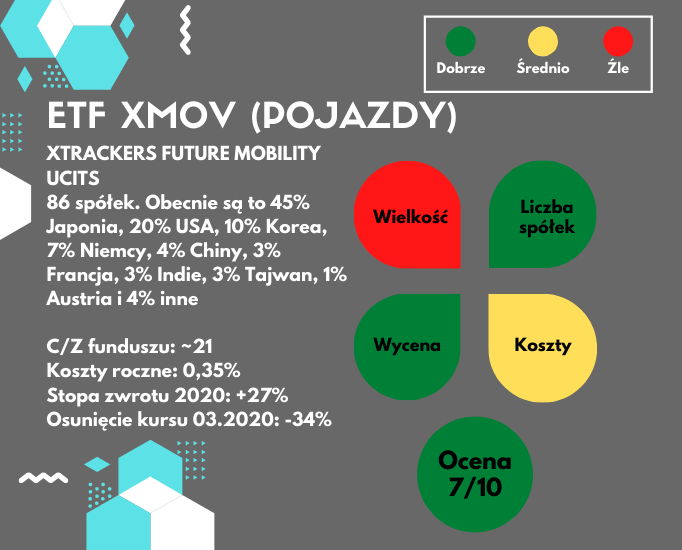

ETF ten opiera się na indeksie Nasdaq Globall Yewno Future Mobility Index, w którego skład wchodzą głównie spółki japońskie. Ta koncentracja geograficzna na drugim największym rynku rozwiniętym świata, to w obecnej chwili pewnego rodzaju fenomen i swoisty ewenement wśród funduszy ETF. Zawiera on bowiem aż 45% spółek japońskich, a „tylko” 20% amerykańskich. Pozostałe 35% jego portfela stanowią spółki koreańskie, niemieckie, chińskie i francuskie, a także indyjskie (zgadnij, o jaką firmę chodzi :P) oraz tajwańskie. Pełen rozkład geograficzny spółek z portfela ETF-a XMOV znajdziesz poniżej:

GIEŁDA I TICKER | Benchmark | liczba spółek i komentarz |

|---|---|---|

FRA:XMOV | Nasdaq Global Yewno Future Mobility Index | 86 spółek. 45% Japonia, 20% USA, 10% Korea, 7% Niemcy, 4% Chiny, 3% Francja, 3% Indie, 3% Tajwan, 1% Austria, 4% inne kraje. |

Jako że i tym razem polski inwestor nie będzie miał specjalnego wyboru, przejdźmy prosto do części, w której zajrzymy pod maskę ETF-a na nowoczesne auta (i inne pojazdy).

Prześwietlenie ETF-a XMOV

ETF XMOV kompletnie deklasuje konkurencję jeśli chodzi o równomierny rozkład swoich aktywów. Bardzo pozytywnym jest dla mnie fakt, że w jego portfelu jest obecnie 86 spółek, a „najcięższe wagowo pięć” stanowi tu około 10% jego aktywów. Niestety współczynnik C/Z jego 2 największych pozycji budzi grozę, wynosząc odpowiednio 236 dla BYD Company i 1331 dla Tesla Motors, którego „na szczęście” jest w tym ETF-ie jedynie 2,63%:

Spółka | udział w funduszu | C/Z |

|---|---|---|

BYD Company | 2,66% | 236 |

Tesla Motors | 2,63% | 1331 |

Hyundai Motor | 1,78% | 31 |

KIA Motors | 1,76% | 16 |

Japan Steel Works | 1,72% | 30 |

Pomimo „dzikich wycen” pierwszych dwóch składowych portfela tego ETF-a, większość z nich wyceniana jest dość defensywnie. W połowie lutego 2021 roku współczynnik C/Z dla całego ETF-a wynosił 21, czyli o wiele mniej niż średnia dla przegrzanych rynków zachodnich. Ciekawość może budzić fakt, że zachowuje on ten (w dzisiejszych standardach) defensywny wskaźnik pomimo tego, że cena jego jednostek wzrosła w 2020 roku o prawie 30%. Fundusz ten został bardzo osłabiony przez wybuch pandemii choroby COVID-19, co objawiło się aż 34% spadkiem w marcu 2020 roku:

Mimo burzliwej historii i bardzo małej wielkości aktywów (115 mln dolarów) postanowiłem dać temu ETF-owi szansę, oceniając go wyżej od funduszy na wodę, blockchain i baterie. Detale dotyczące mojej oceny znajdziesz w kolejnym akapicie.

Co myślę o ETF-ie na nowoczesne pojazdy?

Sporo spółek, dotknięta pandemią, ale bardzo przyszłościowa branża, która w zeszłym roku nie wzrosła o 100%, a bliżej 30% i relatywnie niskie koszty roczne sprawiły, że przyznałem XMOV ocenę 7/10. Choć nie jest to moja ulubiona branża, a wysoka obecność rozgrzanej Tesli wzmaga mój sceptycyzm do tego funduszu, to pośród ETF-ów z tego wpisu wydaje się on najlepszym wyborem dla fundamentalisty. Na poniższej infografice znajdziesz szereg istotnych danych dotyczących tego funduszu:

Na minus jest tu duża koncentracja Japonii, którą stabilizuje fakt, że fundusz ten posiada raczej tańsze (fundamentalnie) spółki. C/Z tego funduszu jak na rozgrzaną i modną branżę stale daje potencjał do wzrostów, a roczne koszty raczej zachęcają, niż odstraszają od inwestycji w jego jednostki. Jedynym problemem są niskie aktywa, które w obecnej wielkości (115 mln dolarów) są około 19-krotnie niższe od aktywów pierwszego ETF-a, który omawialiśmy w tym tekście, czyli IH2O. Być może także i tu pomógłby Tweet Elona lub artykuł Mike-a Burry-ego, ale pomijając żarty z modnych ETF-ów tylko ten wydaje mi się mieć jakikolwiek potencjał inwestycyjny. Pora na podsumowanie wpisu.

Podsumowanie

Założę się, że w komentarzach pojawią się pytania o inne modne branże, ze wskazaniem na biotech i fotowoltaikę. Fundusze ETF wybrałem w tym wpisie uznaniowo, kierując się intuicją, liczbą pytań i wpisów na forach oraz własnymi preferencjami. O słynnym IQQH wspomniałem już we wpisie „Które fundusze ETF płacą najwyższe dywidendy?„, którego był on raczej antybohaterem, niż bohaterem. Jak pewnie domyślasz się czytając moje wpisy – nie jestem wielkim fanem modnych, drogich i przegrzanych branż, a skupienie inwestorów na danym segmencie rynku raczej mnie od niego odstrasza, niż mnie do niego przyciąga.

Jestem natomiast ciekaw, jakie jest Twoje podejście do modnych branż i jeszcze modniejszych ETF-ów na segmenty rynku, które – niczym celebryci – mają teraz swoje pięć minut. W innym wpisie na blogu – „Jak zwiększyć zysk swojego portfela? Najciekawsze aktywne ETF-y” przeanalizowałem też modne ETF-y technologiczne, m.in. na AI, robotykę i półprzewodniki. Wszystkich zainteresowanych technologią zapraszam do jego lektury. A jeśli chcesz zainwestować prościej, wybierając cały sektor technologiczny, to zapraszam do lektury wpisu

„Inwestowanie w technologię. Najlepsze ETF na spółki technologiczne„, w którym przedstawiam fundusze ETF na szeroki sektor technologiczny.

Mam nadzieję, że się podobało i zachęcam do polubieniu mojej strony na Facebooku, na której często publikuję teksty o ETF-ach i dołączenia do naszej grupy dyskusyjnej, która aż się prosi o dyskusję o modnych ETF-ach.

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.