Przyspiesz swój zysk...lub stratę.

Przeglądając listę ETF-ów, którą w ramach bloga prowadzę, z pewnością natknąłeś się kiedyś na symbol „lev”, oznaczający z angielska „leveraged„, co w tłumaczeniu na polski oznacza ETF lewarowany lub ETF z dźwignią. Fundusze ETF z dźwignią są z natury o wiele bardziej zmienne od „standardowych”, dlatego sam w nie raczej nie inwestuję i wobec tego nie poruszałem wcześniej ich tematu na blogu. Z czasem czytelnicy zadawali mi coraz więcej pytań ich dotyczących, aż w końcu ich liczba osiągnęła „masę krytyczną”, a więc postanowiłem wreszcie o nich napisać. W tym tekście wyjaśnię jak działają fundusze ETF z dźwignią, ale też które z nich są dostępne dla inwestora korzystającego z jednego z polskich domów i biur maklerskich i w jaki sposób (jeśli w ogóle) można próbować wykorzystywać je do budowy własnego portfela inwestycyjnego.

I tu pojawia się pierwszy problem, gdyż fundusze ETF z dźwignią – ze względu na swój sposób działania – raczej nie nadają się na stabilny i pewny budulec rozsądnego portfela długoterminowego. Co więcej, nie będą one też głównym narzędziem w repertuarze spekulanta, który zamiast lewarowanych ETF-ów użyje w swoich „zagraniach” jednej z wielu kategorii derywatów, np. kontraktów różnicowych (CFD). Do kogo jest zatem adresowana bogata oferta lewarowanych ETF-ów i czy istnieje rozsądny sposób włączenia ich do swojego portfela inwestycyjnego? Szukając odpowiedzi na to pytanie, zaczniemy od rozdziału, w którym opiszę ich sposób działania, byś lepiej zrozumiał z czym masz do czynienia, słysząc „leveraged ETF„.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Jak działają fundusze ETF z dźwignią.

- Ile ETF-ów z lewarem jest na rynku i przez jakie konta maklerskie da się je kupić.

- Do czego wykorzystać można fundusze ETF z dźwignią.

- Na co należy uważać przy inwestowaniu w ETF-y z lewarem.

Powiązane wpisy

- Lista zagranicznych ETF-ów dostępnych przez polskie konta maklerskie

- Jak zwiększyć zysk swojego portfela? Najciekawsze aktywne ETF-y

- Co to są Managed Futures i czy są alternatywą dla akcji i obligacji?

- ETF (1/6) – Co to są fundusze ETF i dlaczego warto w nie inwestować?

- Najmodniejsze fundusze ETF – woda, baterie, blockchain i pojazdy przyszłości

- Inwestycyjny wstęp (1/6) – spekulacja a inwestowanie

Jak działają fundusze ETF z dźwignią?

ETF-y z dźwignią – w przeciwieństwie do większości „zwykłych” funduszy ETF – cechuje syntetyczna replikacja, a więc budowa w oparciu o kontrakty terminowe raczej niż o fizyczne aktywa pod spodem. W przypadku ETF-ów „lewar” (nazywany też „dźwignią”) działa w horyzoncie jednodniowym, w praktyce oznaczając mnożenie dziennego wyniku indeksu bazowego zwykle dwu- lub trzykrotnie.

I właśnie tutaj znajduje się największa pułapka związana z inwestowaniem w ETF-y z lewarem, polegająca na tym, że nie mnożą one długoterminowego wyniku indeksu bazowego o daną dźwignię, zamiast tego mnożąc ich wyniki jednodniowe, a więc poruszając się w sposób bardzo mało przewidywalny. Wyjaśnię to na przykładzie w kolejnym akapicie, dając Ci dobry pogląd na podstawy działania ETF-ów z dźwignią.

Obserwuj moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Inwestycja w zwykły, a w lewarowany indeks

Jako że większość ETF-ów to fundusze indeksowe, a więc z natury tanie i proste w budowie twory podążające za pewnymi powszechnie znanymi wzorcami, to i w przypadku ETF-ów z dźwignią nie jest inaczej i większość z nich przybiera formę funduszy indeksowych. Jedną, bardzo istotną różnicą jest to, że mnożą one dzienny wynik, który uzyskałyby indeksy „pod spodem”, co rozpoznamy po „x2” „x3” oraz „daily leveraged” w ich nazwach. Na rozgrzewkę zaprezentuję Ci jak zmieniałaby się w czasie wartość hipotetycznego ETF-a w wersji zwykłej oraz takiego z trzykrotną dzienną dźwignią:

Etf (1D) | ETF (skumulowany) | ETF z dźwignią x3 (1D) | ETF z dźwignią x3 (skumulowany) |

|---|---|---|---|

+2% | +2% | +6% | +6% |

+3% | +5,06% | +9% | +15,54% |

+3% | +8,21% | +9% | +25,93% |

-2% | +6,04% | -6% | +18,38% |

-4% | +1,80% | -12% | +4,17% |

Nie bez powodu pogrubiłem czcionkę dla skumulowanych wyników z trzeciego oraz piątego dnia symulacji. Już na początku wpisu chciałbym podkreślić jakim błogosławieństwem jest dźwignia dla trzech zyskownych dni pod rząd, a jakim przekleństwem staje się ona przy wystąpieniu nawet jednego dnia dużych spadków, w tym przypadku rzędu -4%. Zwróć uwagę na skumulowany wynik z inwestycji w ETF z dźwignią, który po trzech niezłych dniach skończył na niemal +26% podczas gdy „zwykły” ETF zaliczył nieco ponad 8% zysku. Wystarczyły jednak dwa gorsze dni, by ten drugi prawie zrównał się wynikiem z pierwszym, nielewarowanym kończąc na +4,17%, mimo że ETF podążający za indeksem bez lewara wrócił z +8,21% na +1,80%, więc dosyć nieznacznie.

Największym ryzykiem (ale i największą szansą) dla lewarowanych funduszy ETF są zatem dni o bardzo dynamicznych wzrostach lub spadkach indeksów, co bardzo mocno sugeruje korzystanie z takich rozwiązań w możliwie krótkim, maksymalnie kilkudniowym terminie. Przestrogę dla chcących wykorzystać fundusze ETF z dźwignią do budowy portfeli długoterminowych w postaci ruchów cen takich funduszy wobec zmian cen indeksu bazowego zawarłem w kolejnym akapicie.

Zabójczy efekt dźwigni w okresach spadków

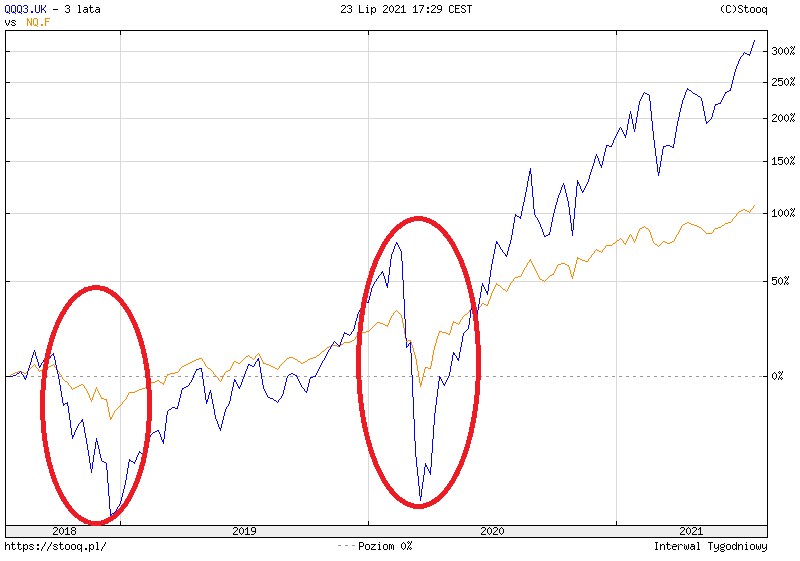

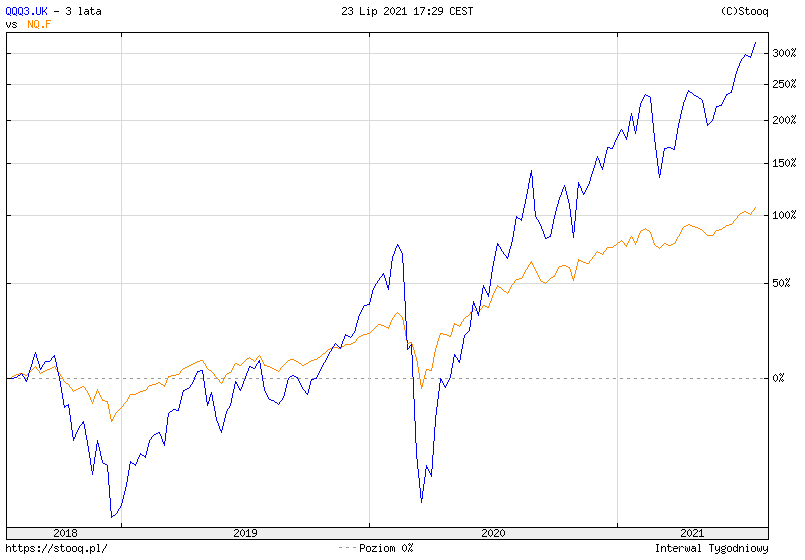

Nic tak nie przekonuje odbiorcy jak pokazanie mu danego zjawiska na praktycznym przykładzie z życia. Właśnie dlatego skupimy się teraz na potencjalnej inwestycji w zawierający głównie spółki technologiczne, bardzo zmienny w ostatnich latach amerykański indeks NASDAQ 100. Jeśli oceniamy jedynie efekt końcowy inwestowania w ETF QQQ3, czyli WisdomTree NASDAQ 100 3x Daily Leveraged to wygląda on naprawdę dobrze, gdyż w ciągu 3 lat przyniósłby inwestorowi ponad 300% zysku. Jeśli przyjrzymy się jednak przebiegowi zmian wartości tego funduszu wobec indeksu bazowego bez lewara, prędko zauważymy, że „coś jest nie tak”:

Pozwoliłem sobie zaznaczyć na czerwono dwa okresy, w których indeks bazowy tracił odpowiednio 24% (2018) i 34% (2020) na wartości od szczytu. W obydwu przypadkach sprawiało to, że zainwestowane w lipcu 2018 roku pieniądze kończyły „lekko pod kreską”, sprawiając, że inwestor był chwilowo na niewielkiej stracie. Inwestycja w fundusz ETF QQQ3 sprawiłaby, że w grudniu 2018 roku inwestor straciłby wobec poprzedniego szczytu 57%, a w marcu 2020 roku aż 70% swoich środków!

Dodam jeszcze, że przed „minikryzysem 2020 roku” inwestor z dźwignią byłby na ok. 75% „plusie”, tylko po to, by po miesiącu znaleźć się 48% pod kreską. Jeśli podobna zmienność jest dla Ciebie akceptowalna, to pomyśl o zajęciu się spekulacją, ale większości odwiedzających odradzałbym podobne rozwiązania. Teraz, z perspektywy roku 2020 i 2021 dotychczas, ten fundusz ETF wygląda bardzo zachęcająco, kusząc szalonym, 870% zyskiem od „covidowego dołka”, jednak nie sądzę, że istnieje jakikolwiek inwestor, który w niego wtedy zainwestował i trzyma go po dziś dzień.

Uważam wręcz, że tacy inwestorzy robiliby błąd, korzystając z krótkoterminowego narzędzia spekulacji na styl długoterminowego inwestowania, narażając przy tym część swojego kapitału na ogromne, nawet kilkudziesięcioprocentowe spadki dzienne. Może to kontrowersyjne, bo „zysk to zysk”, ale współczuję osobom, którym takie instrumenty spodobają się na tyle, by wcielić je do długoterminowego portfela inwestycyjnego tylko po to, by przy pierwszym możliwym gorszym dniu, zobaczyć jak bardzo stopniał ich zainwestowany kapitał. Idąc dalej, warto zauważyć, że część funduszy ETF z dźwignią oferuje „shortowanie”, a więc granie przeciwko tudzież granie na spadki, co w polskich warunkach wcale nie jest takie proste.

Dźwignia dodatnia i dźwignia ujemna

Poza mnożeniem swoich dziennych zysków lub strat niektóre ETF-y z dźwignią umożliwiają też shortowanie wybranych indeksów. Jeśli nigdy wcześniej nie spotkałeś się z pojęciem shortowania lub grania na krótko to bez wchodzenia w zbędne szczegóły techniczne oznacza to granie „przeciwko” danemu instrumentowi finansowemu, lub indeksowi. Najprościej można wyobrazić to sobie jako taki „zakład”, że – zamiast wzrastać – dany instrument bazowy będzie tracić na wartości, na czym – dzięki shortowaniu – moglibyśmy potencjalnie zarobić.

Jako że znam naprawdę niewielu inwestorów, którym udaje się konsekwentnie na shortowaniu zarabiać, to napiszę tylko, że takie fundusze oznaczyłem na mojej liście ETF-ów tematem (kolumna E) „short – lev” i po tej kombinacji fraz bezproblemowo znajdziesz każdy z nich. Obecnie jest ich około 10, przy czym każdy z nich oferuje shortowanie… z dźwignią. Fundusze ETF typu „short – lev” są więc instrumentami „antykryzysowymi”, którymi biegły inwestor aktywny mógłby na przykład zabezpieczyć swoje długie pozycje (odwrotność shortów, czyli zwyczajnie kupione akcje i ETF-y) przed nadmierną stratą w warunkach dynamicznych spadków na giełdach. Jedynym problemem jest to, że nikt podobnych spadków nie potrafi przewidzieć, a więc zwykle o dobrym momencie na ich użycie dowiadujemy się już „po fakcie”. Rozdział teoretyczny zakończymy, podsumowując plusy i minusy funduszy ETF z dźwignią.

Plusy i minusy ETF-ów z dźwignią

Gdy już zrozumiesz, że ETF-y z dźwignią służą (albo powinny służyć) głównie do krótkoterminowej spekulacji i to najlepiej „drobnymi” środkami, warto przyjrzeć się im nieco bardziej całościowo. Do ich największych wad należą wysokie (średnio 1% wobec 0,20% dla „zwykłych ETF-ów) koszty roczne, niska płynność oraz niekoniecznie dokładne podążanie za indeksem bazowym. To ostatnie, czyli różnicę odwzorowania wyjaśniłem we wpisie „ETF (4/6) – Ile kosztują fundusze ETF? Prowizje i opłaty funduszy ETF„, który warto nadrobić, by zrozumieć tę niezwykle istotną wadę takich ETF-ów. O wadach i zaletach tych funduszy napisałem więcej w poniższej tabeli, którą zainteresowani tematem mogą przejrzeć dokładniej:

Wady ETF-ów z dźwignią | ZALETY ETF-ów z dźwignią |

|---|---|

Są niebezpieczne. Początkujący inwestor musi zrozumieć efekt procentu składanego przy inwestycji w lewarowany ETF. Kilka gorszych dni z rzędu może "spalić" inwestorowi większość jego kapitału. | ETF-y z dźwignią względnie tanio (1-2% rocznie) amplifikują dziennie stopy zwrotu z indeksów. Mogą być zatem pomocne w strategiach traderskich/daytradingu. |

ETF-y z dźwignią wykorzystują derywaty, co sprawia, że odwzorowują indeksy bazowe trochę gorzej od prostych, nielewarowanych ETF-ów. | ETF-y z dźwignią mogą być proxy do inwestowania w derywaty. Dzięki nim inwestor nie musi rozumieć certyfikatów faktorowych i CFD, mając podobny efekt inwestycyjny. |

W długim terminie ETF-y z dźwignią nie odwzorowują indeksu bazowego. Wyjaśnię to we wpisie na przykładach. | Różnica odwzorowania ETF-ów z dźwignią jest w większości równie niewielka, co tych bez dźwigni. |

Niektóre ETF-y z dźwignią są bardzo mało płynne. Ich zakup może nie być tak łatwy, jak w przypadku zwykłych ETF-ów. | ETF-y z dźwignią kupuje się na giełdzie, a więc równie prosto, co "zwykłe" ETF-y. |

ETF-y z dźwignią posiadają oczywiście swoje zalety, do których zaliczam mimo wszystko niskie (jak na możliwość „grania” z dźwignią) opłaty i to, że oferują proste dzienne granie „na lewarze”. Plusem ETF-ów z dźwignią jest też animator rynku (autoryzowany uczestnik), który tworzy nowe jednostki w momencie zwiększonego popytu, co pozwoli zainwestować w taki fundusz na przykład w kryzysowych warunkach, jeśli komukolwiek uda się je przewidzieć. Przejdziemy teraz do drugiego rozdziału wpisu, w którym opiszę ofertę ETF-ów z dźwignią, w które zainwestować będzie mógł inwestor korzystający z polskiego konta maklerskiego z dostępem do rynków zagranicznych.

Jakie ETF-y z dźwignią kupi polski inwestor?

W ofercie polskich domów i biur maklerskich jest ich obecnie (łącznie) 31, zaś wśród wszystkich ETF-ów europejskich z lewarem może być nawet 60-70, choć wyszukanie ich utrudnia fakt, że na justETF.com nie ma większości ETC i ETN-ów, w tym również tych z dźwignią. Bez zbędnego przedłużania przejdźmy do przedstawienia liczby ETF-ów z dźwignią, które znajdują się obecnie w ofercie BM mBanku, DM BOŚ oraz XTB.

Oferta lewarowanych ETF-ów w polskich domach maklerskich

Jako że wpis ten będzie aktualny przez maksymalnie kilka tygodni od jego wydania, to sugeruję sprawdzić obecną ofertę poszczególnych domów i biur maklerskich, wykorzystując moją listę ETF-ów. W dniu pisania tego wpisu polskie domy i biura maklerskie z ofertą zagranicznych ETF-ów posiadały „na stanie” następującą liczbę funduszy z dźwignią:

- BM mBanku/eMakler: 7 ETF-ów z dźwignią. Tylko te „podstawowe”, a więc na S&P 500, WIG20, złoto, srebro oraz ropę naftową.

- XTB: 10 ETF-ów z dźwignią. Głównie na indeksy akcji i obligacji skarbowych. Kompletny brak ETF-ów lewarowanych na surowce i metale szlachetne.

- DM BOŚ (BOSSA): 24 ETF-y z dźwignią. Oferta bardzo kompletna, w której są właściwie wszystkie typy lewarowanych funduszy ETF. Zwłaszcza imponująca jest liczba tych na surowce i kruszce.

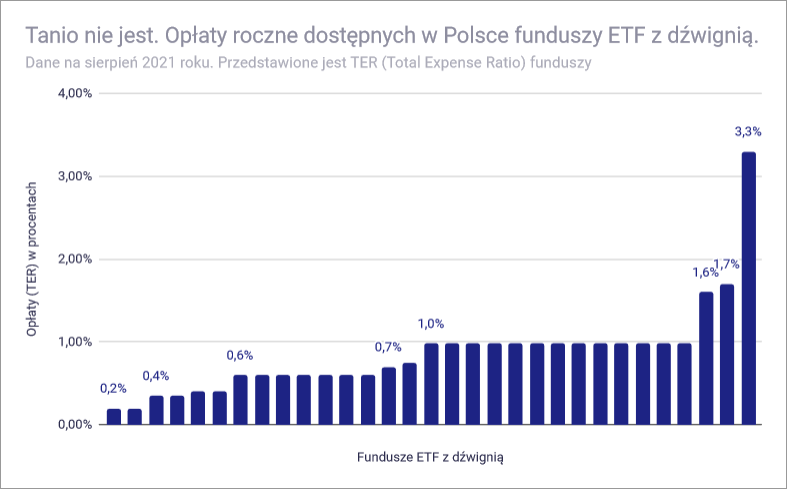

Z uwagi na fakt, że ten sam ETF może być dostępny w dwóch lub we wszystkich trzech domach maklerskich, to unikalnych funduszy ETF z dźwignią jest obecnie nie 41 (jak wynikałoby z sumy powyższych liczb), a jedynie 31. Przy okazji wymieniania wad funduszy ETF z dźwignią wspomniałem o ich kosztach rocznych mierzonych współczynnikiem TER (Total Expense Ratio). Niestety dla większości funduszy jest on bardzo wysoki i ze świecą można szukać tanich ETF-ów z lewarem.

Koszt roczny ETF-ów z dźwignią

ETF-y z dźwignią są średnio o wiele droższe od tych nielewarowanych, kosztując raczej 0,6% rocznie i więcej, a w niektórych przypadkach nawet 3,3% rocznie, czym „zawstydzają” nawet część funduszy aktywnych. Rozkład rocznych kosztów ETF-ów z dźwignią dostępnych obecnie przez polskie konta maklerskie zamieściłem poniżej:

Pytanie brzmi: w jakim stopniu powinniśmy się martwić kosztami rocznymi funduszy, których z natury nie powinno się trzymać na rachunku dłużej niż dzień (ew. tydzień), a więc wpływ TER na naszą inwestycję będzie tu pomijalny? Bardziej doświadczeni inwestorzy zwrócą tu uwagę na jednorazowe koszty transakcyjne oraz na płynność tych funduszy, która może odegrać znacznie większą rolę w naszych łącznych kosztach inwestycji w lewarowane ETF-y. Skoro „jak wiele” i „jak drogie” mamy już za sobą, to warto sprawdzić na jakich indeksach bazują lewarowane ETF-y dostępne w polskich domach maklerskich.

Co najprościej kupić z lewarem?

Ze względu na liczbę funduszy ETF o tym profilu, najłatwiej jest kupić ETF z dźwignią na akcje oraz ten „przeciwko akcjom”, czyli fundusz na akcje typu short. Na drugim miejscu są surowce i kruszce, których zakup z dźwignią – ze względu na zmienność przynajmniej „dorównującą” akcjom – mógłby w przeszłości skończyć się różnie. Trzecie miejsce zajmują inne aktywa, w tym obligacje skarbowe (2 fundusze) oraz zmienność (VIX), będącymi funduszami bardzo specjalistycznymi, których użycie znacznie wychodzi poza ramy tego wpisu. Całościowo 31 unikalnych funduszy, które obecnie są w ofercie polskich domów i biur maklerskich, klasyfikuje się do następujących kategorii:

Możemy więc zgodzić się, że dla chcącego nic trudnego oraz z tym że oferta polskich domów i biur maklerskich na tego typu aktywa jest dosyć bogata. Nadeszła pora na najważniejszą część wpisu, w której przeanalizujemy wspólnie kilka wykresów historycznych cen funduszy ETF z dźwignią wraz z porównaniem ich do ruchów przynależnym im indeksów bazowych.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć IKE/IKZE z bogatą ofertą ETF-ów?

Mój link obniża prowizję na rynkach zagranicznych z 0,29% do 0,24%.

Szukasz zagranicznego konta maklerskiego?

Pełen ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Efekt dźwigni ETF w praktyce

Teoria teorią, ale aby porządnie zrozumieć temat, warto jest zaznajomić się z jego praktyczną stroną. W tym rozdziale wpisu zamieściłem po kilka wykresów i tabelek z danymi, które pozwolą Ci dogłębnie zrozumieć mechanizm działania ETF-ów z dźwignią i ocenić czy w Twojej strategii inwestycyjnej znalazłoby się na nie miejsce. Zaczniemy od ETF-ów na surowce, kontynuując z ETF-ami na kruszce, a następnie na indeksy akcji.

Lewarowany ETF na surowce

Ropa naftowa i gaz ziemny mają za sobą burzliwe kilka lat, przy czym obydwa surowce po kilkunastu miesiącach spadków odrobiły lub niemal odrobiły wcześniejsze straty. Niestety nie da się tego samego powiedzieć o funduszach ETF 3LNG oraz LNGA, które inwestują w gaz ziemny z dźwignią 3x oraz 2x. Ich przebiegi cenowe pokazują niszczący wpływ procentu składanego w długim terminie, gdzie w roku 2019 indeks bazowy (kontrakty futures na gaz ziemny) straciły około 25%, a fundusze z dźwignią odpowiednio 60% i 80% swojej wartości. Ten destruktywny efekt widać na poniższym wykresie 3-letnich przebiegów indeksu oraz opisywanych ETF-ów z lewarem:

Kolejną ważną rzeczą, której nauczymy się z powyższego wykresu, jest to, że lewarowany ETF może mieć problem z odrobieniem strat. Zwróć uwagę, że od połowy roku 2020 na aktywie bazowym, jakim jest gaz ziemny, obserwujemy zdecydowany trend wzrostowy (łącznie +166%), a ETF 3LNG (dźwignia x3) nawet nie odrobił strat sprzed wybuchu pandemii COVID-19. Ten zaskakujący efekt występuje wtedy, gdy okres dużych wzrostów przeplatany jest z okresem sporych spadków cen aktywa bazowego, co zaobserwować można w sierpniu i wrześniu roku 2020.

Jeszcze ciekawszy może być w tym kontekście wykres kontraktów futures na kukurydzę zestawiony z ETF-em LCOR, który zapewnia analogiczny zwrot, tyle że z 2-krotną dźwignią. Na wykresie zmian cen kukurydzy między lipcem 2020 roku a kwietniem 2021 roku mieliśmy niemal nieprzerwany wzrost, dzięki któremu instrument bazowy podrożało o 139%. W tym samym okresie lewarowany ETF podrożał o spektakularne 386%. Problem jedynie w tym, że jak tylko odwrócił się trend aktywa bazowego, to stracił on ponad 40% swojej wartości, przy okazji redukując wielomiesięczny zysk inwestora o połowę:

Wszystkie trzy opisane tu fundusze ETF to dosyć drogie (ok. 1% rocznie) i bazujące na zmiennych surowcach fundusze, których na pewno nie powinno się trzymać na rachunku dłużej niż przez kilka godzin. Czy zatem lepszą (mniej zmienną) alternatywą byłby lewarowany ETF na metale szlachetne, np. na złoto lub srebro? Zaraz zobaczysz jak lewarowane fundusze ETF na kruszce zachowują się w okresach mniej zdecydowanych ruchów, które można by nazwać raczej trendem bocznym niż silną tendencją wzrostową.

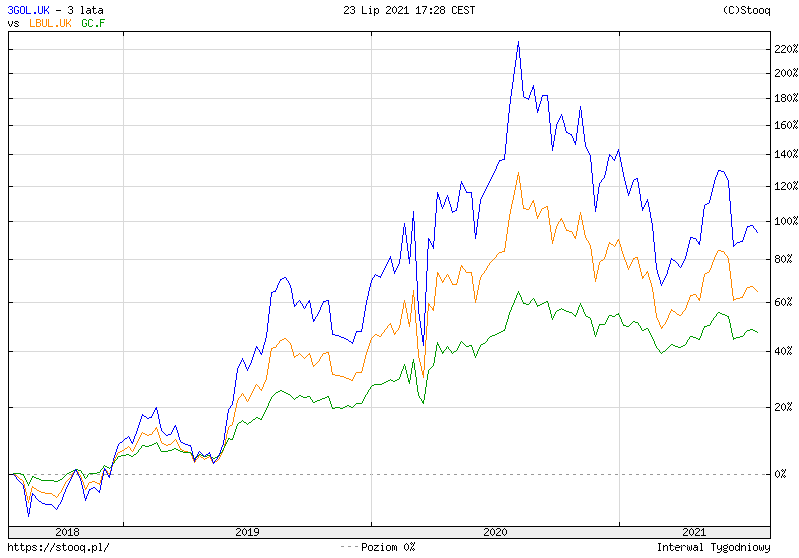

Lewarowany ETF na kruszce

Zaczniemy od niezwykle popularnego wśród polskich inwestorów złota. Ten szlachetny kruszec jest od 3 lat w umiarkowanym trendzie wzrostowym (łącznie +40%, ale od roku właściwie „nic się nie dzieje”), co wygenerowało raczej przewidywalne (w pozytywny sposób) wzrosty na ETF-ach lewarowanych na złoto. ETF-y 3GOL (3x) oraz LBUL (2x) faktycznie całkiem nieźle poradziły sobie w tym okresie i (przewidywalnie) ETF o największej dźwigni jest obecnie na największym „plusie”:

W przypadku złota widoczne jest również ryzyko w postaci gorszego okresu, który złotu przytrafił się w lutym i w czerwcu tego roku, sprowadzając lewarowane ETF-y mocno w dół. Powyższy wykres jest bardzo ciekawy również w kontekście porównania wielkości obydwu dźwigni, by zauważyć o ile bardziej zmienne jest zachowanie ETF-a 3GOL, czyli tego o największej dźwigni. Czy zatem ETF z dźwignią 2x nadaje się do zwykłego portfela inwestycyjnego? Na pewno bardziej od ETF-a o większej dźwigni, ale dalej preferowałbym nielewarowany instrument bazowy i święty spokój.

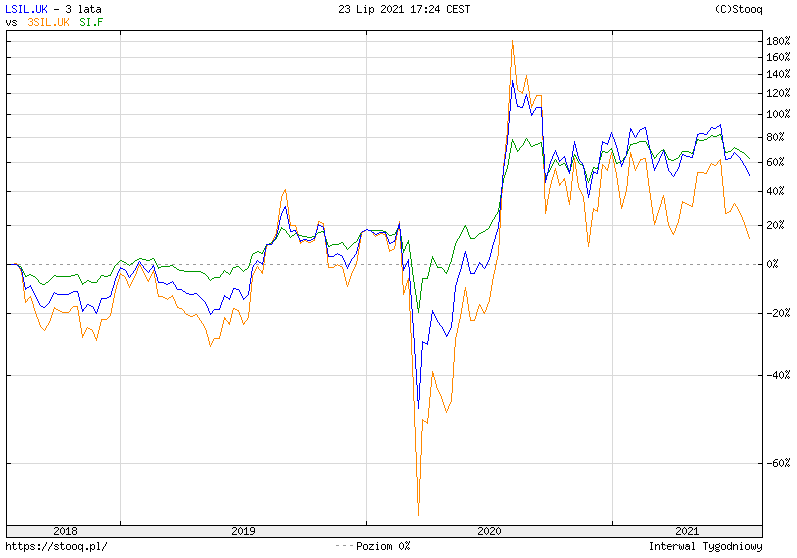

Jak wyglądały zmiany cen srebra oraz lewarowanych ETF-ów na nim bazujących? Tutaj było już o wiele więcej chaosu z podkreśleniem okresu drugiego kwartału 2020 roku, w którym instrument bazowy podwoił swoją wartość. Jak możesz się spodziewać, nie gorzej poradziły sobie lewarowane ETF-y na srebro, czyli LSIL (2x) i 3SIL (3x), których przebiegi zestawiłem na wykresie poniżej:

Czy dało się „złapać byka za rogi”, wstrzeliwując się w ten spory wzrost? Dało, bo sam miałem w tamtym momencie w portfelu dość dużo srebra i złota, co opisałem we wpisie „W co inwestować podczas pandemii koronawirusa?„, ale nigdy nie ośmieliłbym się w tak zmiennym okresie kupić i trzymać przez kilka miesięcy lewarowanego ETF-a. Chociaż uważam powyższe kilka wykresów za bardzo ciekawe to mam Ci teraz do przedstawienia coś jeszcze ciekawszego, czyli lewarowany ETF na giełdowy indeks akcji.

Lewarowane ETF-y na indeksy giełdowe

Znasz powiedzenie „analiza wsteczna zawsze skuteczna”? Jest ono żartobliwym podsumowaniem dla osób (często samozwańczych „finansowych guru”), którym analiza spółek i indeksów najlepiej wychodzi do tyłu, a więc jedynie w lewą stronę. Jeśli chcielibyśmy się w nich zabawić, to zauważylibyśmy, że fundusz QQQ3, czyli WISDOMTREE NASDAQ 100 3X DAILY LEVERAGED to najlepiej radzący sobie w okresie 5-letnim fundusz spośród wszystkich ETF-ów na mojej liście. Jako że opiera się on na bardzo zmiennym indeksie giełdowym NASDAQ 100, to miejscami inwestycja weń mogła skończyć się dla inwestora mocnymi palpitacjami serca:

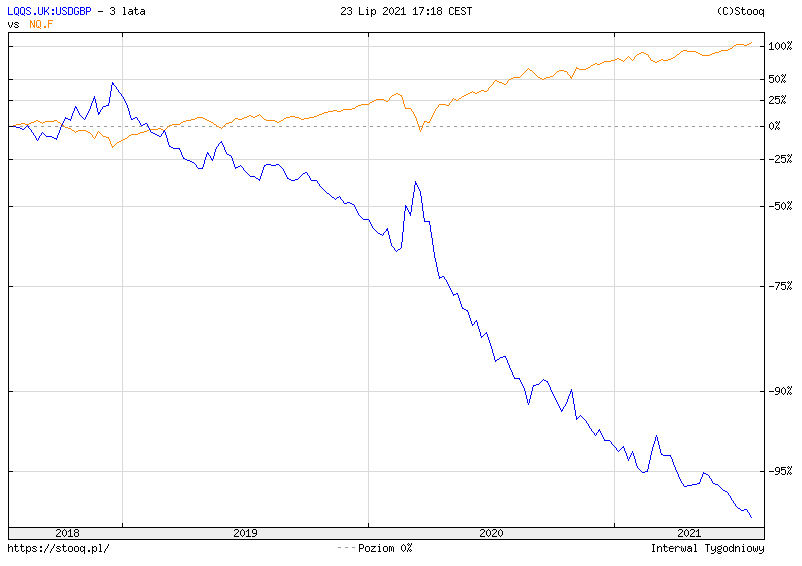

Powyższy wykres lepiej niż jakikolwiek inny pokazuje kiedy fundusze z dźwignią najlepiej błyszczą, a dzieje się to w kilkudniowych okresach mocnych i „potwierdzonych” wzrostów na giełdach, często następujących po głębszych – zwykle również kilkudniowych – okresach spadkowych. Indeks NASDAQ posiada też wersję „short”, która w ostatnich latach bardzo mocno zanurkowała:

Historia pokazuje, że – także tutaj – dało się zarobić pieniądze, ale trzeba było mieć na tyle trzeźwości rozumu, by kupić ten ETF na maksymalnie kilka dni w okresie podwyższonej zmienności lutego-marca 2020 roku. I właśnie do próby uchwycenia krótkoterminowej okazji, często przy większej giełdowej panice moim zdaniem najlepiej nadają się fundusze ETF z dźwignią. Jedyny problem z shortowaniem indeksów jest taki, że praktycznie zawsze po okresach kilkudniowych spadków następują mniejsze lub większe odbicia. Jak trudne może okazać się „shortowanie” indeksów pokaże Ci teraz na indeksie NASDAQ z 2000 i 2001 roku.

Problematyczne shortowanie indeksów

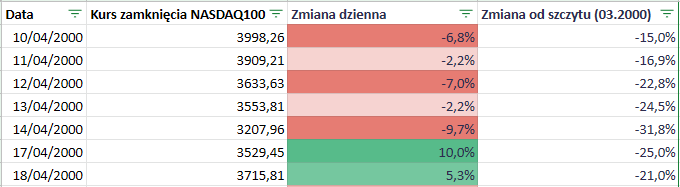

Wiemy już, że shortowanie indeksu popłaca najbardziej wtedy, gdy w ciągu kilku dni „leje się krew”, a inwestorzy masowo uciekają z giełdy. Powróćmy pamięcią do roku 2000, czyli do pamiętnego pęknięcia tzw. bańki internetowej. Zaczął się kryzys, leje się krew i mamy 5 dni z rzędu na przynajmniej 3% stracie? Brzmi prosto, ale powodzenia w „obstawianiu” dla tego, kto kupiłby wtedy ETF na indeks w wersji short z 3x lewarem. Dlaczego wykrywanie kryzysów nie jest takie łatwe? Dlatego, że ich ruchy są nieprzewidywalne, jak drugi i trzeci tydzień kwietnia 2000 roku, gdy po głębokich spadkach nastąpił krótkotrwały i bardzo dynamiczny wzrost notowań indeksu NASDAQ 100:

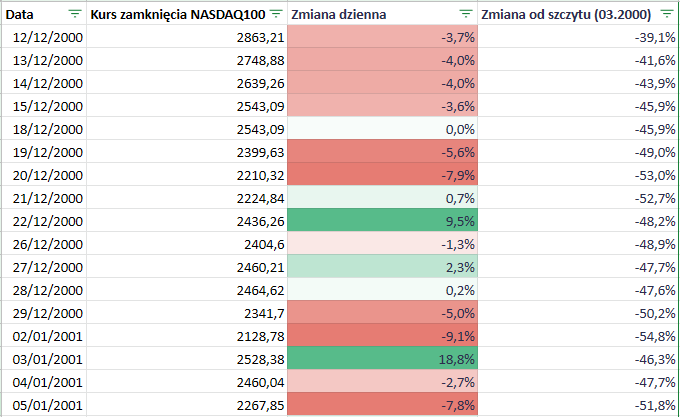

Myślisz, że to odosobniony przypadek? Nie musiałem szukać wiele dalej, by w grudniu 2000 roku i styczniu 2001 roku znaleźć dwa bardzo podobne przypadki, gdy po wielu dniach zwyżek mieliśmy do czynienia z nagłymi i bardzo dynamicznymi odbiciami o wysokości nawet 9,5% i 18,8%, które obniżyłyby wartość bardzo dobrej (dotychczas) inwestycji „na krótko” o odpowiednio około 30% i około 60% w ciągu jednego dnia:

Gdyby chwytanie okazji było proste, to każdemu by się to udawało. W ostatnim akapicie tego rozdziału chciałbym pokazać Ci na liczbach destruktywny wpływ lewara w średnim i długim terminie, bo symulację rozpoczniemy od górki indeksu NASDAQ 100 w 2000 roku.

Długoterminowy lewar? Po prostu nie

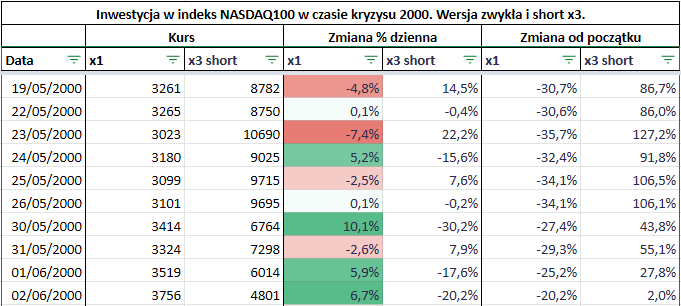

Tym razem zrobimy praktyczną symulację, w której przedstawimy ruchy cen „zwykłego” NASDAQ 100 oraz takiego z 3-krotnym lewarem (x3) w okresie zapoczątkowanym maksimum tego indeksu 27 marca 2000 roku. Zakładamy, że 27 marca po cenie 4705 USD „kupujemy” indeks oraz jego odwróconą wersję z 3-krotną dźwignią (short x3). Tabele, które teraz przedstawię pokażą wyrywkowo momenty tej ponad rocznej inwestycji wraz z procentowym wynikiem dziennym oraz skumulowaną zmianą od początku. Zacznijmy od okresu między 19 maja, a 2 czerwca 2000 roku, przy czym sugeruję skupić się na skrajnej prawej kolumnie tabeli:

Od marca do maja sceptycznemu do dalszych wzrostów indeksu NASDAQ 100 inwestorowi szło naprawdę nieźle. 23 maja osiągnął on łączny wynik +127% na inwestycji w ETF x3 short i – skoro idzie tak dobrze – to kontynuuje on „grę na spadki”. Nie sprawdza on stanu swojego rachunku przez 9 dni i… budzi się z zyskiem 2% zamiast 127%. Co poszło nie tak? Trend się na kilka dni odwrócił, powodując, że prawie cały zysk z lewarowanej gry na spadki został zniwelowany. Warto zauważyć, że „zwykły” indeks był wtedy na 20% stracie, a więc w teorii granie na krótko powinno się opłacić, tyle że nie na lewarze :).

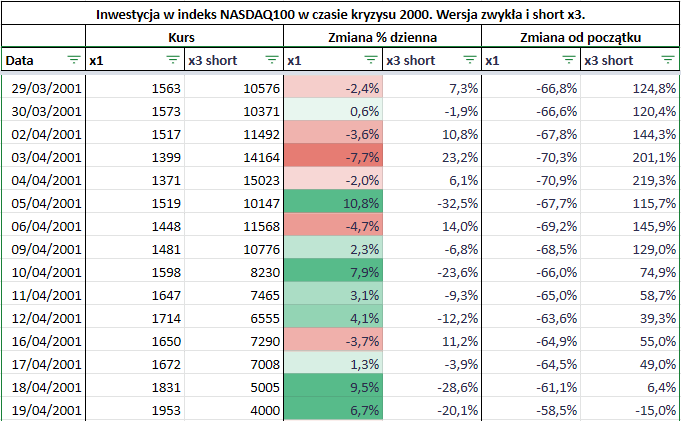

Zostawiamy grę na spadki na kilka miesięcy, wracając do niej dopiero w marcu 2001 roku. Sytuacja jest nieciekawa, bo indeks NASDAQ 100 stracił od szczytu sumarycznie 66,8%, a shortujący od początku spadków inwestor (znowu) byłby na 124% plusie. Postanawiamy potrzymać naszą pozycję krótką jeszcze przez kilka dni, bo na rynkach panuje depresja tak głęboka, że prawie nikt nie spodziewa się gwałtownych wzrostów. Między 4, a 19 kwietnia 2001 roku ze świetnego wyniku +219% „udało nam się” zrobić wynik -15%, do czego wystarczyło raptem kilka dni na mocnym plusie:

Z tego właśnie powodu większość ekspertów zaleca „nie shortowanie w ogóle”, a jak już to robienie tego bez lewara, a powodów ku temu nie trzeba szukać daleko. 19 kwietnia 2001 roku indeks NASDAQ 100 stale znajdował się 58,5% na minusie od szczytu sprzed ponad roku, a nasza lewarowana pozycja krótka – zamiast zysku – przyniosła skumulowaną stratę w wysokości 15%.

Powyższe widać w jednym z wierszy powyższej tabeli i jest to najprostszym sposobem wizualizacji problemu z procentem składanym w kontekście lewarowanych w skali dnia ETF-ów. Jeśli to Cię nie odstraszy od długoterminowej gry na lewarowanych ETF-ach to nie wiem co by Cię do nich zniechęciło, ale – jak już podkreślałem wielokrotnie w tym wpisie – radziłbym przede wszystkim na nie uważać i pochopnie nie zastępować nimi „zwykłych” ETF-ów z naszego portfela.

Obserwuj mnie na Twitterze (X):

Subskrybuj mój kanał YouTube:

Podsumowanie

Słowem podsumowania chciałbym krótko opisać to jak używam, a raczej jak nie używam ETF-ów z dźwignią. Moim zdaniem mogą one służyć do krótkoterminowego „zabezpieczenia” otwartych pozycji długich w początkowej fazie kryzysu, co poprawnie wykonane może być tylko przez bardzo doświadczoną osobę. Czy fundusze ETF z dźwignią przydadzą się początkującemu inwestorowi? Na pewno nie, bo nawet jeśli dobrze zrozumie ich mechanizm działania, to z pewnością nie będzie umiał wykorzystać ich precyzyjnie i z dużą dozą dyscypliny, czyli niczym dobry chirurg w skomplikowanej operacji.

Mam nadzieję, że wpis się podobał i udało mi się ostrzec Cię przed korzystaniem z lewarowanych ETF-ów, które – mimo prostoty i wcale nie tak wysokich opłat rocznych jak na to, co oferują – przyniosą inwestorowi więcej wrażeń (bodźców), które ten okupi stratami niż długoterminowego, spokojnego zysku. Duchową kontynuacją tego wpisu jest artykuł „Jak zwiększyć zysk swojego portfela? Najciekawsze aktywne ETF-y„, w którym pokazałem, jak niebezpieczne w okresie spadków na giełdzie okazały się te fundusze (ku przestrodze!).

Jakie jest Twoje podejście do ETF-ów z dźwignią? Czy korzystasz z takich dobrodziejstw świata funduszy notowanych na giełdzie, czy raczej stronisz od nich, obawiając się ich wysokiej zmienności? Daj znać w komentarzach, jakie widzisz dla nich zastosowanie w swojej strategii inwestycyjnej, bo jestem ciekaw czy ktoś „wpadł” na coś lepszego niż ja, pisząc ten wpis. Tymczasem w przyszłym tygodniu startujemy z serią o akcjach! Do następnego!

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.