Skuteczne i tanie inwestowanie drobnych środków.

Przygotowując materiały do tego wpisu, wielokrotnie myślałem o tym, o ile prostsze od inwestowania drobnych kwot rzędu 100 zł miesięcznie jest inwestowanie przynajmniej kilku tysięcy złotych miesięcznie. Poza mentalną „ucieczką” od inwestowania tak małych kwot polegającą na wmawianiu sobie, że takimi pieniędzmi nie warto w ogóle inwestować, na przeszkodzie stanie nam szereg różnych czynników. Największą przeszkodą w drodze do taniego i skutecznego inwestowania bardzo małych kwot są oczywiście opłaty i prowizje, które faktycznie mogą odebrać sens inwestowania 100 lub 200 zł miesięcznie. Z tego właśnie powodu pisząc o tym jak i w co inwestować 100 zł miesięcznie, pierwszym z trzech, a zarazem głównym kryterium będą opłaty za usługę lub/i fundusz, które postaramy się oczywiście możliwie zminimalizować.

EDIT (08.2023): Ten wpis doczekał się sporej aktualizacji w postaci „Jak inwestować małe kwoty rzędu 100 lub 200 złotych?„, więc jeśli czytasz go teraz, to najlepiej będzie, jeśli przeczytasz tylko ten nowy.

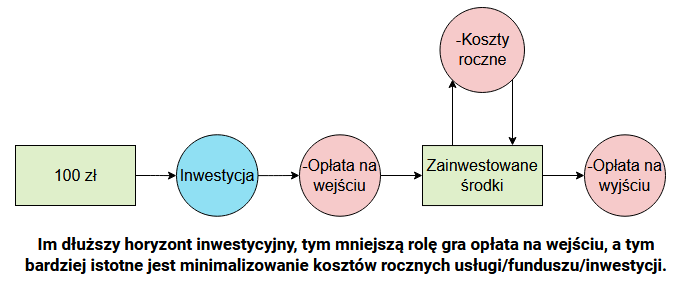

Pisząc „opłaty” mam na myśli opłaty za „wejście” i „wyjście” z inwestycji (odpowiadające prowizjom maklerskich za zakup i sprzedaż instrumentów finansowych), ale także roczne opłaty za zarządzanie kapitałem. Już na wstępie podkreślę, że dla inwestora długoterminowego z horyzontem inwestycyjnym 20-, 30- lub 40-letnim to właśnie roczne opłaty za zarządzanie będą największym problemem i czymś, co – jak zaraz udowodnię – może „zjeść” nawet 30% Twojego wieloletniego zysku z inwestycji. Pozostałymi kryteriami będą prawdziwe wyniki funduszy/usług oraz prostota inwestowania i rozliczania podatku, które – zwłaszcza dla początkujących – mogą być równie ważne, co kryterium pierwsze.

W tym miejscu pragnę Cię jednak uspokoić – inwestowanie małych kwot może przynieść Ci zysk, jeśli odpowiednio podejdziesz do tematu. Jeżeli zastanawiasz się, jak zainwestować 100 zł, prawdopodobnie znajdujesz się dopiero na początku drogi, której celem jest zarabianie i pomnażanie większych pieniędzy. Dobrze trafiłeś. Każdy z nas kiedyś zaczynał, dlatego prowadząc swój blog o oszczędzaniu, dbam o to, by omawiane przeze mnie zagadnienia były jak najbardziej przystępne i zrozumiałe, niezależnie od poziomu zaawansowania, wiedzy i doświadczenia czytelnika.

Zanim przejdziemy do analizy, a także rankingu sposobów na inwestowanie 100 zł w polskich warunkach, pozwól, że przedstawię, dlaczego według mnie warto inwestować nawet tak małymi kwotami.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Dlaczego warto inwestować nawet tak małymi kwotami jak 100 zł miesięcznie.

- Jakie usługi i produkty oferują względnie tanie inwestowanie małych kwot w akcje i ETF-y.

- Na które opłaty i prowizje szczególnie zwracać uwagę inwestując małe kwoty i dlaczego.

- Co – poza opłatami i prowizjami – jest istotne do sprawdzenia dla nowicjusza.

- Jak inwestować 100 zł miesięcznie, by wycisnąć z tego jak najwięcej w długim terminie, przy okazji stając się coraz lepszym inwestorem.

Powiązane wpisy

- Jak inwestować małe kwoty rzędu 100 lub 200 złotych?

- Jak prosto zainwestować pierwsze pieniądze?

- Jak inwestować 500 złotych miesięcznie? Średnie kwoty na giełdę

- Ile naprawdę kosztuje przepłacanie prowizji maklerskiej?

- W co zainwestować 10 tysięcy złotych? Pierwszy portfel inwestycyjny

- Proste inwestowanie pasywne – najlepsze portfele dla zabieganych

- Fundusze pasywne InPZU – konkurencja dla ETF-ów czy nic ciekawego?

- Dlaczego nie korzystam z usług robodoradców?

Czy warto inwestować 100 zł miesięcznie?

Największą przeszkodą w rozpoczęciu inwestowania małych kwot, rzędu 100 lub 200 zł miesięcznie jest oczywiście nasza własna psychika i opinie innych. Na długo przed założeniem tego bloga, gdy poruszałem tematy inwestycyjne w gronie znajomych, często spotykałem się z opiniami, że mają zbyt mało środków, by zacząć inwestować. Pytanie „czy warto inwestować drobne kwoty?” było najczęstszym pytaniem, które kiedykolwiek w temacie inwestowania otrzymałem, a odpowiedź na nie jest jedna: warto, ale z pewnymi zastrzeżeniami. Zacznę od przedstawienia głównego nurtu polskiego internetu, czyli opinii, że zamiast inwestować małymi kwotami na giełdzie, należy najpierw „zainwestować w siebie”.

No właśnie: skąd ten cudzysłów w sformułowaniu „inwestować w siebie”? Ma ono według mnie zabarwienie pejoratywne, gdyż bardzo często słyszę je u „internetowych coachów/szkoleniowców”, którzy traktują je jako oręż w zdobywaniu kolejnych klientów. Modus operandi (sformułowanie użyte celowo) takich osób jest zwykle dość podobny. Zamiast próby odpowiedzi na pytanie: „jak zainwestować 100 zł na giełdzie?”, swoją pewnością siebie, ubiorem, samochodem i willą będą próbowali przekonać Cię do oddania im Twoich ciężko zarobionych pieniędzy. Problem, który mam z „inwestowaniem w siebie” jest taki, że w XXI wieku każdy z nas ma do dyspozycji szerokie zasoby internetowe, a więc wiedza stała się dla nas szeroko dostępna i jak nigdy wcześniej osiągalna dla zwykłego śmiertelnika.

„Inwestowanie w siebie” – zwłaszcza jeśli ma stanowić odpowiedź na pytanie o to, jak pomnożyć pieniądze – uważam zatem za ryzykowne sformułowanie. Myślę, że równie często bywa ono synonimem podnoszenia swoich kwalifikacji zawodowych, jak słowem-pułapką i lepem dla uzależnionych od szkoleń i coachingu, którzy zapłacą każdą cenę, by usłyszeć od kogoś, kogo mają za „guru” o swoim potencjale. Nawet kiedy jedynym potencjałem, który dostrzegł w nich prowadzący szkolenie, będzie ten do wydawania pieniędzy na kolejne kursy, sesje i wykłady, z których wiedza dostępna jest za darmo w internecie lub „obok wiedzy nawet nie leży”.

Poza „nieinwestowaniem w akcje, bo inwestuję w siebie”, drugim najczęstszym wyjaśnieniem do nieinwestowania kwot rzędu 100 zł miesięcznie może być tłumaczenie sobie, że nie ma to sensu, bo i tak nigdy się w ten sposób nic nie uzbiera. Zadając sobie pytanie, jak szybko pomnożyć pieniądze, wielu ludzi w ogóle nie zastanawia się nad tym, w co i jak inwestować małe kwoty. Inwestycje kojarzą im się z czymś o wiele poważniejszym i wymagającym zdecydowanie większych nakładów finansowych. Sam jednak uważam, że praktycznie każdy mógłby łatwo znaleźć w swoim budżecie to symboliczne 100 złotych na zainwestowanie na giełdzie, które przy odpowiedniej dyscyplinie i horyzoncie mogłoby w końcu urosnąć do całkiem pokaźnych rozmiarów. Jestem świadom, że temat procentu składanego jest na moim, jak i innych blogach finansowych poruszany niezwykle często, ale warto uświadomić sobie jak bardzo mógłby rosnąć tak mały kapitał zainwestowany na giełdzie przez 40 lat czasu pracy przeciętnego człowieka przy założeniu średniej stopy zwrotu w wysokości 8% rocznie:

Jednak w tym wszystkim za najważniejsze uważam nie wzrost zainwestowanych miesięcznie 100 złotych, który nigdy nie wyglądałby dokładnie tak, jak powyższy wykres, a fakt, że inwestując, uczymy się samodyscypliny, zaś widok wpływających na konto dywidend i odsetek lub wzrostu wartości kapitału motywuje nas, by rozpocząć oszczędzanie na większą skalę. Inwestowanie 100 złotych miesięcznie uważam więc za dobre i potrzebne ćwiczenie dla osób, które nie są do inwestowania przekonane i szukają taniego i prostego sposobu, aby „spróbować” i zmotywować się do oszczędzania i inwestowania większych kwot. Kiedy dowiesz się, jak pomnożyć 100 zł, nic nie będzie stało na przeszkodzie, by pójść o krok dalej.

Dokładnie z tego powodu na moim blogu znajdziesz też wpis o inwestowaniu 500 zł miesięcznie, w którym przedstawiam optymalne sposoby na zainwestowanie nieco wyższych kwot (serdecznie zachęcam do lektury „Jak inwestować 500 złotych miesięcznie? Średnie kwoty na giełdę„). No właśnie: jakie są najlepsze i najtańsze sposoby dla polskiego inwestora na zainwestowanie 100 złotych na giełdzie?

Sposoby na inwestowanie 100 zł miesięcznie

Sposobów na zainwestowanie 100 zł miesięcznie jest wbrew pozorom dosyć sporo, ale większość z nich jest albo droga, albo bardzo trudna do skutecznej implementacji. W tekście, który właśnie czytasz, prześwietlimy oferty domów i biur maklerskich, towarzystw inwestycyjnych oraz zyskujących na popularności „robodoradców”, by znaleźć najtańszy i najprostszy sposób na zainwestowanie 100 złotych w polskich warunkach. Zanim przejdziemy do analizy, chciałbym podkreślić, że słowo „inwestowanie” można rozumieć na wiele sposobów, a wiele osób może mieszać je z „oszczędzaniem” lub „spekulacją”.

Tymczasem pytanie o to, w co zainwestować 100 zł, nie ma nic wspólnego z poszukiwaniem odpowiedzi na to, jak taką kwotę zaoszczędzić. Wyjaśnię Ci zatem, o czym będzie to wpis, zastrzegając, że niewłaściwe zrozumienie moich intencji sprawiłoby, że analiza wydałaby Ci się nieobiektywna lub wybrakowana. Co zatem rozumiem przez „inwestowanie” 100 złotych miesięcznie i jakie kryteria będą musiały spełniać produkty i usługi, które porównam w tym artykule?

Co rozumiem przez inwestowanie 100 zł?

Pozwól, że wyjaśnię Ci, jakie kryteria musiały spełnić sposoby inwestowania, by w ogóle być uwzględnionymi w moim dzisiejszym wpisie:

- Przedmiotem inwestycji będą akcje spółek notowanych na giełdzie. Porównywać będziemy dzisiaj opcje inwestowania swoich środków w akcje, a więc „inwestowaniem” nie będą tu formy lokowania kapitału typu depozyty, lokaty, czy obligacje skarbowe.

- Będziemy tu inwestować wyłącznie poprzez fundusze i ETF-y. Jako że jest to wpis głównie dla początkujących, którzy w inwestowaniu stawiają swoje pierwsze kroki, to nie będziemy tu również wybierać akcji konkretnych spółek. Zamiast tego będziemy posiłkować się funduszami i ETF-ami, które same rozłożą nasze środki po akcjach wielu różnych spółek.

- Zajmiemy się wyłącznie inwestowaniem globalnym. Każdy z opisanych sposobów inwestowania założy wyjście z realiów jedynie polskiej giełdy (GPW, NC, Catalyst) i inwestowanie o możliwie szerokim zasięgu. Pisząc to, zastrzegam, że część usług zaoferuje nam inwestowanie prawdziwie globalne, a część jedynie w Stanach Zjednoczonych, które stanowią obecnie prawie 56% kapitalizacji wszystkich światowych rynków finansowych. Z braku lepszych opcji założymy więc, że same Stany Zjednoczone i inwestowanie w indeksy z tego kraju może być dobrą aproksymacją globalnego inwestowania.

- Mimo że zainwestujemy w globalne akcje, to będziemy robić to przy użyciu polskiego złotego. Skupimy się więc na opcjach dostępnych dla obywateli naszego kraju, którzy inwestując 100 zł miesięcznie nie chcą zajmować się poszukiwaniem najtańszych sposobów na przewalutowanie, do którego wrócimy jeszcze we wpisie o inwestowaniu 500 złotych miesięcznie, czyli w „Jak inwestować 500 złotych miesięcznie? Średnie kwoty na giełdę„.

Zajmiemy się zatem inwestowaniem kwot rzędu 100 zł miesięcznie w polskich warunkach, ale na globalnych rynkach akcji i w sposób możliwie prosty i bezproblemowy, a więc tak, by mógł to robić przede wszystkim kompletny giełdowy nowicjusz. Zanim będziesz kontynuował czytanie polecam też zapoznać się z wpisem „Jak prosto zainwestować pierwsze pieniądze?„, w którym znajdziesz więcej informacji dla osoby zupełnie „zielonej” na rynkach finansowych. Zacznijmy od przedstawienia konkurentów, a więc usług, które pozwalają zainwestować 100 zł miesięcznie (oraz kilku takich, które wymagają większych środków, co nada kontekstu przed kolejnym wpisem, traktującym o inwestowaniu 500 złotych miesięcznie).

Jakie sposoby inwestowania 100 zł porównamy?

Zacznijmy od przedstawienia oferty wybranych funduszy, biur i domów maklerskich oraz robodoradców, które oferują usługi inwestowania drobnych kwot. Przedstawione tu sposoby będą dzielić się zasadniczo na trzy kategorie:

- Biura i domy maklerskie, przez które inwestować będziemy samemu w ETF-y, czyli fundusze indeksowe notowane na giełdzie. Więcej o nich przeczytasz we wpisie „ETF (1/6) – Co to są fundusze ETF i dlaczego warto w nie inwestować?” oraz całej reszcie „serii o ETF-ach„. Ta opcja będzie z natury na dłuższą metę najtańszą, ale i najtrudniejszą do wykonania.

- Towarzystwa funduszy inwestycyjnych, które oferują także fundusze pasywne, które nie są notowane na giełdzie (a więc nie-ETF-y). To rozwiązanie będzie mogło być uznane za optymalne ze względu na kompromis między wysokością rocznych kosztów zarządzania kapitałem a stopniem zaawansowania oraz możliwością zautomatyzowania procesu inwestowania pieniędzy.

- Robodoradcy, którzy inwestują „za nas” w ETF-y, następnie rebalansując (równoważąc z czasem) obrane proporcje naszego portfela. Zdecydowanie wygrywają oni prostotą użytkowania usługi, pobierając jednak spore opłaty roczne, które wraz z czasem trwania naszej inwestycji „odbiorą nam” coraz większą część potencjalnego zysku z inwestycji. O robodoradcach przeczytasz we wpisie „Dlaczego nie korzystam z usług robodoradców?„, w którym przeanalizowałem szczegóły dostępnych w Polsce usług tego typu w sposób – jak się pewnie domyślasz po tytule tekstu – dosyć krytyczny.

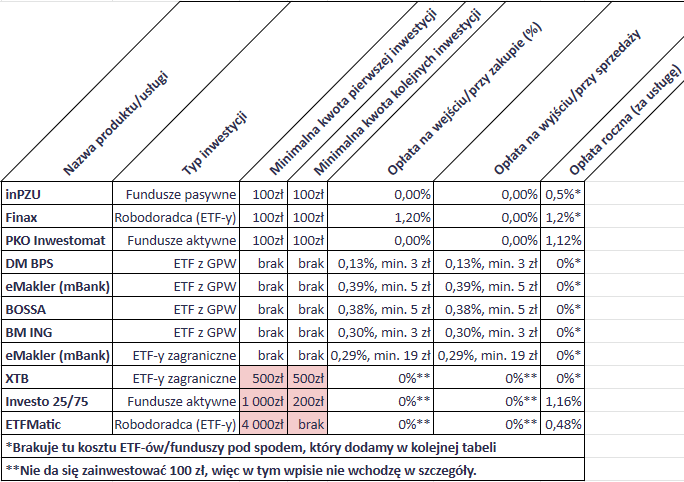

Będzie więc z czego wybierać. Na sam początek zapraszam Cię do przejrzenia obecnych ofert usług, które oferują na polskim rynku (poza ETFMatic) inwestowanie drobnym kapitałem. Zestawienie jest aktualne na czerwiec 2021 roku, a wszystkie linki źródłowe umieściłem w tej części wpisu i opieram je wyłącznie na stronach internetowych dostawców usług. W pierwszej tabeli zawarłem podstawowe informacje na temat ofert, takie jak minimalna kwota pierwszej oraz kolejnych inwestycji, oraz procentowe i minimalne opłaty związane z inwestycją w tych instytucjach:

Do porównania zakwalifikowałem czterech polskich maklerów, którzy oferują inwestowanie w ETF-y notowane na GPW oraz dwóch oferujących inwestowanie na rynkach zagranicznych. Z porównania od razu odpadło XTB, w którym minimalną kwotą transakcji na zagranicznych ETF-ach jest 500 zł, co dyskwalifikuje tego brokera z tej konkurencji. W tabeli znajduje się dwóch robodoradców, z których tylko słowacki Finax oferuje inwestowanie kwotami rzędu 100 złotych miesięcznie. Z konkurencji wyeliminowany został natomiast ETFMatic, w którym pierwsza wpłata musi wynosić około 4000 złotych, a więc nie nadaje się on do inwestowania 100 złotych miesięcznie.

Pozostałymi usługami, które znalazły się w zestawieniu są inPZU, które w szczególe opisałem we wpisie „Fundusze pasywne InPZU – konkurencja dla ETF-ów czy nic ciekawego?„, PKO Inwestomat (nie mylić z inwestomat.eu!) oraz robot inwestycyjny Investo, będący częścią oferty ING związanej z inwestowaniem w fundusze (tradycyjne) ze stajni NN TFI. Pierwsza wspomniana oferta, a więc inPZU to pierwsze w Polsce naprawdę tanie (OK, relatywnie tanie) fundusze indeksowe, które ze względu na relatywnie niskie koszty i prostotę użytkowania znajdą się wysoko w niektórych kategoriach zestawienia.

Drugi wspomniany przeze mnie sposób inwestowania, czyli PKO Inwestomat może wyglądać całkiem OK, ale po wgryzieniu się w szczegóły jest to tylko nakładka na fundusze aktywne, które zgodnie z ofertą PKO TFI kosztują nawet do 2,5% rocznie. Przedstawiony przeze mnie powyżej koszt 1,12% rocznie dotyczy jedynie funduszu PKO Akcji rynku amerykańskiego, dla którego lepszym i tańszym wariantem będzie notowany na GPW ETF Lyxor S&P500 UCITS, który w kolejnej tabeli będzie przedmiotem inwestowania w polskich domach maklerskich. Robot inwestycyjny Investo do porównania się nie zakwalifikuje ze względu na brak możliwości inwestowania kwotami rzędu 100 zł miesięcznie. Czas na wgłębienie się w szczegóły, czyli porównanie wysokości opłat i prowizji dla inwestora dysponującego 100 zł miesięcznie.

Gdzie w ogóle można zainwestować 100 zł?

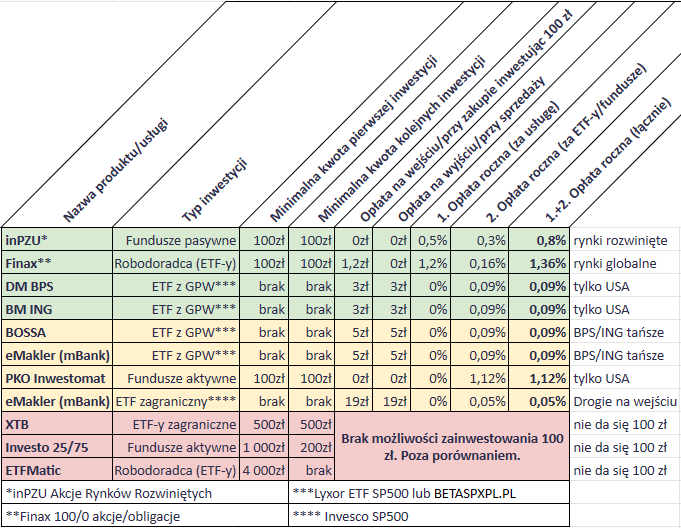

Ze względu na brak (obecnie) możliwości zainwestowania 100 złotych per transakcja z zestawienia od razu odpadną XTB, robot inwestycyjny Investo oraz robodoradca ETFMatic. Zostaje więc 8 różnych sposobów inwestowania drobnych kwot, z których większość pobiera opłaty na wejściu i na wyjściu oraz roczne opłaty za zarządzanie kapitałem, których znaczenie wyjaśnię Ci w następnym akapicie tekstu. Czas dokonać kolejnej eliminacji sposobów inwestowania, którą pozwolę sobie oprzeć wyłącznie na tabeli z opłatami, która dotyczy jednorazowej inwestycji w wysokości 100 złotych:

Pozwól, że wyjaśnię Ci teraz które sposoby inwestowania nie zakwalifikują się do głównej części wpisu oraz powody ich eliminacji:

- Inwestowanie w ETF-y notowane na GPW jest obecnie w BM mBanku i BOSSA zwyczajnie za drogie (5 zł na każde zainwestowane 100 zł). Takie instrumenty możemy kupić taniej, korzystając z kont DM BPS oraz BM ING (3 zł na każde zainwestowane 100 zł), a więc to one przejdą do dalszej części naszego rankingu.

- Ze względu na horrendalnie wysoką przy inwestowaniu kwotami rzędu 100 zł miesięcznie, bo wynoszącą aż 19 zł, opłatę za zakup zagranicznych ETF-ów w Biurze Maklerskim mBanku ta opcja wyleci z porównania opcji inwestowania małych kwot, ale (być może) powróci we wpisie o inwestowaniu 500 zł miesięcznie. Płacenie maklerowi 19 zł za każde zainwestowane 100 zł raczej nie skłoni nikogo do inwestowania, a więc omówimy dziś tańsze sposoby na ulokowanie 100 zł na giełdzie. Płacenie tak wysokiej prowizji przy tak małych transakcjach rozbiłem na czynniki pierwsze we wpisie „Ile naprawdę kosztuje przepłacanie prowizji maklerskiej?„, do którego lektury zachęcam każdego zainteresowanego tematem prowizji maklerskich.

- PKO Inwestomat oferuje jedynie fundusz akcji amerykańskich, który jest znacznie droższy od alternatywnego sposobu na zainwestowanie wyłącznie w akcje amerykańskie, a więc również nie weźmie udziału w tym porównaniu.

Efekt procesu eliminacji znajdziesz w poniższej tabeli:

W porównaniu wezmą zatem udział:

- Fundusz rynków rozwiniętych inPZU. Znajdują się tu akcje spółek z rynków rozwiniętych, czyli m.in. z USA, Japonii, Niemiec, Wielkiej Brytanii, Kanady czy Australii. Jego szczegółową analizę znajdziesz w artykule „Fundusze pasywne InPZU – konkurencja dla ETF-ów czy nic ciekawego?„.

- Finax 100/0, a więc portfel globalnych akcji zawiera akcje spółek z wszystkich światowych rynków finansowych.

- ETF-y notowane na GPW kupowane przez DM BPS lub BM ING, a konkretniej:

- Lyxor S&P 500 UCITS ETF – (TER 0,09% rocznie, distributing). Obecny koszt jednostki (certyfikatu) to 171 złotych, a więc inwestowanie będzie możliwe co dwa miesiące, a nie co miesiąc.

- BETA ETF S&P500 PLN-HEDGED (TER 1,4% rocznie, accumulating, PLN-hedged). Obecny koszt jednostki (certyfikatu) to 72 zł, a więc inwestowanie dokładnie 100 zł będzie utrudnione.

Zanim dokonamy porównania, chciałbym jeszcze omówić trzy główne kryteria, według których ocenimy dziś trzy metody inwestowania małych kwot, a więc: opłaty, wyniki inwestycyjne oraz prostotę inwestowania środków. Zacznijmy od najważniejszego i najprościej porównywalnego z nich, jakim są opłaty i prowizje.

Kryterium 1: Opłaty usług i funduszy

Opłaty i prowizje związane z inwestowaniem to najbardziej oczywista kategoria, na którą wpadłem, przygotowując ten wpis, a zarazem najważniejsza rzecz, na którą zwracać uwagę powinien świadomy inwestor. Opłaty i prowizje związane z inwestowaniem dzielą się zwykle na dwie kategorie: opłaty jednorazowe (zakup i sprzedaż aktywa) oraz opłaty okresowe (opłata za zarządzanie i jej podobne). Te pierwsze pobierane są jednorazowo, w chwili zakupu lub sprzedaży instrumentu, a te drugie – choć podawane w ujęciu rocznym – zwykle rozliczane są każdego dnia notowań (w przypadku aktywów notowanych na giełdzie) lub każdego dnia roboczego (w przypadku aktywów nienotowanych). Kolorem różowym zaznaczyłem na poniższym diagramie momenty, w których dostawcy usług, twórcy ETF-ów i domy maklerskie będą pobierać od inwestorów opłaty związane z handlem na giełdzie lub zakupem i posiadaniem funduszy:

Intuicyjnie chcemy minimalizować obydwie opłaty, dążąc do 0% opłaty za zakup/sprzedaż aktywa oraz do 0% opłaty za jej roczne zarządzanie. Który wariant byś wybrał, gdybym dziś postawił Cię przed możliwością zainwestowania w dwa fundusze, z których pierwszy kosztuje 25% na wejściu, ale tylko 0,2% rocznie, zaś drugi na wejściu nie inkasuje prowizji, ale rocznie pobiera 3% za zarządzanie? Zakładam, że większość osób wybrałaby ten drugi, podświadomie czując, że oddawanie usługodawcy 25 zł z każdych zainwestowanych 100 zł mija się z celem i jest zwyczajnie zbyt drogie. Czy mieliby w tym przypadku rację?

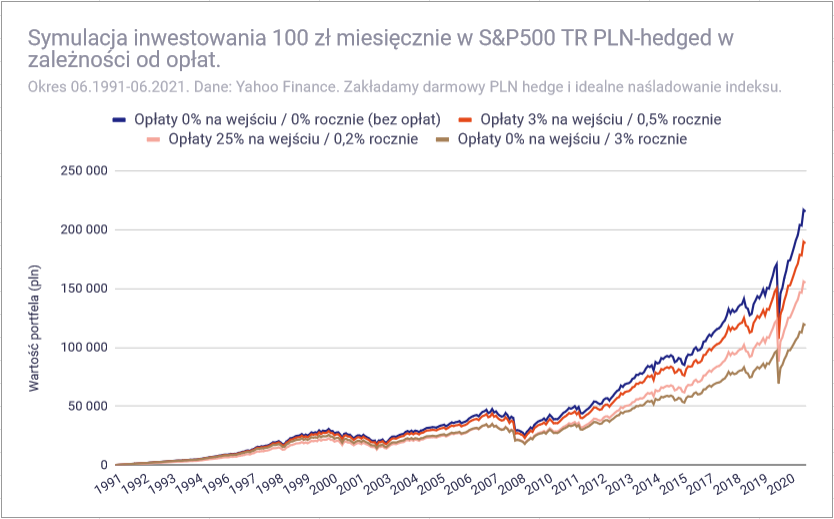

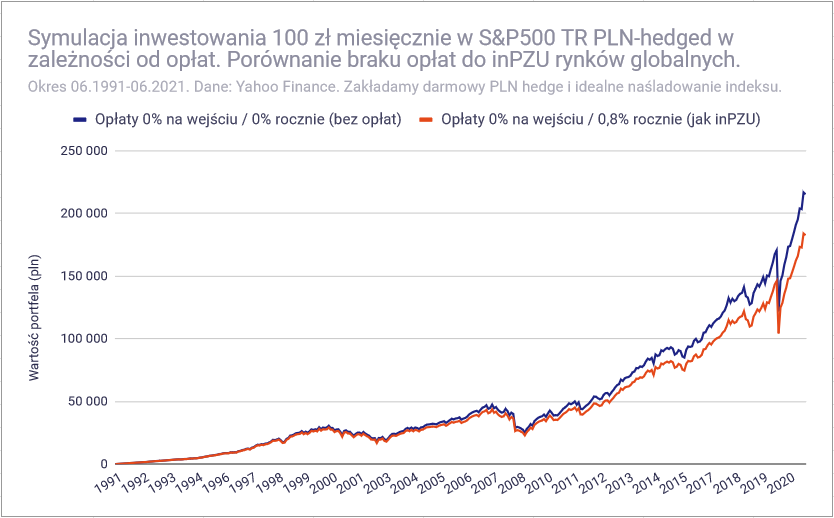

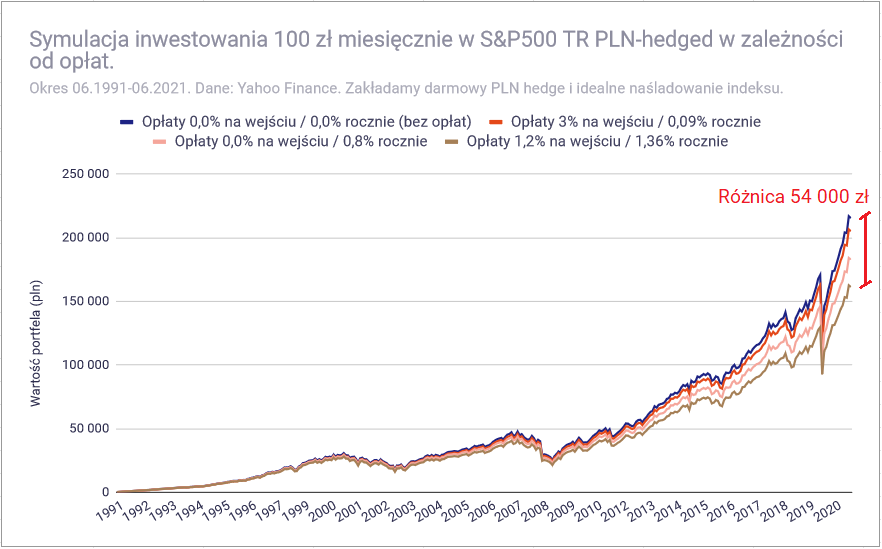

Być może się zdziwisz, ale gdybyśmy analizowali historyczny wykres amerykańskiego indeksu S&P 500 z założeniem, że ma on zabezpieczenie wobec zmian kursu złotego, to większość osób intuicja zwiodłaby na manowce, ponieważ opłata roczna ma tym większe znaczenie, im dłuższy jest okres inwestycji. Z tego powodu inwestor długoterminowy powinien zwracać uwagę przede wszystkim na koszty roczne (w nomenklaturze ETF-owej jest to TER, czyli Total Expense Ratio), a dopiero w drugiej kolejności na koszty wejścia i wyjścia z inwestycji. Doskonale widać to na poniższym wykresie, na którym zakładamy inwestowanie 100 złotych w każdym miesiącu w okresie 30-letnim między czerwcem 1991 roku a czerwcem 2021 roku, w którym najbardziej zadowolone byłyby osoby, które redukowały koszty roczne, a nie te, które minimalizowały przede wszystkim koszty wejścia w inwestycję:

Z powyższego wykresu jasno wynika, że przy wzrostowym trendzie funduszu (którego zwykle spodziewamy się po akcjach, inaczej byśmy nie inwestowali w ogóle) największe znaczenie mają właśnie koszty roczne, a koszty wejścia w inwestycję schodzą na drugi plan już po kilku latach, nawet gdy są tak astronomiczne jak 25%, czyli 25 zł z każdych inwestowanych 100 zł. Kryterium 1, czyli koszty i prowizje ma tę zaletę, że jest najprostsze do zmierzenia i musi być podane przez dostawcę usług.

Niestety, zgodnie z polskim prawem, podane „na tacy” muszą być jedynie koszty zarządzania (będące tylko składową kosztów całościowych), a więc koszt funduszu inPZU będzie w rzeczywistości wyższy, niż świadczyłaby o tym strona usługi, ale do tego jeszcze wrócimy podczas naszej analizy. Drugim kryterium oceny będą prawdziwe wyniki inwestycyjne funduszy i usług, które często będą niełatwe do zmierzenia z uwagi na krótki czas życia niektórych z nich.

Kryterium 2: Wyniki inwestycyjne funduszy

O ile kryterium pierwsze było tym najbardziej oczywistym, a zarazem najprostszym do sprawdzenia, to kryterium drugie, jakim są wyniki inwestycyjne funduszy/usług jest tym, które powinno być najbardziej miarodajne. Jedynym problemem może być to, że 2 z 3 opcji inwestowania 100 zł miesięcznie są w Polsce dostępne od niedawna, a więc brakuje im historii, która pozwalałaby nam jednoznacznie stwierdzić które radzi sobie najlepiej.

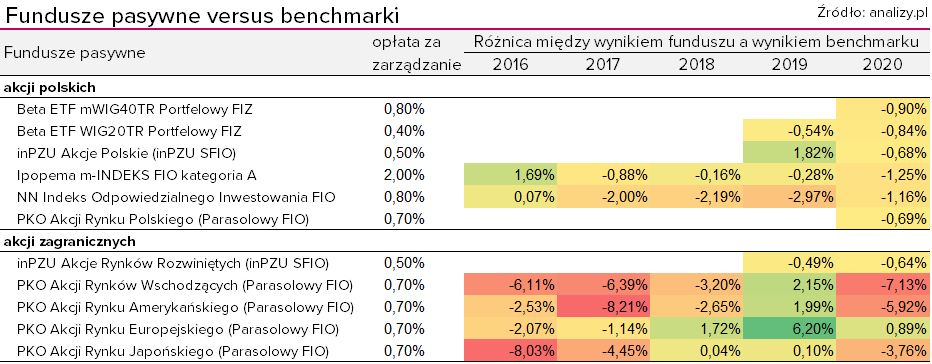

Opowiem Ci zatem dlaczego w ogóle spróbujemy dziś porównać wyniki inwestycyjne tych trzech możliwości inwestowania małych kwot. Jakiś czas temu natknąłem się na ciekawy i aktualny materiał wykonany przez analizy.pl, zatytułowany „Fundusze pasywne kontra benchmarki„, którego autor zdecydował się sprawdzić jak z biegiem lat radzą sobie polskie fundusze pasywne, które w naszym kraju – poza BETĄ – prowadzone są przez tradycyjne Towarzystwa Funduszy Inwestycyjnych. Oto część akcyjna zestawienia, która inwestora przyzwyczajonego do małych błędów i różnic odwzorowania może przyprawić o niezłe dreszcze (żeby nie było, że nie ostrzegałem!):

Jak można by najkrócej podsumować powyższą tabelę? Polskie fundusze pasywne niezbyt dobrze radzą sobie z naśladowaniem swoich benchmarków. O ile do omawianego w tym porównaniu funduszu inPZU Akcje Rynków Rozwiniętych można mieć tylko małe zastrzeżenia, a jego różnica wobec benchmarku to tylko 0,49% i 0,64% pp. na minusie, to zdarzają się w Polsce fundusze, które rokrocznie odbiegają wynikiem nawet po 6-8% od swoich benchmarków, co wg mnie jest kompletnie nieakceptowalne. Normą w świecie ETF-ów są błędy odwzorowania wynoszące +/- 1% rocznie, ale 5-8% różnicy w rocznych wynikach (w dowolnym kierunku) świadczy o braku umiejętności zarządzających funduszem. Ostatnim z kryteriów oceny będzie łatwość zainwestowania środków, które na potrzeby wpisu uznaję za kryterium „miękkie”, ale dla początkującego inwestora niezwykle istotne.

Kryterium 3: Łatwość zainwestowania środków

Choć na każdym kroku podkreślałem dotychczas wagę opłat, prowizji oraz umiejętności zarządzających funduszem lub usługą, które wpływają na ich wynik inwestycyjny, to kryterium, którego nie można bagatelizować, jest według mnie również prostota zainwestowania środków. Usługa powinna być na tyle prosta i intuicyjna, by nie odstraszyć początkującego inwestora, a proces inwestowania środków ułatwić mu tak bardzo, jak to tylko możliwe. Dlatego poza kryteriami „twardymi”, do których należą opłaty i wyniki funduszy, ocenię także kryteria miękkie, do których należeć będą m.in. możliwość zautomatyzowania procesu inwestycji, czy pomoc przy rozliczeniu podatków lub własnoręczne ich odprowadzenie.

Poza powyższymi ocenię też funkcje poboczne, np. możliwość prowadzenia preferencyjnych podatkowo kont emerytalnych IKE/IKZE czy zasięg inwestycyjny, czyli to jak szeroko geograficznie można przez każde z usług, produktów i kont inwestować. Przejdźmy do rzeczy, omawiając opłaty i prowizje związane z inwestowaniem przez każdy z trzech wariantów. Dlaczego trzech, a nie czterech? Ponieważ domy maklerskie oferują inwestowanie w te same, notowane na GPW ETF-y i to ich, a nie kont, przez które można je zakupić, dotyczyć będą przedstawione tu roczne koszty.

Koszty zainwestowania 100 zł

Poprzez koszty zainwestowania 100 zł rozumiem ich trzy składowe, z których tylko dwie mają prawdziwe znaczenie. Pozwól, że wyjaśnię Ci jaką rolę pełni każdy z trzech możliwych kosztów związanych z inwestowaniem drobnych kwot przez omawiane dziś konta:

- Koszt wejścia w inwestycję/koszt zakupu aktywa jest istotny przede wszystkim w momencie jego zakupu, ale im dłuższy horyzont inwestycyjny, tym bardziej traci on na znaczeniu.

- Koszty roczne inwestowania stają się tym istotniejsze, im dłuższy mamy horyzont inwestycyjny. Dla mnie – jako inwestora długoterminowego – jest to zdecydowanie najważniejsza kategoria kosztów, co potwierdzam tym, że jeden z moich ulubionych ETF-ów pobiera koszty roczne w wysokości 0,05%.

- Koszt wyjścia z inwestycji/koszt sprzedaży aktywa jest istotny przy wyjściu z inwestycji. O ile koszty zakupu przy inwestowaniu małych kwot rzędu 100 zł zwykle przepłacimy, to pamiętaj, że wychodząc po latach z inwestycji, będziesz sprzedawał nie instrument za 100 zł, zaś za dziesiątki lub setki tysięcy złotych, a więc prowizji od sprzedaży raczej nie przepłacisz. Ma ona zatem w dzisiejszym wpisie znaczenie dość marginalne, tym bardziej że nie oceniamy tu żadnego ze standardowych polskich funduszy inwestycyjnych, które zwykły pobierać na wyjściu nawet między 3%, a 4% wypłacanych środków.

Zacznijmy od oceny kosztów zainwestowania 100 zł w ramach usługi inPZU, która na pierwszy rzut oka wydaje się (jak na „zwykły” fundusz inwestycyjny) dość tania, ale – jak mawiają – diabeł tkwi w szczegółach.

Ile kosztuje zainwestowanie 100 zł w inPZU?

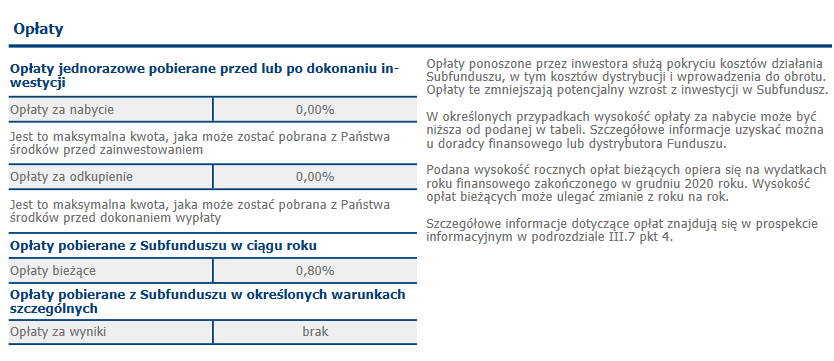

Usługa inPZU to platforma (relatywnie do innych funduszy) tanich funduszy indeksowych, które prowadzi znany polski holding – PZU. Przeglądając stronę internetową inPZU możemy dojść do wniosku, że inwestycja, jak i jej zakończenie są darmowe, a opłata roczna wynosi 0,5%. W tym momencie dochodzimy do czegoś, co według mnie jest kompletnym brakiem transparentności, bo – zgodnie z polskim stanem prawnym – PZU dzieli się z nami jedynie wysokością opłaty za zarządzanie, a nie całością opłat, które są pobierane przez zarządzających funduszem w ciągu roku. Sam powiedz, czy przeglądając ten portal, nie doszedłbyś do wniosku, że 0,5% to jedyna opłata, którą PZU inkasuje za uczestnictwo w inwestycji w fundusze inPZU:

Mawiają, że diabeł tkwi w szczegółach. Jako że w tym wpisie analizujemy sposoby na możliwie globalne inwestowanie w akcje za niewielkie kwoty, rzędu 100 zł miesięcznie, to musimy prześwietlić fundusz inPZU Rynków Rozwiniętych. Nie trzeba szukać daleko, by trafić na KII, czyli dokument z kluczowymi informacjami dotyczącymi funduszu, w którym znajdziemy następującą informację:

Dokument nie pozostawia złudzeń. Fundusz inPZU Rynków Rozwiniętych kosztuje 0,80% rocznie i pomimo zerowej opłaty na wstępie w skali roku jest on funduszem dość drogim, bo droższym od jakiś 95% europejskich ETF-ów (według strony justETF.com). Wszystko jest relatywne, gdyż ten sam fundusz jest w porównaniu do innych polskich funduszy tradycyjnych bardzo tani. Warto wiedzieć, że w 2020 roku średni polski fundusz akcji zagranicznych pobierał około 3,5% brutto rocznie, co w świecie ETF-ów, a nawet zagranicznych funduszy aktywnych byłoby wartością horrendalnie wysoką. Wróćmy do rozwiązań nieco tańszych, czyli do funduszu inPZU rynków globalnych.

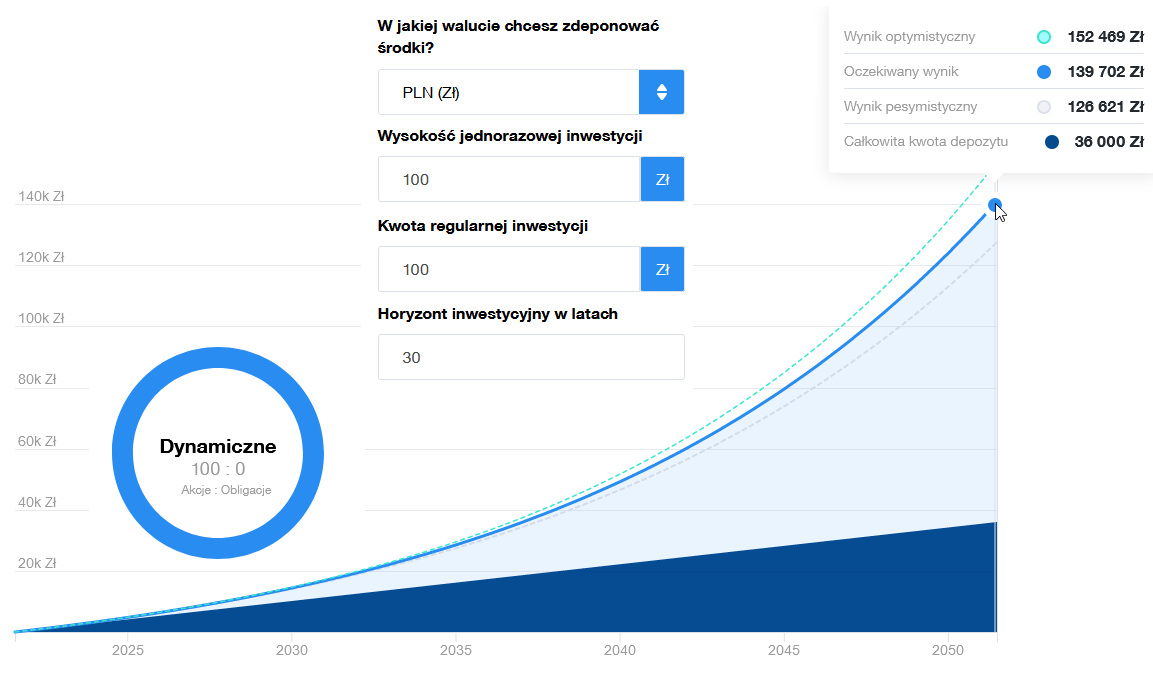

Zrobimy teraz mały eksperyment, a konkretnie narysujemy przebieg funduszu na indeks S&P 500, ale z zabezpieczeniem walutowym wobec złotego, a więc z pominięciem zmian kursów walutowych w ciągu ostatnich 30 lat, ale tak jakby miał on opłaty identyczne z funduszem inPZU, a więc 0,0% za zakup i 0,8% za roczne zarządzanie funduszem. W takim porównaniu fundusz z opłatami w wysokości tych dotyczących inPZU poradziłby sobie całkiem nieźle, przez 30 lat zarabiając jedynie 32,5 tysiąca złotych mniej od benchmarku, który z zainwestowanych łącznie 36 000 (100 zł miesięcznie począwszy od czerwca 1991 roku) osiągnął wartość 215 000 złotych. Obydwa przebiegi zobaczysz na wykresie, który da Ci pewien pogląd na to jak skala opłat funduszu inPZU Rynków Rozwiniętych wpłynie na Twoją długoterminową inwestycję:

Podobną symulację przeprowadzę zaraz dla opłat równych Finaxowi oraz ETF-om z GPW, które kupisz przez polskie konta maklerskie z zastrzeżeniem, że nanoszę tutaj rząd opłat (zarówno „wejściowych”, jak i rocznych) na inwestycję w indeks S&P 500, a ani inPZU, ani Finax 100/0 nie inwestują wyłącznie w ten indeks. Moim celem jest tutaj pokazanie jak inwestycja w usługę o danych opłatach skończyłaby się dla długoterminowego inwestora gdyby opłaty pozostały niezmienne, a on przez 30 lat inwestowałby co miesiąc w ten sposób dokładnie 100 złotych.

Ile kosztuje zainwestowanie 100 zł w Finax?

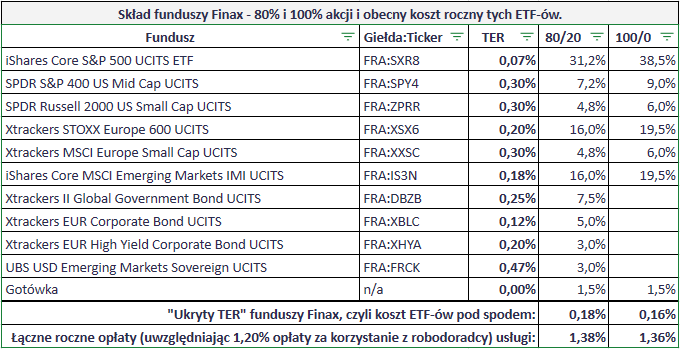

Finax w cenniku ze swojej strony internetowej informuje, że inwestowanie kwot poniżej równowartości 1000 euro, czyli obecnie jakiś 4500 zł kosztuje 1,2% na wejściu. W naszym przypadku będzie to zatem 1,2 złotego od każdych 100 złotych, co jest opłatą wysoką, ale nie astronomiczną. Większym problemem dla mnie, jak i dla każdego inwestora długoterminowego powinna być opłata za zarządzanie, która wynosi 1,2% rocznie ponad koszty ETF-ów „pod spodem”. Dla tych, którzy nie są zaznajomieni z działalnością tzw. robodoradców wspomnę tylko, że są to firmy, które kupują ETF-y zgodnie z założonymi proporcjami (w Finax można wybrać wszystko pomiędzy 100/0 i 0/100 akcje/obligacje). Na potrzeby wpisu wybierzemy usługę Finax 100/0, czyli ekspozycję w pełni na globalne akcje, jednocześnie przypominając, że poza kosztem zarządzania/rebalancingu, inwestor płaci również (pośrednio) opłaty związane z samymi funduszami ETF.

Aby móc oszacować skalę opłat dotyczących ETF-ów wchodzących w skład usługi Finax 100/0 będziemy musieli poznać jej skład, który opublikował na swoim blogu Jacek Lempart, autor bloga System Trader. W pełni akcyjny Finax składa się z 6 funduszy ETF oraz w 1,5% z gotówki. Zaglądając pod maskę każdego z nich oraz uwzględniając ich wagi w usłudze Finax 100/0 udało mi się dojść do wniosku, że łączny koszt ETF-ów „pod spodem” wynosi około 0,16% rocznie. Całość obliczeń wraz z informacją, w które fundusze inwestuje Finax 100/0 znajdziesz poniżej:

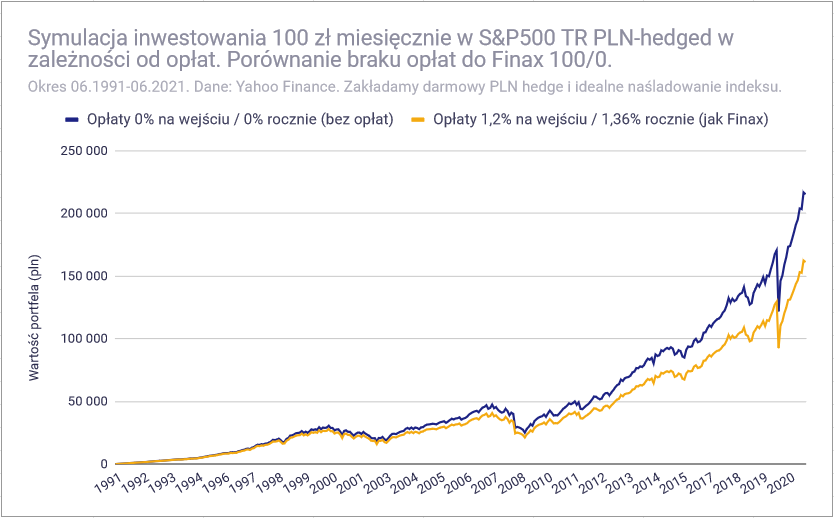

Bez zbędnego przedłużania: skoro usługa Finax kosztuje 1,2% rocznie, a ETF-y w portfelu 100/0 kosztują obecnie 0,16%, to łączny koszt z perspektywy inwestora powinien wynieść około 1,36% rocznie, czyli niemal tyle, co w przypadku niektórych funduszy aktywnych. Na obronę usługi słowackiego robodoradcy wspomnę, że z opisywanych tu rozwiązań do tego momentu jedynie Finax i InPZU oferują inwestowanie nie tylko w rynki rozwinięte, ale też w rynki wschodzące, co będzie miało swoje odbicie w punktach, które przyznam tym dwóm usługom w dalszych kategoriach. Wykonajmy zatem symulację zmian cen indeksu S&P 500 z zabezpieczeniem do polskiego złotego w ostatnich 30 latach dla „darmowego” funduszu oraz dla takiego, który inkasowałby opłaty równe Finax 100/0:

Jest to idealny moment, by przypomnieć o słowach, które napisałem wcześniej: z założeniem inwestowania długoterminowego, a więc przy horyzoncie jak wyżej, to nie opłaty na wejściu, a opłaty roczne będą największym problemem. Bo jak – jeśli nie problemem – nazwać fakt, że przy zainwestowanych 36 000 zł i potencjalnym wzroście kapitału 215 000 zł, opłaty zjadły nam aż 54 000 złotych, a więc 30% potencjalnego zysku, który wyniósłby 179 00 złotych. Jaki jest zatem wniosek z tego akapitu? Finax jest dla zainteresowanego portfelem 100% akcji usługą drogą, a jego głównym problemem nie jest opłata 1,2% na wejściu, a coroczne oddawanie robodoradcy 1,36% naszych zainwestowanych środków.

Finaxowi należy jednak oddać to, że oferuje dowolne (z dokładnością do 10%) mieszanie proporcji akcje/obligacje, a we wpisie omawiam metody na inwestowanie 100 zł miesięcznie w akcje, ale spokojna głowa, bo Finax w podsumowaniu otrzyma punkty za szerokość oferty. Gdyby tylko nie te opłaty, które stawiają go pomiędzy polskimi funduszami aktywnymi, a ETF-ami, a nie w gronie ETF-ów, co może być wytłumaczone tym, że robodoradcy to jedynie „nakładka na ETF-y”, a więc z perspektywy inwestora dodatkowy koszt, którego można uniknąć inwestując w ETF-y samodzielnie. No właśnie: czy polski inwestor powinien w ogóle rozważać lokowanie 100 zł miesięcznie w ETF-y z GPW, gdy z każdej transakcji zakupu polskie biura i domy maklerskie pobiorą od niego aż 3 złote?

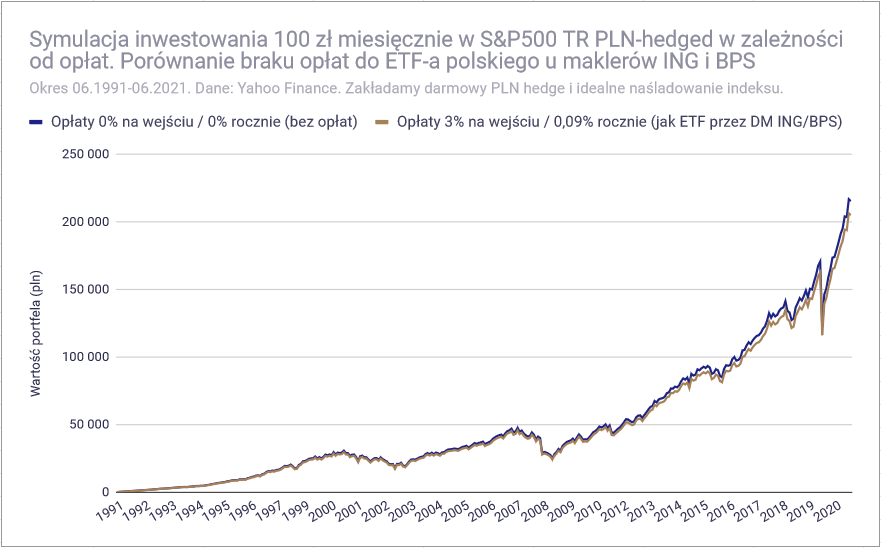

Ile kosztuje zainwestowanie 100 zł w ETF-y?

Doszliśmy właśnie do najważniejszej moim zdaniem części wpisu, która zacementuje i utrwali niepodważalny fakt, który próbuję przemycić do Twojej świadomości od początku tego tekstu, a więc to, że opłaty na wejściu nie są tak istotne, jak roczne opłaty. Nie będzie lepszego dowodu na tę tezę niż przedstawienie Ci symulacji zmiany wartości kapitału inwestora, który zainwestowałby w indeks S&P przy opłatach równych inwestowaniu w ETF Lyxor S&P500 notowany na GPW przez Dom Maklerski BPS lub Biuro Maklerskie ING.

Obydwie instytucje oferują minimalną kwotę prowizji dla transakcji na GPW wynoszącą 3 złote, a więc z każdych 100 zł inwestor traciłby 3 złote „na wstępie”. Poważna sprawa, bo kto chciałby tracić 3% swojej inwestycji na samym wejściu, prawda? Sęk w tym, że opłata roczna tego ETF-a wynosi 0,09%, a więc po jego zakupie jest on w okresie życia inwestycji niemal darmowy. Widać to na wykresie, na którym dokonałem podobnej jak dla inPZU oraz Finaxa symulacji stóp zwrotu z 30-letniej inwestycji w S&P 500, tym razem o kosztach wynoszących 3,0% na wstępie oraz 0,09% każdego roku. Zobacz sam, ale ostrzegam, że efekt może być szokujący (a konkretniej: „szokująco dobry”):

Jeśli jeszcze pamiętasz część wpisu, w której porównałem opłaty rzędu 25% na wejściu i 0,2% rocznie z 0% na wejściu, ale 3% rocznie to z pewnością pamiętasz, że ta pierwsza – z pozoru szokująca – opłata 25 zł na każde zainwestowane 100 złotych przyniosła lepszy wynik inwestycyjny od oferty bezpłatnej na wstępie, ale odciągającej 3% kapitału rocznie. W przypadku własnej inwestycji w notowany na GPW ETF w jednym z dwóch najtańszych (z perspektywy GPW) domów/biur maklerskich obserwujemy dokładnie ten sam efekt. Co z tego, że z każdych zainwestowanych miesięcznie 100 złotych od razu „robi się” 97 złotych, skoro przez kolejne kilkadziesiąt lat inwestowania będzie ono praktycznie darmowe?

Zanim wyciągniemy jakiekolwiek wnioski, chciałbym ostrzec Cię jednak o pewnym poważnym problemie i powodzie, dla którego inwestowanie 100 złotych miesięcznie w ETF-y z GPW nie wyjdzie z zestawienia zwycięsko. Otóż dysponując kapitałem rzędu 100 zł nie będzie się dało zainwestować całej kwoty w taki ETF lub będzie trzeba robić to nie co miesiąc, a co dwa miesiące. Problem tkwi zatem w cenach tych ETF-ów, o czym wypada ostrzec osoby zainteresowane inwestowaniem naprawdę małych kwot:

ETF | Cena (obecnie) | Inwestowanie | Koszt roczny |

|---|---|---|---|

171 zł | 0-2-0-2 | 0,09% (o tym piszę) | |

72 zł | 1-1-2-1 | 1,40%. Tego nie przedstawiłem na wykresie, ale efekt byłby gorszy od Finaxa z opłatami 1,36%. |

Jak widzisz, inwestowanie samodzielnie w ETF-y z GPW kwotami rzędu 100 zł nie jest najprostszą czynnością. Poza tym ETF-y notowane na GPW mają obecnie szereg wad, mianowicie:

- Bazując na informacjach z powyższej tabeli: inwestowanie 100 zł co miesiąc w ETF-y z GPW jest co najmniej kłopotliwe. Zaletą inPZU i Finax jest to, że możesz przelać do nich małą kwotę rzędu nawet 100 zł, a oni zainwestują ją całą (Finax po pobraniu 1,2 zł opłaty) w deklarowany schemat inwestycyjny. W przypadku samodzielnego inwestowania przez polskie konto maklerskie będziesz musiał „kombinować” z nierównym inwestowaniem w każdym miesiącu, czasem kupując 0, a czasem 1 lub 2 jednostki wybranego ETF-a.

- Nie ma na GPW ETF-ów na MSCI World, MSCI Emerging Markets, ani na MSCI ACWI. Obydwa powyższe ETF-y oferują inwestowanie w akcje amerykańskie, a więc zasięgiem są skromniejsze od ofert inPZU oraz Finaxa.

- ETF-ów jest na GPW bardzo niewiele, a te, które są tam notowane, są obecnie (poza Lyxorem) dosyć drogie. Wszystko to podejrzysz na mojej liście ETF-ów, którą ostatnio uzupełniłem o ETF-y z GPW, sprawiając, że jest teraz kompletnym obrazem szerokości oferty ETF-owej w polskich domach i biurach maklerskich.

Przejdziemy teraz do porównania wysokości opłat dla wszystkich trzech opcji inwestowania 100 zł miesięcznie.

Jak najtaniej inwestować 100 zł w akcje?

Pora podsumować jak koszty trzech opcji wpłynęłyby na inwestycję 100 zł miesięcznie w historyczny indeks S&P500 pln-hedged w wersji Total Return (reinwestującej dywidendy). Efektem czterech symulacji, czyli przebiegu zmian wartości indeksu bez opłat, takiego z opłatami jak przy inwestowaniu w ETF Lyxor z GPW, opłatami równymi tym dla inPZU Rynków Rozwiniętych oraz opłatami Finax 100/0 jest następujący wykres:

Choć wnioski mogą nasuwać się same, to wypiszę te, których z uwagi na charakter i brak przejrzystości wykresu w pierwszych 20 latach inwestycji można było łatwo pominąć:

- Koszty 3%/0,09%- pomimo zabierania 3 zł z każdych zainwestowanych 100 zł – wyprzedziły tu koszty 1,2%/1,36% po 36 miesiącach inwestycji. Prawdopodobnie jest to szybciej, niż mogłeś pomyśleć, bo odrabianie 3% na wejściu wydaje się bardziej karkołomnym i dłuższym procesem.

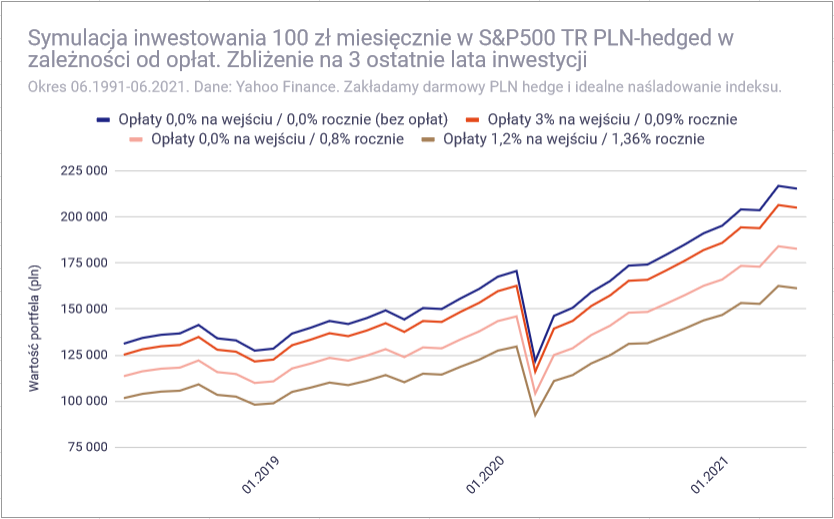

- Kilka lat później, bo po 84 miesiącach (7 latach) inwestycji koszty 3%/0,09% wyprzedziły też z pozoru bardziej preferencyjne 0%/0,8%, czyli te odpowiadające usłudze inPZU. Od tego momentu 0,09% rocznie było już o wiele silniejsze od pozostałych opcji kosztowych, co doskonale widać w przybliżeniu na ostatnie 3 lata inwestycji, a więc okres między czerwcem 2018 roku a czerwcem 2021 roku:

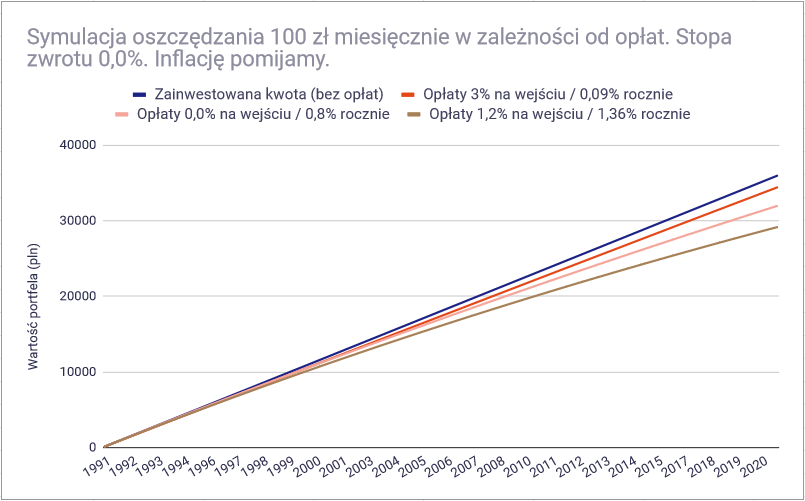

- Opłaty roczne pobierane są w każdym roku i niezależnie od wyników inwestycyjnych zjadają nasz kapitał. Dla wszystkich trzech opcji inwestowania uwzględniłem comiesięczne odciąganie 1/12 opłat rocznych, co jest pewnym uproszczeniem, bo opłaty pobierają one codziennie, ale nie powinno to zbytnio zaburzyć całej symulacji. Pamiętaj jednak, że S&P500 miał w tym okresie bardzo dobre wyniki, więc warto rozumieć co by się stało, gdyby jego wyniki były znacznie gorsze. Specjalnie na tę okazję przygotowałem też symulację okresu 30-letniego, w którym indeks S&P500 stoi w miejscu, przynosząc zerową stopę zwrotu. Efekt symulacji jest wcale nie tak trudny do przewidzenia, bo także tutaj bardziej „bolesne” w długim terminie okazały się koszty roczne, a nie koszty na wejściu:

Każdy bardziej doświadczony inwestor wie, że koszty „na papierze” nie zawsze mają swoje odwzorowanie w rzeczywistości. Z tego powodu kolejna część porównania będzie dotyczyła sprawdzenia nie tylko opłat, ale też prawdziwych wyników funduszy i usług, które tu omawiamy.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Wyniki inwestycji 100 zł dla każdej solucji

Ten rozdział jest najważniejszy dla praktyków i zwolenników empiryzmu, czyli sprawdzania faktycznych wyników funduszy, a nie jedynie ich wysokości opłat w dokumentach je opisujących. Z natury jestem ogromnym fanem porównywania wyników, ale w przypadku inPZU i Finax nieco problematyczne jest to, że są na polskim rynku zaledwie od kilku lat (inPZU od 2018 roku, a Finax od 2019 roku). Sprawia to, że poza symulacjami zmian historycznych z założeniem obecnych opłat tych usług nie pozostaje zbyt wiele informacji. Ja jednak chciałbym uniknąć kolejnych symulacji, gdyż wystarczy mi to, że w poprzednim rozdziale dokonaliśmy symulacji zmian cen indeksu S&P500 wraz z wysokością opłat, które cechują te usługi. Teraz przyszła pora na porównanie prawdziwych ich wyników, jakkolwiek krótkiej historii by nie przedstawiały. Zacznijmy od inPZU Rynków Rozwiniętych.

Jak radzi sobie inPZU Rynków Rozwiniętych?

Fundusz inPZU Rynków Rozwiniętych wszedł na rynek w kwietniu 2018 roku, a więc sprawdzić możemy jego 3-letnią historię wobec benchmarku. Jako że jest to fundusz na akcje rynków rozwiniętych, to porównywać go powinniśmy do indeksu MSCI World, który zresztą w oficjalnych dokumentach funduszu jest jego benchmarkiem. Cytuję:

„Fundusz działa na zasadzie „funduszu indeksowego”, dążąc do osiągnięcia stopy zwrotu równej stopie zwrotu z indeksu liczonego według wzoru: 90% MSCI World Index + 10% WIBID 1M.”

Jako że fundusze inPZU posiadają zabezpieczenie walutowe, to porównywać je będziemy bezpośrednio z ruchem indeksu (bez zmiany jego waluty na złote). Ich roczny koszt na poziomie 0,8% wydaje się dosyć wysoki, ale zabezpieczenie walutowe kosztuje nawet w przypadku ETF-ów (zwykle około +0,2% do TER). Na czym polega mechanizm działania zabezpieczenia walutowego? Pozwól, że wyjaśnię to na przykładzie:

- Jeśli polski inwestor inwestuje w „czysty” indeks S&P500 to ponosi on ryzyko wobec zmiany cen indeksu oraz wobec zmiany kursu dolara amerykańskiego do polskiego złotego.

- Jeśli polski inwestor inwestuje w fundusz/ETF z zabezpieczeniem walutowym to ponosi on ryzyko jedynie wobec zmiany cen indeksu. Ma on wtedy taki „indeks S&P, ale tak jakby spółki były notowane w polskim złotym”.

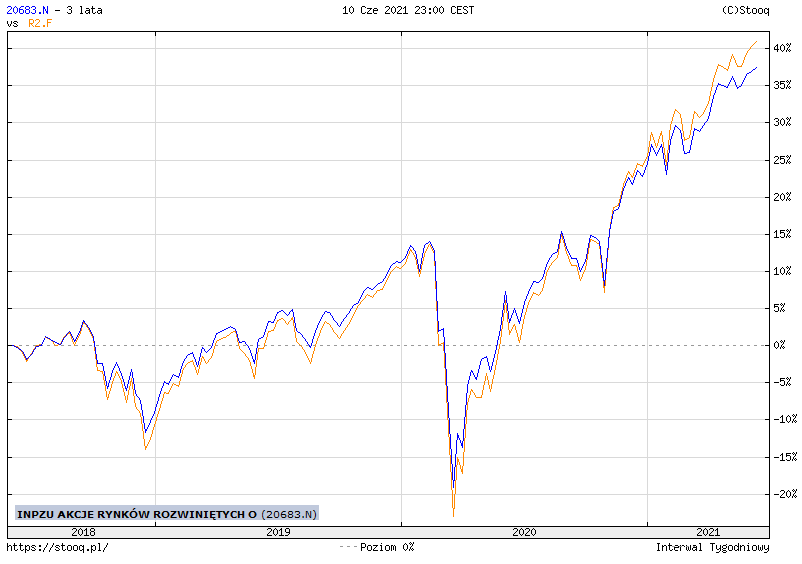

Wystarczy koszty roczne zabezpieczenia walutowego InPZU Akcji Rynków Rozwiniętych porównać do kosztów nowego ETF-a na S&P500 od BETA Securities, który kosztuje 1,4%, aby odnieść wrażenie, że inPZU oferuje usługę relatywnie tanią. Relatywnie, bo inwestowanie – wzorem USA – mogłoby być jeszcze tańsze, a więc w moich wpisach nie będę ukrywał niezadowolenia kosztem obydwu usług. Mimo tych kosztów funduszowi inPZU Akcji Rynków Rozwiniętych naśladowanie jego benchmarku, czyli inPZU Akcji Rynków Rozwiniętych idzie naprawdę nieźle, czego dowody przedstawiłem na poniższym wykresie:

Część osób polemizowałaby, że różnica odwzorowania o wartości 4 pp. to dużo, ale warto wziąć pod uwagę fakt, że fundusz inPZU w swojej cenie ma już uwzględnioną opłatę roczną wynoszącą 0,8%, uwzględniając którą, widoczna jest tylko lekka, negatywna obsuwa wobec jego benchmarku wynosząca mniej więcej 0,5% rocznie na minus. Biorąc pod uwagę fakt, że fundusz ten posiada 10% środków w gotówce, to jest to naprawdę uczciwy wynik, za co inPZU dostaje plusa. Jak radzi sobie Finax jeśli chodzi o jego wyniki?

Jak radzi sobie Finax 100/0?

Pierwszą różnicą między inPZU, a Finaxem jest to, że inPZU jest funduszem (aktywnym, ale tradycyjnym, a więc nie ETF-em), a Finax 100/0 jest nakładką na fundusze ETF, przez co nie ma żadnego benchmarku. Znalezienie odpowiedniego benchmarku dla Finax-a w proporcjach 100/0 byłoby o tyle problematyczne, że nie kopiuje on ani indeksu MSCI ACWI, ani MSCI World, gdyż w portfelu posiada akcje amerykańskie, europejskie oraz spółek z Rynków Wschodzących, a więc pomija kilka dużych gospodarek świata.

Z tego powodu jedynym co mogłem dziś zrobić jest porównanie wyników Finax 100/0, które znalazłem na stronie robodoradcy (tutaj za 2019 rok, a tutaj za 2020 rok) do wyników ręcznie ustawionego portfela o identycznym składzie na stronie do darmowych backtestów backtest.curvo.eu. Aby porównanie było bardziej kompletne zdecydowałem się umieścić w tabeli także wyniki indeksów MSCI ACWI oraz Vanguard All-World z zastrzeżeniem, że nie powinno się ich porównywać 1:1, bo mają znacząco różne składy. Oto wyniki za 2 ostatnie lata:

2019 | 2020 | |

|---|---|---|

28,5% | 11,02% | |

28,8% | 6% | |

27,2% | 16,6% | |

26,6% | 16,25% |

Wynik Finaxa 100/0 za 2019 rok jest bliźniaczo podobny do wyniku symulacji, którą przeprowadziłem, jednak już wynik za 2020 rok jest o wiele lepszy od tego własnoręcznie zrobionego „benchmarku”. Może to wynikać z wielu przyczyn, między innymi z tego, że Finax na swojej stronie podaje wyniki wyrażone w PLN, a nie w euro. Według mnie ważniejsze jednak będą tutaj symulacje wzrostu kapitału, które można wykonać w ramach DEMO na stronie Finaxa. Efekt symulacji wygląda następująco:

Według powyższego modelu:

- W wariancie optymistycznym Finax 100/0 przyniesie w ciągu 30 lat średnioroczny zwrot (CAGR) w wysokości 8,42% brutto rocznie.

- W wariancie oczekiwanym (neutralnym) Finax 100/0 przyniesie w ciągu 30 lat średnioroczny zwrot (CAGR) w wysokości 7,96% brutto rocznie.

- W wariancie negatywnym Finax 100/0 przyniesie w ciągu 30 lat średnioroczny zwrot (CAGR) w wysokości 7,41% brutto rocznie.

Wszystkie trzy symulacje zawierają koszt zarządzania kapitałem, a więc średnioroczny wynik inwestycyjny jest tu już obniżony o 1,36% (1,2% Finax + koszt ETF-ów, bo ten może się z czasem zmieniać). Nie jestem pewien na bazie czego powyższa symulacja została wykonana, ale każdy potencjalny klient powinien zapytać się, czy takie stopy zwrotu są dla niego satysfakcjonujące. Jedno jest pewne: opłaty rzędu 1,36% rocznie na pewno nie pomagają w pomnażaniu kapitału, a więc warto będzie też zajrzeć pod maskę ETF-om z GPW, które dość tanio możemy nabyć własnoręcznie w polskich domach i biurach maklerskich.

Jak radzą sobie ETF-y akcyjne z GPW?

Kilkukrotnie już wspominałem, że notowany na GPW ETF Lyxor S&P500 posiada kilka znaczących wad, mianowicie:

- Jest notowany w PLN, ale jego aktywa w USD. Inwestując w niego, wystawiamy się więc na pełne ryzyko walutowe na linii USD/PLN.

- Jego jednostka kosztuje obecnie ponad 170 złotych, a nie da się kupić jej części. Inwestowanie 100 zł miesięcznie w ten ETF będzie zatem niemożliwe, a alternatywą będzie drogi (ale z zabezpieczeniem na linii USD/PLN) ETF BETA Securities. Moja sugestia? Kupować jednostkę tego ETF-a co 2 miesiące, bo jego niskie koszty roczne rekompensują trud jego zakupu.

- Ostatnim problemem z tym ETF-em jest to, że wypłaca on dywidendy, a to wymaga ich (lekko kłopotliwego) rozliczenia podatkowego w części G formularza PIT-38. Opisałem to w szczególe we wpisie „Jak rozliczyć podatek z giełdy? Wszystko o PIT-38 i PIT-8C„, który z pewnością pomoże Ci w tym rozliczeniu. Kupując go przez IKE (możliwe w DM BPS), unikniemy jednak konieczności zapłaty tego problematycznego podatku.

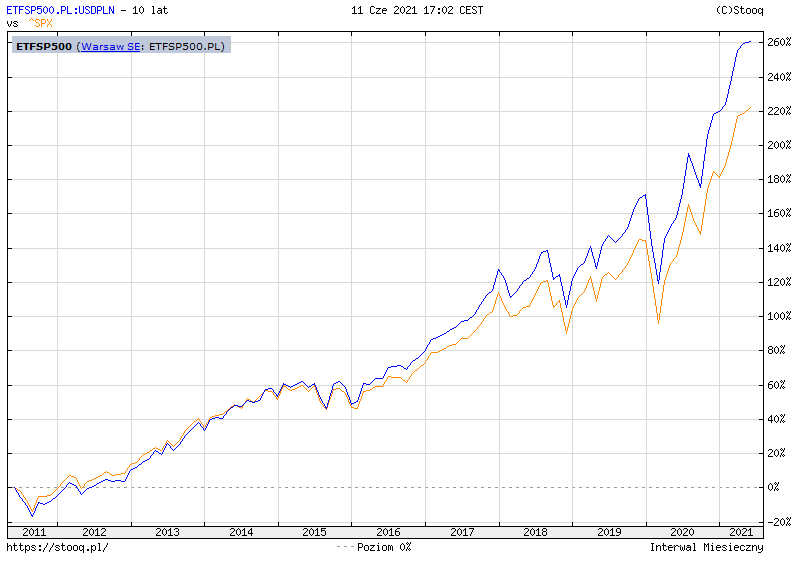

Fundusz ten posiada jednak dwa ogromne plusy: niskie opłaty oraz długi i solidny rekord historyczny. W latach 2011-2021 fundusz ten (przetłumaczony na oryginalną walutę aktywów, czyli z PLN do USD) przyniósłby łączną stopę zwrotu o 40 pp. wyższą (+160% wobec +120%) od swojego benchmarku, co osiągnąłby w dużej mierze dzięki replikacji syntetycznej. W symulacji, której dokonałem na Stooq.pl wygląda to następująco:

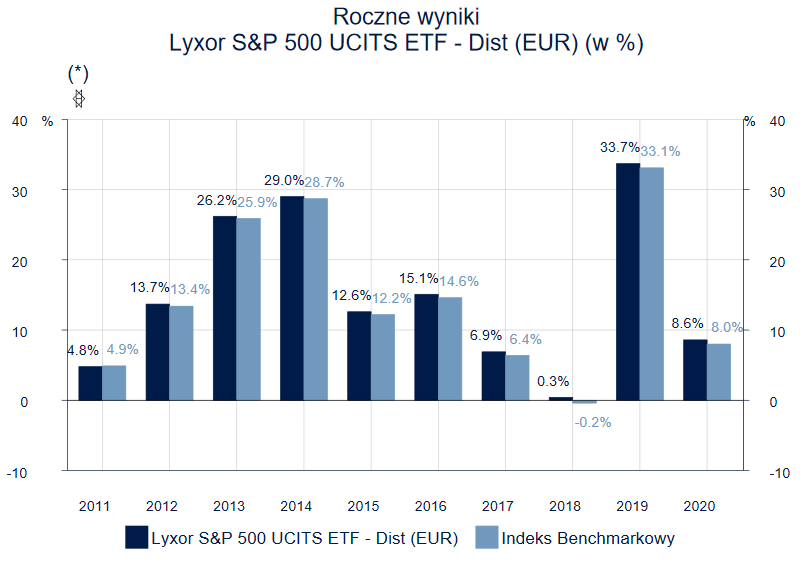

Dobre wyniki potwierdza dokument KID funduszu, w którym Lyxor chwali się wynikami lepszymi od benchmarku praktycznie w każdym roku inwestycji:

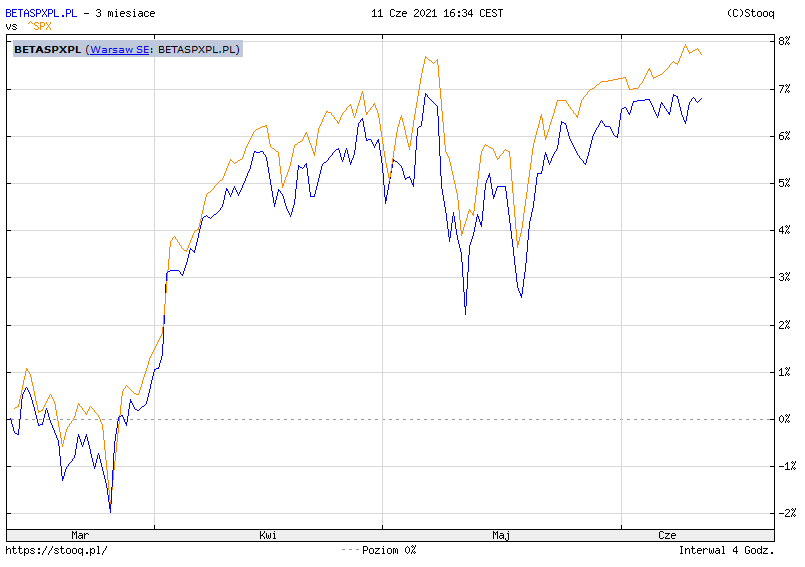

Poza ETF-em Lyxora polski inwestor chcący inwestować w ETF-y z GPW ma do wyboru także nowy ETF z oferty BETA Securities, mianowicie: ETF BETA S&P500 PLN-Hedged, którego pierwsze trzy miesiące życia narysowałem na wykresie:

Póki co ETF BETY jest trochę za swoim benchmarkiem, co tłumaczyć mogą jego wysokie opłaty (choć w skali 3 miesięcy wyniosły one 0,35%, a dopiero w skali roku wyniosą one aż 1,4%). Z uwagi na ofertę inPZU Akcji Rynków Rozwiniętych, który jest funduszem bardziej globalnym (MSCI World wobec S&P500), tańszym (0,8% wobec 1,4%) i możliwym do zakupu dokładnie za 100 zł (czego nie oferuje warty obecnie 72 zł ETF BETY) nie bardzo mogę zrozumieć, dlaczego ktoś miałby wybrać inwestowanie w ten ETF, a nie w inPZU, który również posiada zabezpieczenie walutowe do PLN. W ostatnim rozdziale porównania omówię czynniki miękkie, czyli prostotę użytkowania każdej z usług oraz funkcje dodatkowe, które poszczególne rozwiązania oferują.

Prostota i możliwości inwestowania 100 zł miesięcznie

Rozdział ten właściwie mógłbym nazwać „prostota, możliwości i funkcje dodatkowe” każdego z rozwiązań oferujących inwestowanie środków rzędu 100 zł miesięcznie. Osoby, które czytują moje wpisy, na pewno zdążyły zauważyć, że jestem ogromnym zwolennikiem upraszczania i automatyzacji wszystkiego, co da się zautomatyzować. Z tego powodu bardzo istotne są dla mnie prostota interfejsu i możliwość automatyzacji inwestowania, zwłaszcza jeśli chcę inwestować kwoty naprawdę niewielkie, takie jak 100 zł miesięcznie. Przyjrzyjmy się zatem czynnikom miękkim, które oferuje każde z czterech omawianych rozwiązań. Czterech, bo tym razem omawiamy konta maklerskie, a nie ETF-y, więc ING i BPS ocenimy rozłącznie.

Prostota i automatyzacja procesu

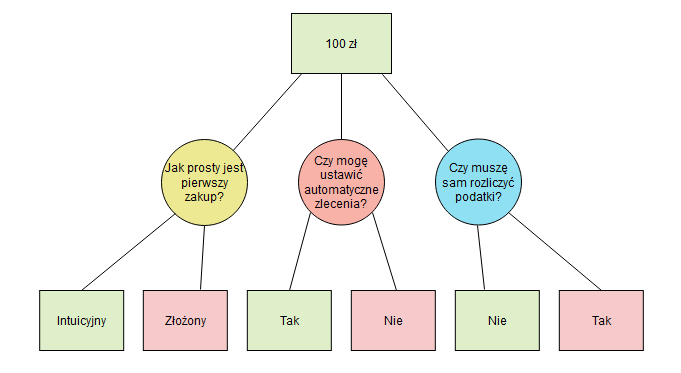

Ten krótki akapit przygotowałem, bazując na stronach internetowych dostawców usług oraz na opiniach przynajmniej 3 znajomych i zaufanych osób, które z tych usług korzystają. Jest to zatem rozdział dość subiektywny, ale wolę być z Tobą szczery, otwarcie pisząc, że nie założyłem na potrzeby wpisu kont w inPZU, Finax, ING oraz BPS, a oceniam po prostu to, co znalazłem na stronach internetowych, biorąc pod uwagę również oceny zaufanych użytkowników usług. Oprócz prostoty interfejsu, która jest dość subiektywna i nie taka prosta do oceny, pod uwagę wziąłem także możliwość zautomatyzowania swoich comiesięcznych inwestycji. Efekt porównania możesz zobaczyć poniżej, ale od razu zastrzegę, że z polskimi maklerami wygrały tu usługi inPZU oraz Finax:

Kryterium | InPZU | Finax | DM BPS | BM ING |

|---|---|---|---|---|

Prostota interfejsu | Prosty | Prosty | Złożony | Dość prosty |

Automatyzacja inwestycji | Możliwa | Możliwa | Niemożliwa | Niemożliwa |

Prostotą interfejsu zachęcają przede wszystkim inPZU oraz Finax, w których poruszanie się jest dosyć proste i intuicyjne. Nieco gorzej jest w BM ING, którego interfejs jak na dom maklerski i tak jest dosyć prosty. DM BPS posiada zdecydowanie najtrudniejszy w obsłudze i nieco archaiczny interfejs, który „przeboleć” można przez wzgląd na możliwość prowadzenia maklerskich IKE/IKZE, których w BM ING prowadzić się nie da, ale o tym za chwilę.

Poza prostotą interfejsu bardzo ważna jest możliwość automatycznego inwestowania, które polega na zrobieniu przelewu na konkretny rachunek, z którego nasze środki już „same się zainwestują”. Taką usługę oferują inPZU oraz Finax, a polskie domy maklerskie wymagają ręcznego sterowania (co jest raczej normą i ceną za możliwie niski koszt zarządzania ETF-em). Przyznam, że o ile w inwestowaniu kilkuset lub kilku tysięcy złotych miesięcznie to ręczne inwestowanie nie przeszkadza mi aż tak bardzo, ale inwestując 100 zł miesięcznie, wolałbym dokonywać tego automatycznie. Jest to zdecydowany plus zarówno dla inPZU, jak i dla Finaxa. Sprawdźmy teraz dodatkowe możliwości każdej z usług, które również wpłyną na ich końcową ocenę, do której już niedługo dojdziemy.

Możliwości omawianych kont i usług

Poza opłatami, wynikami historycznymi, czy przejrzystością interfejsu, w inwestowaniu małych kwot ważne są także „dodatki”, do których należą:

- Automatyczny rebalancing, czyli równoważenie proporcji portfela. Dotyczy ono oczywiście tylko rozwiązań zaawansowanych, które w swoim „pakiecie” mają po kilka rynków/indeksów/ETF-ów, a więc dla bezpośrednio nabywanych ETF-ów jest to kompletnie bez znaczenia. Jako że dziś porównujemy tylko warianty czysto akcyjne (100% akcji), to tutaj liczyć się będzie „wewnętrzny rebalancing”, który posiada zarówno inPZU, jak i Finax, ale Finaxowi przyznałem tu dodatkowe punkty ze względu na automatyczny rebalancing między klasami aktywów jeśli zdecydowalibyśmy się na opcję mieszaną, np. 80/20, czy 70/30 (akcje/obligacje).

- Rozliczenie podatków jest tym prostsze, im jest ono bardziej zautomatyzowane. W tej kategorii przoduje usługa inPZU, która rozlicza i odciąga podatek w naszym imieniu, dodatkowo oferując tzw. parasol, a więc możliwość przerzucania środków między funduszami bez uiszczania podatków, które zapłacimy dopiero po zakończeniu inwestycji (wypłacie środków) z inPZU. Finax wysyła co roku formularz PIT/ZG, zaś domy i biura maklerskie wyślą nam PIT-8C, na którego bazie rozliczymy zysk/stratę z inwestycji z urzędem skarbowym w naszym kraju.

- IKE/IKZE to preferencyjne podatkowo konta, których warto używać. Zasady ich funkcjonowania opisałem we wpisie „Jak działają IKE i IKZE i dlaczego warto z nich korzystać?„, a możliwości wypłaty środków we wpisie „Jak wypłacić pieniądze z IKE i IKZE? Wypłata, zwrot i częściowy zwrot„. Możliwość prowadzenia kont IKE i IKZE w opisywanym dzisiaj formacie oferuje tylko inPZU oraz DM BPS.

- Zasięg inwestycyjny funduszy oznacza to jak bardzo globalnie można przez daną usługę inwestować. Od razu napiszę, że ze względu na brak „globalnych” ETF-ów na GPW inwestowanie bezpośrednie otrzyma tu mniej punktów od prawie globalnych inPZU Akcji Rynków Rozwiniętych oraz Finaxa 100/0.

Pełna tabela z moimi komentarzami przedstawia się następująco:

Kryterium | InPZU | Finax | DM BPS | BM ING |

|---|---|---|---|---|

Automatyczny rebalancing | Nie | Tak | Nie (jeden ETF, nie ma czego rebalansować) | Nie (jeden ETF, nie ma czego rebalansować) |

Rozliczenie podatków | Automatyczne, przy wypłacie | Wysyła PIT/ZG | Wysyła PIT-8C | Wysyła PIT-8C |

IKE/IKZE | Tak | Nie | Tak | Nie |

Zasięg inwestycyjny ETF-ów/funduszy | Globalne rynki rozwinięte. Rynki wschodzące można kupić w osobnym funduszu. | USA, Europa i rynki wschodzące. Brakuje np. Japonii, Australii czy Kanady. | Tylko S&P 500 lub Nasdaq 100 | Tylko S&P 500 lub Nasdaq 100 |

Jak już wyżej pisałem, każde z czterech kryteriów jest dosyć istotne, ale dla każdego wagi w ocenie powinny być inne. Zanim przejdziemy do podsumowania wpisu, w którym zobaczysz jak oceniłem każdą z 4 usług we wszystkich 11 kategoriach, nadmienię tylko, że gdybym robił to zestawienie wyłącznie dla siebie to koszty roczne „ważyłyby” znacznie więcej od innych kryteriów. Jako że każdy powinien sam ocenić która opcja inwestowania 100 złotych miesięcznie jest dla niego najlepsza, to przedstawię Ci moje oceny dla poszczególnych kategorii wraz z krótkim komentarzem na temat zwycięzców i przegranych tego porównania.

Jak inwestować 100 złotych miesięcznie?

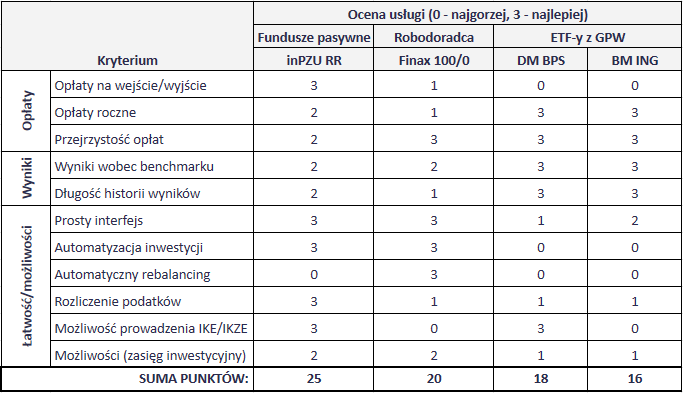

Gdy tylko spojrzysz na poniższą tabelę, z pewnością szybko zauważysz, że zwycięzcą całego porównania jest na dzień dzisiejszy inPZU. Jako że jest to wpis o inwestowaniu 100 złotych miesięcznie to za inPZU stoją przede wszystkim umiarkowane koszty roczne, brak kosztów na wejściu, przejrzysty interfejs, prostota rozliczania podatku oraz możliwość prowadzenia w jego ramach IKE i IKZE. Finax stanowi silną konkurencję dla inPZU, ale dobijają go wyższe opłaty roczne, brak możliwości prowadzenia IKE i IKZE oraz obecność opłat na wejściu. Finax wygrywa jednak w przejrzystości opłat i automatycznym rebalancingu, który pomoże osobom, które chcą prowadzić portfel akcji i obligacji, a nie – jak w tym wpisie – portfel zawierający same akcje. Pełne porównanie wraz z ocenami znajdziesz w tabeli poniżej:

Jak najprościej mógłbym podsumować wpis? Zamiast wyłaniać jednoznacznego zwycięzcy, wolałbym napisać dla kogo najlepsza będzie każda z opcji. Przejdźmy do rzeczy:

- Jeśli cenisz sobie niskie opłaty roczne, inwestujesz w horyzoncie długoterminowym oraz nie boisz się wyzwań i inwestowania nierównych kwot (często co 2-3 miesiące) to wybierz konto maklerskie w DM BPS (najlepiej IKE/IKZE) i inwestuj bezpośrednio w ETF (w tym przypadku Lyxora) z GPW.

- Jeśli zależy Ci na prowadzeniu portfela akcji i obligacji, prostym interfejsie, pełnej automatyzacji równoważenia składników portfela, a opłaty roczne pełną dla Ciebie drugorzędną rolę lub Twój horyzont inwestycyjny jest krótszy od 10 lat to wybierz Finax 100/0.

- Jeśli chciałbyś pogodzić obydwa światy lub zależy Ci na prostym i (w miarę) tanim inwestowaniu przez IKE/IKZE to skorzystaj z oferty inPZU, które – podobnie jak Finax – również umożliwia zakupienie funduszy akcji i obligacji. Jedyny szkopuł to to, że w przypadku inPZU jeśli proporcje portfela się nieco „rozjadą” to własnoręcznie będziesz musiał je ustawić na nowo. Ofertę ubezpieczyciela opisałem też w osobnym, dedykowanym jej artykule zatytułowanym „Fundusze pasywne InPZU – konkurencja dla ETF-ów czy nic ciekawego?„.

Przyznam szczerze, że żadnej z powyższych opcji nie uważam za idealną, a moim marzeniem jest usługa w rodzaju inPZU, ale o niższych kosztach rocznych i automatycznym rebalancingiem pokroju Finaxa. Zanim wybierzesz – pamiętaj, że samodzielne inwestowanie w ETF-y przez konto maklerskie będzie od Ciebie wymagało „ręcznego sterowania”, gdyż nie da się na nie po prostu przelać 100 zł i zlecić maklerowi automatycznego kupowania aktywów za nowe środki.

Podsumowanie

Na sam koniec wpisu pragnę zapowiedzieć jego drugą część, w której jednak skupimy się na inwestowaniu nie 100, ale 500 złotych miesięcznie. Przygotowując wpis „Jak inwestować 500 złotych miesięcznie? Średnie kwoty na giełdę” intuicyjnie czułem, że inwestowanie kwot rzędu 500 złotych miesięcznie zainteresuje czytelników mojego bloga jeszcze bardziej od inwestowania 100 złotych miesięcznie. Zapowiem od razu, że w inwestowaniu 500 zł posłużymy się już innymi metodami/kontami i funduszami, gdyż z uwagi na dysponowanie wyższymi miesięcznymi kwotami będą one w naszym zasięgu (a przynajmniej przepłacanie prowizji „na wejściu” nie będzie już tak bolesne, jak w przypadku inwestowania 100 złotych). Zapraszam do dyskusji w komentarzach pod wpisem i „do zobaczenia” lub do usłyszenia za tydzień :).

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.

Źródła danych

- Filtr pokazujący fundusze otwarte (aktywne), które można nabyć za 100 zł.

- Oferta i cennik eMaklera w mBanku.

- Oferta i cennik DM BOŚ (BOSSA).

- Oferta i cennik robodoradcy Finax.

- Systemtrader – Skład funduszy Finax.

- Oferta i cennik robodoradcy ETFMatic.

- Oferta i cennik funduszy inPZU.

- Oferta i cennik funduszy NN TFI.

- Oferta i cennik robota ING Investo.

- Oferta i cennik PKO Inwestomatu.