Inwestowanie dla dzieci i na emeryturę.

Założyłeś niedawno rodzinę, planujesz dzieci i zastanawiasz się, jak prosto i maksymalnie zyskownie inwestować na swoją i ich przyszłość? A może masz już dziecko lub dzieci, które pochłaniają Ci większość wolnego czasu, więc nawet nie masz czasu, by zadbać o Wasze finanse? Niezależnie od sytuacji, inwestowanie rodzinne na przyszłość swoją i dzieci jest niezwykle ważne i prostsze niż kiedykolwiek, więc w tym wpisie zrobimy przegląd najprostszych opcji do zyskownego inwestowania w zależności od wielkości i dochodów rodziny.

Artykuł ten będzie nawiązywał do wpisu „Jak zainwestować pieniądze z 500+? Obligacje rodzinne ROS i ROD„, w którym przedstawiłem najbardziej zyskowne obligacje skarbowe, które kupi tylko osoba z prawami do świadczeń 500+. Ignorowanie tych obligacji jest częstym błędem osób, które nie potrafią sobie zwizualizować tego, jak bardzo opłacalne są te papiery, a więc od tego zaczniemy dzisiejszy wpis. W dalszej części opiszę też konta, przez które powinny inwestować rodziny (w tym IKE i IKZE) oraz proste metody na budowę światowego portfela akcji i obligacji dla siebie i dzieci, bo przecież kto z nas nie chciałby ułatwić swoim pociechom startu w dorosłość?

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Jak prosto zadbać o finansową przyszłość swojej rodziny.

- W co inwestować środki, które chcesz ofiarować w przyszłości swoim dzieciom.

- W co inwestować środki na emeryturę Twoją i życiowego partnera.

- Jak inwestować środki dla rodziny w zależności od miesięcznych dochodów i liczby dzieci.

Powiązane wpisy

- Jak zainwestować pieniądze z 500+? Obligacje rodzinne ROS i ROD

- Fundacja rodzinna a inwestowanie na giełdzie. Lepsza od IKE?

- W co zainwestować 100 tysięcy złotych? Portfel dla średnio zaawansowanych

- Proste inwestowanie pasywne – najlepsze portfele dla zabieganych

- Czy program Rodzina 500+ spełnia swoją rolę? Ocena po 5 latach

- Czy obligacje Skarbu Państwa są bezpieczne? 1,5 biliona złotych do spłaty

Jak inwestować w rodzinie?

Niezależnie od tego, czy inwestycjami rządzisz Ty, czy robicie to razem, warto zacząć od przekonania swojej drugiej połówki do inwestowania lub chociaż uzyskania jej zgody na to, co zamierasz zrobić z Waszymi oszczędzanymi pieniędzmi. Choć przekonanie osoby bez żadnej wiedzy finansowej i o wysokiej awersji do ryzyka do inwestowania może nie być zbyt proste, to na pewno pomoże w nim rozsądny plan, który będzie się dało prosto wyjaśnić, nawet laikowi.

Właśnie dlatego skupię się dziś na zainspirowaniu Cię do stworzenia takiego planu, przedstawiając Ci na początku trzy najważniejsze płaszczyzny inwestowania rodzinnego. Należą do nich:

- Posiadanie dzieci. Rodzina posiadająca dzieci może mieć inne cele inwestycyjne niż rodzina bezdzietna oraz (przynajmniej obecnie) dostęp do niektórych instrumentów finansowych, do których ta druga nie będzie miała dostępu.

- Możliwości oszczędnościowe. Rodzina, która może oszczędzić tylko 500 złotych miesięcznie będzie inwestować zupełnie inaczej niż taka, która może oszczędzić 2000 lub 5000 złotych miesięcznie lub więcej.

- Skłonność do ryzyka. Rodzina, która nie akceptuje żadnej (tymczasowej) straty, powinna inwestować zupełnie inaczej od rodziny, która inwestuje tylko nadwyżki i może stracić nawet 50-60% od szczytu i nie sprawi to dla niej większego kłopotu.

Najważniejszym z powyższych będzie fakt posiadania dzieci, które naprawdę mocno wpływają na to, jaka rodzinna strategia inwestycyjna będzie tą optymalną. Właśnie dlatego to właśnie posiadanie dzieci będzie wpływać najbardziej na dobór planu/strategii inwestycyjnej rodziny. W kolejnym podrozdziale skupię się jednak na możliwościach oszczędzania i skłonności do ryzyka, które prezentować będą rodziny, dla których w dalszej części artykułu wspólnie zbudujemy plany inwestycyjne.

Obserwuj moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Ile możecie oszczędzać i jaką macie skłonność do ryzyka?

W tym wpisie omówię kilka losowo wybranych przypadków rodzin, które będą w bardzo różnych sytuacjach pod względem liczby dzieci, skłonności do ryzyka oraz możliwości oszczędnościowych. O ile posiadanie dzieci jest czynnikiem mierzalnym i obiektywnym, to znacznie gorzej jest z oceną możliwości do oszczędzania i inwestowania oraz skłonności do ryzyka. Uprościmy je zatem, stosując we wpisie następujące założenia:

- Niska skłonność do ryzyka oznaczać będzie niechęć do utraty więcej niż 20% środków w dowolnym momencie oszczędzania.

- Przeciętna skłonność do ryzyka oznaczać będzie niechęć do utraty więcej niż 30% środków w dowolnym momencie oszczędzania.

- Wysoka skłonność do ryzyka oznaczać będzie niechęć do utraty więcej niż 40% środków w dowolnym momencie oszczędzania.

Plany budować będziemy zatem tak, by spełnić powyższe warunki dotyczące ryzyka maksymalnych obsunięć kapitału (max drawdown) od poprzedniego szczytu. Możliwości oszczędnościowe rodzin sklasyfikujemy następująco:

- Niewielka możliwość do oszczędzania cechować będzie rodzinę, która oszczędzać i inwestować może 1000 złotych miesięcznie lub mniej.

- Przeciętna możliwość do oszczędzania będzie cechą rodziny mającej do zainwestowania pomiędzy 1000 a 5000 złotych miesięcznie.

- Wysoka możliwość do oszczędzania oznaczać będzie, że rodzina może i chce oszczędzać i inwestować przynajmniej 5000 złotych miesięcznie.

Wpis napiszę tak, by przedstawić przynajmniej jedną rodzinę z każdej kategorii zarobkowej, starając się jak najciekawiej opisać proces budowy planu inwestycyjnego dla różnych sytuacji życiowych. Największy wpływ na oszczędzanie i inwestowanie będzie jednak miało posiadanie dzieci, co wyjaśnię w kolejnych dwóch akapitach.

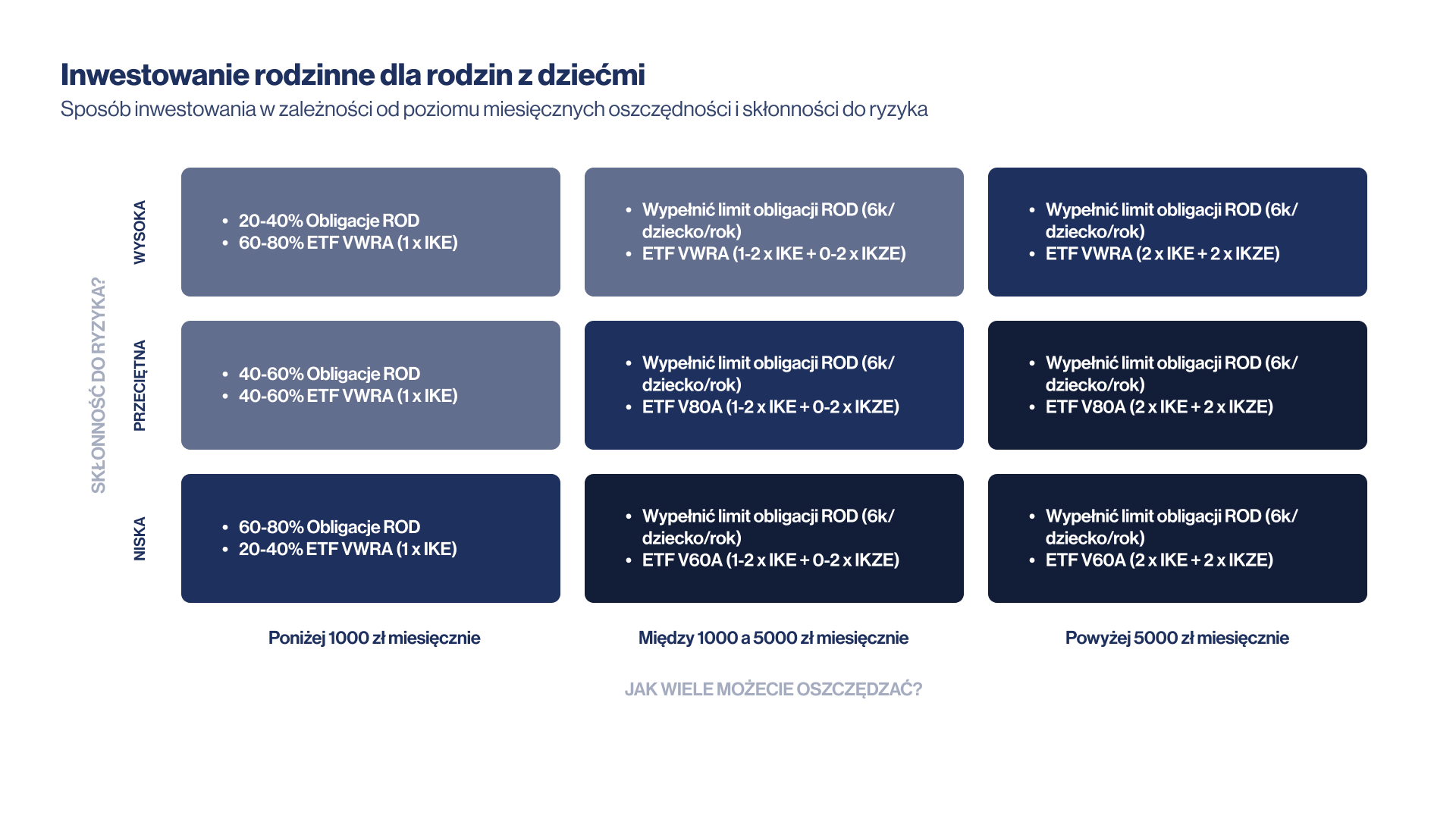

Inwestowanie dla rodzin z dziećmi

W tym przypadku zakładamy akurat to, że omawiana rodzina ma dzieci, co pozwala jej inwestować w najlepiej od lat oprocentowane obligacje skarbowe w postaci obligacji rodzinnych 12-letnich ROD. Obligacji ROD nie da się niestety kupić przez IKE, stąd we wpisie będę mówił albo o obligacjach ROD, albo o IKE, ale nigdy w połączeniu, które niestety jest obecnie niemożliwe. Fenomen tych obligacji opiszę jeszcze w dalszej części wpisu, przy czym tutaj skupię się na tym, jak w zależności od zarobków i skłonności do ryzyka posiadający dzieci powinni podejść do budowania swoich portfeli.

Będzie to szybka i skrótowa wersja wpisu i swoista mapa inwestowania dla samouków, którzy chcą zbudować portfele po swojemu i nie potrzebują rad dotyczących tego, jak poprowadzić budowę takich portfeli. Dla posiadaczy dzieci priorytetem powinno być w każdym roku wypełnienie (wyczerpanie) limitu obligacji ROD, który wynosi obecnie tyle, ile przysługiwało Ci historycznie świadczeń z programu rodzina 500+, czyli 6000 złotych rocznie na każde dziecko poniżej 18 roku życia od czasu wprowadzenia tego programu.

Aby lepiej zrozumieć powyższy diagram z pewnością przydatna będzie krótka legenda wyjaśniająca skróty na nim zawarte:

- ETF VWRA oznacza ETF posiadający 100% światowych akcji. Można go zamienić dowolnym ETF-em globalnym na akcje, jaki znajdziesz na mojej liście ETF-ów. Jeśli nie wiesz, czym jest ETF, to koniecznie nadrób lekturę mojej serii o ETF-ach, która kompleksowo wyjaśni Ci to zagadnienie.

- ETF V40A/V60A/V80A odnoszą się do funduszy z rodziny Vanguard LifeStrategy, które opisałem we wpisie „Vanguard LifeStrategy, czyli portfel inwestycyjny w jednym ETF-ie„, z których każdy posiada tyle procent akcji, ile wynosi liczba w jego tickerze (np. V80A to 80% akcji, 20% obligacji).

Nawet rodziny o niskiej skłonności do ryzyka nie powinny poprzestawać na obligacjach, więc nawet w wariancie niewielkiego oszczędzania wskazane będzie prowadzenie przynajmniej jednego IKE i skupienie się tam na inwestowaniu w indeks akcji. Podstawą mądrego inwestowania rodzinnego jest równoległe wprowadzanie w życie dwóch planów: oszczędzania na „wyprawkę” dla dzieci oraz dla zwiększenia swoich emerytur, co robić będzie każda opisana w dalszej części wpisu rodzina.

Diagram, który zamieściłem powyżej, zawiera też informacje o kontach IKE i IKZE będących podstawą budowania „drugiej nogi”, czyli optymalizacji własnych planów emerytalnych oszczędzających rodziców. Podstawy działania tych kont w ujęciu maklerskim opisałem we wpisie „Jak działają IKE i IKZE i dlaczego warto z nich korzystać?„, który warto przeczytać, zanim będziesz kontynuować lekturę tego tekstu. Zasada jest dość prosta, bo im więcej środków możecie oszczędzić, tym bardziej „wypełniać” powinniście swoje konta emerytalne, a zwłaszcza IKE, z których w razie czego prosto będziecie mogli (przedwcześnie) wypłacić pieniądze i przeznaczyć ich większą część na wyprawkę dla swoich dzieci.

Są tu jednak pewne niuanse wpływające np. na to, czy w ogóle i ile kont IKZE powinniście posiadać w rodzinie oraz na to, co na tych kontach możecie kupować. Jak już pisałem – podstawowym celem każdej rodziny posiadającej dzieci będzie jednak wyczerpanie limitu zakupu obligacji ROD, do których dostępu nie będą miały rodziny bezdzietne, na których się teraz pokrótce skupimy.

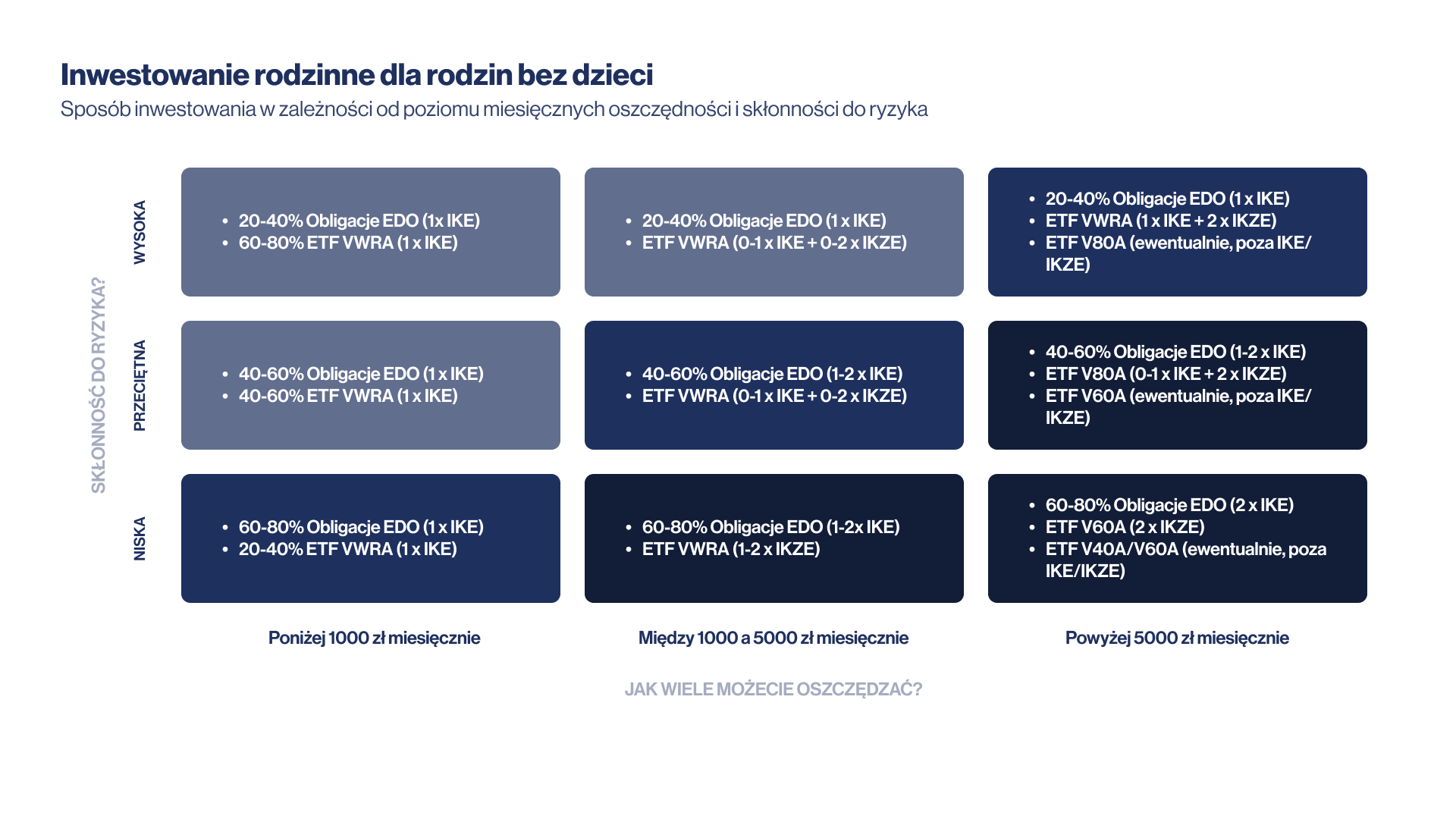

Inwestowanie dla rodzin bez dzieci

Jeśli wraz z partnerem lub partnerką życiową w ogóle nie planujecie dzieci, lub po prostu jeszcze się na nie nie zdecydowaliście, a mimo wszystko chcecie wspólnie planować swoje inwestowanie, to jest to wstęp do inwestowania skrojony pod Was. Jako że bez dzieci (a więc praw do świadczeń 500+) nie macie dostępu do 12-letnich obligacji ROD, to zadowolić się będziecie musieli nieco gorzej oprocentowanymi obligacjami 10-letnimi EDO, które podobnie do tych pierwszych począwszy od drugiego roku, oprocentowane są według wartości inflacji.

Ich antyinflacyjny potencjał oraz fakt, że nominalnie nie mogą stracić na wartości (i nie są notowane na giełdzie) sprawia, że będą one bezpiecznikami portfeli dla osób o każdym profilu ryzyka oraz o każdych możliwościach oszczędnościowych. Ponieważ obligacje EDO, w przeciwieństwie do obligacji ROD, nie mają żadnych (rocznych) limitów zakupu, więc rodziny bezdzietne „regulować portfele” będą w prosty procentowy sposób rozpisany przeze mnie na poniższym diagramie:

Co ciekawe, brak dzieci nieco komplikuje kwestię tego, przez jakie konto lub konta oraz w co inwestować, ponieważ naszym głównym celem staje się teraz emerytura, a nie typowe odkładanie na przyszłość dzieci. Właśnie dlatego rodziny bezdzietne mogą, a nawet powinny inwestować 100% swoich środków przez konta IKE i IKZE, a jeśli dysponują kwotami przekraczającymi około 60 tys. złotych (łączny limit IKE i IKZE dla 2 osób wynosi w 2023 roku 58 254 złote), to (dopiero po wypełnieniu IKE i IKZE) także poza tymi kontami.

Jeśli dziwi Cię to podejście i twierdzisz, że nie ma tu w ogóle tzw. poduszki finansowej, to pamiętaj, że częściowej wypłaty z IKE można dokonać w dowolnej chwili oszczędzania i jedyną jej wadą może być to, że bezpowrotnie tracimy wcześniej wpłacone „limity roczne IKE”, których i tak nie wykorzystalibyśmy, wpłacając nie na IKE, a na zwykłe konto maklerskie. Rodziny bezdzietne będą więc w swoich strategiach inwestycyjnych nieco bardziej egoistyczne, co rozsądnie pozwoli im pomnażać środki (na IKE), które i tak w przyszłości mogą wypłacić i podarować swoim dzieciom, jeśli się na nie zdecydują.

Już tradycyjnie kwestią dyskusyjną będzie wykorzystanie kont IKZE, których opłacalność mierzona jest podatkiem PIT, który płaci oszczędzający. Przyjrzyjmy się teraz temu, które rodziny i kiedy powinny w planach rodzinnego oszczędzania i inwestowania wykorzystywać nie tylko konta IKE, ale też pokrewne im konta IKZE.

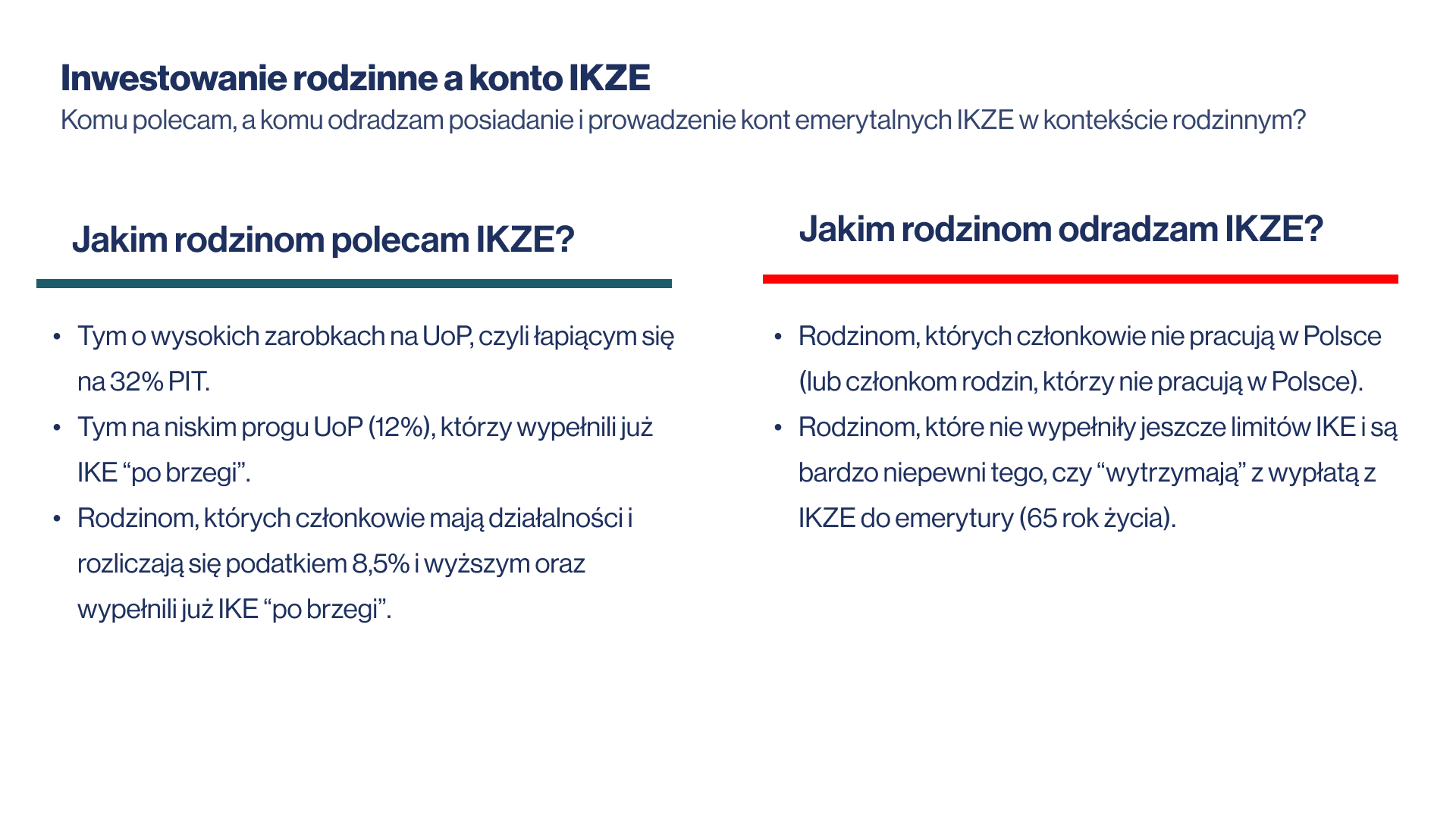

Które rodziny powinny korzystać z IKZE?

O ile korzystanie z IKE jest swoistym „no brainerem”, więc każdy powinien priorytetyzować IKE przed/ponad zwykłym kontem maklerskim, to w przypadku IKZE warto podjąć świadomą i przemyślaną decyzję. Opłacalność kont IKZE opisałem już we wpisie „Czy konto IKZE się opłaca? IKZE w zależności od stawki PIT„, który koniecznie musisz nadrobić, jeśli jeszcze jego nie czytałeś, bo znajdziesz tam konkretne informacje na temat tego, czy IKZE będzie Ci się opłacać.

Nie inaczej jest w kontekście rodzinnym, w którym aż 2 osoby (dwoje rodziców) mogą prowadzić konta IKZE, ale nie zawsze będzie się to opłacać obojgu małżonków. Proces decyzyjny powinien być skupiony na każdym dorosłym członku rodziny, który powinien przeanalizować opłacalność użycia IKZE w swojej sytuacji zgodnie z zalecaniami poniżej:

Najprostszą do podjęcia decyzję będą miały osoby, które wchodzą w drugi próg podatkowy, ponieważ przy 32% podatku PIT IKZE zawsze jest bardziej opłacalne od IKE i to od niego powinno zaczynać się roczne inwestowanie pieniędzy. Podobnie mogą zrobić osoby na podatku PIT rzędu 14%, 17% lub 19%, ale już przy 12% zastanowiłbym się dwa razy, bo opłacalność IKZE robi się wtedy porównywalna z opłacalnością IKE.

Dlaczego osoby płacące podatek PIT według stawki 12% powinny zaczynać od IKE? Bo jest to bezpieczniejsze i pozwoli „bezkarnie” wypłacić część środków przed emeryturą, by (wedle potrzeby) zwiększyć prezent, który chcielibyśmy dać naszym dorastającym dzieciom. IKZE odradzam osobom niepracującym w Polsce oraz tym, którzy są bardzo niepewni tego, że „wytrzymają” z wypłatą aż do 65 roku życia. Jest tak, ponieważ wypłacenie 50-100 tys. złotych z IKZE „wpędzi” w drugi próg podatkowy niemal każdego (zwrot z IKZE rozlicza się w PIT-36, dodając go do swojego rocznego dochodu z pracy np. na etacie).

Nadeszła pora na omówienie kilku praktycznych przypadków budowy planu inwestycyjnego dla czterech rodzin o bardzo różnych profilach zarobków oraz ryzyka.

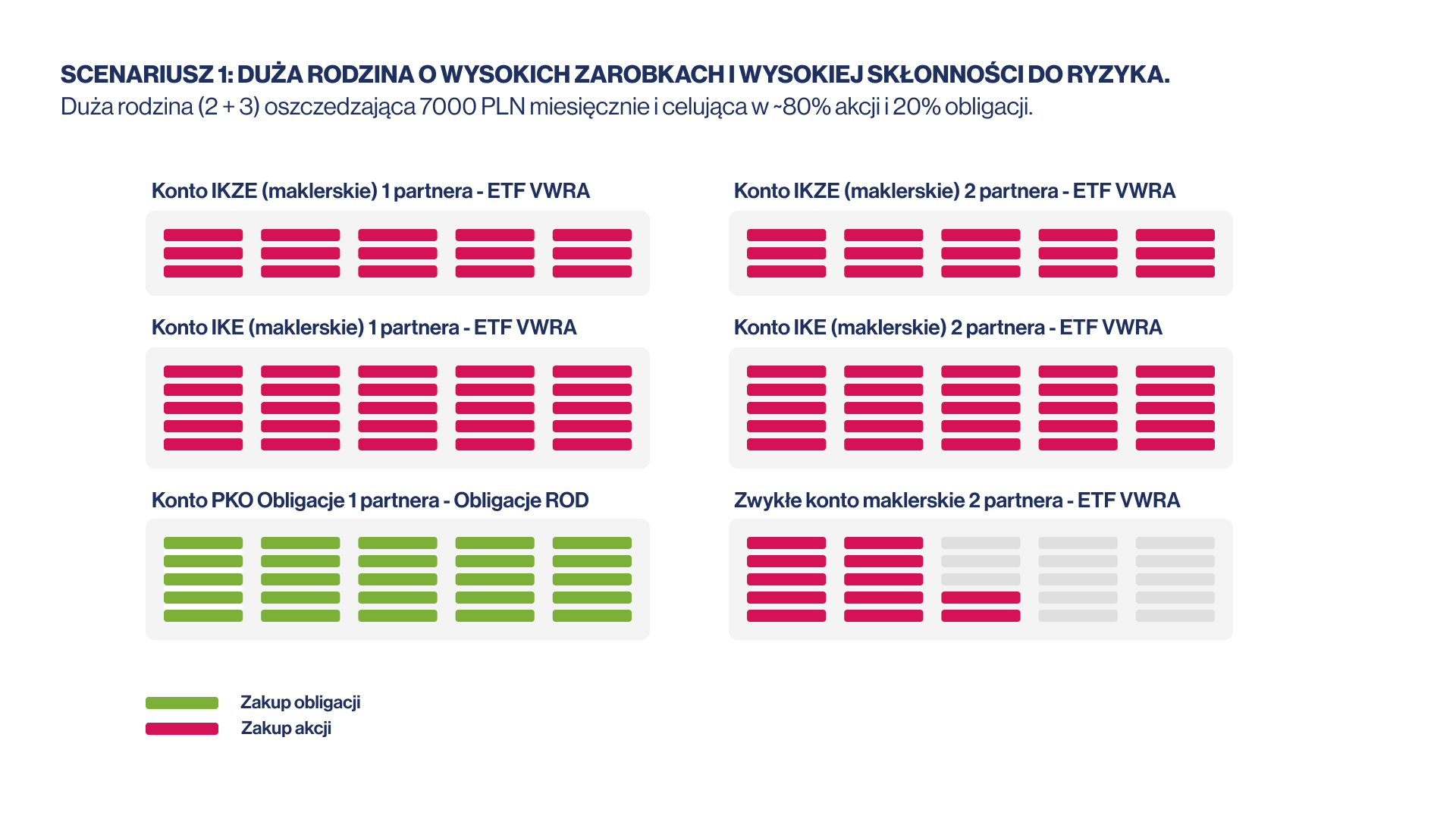

Duża rodzina o wysokich zarobkach

Pierwsza omawiana rodzina to dwie osoby o wysokich zarobkach, które zdecydowały się na posiadanie ponadprzeciętnie licznej rodziny, płodząc nie jedno, nie dwoje, a aż troje dzieci. Oto parametry, które cechować będą pierwszy omawiany w praktycznej części wpisu scenariusz:

- Scenariusz 1:

- Liczba członków rodziny: 2 dorosłych i 3 dzieci (dla 2 dzieci jest bardzo podobnie, ponieważ różni się tylko roczny limit zakupu obligacji ROD).

- Miesięczna możliwość do oszczędzania: około 7000 PLN/miesięcznie.

- Skłonność do ryzyka: wysoka (cel: 80% akcji/20% obligacji).

- Cel inwestycyjny: odłożenie dodatkowych ~200 000 zł na każde dziecko w wieku 18 lat, maksymalizacja emerytur dla obojga rodziców.

- Stawki PIT małżonków: 32%/32%.

Jako że zarobki i możliwość do oszczędzania rodziny jest naprawdę ponadprzeciętna, to nie będą oni mieli problemu z wypełnieniem większości omawianych kont, których selekcję teraz wyjaśnię.

Dobór kont dla dużej zamożnej rodziny

Proces doboru kont zaczynamy zawsze od zaplanowania sobie w głowie docelowej proporcji aktywów, która w tym przypadku wynosi 80% akcji i 20% obligacji, a więc śmiało można ją nazwać „ofensywną”. Drugim krokiem jest „zbadanie” limitu zakupów obligacji ROD w skali roku, który w tym przypadku wynosi 18 000 złotych (3 dzieci * 500 PLN * 12 miesięcy), który stanowi jakąś 1/5 kwoty, którą rodzina ma do zainwestowania w ciągu roku. Wynosi ona dokładnie 84 000 złotych, a więc pozwoli też na wypełnienie po brzegi kont IKE i IKZE oraz dołożenie czegoś poza tymi kontami w ramach zwykłego konta maklerskiego:

Powyższy przypadek był bardzo prosty do rozpisania, ponieważ fakt posiadania trójki dzieci „ustala” limit wpłat na obligacje ROD akurat w takiej wysokości, by mniej więcej zbudować portfel 80/20… przynajmniej jeśli chodzi o wpłaty. Ta rodzina jest jednak na tyle świadoma rynku akcji, że spodziewa się i toleruje fakt, że cały portfel może obsunąć się nawet o 40% od szczytu i nie spanikuje ona wtedy, trzymając kurs aż do osiągnięcia dojrzałości dzieci lub do emerytury.

Jak jednak w powyższym portfelu robić rebalancing? W jakiej sekwencji dopłacać do niego środki? A może są jakieś alternatywy dla przedstawionego planu? Zastanówmy się nad tym wspólnie w akapicie o strategii inwestycyjnej dla takiej rodziny.

Strategia inwestycyjna dla bogatych rodzin

To właściwy moment, by przypomnieć, że obydwoje małżonków rozlicza się wg stawki PIT 32%, więc w ich przypadku priorytet powinien nadany zostać kontom IKZE, dzięki czemu każde z nich otrzyma około 2663 złote zwrotu podatku (32% * 8322 zł limitu wpłat na 2023 rok). Jako że zakładamy, że prawa do zakupu obligacji ROD „nabywa się” w każdym miesiącu (3 dzieci więc 1500 złotych na miesiąc), to ich zakup można rozłożyć sobie stopniowo, lub dokonywać go np. raz na pół roku za cały uzbierany limit wpłat.

Mimo że rodzina dysponuje aż 7000 zł miesięcznie do zainwestowania, to pewną wagę powinno przyłożyć się do nieprzepłacania prowizji transakcyjnych w domach i biurach maklerskich. Powyższe uzyskuje się dzięki niedokonywaniu transakcji za mniej niż ~6500 złotych, czyli w przypadku tych oszczędzających mniej więcej tyle, ile wynosi ich miesięczny limit wpłat na konta. Jeśli rodzina ma nieregularne wpływy lub jeśli może trochę „wyczekać” z wpłatami, to sugerowałbym jej następujący kalendarz inwestowania w ciągu roku:

- Styczeń – marzec: wypełnienie IKZE.

- Kwiecień: zakup ROD

- Maj – lipiec: wypełnianie IKE.

- Sierpień: zakup ROD.

- Wrzesień – listopad: wypełnianie IKE.

- Grudzień: zakup ROD.

Dzięki powyższej sekwencji uzyskamy niezłą kontrolę ryzyka, rozkładając zarówno zakup obligacji, jak i zakup akcji (poprzez ETF-y) w czasie. Sporym problemem może tu być rebalancing, ponieważ nie ma prostej możliwości „przerzucania” środków między statystycznie bardziej/częściej rosnącymi na wartości akcjami, do bardziej zachowawczych obligacji. Są na to jednak 2 proste sposoby, które zostawiam tu gwoli inspiracji inwestujących rodzin:

- Jeśli akcji (całościowo) robi się za dużo w portfelu, to wystarczy sprzedać ETF na akcje ze zwykłego konta maklerskiego i przenieść te środki np. na obligacje EDO (jeśli limit ROD został już osiągnięty) na koncie PKO Obligacje.

- Jeśli nawet to nie pomaga i akcje na 2 kontach IKE i 2 kontach IKZE urosły tak bardzo, że ciężko je równoważyć obligacjami jedynie poza kontami emerytalnymi, to zawsze można dokupować ETF V60A lub V80A zamiast ETF-a VWRA, lub aktywnie podmieniać ETF 100% akcyjny (VWRA) ETF-ami na kontach IKE i IKZE.

Zakładam, że podobnych modyfikacji jest mnóstwo i liczę na to, że wspólnie odkryjemy w komentarzach jeszcze większą ich liczbę. A na razie czas na omówienie rodziny, która jest równie liczna jak ta z pierwszego przykładu, ale dysponuje mniejszymi kwotami i ma znacznie większą awersję do ryzyka.

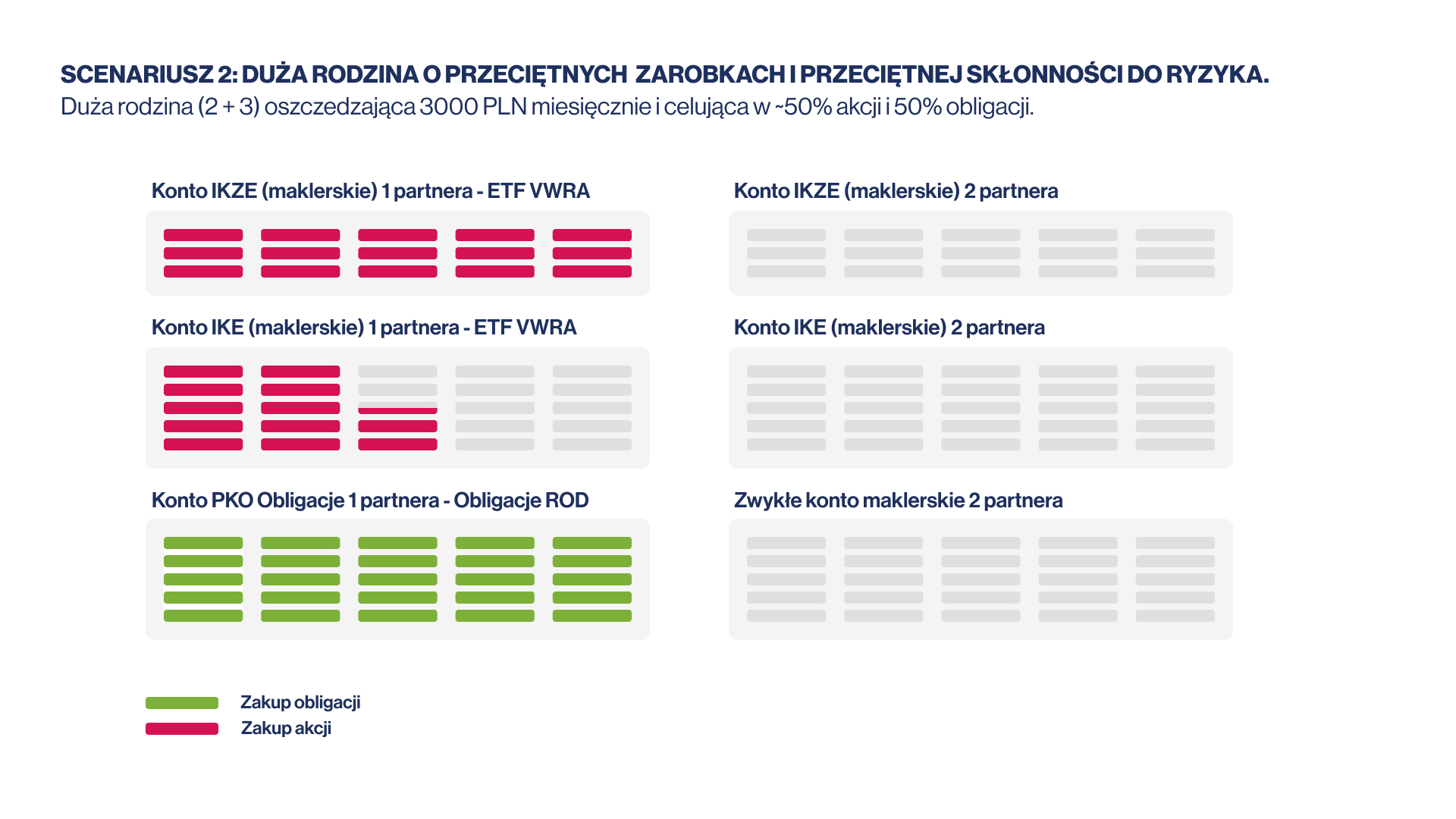

Duża rodzina o przeciętnych zarobkach

Druga rodzina, dla której przygotujemy plan inwestycyjny to dwie osoby o przeciętnych zarobkach, które – analogicznie do pierwszego scenariusza – także zdecydowały się na trójkę dzieci. Oto parametry, które cechować będą drugi omawiany przez nas dzisiaj scenariusz:

- Scenariusz 2:

- Liczba członków rodziny: 2 dorosłych i 3 dzieci (ponownie: dla 2+2 jest bardzo podobnie, ponieważ różni się tylko cel i limit wpłat na obligacje ROD).

- Miesięczna możliwość do oszczędzania: około 3000 PLN/miesięcznie.

- Skłonność do ryzyka: przeciętna (cel: 50% akcji/50% obligacji).

- Cel inwestycyjny: odłożenie dodatkowych ~150 000 zł na każde dziecko w wieku 18 lat, dołożenie trochę do emerytur obojga małżonków.

- Stawki PIT małżonków: 32%/-% (osoba niepracująca). Mimo że rozliczają się razem, to i tak jeden z małżonków wpada w drugi próg podatkowy (32%).

W tym przypadku zdolność oszczędnościowa rodziców jest na tyle przeciętna, że i tak nie daliby rady wykorzystać w pełni limitów rocznych dwóch kont IKE i dwóch kont IKZE. W tym przykładzie będzie zatem trochę więcej „kombinowania”, by uzyskać jak najlepszy efekt zarówno dla dorastających dzieci, jak i dla ich rodziców.

Dobór kont dla dużej rodziny

Przypadek rodziny 2 + 3 oszczędzającej 3000 złotych miesięcznie będzie niełatwy, bo w ciągu roku mamy do dyspozycji 36 000 złotych, czyli niewiele więcej niż limit ROD na 3 dzieci (18 000 zł) i wypełnienie IKZE oraz połowy IKE. Jako że tylko jedno z małżonków pracuje, to wypełniamy jedno konto IKZE, by maksymalnie wykorzystać fakt, że płaci on 32% podatku. Niepracujący w Polsce małżonek rezygnuje z IKZE, kosztem wpłat na IKE dowolnego z małżonków.

To dobry moment, by wspomnieć, że pochodzące z wpłat dokonanych po ślubie instrumenty na kontach IKE i IKZE wchodzą w razie rozwodu do majątku wspólnego partnerów, więc nie ma znaczenia to, które z małżonków prowadzić będzie konta IKE i IKZE. Jako że w scenariuszu drugim rodzice chcą oszczędzać głównie na dzieci, swoje emerytury traktując raczej jak dodatek, to sugerowałbym następujące zapełnienie kont w ciągu roku:

Omawiana rodzina chce budować defensywny portfel 50%/50%, co umożliwia wysoki roczny limit obligacji ROD, który jednak niekoniecznie wystarczy, by utrzymać zbyt długo pożądaną proporcję. Dlatego w tym przypadku rodzina powinna często badać proporcje portfela, „podmieniając” ETF VWRA na IKE i IKZE na bardziej defensywny V80A (80% akcji, 20% obligacji), a nawet V60A (60% akcji, 40% obligacji), by w razie potrzeby zmniejszać profil ryzyka portfela.

Kolejną ważną rzeczą jest zauważenie, że zamiast obligacji ROD poza IKE możnaby kupować obligacje EDO na IKE drugiego z partnerów, ale byłoby to moim zdaniem nieoptymalne. Jeśli małżonkowie i tak chcą wypłacić środki przed emeryturą i ofiarować je swoim dzieciom, to korzystanie w tym celu z IKE mija się z celem… chyba że dzieci przyszły na świat dość późno. Jeśli Żona rodziła dopiero w wieku 35-40 lat to dotrwanie do sześćdziesiątki nie powinno blokować możliwości wypłaty i podzielenia się tymi pieniędzmi z dziećmi z pominięciem podatku Belki.

W zależności od sytuacji można zatem korzystać z lepiej oprocentowanych obligacji ROD lub z gorzej oprocentowanych EDO, ale z parasolem podatkowym IKE, co na pewno wyjdzie dzieciom na lepsze, jeśli poczekają one do naszej 60-tki.

Strategia inwestycyjna dla dużej rodziny

Jak inwestować w przypadku dużej rodziny i przeciętnych możliwości oszczędnościowych? Przede wszystkim pozwolić obligacjom ROD trwać jak najdłużej, a po ich zakończeniu (wykupie), czyli po 12 latach, po prostu wymieniać je na obligacje EDO. Jeśli w takim portfelu akcji zrobi się za dużo, to najprostszą formą rebalancingu jest podmiana ETF-a VWRA na jeden z funduszy ETF z rodziny Vanguard Life Strategy, łączącej w sobie akcje i obligacje.

Co do sekwencji wpłat to najlepiej dokonywać ich następująco:

- Styczeń-luty: wypełnienie połowy IKZE i pierwszy zakup obligacji ROD.

- Marzec-kwiecień: uzupełnienie IKZE i kolejny zakup obligacji ROD.

- Maj-lipiec: zapełnianie IKE.

- Sierpień: zakup obligacji ROD.

- Wrzesień-listopad: zapełnianie IKE.

- Grudzień: zakup obligacji ROD.

Powyższa sekwencja jest tylko przykładowa i nie ma ona większego znaczenia tak długo, jak nie przepłacasz zbytnio prowizji maklerskich oraz tak długo, jak wypełnisz cały limit wpłat na IKZE w ciągu roku (podatek 32%) oraz wykupisz wszystkie dopuszczalne obligacje ROD dla rodziny z 3 dziećmi. Nadszedł czas na omówienie nieco mniejszej rodziny o znacznie niższych zarobkach od pierwszych dwóch.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć IKE/IKZE z bogatą ofertą ETF-ów?

Mój link obniża prowizję na rynkach zagranicznych z 0,29% do 0,24%.

Szukasz zagranicznego konta maklerskiego?

Pełen ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

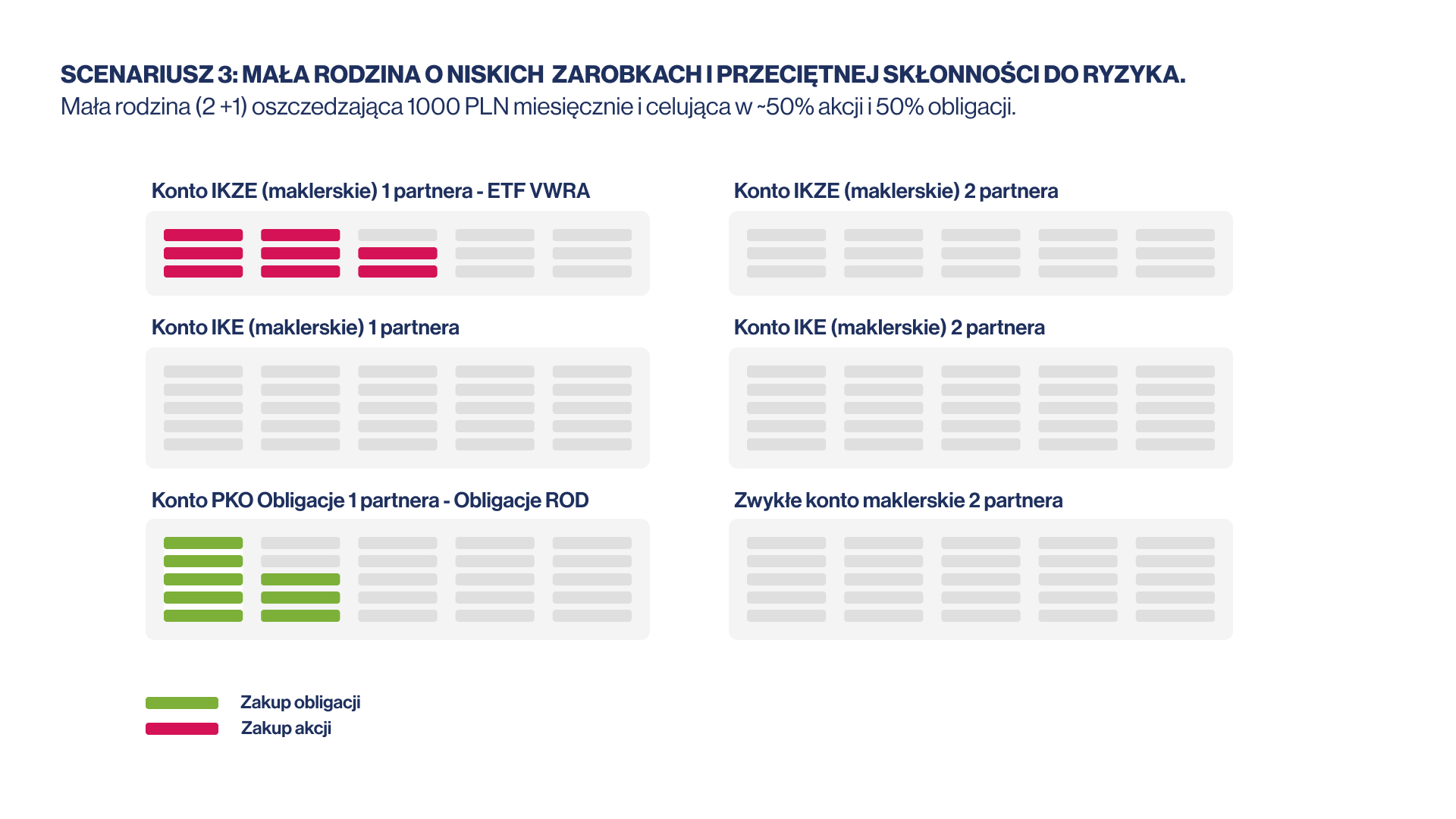

Mała rodzina o niskich zarobkach

W trzecim omawianym dzisiaj przykładzie będziemy musieli wykazać się naprawdę wysoką kreatywnością, bo tym razem nie będziemy dysponować zbyt wielkimi nadwyżkami finansowymi. Rodzina, dla której przygotujemy plan inwestycyjny to dwie osoby o niskich zarobkach wraz z 1 dzieckiem, co w teorii redukuje poziom komplikacji zagadnienia. W teorii, ponieważ niska kwota zarobków i mała możliwość oszczędzania sprawi, że będzie to twardy orzech do zgryzienia. Oto parametry, które cechować będą trzeci omawiany tutaj scenariusz:

- Scenariusz 3:

- Liczba członków rodziny: 2 dorosłych i 1 dziecko.

- Miesięczna możliwość do oszczędzania: około 1000 PLN/miesięcznie.

- Skłonność do ryzyka: przeciętna (cel: 50% akcji/50% obligacji).

- Cel inwestycyjny: odłożenie dodatkowych ~150 000 zł na swoje dziecko w wieku 18 lat, dołożenie niewielkiej kwoty do emerytur obojga małżonków.

- Stawki PIT małżonków: 12%/-% (osoba niepracująca).

W tym przypadku zdolność oszczędnościowa rodziców jest dość niska, więc o wykorzystaniu pełnego limitu kont IKE i IKZE (około 58 000 zł rocznie) można zapomnieć. Jako że skłonność do ryzyka jest tu identyczna z poprzednim przykładem, to będzie to zredukowana jego wersja, której ograniczeniem będzie także sama liczba dzieci (12 miesięcy * 500 = 6000 zł wpłat na obligacje ROD).

Dobór kont dla rodzin z 1 dzieckiem

Trzeci scenariusz to przykład, nad którym zastanawiałem się najdłużej. Pozornie jest on tylko „zredukowaną wersją drugiego”, ale w praktyce jest tu naprawdę wiele niewiadomych. Pierwszą z moich decyzji była ta o wypełnianiu IKZE, ponieważ zwrot nawet około 700 złotych rocznie podatku piechotą nie chodzi (6000 złotych * 12% PIT), zwłaszcza jeśli rodzina jest w stanie odłożyć tylko 1000 złotych miesięcznie. Dzięki zwrotowi podatku za wpłatę na IKZE będą oni mogli w kolejnym roku zainwestować trochę więcej niż w pierwszym, co należy rozpatrywać za bardzo pozytywny aspekt tej strategii.

Drugą, domyślną już niemal decyzją, było to, by wykorzystywać cały roczny limit zakupu obligacji ROD, czyli 6000 złotych. Przypomnę, że rodzina ta posiada 1 dziecko, stąd limit na zakup ROD jest niższy niż w scenariuszach pierwszym i drugim. Przypomnę, że jeśli przynajmniej jedno z rodziców w chwili narodzin dziecka zbliża(ło) się do czterdziestki to można przemyśleć wymianę ROD na PKO Obligacje na EDO na IKE Obligacje, dzięki czemu darowane dziecku pieniądze nie zostaną obciążone podatkiem Belki. Cały schemat wpłat wygląda następująco:

Dlaczego nie zdecydowałem się w tym scenariuszu na otwarcie żadnego IKE? Przede wszystkim dlatego, że zakładam, że obydwoje rodziców są w wieku około 30 lat, a wspomniane wcześniej 150 tysięcy złotych chcieliby dać swojemu dziecku, gdy to skończy około 20 lat. Jeśli rodzice są starsi, to zamiast PKO Obligacje z ROD powinni założyć IKE Obligacje (też w PKO), na którym kupowaliby obligacje EDO.

Nie widzę natomiast sensu ani potrzeby, by podmieniać konto maklerskie IKZE kontem IKE, tak długo, jak jedno z małżonków pracuje i płaci podatek PIT 12%. Co z rebalancingiem i wypłatami? Jak zwykle będzie tu kilka komplikacji.

Strategia inwestycyjna dla małych rodzin

Jeśli założymy, że miesięczne wpłaty na konto wynoszą tylko 1000 PLN miesięcznie, to najlepiej w tym przypadku sprawdzi się następująca sekwencja wpłat:

- Styczeń – marzec: zbieranie do 3000 PLN i zakup ETF-a na IKZE.

- Kwiecień – maj: zakup obligacji ROD.

- Czerwiec – sierpień: zbieranie do 3000 PLN i zakup ETF-a na IKZE.

- Wrzesień – grudzień: zakup obligacji ROD.

Można też próbować optymalizować wpłaty tak, jak zrobiłem to we wpisie „Jak zarządzać środkami na kontach maklerskich? IKE, IKZE i zwykłe maklerskie„, który będzie dobrą inspiracją dla osób planujących niewielkie miesięczne dopłaty do swoich inwestycji. Co do strategii równoważenia proporcji portfela to (ponownie) nasze możliwości są dość ograniczone, a najlepszą z nich jest podmianka ETF-a VWRA np. na V80A, gdy akcji się robi zbyt dużo.

Co, jeśli nastąpi kryzys i nagle obligacje zamiast 50%, stanowić będą aż 70% portfela? Polemizowałbym, że nie ma sensu ich sprzedawać, a zamiast tego w danym roku można wszystkie wpłaty kierować na IKZE, by zwiększyć udział akcji w portfelu. Na sam koniec została nam analiza sytuacji rodziny bezdzietnej o niezłych zarobkach, która „odwróci stół” w kontekście planowania kont i zakupów na każdym z nich, bo niedostępne będą tu obligacje ROD.

Rodzina bezdzietna o przeciętnych zarobkach

Czwarty przykład będzie się zasadniczo różnił od pierwszych trzech, ponieważ tym razem opiszemy rodzinę bezdzietną. Mamy tu 2 osoby, które nieźle zarabiają i chcą maksymalnie zwiększyć swoje emerytury, ale… nie chcą oni ryzykować zbyt dużo, mając najniższą skłonność do ryzyka z omawianych tu rodzin. Oto parametry dotyczące czwartego omawianego w tym wpisie scenariusza:

- Scenariusz 4:

- Liczba członków rodziny: 2 dorosłych i 0 dzieci.

- Miesięczna możliwość do oszczędzania: około 4000 PLN/miesięcznie.

- Skłonność do ryzyka: niska (cel: 20% akcji/80% obligacji).

- Cel inwestycyjny: znaczne zwiększenie swoich emerytur z ZUS. Oszczędność podatkowa (IKZE).

- Stawki PIT małżonków: 32%/19% (JDG).

Czwarty scenariusz jest naprawdę szczególny, ponieważ ze względu na minimalną tolerancję na ryzyko obojga małżonków, sensowne będzie tu wprowadzenie kont IKE obligacje, przez które ci kupować będą 10-letnie obligacje EDO. Na pozostałych kontach maklerskich prowadzonych w formie IKZE wybiorą oni ETF V60A, którego 40% to globalne obligacje, by wraz z obligacjami EDO na kontach IKE dać proporcje portfela około 20/80.

Bystry obserwator szybko zauważy, że wpłaty rzędu 4000 złotych miesięcznie również nie wystarczają na zapełnienie 2 kont IKZE i 2 kont IKE, dlatego para zdecyduje się na priorytetyzowanie kont IKZE i (celowe) niewypełnianie do końca kont IKE Obligacje.

Dobór kont dla osób bez dzieci

Taki przypadek dałem tu celowo, bo w dotychczasowych scenariuszach bardzo brakowało osób o niskim profilu ryzyka oraz rodzin bezdzietnych. Składając te parametry w całość naprawdę „komplikujemy sobie życie”, bo celem takiej dwójki ludzi jest już wyłącznie zbieranie na swoje emerytury. Powyższe sprawia, że jest to pierwszy przykład, w którym uzupełniamy wyłącznie konta IKZE i IKE, nie ruszając „zwykłych” kont maklerskich (w tym konta PKO Obligacje):

Obserwując powyższy diagram, mogą narodzić się w Twojej głowie następujące pytania:

- Dlaczego IKE obligacje, a nie IKE maklerskie? Ponieważ rodzina chce mieć aż 80% obligacji i tylko 20% akcji.

- Dlaczego ETF V60A, a nie V80A ani VWRA? Odpowiedź jest analogiczna do tej powyżej.

- Dlaczego nie ma w tym planie żadnych zwykłych kont maklerskich? Odpowiedź jest prosta: jeśli pojawią się dzieci, to można zacząć kupować ROD, a póki ich nie ma, to EDO na koncie IKE Obligacje są dużo lepszym wyborem dla dwojga ultradefensywnych inwestorów.

Czy defensywna para bez dzieci może mieć problem z sekwencją wpłat lub rebalancingiem? Niestety tak, więc warto uzbroić się w plan na dopłaty i rebalancing, zanim zacznie się inwestować.

Strategia inwestycyjna dla rodzin 2+0

Jako że miesięczne dopłaty do portfela wynoszą aż 4000 złotych, to dość prosto można wpłacać w dowolnej sekwencji, nie przepłacając zbytnio prowizji maklerskich. Sam robiłbym to na miejscu tej rodziny w następujący sposób:

- Styczeń – luty: zebranie około 8300 zł, wpłata na IKZE maklerskie i zakup tam ETF-a V60A.

- Marzec – czerwiec: zapełnienie około 2/3 IKE Obligacje papierami EDO.

- Sierpień – wrzesień: zebranie 8300 zł, wpłata na IKZE maklerskie drugiego z małżonków i zakup tam ETF-a V60A.

- Październik – grudzień: zapełnienie około 2/3 IKE Obligacje drugiego małżonka papierami EDO.

Sekwencję tą można dowolnie modyfikować, a wysokie miesięczne wpłaty pozostawiają tu sporą dozę dowolności. Jeśli o równoważenie proporcji portfela chodzi, to nie powinno być tu nigdy większego problemu, bo w razie niedoboru akcji można V60A podmienić (całościowo lub częściowo) na V80A lub nawet VWRA. Niedobór obligacji też nie będzie problemem, bo przecież w dowolnym roku można po prostu kupić więcej obligacji EDO na koncie IKE obligacje lub podmienić V60A na niższą wersję (posiadającą aż 60% obligacji), czyli V40A.

Tym samym kończymy główną część wpisu, ale zostaje tu jeszcze kilka przemyśleń w tematach, których nie pokryliśmy.

Obserwuj mnie na Twitterze (X):

Subskrybuj mój kanał YouTube:

Inwestowanie rodzinne i jego problemy

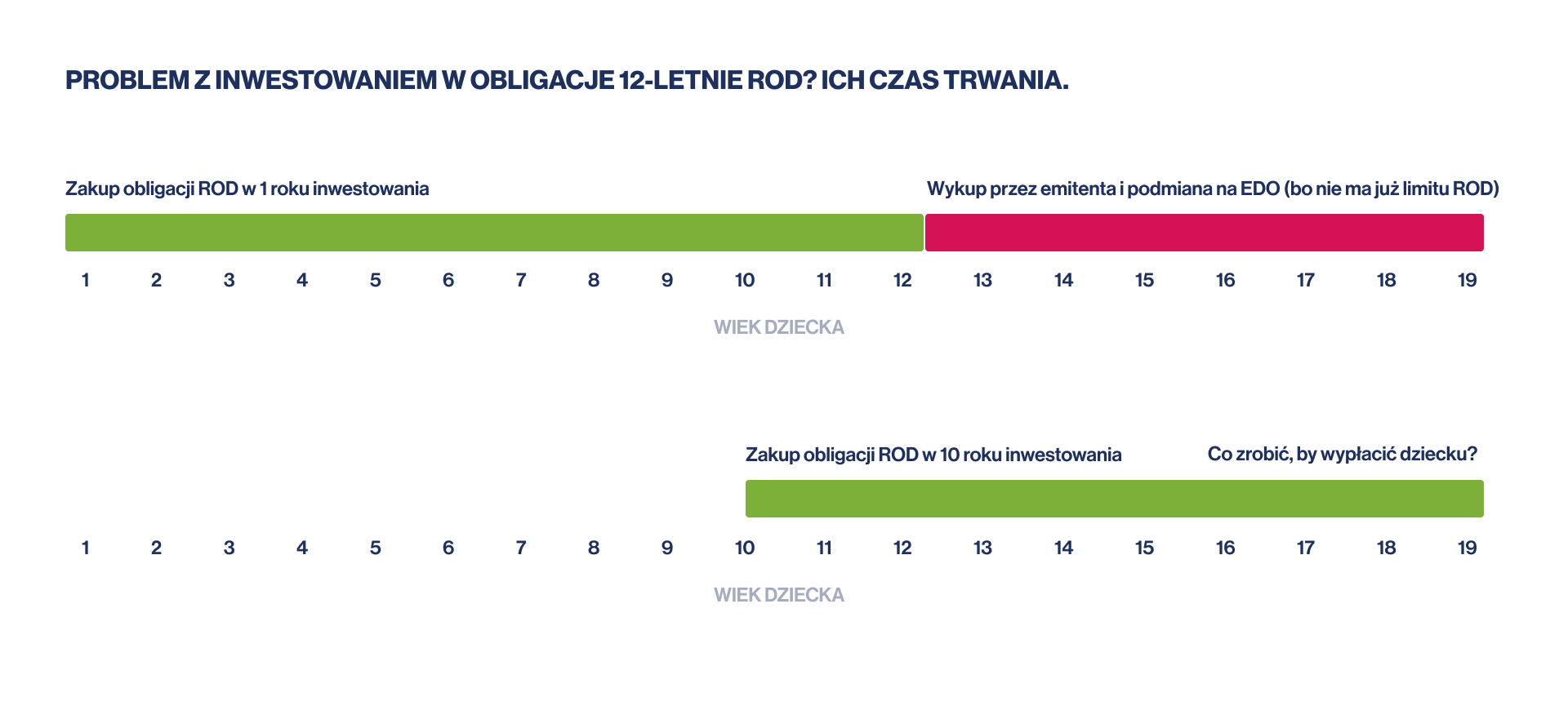

Podstawowym problemem długoletniego inwestowania w obligacje rodzinne (500+) ROD jest to, że kończą się one po 12 latach inwestowania. Problem ten najprościej zobrazować na praktycznym przykładzie emisji kupowanych w różnych latach oszczędzania:

Jeśli kupisz obligacje ROD zaraz po urodzeniu dziecka, to spokojnie dotrwają one do swojej dojrzałości (12 lat), a gdy emitent (państwo polskie) dokona ich wykupu, to bezproblemowo będziesz mógł kupić dowolne inne obligacje, np. EDO. Po wykupie ROD przez emitenta bezpowrotnie tracisz prawo zainwestowania „tych pierwszych 500 złotych” w podobne obligacje, więc nie ma mowy o reinwestycji w obligacje ROD. Dlatego właśnie niektóre rodziny mogą przemyśleć wykorzystanie IKE Obligacje i obligacji EDO, jeśli w dotychczasowym planie w ogóle nie używali IKE (jak rodzina z 3 scenariusza).

Kolejnym problemem jest scenariusz, w którym 12-letnie obligacje ROD kupujemy, gdy dziecko ma 10 lat lub więcej, a my chcemy ofiarować mu prezent – wyprawkę w dorosłość w wieku 18 lub 19 lat. W tym przypadku nie mamy szans dotrwać do ich dojrzałości, stając przed wyborem ich przedterminowego wykupu, który w większości przypadków będzie nieopłacalny lub koniecznością… dokonania wypłaty z innej części portfela. W takim przypadku należy dokładnie policzyć, czy lepsze będzie zerwanie ROD-ów, czy częściowy zwrot z IKE, a może… po prostu ofiarowanie swoim pociechom nieco mniej i stopniowe wypłacanie im co roku, by w pełni wykorzystać potencjał obligacji rodzinnych ROD.

Podsumowanie

Inwestowanie rodzinne to często podejmowany przez moich korespondentów temat, na który dotychczas nie pisałem na blogu prawie wcale. Jako że sam niedawno założyłem rodzinę, to naturalnie zacząłem się nad tym tematem zastanawiać, strukturyzując go dla siebie w sposób optymalny. Efektem moich rozważań był wpis, który właśnie przeczytałeś, w którym zaprezentowałem sposób użycia kont i instrumentów finansowych dla 4 rodzin z ambicją na uzbieranie darowizny dla swoich dzieci oraz dołożenie sobie do przyszłych emerytur.

Wpis ten jest spadkobiercą wpisu „Jak zainwestować pieniądze z 500+? Obligacje rodzinne ROS i ROD” oraz pochodną wpisu „Jak zarządzać środkami na kontach maklerskich? IKE, IKZE i zwykłe maklerskie„, który przyjął się tu niezwykle dobrze. Nawet jeśli nie masz w zwyczaju optymalizowania wszystkiego i nie zależy Ci na oszczędzeniu każdej możliwej kwoty na kosztach, to i tak warto zapoznać się z scenariuszami przedstawionymi w tym wpisie i samemu dobrać najlepszą sekwencję inwestowania rodzinnego dla siebie.

Dla bardziej zamożnych rodzin polecam też zainteresowanie się fundacją rodzinną, którą opisałem we wpisie „Fundacja rodzinna a inwestowanie na giełdzie. Lepsza od IKE?„.

Mam nadzieję, że się podobało i zapraszam do subskrybowania mojego kanału YouTube, na którym wrzucam klipy z podcastami wzbogaconymi o grafiki z wpisów. Do zobaczenia w komentarzach lub w kolejnym wpisie na blogu!

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.