Kosztowne zabezpieczenie pod lupą.

Jako że w ostatnim czasie obserwuję coraz większą liczbę pytań dotyczących wpływu zmiany kursu walutowego na inwestycję, to postanowiłem się wreszcie przyjrzeć tematowi bliżej. Dodatkową motywacją była zaogniona dyskusja w komentarzach pod wpisem „Fundusze pasywne InPZU – konkurencja dla ETF-ów czy nic ciekawego?„, w której padło wiele argumentów „za” i „przeciw” zabezpieczaniu walutowemu swoich inwestycji. Ryzyko walutowe w inwestowaniu w ETF występuje tak długo, jak taki fundusz posiada dowolne zagraniczne instrumenty finansowe, a fundusze ETF posiadające zagraniczne akcje lub obligacje nie są tu oczywiście żadnym wyjątkiem. Można się przed nim dość prosto zabezpieczyć, ale warto zapytać się o to, czy należy robić za wszelką cenę, bo cena owego zabezpieczenia (ang. currency hedge) bywa bardzo wysoka.

Powyższe zdanie dobrze buduje kontekst dzisiejszego wpisu, który zaczniemy od sprawdzenia tego, jak dla polskiego inwestora skończyłaby się inwestycja w indeks S&P 500 w wersji dolarowej oraz zabezpieczonej przed jego zmianą kursu wobec polskiego złotego. W inwestowaniu niezwykle ważną rolę odgrywa tzw. timing, a więc moment początku i końca analizy, a więc aby uniknąć bycia posądzanym o tendencyjność, przeanalizuje dwa odrębne okresy, w których złoty zachowywał się bardzo odmiennie.

Żeby nie zaczepiać całego tekstu o prawdziwe dane, przygotowałem też sinusoidalne przebiegi kursów nieistniejących walut odpowiednio do dolara i złotego, które pomogą nam w pewnym ważnym dowodzie. Wyjaśnią one bowiem to, jak wynoszący zwykle około 0,4 – 0,6% rocznie koszt zabezpieczenia walutowego sprawia, że w długim terminie jesteśmy na przegranej pozycji wobec osób, które swoich akcji nie zabezpieczają walutowo wobec złotego. Na koniec pokażę Ci, że przy obligacjach waluta ma większe znaczenie i wprowadzanie dodatkowej płaszczyzny zmienności do tej, zwyczajowo spokojnej, części portfela po prostu mija się z celem. Miłej lektury!

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Co to jest zabezpieczenie walutowe w inwestowaniu.

- Jak w prawdziwym życiu radził sobie indeks akcji amerykańskich z i bez zabezpieczenia do PLN.

- Jak kosztowne jest takie zabezpieczenie i jak wpływa to na inwestycję w zależności od kursów walut.

- Czy część obligacyjna w walucie obcej to problem. Wyjaśnione na praktycznym przykładzie.

Powiązane wpisy

- Czy lepiej inwestować w polskie czy w zagraniczne obligacje?

- Waluta notowań funduszu ETF nie ma żadnego znaczenia

- ETF (1/6) – Co to są fundusze ETF i dlaczego warto w nie inwestować?

- ETF (6/6) – Jak zbudować portfel inwestycyjny z ETF-ów?

- Fundusze pasywne InPZU – konkurencja dla ETF-ów czy nic ciekawego?

Inwestowanie z zabezpieczeniem do PLN

Zacznijmy od przykładu z naszego podwórka, który ze względu na to, że dolar zachowywał się w ostatnich 30 latach raczej mocniej od naszej waluty, może być dla niektórych kontrowersyjny. Potraktuj ten rozdział jako pewien wstęp, pokazujący jak w praktyce może zadziałać długoterminowe i kosztowne zabezpieczanie pozycji akcyjnej pod kątem zmiennego kursu waluty, ale na prawdziwe wnioski poczekaj do drugiego rozdziału. Dlaczego zatem w ogóle opisuję inwestowanie w indeks największych spółek notowanych w Ameryce, czyli S&P 500 w wersjach zwykłej (Total Return) oraz zabezpieczonej wobec złotego (PLN-hedged)? Głównie po to, aby pokazać „przykład z życia”, tłumacząc jak działa ryzyko walutowe w inwestowaniu w ETF akcyjne. Zacznijmy zatem od wyjaśnienia pojęć ryzyka i zabezpieczenia walutowego.

Czym jest ryzyko walutowe w inwestowaniu w ETF?

Zacznijmy od ryzyka walutowego, które dość prosto wyjaśnić na przykładzie:

- Dnia 31 grudnia 2005 roku kupujesz kilka jednostek funduszu ETF SPY.US podążającego za indeksem S&P 500 w wersji Total Return (reinwestującej dywidendy).

- W pierwszym wariancie kupujesz fundusz niezabezpieczony walutowo. Płacisz 100,69 USD przy kursie 3,244 złotego za 1 USD, płacąc 326,64 złotego.

- W drugim wariancie kupujesz fundusz zabezpieczony walutowo, również płacąc 326,64 złotych, ale nie przejmując się zmianami kursów waluty.

- Efekt? Fundusz bez zabezpieczenia w ciągu roku wzrósł do 114,50 USD, ale kurs waluty spadł do 2,90, więc Twoja inwestycja jest warta 332,05 złotego, czyli tylko o 1,65% więcej niż rok wcześniej, mimo że indeks zyskał w tym czasie 13,72%.

- Fundusz z zabezpieczeniem walutowym jest teraz wart dokładnie 13,72% więcej niż rok wcześniej, czyli 371,46 złotego. Kurs waluty nie ma dla niego znaczenia i porusza się on tak jak oryginalny indeks w USD… tyle że w PLN.

- W przykładzie nie uwzględniłem jednak kosztów tzw. zabezpieczenia walutowego, ale do nich za chwilę wrócimy. Najpierw pozwól, że wyjaśnię pojęcie owego zabezpieczenia.

To dobry moment na odesłanie do wpisu „Waluta notowań funduszu ETF nie ma żadnego znaczenia„, bez którego znajomości według mnie nie powinno się nawet brać za lekturę tego materiału. Osoba, która chce zrozumieć ten wpis, musi przede wszystkim poznać różnicę między walutą notowań a walutą aktywów funduszu, gdyż dziś zabezpieczać będziemy się wobec zmian kursów tej drugiej. Wyjaśnię to na prostym przykładzie:

- Posiadasz akcje amerykańskiej spółki, które notowane są w dolarze amerykańskim, więc na Twoją stopę zwrotu z inwestycji wpływa ich kurs przemnożony przez kurs USD do PLN.

- Posiadasz jednostki/certyfikaty funduszu ETF, który inwestuje w akcje spółek amerykańskich. Mimo że notowany on jest w euro, to stale posiada akcje spółek z USA, więc na Twoją stopę zwrotu z inwestycji także wpływa kurs USD do PLN.

W dzisiejszym wpisie będziemy analizować wpływ „wbudowanego w fundusz ETF” zabezpieczenia walutowego, które sprawi, że zamiast ryzykować zarówno kursem ceny instrumentu (ETF-a), jak i kursem waluty końcowej, zredukujemy ryzyko tylko do tej pierwszej płaszczyzny. Bez zbędnego rozpisywania się o tym, jak teoretycznie działa takie zabezpieczenie, po prostu pokażę to na kilku przykładach.

Polub moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Porównanie inwestowania z i bez PLN-hedge

Zaczniemy od dwóch symulacji prawdziwych historycznych inwestycji polskiego inwestora w indeks amerykańskich dużych spółek, czyli często przewijający się na moim blogu S&P 500. Omówimy tu ten indeks w wersji TR (ang. Total Return), a więc takiej, która zakłada akumulację dywidend, za które kupujemy kolejne akcje z indeksu. Porównamy dwóch inwestorów, którzy inwestowali 1000 złotych miesięcznie w latach 1991 – 2021 (pierwszy scenariusz) i latach 2000 – 2021 (drugi scenariusz) w ETF na indeks S&P 500 w wersjach niezabezpieczonej oraz zabezpieczonej walutowo wobec złotego, sprawdzając kto wyszedł na tym lepiej.

Założymy, że zwykły fundusz ETF kosztuje średnio 0,15% w skali roku, a ten zabezpieczony wobec złotego o 0,65 pp. więcej, czyli 0,80% w skali roku. I tak jestem dość łaskawy dla funduszu zabezpieczonego wobec PLN, ponieważ większość funduszy ETF na S&P 500 kosztuje poniżej 0,10% w skali roku, a 0,80% rocznie to dla funduszy z zabezpieczeniem wobec złotego, czyli PLN-hedged dość standardowa opłata. Omówmy najpierw scenariusz pierwszy, w którym zaczynamy w okresie po transformacji ustrojowej, który nie był dla polskiego złotego zbyt łaskawy.

Słabe lata złotego, czyli 1991-2021

Czerwiec roku 1991, czyli prawie 2 lata po oficjalnym upadku komunizmu w Polsce. Jesteśmy osobą z nadwyżkami finansowymi i mimo efektu „pełzania” (crawling peg), czyli nieco sztucznego obniżania kursu złotego, który dobrze opisany jest tutaj, inwestor postanawia inwestować swoje nadwyżki w złotym w indeks akcji amerykańskich S&P 500. Abstrahując już od tego, że w 1991 roku nie dało się jeszcze kupić funduszu ETF na S&P 500, a pierwszy z nich, czyli SPY powstał w roku 1993, na potrzeby wpisu zakładamy, że było to możliwe.

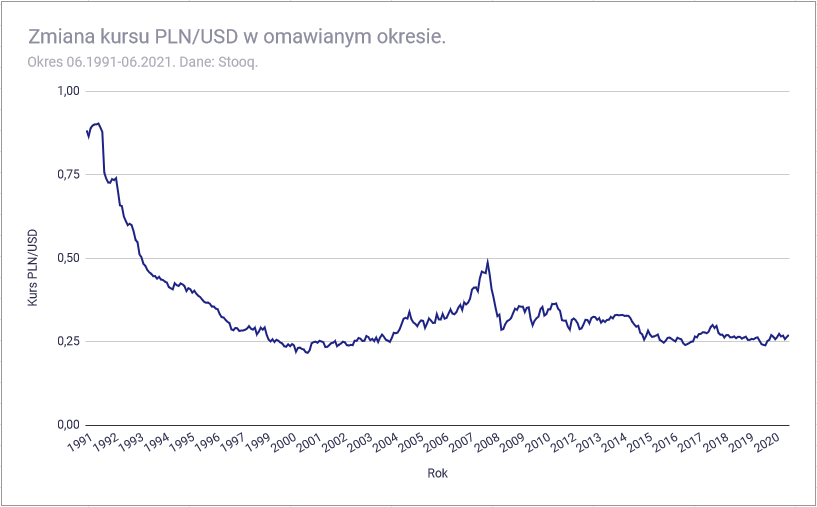

Drugim, niemniej abstrakcyjnym założeniem będzie to, że dało się wtedy kupić w Polsce fundusz ETF na ten indeks z zabezpieczeniem walutowym, ponieważ w prawdziwym świecie powstały one ponad 20 lat później. Opisane przeze mnie we wpisie „Fundusze pasywne InPZU – konkurencja dla ETF-ów czy nic ciekawego?” zabezpieczone fundusze pasywne działają bowiem dopiero od 2018 roku, a ETF Beta S&P 500 PLN od Agio Funds dopiero od 2021 roku. Akceptując te założenia, przyjrzyjmy się najpierw kursowi złotego wobec dolara amerykańskiego w okresie pierwszej analizy:

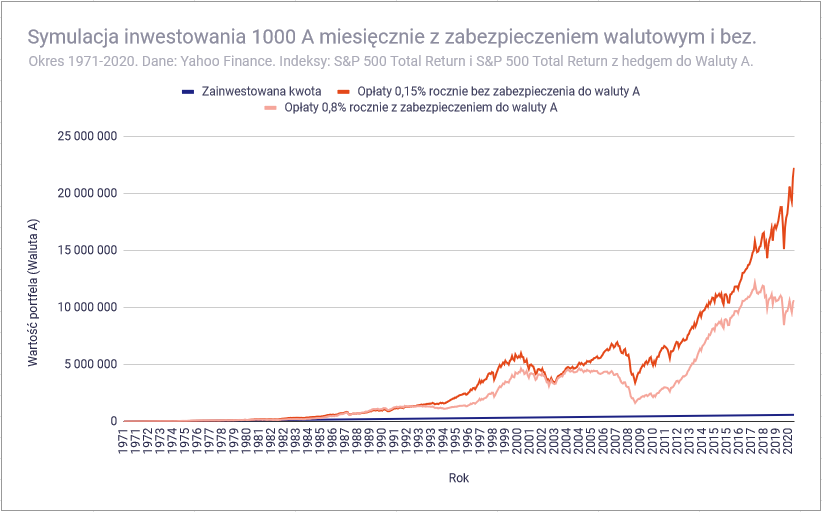

Jako że wpłacamy 1000 złotych miesięcznie, a przez pierwsze 10 lat scenariusza złoty praktycznie stale traci do dolara, to oczywiste jest to, że nie skończy się to dobrze dla osoby, która zdecydowała się zabezpieczyć walutowo przed ryzykiem kursowym na linii złoty – dolar. Niektórzy polemizowaliby, że lata 2000 – 2008 były dla złotego znacznie lepsze i faktycznie sprawi to, że stopy zwrotu z obydwu inwestycji się zrównają, a w 2008 roku ta z zabezpieczeniem wobec złotego (przebieg różowy poniżej) nawet wyjdzie tymczasowo na prowadzenie. Tym, co ciąży inwestycji zabezpieczonej przez cały 30-letni okres jest koszt zabezpieczenia walutowego, który mocno negatywnie odbija się na jego wynikach, co doskonale widać na poniższym wykresie:

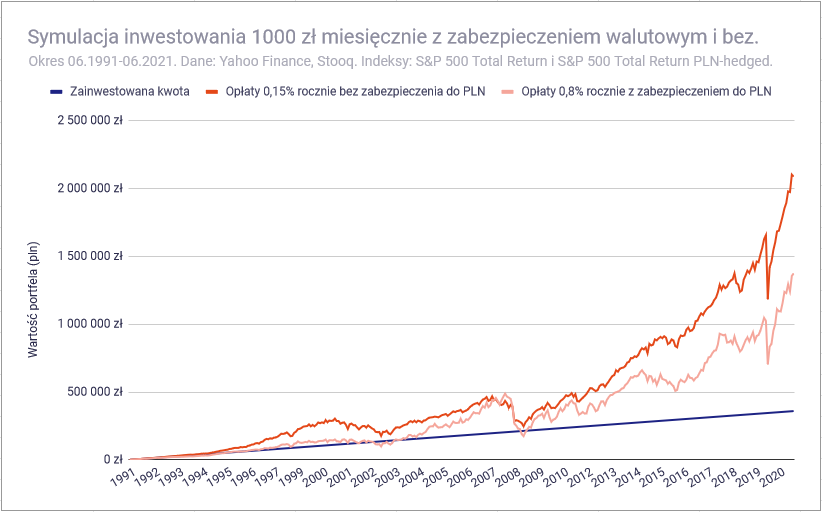

Jak czytać wykres? Linia czerwona to krzywa wzrostu kapitału inwestora, który ryzykuje walutowo, kupując zwykły ETF, linia różowa oznacza wzrost kapitału osoby, która co miesiąc kupuje droższy ETF z zabezpieczeniem walutowym, a linia granatowa to suma wpłat do portfela wyrażona w złotych. Przez 30 lat inwestowania obaj inwestorzy zainwestowali po 360 tys. złotych, przy czym ten kupujący indeks dolarowy ma teraz ponad 2 miliony złotych, a ten zabezpieczający się przed zmianą kursu walutowego „tylko” około 1,4 miliona złotych.

Scenariusz ten jest jednak bardzo niefortunny dla kursu złotego, więc aby przedstawić wpływ zabezpieczenia walutowego na inwestycję w sposób obiektywniejszy, założymy, że inwestor zaczyna inwestować w roku 2000, czyli gdy polski złoty zaczyna rosnąć w siłę wobec dolara amerykańskiego. Po kryzysie roku 2008 gwałtownie jednak traci na wartości, ale przez cały okres utrzymuje się powyżej swojego kursu z początku analizy, czyli roku 2000. W takich warunkach inwestycja w fundusz zabezpieczony walutowo z pewnością wypadnie lepiej niż w pierwszym scenariuszu, pytanie brzmi jednak „o ile lepiej i czy pokona ona inwestycję niezabezpieczoną walutowo?”.

Lepsze lata złotego, czyli 2000-2021

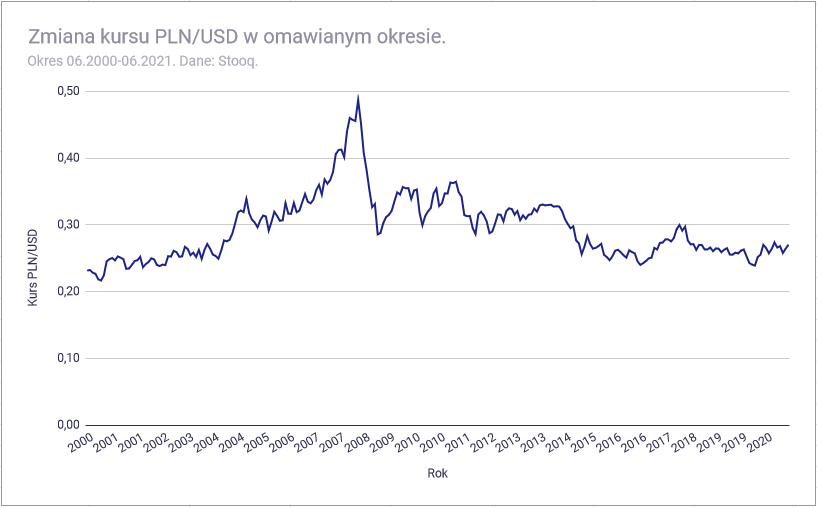

Skoro w pierwszym scenariuszu wybrałem lata, w których złoty zdecydowanie przegrywał z dolarem, to pominięcie okresu 1991-1999 powinno zdecydowanie pomóc polskiemu złotemu. Tym razem inwestorzy zaczynają inwestować w dwie wersje indeksu S&P 500 w roku 2000, robiąc to kwotą 1000 złotych miesięcznie, więc nawet spadki okresu kryzysu 2000 roku nie robią na nich wielkiego wrażenia, bo dzięki dopłatom do portfela szybko wychodzą oni na plus. Ryzyko walutowe jest tym razem po stronie polskiego złotego, który przez pierwsze kilka lat analizowanego okresu zdecydowanie wygrywa z dolarem amerykańskim:

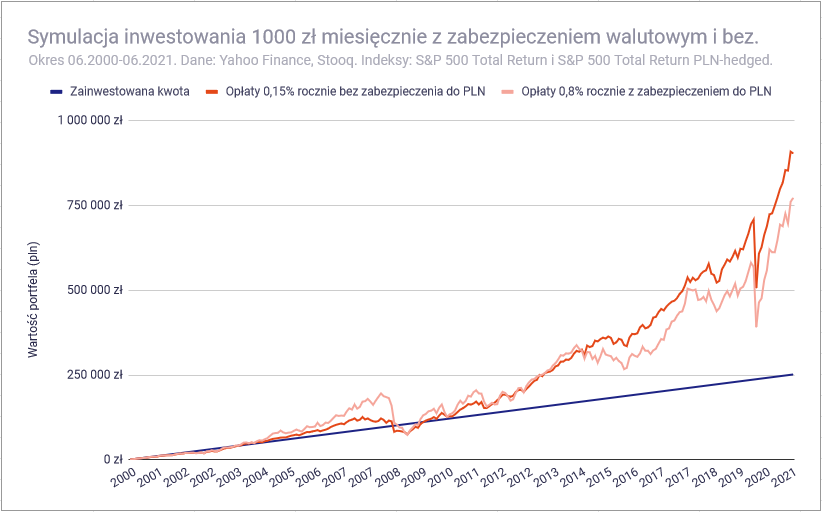

Powyższe odbija się na wyniku inwestycyjnym inwestorów i mimo gigantycznej różnicy w kosztach funduszy, która wynosi 0,65 pp. w skali roku, fundusz zabezpieczony wobec złotego radzi sobie naprawdę nieźle. Jak zobaczysz na wykresie niestraszny mu nawet trend boczny kursów walutowych i w 2013 roku znowu wychodzi on na prowadzenie. „Korozję kursu” jaką jest wpływ wyższych kosztów rocznych, da się jednak zobaczyć w ostatnich kilku latach inwestycji, kiedy to oryginalny, a więc dolarowy fundusz zdecydowanie wychodzi na prowadzenie:

W tym scenariuszu inwestorzy wpłacili łącznie około 250 tysięcy złotych, uzyskując około 900 tysięcy złotych (bez zabezpieczenia walutowego) i 770 tysięcy złotych (z zabezpieczeniem walutowym). Nie ma tu zatem kolosalnej różnicy wyników i osoby biegłe w matematyce spostrzegą, że dobre lata złotego przypadły na okres, w którym inwestorzy mieli mniejsze środki, a dobry okres dolara na okres, gdy obydwaj dysponowali już większymi środkami, co – ponownie – sprawia, że scenariusz ten nie jest obiektywny. Jest jednak sposób na sprawienie, że analiza nabierze obiektywizmu, a jest nim… sfabrykowanie kursów walutowych.

Czego brakuje w analizie? Sinusoidy

Dla wielu może to dziwnie zabrzmieć, bo przyzwyczaiłem już odwiedzających do zamiłowania do twardych danych historycznych, ale w tym przypadku lepiej będzie kompletnie zmyślić przeszłe kursy walutowe. Pójdę nawet o krok dalej i stworzę nieistniejącą „Walutę A”, wobec której będziemy zabezpieczać swoją dolarową inwestycję w okresie nie 20, nie 30, lecz 50 lat. Powyższe robię celowo, by pokazać niszczącą korozję wartości inwestycji w długim okresie i fakt, że koszty funduszu są wiadomą, a przyszłe zachowanie walut jest kompletnie losowe. Spokojnie, bo kolejne trzy scenariusze przedstawię dla różnych przebiegów sinusoidalnych, tworząc trzy bardzo zmienne pary walutową Waluta A/USD, które niejednego gracza na Forexie przyprawiłyby o niezły zawrót głowy.

O wiele bardziej miarodajna symulacja, czyli 50 lat inwestowania w S&P 500

Pierwszą zmianą będzie przedłużenie okresu badań z 20 – 30 lat do 50 lat, które stanowią maksymalny „życiowy” horyzont inwestycyjny dla większości inwestorów, którzy budzą się w okolicy trzydziestki, że warto byłoby zrobić coś pożytecznego ze swoimi pieniędzmi. Drugą zmianą będzie zastąpienie złotego i prawdziwych danych związanych z jego zmianami kursu nieistniejącą Walutą A, która w pierwszym scenariuszu będzie oscylować, raz wykazując siłę wobec amerykańskiej waluty, a innym razem ustępując jej pola, ale ostatecznie wychodząc na zero. Scenariusz ten przygotowałem głównie po to, by jeszcze bardziej uświadomić odbiorcy to, co z jego zainwestowanymi pieniędzmi mogą zrobić w długim okresie wysokie koszty roczne funduszu ETF, które w przypadku produktów z wbudowanym zabezpieczeniem walutowym są niestety rynkową normą.

Waluta neutralna do dolara

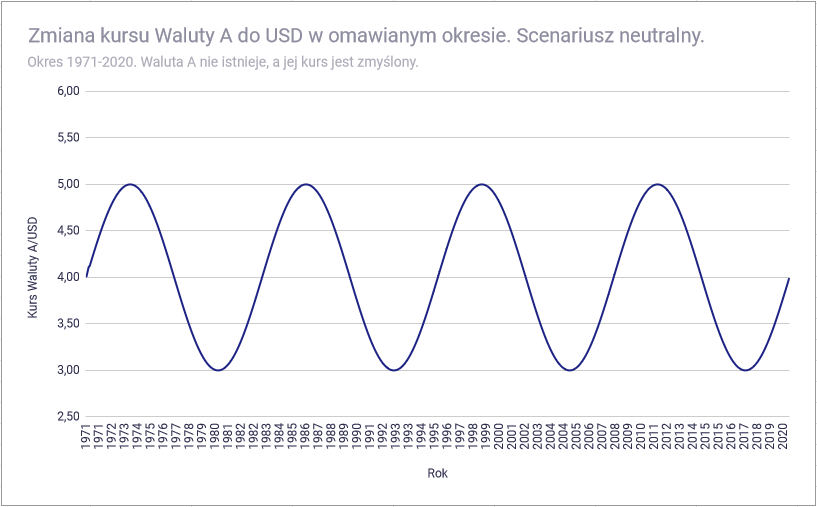

Zaczniemy od waluty, której kurs wobec dolara bardzo dynamicznie się zmienia, ale jakby zauważył to każdy z zacięciem detektywistycznym: jest tu pewien schemat. Przebieg zmian kursu Waluty A do USD to sinusoidalny wykres, który zaczyna i kończy dokładnie w tym samym miejscu. Oczywiście w prawdziwym życiu kursy walut zależą od wielu czynników, a zwłaszcza od bilansu handlu między krajami, relatywnej siły gospodarczej oraz tego, jak postrzegają te kraje i ich waluty giełdowi spekulanci (choć głównie ci najwięksi). Jest więc znacznym uproszczeniem przyjęcie, że jakakolwiek waluta oscylowałaby w ciągu 50 lat wokół kursu 4:1 wobec dolara, czyniąc spekulację na niej bardzo nudnym i nieco zbyt przewidywalnym zajęciem:

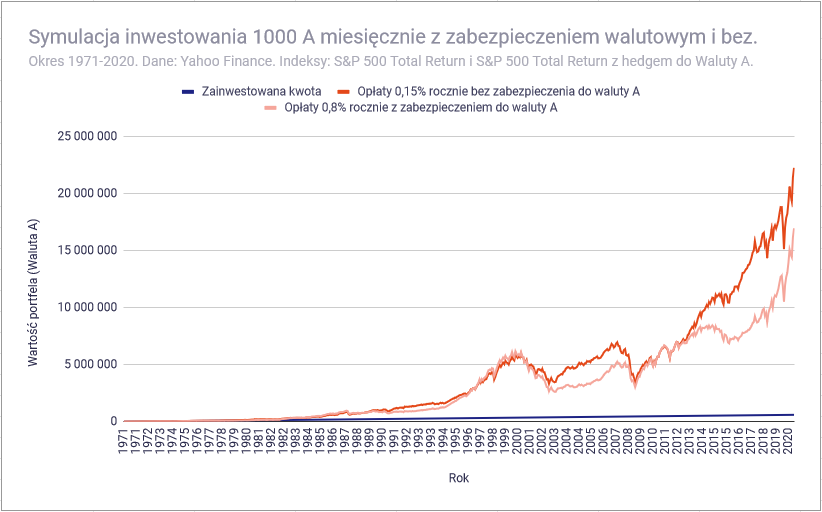

Podobny przebieg pozwoli nam jednak pokazać pewną zmienność kursów walutowych w ciągu 50 lat, które według mnie są bardzo długim horyzontem inwestycyjnym. Opłaty obydwu funduszu wynosić będą niezmiennie 0,15% i 0,80% rocznie, więc każdy domyślny inwestor zauważy, że fundusz z zabezpieczeniem walutowym po prostu nie może wygrać z tym niezabezpieczonym. Tym razem inwestujemy 1000 jednostek Waluty A miesięcznie, co w okresie 50-letnim oznacza wpłatę łącznie 600 000 A do naszego portfela inwestycyjnego. Na poniższym wykresie świetnie zobrazowana jest zasada przewidywalności kosztów funduszu i nieprzewidywalności przyszłych wahań kursów walutowych, nad którymi inwestor nie ma żadnej kontroli:

Obydwa wykresy (walut i stopy zwrotu) dobrze jest oglądać na tym samym ekranie, bo gołym okiem widać dzięki temu okresy mocnego i słabego dolara. Koszty jednak robią swoje i inwestor, który przez 50 lat pragnął zabezpieczyć się walutowo, kończy z kapitałem wynoszącym około 17 milionów jednostek Waluty A wobec ponad 22 milionów jednostek Waluty A inwestora, który wybrał tańszy fundusz dolarowy bez zabezpieczenia kursowego wobec tej nieistniejącej w prawdziwym świecie waluty.

Co prawda obydwa wyniki inwestycyjne są imponujące, bo widać to efekt działania wieloletniego procentu składanego, który opisałem niegdyś w jednym z pierwszych wpisów na blogu, czyli w „Jak zostać bogatym? Procent składany w praktyce„, ale w neutralnym scenariuszu wygrywają niższe koszty roczne, co chyba nikogo specjalnie nie zdziwi, zwłaszcza biorąc pod uwagę bardzo długi okres inwestycji. Dokonajmy zatem drobnej modyfikacji, sprawiając, że w długim terminie Waluta A będzie zyskiwać wobec dolara, co sugeruje, że inwestor z zabezpieczeniem walutowym raczej nie będzie narzekał na wybranie tej opcji.

Waluta mocniejsza od dolara

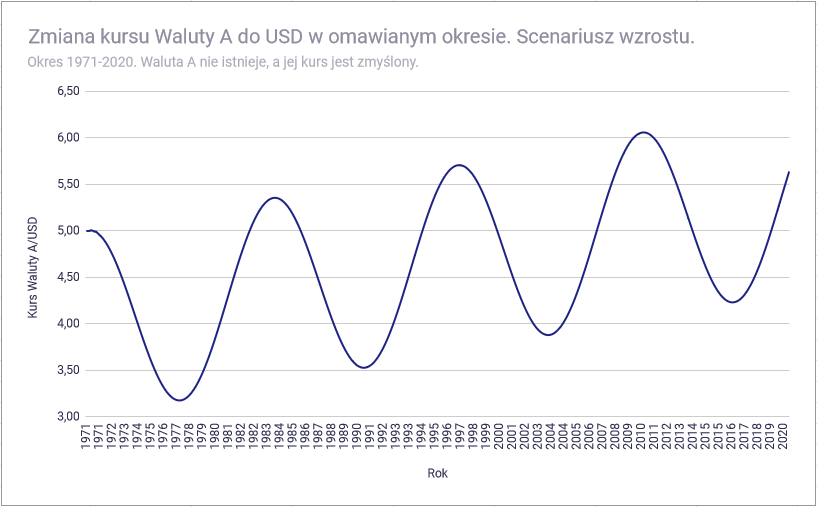

W prawdziwym życiu rzadko kiedy waluty poruszają się wobec siebie w trendzie bocznym i zwykle mamy do czynienia z lekkimi lub mocnymi wzrostami, lub spadkami ich kursu wobec obecnego „króla walut”, czyli dolara amerykańskiego. Załóżmy zatem, że korzystający z Waluty A kraj ma bardzo silną gospodarkę i dodatni bilans handlowy (nadwyżkę handlową) wobec Stanów Zjednoczonych, co wpływa na długoterminowe umacnianie się jego waluty wobec dolara. Jednak aby było ciekawiej, ponownie zaprezentuję go w formie przypominającej sinusoidę, tyle że wznoszącą się w długim terminie:

W tym przypadku mamy do czynienia z prawdziwą walką kursu walutowego z rocznymi kosztami, które w długim terminie bardzo negatywnie wpływają na wyniki funduszu z zabezpieczeniem walutowym, które na poniższym wykresie oznaczyłem kolorem różowym:

Wynik jest dosyć zaskakujący, bo kurs waluty w 1971 roku wynosił 5, a w 2020 roku 5,64, a i tak wyniki obydwu inwestorów są bardzo do siebie zbliżone. Ponownie 50 lat wpłat oznacza zainwestowanie 600 tysięcy jednostek Waluty A, przy czym inwestor „dolarowy” kończy z kwotą ponad 22 milionów A, a inwestor zabezpieczony kursowo z kwotą 23,4 milionów jednostek A, co biorąc pod uwagę korzystniejszy kurs wobec dolara, może wydać się dość kuriozalne.

Jest to moim zdaniem przełomowy moment wpisu, bo nikt z nas nie zna przyszłości i jeśli obydwa państwa i obydwie waluty, w tym przypadku Waluta A i dolar amerykański, będą istnieć przez 50 lat inwestowania, korzystanie z drogiego zabezpieczenia walutowego w części akcyjnej portfela może się po prostu nie opłacać. Smaczku tym wnioskom dodają dwie rzeczy:

- Po pierwsze: inwestowanie to gra prawdopodobieństw i co inwestor to opinia, a niektórzy wynoszą swoje opinie niemal na poziom faktów i są pewni tego, że np. waluta wróci do swoich dawnych kursów, lub w przyszłości znacznie przekroczy historyczne poziomy wobec innej waluty. Prawda jest jednak taka, że nikt nie zna przyszłości, więc jedyną wiadomą są koszty funduszu, które oczywiście też mogą w przyszłości ulec zmianie, ale wtedy możemy na to zareagować, przenosząc swoje środki do innego funduszu ETF.

- Po drugie: inwestując pasywnie w trybie comiesięcznym lub cokwartalnym swoje środki, uśredniamy nie tylko cenę aktywa, ale też kurs walutowy jej zakupu. Nie pozostaje to bez wpływu na inwestycję, sprawiając, że nawet w punkcie wydającym się maksimum lub minimum kursu waluty obcej wobec naszej waluty nie powinniśmy się tym specjalnie martwić, bo przecież długoterminowy kurs zakupu tej waluty będzie przez nas uśredniony.

To naprawdę logiczne, ale w scenariuszu, w którym nasza waluta inwestycji, w tym przypadku waluta A z czasem lekko zyskuje wobec dolara, zabezpieczenie walutowe może wyjść nam na plus pomimo jego kosztów. Istotna w tym akapicie była jednak wątpliwa różnica w stopie zwrotu z inwestycji, którą mocno zaniżają wysokie koszty inwestycji w zabezpieczony walutowo instrument. W ostatniej symulacji dotyczącej akcji sprawdzimy scenariusz, w którym waluta z czasem traci do dolara amerykańskiego, sprawiając, że zabezpieczona walutowo inwestycja opłaca się jeszcze mniej niż w poprzednich dwóch scenariuszach.

Waluta słabsza od dolara

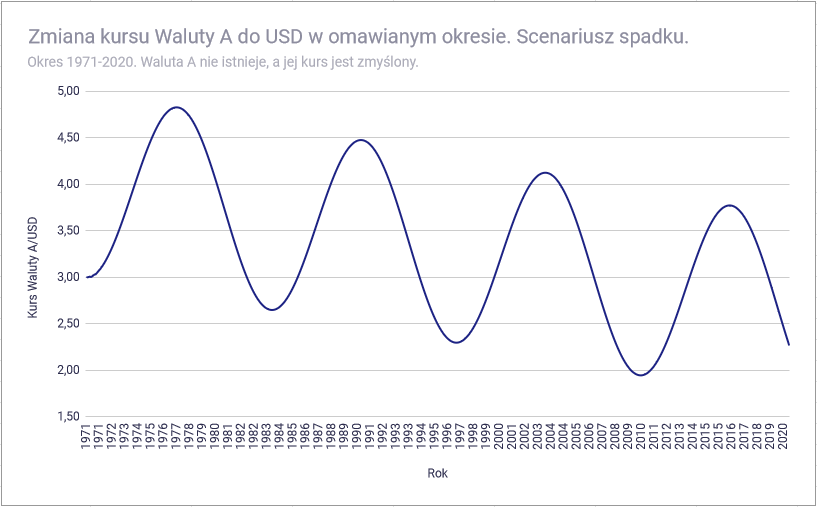

To raczej nikogo nie zdziwi, ale w przypadku długoterminowej utraty wartości waluty wobec dolara sens zabezpieczenia walutowego jest podważalny. Zwolennicy walutowego zabezpieczania części akcyjnej portfela powiedzą, że to takie ubezpieczenie „w razie gdyby waluta obca znacznie straciła wobec naszej”, ale ja preferuję spojrzenie na taki instrument (FX Swap, bo nim realizowane jest owo zabezpieczenie) jako grę na walutach i rodzaj zakładu. W ostatnim scenariuszu Waluta A była z czasem warta coraz mniej dolarów tak jak przedstawiłem to na wykresie poniżej:

Jest to więc scenariusz trochę przypominający lata 1991 – 2021 dla prawdziwej pary walutowej PLN/USD, z tym że kurs złotego wobec dolara stracił znacznie więcej niż w tym przypadku kurs Waluty A wobec amerykańskiej waluty. Nie może więc być inaczej, niż wtedy i inwestujący „zabezpieczony” ubezpieczył się głównie od zysku, sprawiając, że koszty roczne podgryzły jego stopę zwrotu, której nie pomógł fakt, że obstawił słabszą walutę i zabezpieczył się wobec niej w części akcyjnej:

50 lat inwestowania, 600 tysięcy jednostek Waluty A zainwestowane i różnica w stopie zwrotu wynosząca 12 milionów jednostek Waluty A. Inwestor akceptujący ryzyko walutowe i inwestujący w tańszy fundusz ETF kończy ten 50-letni okres z kapitałem wynoszącym ponad 22 miliony A, a inwestor zabezpieczony ze znacznie skromniejszym 10,6 miliona A. Tym, którzy oskarżą mnie o przygotowanie materiału pod tezę, napiszę raz jeszcze: według mnie absolutnie nikt nie potrafi przewidzieć przyszłego kursu waluty obcej wobec waluty swojego kraju, dlatego najrozsądniejszą radą, jaką mogę dzisiaj dać, będzie odpowiednio duża dywersyfikacja walut i niezabezpieczanie pozycji akcyjnej wobec swojej waluty, zwłaszcza jeśli rodzi to dodatkowe koszty roczne. W kolejnych 2 akapitach przekażę kilka przemyśleń w kwestii zabezpieczenia walutowego, które mogą przydać się osobom zainteresowanym tym rozwiązaniem.

Koszty zabezpieczenia są wiadome

Choć koszty roczne (ang. TER, Total Expense Ratio) są podane przez fundusz do publicznej wiadomości, to mogą się one z czasem zmieniać w obydwie strony, ale niemal pewne jest to, że takie fundusze stale będą droższe od tych bez zabezpieczenia walutowego. Zabezpieczenie walutowe kosztuje zwykle około 0,15-0,3 pp. rocznie w przypadku walut państw rozwiniętych, np. USD czy EUR, ale już 0,5-0,8 pp. rocznie w przypadku walut państw wschodzących, w tym polskiego złotego, czego dowodzą obecne koszty funduszy inPZU, czy ETF-ów BETA spod znaku Agio Funds. Skoro koszt zabezpieczenia jest dodatni i prawie na pewno sprawi, że – pomijając wahania kursowe – taki fundusz będzie sobie radził gorzej od oryginału, to może warto zauważyć, że zabezpieczanie części akcyjnej jest w pewnym sensie obstawianiem siły swojej waluty życia/inwestowania? W tym kontekście warto przyjrzeć się też wielkiej niewiadomej, czyli przyszłym kursom walut.

A wahania kursów walut są niewiadome

Odkąd w 2011 roku zacząłem interesować się giełdą nie mogłem zrozumieć jak spekulanci rynku Forex mogą sądzić, że przewidywanie przyszłych kursów walutowych jest w ich zasięgu. Nie przeczę tutaj, że nie ma sprawdzonych i działających metod na skuteczny trading, ale uważanie, że da się przewidzieć przyszłe ceny akcji, a już w ogóle kursy walut jest jak deklarowanie, że posiada się sprawną i przepowiadającą przyszłość szklaną kulę. Głównym celem tekstu, który teraz czytasz, było uświadomienie inwestorom, że ponoszenie kosztu czegoś, co „broni” nas przed niewidocznym i nieznanym wrogiem, pobierając za to sowitą opłatę, może mieć skutek odwrotny do przewidywanego.

Jestem świadomy, że są tutaj osoby pragnące używać zabezpieczenia walutowego w sposób aktywny, sugerując, że „teraz jest pora na przejście na fundusz z zabezpieczeniem wobec złotego, ponieważ nasza waluta jest relatywnie tania i może tylko podrożeć”. Sęk w tym, że nikt nie wie tego, jak kształtować się będzie jej przyszły kurs i sam fakt, że w przeszłości poruszała się ona wobec dolara w określonym przedziale, nie oznacza, że musi się w tym przedziale poruszać dalej. Jest jednak klasa aktywów, którą być może warto zabezpieczyć walutowo (lub wybierać tylko te we własnej walucie), a są nią obligacje, których główną zaletą jest historycznie niższa od akcji zmienność, wobec czego nie chcemy akceptować dodatkowej płaszczyzny zmienności, inwestując w nie.

Punkty swapowe czyli jak na zabezpieczeniu walutowym można zarobić

Fundusz inwestycyjny, który zabezpiecza ryzyko walutowe inwestycji, zajmuje aktywną pozycję na kontraktach swap, dzięki czemu może zarobić (lub stracić) na tzw. punktach swapowych. Punkty swapowe (ang. swap points) są różnicą pomiędzy stopą procentową na rynku lokalnym a stopą procentową na rynku międzynarodowym.

W ogromnym (ale potrzebnym) uproszczeniu chodzi o to, że zabezpieczając kurs waluty, np. PLN, do innej waluty, np. USD, uwzględnia się różnicę w stopach procentowych pomiędzy krajami. Jeśli stopa procentowa na rynku lokalnym (w Polsce) jest wyższa niż na rynku po drugiej stronie kontraktu swap (w USA), to na tej różnicy można zarobić. Działa to tak, że druga strona kontraktu musi (jakby) „oddać” różnicę między poziomem stóp procentowych, instytucji finansowej, która korzysta z kontraktu.

Oczywiście nie mamy gwarancji, że ten potencjalny zysk pokryje albo przekroczy koszt zabezpieczenia walutowego funduszu, ale to ważny czynnik działający na korzyść funduszu z zabezpieczeniem walutowym. Tak naprawdę nawet nie mamy gwarancji, że będzie to zysk, bo stopy procentowe są rzeczą mało przewidywalną. Jednak pamiętajmy o tym, żyjąc kraju o niższym ratingu kredytowym i wyższych stopach procentowych, bo zabezpieczając inwestycję do naszej waluty, możemy potencjalnie mieć to zabezpieczenie całkowicie bezpłatne (albo na tym zyskać), co znacząco zmieniłoby założenia, które przyjąłem w tym wpisie.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć IKE/IKZE z bogatą ofertą ETF-ów?

Mój link obniża prowizję na rynkach zagranicznych z 0,29% do 0,24%.

Szukasz zagranicznego konta maklerskiego?

Pełen ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Co z zabezpieczeniem kursowym obligacji?

Akcje mają zwiększać stopę zwrotu, a obligacje stabilizować portfel inwestycyjny. Dokładnie z tego powodu zwykle radzi się starszym inwestorom powolne przechodzenie na obligacje, stopniowo redukując pakiet akcji w ich portfelach inwestycyjnych. Podejmowanie decyzji o zmianie proporcji portfela w kontekście akcji i obligacji opisałem we wpisie „Jak przygotować portfel inwestycyjny do emerytury?„, a tu tylko założymy, że inwestor posiada w portfelu choć trochę obligacji.

To dobry moment, aby nawiązać do wpisu „Vanguard LifeStrategy, czyli portfel inwestycyjny w jednym ETF-ie„, w którym opisałem najprostszy dostępny na rynku pomysł na portfel inwestycyjny z jednego funduszu ETF, który ma z perspektywy polskiego inwestora jedną zasadniczą wadę. Jego część obligacyjna posiada zabezpieczenie wobec euro, a nie złotego, co sprawia, że zamiast ryzykować do wielu walut światowych (co nie byłoby pewnie takie złe), polski inwestor musi w tej części ryzykować tylko wobec europejskiej waluty wspólnej.

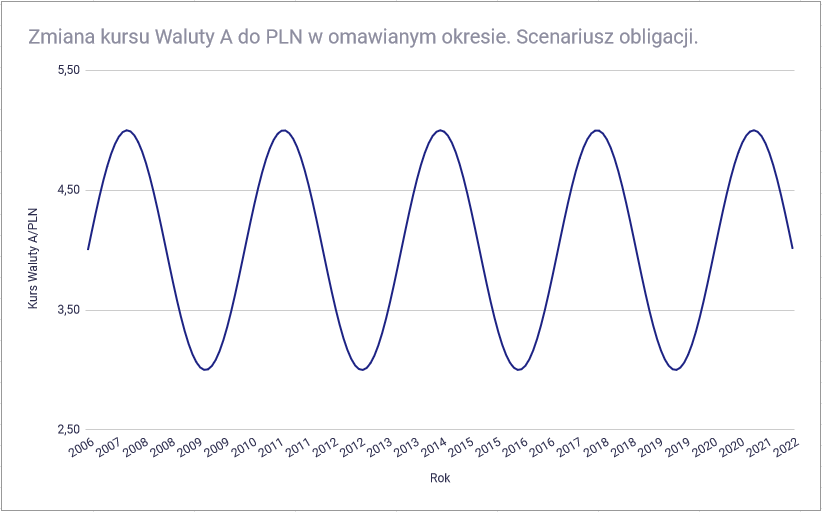

Czy ryzyko walutowe w części obligacyjnej jest samo w sobie negatywne? Jak zwykle: to zależy. W artykule „Czy lepiej inwestować w polskie czy w zagraniczne obligacje?” zmierzyłem, czy część obligacyjna w walutach obcych jest dużym problemem dla portfela przeciętnego inwestora, dochodząc do dość zaskakujących wyników. Za chwilę na przykładzie zademonstruję destrukcyjny wpływ posiadania obligacji w walucie obcej na zmienność tej „bezpiecznej” części portfela, rozpoczynając od przedstawienia zmienności kursu wymyślonej waluty A do polskiego złotego w symulacji, którą zaraz przedstawię:

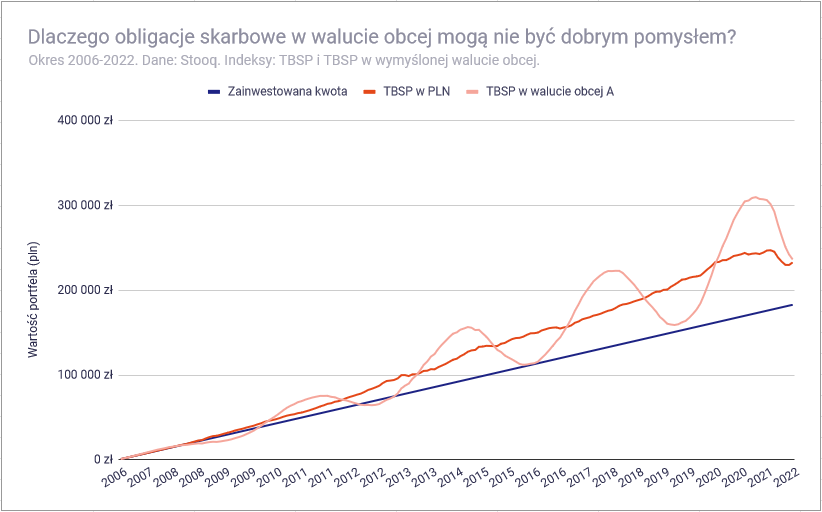

W przypadku obligacji w walucie obcej celowo nie „bawiłem się” w nic innego niż długotrwały trend boczny, ale zwracam uwagę, że tym razem omówimy krótszy, bo 16-letni okres lat 2006-2022 i inwestycję w polskie obligacje TBSP z perspektywy inwestora używającego polskiego złotego oraz inwestora w walucie obcej. Poniższy wykres świetnie obrazuje, dlaczego inwestowanie w obligacje zagraniczne bez zabezpieczenia walutowego wobec swojej waluty inwestycji raczej mija się z celem, a inwestor zagraniczny zainteresowany polskimi akcjami może mieć zamiast spokoju niezły inwestycyjny rollercoaster:

Jak czytać powyższy wykres? Linia granatowa to suma wpłat do portfela, a linia czerwona to wzrost wartości zainwestowanego kapitału z założeniem, że inwestor posiadający PLN inwestował w indeks TBSP, który opisywałem przy okazji serii o obligacjach na moim blogu. Czym zatem jest wykres różowy? Jest to perspektywa inwestora w walucie A, który kupił indeks polskich obligacji TBSP, ale bez zabezpieczenia walutowego wobec PLN. O ile dla polskiego inwestora inwestycja w polskie obligacje skarbowe wygląda dosyć spokojnie (żeby nie napisać „nudnawo”), to dla inwestora zagranicznego jest to naprawdę szalony rajd, którego każdy szukający spokoju obligacji inwestor chciałby raczej uniknąć.

Czy wobec tego zabezpieczenie walutowe w ETF-ach obligacyjnych warte jest swojej ceny? Radziłbym raczej wybieranie obligacji notowanych oryginalnie we własnej walucie, co pozwoli nam oszczędzić na kosztach rocznych funduszy z zabezpieczeniem walutowym. Nie mówiąc już o dużej zmienności funduszy obligacji, którą rozbiłem na czynniki pierwsze we wpisie „Dlaczego ceny funduszy ETF na obligacje zmieniają się dynamicznie?„. Ten ostatni akapit miał jednak pokazać, że kupowanie obligacji w walucie obcej to z jednej strony (jak zwykle pisałem) posiadanie „oprocentowanego dolara” lub „oprocentowanego euro”, a z drugiej – w perspektywie własnej waluty jest to podobne do gry na Forexie, czyli na parach walutowych. Oddzieliłbym zatem inwestowanie w akcje z zabezpieczeniem walutowym od inwestowania w obligacje z zabezpieczeniem walutowym, podsumowując tym, że w przypadku tych drugich taki proceder może mieć znacznie większy sens, niż w przypadku tych pierwszych.

Obserwuj mnie na Twitterze:

Subskrybuj mój kanał YouTube:

Podsumowanie

Ten wpis miał za zadanie przybliżyć ryzyko walutowe w inwestowaniu w ETF i kwestię opłacalności stosowania mechanizmów jego redukcji, przy okazji przedstawiając go na praktycznych przykładach „z życia”. Pewien niedosyt mogą czuć osoby, które spodziewały się, że poruszę tutaj aktywne sposoby „gry” polegającej na próbie przewidywania przyszłych kursów walutowych, ale dokładnie tego chciałem we wpisie uniknąć i każdemu odwiedzającemu polecałbym to samo.

Mądry inwestor stara się zawsze redukować „znane sobie zło”, skupiając się na redukcji kosztów funduszy ETF, które dobiera do swojego portfela, w którym selekcjonuje ETF-y w ten sposób, by maksymalnie rozłożyć ryzyko po świecie, a więc także po różnych walutach. Osobiście biorę obstawianie przyszłej siły własnej waluty, a więc relatywny spadek wartości inwestycji w walutach obcych jako coś niepewnego, wobec czego posiadanie i prowadzenie portfela „ryzykującego” wobec tylko jednej waluty jako podstawowy i często popełniany przez inwestorów błąd.

Czy wobec tego zabezpieczenie walutowe zawsze jest złe? Historia pokazuje, że niekoniecznie, ale przewidzenie wyników funduszu na podstawie kosztów wydaje się o wiele prostsze niż ich predykcja na podstawie tego, wobec jakich walut podejmuje on ryzyko. Mam nadzieję, że wpis ten Cię zaciekawił i dobrze przybliżył temat ryzyka walutowego w inwestowaniu w fundusze ETF i możliwości ochrony przed nim, która nie zawsze kończy się tym, czego się spodziewamy. Dziękuję za przeczytanie wpisu do końca i do następnego razu!

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.