Brakujący element: ETF-y już nie takie pasywne.

W mailach i wiadomościach na Facebooku, które otrzymuję od czytelników coraz częściej padają pytania o ETF czynnikowe (ang. Factor ETFs), czyli fundusze selekcjonujące spółki na bazie ściśle określonych parametrów. Jeśli czytałeś moją serię o ETF-ach to wiesz już, że większość takich funduszy pasywnie śledzi określone indeksy, przez co udaje im się osiągnąć o wiele niższe koszta niż te, które dotyczą funduszy aktywnych, co w długim terminie może znacznie zwiększyć stopę zwrotu z naszych inwestycji. Nie wszystkie indeksy bazowe dla ETF-ów są jednak takie pasywne, a jeśli zetknąłeś się z pojęciami „value, growth, momentum czy volatility” to z pewnością wiesz, o czym piszę. W artykule, który właśnie czytasz wyjaśnię faktory ETF-ów, czyli czynniki, na których bazie może inwestować osoba szukająca czegoś „ciekawszego od zwykłych indeksów”.

Wpis ten będzie poniekąd kontynuacją serii o ETF-ach, ale pisząc go mam intencję, by jedynie przedstawić Wam ideę inwestowania czynnikowego/faktorowego, a nie wyczerpywać temat. Dedykuję go wszystkim, którzy przeglądając moją listę funduszy ETF zastanawiali się co znaczą ich bardziej skomplikowane nazwy i kiedy – jeśli w ogóle – inwestor powinien się takimi funduszami zainteresować. Chciałbym wyjaśnić na wstępie jedną rzecz: angielskie Factor investing tłumaczy się na polski jako „inwestowanie czynnikowe”, ale nazwa ta odrzuca mnie na tyle, że we wpisie – celowo – używał będę spolszczenia „faktorowe”. Zastrzegam jednak, że nomenklatura „faktorowy” używana jest też w nazewnictwie jednego z rodzajów derywat (instrumentów pochodnych), z którymi ten wpis nie ma zbyt wiele wspólnego. Zacznijmy od opisu indeksów faktorowych MSCI.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Jak działają indeksy faktorowe, czyli Volatility, Yield, Quality, Value, Momentum, Size i Growth.

- Kiedy powstały pierwsze takie indeksy i ETF-y.

- Jak wysokie stopy zwrotu oferowały historycznie fundusze tego typu.

- Co na przykładzie MSCI World obecnie znajduje się w składzie takich funduszy.

- Do kogo według mnie skierowana jest oferta funduszy faktorowych.

Powiązane wpisy

- Jak zwiększyć zysk swojego portfela? Najciekawsze aktywne ETF-y

- Co to są Managed Futures i czy są alternatywą dla akcji i obligacji?

- Najciekawsze fundusze ETF UCITS na 2025 rok

- ETF (1/6) – Co to są fundusze ETF i dlaczego warto w nie inwestować?

- ETF (2/6) – Jak wybrać ETF? Narzędzia do znajdowania i oceny ETF-ów

- ETF (3/6) – Jak kupić ETF? Porównanie ofert, kont i możliwości

- ETF (6/6) – Jak zbudować portfel inwestycyjny z ETF-ów?

- Lista zagranicznych ETF-ów dostępnych przez polskie konta maklerskie

Indeksy faktorowe MSCI

Choć firma MSCI, będąca częścią konglomeratu Morgan Stanley nie posiada monopolu na indeksy faktorowe to jest ich zdecydowanie największym wystawcą na świecie. Czym właściwie są indeksy faktorowe i czym różnią się one od „czystych” (ang. vanilla) indeksów? Te aktywne (lub półaktywne) wersje zwykłych indeksów giełdowych selekcjonują spółki portfelowe ze względu na inne kryteria niż tylko ich giełda notowań, czy wielkość. Dla przykładu „standardowe indeksy giełdowe” dzielą się najczęściej pod względem:

- Geografii/kraju/kontynentu notowań spółki. Jest to chyba najbardziej popularny sposób podziału indeksów, a z nimi ETF-ów.

- Branży lub sektora gospodarki. Jest to drugie najbardziej popularne kryterium podziału indeksów i funduszy ETF.

Pragnę zauważyć, że żaden z tych sposobów podziału spółek nie jest stricte „aktywny”, bo spółki rzadko kiedy zmieniają kraj/kontynent swojego działania (lub notowań), nie mówiąc o sektorach gospodarki, w których działają. W kolejnych akapitach przedstawię Ci nieco bardziej zaawansowane i znacznie bardziej aktywne kryteria podziału, w ramach których rozróżniamy indeksy i ETF-y faktorowe, o których traktuje ten wpis.

Faktory bardziej konserwatywne

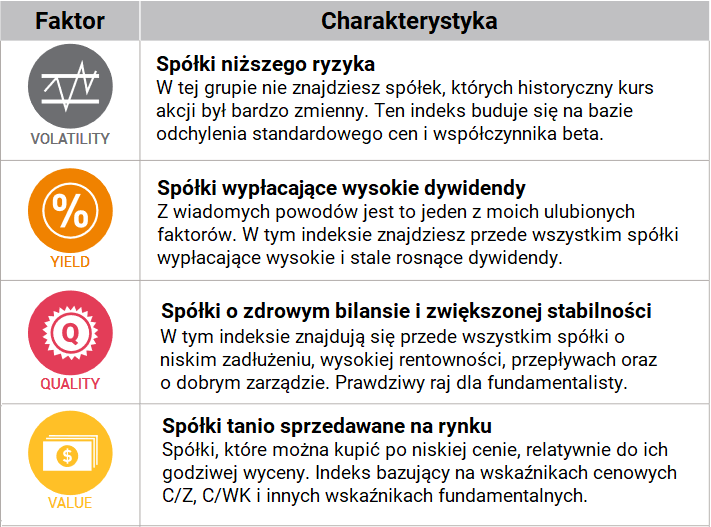

Każdy bardziej aktywny inwestor ma pewne kryteria selekcji, wobec których podejmuje decyzje inwestycyjne, wybierając odpowiednie dla siebie papiery wartościowe. Fundamentaliści bardzo często będą bazować na finansach spółki, którą analizują, ignorując wykres i przeszłe ceny aktywa. Z kolei spekulanci najczęściej będą analizować obecne nastroje, sentyment do danego papieru oraz dokonywać analizy technicznej, próbując wyczytać z wykresu cen akcji jej przyszły ruch cen. Do bardziej konserwatywnych faktorów należą czynniki bardziej przemawiające do fundamentalistów, czyli wzrost i stabilność zysku, stopa wypłaty dywidendy czy relatywnie niska do księgowej wartości spółki jej cena na giełdzie. Cztery faktory, które klasyfikuję jako konserwatywne, opisałem w tabeli poniżej:

Opisze teraz, w jaki sposób dzielimy indeksy i ETF-y oraz wybieramy do nich spółki, bazując na powyższych czynnikach:

- (Low) volatility, czyli niska zmienność to modyfikacja indeksu polegająca na wyborze tylko spółek, których kursy akcji zachowywały się w przeszłości najbardziej stabilnie. Dodanie takiej pozycji do portfela znacznie redukuje jego ryzyko, ale i potencjał zysków.

- (Dividend) yield, czyli stopa dywidendy to modyfikacja indeksu, która pozostawia w nim tylko akcje spółek wypłacających wysokie i stale rosnące dywidendy. Dodanie takiej pozycji do portfela sprzyja budowie pasywnych przepływów pieniężnych.

- Quality, czyli jakość wyników finansowych oraz zarządu spółek. W takim indeksie dominują spółki z wieloletnią renomą, które zademonstrowały już, że potrafią zyskiwać w każdej koniunkturze. Typowy wybór fundamentalisty.

- Value, czyli spółki wartościowe. Spółki, które bardzo konserwatywny analityk fundamentalny wybrałby jako te najtańsze na rynku. Minusem tego faktora jest to, że często „łapią się” w niego także kiepskie biznesy, które zazwyczaj są jeszcze gorzej wyceniane na giełdzie.

Poza tymi konserwatywnymi w mojej opinii faktorami są jeszcze trzy nieco „ciekawsze” i skierowane do inwestorów, którzy w inwestowaniu szukają nie tylko wysokich stóp zwrotu, ale trochę przygody i ekscytacji.

Faktory bardziej ryzykowne

Podejrzewam, że większość czytelników tylko czekała, by poczytać również o faktorach bardziej aktywnych i zdecydowanie zwiększających ryzyko inwestycji. Historycznie inwestowanie zarówno w małe/średnie spółki, jak i spółki wzrostowe „opłaciło się”, ale dodamy do tego jeszcze faktor Momentum, będący ich ciekawym uzupełnieniem. Wszystkie trzy faktory, które zaraz opiszę, cechują się zdecydowanym faworyzowaniem inwestycji bardziej ryzykownym i sama firma MSCI, czyli ich autor opisuje je jako bardziej ryzykowne, ale do tego jeszcze dojdziemy. W poniższej tabeli znajdziesz podstawowy opis faktorów Momentum, Size i Growth, które mogą w ciekawy sposób uzupełnić Twój portfel inwestycyjny:

W poprzednim akapicie opisałem czynniki fundamentalne, a więc pora na te bardziej techniczne i jakościowe. Oto w jaki sposób działają mechanizmy podziału i doboru akcji do portfeli Momentum, Size oraz Growth:

- Momentum można najprościej wytłumaczyć jako indeks, w którym znajdują się spółki, które relatywnie do rynku najbardziej ostatnio rosną. Jest to typowy faktor techniczny, który praktycznie ignoruje wyniki spółek, co udowodnię, gdy pod koniec wpisu zaprezentuję Ci obecny skład MSCI World Momentum Factor. Jako ciekawostkę napisze, że pod względem stóp zwrotu jest to zdecydowany zwycięzca wśród faktorów w ostatnich latach.

- (Small/Mid) Size to faktor, który ignorując duże spółki, do portfela wybiera jedynie te małe lub średnie. Na zasadzie analogii: w kontekście polskiej giełdy faktor Small Cap to nasz sWIG80, a Mid Cap byłby naszym mWIG40. Plusem faktora Size jest zwykle jego znacznie większa liczba spółek niż w przypadku innych faktorów.

- Growth to dla niektórych przeciwieństwo Value, ale byłoby to znaczne uproszczenie. Ten faktor jest bardzo jakościowy i ciężko go wyjaśnić analizą techniczną, a nieco łatwiej fundamentalną…tyle, że parę lat prognoz w przód. Spółki prowzrostowe to często firmy z „modnych” branż, które będą się dobrze rozwijać w przyszłości. A przynajmniej tak sądzą analitycy, którzy je dobierają :).

Ze swojej natury powyższe trzy czynniki zwiększają zarówno ryzyko, jak i oczekiwaną stopę zwrotu indeksu, a więc również funduszu ETF, który na nich bazuje. Przeanalizujmy teraz wspólnie kilkanaście lat historii ETF-ów faktorowych, by zobaczyć jak radziły sobie one w „nowożytnej” historii inwestowania.

Historia ETF-ów faktorowych

Inwestowanie faktorowe (ang. factor investing) jest z nami już od prawie 50 lat, a pierwszy raz pojawiło się w papierze naukowym Stephena A. Rossa z 1976 roku. W praktyce inwestowanie na podstawie konkretnych czynniki było znane wśród inwestorów „od zawsze”, a przykładem osoby, która budowała portfel na podstawie faktora Value jest nikt inny jak ojciec inwestowania w wartość – Benjamin Graham. Swoją drogą jeśli nie czytałeś jeszcze jego najbardziej znanego dzieła, to serdecznie polecam zakup i przeczytanie książki „Inteligentny Inwestor„, której lektura nauczyła mnie więcej niż jakakolwiek inna książka o inwestowaniu.

O historii funduszy ETF przeczytasz we wpisach „Inwestycyjny wstęp (2/6) – inwestowanie aktywne i pasywne” oraz „ETF (1/6) – Co to są fundusze ETF i dlaczego warto w nie inwestować? „, ale warto wspomnieć też o genezie ETF-ów faktorowych. W zależności od źródła (sprawdź to i to) pierwsze ETF-y oparte o faktory powstały w roku 2003 lub 2008. Sam skłaniam się raczej ku tej drugiej dacie, gdyż w moich poszukiwaniach nie udało mi się znaleźć ETF-a faktorowego „starszego” niż 15 lat, ale być może nie szukałem wystarczająco długo. Omówmy to, co inwestorów interesuje najbardziej, czyli historyczne stopy zwrotu indeksów (a wraz z nimi ETF-ów) faktorowych.

Historyczne stopy zwrotu indeksów faktorowych

Ta część spodoba się zwłaszcza zwolennikom inwestowania „w to, co rośnie”, ale chciałbym Cię ostrzec, że historyczne stopy zwrotu naprawdę nie pomagają przewidzieć tych przyszłych. Pisałem o tym zresztą w artykule „Psychologia inwestowania, czyli jak inwestować, by nie zwariować„, który powinien przeczytać każdy początkujący inwestor giełdowy. Nawet wykresy, które zaraz zobaczysz, dowodzą tego, że w różnych okresach koniunktury (niektórzy nazywają to „cyklem koniunkturalnym”), inne typy spółek, a zatem inne czynniki/faktory radzą sobie najlepiej.

Naprawdę nikt, ale to nikt – nawet największy „guru” i ekspert w dziedzinie rynków finansowych – nie wie który czynnik pozwoli nam uzyskać najlepszą stopę zwrotu w ciągu kolejnych lat, ale mimo to warto poznać ich historyczne wyniki. Mówią one bardzo wiele o zachowaniu indeksów w różnych sytuacjach, a więc również w kryzysach, co pozwoli Ci „dopasować” odpowiedni faktor do Twojego temperamentu i stylu inwestowania. Wybrałem przedziały czasowe 20-letni, 5-letni i 1-roczny, by pokazać Ci pewne konkretne sytuacje na wykresach. Zacznijmy od horyzontu 20-letniego.

Stopy zwrotu w ciągu ostatnich 20 lat

Jako że ETF-y na „modyfikowany” indeks MSCI World istnieją raptem od kilku (maksymalnie kilkunastu) lat to w 20-letnim zakresie posłużę się i zaufam danym dostarczonym przez MSCI (znajdziesz je w materiałach na stronie MSCI). Przede wszystkim indeksy tu przedstawione różnią się nieco od tych, o których pisałem, bo występuje to „Enhanced Value” (zamiast czystego Value, czyli Prime Value) oraz „equal weighted”, którego nie uwzględniłem jako osobnego faktora. Oglądając wykres, na pewno rzuci Ci się w oczy właśnie „Enhanced Value”, na który znajdziemy kilka europejskich ETF-ów (w tym IWVL oraz IS3S), który w ostatnich miesiącach został wyprzedzony przez słynny i szeroko znany faktor Momentum, który inwestuje w spółki, które są w trendzie wzrostowym, co przyczynia się do jego popularności. Zjawisko to doskonale widać na wykresie, na którym Momentum potwierdza swoją „prowzrostowość”:

Myślę, że to dobry moment, by zwrócić na Momentum (wykres pomarańczowy) szczególną uwagę, bo – mimo że w długim terminie to on „rósł” najbardziej – to w kiepskich okresach także on tracił na wartości najbardziej dynamicznie. Jest to oczywista oczywistość, która wynika z jego konstrukcji – siłą rzeczy będzie on miał bardziej spekulacyjne spółki, które wyceniane są najbardziej agresywnie, a to one najbardziej „nurkują” przy odwróceniu trendu, za którym ten podąża. Nie zmienia to faktu, że w terminie 20-letnim to on pokazał się z najlepszej strony i pomimo drastycznych spadków w warunkach kryzysowych w hossie radzi sobie zdecydowanie najlepiej.

Inne faktory, na które warto zwrócić uwagę, omawiając 20-letni horyzont inwestycyjny, to wg mnie Quality i Mimimum Volatility. Ich siłą – w przeciwieństwie do Momentum – nie jest to, że rosną najszybciej, ale to, że spadają (zazwyczaj) najwolniej. Obydwa faktory są bardzo zgodne z moją filozofią inwestycyjną, czyli z podejściem, w którym kupuje się zyskowne, ale i tanie papiery wartościowe o mocnym bilansie i potwierdzonej pozycji w swoich branżach, unikając zmiennych i spekulacyjnych papierów wartościowych. Wykres ten daje oręż przeciwnikom inwestowania dywidendowego, gdyż w długim, 20-letnim terminie faktor High Dividend Yield (czyli Yield) poradził sobie najgorszej ze wszystkich. Zróbmy teraz lekkie zbliżenie i omówmy dane bazując już na konkretnych europejskich funduszach ETF opartych o MSCI World.

Stopy zwrotu w ciągu ostatnich 5 lat

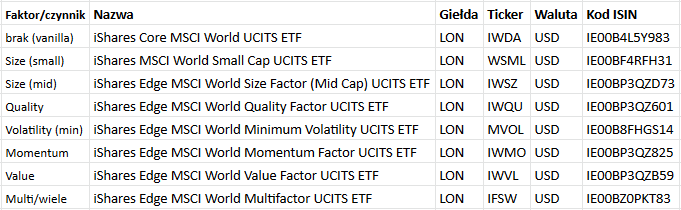

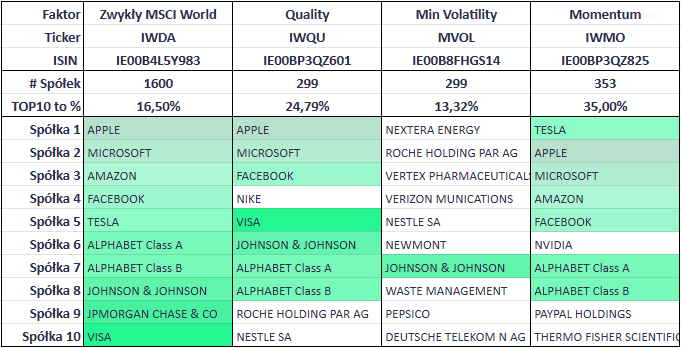

Żebyś zrozumiał „co jest co” na wykresie najpierw załączę rozpiskę dotyczącą prezentowanych tutaj europejskich funduszy ETF bazujących na różnych faktorach (lub ich braku) MSCI World:

Funduszy jest 8, a pierwszy i największy z nich bazuje na „czystym” indeksie MSCI World. Nazywa się on „IWDA” i jest notowany w dolarze amerykańskim (bardziej znany w Polsce SWDA jest jego wariantem notowanym w funcie brytyjskim). Dla ułatwienia porównania uwzględniłem tu ofertę iShares dotyczącą funduszy notowanych w dolarze amerykańskim, z których niestety większość nie jest dostępna obecnie dla polskiego inwestora (sprawdzisz to – jak zwykle – na mojej liście ETF-ów). Oto jak radziły sobie w okresie ostatnich 5 lat fundusze ETF oparte na różne faktory indeksu MSCI World prowadzone przez iShares:

Powyższy wykres daje nam naprawdę duży zestaw danych, na których bazie można wysnuć następujące obserwacje:

- ETF WSML (MSCI Small Cap, czyli faktor Size) istnieje dopiero od roku 2018, czyli nie „bierze udziału” w porównaniu od początku, co w pewien sposób zaburza jego końcową stopę zwrotu.

- Porównanie w wielkim stylu wygrywa ETF o tickerze IWMO, który w widoczny sposób „szybciej rośnie” w okresie optymizmu, ale też „szybciej spada” w okresach trudnych dla giełdy. Wynikowo dominuje on wszystkie inne faktory w ostatnich 5 latach, ale zastrzegam, że był to okres bez bessy podobnej do tych zapoczątkowanych w latach 2000 lub 2008.

- W przeciwieństwie do okresu 20-letniego, w którym wszystkie faktory wygrywały z czystym MSCI World, ostatnie 5 lat kończy on wyżej od 6 z 7 funduszy, a przegrywa tylko z Momentum. Wygląda na to, że w zależności od wybranego horyzontu czasowego wygrywają zupełnie inne fundusze, czyli jest dokładnie tak, jak rozsądny inwestor by się spodziewał.

- Bardzo poprawnie radzą sobie moje „ulubione” faktory Quality i Minimum Volatility, które praktycznie nie odstają od innych faktorów, a których zmienność w gorszych okresach wydaje się niższa niż dla funduszy opartych na innych faktorach.

O ETF-ach faktorowych napisałem już kolejną analizę, w której porównuję ich 8 lat istnienia. Jeśli jesteś nimi zainteresowany to koniecznie przeczytaj wpis „Jak zwiększyć zysk swojego portfela? Najciekawsze aktywne ETF-y„, w którym znajdziesz aktualizację na ich temat.

Na sam koniec zrobimy „zoom in” na początek i całą resztę roku 2020, aby sprawdzić jak przy naprawdę negatywnym sentymencie radziły sobie poszczególne fundusze ETF.

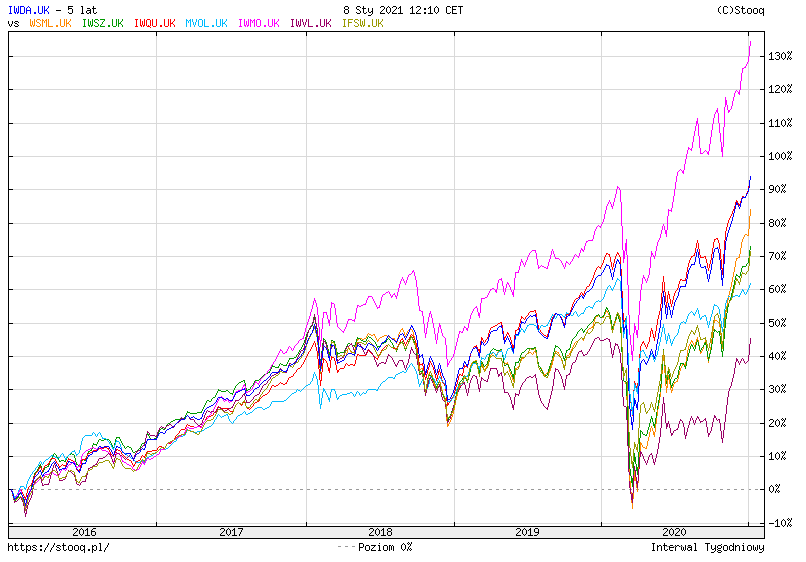

Rok 2020 a indeksy czynnikowe

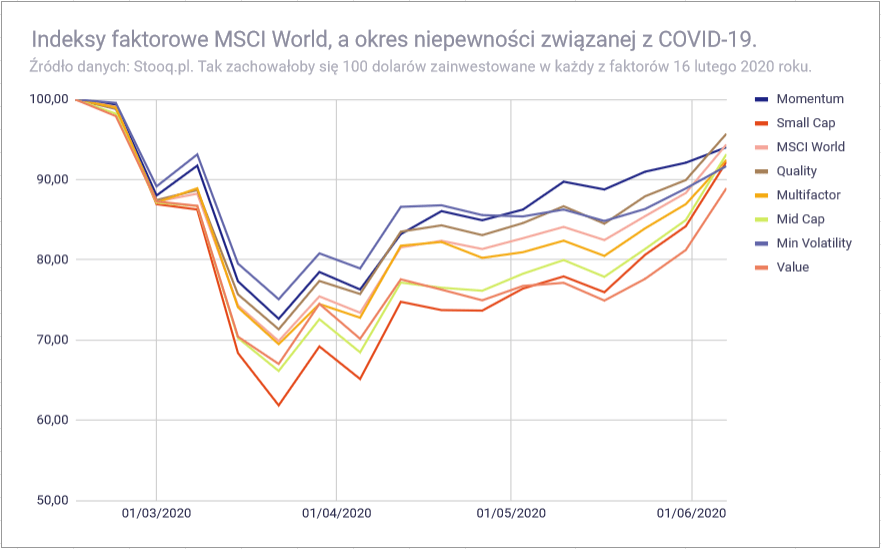

Dane, które Ci zaraz przedstawię, bazują na moich własnych obliczeniach zakładających inwestycję 100 dolarów amerykańskich w wybrany faktor MSCI World wykonaną 1 stycznia 2020 roku. Celowo wybieram 1 stycznia jako okres na chwilę przed znaną i głęboką korektą związaną z zaklasyfikowaniem choroby COVID-19 i przenoszącego ją wirusa Sars-CoV-2 jako zjawiska światowego, czyli pandemii. Dodatkowo postanowiłem uwzględnić też okres reszty roku 2020, który – jak obecnie wiadomo – przyniósł spore odbicie na większości światowych rynków, które 2020 kończyły w efekcie na plusie. Oto przebieg wartości ETF-ów na różne faktory MSCI World w roku 2020 i w pierwszych dwóch tygodniach 2021 roku:

Obserwacje są dosyć ciekawe, bo z tego przebiegu odczytać można nie tyle, co najbardziej spadło, a to, co najlepiej odreagowało przez resztę roku. Tutaj Momentum deklasuje rywali, zaś Value wyraźnie odstaje od reszty, ale w sposób negatywny. Idąc za tytułem filmu „To nie jest kraj dla starych ludzi” – Rok 2020 nie był rokiem dla starych spółek, bo tak postrzegane są często spółki typu Value. Aby poprawnie zbadać „odporność na spadki” poszczególnych indeksów warto zrobić symulację począwszy od 16 lutego 2020, czyli naprawdę na moment przed ogłoszeniem pandemii nieznanego wirusa. Na poniższym wykresie umieściłem zatem zakres dat między 16 lutego, a 16 czerwca 2020 roku:

Na giełdowej panice najbardziej ucierpiały spółki małe, a więc faktor Size (Small Cap), który jednak w końcówce 2020 roku zaczął nadrabiać, niemal przeganiając spółki średnie (Mid Cap). Ciekawostką jest to, że do liderów spadków należał sektor Value, do którego należą spółki „starej ekonomii”, które – zgodnie z przewidywaniami – miały ucierpieć na pandemii wirusa najbardziej. Co ciekawe – faktor Momentum, który w teorii powinien tracić na wartości najszybciej był drugim najmniej spadającym (zaraz po Minimum Volatility) indeksem w pandemii. Wynika to bezpośrednio z faktu, że w ostatnich latach spółkami „modnymi” były głównie spółki technologiczne, które na pandemii mogły bardziej zyskać, niż stracić, o czym wiedzieli inwestorzy giełdowi. Zajrzyjmy jeszcze do materiałów MSCI dotyczących stosunku zysku do ryzyka dla każdego z indeksów faktorowych.

Zysk do ryzyka poszczególnych faktorów

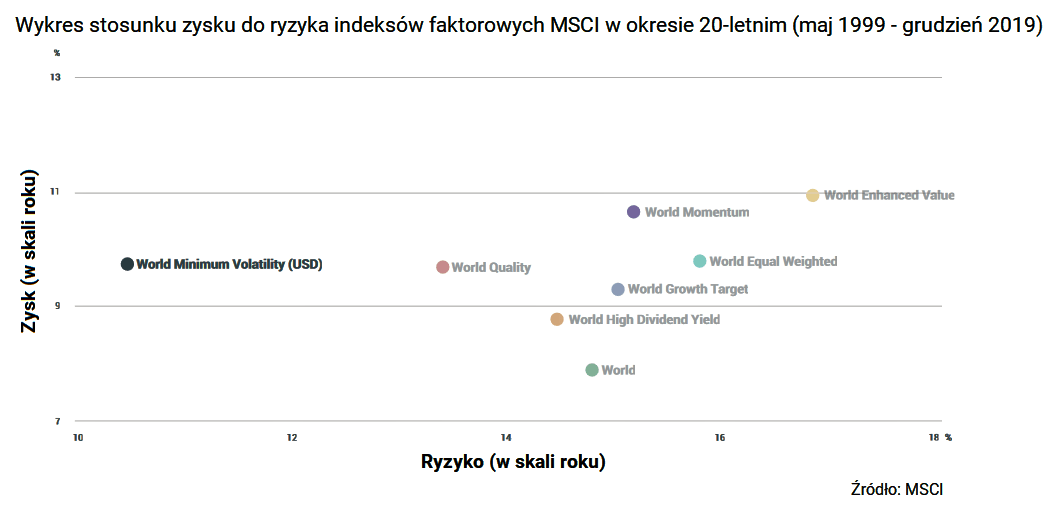

W poprzednich kilku akapitach sprawdzaliśmy jak w praktyce radziły sobie wybrane faktory, a teraz rzucimy okiem na syntezę ich wieloletnich poziomów zysku i ryzyka wykonaną przez samo MSCI. MSCI podaje, że w okresie 20-letnim średnioroczny zysk był największy dla (kolejno):

- Enhanced Value.

- Momentum.

- Minimum Volatility (zaskoczenie, prawda?).

- Equal Weighted.

- Quality.

- Dividend Yield.

- „Czystego” MSCI World.

Ale rozsądny inwestor – poza zyskownością – powinien ocenić też średnioroczny poziom ryzyka, który najniższy był dla następujących trzech funduszy:

- Minimum Volatility (tym razem już nie jest to tak zaskakujące).

- Quality (także zgodne z przewidywaniami).

- Dividend Yield.

Całe zestawienie załączam poniżej i zapraszam Cię do rzucenia na nie okiem, zanim przejdę do opisania moich wniosków:

Bazując na powyższym wykresie „najlepsze” faktory to:

- (Niezależnie od momentu inwestycji) Minimum Volatility, który znacznie zmniejsza ryzyko, wcale nie pozbawiając inwestora możliwości zarabiania pieniędzy.

- (W okresie bessy) Momentum, który przy powrocie koniunktury zacznie „wyłapywać” spółki, które w trend wzrostowy wejdą najszybciej.

- (w okresie hossy) Quality, który łączy zalety obydwu powyższych, potrafiąc zidentyfikować spółki solidne fundamentalnie i niekoniecznie drogie. W teorii Value powinien też być rozsądnym wyborem w czasie hossy, ale ostatnie lata udowadniają coś przeciwnego.

Analizę przeszłych stóp zwrotu i poziomów ryzyka mam już za sobą. Uszczypliwi nazwaliby ją „analizą wsteczną”, której dotyczy słynne powiedzenie z forum bankier.pl brzmiące analiza wsteczna, zawsze skuteczna, ale sam uważam, że historia jest nauczycielką życia i – mimo że nie zawsze się powtarza – to pomaga zrozumieć działanie pewnych mechanizmów. Czas na opis możliwości zainwestowania w opisane tutaj faktory przez polskie konto maklerskie.

Jak zainwestować w wybrany faktor?

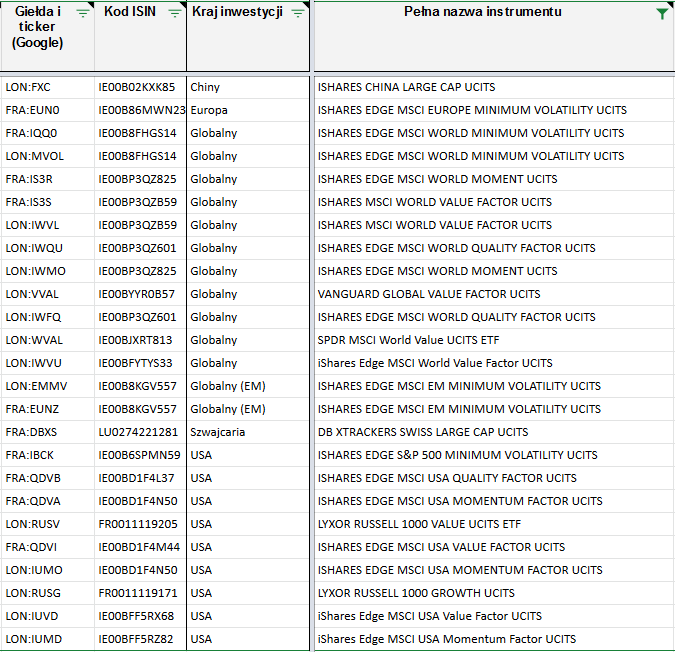

W większych seriach na moim blogu, czyli serii o ETF-ach, serii o obligacjach oraz serii o REIT-ach zwykle pisałem osobne wpisy o dostępności instrumentów finansowych. W przypadku indeksów i ETF-ów faktorowych nie będzie takiej potrzeby, bo dostępnych dla polskiego inwestora (jeśli odliczymy duplikaty) jest ich jedynie kilkanaście. Żeby trochę obronić polskie biura maklerskie oferujące handel na rynkach zagranicznych (piszę tu o mBanku, BOSSA i XTB) wspomnę, że ETF-y faktorowe w ogóle do najczęstszych nie należą i ich mała dostępność wcale nie dziwi. Minusem jest jednak to, że polski inwestor chcący wybrać faktor MSCI World ma do wyboru tylko niektóre z nich.

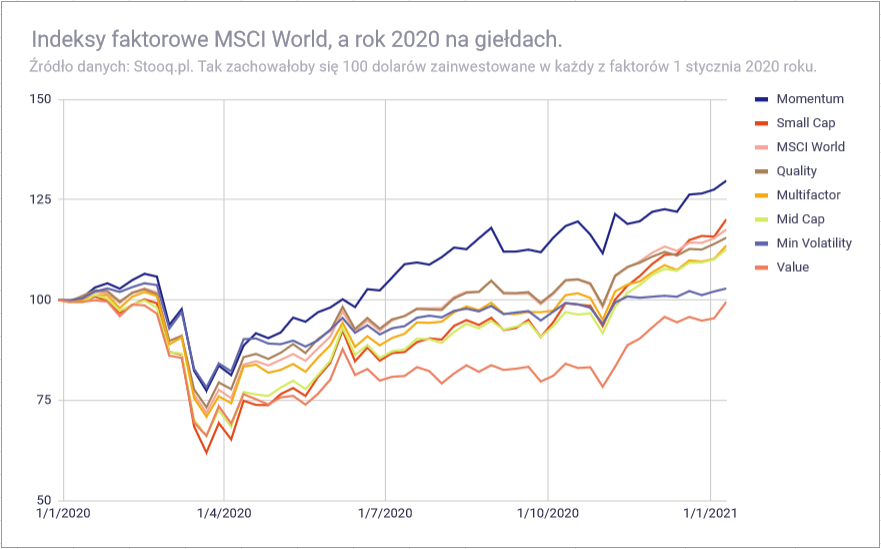

Dostępność ETF na indeksy faktorowe w Polsce

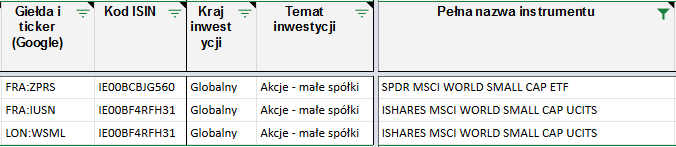

Jak wyżej wspomniałem: gdy dokładnie przeanalizujesz zawartość poniższej tabeli, to zauważysz, że kilku faktorów MSCI World tutaj zwyczajnie brakuje. Na szczęście dla nas, są tutaj faktory Momentum, Minimum Volatility, Quality oraz Value, ale brakuje tu większości innych faktorów. Yield jest „ukryty” pod innymi nazwami ETF-ów (np. Dividend Aristocrats, który też bazuje na tym faktorze), ale faktory wielkościowe (Size) są w przypadku MSCI World zupełnie nieobecne. Więcej o ETF-ach dywidendowych opartych na czynniku yield poczytasz też we wpisie „Jak stworzyć globalny portfel dywidendowy z funduszy ETF? Ranking ETF-ów dywidendowych„. Oto jak na początek 2021 roku wygląda oferta polskich domów i biur maklerskich, jeśli o ETF-y na indeksy faktorowe chodzi:

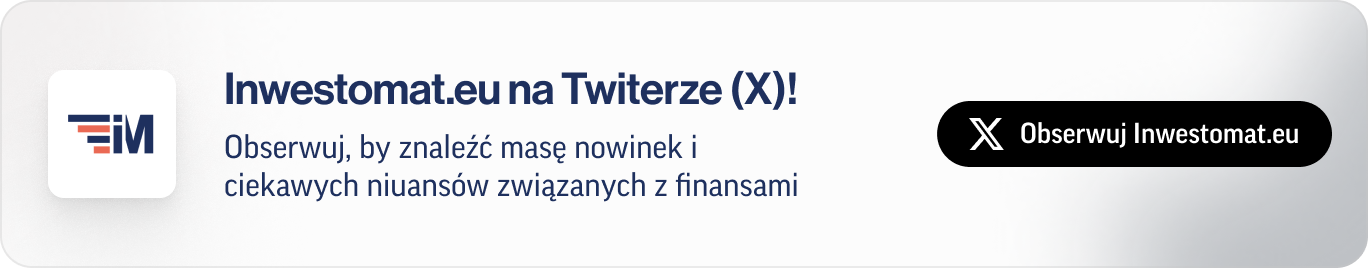

Powyższa tabela zawiera wszystkie ETF-y faktorowe, które udało mi się znaleźć, a nie tylko te oparte o MSCI World. Cieszy fakt dostępności większości faktorów, ale razi niedobór innych. Dla przykładu: ETF-ów na Small/Large Cap MSCI World niestety trzeba ze świecą szukać, bo jest ich tylko kilka. Na powyższym zrzucie nie uwzględniłem np. dostępnego w mBanku i XTB WSML, czyli ISHARES MSCI WORLD SMALL CAP UCITS, czy dostępnego w BOSSA ZPRS, czyli SPDR MSCI WORLD SMALL CAP ETF, ale nie zmienia to faktu, że ETF-y Size na MSCI World do najpopularniejszych nie należą. Wśród polskich domów i biur maklerskich udało mi się znaleźć tylko poniższe 3 tickery (dotyczące 2 unikalnych funduszy):

Chcąc uniknąć nadmiernego marudzenia, pragnę jednak docenić, że inwestowanie w czynniki/faktory jest możliwe przez praktycznie każde polskie konto maklerskie, więc zainteresowany nim inwestor nie powinien mieć problemu ze znalezieniem takiego funduszu. Przejdźmy do najciekawszej moim zdaniem części wpisu, w której zajrzymy „pod maskę”, czyli do wnętrza ETF-ów na indeksy faktorowe, przyglądając się ich składowi.

Zajrzyjmy pod maskę ETF-om faktorowym

Stali czytelnicy mojego bloga z pewnością wiedzą, że moją ulubioną czynnością jest analiza składników indeksów, funduszy czy ETF-ów, bo tylko ona „mówi prawdę” o tym, w co tak naprawdę inwestujemy. Podobnie, analizując akcje, wprost przepadam za analizą fundamentalną, którą opisałem we wpisie „Inwestycyjny wstęp (5/6) – Metody analizy papierów wartościowych„, która dla analizy akcji spółki jest tym, czym takie „zaglądanie pod maskę” jest dla ETF-ów. Zacznijmy od analizy liczby spółek i tego ile % w udziale indeksu/ETF-a stanowi jego największe 10 pozycji:

Nie dziwi fakt, że w przypadku liczby spółek dominują te mniejsze (Small Cap) oraz średnie (Mid Cap), gdyż jest ich po prostu więcej i aby wybrać reprezentatywną próbkę dla indeksów Size, trzeba bardziej dywersyfikować portfolio na różne spółki. Najmniejszą liczbą spółek w portfelu dysponują faktory Quality i Volatility, które także w teorii powinny być najbardziej „wybredne”, więc ma to pewien sens. O ile w liczbie spółek portfelowych nie znajdziemy więcej ciekawych informacji to w tym ile procent portfela funduszu stanowi jego 10 największych pozycji już tak.

Zapewne zauważyłeś jak zdominowany przez swoje największe 10 spółek jest fundusz Momentum, którego cechą charakterystyczną jest właśnie skupienie kapitału w spółkach, których kursy akcji najbardziej, najdłużej i najszybciej rosną. Sprawia to, że z czasem jego największe pozycje zaczną dominować nad całą resztą, sprawiając, że 10 spółek stanowi dziś 35% jego portfela, zaś pozostałe 343 jedynie 65% jego aktywów. Przeciwnie działa fundusz Minimum Volatility, który mimo podobnej liczby spółek w portfelu (299 wobec 353) stara się raczej rozpraszać swoje środki niż je koncentrować, czego dowodem jest fakt, że jego top10 stanowi jedynie 13,32% aktywów. Jako inwestorzy dociekliwi z pewnością jesteśmy ciekawi jak wspomniane 10 największych pozycji obecnie wygląda, o czym będzie traktowało kolejne kilka akapitów.

Zawartość MSCI World Quality, Min Volatility i Momentum

Analizę 10 największych pozycji każdego z wariantów MSCI World zaczniemy od tych najbardziej podobnych do „czystego” indeksu. Poniższą tabelę zbudowałem tak, że spółki, które przynależą do TOP 10 w MSCI World oznaczone są jednym z odcieni zieleni, by łatwiej móc je zidentyfikować w składzie funduszy faktorowych. Analizując faktory Quality i Momentum widać na pierwszy rzut oka, że ich 10 największych pozycji jest bardzo podobne, ale znacznie różni się kolejnością. MSCI World Momentum posiada obecnie w swoim TOP 10 kilka spółek, których udział w MSCI World jest o wiele mniejszy:

Na dzień dzisiejszy znacznie przewartościowana Tesla jest piątą pozycją (ok. 2%) w składzie MSCI World, ale już pierwszą pozycją (ok. 6%) w składzie jego wariantu Momentum. Sama ta obserwacja dosyć dobrze podsumowuje jak działa Momentum, o czym pisałem już wcześniej. Faktor Quality wybiera podobne spółki, co „czysty” MSCI World, usuwając ze swojego składu te, które nie spełniają warunków fundamentalnych, a promując te, które prezentują dobre i ciągle polepszające się wyniki finansowe. Faktor Minimum Volatility kompletnie wyłamuje się z konwencji, w swoim TOP 10 posiadając tylko jedną spółkę z „top-listy” czystego MSCI World. Jak zaraz zobaczysz – jest to i tak spore podobieństwo, bo wśród największych pozycji dla innych faktorów praktycznie nie zobaczymy spółek z czystej wersji MSCI World.

Zawartość MSCI World Size, Value, Multifactor

W przypadku ETF-ów na spółki małe i średnie bardzo logiczne jest, że w ich składzie nie ujrzymy spółek z MSCI World. Aby być bardziej precyzyjnym: oczywiście niektóre ze spółek Mid Cap załapią się do MSCI World, ale będą raczej na 500 i dalszych miejscach jego składu pod względem wartości giełdowej, a nie w jego TOP 10. Ciekawi faktor Value, który w swoim składzie posiada starannie wybrane spółki z MSCI World, które w tym pierwszym zajmują pozycje o wiele dalsze od TOP 10. Doskonale widać to na załączonym obrazku, na którym faktory Size i Value nie pokrywają się zupełnie z czystym indeksem:

Jedynym z powyższych indeksów, który posiada wśród swoich największych pozycji spółkę Apple, będącą numerem 1 w składzie MSCI World jest Multifactor, a więc ETF wielofaktorowy o tickerze IFSW. Jest on bardzo ciekawy i powiedziałbym, że zasługuje na osobny wpis, bo jego kryteria wyboru są równie rozmyte, co interesujące. Świadczy o tym pełna lista spółek w jego portfelu, która przypomina połączenie kilku faktorów w trybie ważonego OR raczej niż AND, które narzucałoby na spółki wszystkie ograniczenia. Myślę, że czas na podzielenie się z Tobą tym, kto według mnie powinien zainteresować się takimi funduszami.

Kto powinien interesować się ETF-ami faktorowymi?

Przygotowując ten wpis zastanawiałem się nad tym dla kogo właściwie stworzone zostały faktory, skoro w długim terminie MSCI World zachowuje się podobnie do każdego z nich. Przyznam szczerze, że przeciętny inwestor mógłby przejść obok nich obojętnie, zupełnie je ignorując i decydując się na zakup wyłącznie czystych (vanilla) indeksów, ale część inwestorów może się nad nimi poważnie zastanowić. Chodzi mi o poniższe osoby i sytuacje:

- Osoba, która w części bezpiecznej portfela posiada raczej obligacje korporacyjne, a nie obligacje skarbowe może wybrać faktor Minimum Volatility w celu redukcji ryzyka na całości portfela.

- Inwestor, który ma wysoką tolerancję na ryzyko (spadki) może niezależnie od sytuacji wybrać faktor Momentum, z tym że jest to rozsądny wybór zwłaszcza po okresie długotrwałych i głębokich spadków na światowych rynkach akcji.

- Osoby chcące inwestować w spółki małe i średnie zdecydowanie powinny zainteresować się faktorem Size.

- Początkujący analitycy fundamentalni poprzez zakup ETF na indeks o faktorze Quality mogą zacząć swoją przygodę z inwestowaniem w spółki mocne fundamentalnie.

Przykładów podobnych do powyższych mógłbym szukać w nieskończoność, ale chodziło mi tylko o to, by trochę rozbudzić Twoją wyobraźnie. ETF-ów nigdy za wiele, więc poza osobami, dla których faktory wydadzą się niepotrzebną komplikacją, informacje przedstawione we wpisie mogą przydać się większości czytelników. Pora na podsumowanie artykułu.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Podsumowanie

Przyznam, że zanim kilka lat temu w ogóle „wpadłem” na ETF-y nie sądziłem, że także w ich świecie istnieje quasi-aktywny sposób alokacji pieniędzy. ETF-y oparte o indeksy faktorowe sprawiają, że średnio zaawansowani mają możliwość dokładniejszego modelowania portfeli, bez potrzeby samodzielnego dobierania akcji do swoich portfeli. Z drugiej strony nie należy zapominać, że indeksy faktorowe z uwagi na zwiększoną wymaganą aktywność nimi zarządzających zazwyczaj oznaczają wyższe koszty zarządzania (TER), a więc pasywnie obniżają wyniki takich funduszy. Wg MSCI w długim terminie jednak każdy z faktorów pobija czysty indeks, ale nawet okres 20 lat pokazuje ich cykliczność i to, który z nich będzie w kolejnych kilku i kilkunastu latach najlepszy, wcale nie jest takie oczywiste. Daj znać w komentarzach, co sądzisz i czy inwestujesz w takie fundusze ETF i nie zapomnij o obserwowaniu mojej strony na Facebooku jeśli jeszcze tego nie zrobiłeś. Serdeczne dzięki!

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.

Zdjęcie główne wpisu pochodzi z tego źródła, a użyte jest na podstawie tej licencji.