Niezależność finansowa dla każdego.

Jeśli czytając mojego bloga, zmęczyłeś się już trochę wpisami „technicznymi” i zamiast przeglądania wykresów z danymi gospodarczymi chciałbyś przeczytać nieco luźniejszy wpis, to dobrze trafiłeś. Tematykę ruchu FIRE po raz pierwszy poruszyłem tutaj ponad rok temu, gdy we wpisie „Dlaczego odkładam 70% z każdej wypłaty? Ruch FIRE” przyznałem się, że mam bardzo specyficzną motywację do oszczędzania. Tamten wpis wydałem w wieku 31 lat, teraz mam niespełna 32, wobec czego „czas nagli”, bo do mojej daty planowanego przejścia na wczesną emeryturę zostało już tylko niewiele ponad 8 lat. Ten wpis jest po to, by przedstawić Ci 4 rodzaje FIRE, czyli wolność finansową zwykłą, szybką, powolną i niepełną i uzmysłowić, że każdy może mieć swój sposób na przejście na wcześniejszą emeryturę.

Wpisy o FIRE na moim blogu zazwyczaj rodzą ciekawe dyskusje, a niekiedy nawet większe lub mniejsze kontrowersje, które staram się wyjaśniać w kolejnych artykułach. Pierwszą wątpliwością czytelników był sens wczesnego inwestowania, który próbowałem obronić w dobrze przyjętym tekście „Lepiej zwiększać zarobki czy uczyć się inwestować?„. Drugim kontrowersyjnym tematem była konfrontacja idei FIRE z polską rzeczywistością, której wspólnie dokonaliśmy w artykule „Czy przy polskich zarobkach można osiągnąć niezależność finansową?” i w komentarzach pod spodem. Jeśli powyższe wpisy zachęciły Cię do ułożenia podobnego planu na swoje życie finansowe to jest to odpowiedni moment na poznanie czterech rodzajów FIRE, z których każdy z nas powinien wybrać ten jeden, najbardziej odpowiedni dla siebie.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Jakie są cztery rodzaje FIRE, czyli zwykłe, Lean, Fat oraz Barista.

- Jak szybko osiągniesz wolność finansową w zwykłym wariancie FIRE w zależności od zarobków i wydatków Twojej rodziny.

- Jak może wyglądać typowy dzień osoby wolnej finansowo.

- Jak wybrać najlepszy dla siebie wariant FIRE i którym podążam ja.

Powiązane wpisy

Jak osiągnąć standardowe FIRE?

Standardowe/zwykłe FIRE, czyli Financial Independence Retire Early jak sama nazwa wskazuje, osiąga się poprzez dojście do „finansowej niezależności” oraz „wczesne/wcześniejsze przejście na emeryturę/rentę”. Jako że definicja ukrywa jest w nazwie to skoncentruję się na wyjaśnieniu jak mogłoby wyglądać FIRE w polskich warunkach. Według mnie wolność finansową osiąga się w Polsce poprzez:

- (Zgodnie z zasadą 4%, która mówi, że powinno się założyć roczny współczynnik „przejadania kapitału” jako 4% swoich środków) osiągnięcie kapitału w wysokości 25-krotności swoich rocznych wydatków. Swoich lub swojego gospodarstwa domowego, bo niezależność finansową najlepiej osiągać razem z partnerem lub partnerką.

- (Bardziej konserwatywnie, więc „po mojemu”) osiągnięcie kapitału w wysokości 30 – 35-krotności swoich rocznych wydatków. We wszystkim wolę mieć bufor, więc wybieram założenia nieco bardziej defensywnie.

- Zgromadzony kapitał warto zainwestować możliwie pasywnie oraz globalnie, ale aby ułatwić sobie życie, warto wybierać wersje indeksów, które wypłacają dywidendy. Tu chyba nie trzeba dodawać, ale dla inspiracji do budowy pasywnego strumienia dochodów zostawiam wpis „Jak osiągnąć 5000 zł z dywidend i odsetek miesięcznie?„.

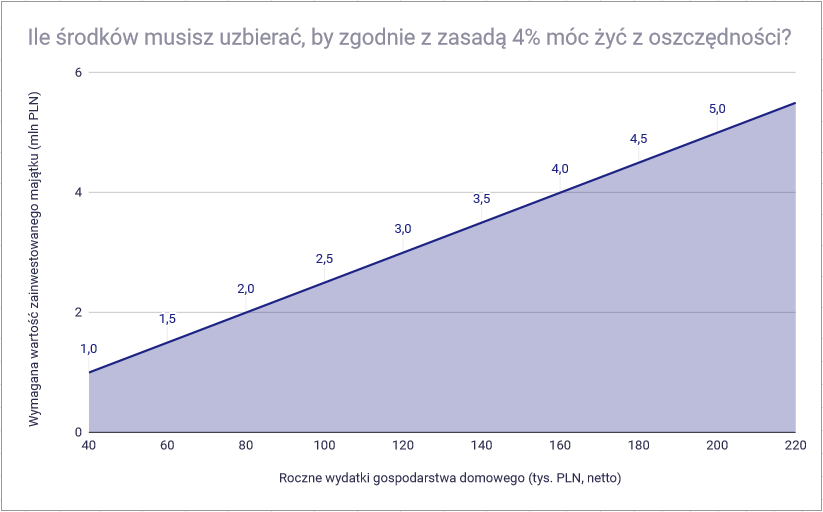

Jeśli powyższe brzmi możliwie lub łatwo to chciałbym zapewnić Cię, że – niezależnie od Twoich wydatków – uzbieranie kwoty równej od 1,5 do 5 milionów złotych wcale nie będzie w polskich warunkach takie proste. Wystarczy przeczytać wpisy „Ile zarabia przeciętny Polak?„, „Ile oszczędza przeciętny Polak?” oraz „Co znaczy być bogatym w Polsce? Zarobki i majątek„, by dowiedzieć się, że dla większości naszych rodaków trudnością może być odłożenie w każdym miesiącu 1000 złotych lub więcej. Szansy dla siebie można jednak upatrywać w różnych wariantach FIRE, których dotyczy ten wpis, ale zanim do tego dojdziemy, chciałbym omówić to „zwykłe”, klasyczne FIRE, tyle że w polskich, a nie amerykańskich warunkach.

W ile lat osiągniesz zwykłe FIRE?

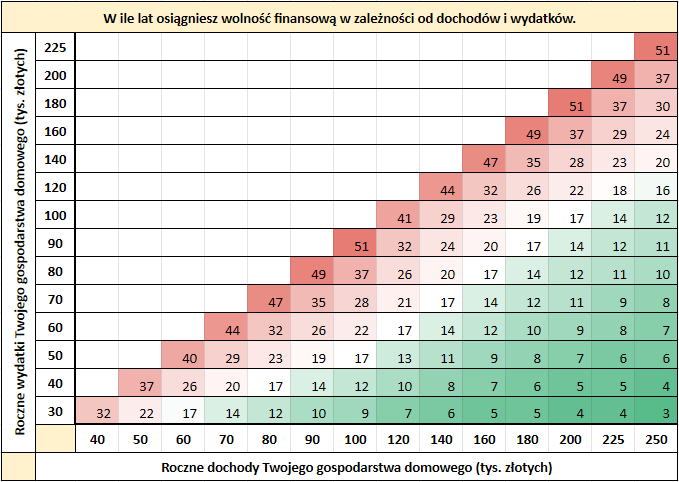

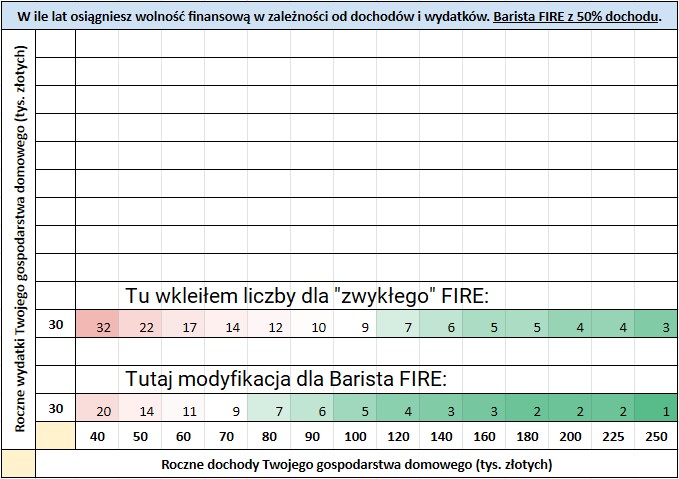

W poszukiwaniu materiałów do tego wpisu bardzo zainspirował mnie wpis na blogu fourpillarfreedom, dzięki któremu utworzyłem tabelę z liczbą lat (około), w której przy średnich stopach zwrotu z giełd akcji, osiągniesz finansową niezależność. Tabela ta ma mnóstwo założeń, uproszczeń i przybliżeń, a więc prośba o nie „fiksowanie się” na konkretnych wartościach, tylko spojrzenie na nią bardziej koncepcyjnie, by poznać myśl, która stała za jej utworzeniem.

Mimo często obserwowanego przeze mnie zjawiska zwanego inflacją stylu życia (więcej o niej we wpisie „Częste błędy w oszczędzaniu – lista 10 największych„) wysokość naszych wydatków nie musi być skorelowana z wysokością naszych dochodów. Powyższe stwierdzenie jest dla większości osób fałszywe, bo zazwyczaj więcej zarabiając, pozwalamy sobie na większe wydatki. Warto jednak uświadomić sobie, że dążąc do zwiększenia swoich dochodów i osiągając to w czasie, wcale nie musimy zwiększać naszych życiowych wymagań. Tym sposobem przyspieszymy sobie osiąganie finansowej niezależności, która dla niektórych sum (zwłaszcza dla gigantycznych dochodów i niskich wymagań od życia) może przyjść już po kilku latach oszczędzania i inwestowania. W poniższej tabeli zamieściłem zatem różne kombinacje wysokości rocznych dochodów i rocznych wydatków wraz z liczbą lat, która pozwoli nam na osiągnięcie klasycznego FIRE:

Idea jest prosta: jeśli chcesz osiągnąć wolność finansową, to – poza skutecznym inwestowaniem – musisz dążyć do zarabiania jak najwięcej przy jednoczesnym „zaciskaniu pasa”, by każdego miesiąca móc jak najwięcej oszczędzić. W skrócie: im bardziej po prawej stronie oraz im niżej na wykresie się znajdujesz, tym szybciej osiągniesz wolność finansową na danym pułapie. Dla przykładu: osoba (lub rodzina) zarabiająca 250 tysięcy złotych (netto) rocznie wolność finansową może osiągnąć w 3, 4, 6 lub nawet 20 lat i więcej, gdyż wszystko zależy od poziomu jej życiowych wydatków. Co do samych wydatków to naprawdę warto uświadomić sobie jedną, dodatkową rzecz.

Ile pieniędzy należy uzbierać w zależności od wydatków?

FIRE osiąga się przez posiadanie określonej kwoty, która pozwoli Ci na dożywotnie zaspokajanie wydatków Twoich i Twojej rodziny. Powodzenie planu zależy wobec tego nie tylko od wysokości Waszych miesięcznych/rocznych dochodów, ale także (a może głównie) od wysokości Waszych miesięcznych/rocznych wydatków. Najlepiej uświadomi Ci to zawartość wykresu, na którym prezentuję kwotę, którą trzeba uzbierać, by móc jako gospodarstwo domowe wydawać określone zasoby w ciągu roku:

Zauważ, że niezależnie od dochodów Twojego gospodarstwa domowego kwoty, które musisz uzbierać, by móc żyć w określonym przydziale wydatków są identyczne. To bardzo prosta, wręcz oczywista matematyka, która wielu osobom może otworzyć oczy na bardzo istotną zmienną w FIRE, czyli oczekiwania wobec życia. Dokładnie z tego powodu powstały dwa warianty FIRE, nazywane Lean FIRE i Fat FIRE, które tak naprawdę definiują oczekiwaną stopę życiową już po przejściu na przyspieszoną emeryturę.

Lean FIRE można by w języku millenialsów nazwać „Bieda FIRE”, gdyż zakłada ona bardzo skromną emeryturę. Fat FIRE to po polski „FIRE na grubo”, a więc bardzo obfite życie na przyspieszonej emeryturze, które jednak będzie wymagało uzbierania większych środków. Zanim omówię bliżej obydwa warianty, chciałem jeszcze napisać o motywacji do „zabawy” w FIRE, jaką jest dla mnie większa ilość czasu na rzeczy, które sprawiają mi prawdziwą przyjemność.

Co da Ci osiągnięcie FIRE?

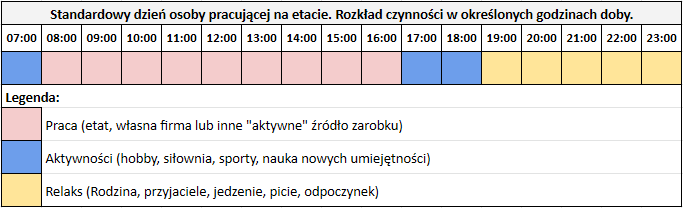

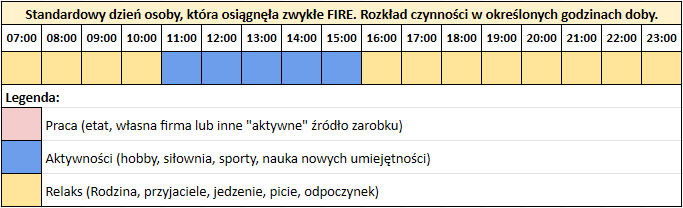

Może powinienem był zatytułować ten akapit „co da mi osiągnięcie FIRE?”, ale w moim przypadku chodzi tu o czas, który spędzam na czynności, które niejako „muszę” robić wobec czasu na różne aktywności oraz relaks. Jak pewnie zauważyłeś po treściach, które publikuję i podcastach, które nagrywam, raczej nie należę do osób leniwych, ale pisanie tych treści sprawia mi przynajmniej równorzędną radość, co moja praca. Jednak ze względu na fakt, że praca jest moim podstawowym źródłem dochodu, to właśnie jej poświęcam najwięcej czasu, bo aż 8 z 16 produktywnych godzin w ciągu doby. Mój dzień w wersji harmonogramu wygląda teraz mniej więcej następująco:

Kolorami: czerwonym, niebieskim i żółtym oznaczyłem na diagramie czynności, które w danych godzinach dominują moją uwagę. Oznacza to, że w godzinach między 08:00, a 16:00 skupiam się głównie na pracy zawodowej, będącej moim głównym źródłem dochodu. W godzinach porannych (zwykle od 06:30 do 08:00) „siedzę nad blogiem”, co nazwałem roboczo „aktywnościami”, podobnie robiąc przez około 2-3 godziny dziennie po pracy. W innym wypadku nie miałbym w ogóle czasu na wydawanie tylu wpisów i podcastów, ale sprawia mi to tyle frajdy, że ostatnim co chciałbym tu robić byłoby narzekanie na czas spędzany nad prowadzeniem Inwestomatu.

Jedynym problemem jest niewielka liczba godzin, która zostaje mi w tym wszystkim na rodzinę, znajomych, relaks i odpoczynek. Nie ukrywam, że zbieram pieniądze i inwestuję głównie dlatego, by w przyszłości móc mieć tego czasu trochę więcej i – niezależnie czy mój dzień będzie bardziej „niebieski”, czy „żółty”, to by zawsze móc wybierać swoje aktywności bardziej świadomie i w sposób możliwie elastyczny. Co jest moją największą motywacją w dążeniu do FIRE? Właśnie fakt, że harmonogram dnia się nieco rozluźnia i przestaje być taki „czerwony”. Zresztą sam zobacz:

Warto wspomnieć, że istnieje spora grupa osób, które po prostu nie mogłyby żyć w ten sposób. Nazywa się ich czasami „pracoholikami” lub tymi, którzy „nie mogą usiedzieć w miejscu” i – usiłując być samoświadomym – chyba wreszcie muszę przyznać, że sam zaliczam się do tej grupy. Istotnym jest dla mnie jednak to, że po osiągnięciu FI, czyli finansowej niezależności to ja będę mógł sam wybrać na co przeznaczam swój czas, uwagę i środki. Nawet jeśli moje czynności (praca) będą związane z wynagrodzeniem, to nie chcę „musieć na czymś zarabiać”, bo takie podejście niejednemu (nie tylko blogerowi) zupełnie związało ręce, a często nawet zniszczyło misję/renomę, którą przez lata budował. Będąc tego świadom kroczę w kierunku FIRE w sposób otwarty, będąc świadom, że dużo się jeszcze zmieni i w przyszłości może mnie bardziej pociągać jeden z 4 rodzajów FIRE, o których Ci teraz trochę opowiem.

4 warianty FIRE i różnice między nimi

Choć moja przygoda z FIRE zaczęła się w 2013, czyli gdy zarobiłem swoje pierwsze poważniejsze pieniądze, to aż do roku 2019 pozostawałem nieświadomym członkiem tego nieformalnego ruchu. Większość materiałów związanych z FIRE znalazłem dopiero po założeniu tego bloga (przyjmijmy, że stało się to dnia 16 października 2019 roku, gdyż wtedy opublikowałem swój pierwszy wpis), losowo trafiając na stronę Reddit – Financialindependence, która do dziś bywa dla mnie źródłem inspiracji i ciekawych informacji od osób o podobnej misji. Ta sama strona otworzyła mi oczy na inne, głównie anglojęzyczne blogi, które opisują podobną ścieżkę, a FIRE w polskim internecie praktycznie nie istnieje.

Skoro sam robię to od ośmiu lat, choć „formalnie” dopiero od dwóch, to czuję, że na miejscu byłoby wyjaśnienie Ci różnych wariantów dążenia do finansowej niezależności. Wśród „ekspertów” z ruchu FIRE wyróżnia się wiele nurtów, z czego czterema głównymi rodzajami FIRE są:

- Zwykłe FIRE, które zakłada najpierw uzbieranie konkretnej kwoty, a potem korzystanie z niej, by żyć na normalnym poziomie.

- Lean FIRE, które zakłada uzbieranie mniejszej kwoty wystarczającej nam na skromne życie.

- Fat FIRE to przeciwieństwo powyższego, bo tutaj zbieramy naprawdę dużo pieniędzy, by żyć rozrzutnie i „pełnią życia”.

- Barista FIRE to takie „FIRE do połowy”, gdyż pozwala uzbierać znacznie mniejszą kwotę od zwykłego FIRE, ale kosztem konieczności podjęcia się prostej pracy po godzinach w celu pokrycia części swoich zarobków na „emeryturze” z pracy zawodowej.

Niektórzy powiedzieliby więc, że Barista FIRE nie do końca powinno się klasyfikować pod FIRE, bo nie zapewnia „RE”, czyli przyspieszonej emerytury. Ciężko się z powyższym kłócić, ale zanim przejdziemy do szczegółów dotyczących każdej z trzech alternatywnych ścieżek, chciałbym przedstawić Ci te pomysły na liczbach. Ruch FIRE „żyje” głównie w społeczności amerykańskiej, w Polsce będąc jedynie pewnym kuriozum i egzotycznym pomysłem na finansową przyszłość. Z tego powodu nie ma ustalonych dla Polski kwot, które umożliwiałyby przejście na przyspieszoną emeryturę, ale nawet tę osobistą kwestię da się oszacować i skwantyfikować.

Z pomocą przychodzą strony o ruchu FIRE, które zwykle podają przedział rocznych wydatków między 40, a 100 tysięcy dolarów jako „zwykłe FIRE”, kwoty poniżej 40 tysięcy dolarów jako „Lean FIRE”, zaś powyżej 100 tysięcy dolarów jako „Fat FIRE”. Korzystając z porównania kosztów życia między Warszawą, a Nowym Jorkiem na stronie numbeo.com możemy spróbować oszacować, o ile koszty życia w USA są wyższe od polskich. Porównując dwa dosyć „drogie” miasta wyszło mi, że w Nowym Jorku życie kosztuje średnio o 150% więcej od życia w Warszawie. Możemy zatem pomnożyć kwoty dotyczące amerykańskiego FIRE razy 40%, otrzymując ich polskie odpowiedniki. Dokonam tego w ostatniej (prawej) kolumnie poniższej tabeli, by dać Ci szacowane liczby, które powinny pozwolić Ci na osiągnięcie każdego z rodzajów FIRE w polskich warunkach:

Wariant | Opis i zasady amerykańskie | (Polska) ROczne wydatki i wymagane środki na koncie |

|---|---|---|

Zwykłe FIRE | Około 25-krotności rocznych wydatków Twojego gospodarstwa domowego (zasada 4%). W bardziej konserwatywnej wersji: 30-krotność Twoich/Waszych rocznych wydatków. W amerykańskiej wersji roczne wydatki wynoszą między 40, a 100 tys. dolarów rocznie. | Wydatki: ok. 120 000 zł rocznie. Potrzebna kwota: 3 mln złotych. Konserwatywnie: 3,6 mln złotych. |

Lean FIRE | Jak wyżej, z tym że wydatki tu są bardzo skromne. Wynoszą one zwykle około 40 tys. dolarów rocznie. | Wydatki: ok. 60 000 zł rocznie. Potrzebna kwota: 1,5 mln złotych. Konserwatywnie: 1,8 mln złotych. |

Fat FIRE | Jak wyżej, ale wydatki są tu bardzo wysokie, zwykle powyżej 100 tys. dolarów rocznie. | Wydatki: ok. 180 000 zł rocznie. Potrzebna kwota: 4,5 mln złotych. Konserwatywnie: 5,4 mln złotych. |

Barista FIRE | Połowiczne FIRE. Chodzi o założenie, że nie przechodzimy w stan uśpienia zawodowego, a zamiast tego dalej pracujemy, ale na pół etatu na względnie mało stresującym stanowisku, np. jako barman (stąd "Barista FIRE"). Dzięki temu wystarczy tu uzbierać kwotę, która zapewni pokrycie tylko np. 50% rocznych wydatków. | Wydatki: ok. 120 000 zł rocznie. Potrzebna kwota: 1,5 mln złotych. Konserwatywnie: 1,8 mln złotych. Potrzebne wpływy z pracy: 5000 zł netto miesięcznie. |

Największy problem z powyższą tabelą? Myślę, że żaden barman/barista w Polsce nie zarobi 5000 zł netto na pół etatu, a takie właśnie byłoby wymaganie w opisywanym scenariuszu. Tym bardziej sugeruję nie przywiązywać się do nazwy czwartego wariantu FIRE, gdyż słowo „Barista” odnosi się do pracy na część etatu, dzięki której uzyskamy benefity typu ubezpieczenia zdrowotne, czy karty wstępu na siłownie, a nie konkretnie do pracy w gastronomii. W polskich warunkach łatwiej byłoby to porównać do programisty, który zarabia 15 000 złotych miesięcznie, ale w pewnym momencie przechodzi na 40% etatu i pracuje tylko 2 dni w tygodniu, przez pozostały czas realizując swoje pasje. Zanim opiszę w szczegółach co myślę o Barista FIRE chciałbym przybliżyć Ci Lean FIRE oraz Fat FIRE, czyli przechodzenie na emeryturę przy różnych poziomach zamożności.

Czym są Lean i Fat FIRE?

Te dwa warianty drogi do osiągnięcia finansowej niezależności to bardzo bliscy krewni „zwykłego” FIRE i sam postrzegam je jako podkategorie głównego ruchu. W telegraficznym skrócie: Lean FIRE polega na uzbieraniu mniejszej kwoty, by żyć na skromnej emeryturce, zaś Fat FIRE polega na zbieraniu większych pieniędzy, by na wcześniejszej emeryturze móc nie tylko przeżyć, ale też czasem zaszaleć.

W moim rozumieniu dla osoby zarabiającej X główną różnicą między Fat, a Lean FIRE będzie liczba lat, które ta zdecyduje się w swoim życiu przepracować. Wracając do tabeli z początku wpisu, dość łatwo można zobaczyć, że przy identycznych zarobkach to poziom wymaganych na emeryturze wydatków może przyspieszyć lub opóźnić naszą wolność finansową nawet o całe dekady. Zacznijmy od opisu tej, w której żyje się skromnie, ale na swoich zasadach.

Czym jest Lean FIRE?

Lean FIRE jest zazwyczaj dobrą opcją dla singli, którzy nie planują mieć dzieci, a więc ich wydatki da się prosto opanować i są one względnie przewidywalnie. Jako że Lean FIRE osiąga się zwykle w mniej niż 15 lat, to sprawdzi się ono jako alternatywa dla „zwykłego” FIRE dla osób zmęczonych pracą lub całkowicie nią „wypalonych”. Należy jednak pamiętać, że Lean FIRE nie da Ci możliwości rozrzutnego życia na emeryturze, a niska uzbierana kwota uczyni Cię bardzo zależnym od Twoich zwrotów z inwestycji.

W kryzysowym momencie niska wartość majątku może Cię nawet zmusić do ponownego podjęcia się pracy, a więc zrezygnowania z RE, gdyż Twoje pozostałe środki mogą już nie wystarczyć na wypłaty pozwalające żyć nawet w obrany przez Ciebie, bardzo skromny sposób. Ten rodzaj wolności finansowej oceniam jako podzbiór tej głównej dlatego, że jest to tak naprawdę ograniczenie się do niskich wydatków w dowolnym ze scenariuszy, co można narysować w tabeli, którą już znasz, zaznaczając to obwodem granicznym w następujący sposób:

Lean FIRE to ograniczenie od dołu, przy tym, że dla niektórych, najniższych wynagrodzeń może być ono zwyczajnie niemożliwe do osiągnięcia. Dla osób o wyższym wynagrodzeniu powiedzmy od 90 tysięcy złotych netto rocznie i więcej, będzie ono w zależności od stopy życia w zasięgu 3-19 lat oszczędzania. W teorii osoba, która zarabia 250 000 złotych rocznie mogłaby śmiało osiągnąć Lean FIRE nawet po 2-3 latach pracy, ale celowo o tym nie piszę, bo raczej nie wyobrażam sobie kogoś o takich zarobkach, kto zadowoliłby się życiem za 30-40 tysięcy złotych rocznie i zrezygnowałby z pracy bez uskładania wyższego buforu bezpieczeństwa. I właśnie dlatego wyróżniono także Fat FIRE, czyli plan życia na emeryturze w sposób bardzo dostatni.

Czym jest Fat FIRE?

Podobnie jak Lean FIRE, tak i Fat FIRE jest dla mnie tylko podgrupą tego zwykłego, w której oszczędzający wymaga od życia nieco więcej niż w pozostałych w wariantach ścieżki finansowej wolności. Jeśli emeryturę wyobrażasz sobie jako ciągłe podróże w egzotyczne miejsca, duży dom i luksusowy samochód to jedyną opcją dla Ciebie będzie Fat FIRE, które jednak ma pewien szkopuł: trudno jest je osiągnąć i zwykle robi się to naprawdę długo, a więc przynajmniej przez 20 lat.

Choć amerykańskie źródła o FIRE wskazują na kwotę powyżej 100 000 dolarów rocznie to sam wolę uzależniać poziom życia od doczesnego poziomu zarobków. W końcu dla osoby zarabiającej 80 000 złotych rocznie poziom wydatków w wysokości 60 000 złotych będzie na emeryturze poziomem wysokim, a więc w moim mniemaniu można uznawać go dla takiej osoby jako Fat FIRE. Podobny relatywizm oznaczyłbym na dobrze nam znanym wykresie następującym prostokątem:

Fat FIRE uznaję więc za najbardziej defensywny wariant FIRE, który również najtrudniej będzie osiągnąć, oszczędzając i inwestując przez długie lata. Jedynym ryzykiem jest tutaj fakt, że po jego osiągnięciu będziemy zbyt starzy/zgorzkniali/zmęczeni życiem, by w pełni korzystać z dobrodziejstw i obfitości sporego kapitału, który udało nam się uzbierać. Kto zatem odnajdzie się w dążeniu do Lean FIRE oraz Fat FIRE?

Dla kogo są takie dwie opcje?

Najprościej rzecz ujmując:

- Im mniej potrzebujesz do życia, tym prościej będzie Ci osiągnąć Lean FIRE.

- Im bardziej wypalony zawodowo jesteś, tym bardziej powinieneś rozważać szybkie osiągnięcie Lean FIRE i przejście na wcześniejszą emeryturę.

- Jeśli planujesz mieć lub już masz dzieci to – ze względu na nieprzewidywalne wydatki – Lean FIRE raczej nie będzie dla Ciebie najlepszym wariantem.

- Jeśli należysz do osób zachowawczych, które chcą mieć pewność, że im wystarczy, to celuj raczej w Fat FIRE, gdyż w innym przypadku momenty kryzysu na rynkach mogą spowodować u Ciebie zwątpienie w powodzenie Twojego planu.

Ale kto powiedział, że z uzbieranych środków musimy pokrywać całość naszych wydatków? Na pewno nie osoba, która pierwsza zaproponowała Barista FIRE, czyli najluźniejszy z możliwych rodzajów FIRE, w którym nie „spinamy się”, akceptując, że nasza finansowa niezależność może być jedynie częściowa.

Chcesz trochę luzu? Wybierz Barista FIRE

Barista FIRE z pewnością nie jest kolejną podkategorią zwykłego FIRE, gdyż zakłada zupełnie inny efekt końcowy. W tradycyjnym FIRE uzbierana suma pieniędzy ma nam wystarczyć na życie do końca naszych dni, co odbywa się kosztem bardzo oszczędnego życia podczas (zwykle długich) lat naszej kariery. Barista FIRE zakłada możliwość przejścia na pół-emeryturę, by znaleźć w ciągu dnia więcej czasu dla siebie, a z kapitału utrzymywać się tylko częściowo.

Jak pisałem wcześniej – nie chodzi tu bynajmniej o zostanie konkretnie barmanem lub kelnerem, a o znalezienie prostszej i mniej stresującej pracy lub kontynuowanie bieżącej, ale w trybie 2 lub 3 dni w tygodniu, czyli na 40-60% etatu. Zakładam, że część czytelników mojego bloga nieświadomie przeszła już w tryb Barista FIRE i – czy to z zawodowego wypalenia, czy ze zwykłego braku chęci kontynuowania obecnego trybu zatrudnienia – więc pewnie zdziwią się, że coś podobnego nie dość, że istnieje w nomenklaturze FIRE, to jeszcze stale zyskuje na popularności.

Co specjalnego jest w barmańskim FIRE?

W „FIRE na pół etatu” główną siłą jest to, że nie musimy pracować tak ciężko, jak przy osiąganiu klasycznego FIRE oraz niekonieczne będzie dla nas zaciskanie pasa przy wydawaniu pieniędzy. Musimy bowiem uzbierać tylko (około) połowę sumy, która wystarczyłaby nam na przejście na pełną wcześniejszą emeryturę, a więc relatywnie łatwo jest je osiągnąć. Gdzie tkwi haczyk? Przede wszystkim w tym, że ze względu na to, że kontynuujemy, albo raczej będziemy musieli kontynuować pracę zarobkową nie będzie to FIRE, zaś „Almost financially independent and not at all retired„. W tej opcji nasz dochód będziemy musieli czerpać pół na pół z kapitału i z pracy w następujący sposób:

- Powiedzmy, że zarabiasz obecnie 10 000 zł netto, zaś wydajesz 6000 zł miesięcznie.

- Obliczyłeś (lub obliczyliście, bo powyższe może tyczyć się osoby, pary, a nawet całej rodziny), że na spokojne życie wystarczy Wam 8000 złotych miesięcznie.

- W „klasycznym FIRE” oznaczałoby to konieczność uzbierania 2,4 miliona złotych, które (planowo) generowałoby/pozwalałoby odciąć 96 000 zł rocznie, a więc 8000 zł miesięcznie.

- W „Barista FIRE” oznaczałoby to potrzebę uzbierania 1,2 miliona złotych, które (zgodnie z planem) miałyby generować około 48 000 złotych rocznie, czyli 4000 zł miesięcznie. Pozostałe 4000 zł czerpałbyś lub czerpalibyście z pracy na pół etatu.

Tak przynajmniej wygląda koncepcja Barista FIRE. Dlaczego ktoś miałby dążyć do podobnego celu? Choćby dlatego, że przy stałej stopie oszczędności da się je osiągnąć znacznie szybciej od klasycznego wariantu finansowej niezależności. W tabeli poniżej zamieszczam informację o tym jak szybko, zakładając minimalne, bo wynoszące 30 tys. złotych rocznie wydatki, można by osiągnąć Barista FIRE w zależności od dochodów. Przyznaj, że „barmańskie FIRE” znacznie przyspiesza cały proces:

Dlaczego liczba lat wymaganych do osiągnięcia 30 tys. pasywnego przychodu różni się między zwykłym FIRE, a Barista FIRE w nieregularny sposób? To efekt procenta składanego, który przyspiesza z biegiem lat dynamikę wzrostu kapitału, znacznie „wzmacniając” szanse powodzenia planu. I tu się robi naprawdę ciekawie, ponieważ barmańskie FIRE jest ciekawą opcją dla osób o niewielkich zarobkach i niewielkich wymogach wydatkowych.

Dla przykładu: zarabiający 40 tys. złotych rocznie przy rocznych wydatkach rzędu 30 tys. złotych osiągnie FIRE w około 32 lata, czyli (dla większości osób) w okolicy sześćdziesiątki. Przyznaj, że trochę późne to RE (Retire Early), więc Barista FIRE może je w tym przypadku przyspieszyć o około 12 lat, gdyż w założeniu pół-FIRE taka osoba mogłaby przejść na pół-emeryturę już w wieku około 48-50 lat, co jak najbardziej można zakwalifikować jako wczesną (Early), z tym problemem, że nie będzie to wcale pełna emerytura (Retirement) ;). Na czym wobec tego polegałby dzień osoby, która osiągnęła Barista FIRE?

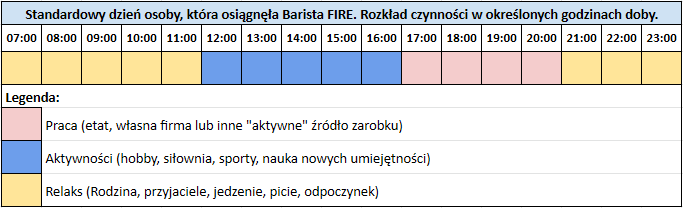

Co da Ci pół-FIRE?

Na chwilkę wróćmy do planu dnia, na którym czerwone kropki oznaczają główną działalność zarobkową. W teorii Barista FIRE przyniósłby Ci o 4 godziny „luzu” więcej, który mógłbyś wykorzystać na inne aktywności, związane np. z Twoim hobby lub na relaks i spotkania ze znajomymi. Barista FIRE jest więc nie tylko dobrą opcją dla ludzi zmęczonych odpowiedzialną pracą lub zarabiających mało, ale też dla tych, którzy nie potrafią sobie wyobrazić siebie „niepracujących” po osiągnięciu finansowej niezależności. Taki przykładowy grafik zamieściłem poniżej, licząc, że dobrze przybliży Ci on ideę barmańskiego FIRE:

Barista FIRE cierpi jednak na podobne problemy, co Lean FIRE, a przede wszystkim:

- Niższe uzbierane środki to większe ryzyko w kryzysach. Członkowie FIRE najczęściej lokują swoje środki przynajmniej w 70% w akcje, a więc (nawet tymczasowe) -40% na całym portfelu może pokrzyżować plany oszczędzającego.

- Drugim problemem Barista FIRE jest pozostawanie zależnym od pracy. Może nie jest to już odpowiedzialna i wykańczająca praca, ale na takich pozycjach również (a może zwłaszcza) istnieje ryzyko redukcji. Osiągając Barista FIRE nie dostajemy zatem tego, co w normalnym FIRE jest naprawdę kluczowe, czyli spokoju ducha.

Skoro 4 rodzaje FIRE mamy już kompleksowo omówione to może warto by zastanowić się która ścieżka będzie najlepsza dla Ciebie?

Które FIRE będzie najlepsze dla Ciebie?

Jako że mamy tylko cztery warianty, z czego 2 z nich (Lean FIRE i Fat FIRE) są tylko podgrupami tego pierwszego to najprościej będzie zacząć od Barista FIRE, omawiając kolejno wszystkie cztery typy:

- Barista FIRE będą chcieli osiągnąć ci, którym zależy na szybkim porzuceniu swojej obecnej pracy, kosztem bycia pół-zależnym od innego, zwykle mniej odpowiedzialnego zajęcia.

- Lean FIRE jest dla tych, którzy żyją skromnie i niewiele im do szczęścia potrzeba. Dodatkowo może to być dobra opcja dla osób, które czują, że wcześnie wypalą się w swojej karierze zawodowej, więc priorytetem jest jej zakończenie, nawet kosztem skromnego życia na emeryturze.

- FIRE jest dla osób, które chcą żyć na normalnym poziomie, czyli bez szaleństw cieszyć się życiem „dla siebie”. Polega na uzbieraniu około 3-3,5 mln (dzisiejszych) złotych, by móc wydawać ok. 120 000 zł rocznie, a więc 10 000 zł miesięcznie (z perspektywy gospodarstwa domowego).

- Fat FIRE to najlepszy (a być może jedyny) wariant dla tych, którzy nie chcą kontrolować swoich wydatków, a ich emerytura, niezależnie czy przyspieszona, czy planowa (60-65 r.ż.) musi wiązać się z życiem (prawie) bez ograniczeń. Fat FIRE wiąże się z uzbieraniem 4,5 mln złotych lub więcej, więc będzie dobrą opcją również dla bardziej zachowawczych inwestorów, którzy niekoniecznie chcą żyć na emeryturze bardzo rozrzutnie.

Prawdę powiedziawszy to niezależnie które FIRE wybierzesz i czy uda Ci się je osiągnąć przed ustawowym wiekiem emerytalnym nie jest takie istotne jak sama droga do jego osiągnięcia. W dowolnym momencie życia warto mieć „nadmiarowe” kilka, kilkadziesiąt lub kilkaset tysięcy złotych, ponieważ samo bycie w jego posiadaniu zwiększa naszą pewność siebie w negocjacjach z pracodawcą, dodając „luzu” naszemu życiu. Podzielę się z Tobą w tym kontekście moim własnym podejściem do FIRE.

Do którego FIRE dążę?

Obecne wydatki mojego 2-osobowego gospodarstwa domowego wynoszą zwykle między 90, a 100 tysięcy złotych w skali roku, co kompletnie wyklucza w moim przypadku Lean FIRE. Jako że żyję w dużym mieście wojewódzkim, w którym sam wynajem mieszkania kosztuje między 2,5, a 4 tysiące złotych miesięcznie to przeżycie za 30-50 tys. rocznie bez w pełni spłaconego, własnego lokum byłoby praktycznie niemożliwe. Dodatkową warstwą ryzyka są dzieci, które po przyjściu na świat z pewnością zwiększą nasze wydatki. Z drugiej strony nie jestem typem bardzo rozrzutnej osoby, więc z pewnością nie będę potrzebował środków pokroju 150-200 tysięcy złotych rocznie, a więc Fat FIRE byłoby dla mnie przesadą i tylko niepotrzebnie rozciągnęłoby moją pracę zawodową w czasie.

Jakie dwie opcje są dla mnie najbardziej atrakcyjne?

- Barista FIRE, ponieważ na tzw. wczesnej emeryturze i tak chciałbym w pewnym sensie pracować. Nawet jeśli „pracą” nazwę wtedy prowadzenie tego bloga lub innej działalności okołoedukacyjnej, to taki wariant zmniejszyłby moją presję, pozwalając rzucić etat kilka lat wcześniej, niż oryginalnie planowałem, np. w wieku 35 lub 36 lat.

- Zwykłe/regularne FIRE, bo to właśnie taki był mój plan od samego początku (i na razie się nie zmienia). Dozbieranie do około 4 milionów dzisiejszych złotych, zanim skończę 40 lat, powinno być nie tylko możliwe, ale całkiem prawdopodobne, więc jeśli praca zawodowa będzie się u mnie dobrze układała, to po prostu pozostanę na tym samym kursie, co teraz.

Co mógłbym zrobić, by przyspieszyć sobie wymarzoną wolność finansową? Odpowiedź jest oczywista: zwiększyć swoje zarobki i przyciąć nieco rozbuchane wydatki, bo choć nie jestem „gadżeciarzem” to całkiem sporo wydaję np. na jedzenie na mieście i mam świadomość, że jeśli poważnie myślę o osiągnięciu FI w wieku 40 lat, to powinienem ten wydatek powoli redukować.

Alternatywa? Coast FIRE!

Specjalnie na sam koniec wpisu chciałem zostawić krótką wzmiankę o jeszcze jednym rodzaju ścieżki do przyspieszonej niezależności. Mowa tu o tzw. Coast FIRE (brzegowym FIRE), które bardzo wyróżnia się na tle opisanych dotychczas czterech rodzajów dążenia do FI, mogąc dodać dodatkowej dozy inspiracji osobom w podobnej do mojej sytuacji życiowej. Ten rodzaj FIRE znacząco różni się od pozostałych, gdyż zakłada dozbieranie pewnej kwoty – na przykład miliona złotych – który zostawiamy „samopas” na naszych pasywnych inwestycjach i – od tego czasu – niedokładanie się do inwestycji tak agresywnie.

Jak zrozumieć Coast FIRE i „po kiego” to komu? Wracając do wpisu „Lepiej zwiększać zarobki czy uczyć się inwestować?” – im wcześniej zaczniesz inwestować, tym lepszy efekt zainwestowanie pieniądze będą miały na Twoją końcową kwotę inwestycji. To truizm, ale jakby ktoś o wysokiej pensji odkładał np. 10 000 złotych miesięcznie przez 6 lat, to (przy statystycznych wzrostach na giełdzie) powinien być w stanie oszczędzić około miliona złotych. Następnie przeszedłby na tryb „zakładania rodziny” i normalnego wydawania, a jego pieniądze, oczywiście dalej zainwestowane, mogłyby po kolejnych 10-15 latach przynieść jego rodzinie upragnioną wolność finansową.

Podsumowanie

Ten luźny i mam nadzieję mało męczący wpis miał na celu przekazanie Ci podstawowych informacji o różnych wariantach ruchu FIRE, ale byłbym naprawdę usatysfakcjonowany, gdyby poza przekazywaniem wiedzy zainspirował Cię do zaplanowania swojego życia finansowego na jeden z przedstawionych tu sposobów. Jak wielokrotnie powtarzałem: FIRE nie jest „tylko dla wybranych” i przy pewnej dyscyplinie praktycznie dowolna osoba osiągnie FI, z tym że niekoniecznie tak wcześnie, jak osoby o wysokich zarobkach. Warto również nadmienić, że ścieżka intensywnego oszczędzania i inwestowania „opłaci się” nawet osobie, która nie ma „ciśnienia”, by przestać pracować i zacząć żyć ze swoich środków.

Nie byłoby dla mnie porażką gdyby z pewnego powodu mój plan się nie powiódł, bo pragmatycznie rzecz ujmując, dobrze jest mieć pewne nadwyżki finansowe niezależnie od życiowej sytuacji. Z tego powodu – jak pisałem na stronie o blogu – pragnę przed czterdziestką nie musieć już pracować na tym czy konkretnym etacie, ale nie jest to mój główny, życiowy cel, a jedynie drogowskaz, który tłumaczy i ułatwia mi moje oszczędzanie i inwestowanie. A co Ty myślisz o FIRE i czy któreś z przedstawionych tu dzisiaj podejść do Ciebie przemawia? A może już osiągnąłeś FI i cieszysz się przyspieszoną emeryturą? Jeśli tak to koniecznie daj znać w komentarzach, bo może to być spora dawka dodatkowej motywacji, zarówno dla czytelników, jak i dla mnie.

Zapisz się do mojego newslettera: