W pogoni za wolnością.

Ostatnio zauważyłem, że pomimo napisania już ponad 10 wpisów o wczesnej niezależności finansowej (FIRE), zupełnie pominąłem jeden z najważniejszych jej aspektów, jakim jest termin jej osiągnięcia. Jeśli nie wiesz, jak szybko możesz osiągnąć wolność finansową, to świetnie trafiłeś, ponieważ w tym wpisie odpowiem na to pytanie, dodatkowo sugerując kwestie, na których szczególnie powinien się skupić każdy praktykujący filozofię FIRE. Wielokrotnie pisałem już o tym, że nawet pomimo dość niskich przeciętnych zarobków obywateli naszego kraju, FIRE jest nie tylko możliwe, ale i prawdopodobne dla każdego, kto wystarczająco wcześnie stworzy taki plan dla siebie i z żelazną dyscypliną będzie trzymał się planu oszczędzania i inwestowania. W całym procesie warto zdać sobie jednak sprawę z tego, że tylko niektóre rzeczy zależą od nas, a o innych zdecyduje ślepy los, więc nie ma specjalnego sensu próba ich dokładnego planowania.

Gdy w 2011 roku zainwestowałem swoje pierwsze pieniądze, na pewno nie myślałem, że stanie się to w końcu podstawą mojego utrzymania oraz wielką życiową pasją, doprowadzając do tego, że założę blog o tej tematyce. Gdy w 2014 roku ułożyłem sobie pierwszy plan na osiągnięcie FIRE, nie sądziłem, że po niespełna 10 latach będę na bardzo dobrej drodze do jego wykonania w praktyce i że będę pisał artykuły poświęcone tej tematyce. Po latach widzę też, jak wiele rzeczy nie pojmowałem lub wręcz rozumiałem opacznie, a które dzięki doświadczeniu, obserwacjom i dyskusjom z innymi doświadczonymi inwestorami i dążącymi do FIRE rozumiem teraz o wiele lepiej. Wpis, który właśnie czytasz, jest swoistym rachunkiem sumienia człowieka, który jest już chyba bliżej niż dalej FIRE, ale po drodze zauważył wiele rzeczy, którymi chciałby się teraz podzielić. Jako że tym człowiekiem jestem ja, to zapraszam do bardzo prostego, ale i ciekawego wpisu o finansowej niezależności.

Wpis ten kieruję zarówno dla singli, jak i dla rodzin, ale w celu uproszczenia przekazu będę kierował go do osoby w liczbie pojedynczej. Jeśli czytając to, planujesz (lub rozpatrujesz) FIRE dla swojej rodziny, to po prostu załóż, że chodzi o jej łączne dochody oraz wydatki.

Za przygotowanie grafiki wpisu serdecznie dziękuję Przemkowi, który sprawił, że wygląda ona dokładnie tak, jak powinna wyglądać grafika zapowiadająca wpis o mierzeniu prędkości osiągania swojego FIRE.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Jak szybko możesz osiągnąć wolność finansową i od czego będzie zależeć tempo jej osiągania.

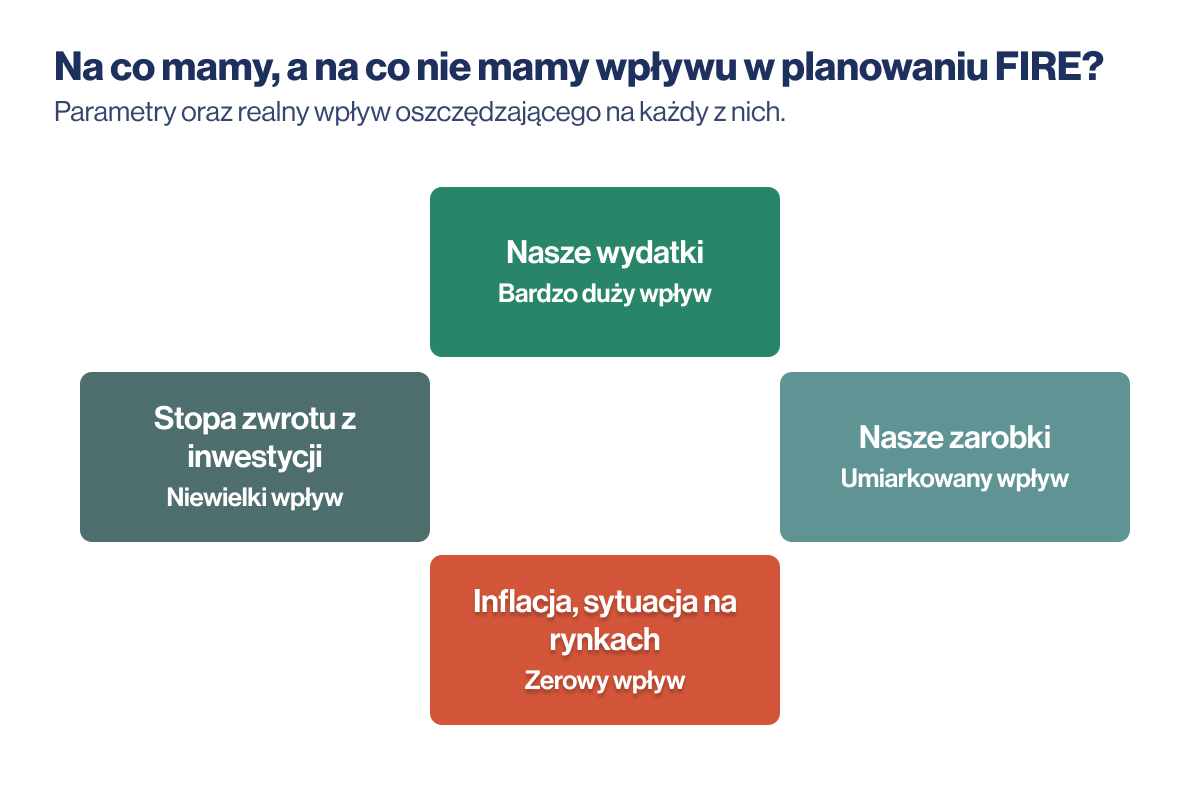

- Na które parametry planu na FIRE mamy bezpośredni wpływ, a na które nie mamy żadnego lub prawie żadnego wpływu.

- Na czym się skupić, by przyspieszyć swoje FIRE.

Powiązane wpisy

- Jak zaplanować swoją wolność finansową? Mój plan sprzed lat

- Dlaczego odkładam 70% z każdej wypłaty? Ruch FIRE

- Twoja emerytura (5/5) – Jak przejść na emeryturę kilka lat wcześniej?

- Filozofia FIRE, czyli jak dojrzeć finansowo

- Czy przy polskich zarobkach można osiągnąć niezależność finansową?

- Ile pieniędzy potrzebujesz, by przejść na wczesną emeryturę? Reguła 4%

W jakim stopniu możemy wpłynąć na termin osiągnięcia naszego FIRE?

W klasycznym inwestowaniu długoterminowym główną siłą napędową wzrostu kapitału jest legendarny już procent składany. O jego prostym zastosowaniu pisałem między innymi we wpisie „Jak zostać bogatym? Procent składany w praktyce„, a prawie każdy artykuł o inwestowaniu na moim blogu o nim wspomina lub demonstruje jego działanie w praktyce. Procent składany jest potężną bronią w ręku cierpliwego inwestora o długim horyzoncie inwestycyjnym, ale jego wpływ na szybkość osiągania FIRE – z uwagi na krótki horyzont inwestycyjny – jest bardzo niewielki. Wyjaśnię to na dwóch przykładach:

- Planujesz wczesną emeryturę za 10 lat. Pierwsze oszczędzone i zainwestowane 1000 złotych, zakładając roczną stopę zwrotu wynoszącą 4% netto ponad inflację, będzie za 10 lat warte około 1500 złotych. Każde kolejne, zainwestowane w następnych miesiącach 1000 złotych urosną w tym czasie (prawdopodobnie) mniej od tego pierwszego.

- Ktoś z Twojej rodziny inwestuje długoterminowo. Jego pierwsze oszczędzone 1000 złotych, zakładając analogiczną realną stopę zwrotu, urośnie przez 40 lat do prawie 5000 złotych.

Czy oznacza to, że ludzie dążący do finansowej niezależności nie skorzystają z potęgi procenta składanego? Absolutnie nie, ponieważ ich środki mają być w teorii zainwestowane do końca życia. Przypomnę jednak, że jest to wpis wyłącznie o tym, co dzieje się przed osiągnięciem FIRE, a dokładniej o tym, jak szybko można osiągnąć wolność finansową w zależności od kilku kryteriów. Dążący do FIRE, przed jego osiągnięciem, nie skorzystają z procenta składanego za bardzo, więc muszą posiłkować się najważniejszym parametrem, na który mają bezpośredni wpływ, czyli swoją stopą oszczędności.

Czego często nie rozumieją dążący do FIRE?

W dążeniu do FIRE stopa zwrotu z inwestycji jest ważna, ale nie jest najważniejsza. Procent składany będzie na nasze środki działał, ale w dość ograniczonym zakresie, bo próbujemy uniezależnić się od pracy w 5, 10 lub 15 lat, czyli w czasie zbyt krótkim, by z niego w pełni skorzystać. I żeby nie było – nie oznacza to, że osiągnięcie FIRE w wieku 45, 50 lub 55 lat nie ma sensu, a jedynie to, że większość uczestników ruchu FIRE zakłada pracę przez maksymalnie 15 lat, a następnie przejście w tryb wczesnej emerytury.

Tajną bronią osób dążących do wczesnej finansowej niezależności jest ich stopa oszczędności, czyli odsetek ich wynagrodzenia, który są oni w stanie comiesięcznie oszczędzić i zainwestować. To nieintuicyjne, ale stopa oszczędności niesie za sobą nie jedną, a aż dwie niezwykle istotne w procesie dążenia do FIRE informacje, jakimi są:

- To, jak wysoką kwotę możesz comiesięcznie oszczędzić i zainwestować. Pozwoli to na budowę „depozytu papierów wartościowych”, z którego w przyszłości będziemy odcinać kupony i żyć z nich.

- To, jak wysoką kwotę musisz comiesięcznie wydać na życie. To właśnie ona jest podstawą określenia momentu przejścia na wczesną emeryturę, bo definiuje ona konieczną wysokość uzbieranego kapitału.

Paradoksem dążenia do FIRE jest to, że zarabiająca 4000 złotych miesięcznie osoba może osiągnąć je szybciej od kogoś, kto zarabia 20 000 złotych miesięcznie, nawet jeśli ta druga będzie oszczędzać (nominalnie) więcej od tej pierwszej. Istnieją oczywiście różne rodzaje FIRE, ale ten klasyczny zakłada, że nasze wydatki będą na emeryturze podobne do naszych obecnych wydatków, więc jeśli jesteśmy obecnie w stanie przeżyć za 2000 złotych miesięcznie, to na naszej emeryturze też będziemy potrzebować takiej kwoty, by przeżyć. Weźmy dwie osoby:

- Henryk zarabia 4000 złotych miesięcznie, a wydaje 2000 złotych miesięcznie. Jego stopa oszczędności wynosi więc 50%, więc FIRE będzie mógł on osiągnąć w 16 – 20 lat (zależnie od stóp zwrotu z inwestycji).

- Adam zarabia 20 000 złotych miesięcznie, ale każdego miesiąca wydaje na życie 16 000 złotych. Jego stopa oszczędności wynosi 20%, więc pomimo tego, że oszczędza 4000 złotych miesięcznie (czyli dwa razy więcej niż Henryk), FIRE osiągnie w 35 – 40 lat (zależnie od stóp zwrotu z inwestycji), więc nie będzie to już FIRE, tylko FIRL („Late” zamiast „Early”) ;-).

Liczby wyjaśnię we wpisie, ale istotne było dla mnie w tych przykładach to, że powszechna opinia o tym, że FIRE jest tylko dla dobrze zarabiających, jest kompletnie nieprawdziwa. FIRE jest skierowane do tych, którzy są w stanie wydawać tyle samo lub mniej, niż comiesięcznie oszczędzają i nie jest tutaj istotne to, czy zarabiasz 4 tysiące, 7 tysięcy czy 15 lub 25 tysięcy złotych miesięcznie. Jednak nie na wszystkie parametry w procesie mamy bezpośredni wpływ, dlatego opiszę teraz to, co kontrolujemy oraz to, nad czym kontroli nie mamy.

Na co mamy wpływ w drodze do FIRE?

W drodze do FIRE największy wpływ mamy na swoje dochody (głównie zarobki) oraz na swoje wydatki. Choć temat ten zawsze wywołuje emocje i zaognioną dyskusję w komentarzach pod wpisem (patrz: „Inflacja stylu życia, czyli dlaczego nie masz pieniędzy na inwestowanie„), to nie sposób jest nie zgodzić się z tym, że człowiek jest panem swojej kariery oraz swojego budżetu. Owszem, obywatele różnych krajów mają różne, często bardzo nierówne możliwości, więc obywatel Botswany czy Zimbabwe prawie na pewno nie osiągnie zarobków możliwych do osiągnięcia dla obywateli Stanów Zjednoczonych, Japonii czy Wielkiej Brytanii. Nie mówiąc już o możliwościach „wrodzonych”, czyli inteligencji, sile charakteru, temperamencie i wszystkim tym, czym niektórzy zostali obdarzeni znacznie szczodrzej od innych. Dochodzi też czynnik rodziny lub otoczenia, który również mocno warunkuje rozwój dziecka, a następnie młodego człowieka, bardzo mocno wpływając na jego przyszłe nastawienie do świata, poglądy i wiarę w swoje możliwości.

Mimo tych oczywistych nierówności między ludźmi stawiam tezę, że każdy jest w stanie wziąć swój los finansowy w swoje ręce i niemal natychmiast zacząć pracować nad zwiększaniem swojego dochodu oraz redukcją swoich wydatków, tym samym wkraczając na drogę do FIRE. Rzecz jasna, jeśli będzie tego chciał, bo dla osób, którym konsumpcja przynosi szczęście, a praca nie sprawia problemu, dążenie do FIRE będzie wręcz przeciwwskazane. Wpływać możesz (i powinieneś) więc na swoje zarobki oraz wydatki, generując jak największą stopę oszczędności, bo to właśnie od niej zależeć będzie to, jak szybko osiągniesz wolność finansową. Złudzeniem jest jednak to, że na wszystko mamy tak duży wpływ jak na nasz miesięczny budżet domowy.

Na co nie mamy wpływu w drodze do FIRE?

Ostrzegam, że jak na kogoś dążącego do FIRE mogę teraz zabrzmieć pesymistycznie, ale przyszła stopa zwrotu z naszych inwestycji nie musi być tak wysoka, jak wskazuje na to historia. Na stronie „O blogu i o mnie” sam piszę o tym, że celuję w stopę zwrotu wynoszącą 10% rocznie brutto (nominalnie), co nie dla każdego indeksu akcji było w przyszłości pewnikiem. Powszechnie mówi się o tym, że indeks S&P 500 przyniósł w ponad 100 lat średnio około 9,8% rocznie lub 6,6% rocznie z uwzględnieniem inflacji, ale prawda jest taka, że był to w tym okresie dość odosobniony przypadek.

Wydany w 2010 roku artykuł zatytułowany „An International Perspective on Safe Withdrawal Rates from Retirement Savings: The Demise of the 4 Percent Rule?„, którego autorem jest Wade A. Pfau wskazuje na to, że reguła 4%, którą opisałem w tym wpisie, działałaby tylko dla indeksów amerykańskich. Małe przypomnienie: w regule 4% chodzi o to, by uzbierać w ramach portfela inwestycyjnego tyle środków, aby w pierwszym roku wydać na życie maksymalnie 4% z nich, następnie indeksować to w kolejnych latach o inflację. Autor artykułu przeprowadził badania, z których wynika, że inwestując w akcje z jedynie 4 na 17 rozwiniętych krajów, reguła ta działałaby w dowolnym okresie inwestycji. W pozostałych 13 byłaby ona niewystarczająca na tak wysokie wydatki, więc inwestorom mógłby się wyczerpać kapitał. Niestety nie mam dostępu do danych, które porównywał autor, więc nie mogę potwierdzić tego na wykresie.

Ta niepewność może nie spodobać się giełdowym „byczkom”, którym jedno- lub kilkukrotnie udało się znacząco pobić indeks, osiągając ponadprzeciętną stopę zwrotu. Właśnie dlatego tak często zaznaczam, że dobre wyniki inwestycyjne na wczesnym etapie inwestowania mogą być prawdziwą klątwą, zwłaszcza gdy inwestor przypisze całą zasługę sobie i swojemu „geniuszowi inwestycyjnemu” a nie łutowi szczęścia lub czystemu przypadkowi. Przyznam, że cieszę się z tego, że sam zacząłem od dotkliwych strat, bo dzięki nim nabrałem pokory do rynków i raz na zawsze nauczyłem się brania odpowiedzialności za swoje inwestycje. W kontekście dążenia do FIRE warto więc założyć, że nie mamy wpływu na stopy zwrotu z inwestycji i zamiast reguły 4%, być może powinniśmy mierzyć w regułę 3%, a nawet 2%, co sprawi, że będziemy musieli uzbierać (znacznie) więcej pieniędzy niż początkowo planowaliśmy.

Dużo zależy też od przypadku, ponieważ historycznie giełda nie była jednakowo łaskawa dla osób planujących przejście na wczesną emeryturę w różnych okresach. Inwestor nie ma żadnego wpływu na obecną sytuację na rynkach czy inflację w swoim kraju, które mogą skutecznie pokrzyżować jego plany osiągnięcia finansowej niezależności, opóźniając je nawet o kilka lub kilkanaście lat. Warto jednak pamiętać, że to, co stracimy potencjalnie niższą stopą zwrotu, nadrobić możemy (a nawet musimy) zwiększaniem stopy oszczędności. Dlatego to właśnie ona będzie główną bohaterką tego wpisu, a liczby jej dotyczące zadziwią niejednego czytelnika, który skupiał się dotychczas tylko na maksymalizacji swojej stopy zwrotu z inwestycji.

Polub moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Jak szybko możesz osiągnąć wolność finansową?

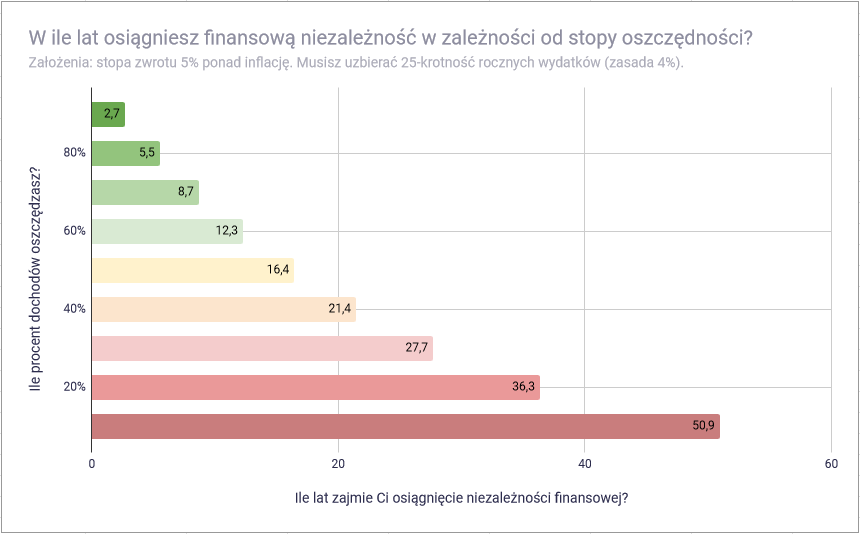

Jeśli założymy stopę zwrotu wynoszącą 5% ponad inflację, czyli mniej niż oferował Amerykanom indeks S&P 500 z dywidendami, ale mimo wszystko dość sporo, to w zależności od naszej stopy oszczędności osiągnięcie FIRE może być niemal natychmiastowe, trwać kilka, kilkanaście lub kilkadziesiąt lat. Przeprowadzone przeze mnie symulacje pokazują, że jeśli ktoś jest w stanie przeżyć za 10% swojej wypłaty, to FIRE osiągnie nawet w 3 lata lub mniej, ale jeśli ktoś potrzebuje do życia 90% swoich zarobków, to na FIRE nie powinien liczyć wcale, bo zajmie mu to 50 lat, a więc dłużej, niż dochodzenie do ustawowej emerytury. Powyższe jest oczywiście uproszczeniem, bo można świadomie przejść w tryb FIRE „o kilka lat zbyt wcześnie”, wiedząc, że od pewnego wieku będzie nam przysługiwać państwowa emerytura, więc nasze środki mogą się w tym czasie skończyć.

O tym, że w FIRE najważniejsza jest dyscyplina oszczędnościowa, świadczy zależność stopy oszczędności od czasu, który potrzebujemy, aby osiągnąć finansową niezależność. Przedstawiłem ją poniżej na prostym wykresie dla klasycznego SWR 4% (Safe Withdrawal Rate – tyle, ile możesz maksymalnie wyciągnąć z portfela w ciągu roku, by środki się nigdy nie skończyły) i założenia stopy zwrotu 5% powyżej inflacji, czyli dla założeń dość śmiałych i być może trudnych do powtórzenia w przyszłości. Chciałbym jednak, byś zwrócił uwagę na to, jak wyłącznie stopa oszczędności w okolicy 50% lub więcej pozwoli osiągnąć FIRE w terminie krótszym niż 20 lat:

Planując osiągnięcie niezależności finansowej, zaskakująco często koncentrujemy się na optymalizacji portfela inwestycyjnego, a bardzo rzadko dostrzegamy wpływ wysokości naszych zarobków oraz wydatków na powodzenie planu. Sam odkąd zacząłem zarabiać pieniądze, w każdym miesiącu oszczędzałem pomiędzy 40% a 80% (w porywach nawet 85%!) mojej wypłaty, dzięki czemu mam szansę na zakończenie pracy zawodowej w chwili moich 40 urodzin (czyli w sierpniu 2029 roku, a więc za niespełna 6 lat). Istnieje nawet szansa, że realizacja planu uda mi się trochę wcześniej, ale jest to zależne także od przyszłej stopy zwrotu z inwestycji, której nie potrafię przewidzieć, ale mogę pokazać jej wpływ na termin realizacji mojego planu.

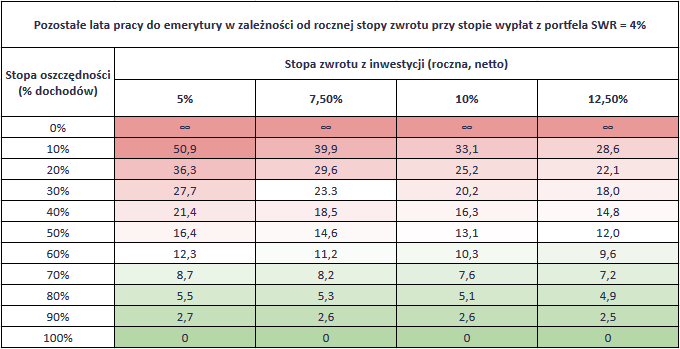

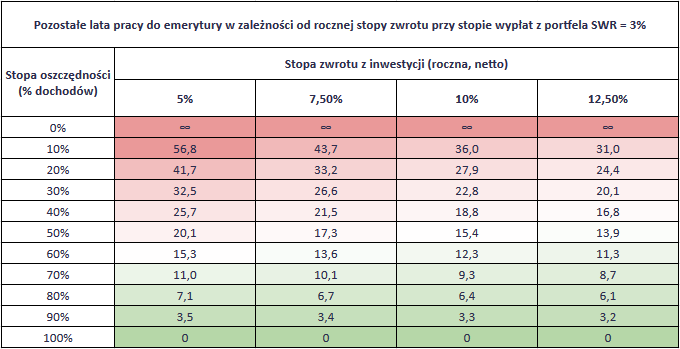

Klasyczne SWR, czyli wydajemy 4% uzbieranej kwoty rocznie

To moment, który zadziwi, a może nawet zszokuje dużą część czytelników bloga, którzy spodziewali się, że stopa zwrotu z inwestycji jest kluczowym parametrem dla FIRE. W poniższej tabeli wyprowadziłem dowód na to, że rzeczywistość jest zupełnie inna i nawet podwojenie średniej rocznej stopy zwrotu z inwestycji ma dla zwolenników FIRE dosyć niewielki wpływ na to, jak szybko osiągną wolność finansową. Jako że FIRE ma w definicji słowo „Early”, czyli wczesny, to potęga procentu składanego z uwagi na krótki horyzont inwestycji nie będzie wyzwolona w pełni. Pierwsze skrzypce grać będzie zatem stopa oszczędności, od której bardziej niż od czegokolwiek innego będzie zależało tempo przejścia w tryb zawodowego spoczynku, co doskonale widać po liczbach w poniższej tabeli:

Dla przykładu:

- Osoba, która oszczędza i inwestuje 70% swojej wypłaty, osiągając 5% zwrotu rocznie netto, przejdzie na FIRE w niespełna 9 lat, czyli o ponad rok wcześniej od osoby, która osiąga dwukrotnie większą stopę zwrotu (10% netto rocznie), ale oszczędza 60% swojej wypłaty.

- Osoby, które oszczędzają tylko 10% swojej wypłaty, na przejście na FIRE potrzebować będą około 30 – 50 lat i nie uratuje ich nawet osiąganie bardzo wysokiej średniej rocznej stopy zwrotu w wysokości 12,5% netto.

- Osoby, którym udaje się oszczędzić 50% swojej wypłaty, mogą bezproblemowo planować FIRE w horyzoncie 12 – 16 lat, w zależności od stopy zwrotu z inwestycji, którą uda się im osiągnąć.

Powyższe kalkulacje wykonane są przy dość optymistycznym założeniu stopy bezpiecznej wypłaty z portfela (ang. SWR – Safe Withdrawal Rate) na emeryturze w wysokości 4% rocznie. Wiem, że wielu czytelników może woleć bardziej defensywne założenia, więc pokażę teraz tę samą tabelę, ale z założeniem, że aby osiągnąć FIRE musimy uzbierać nie 25-krotność, a 33-krotność kwoty rocznych wydatków.

Defensywne SWR, czyli wydajemy 3% uzbieranej kwoty rocznie

Jeśli założymy, że SWR wynosi 3%, to tak jakby wydając na życie 100 000 złotych rocznie, musielibyśmy uzbierać nie 2,5 miliona, a 3,33 miliona złotych w aktywach finansowych. Założenie rocznych wypłat w wysokości 3% sprawdza się zwykle nawet u sceptyków, którzy zakładają, że inwestor nie wybierałby światowego indeksu akcji, a tylko akcje ze swojego kraju, czyli zgodnie z podlinkowanym powyżej artykułem. 11 z 17 krajów z tamtego zestawienia ma tzw. SAFEMAX powyżej 3%, co ludzkim językiem oznacza to, że dla portfela o proporcji 50% akcji / 50% obligacji, stopa wypłat w wysokości 3% „dałaby radę”, więc wczesny emeryt nigdy nie musiałby awaryjnie wracać do pracy. W przypadku SWR wynoszącego 3%, zamiast 4%, liczba lat pozostałych do osiągnięcia FIRE będzie oczywiście wyższa niż wcześniej, a oszczędzający 50% wypłaty na FIRE będzie musiał poczekać nawet 20 lat:

Obniżenie SWR z 4% do 3%, czyli podniesienie wymaganego do przejścia na emeryturę kapitału sprawiło, że dla osób oszczędzających 30 – 40% swoich dochodów nawet FIRE w wieku 45 – 50 lat stało się bardziej odległe. Osoby oszczędzające 60 – 70% swoich dochodów lub więcej dalej nie mają się czym martwić, bo uzbieranie wymaganej kwoty będzie dla nich oznaczało zwykle 2 lub 3 lata pracy więcej, ale FIRE dalej nastąpi w dość wczesnym wieku 35 – 45 lat (w zależności od tego, kiedy rozpoczęli oni aktywność zawodową). Niezależnie czy ufasz regule 4%, czy wolisz lepiej zabezpieczyć swoje FIRE, decydując się na SWR wynoszące 2 lub 3% rocznie, pamiętaj o tym, że sceptycy ruchu FIRE tak bardzo skupiają się na szukaniu szansy jego niepowodzenia, że kompletnie pomijają niektóre mniej widoczne jego aspekty.

Czy sceptycy FIRE się mylą?

Czy po udowodnieniu tego, że stopy zwrotu akcji z USA były w XX i na początku XXI wieku anomalią, a nigdzie indziej nie było aż tak dobrze, FIRE stało się zatem bardziej odległe i jeszcze mniej prawdopodobne? Absolutnie nie, ponieważ sceptycy FIRE zapominają o kilku rzeczach, w tym o „dodatkowych wpływach”, które przyszli wcześni emeryci otrzymają między innymi z następujących źródeł:

- Państwowa emerytura – nawet jeśli nie przepracujesz 20 lat (kobiety) lub 25 lat (mężczyźni), więc nie „załapiesz się” na emeryturę minimalną, ZUS wypłacać Ci będzie po osiągnięciu wieku emerytalnego składki na podstawie wysokości uzbieranych tam przez Ciebie przez lata środków. Wiele osób nie uwzględnia tego w planie emerytalnym, a moim zdaniem powinno się to robić, nawet jeśli świadczenie wyniesie 500 lub 600 złotych miesięcznie (w ekstremalnych przypadkach).

- Spadki i darowizny – fakt, że o tym wspominam może być dla części odbiorców kontrowersyjny, ale spójrzmy prawdzie w oczy – rodzice, dziadkowie, wujkowie i ciocie większości z nas posiadają zwykle jakiś majątek, który po ich śmierci przejdzie na ich potomków. Moją dewizą życiową jest całkowite niepoleganie na darowiznach i spadkach, więc przyszłość zaplanowałem tak, jak gdyby moi rodzice mieli swój majątek przekazać w 100% na cele charytatywne. Jednak fakty są takie, że prawie na pewno w wieku 50 – 60 lat otrzymamy spadek o dodatniej wartości, który pozytywnie wpłynie na wartość naszych majątków.

- Nieuwzględnianie korzyści IKE i IKZE – napisałem o tym wpis zatytułowany „IKE i IKZE pasują też do wczesnej emerytury. FIRE a konta emerytalne„, w którym udowadniam, że wykorzystanie tych kont może przyspieszyć FIRE. Sceptycy całego pomysłu nie widzą korzyści tych kont, bo te aktywują się dość późno (w wieku odpowiednio 60 i 65 lat), tak jakby zakładając, że tego wieku nie dożyją. Ironia jest taka, że jeśli popełniają takie założenie, to tym bardziej mogliby przejść na FIRE, bo liczba pozostałych lat życia będzie dla nich mniejsza niż dla przeciętnej osoby stosującej regułę 4% lub regułę 3%.

Dwa pierwsze tematy są bardzo kontrowersyjne, bo warunki przyznawania państwowych emerytur mogą się jeszcze wielokrotnie zmienić, a krewni mogą na łożu śmierci zmienić zdanie i umieścić w testamencie informacje, która pozbawi nas praw do ich majątku. Jedno jest jednak pewne: wiele osób planuje zbyt defensywnie, bo posługiwanie się badaniami z ostatniego stulecia i zakładanie, że inwestor obecnie (czyli gdy mamy już prosty dostęp do akcji z całego świata) wybierałby tylko spółki ze swojego kraju, jest obecnie po prostu lekkomyślne. To tak, jakby zakładać, że jakikolwiek uczestnik ruchu FIRE świadomie zdecyduje się na inwestycję w 100% w indeks WIG20 zamiast MSCI ACWI albo MSCI World, pomimo tego, że te dwa ostatnie są o wiele lepiej zdywersyfikowane, tańsze oraz dostępne dla niego na wielu kontach maklerskich (w tym na IKE i IKZE).

Biorąc pod uwagę powyższe argumenty, naprawdę nie sądzę, że inwestor powinien planować SWR wynoszące 1% czy 2% tylko dlatego, że istnieje 0,001% prawdopodobieństwa na to, że strategia zawiedzie, a uzbierane środki skończą mu się jeszcze za jego życia. Prawda jest taka, że wydatkami po przejściu na FIRE można manipulować w zależności od rozwoju sytuacji na rynkach, a do pracy można w skrajnym przypadku wrócić, decydując się na jej kontynuowanie nawet po kilku lub kilkunastu latach. Na to, jak szybko możesz osiągnąć wolność finansową, negatywnie wpłyną jednak bardziej przyziemne rzeczy w rodzaju niemożności przewidzenia swoich przyszłych finansów.

Problemy z planowaniem FIRE

Próba przewidywania terminu przejścia na FIRE jest tym mniej pewna, im wcześniej się na nią decydujemy. Aby potwierdzić te słowa empirycznie, przy okazji trochę rozbawiając czytelników bloga, zamieszczam poniżej moje „prognozy” dotyczące własnego planu na FIRE w zależności od czasu ich wykonania:

- Prognoza ze stycznia 2015 roku (miałem ukończone 25 lat): przejście na FIRE planowałem w 2028 roku, czyli w wieku 39 lat.

- Prognoza z czerwca 2018 roku (miałem ukończone 28 lat, wróciłem wtedy ze Szwecji do Polski, co znacznie obniżyło moje zarobki): przejście na FIRE planowałem w 2033 roku, czyli w wieku 44 lat.

- Prognoza ze stycznia 2021 roku (miałem ukończone 31 lat, przeszedłem na b2b, co znacznie zwiększyło moje zarobki): przejście na FIRE planowałem w 2027 roku, czyli w wieku 38 lat.

- Prognoza z marca 2023 roku (miałem ukończone 33 lata, moje zarobki znacznie wzrosły, ale równolegle z nimi wydatki mojej rodziny): przejście na FIRE planujemy w 2029 roku, czyli w wieku 40 lat.

Powyższe potraktować możesz humorystycznie, ale taka jest prawda o nawet najlepiej zaplanowanym FIRE. Im dłuższy horyzont próbujesz przewidzieć, tym bardziej będziesz się mylił i tym większy wpływ na Twój plan będą miały czynniki, nad którymi nie do końca panujesz. Pierwszym z nim są wydatki i zarobki, na które wpływ mamy, ale których na 10 lat do przodu po prostu nie przewidzimy.

Wydatki i zarobki będą się zmieniać

W początkowej części wpisu wspomniałem o tym, że każdy z nas ma duży wpływ na jego miesięczne wydatki i nieco mniejszy, ale dalej istotny wpływ na jego dochody. Nieprzewidywalne są niestety zmiany wynagrodzeń w branży lub w kraju oraz zmiany cen produktów (potocznie: inflacja), które w przyszłości nastąpią. Ze względu na powyższe, nawet jeśli bardzo się starasz przewidzieć datę przejścia na FIRE, to (pragmatycznie) możesz ją tylko przyspieszyć, zwiększając swoje obecne dochody lub redukując swoje bieżące wydatki.

Nie uwierzyłbyś, jak bardzo się myliłem co do mojego wzrostu zarobków, który w 2014 roku przewidywałem tak, jakbym waloryzował je inflacją (przyjąłem 2,5% rocznie), planując raz na 2-3 lata dodatkowy wzrost wynagrodzenia o 8%, czyli taką klasyczną podwyżkę. Więcej o moim początkowym planie i jego ewolucji przeczytasz we wpisie „Dlaczego inwestuję, czyli moja droga do finansowej niezależności„, ale w kwestii zmiany wynagrodzenia pomyliłem się bardzo dobitnie. Jako że karierę zaczynałem w Szwecji z już dość wysokimi zarobkami, to podwojenie wynagrodzenia miało według mojego planu nastąpić na 15 lat po rozpoczęciu pracy, a więc mniej więcej wtedy, gdy planowałem przejść na FIRE.

Rzeczywistość polskiej branży IT była dla mnie jednak o wiele łaskawsza i pomimo początkowego spadku wynagrodzenia o blisko 50% (po powrocie ze Szwecji), po niespełna 6 latach zarabiam już o wiele więcej, niż zarabiałem w Szwecji, dzięki czemu moja planowana data przejścia na FIRE znacznie się przybliżyła. Myślę, że podobne zdarzenia dotyczyć będą większość planujących swoją wolność finansową, więc chciałem podzielić się liczbami i przemyśleniami dotyczącymi mnie, by pomóc Ci urealnić swoje oczekiwania. Drugą niewiadomą jest potencjalna średnia stopa zwrotu z inwestycji w kolejnych latach, którą możesz osiągnąć.

Stopa zwrotu z inwestycji nie jest prosta do przewidzenia

Może i w przewidywaniu terminu osiągania FIRE „rządzi” stopa oszczędności, to jak udowodniłem w tabelach we wcześniejszej części wpisu – liczy się tutaj także stopa zwrotu z inwestycji. Pierwszą warstwę jej nieprzewidywalności tworzy sam skład portfela inwestycyjnego, który różnić się będzie między osobami dążącymi do FIRE. Mam na myśli to, że jeśli inwestor prowadzi portfel złożony w 100% z akcji, to jego stopa zwrotu będzie w ogólnym rozrachunku prawdopodobnie wyższa od tej zanotowanej przez inwestora, który prowadzi portfel złożony w 50% z akcji oraz w 50% z obligacji. Ceną, którą ten za to zapłaci, będzie podwyższona zmienność takiego portfela, który może nagle „zaskoczyć” opóźniając moment osiągnięcia FIRE nawet o kilka lat.

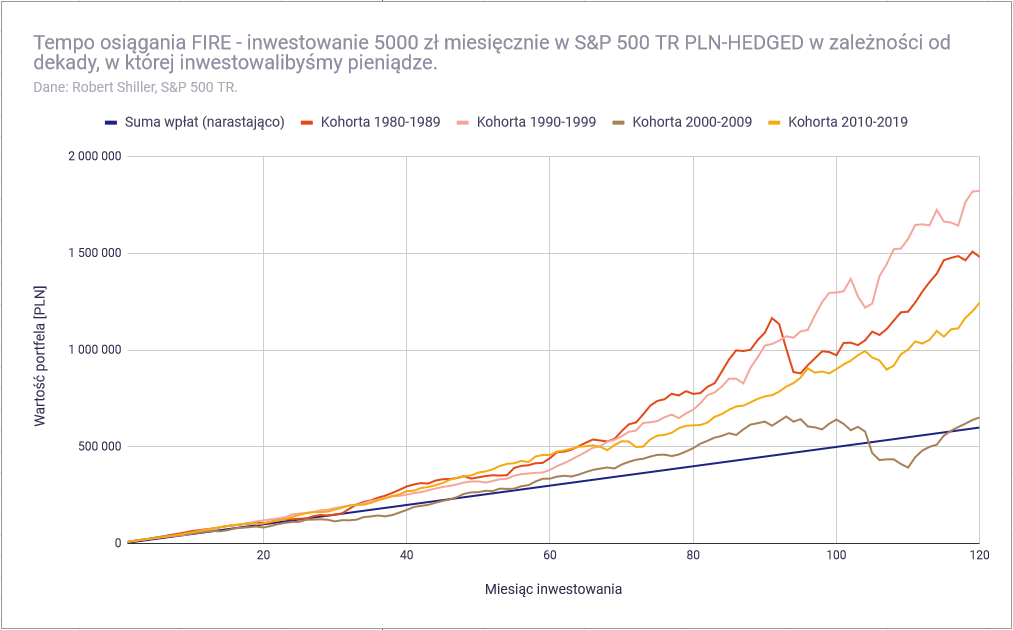

Druga warstwa nieprzewidywalności przyszłych stóp zwrotu to sytuacja gospodarcza na świecie i aktualne wyceny akcji notowanych na światowych rynkach finansowych. Niestety życie jest niesprawiedliwe i w zależności od miesiąca i roku, w którym zaczniesz inwestować, Twoje środki będą rosnąć w zupełnie innym tempie niż rosły środki osób, które zaczęły 5 lub 10 lat temu, ale też osób, które zaczną dopiero po Tobie. Bardzo otrzeźwiającym doświadczeniem dla planujących FIRE jest spostrzeżenie, że mimo że amerykański indeks S&P 500 przynosił średnio prawie 10% rocznie przez ostatnie 122 lata, to wzrost ten był bardzo nierównomierny.

O tym, jak bardzo niesprawiedliwa jest giełda świadczyć może poniższy wykres, na którym narysowałem krzywą kapitału dla inwestora kupującego fundusz na indeks S&P 500 TR PLN-Hedged (zabezpieczony do PLN) za 5000 złotych miesięcznie w czterech różnych dekadach od 1980 do 2019 roku. Mimo że każdy z inwestorów robił dokładnie to samo, to jeden z nich (kohorta 2000 – 2009) nieomal nie skończył ze stratą, a inny z nich pomnożył swój kapitał prawie 3-krotnie:

Czy to wina każdego z inwestorów, że zaczął karierę zawodową, a z nią także oszczędzanie i inwestowanie w danym okresie? I tak i nie, ponieważ kryzysy i dołki przewiduje się niezwykle trudno, czego dowodem jest to, że praktycznie nikomu na świecie nie udało się przewidzieć nawet dwóch dużych kryzysów z rzędu. Czy biorąc to pod uwagę, powinno się w ogóle planować termin osiągnięcia FIRE?

Czy da się zaplanować termin osiągnięcia FIRE?

Tak, ale zawsze w ogromnym przybliżeniu.

Mógłbym zakończyć tak odpowiadanie na pytanie, tworząc najkrótszy akapit w historii bloga, ale rozwinę tę myśl, odpowiadając także na pytanie o to, czy warto planować termin osiągnięcia swojego FIRE? Moim zdaniem warto, ale głównie dla automotywacji, nie przywiązując się specjalnie do tego, czy wolność finansową osiągnie się w wieku 38, 40 czy 42 lat. W obecnej chwili jestem prawie przekonany, że zgodnie z zasadą 4% FIRE osiągniemy z Małżonką, gdy skończę nie 40, a 39 lat, ale ze względu na margines błędu, niepewność dotyczącą stóp zwrotu i naszych życiowych decyzji może to być równie dobrze rok, dwa lub trzy lata później. Jak to mówią „ważny jest nie tyle cel, ile droga do niego” i właśnie tak staram się podchodzić do FIRE, by motywowało mnie ono do oszczędzania, jednocześnie mnie nie dołując ani nie stresując.

Obserwuj mnie na Twitterze:

Subskrybuj mój kanał YouTube:

Podsumowanie

Był to jeden z wpisów, które chyba powinienem był wydać wcześniej, ale cieszę się, że w ogóle wpadłem na pomysł jego napisania, bo teraz tematyka FIRE jest na blogu o wiele bardziej kompletna. Osoby, które odwiedzają tę stronę i dążą do FIRE w sposób ekstremalny, mogą oszczędzać nawet 70-80% swoich wypłat, co niezależnie od warunków na giełdzie powinno przynieść im niezależność finansową w mniej niż 10 lat. Osoby robiące to w bardziej zrównoważony sposób (do których w większości miesięcy zaliczam się również ja), oszczędzają 40-69% swoich wypłat, planując swoje FIRE w nieco dłuższym horyzoncie (od startu).

Poza oczywistym wnioskiem, jakim jest to, że najważniejsza w przyspieszaniu swojego FIRE jest stopa oszczędności, drugą, nieco bardziej ukrytą konkluzją jest to, by planowania FIRE nie brać zbyt serio, ponieważ jest tu zbyt wiele rzeczy, które mogą pójść nie do końca po naszej myśli. W jednym z ostatnich wpisów mieliśmy nawet dyskusję w komentarzach o tym, by w ogóle nie planować terminu przejścia na FIRE, w której zająłem mocne stanowisko po stronie „planujących”, argumentując to czynnikiem motywacyjnym do dalszego oszczędzania. Pamiętaj jednak, że jeśli oszczędzasz zbyt wiele, a oszczędzanie zaczyna Cię „boleć”, to powinieneś przewartościować swoje życie i być może w ogóle odpuścić sobie ten plan, czerpiąc z życia tu i teraz jak najwięcej.

Mam nadzieję, że się podobało i gorąco zachęcam do komentowania pod wpisem zarówno przeciwników, jak i zwolenników FIRE. Czy tak jak ja dążysz do osiągnięcia finansowej niezależności? Jak daleko od niej jesteś i jakie SWR planujesz dla siebie lub swojej rodziny? Jak na Twój plan reaguje rodzina i znajomi (jeśli w ogóle o nim wiedzą)?

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.