Nie masz na nic czasu? Sprawdź te portfele.

Inwestowanie pasywne interesuje wiele osób, które nie chcą poświęcać dużo czasu na zastanawianie się, gdzie i jak lokować swoje pieniądze. Wiąże się to zazwyczaj także z brakiem możliwości spędzania długich godzin na zapoznawaniu się z niuansami tego obszaru. Dlatego pasywne inwestowanie postanowiłem opisać nieco inaczej, niż robię to w przypadku większości zagadnień poruszanych w artykułach na tym blogu. Zazwyczaj piszę długie wpisy, w których usiłuję (z różnym skutkiem) wyczerpać analizowany temat. Można powiedzieć, że po dwóch latach prowadzenia bloga Inwestomat jest to już mój znak rozpoznawczy, a wielu obserwatorów żartuje sobie, że mógłbym opakować treść kilku lub kilkunastu wpisów w twardą oprawę i wydać z tego książkę, która treścią nie odbiegałaby od innych dzieł finansowych, które są dostępne na polskim rynku. Tym razem zdecydowałem się nieco odbiec od znanej wszystkim konwencji, swoje myśli zawierając w krótkim i dynamicznym wpisie, w którym przedstawię cztery sposoby na proste inwestowanie pasywne za pomocą funduszy ETF. Stawiam dziś na skondensowaną formę, więc nie będzie tu żadnych symulacji, a jedynie opis i dyskusja na temat czterech prostych portfeli bazujących na tanich funduszach ETF.

Chcę jednak podkreślić, że mniejsza objętość dzisiejszego wpisu jest jedynym aspektem, który odróżnia go od innych artykułów, które od lat wzbogacają mój blog o oszczędzaniu. Jak zawsze zadbam o to, aby pogłębioną wiedzę zaprezentować prostym językiem, zrozumiałym nie tylko dla doświadczonych inwestorów, ale i osoby na początku swojej przygody z rozsądnym zarządzaniem pieniędzmi. Taka forma wpisów pozwala przedstawiać złożone zagadnienia, takie jak inwestowanie, oszczędzanie czy zarabianie, w sposób przystępny i wartościowy dla każdego czytelnika.

Opisując temat, jakim jest inwestowanie pasywne, skupię się przede wszystkim na prostocie. Zbuduję portfele dla osób chcących inwestować możliwie prosto i tanio, bez potrzeby poświęcania na to więcej niż kilku godzin w ciągu roku. Przedstawione portfele posiadać będą identyczną lub zbliżoną zawartość, różniąc się jedynie stopniem skomplikowania, kosztami rocznymi i łatwością zarządzania nimi wraz z upływającym czasem. Wszystkie cztery portfele można „obudować” w parasole podatkowe typu maklerskie IKE i IKZE, co z pewnością ucieszy większość inwestorów długoterminowych.

Wpis zacznę od opisu pomysłu na każdy opisywany pasywny portfel inwestycyjny, w którym zawrę też wymagania im stawiane. Podzielę się także kilkoma przemyśleniami na temat budowy zbyt skomplikowanych i mało wydajnych portfeli pasywnych, czyli pułapki, w którą wpada wielu niedoświadczonych inwestorów tworzących swoje pierwsze portfele inwestycyjne. Jeśli interesuje Cię więc proste inwestowanie pasywne, które nie będzie wymagać od Ciebie bardzo aktywnego zaangażowania, to serdecznie zachęcam do lektury dalszej części wpisu!

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Jak zredukować czas potrzebny na inwestowanie do kilku godzin rocznie.

- Jak na cztery sposoby zbudować prosty i tani portfel inwestycyjny.

- Ile będzie kosztował w skali roku każdy z wariantów i za co tak naprawdę płacimy.

- Kto odnajdzie się w prowadzeniu każdego z portfeli.

Powiązane wpisy

- ETF (6/6) – Jak zbudować portfel inwestycyjny z ETF-ów?

- Akcje (10/10) – Własny arkusz do monitorowania inwestycji

- W co zainwestować 10 tysięcy złotych? Pierwszy portfel inwestycyjny

- Jak ustalić proporcję akcji do obligacji w portfelu inwestycyjnym?

- Czy fundusze dywidendowe są lepsze od zwykłych? Dywidendowe MSCI World i MSCI EM

- Jakie obligacje kupić do portfela pasywnego?

- Vanguard LifeStrategy, czyli portfel inwestycyjny w jednym ETF-ie

- Czy warto inwestować w fundusze TFI? Prześwietlam polskie fundusze

- Dlaczego nie korzystam z usług robodoradców?

Pomysły na proste portfele pasywne

Skąd pomysł na ten wpis? Potrzebę na jego napisanie poczułem, obserwując posty nowych członków naszej grupy dyskusyjnej na Facebooku, na której prawie każdego dnia początkujący i średnio zaawansowani publikują swoje pomysły na portfele inwestycyjne, pytając o zdanie innych grupowiczów. Bardzo lubię czytać posty i dyskusje pod nimi, o czym świadczy to, że sam często się w nich udzielam. Trapi mnie tylko to, że obserwuję tendencję do komplikowania sobie życia i budowania nadmiernie złożonych i trudnych w prowadzeniu portfeli inwestycyjnych, które niekoniecznie mają potencjał do pobijania tych najprostszych, opartych na światowych indeksach akcji i obligacji.

W tym wpisie wrócimy zatem do korzeni, szukając maksymalnej prostoty i wydajności, które zapewnimy sobie niewielką liczbą składników w portfelu oraz niskimi kosztami każdego z nich. Wracając do tematu nadmiernego komplikowania sobie życia, oto co konkretnie udało mi się zaobserwować w naszych dyskusjach na grupie:

- Po pierwsze: inwestorzy kombinują, dywersyfikując waluty notowań swoich ETF-ów, choć waluta notowań funduszu ETF nie ma żadnego znaczenia.

- Po drugie: bardzo często wcielają oni do swoich portfeli różne ETF-y branżowe, choć te mają wysokie, często sięgające nawet 0,6 – 0,9% rocznie koszty. Dodatkowo wiele z nich posiada w swoim składzie tylko 40 lub 50 spółek, co nie jest wcale jakąś ogromną dywersyfikacją i zupełnie nie uzasadnia tych powiększonych kosztów rocznych.

- Po trzecie: w tym wszystkim zapominają, by sprawdzić podstawy, jakimi jest np. wysokość aktywów poszczególnych funduszy i to ile spółek z ich funduszy pokrywa się w składach wielu z nich.

Portfele budowane chaotycznie i na podstawie niewłaściwych, często zbyt drogich funduszy ETF prawie na pewno nie pobiją szerokiego rynku, a prowadzenie ich będzie znacznie trudniejsze od zarządzania dowolnym z 4 przedstawionych w dzisiejszym wpisie portfeli inwestycyjnych. Zacznijmy zatem od przedstawienia wymagań, które postawię każdemu z opisanych tu czterech prostych portfeli pasywnych.

Aha – jeśli pod względem prostoty kuszą Cię oferty robodoradców, to koniecznie przeczytaj ten wpis na blogu, a gwarantuję Ci, że powrócisz do lektury tego tekstu, decydując się na samodzielną budowę i prowadzenie prostego portfela inwestycyjnego. Pamiętaj, że prowadzenie portfela możesz znacznie uprościć, posiadając solidny plik do jego monitorowania. Takie narzędzie przedstawiłem we wpisie „Akcje (10/10) – Własny arkusz do monitorowania inwestycji„, do którego lektury zachęcam każdego chcącego świadomie prowadzić swój portfel inwestycyjny.

Wymagania stawiane portfelom

Na starcie warto przyjrzeć się wymogom, jakim musiały sprostać, opracowane na potrzeby tego wpisu, koncepcje na pasywny portfel inwestycyjny. Przedstawione tu pomysły na portfel pasywny ETF będą musiały spełnić poniższe wymagania.

- Powinny mieć ekspozycję na akcje i obligacje z całego świata w proporcji 80%/20%. Na własne potrzeby każdy z nich można zmodyfikować do dowolnych proporcji, ale ich koszty będą się różnić od tych przedstawionych we wpisie dla 80%/20%. W celu wybrania odpowiednich dla siebie proporcji akcji do obligacji przeczytaj wpis „Jak ustalić proporcję akcji do obligacji w portfelu inwestycyjnym?„.

- Ich łączne roczne koszty zarządzania nie mogą przekroczyć 0,25%. Dlaczego akurat tyle? Liczba ta wynika z obecnych opłat funduszy Vanguard LifeStrategy, które opisałem we wpisie „Vanguard LifeStrategy, czyli portfel inwestycyjny w jednym ETF-ie”, które wejdą w skład portfela 4, czyli opcji najprostszej, ale najdroższej. Nie chcemy chyba sami budować podobnego portfela, płacąc za to więcej niż w przypadku „gotowca” ze stajni Vanguarda.

- W portfelu nie może znaleźć się więcej niż 5 różnych aktywów (np. funduszy ETF). Powiedziałbym, że nawet 5 ETF-ów czyni portfel zbyt skomplikowanym jak na pasywne inwestowanie, więc w większości przykładów postaram się zawrzeć ich mniej niż 5.

Powyższe trzy w zupełności wystarczą, by nadać odpowiednich ram artykułowi opisującemu inwestowanie pasywne. Zacznijmy więc od przedstawienia najprostszego portfela z zestawienia, czyli takiego, jaki powinien prowadzić ktoś bardzo zabiegany i nie mający czasu na inwestowanie.

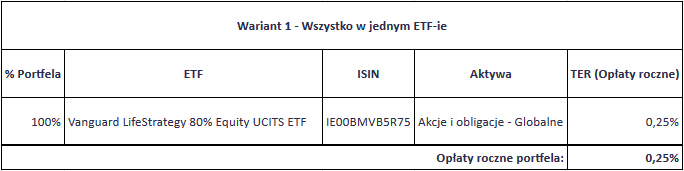

Wariant 1 czyli prostota absolutna

Osoby, które odwiedzają mój blog przynajmniej od początku 2021 roku, z pewnością czytały wpis o funduszach „strategii życiowej” Vanguarda. „Vanguard LifeStrategy, czyli portfel inwestycyjny w jednym ETF-ie” pozwala maksymalnie uprościć sobie proces inwestowania, ucinając zbędne pozycje do minimum i zapewniając portfel globalnych akcji i obligacji w ramach jednego instrumentu finansowego. Taki „portfel” wyglądałby następująco:

Oczywistym (ale nie rażącym) minusem tego rozwiązania są jego koszty wynoszące 0,25% w skali roku. Z jednej strony nie jest tak źle, bo w ofercie inwestycyjnej europejskich dostawców ETF-ów są także fundusze aktywne pobierające nawet 0,5% – 1% łącznych opłat rocznych. Jako długoterminowi inwestorzy pasywni chcielibyśmy jednak ciąć koszty, gdzie tylko się da, a rozwiązanie Vanguarda jest najdroższą z przedstawionych dziś opcji. O zaletach portfela mógłbym pisać godzinami, więc ograniczę się tylko do nawiązań do kolejnych wariantów portfeli, w których opiszę te zalety i wady bardziej szczegółowo.

Mocne i słabe strony portfela 1

Prosty portfel oparty na jednym ETF-ie cechuje się następującymi wadami:

- Jest trochę drogo, bo w wariancie 4 będzie prawie trzykrotnie taniej, jeśli chodzi o opłaty bieżące (roczne), ale drożej, jeśli chodzi o koszt (zwłaszcza podatkowy) samodzielnego równoważenia proporcji portfela. Z drugiej strony to stale „tylko” 0,25% rocznie, które osobom obracającym mniejszymi kwotami pozwoli znacznie oszczędzić na prowizjach transakcyjnych i na podatkach.

- Brak możliwości ręcznej zmiany proporcji rynków w portfelu. Większości inwestorów pasywnych nie będzie to jednak przeszkadzać (a wręcz przeciwnie), bo ETF (i indeksy pod nim) samodzielnie dostosują proporcję instrumentów do warunków rynkowych.

- Część obligacyjna w walucie obcej, która może być problematyczna dla osoby chcącej obligacjami zredukować ryzyko swojego portfela. Temat rozwijam we wpisie „Czy lepiej inwestować w polskie czy w zagraniczne obligacje?„.

To by było na tyle jeśli o wady portfela chodzi. Do jego zalet należą:

- Jego skrajna prostota. To nie portfel. To jeden ETF (który można obudować w parasole podatkowe typu IKE lub IKZE).

- Rynkowe proporcje rynków rozwiniętych do rynków wschodzących, które tylko zmniejsza czas wymagany na obsługę portfela.

- Automatyczny rebalancing między częścią akcyjną a obligacyjną, jakiego nie zapewni żaden z kolejnych trzech portfeli.

- Ekspozycja na wszystkie światowe rynki finansowe i na światowe obligacje.

Prosty portfel pasywny w wariancie 1 naprawdę ciężko jest modyfikować. Poza zmianą proporcji poprzez wymianę ETF-u V80A np. na V60A (60% akcji) lub V40A (40% akcji) zrobić można naprawdę niewiele. Czas na drobne skomplikowanie składu portfela po to, aby lekko obniżyć jego koszty bieżące.

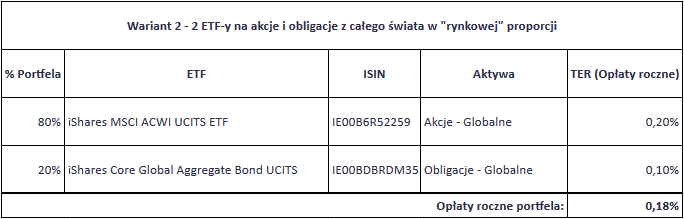

Wariant 2 czyli taniej, ale nieco bardziej skomplikowanie

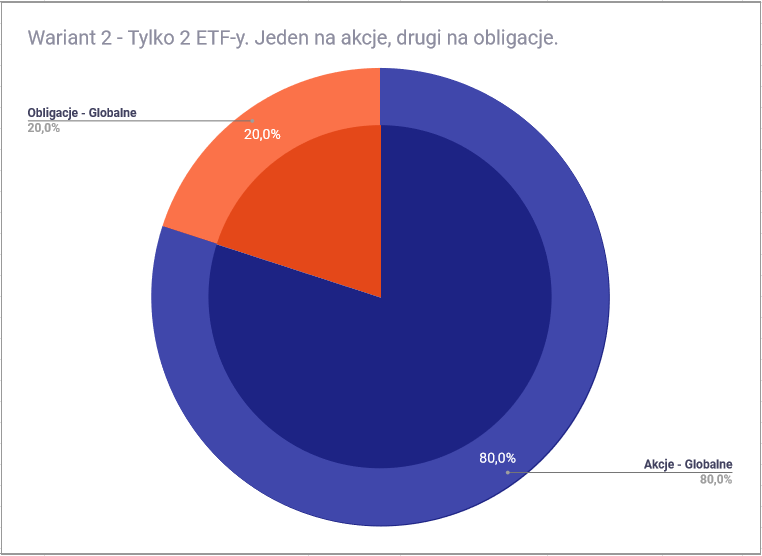

Portfel, który teraz przedstawię, powinien być bazą dla każdego portfela dedykowanego aspirującym inwestorom pasywnym. Kosztujący 0,18% rocznie, czyli trochę mniej od poprzednika, portfel drugi to przykład prostoty, a zarazem manifestacja piękna inwestowania pasywnego. W świecie finansów nie istnieje chyba równie niewymagająca czasu kombinacja dająca inwestorowi więcej kontroli od portfela złożonego z jednego ETF-u na akcje i jednego ETF-u na obligacje:

Wariant 2 to bliźniak portfela w wariancie 1, z tym że tutaj zyskujemy kontrolę nad proporcją akcji do obligacji w portfelu. MSCI ACWI to bliźniak odpowiednika części akcyjnej portfela 1 (tam był to FTSE All-World) a zarazem gwarancja tego, że w każdej chwili posiadamy „rynkową proporcję” akcji spółek ze wszystkich stron świata, ale inwestując w niego, nie mamy możliwości ręcznego sterowania składem części akcyjnej, którą zyskamy w wariantach 3 i 4.

Nie powinno być to jednak przeszkodą do wybrania go, bo w prostym inwestowaniu pasywnym – jak sama nazwa wskazuje – chodzi przede wszystkim o tę prostotę. Całe zagadnienie rozbijania części akcyjnej na rynki wschodzące i rozwinięte opisałem we wpisie „ETF na cały świat czy na rynki rozwinięte i wschodzące osobno?„, do którego lektury chciałbym Cię serdecznie zachęcić, a my wracamy do portfela numer 2. Osobom lubiącym porządek na pewno spodoba się poniższy diagram, na którym przedstawiłem jego procentowy skład:

W części obligacyjnej znajdziemy tu prosty ETF na obligacje globalne, w którym obecnie znajduje się około 68% obligacji skarbowych i 32% obligacji korporacyjnych w całości zabezpieczony do euro.

I właśnie to ostatnie może być z perspektywy polskiego inwestora nieodpowiednie, stąd w sekcji modyfikacji portfela zasugeruję pewną zmianę, która odnosić się będzie do większości z przedstawionych we wpisie portfeli. Polegać ona będzie na zastąpieniu ETF-u na zbiór obligacji zagranicznych polskimi detalicznymi obligacjami antyinflacyjnymi EDO, co „uspokoi” stopy zwrotu z portfela liczone w polskiej walucie i sprawi, że większa część zwrotu z obligacji pochodzić będzie z kuponów, które te wypłacają, a nie ze zmian kursów walutowych wobec złotego. Obligacje tego rodzaju opisałem szczegółowo we wpisie „Jak działają obligacje skarbowe i dlaczego są lepsze od lokat?„, z którym polecam Ci szczegółowo zapoznać, jeśli nie znasz pojęć COI lub EDO.

Mocne i słabe strony portfela 2

Do wad wariantu 2 portfela pasywnego należą:

- Brak możliwości ręcznej zmiany proporcji rynków w portfelu. Nie powinno być to jednak przeszkodą dla prawdziwego Bogleheadsa (czy jak wolisz „pasywisty”), który dokładnie tego oczekuje.

- Część obligacyjna w walucie obcej, której łatwo zaradzić „wymieniając” obligacyjny ETF na polskie obligacje, np. COI lub EDO.

Do jego zalet należą:

- Prostota. Dwa ETF-y powinny być „do ogarnięcia” nawet dla największego miłośnika minimalizmu.

- Rynkowe proporcje rynków rozwiniętych do rynków wschodzących. Powyższe gwarantują minimum pracy i maksimum efektywności, bo jeśli dany rynek znacząco urośnie, to jego proporcja w portfelu również się zwiększy.

- Niskie koszty. 0,18% to niewielki koszt jak na tak prosty portfel w budowie i prowadzeniu.

- Ekspozycja na wszystkie światowe rynki finansowe, co jest wielką zaletą przy tak małej liczbie komponentów portfela.

- Tylko jeden ETF na akcje pozwala redukować prowizje transakcyjne, np. w porównaniu z portfelami 3 i 4. Inwestując mniejsze kwoty (np. 500 lub 1000 złotych) jeden zakup to (prawie) zawsze niższa prowizja od dwóch zakupów.

Bardzo popularną modyfikacją tego portfela jest „dorzucenie” polskich obligacji antyinflacyjnych, które przybliży ten portfel do polskich inwestorów i sprawi, że jego część obligacyjna stanie się mniej zmienna.

Modyfikacje portfela 2

W przypadku portfela 2 zaproponowałbym tylko jedną modyfikację:

- Portfel 2.1 miałby obligacje EDO zamiast ETF-u na globalne obligacje. Kombinacja EDO + ACWI staje się z czasem „wizytówką polskiego inwestora pasywnego” i chyba najprostszym i najrozsądniejszym portfelem, który można prowadzić w Polsce. Warto wspomnieć, że możliwa jest tu każda proporcja akcje/obligacje i wielu początkujących zaczyna np. od 50%/50%, by na spokojnie oswoić się ze zmiennością rynków akcji.

Choć „podmianka obligacji” jest zmianą standardową, która pasuje do 3 z 4 portfeli w tym wpisie, to w przypadku drugiego umożliwia zakup tylko jednego instrumentu na każdym z kont, czyniąc ją jeszcze przystępniejszą i prostszą w wykonaniu. Pójdźmy jednak dalej, dając inwestorowi możliwość wyboru udziału proporcji rynków rozwiniętych do rynków wschodzących.

Wariant 3 czyli możliwość regulacji udziału rynków akcji

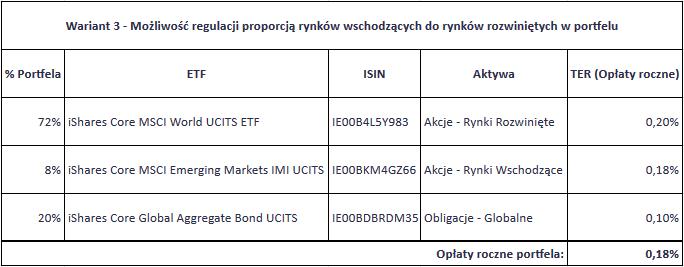

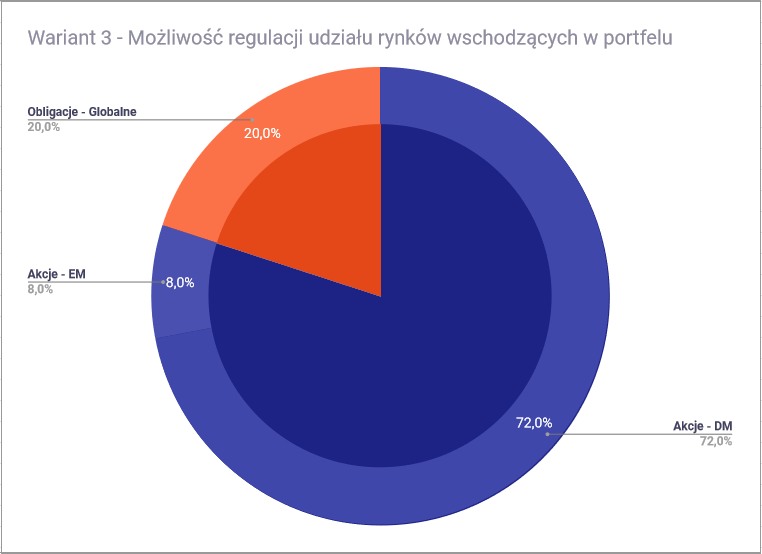

W wariancie 3 trochę komplikujemy sobie życie, aby umożliwić ręczną regulację proporcją rynków rozwiniętych do rynków wschodzących w części akcyjnej portfela. Taki portfel przedstawiłem w poniższej tabeli:

Prostszą, bo złożoną z tylko 1 ETF-u na akcje globalne (MSCI ACWI) część akcyjną wariantu drugiego, zastępujemy w wariancie trzecim 2 popularnymi ETF-ami na rynki wschodzące oraz na rynki rozwinięte. Pierwszy z nich to jeden z największych ETF-ów w Europie, czyli iShares Core MSCI World UCITS znany pod tickerami SWDA/IWDA/EUNL naśladujący indeks akcji spółek z rynków rozwiniętych MSCI World. Drugim jest ETF iShares Core MSCI Emerging Markets IMI UCITS znany pod tickerami EMIM/EIMI/IS3N naśladujący indeks akcji z rynków wschodzących MSCI Emerging Markets. Aktualnie zakładamy „naturalny” podział rynków w portfelu, czyli 90/10 w kierunku rynków rozwiniętych (dla zainteresowanych – napisałem o tym osobny wpis – „ETF na cały świat czy na rynki rozwinięte i wschodzące osobno?„), czyli tak jak przedstawiłem to na diagramie poniżej:

Mamy tu więc ustaloną sztywną proporcję rynków na poziomie agregatów, czyli rynków wschodzących i rozwiniętych. Ustalenie proporcji wewnętrznej każdej z grup, czyli np. proporcji akcji spółek amerykańskich do japońskich, niemieckich czy brytyjskich odbywa się już automatycznie zgodnie ze zmianami składu indeksu MSCI World. Podobnie z MSCI Emerging Markets, który definiuje już proporcję akcji chińskich do rosyjskich, polskich czy brazylijskich. Portfel trzeci jest zatem nieco bardziej złożoną wersją portfela drugiego, w której zyskujemy możliwość kontroli udziału akcji spółek z rynków wschodzących do akcji spółek z rynków rozwiniętych.

Mocne i słabe strony portfela 3

Jak zwykle zaczniemy od wad tego pomysłu na portfel. Należą do nich według mnie między innymi:

- Jego średni stopień skomplikowania. Mimo że portfel 3 jest o wiele prostszy od portfela 4, to stale daleko mu do ideału prostoty. Portfele 1 i 2 pokazały, że można to zrobić jeszcze łatwiej.

- „Sztywne” proporcje rynków rozwiniętych do rynków wschodzących. O ile proporcje wewnątrz rynków wschodzących i rozwiniętych mamy tu „załatwioną” przed dwa droższe ETF-y agregujące to już proporcja pomiędzy nimi jest sztywna i może co jakiś czas wymagać korekty (tak długo, jak chcemy prowadzić portfel „rynkowy”).

- Część obligacyjna w walucie obcej, której łatwo zaradzić „wymieniając” obligacyjny ETF na polskie obligacje, np. COI lub EDO. Mimo to pozostaje to wadą (lub zaletą, w zależności od perspektywy) portfela.

Podobnie jak portfele 1 i 2, tak i portfel 3 ma kilka istotnych mocnych stron, które warto podkreślić:

- Jest dość tani. 0,18% za zdywersyfikowany portfel akcji i obligacji to stale dosyć niewiele. W długim terminie oszczędzi to nam dziesiątki lub setki tysięcy złotych.

- Posiada ekspozycję na wszystkie światowe rynki finansowe. Nic dodać, nic ująć. Nie musieliśmy tu „ucinać” żadnych rynków finansowych jak w przypadku portfela pierwszego.

- Pozwala modyfikować proporcję rynków rozwiniętych do rynków wschodzących. Wymieniam to jako zaletę, bo w przypadku portfeli 1 i 2 takie przeważanie jednego z rejonów świata nie będzie już możliwe.

Mam kilka pomysłów na modyfikację portfela 3, by ten stał się jeszcze lepszy lub po prostu bardziej dopasowany do potrzeb „użytkownika”.

Modyfikacje portfela 3

Portfel 3 można modyfikować w następujący sposób:

- Portfel 3.1 posiadałby obligacje EDO zamiast ETF-u na globalne obligacje. Sprawiłoby to, że wymagałby dwóch kont do prowadzenia, ale stale zawierałby tylko 3 różne instrumenty finansowe.

- Portfel 3.2 wzbogacony mógłby zostać o czynnik (ang. factor) minimum volatility. O takich ETF-ach pisałem we wpisie „Faktory ETF: Value, Size, Growth, Momentum, Quality, Volatility„, a podobna zmiana (przynajmniej w teorii) sprawiłaby, że część akcyjna portfela stałaby się mniej zmienna (w obydwie strony). Minus, że koszty ETF-ów wynosiłyby 0,3% zamiast 0,2% (DM) oraz 0,4% zamiast 0,18% (EM), więc znacząco wzrosłyby opłaty roczne portfela.

Osoby, które uważają, że portfel 3 jest zbyt skomplikowany lub wymaga zbyt dużych środków, by jego prowadzenie na IKE/IKZE było opłacalne pod względem płaconych prowizji maklerskich, powinny wrócić do prostszych portfeli 1 i 2. Jeśli jednak chciałbyś to zrobić jeszcze taniej, to polecam przyjrzeć się też portfelowi 4, który teraz przedstawię.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Wariant 4 czyli najtańszy portfel globalny

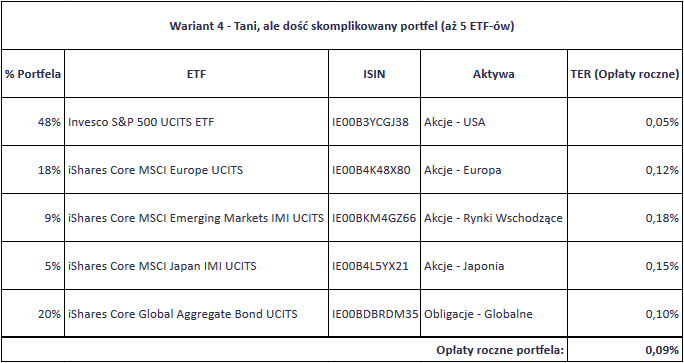

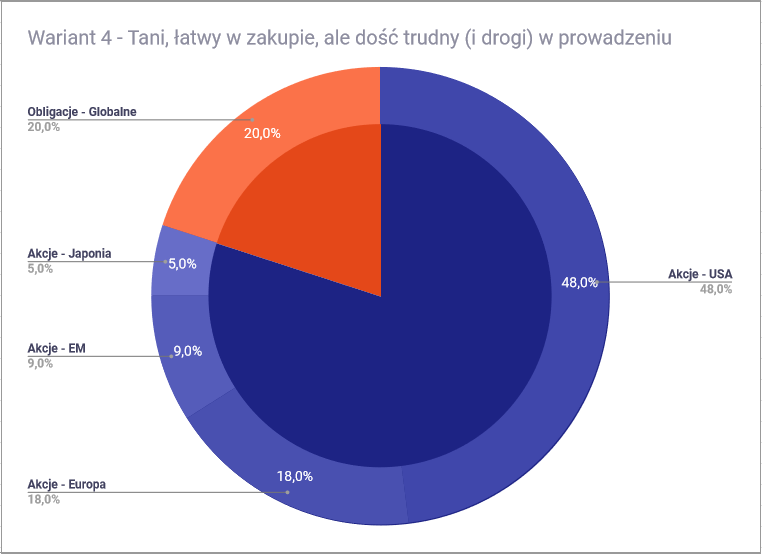

W długoterminowym inwestowaniu pasywnym bardzo istotną rolę odgrywa umiejętność doboru możliwie najtańszych funduszy, która w skali roku oszczędzi nam niepozorne 0,1 – 0,2% zainwestowanych środków, co w horyzoncie 30 – 40-letnim może oznaczać dziesiątki lub setki tysięcy złotych więcej w naszych portfelach. W wariancie czwartym akceptujemy pewien poziom komplikacji, który wnosi tu aż pięć funduszy ETF, robiąc to by maksymalnie obniżyć jego roczne koszty bieżące (roczne). Udaje się to naprawdę znakomicie, bo za globalny portfel inwestycyjny akcji i obligacji w proporcjach 80%/20% płacimy tu niewiele, bo jedynie 0,09% rocznie, co często nie udaje się pojedynczym ETF-om na wybrane rynki (a tu – przypominam – mamy do czynienia z portfelem niemalże globalnym):

Niskie koszty roczne (TER) całego portfela uzyskujemy przede wszystkim dzięki udziałowi 48% najtańszego ETF-u europejskiego, czyli Invesco S&P 500 UCITS ETF, który kosztuje symboliczne 0,05% rocznie. To fundusz syntetyczny, co nie wszystkim może odpowiadać, ale jego dosyć wysokie aktywa zapewniają płynność, a typ akumulujący gwarantuje bezproblemowość obsługi portfela. Zarówno w portfelu 4, jak i w pozostałych portfelach, używam tylko funduszy typu akumulującego, by uprościć osobie zabieganej proces inwestowania.

Poza funduszem ETF na indeks największych spółek notowanych w USA znajdziemy tu także fundusze na indeksy spółek europejskich, rynków wschodzących oraz na indeks japoński. Każdy z nich wybrałem tak, by w obecnej chwili kosztował jak najmniej, optymalizując w ten sposób skład tego portfela. Oko doświadczonego analityka szybko zauważy, że zredukowane opłaty osiągamy kosztem jego składu, bo brakuje tu akcji z krajów takich jak Kanada, Australia czy Nowa Zelandia. Dzieje się tak dlatego, że w składzie ma on „uproszczone MSCI World”, które zastąpiliśmy samymi USA, Japonią i Europą w proporcji jak na poniższym obrazku:

Z Kanady i Australii zrezygnowaliśmy z uwagi na ich dość nikły obecnie udział w światowym indeksie akcji i to, że dodanie ich w ramach osobnych funduszy ETF znacznie utrudniłoby zarządzanie tym już skomplikowanym (jak na wpis o prostym inwestowaniu pasywnym) portfelem.

Rozpatrzmy teraz wady i zalety portfela w wariancie czwartym.

Mocne i słabe strony portfela 4

Zacznijmy od negatywów, bo te są w przypadku portfela 4 naprawdę wyraźne. Według mnie do największych minusów tego wariantu należą:

- Jego wysoki stopień skomplikowania. Fakt, że zawiera on aż 5 ETF-ów, a najmniejszy z nich w docelowej proporcji wynoszącej 5% sprawia, że rebalancing, czyli przywracanie z czasem założonych dla portfela proporcji aktywów może być nie tylko częste i skomplikowane, ale także bardzo kosztowne (prowizyjnie i podatkowo).

- „Sztywne” proporcje całej części akcyjnej portfela. Mimo że budujemy portfel na podstawie naturalnego rozkład akcji z różnych światowych giełd, to znając życie, szybko się on zdezaktualizuje, sprawiając, że będziemy musieli ręcznie zmienić pożądane proporcje albo zaakceptować, że nie mamy już „rynkowego rozkładu akcji”.

- Brak wszystkich światowych rynków w jego portfelu. Wybierając skoncentrowane na danych rynkach, ale tańsze fundusze „płacimy” za to niekompletnością portfela. Mamy tu tylko (aż?) USA, Japonię, Europę i rynki wschodzące, więc pomijamy kilka rynków rozwiniętych.

- Część obligacyjna w walucie obcej, której łatwo zaradzić „wymieniając” obligacyjny ETF na polskie obligacje, np. COI lub EDO.

Ma on jednak kilka dużych zalet, które warto podkreślić:

- Jest bardzo tani. 0,09% za zdywersyfikowany portfel akcji i obligacji to bardzo mało. W długim terminie oszczędzi to nam dziesiątki lub setki tysięcy złotych, zakładając, że nasz portfel jest wystarczająco duży, by ciągle nie przepłacać prowizji maklerskich i podatków przy dokonywaniu rebalancingu.

- Mimo kilku braków posiada on ekspozycję na blisko 95% światowych rynków finansowych. Fakt, że brakuje tu Kanady, czy Australii nie przekreśla zupełnie tego portfela, a jego wyniki prawdopodobnie będą bardzo zbliżone do pozostałych portfeli.

Portfel 4 można jednak zmodyfikować na kilka sposobów, by pozbyć się jednej lub więcej z powyższych wad.

Modyfikacje portfela 4

W przypadku portfela 4 zaproponowałbym 2 proste alternatywy:

- Portfel 4.1 posiadałby obligacje EDO zamiast ETF-u na globalne obligacje.

- Portfel 4.2 byłby uproszczoną wersją portfela 4, w której pozbylibyśmy się ETF-u na japońskie akcje.

Pierwsza modyfikacja pozwoliłaby mieć w portfelu trochę złotego, co okupilibyśmy koniecznością użycia dwóch kont – maklerskiego dla ETF-ów i konta w PKO Obligacje dla detalicznych obligacji skarbowych EDO. Zanim podejmiesz decyzję o „narodowości” i walucie Twoich obligacji, koniecznie przeczytaj artykuł „Czy lepiej inwestować w polskie czy w zagraniczne obligacje?„, w którym badam, jak dużym problemem w przypadku obligacji jest ryzyko walutowe.

Druga modyfikacja upraszczałaby zarządzanie portfelem, bo zamiast 5 ETF-ów znalazłyby się tu tylko 4, przy czym najmniejsza pozycja stanowiłaby wtedy około 10%, a nie 5% portfela jak w oryginalnym wariancie 4.

Portfel pasywny a życie z dywidend

Dla wielu ciekawostką będzie to, że prowadząc portfel pasywny, można żyć z dywidend. We wpisie „Czy inwestowanie pasywne daje wysokie dywidendy?” dowiodłem tego, że szerokie indeksy akcji, czyli te, które wykorzystujemy w inwestowaniu pasywnym, z czasem zwiększają wartość nominalną dywidendy. Nie tylko nominalną, bo rosnące dywidendy zwykle stają się coraz wyższe w tempie pobijającym inflację, zabezpieczając rentiera przed spadkiem wartości pieniądza w czasie. To taka ciekawostka dla osób, które nie łączą prostego inwestowania pasywnego z rosnącymi dywidendami.

Mam nadzieję, że ten krótki wpis przypadł Ci do gustu i zainspirował Cię do stworzenia prostego portfela inwestycyjnego lub do uproszczenia tego, który usiłujesz prowadzić od miesięcy lub lat i wydaje Ci się on zbyt skomplikowany.

Podsumowanie

Choć nie jestem mistrzem krótkiej formy, to dziś jestem dość zadowolony z efektu mojej pracy przedstawionego w bardzo skondensowanej wersji. W tym wpisie chodziło mi o to, by prosto i zwięźle przedstawić 4 sposoby na proste inwestowanie pasywne w polskich warunkach, do czego nie potrzeba wielu danych historycznych i symulacji. Założona prostota w znacznym stopniu determinowała to, jak wyglądał każdy zaproponowany przeze mnie portfel pasywny ETF. Dla osób bardziej doświadczonych oczywiste będzie to, że aby trzymać rynkowe proporcje i nie przepłacać prowizji transakcyjnych portfel 4 będzie musiał posiadać rozmiary rzędu 1-2 milionów złotych. W przeciwieństwie do niego pasywny portfel inwestycyjny oznaczony numerem 1 można utworzyć i prowadzić, inwestując kwoty rzędu kilku do kilkunastu tysięcy złotych rocznie.

W moim inwestowaniu jestem fanem prostoty i optymalizacji, więc jeśli jako stały czytelnik bloga sądziłeś, że w portfelu posiadam setki instrumentów finansowych, to jesteś w sporym błędzie, z którego także tym tekstem chciałem Cię wyprowadzić. Piękno inwestowania polega na dobraniu liczby i rodzaju aktywów do swojego temperamentu, charakteru i preferencji, a ja zdecydowanie wolę trzymać we wszystkich sferach życia ład i porządek i nie inaczej jest z inwestowaniem.

Dążenie do harmonii i uporządkowania towarzyszy mi również w obszarze, jakim jest pasywne inwestowanie. Dokładnie z tego powodu najbardziej sympatyzuję z przedstawionymi dziś portfelami 1 i 2, a zwłaszcza, z modyfikacją 2.1, w której łączymy indeks MSCI ACWI z polskimi obligacjami skarbowymi, zwłaszcza że tak łatwo można budować go w dowolnych proporcjach, czyli nie tylko 80/20, ale też 70/30, 60/40, czy 50/50.

Zastanawiasz się, czy mając już zgromadzone dość spore środki lepiej zainwestować je od razu, czy rozłożyć zakupy na przynajmniej kilka miesięcy? Jeśli tak, to koniecznie przeczytaj wpis „Inwestować duże kwoty od razu czy rozkładać zakup w czasie? DCA kontra LSI„, w którym porównuję historyczne wyniki obydwu podejść.

Czy inwestowanie pasywne przypadło Ci do gustu i jak spodobał Ci się ten krótki wpis? Daj znać w komentarzach, a tymczasem do zobaczenia w kolejnym artykule na blogu.

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.