Jak poruszać się po klasach aktywów?

Chcąc mieć wszystko w jednym miejscu, postanowiłem w końcu napisać wpis z kompletną mapą podstawowych instrumentów finansowych wraz z podpowiedziami co do możliwości ich zakupu przez standardowe konta maklerskie. Mapa inwestowania będzie wpisem odpowiadającym na pytania „w co można inwestować” i „jak można inwestować?”, ale nie „czy jest sens?” a zwłaszcza „czy TERAZ jest sens inwestować w wybrane instrumenty finansowe?”. Będzie to zatem artykuł z gatunku „porządkujących”, w którym znajdziesz wszystko, co początkujący inwestor powinien wiedzieć o możliwościach inwestowania w akcje, obligacje, towary i kryptowaluty przez standardowe konto maklerskie.

Jako że będzie tu sporo nawiązań do innych artykułów, to wpis ten prawie na pewno wyląduje gdzieś na początku inwestycyjnej drogi edukacyjnej, znajdującej się na stronie „zacznij tutaj” mojego bloga. Zaczniemy od bardzo ogólnego opisu klas aktywów, powoli zgłębiając się coraz niżej i niżej, w końcu dochodząc do konkretnych instrumentów finansowych, dzięki czemu zrozumiesz jak poruszać się po świecie inwestowania w fundusze ETF i nie tylko. Temat przedstawię z perspektywy polskiego inwestora z dostępem do konta maklerskiego i to na nim skoncentrujemy się nie tylko przy inwestycjach w akcje, obligacje, czy w towary, ale także w kontekście inwestycji w bardziej niszowe instrumenty, jakimi są kryptowaluty.

Zanim zaczniemy chciałbym serdecznie podziękować zaprzyjaźnionemu grafikowi – Przemkowi – za jego pomoc w tworzeniu grafik do tego wpisu. „Prototypy”, które stworzyłem w jego pierwszej wersji, były o wiele gorsze od obecnych diagramów, więc Przemek miał prawdziwe „wyzwanie”, przekuwając je w coś bardziej estetycznego. Jak zaraz zobaczysz – udało mu się to znakomicie, za co raz jeszcze chciałbym mu podziękować!

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- W jakie klasy aktywów można inwestować przez konta maklerskie.

- Jak prosto i za pomocą ETF-ów zbudować portfel składający się z praktycznie dowolnych części.

- W jakie akcje i obligacje można inwestować przez konto maklerskie.

- Jak inwestować w towary i kryptowaluty przez konto maklerskie.

Powiązane wpisy

- W co można inwestować pieniądze? Omówienie klas aktywów inwestycyjnych

- Obligacje (1/6) – Jakie są rodzaje obligacji i czym się od siebie różnią?

- Akcje (1/10) – Jak inwestować w akcje? Czy da się pokonać rynek?

- ETF (1/6) – Co to są fundusze ETF i dlaczego warto w nie inwestować?

- REIT (1/5) – Czym są fundusze nieruchomości REIT i co je odróżnia od innych spółek?

W co można inwestować pieniądze?

Zacznijmy od obligacji, w które inwestycja przypomina udzielanie pożyczki firmie, miastu lub państwu. Zasadę działania obligacji tłumaczę we wpisie „Co to są obligacje i jak działają? Wyjaśnienie obligacji skarbowych i korporacyjnych„, a więcej na ich temat przeczytasz w sześcioczęściowej serii o obligacjach. Gdybym miał krótko określić czym są obligacje, to napisałbym, że są one z natury mało ryzykowną formą lokowania kapitału, która niezwykle rzadko jest rdzeniem portfela inwestycyjnego inwestora, zwykle pełniąc funkcję jego „bezpiecznika”.

Poruszając się palcem po mapie inwestowania, natrafimy wreszcie na akcje, czyli udziały w spółkach giełdowych, które zwykle są i moim zdaniem powinny być podstawą każdego długoterminowego portfela inwestycyjnego. Pojęcie akcji wyjaśniłem w artykule „Co to są akcje i jak działają? Wyjaśnienie akcji giełdowych„, w którym na prostych przykładach tłumaczę proces ich emisji oraz powody, dla których firmy decydują się wejść na giełdę, sprzedając część swoich udziałów szerokiemu gronu inwestorów. Akcje nie bez powodu przez wiele lat były, są i raczej będą podstawą i największą częścią większości portfeli inwestycyjnych na świecie, bo co może być lepszą inwestycją niż kawałek sprawnie działającej i rozwijającej się firmy? Według mnie nic, ale wiem, że niektórzy wskażą towary lub kryptowaluty, do których opisu przejdziemy tuż po zaprezentowaniu najwyższego poziomu inwestycyjnej mapy:

Poza pożyczaniem pieniędzy firmom lub kupowaniem ich „kawałków” możemy również dokonywać zakupu towarów, w tym surowców i kruszców, które te wydobywają, produkują lub używają w produkcji innych towarów. Aktywa inwestycyjne takie jak złoto czy srebro otacza pewna magia związana z ich trwałością i udowodnionym przez lata historii, lepszym przechowywaniem wartości od pieniądza fiducjarnego. Sam jednak dziwię się tym, jak często magia ta okala także surowce, takie jak żyto, pszenica, ropa naftowa, gaz ziemny czy kakao, w które polscy inwestorzy po prostu uwielbiają lokować swoje nadwyżki.

Z czego wynika moje nieco prześmiewcze podejście? Odpowiedź znajdziesz, próbując odpowiedź na poniższe pytania:

- Co jest lepsze: leżące w skarbcu i zyskujące na wartości złoto czy firma wydobywcza, która to złoto wydobywa i sprzedaje na rynku?

- Co jest lepsze: zmienne i zależne od koniunktury kontrakty na surowce czy akcje spółek giełdowych, które w długim terminie rosną w sposób podobny do gospodarki?

Głównym problemem inwestowania w towary jest ich ograniczona przydatność i wąska koncentracja kapitału w jednym segmencie gospodarki, na przykład energetycznym lub złotniczym, czego unikamy, inwestując w szeroki indeks akcji. Dodajmy do tego słynne sformułowanie „złoto nie płaci dywidend” i mamy wszelkie powody, by surowcami portfel raczej uzupełniać (<10% portfela), niż budować go wokół nich.

Na koniec „Złoto Pokolenia Z„, czyli kryptowaluty, o których, jak na millenialsa, piszę na tym blogu zdecydowanie niewiele. Co robią one w tym wpisie, skoro w moim portfelu od lat znajdują się w dosłownie śladowych ilościach? Czuję, że powinno się wspomnieć, że można w nie pośrednio inwestować także przez zwykłe konta maklerskie, więc w ostatniej części wpisu opiszę sposoby inwestowania w ETF na spółki związane z technologią blockchain i ETN na kryptowaluty. Wracamy jednak do bezpiecznej przystani, jaką są obligacje, dedykując pierwszą część wpisu właśnie im.

Mapa inwestowania w obligacje

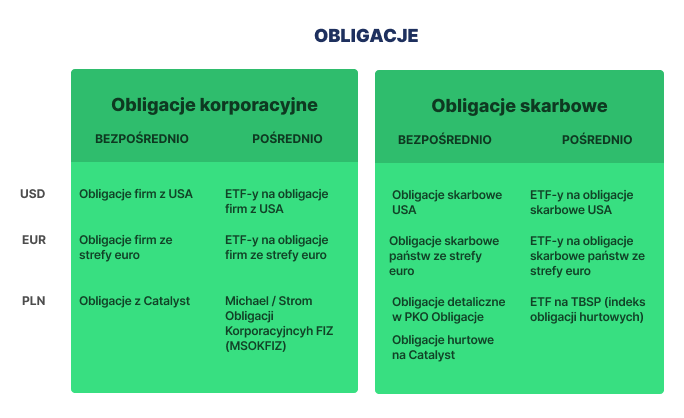

Inwestując w obligacje, które powinny być najprostszym i najmniej zmiennym składnikiem portfela w XXI wieku można się naprawdę pogubić. Pierwszym problemem, który napotka zainteresowany obligacyjnymi funduszami ETF inwestor, jest ryzyko walutowe, którego wpływ na inwestycję opisałem we wpisie „Ryzyko walutowe w inwestowaniu w ETF. Zabezpieczać czy nie?„. Nawet po jego zrozumieniu pojawia się jeszcze aspekt wpływających na ceny funduszu stóp procentowych, który opisałem w tekście „Dlaczego ceny funduszy ETF na obligacje zmieniają się dynamicznie?„, będącym podstawą przed zainwestowaniem w ETF na obligacje.

Powiedzmy, że przerobiłeś obydwa materiały, rozumiesz ich zawartość i chcesz świadomie zainwestować w zdywersyfikowany koszyk papierów dłużnych z całego świata lub tylko z wybranych regionów lub rynków. Umożliwią Ci to fundusze ETF oferujące wybór praktycznie każdego rodzaju obligacji o dowolnej walucie i profilu ryzyka, z tym że większość z nich posiada i kupuje papiery nominowane w dolarze amerykańskim lub w euro. Zejdźmy więc poziom niżej, przyglądając się typom obligacji i możliwością zainwestowania w nie w zależności od waluty, jaką chcemy posiadać w portfelu.

Jak kupić obligacje przez konto maklerskie?

Gdzieś na początku istnienia tego bloga, prawdopodobnie w komentarzach pod jednym z wpisów napisałem, że „obligacje skarbowe USA to taki lepszy, bo oprocentowany dolar”. Było to uproszczenie, którego wielokrotnie żałowałem, bo nie uwzględniało ono wielu czynników i ryzyk, których inwestor w obligacje powinien być świadomy, między innymi:

- Ryzyka emitenta, bo nawet z pozoru bezpieczny kraj może pewnego dnia zbankrutować i przestać spłacać swoje zadłużenie.

- Ryzyka wahań kursowych, bo moje słowa były prawdziwe dla obligacji detalicznych, czyli nienotowanych na giełdzie, ale nie dla tych notowanych na niej, czyli takich, których cena zmienia się z czasem w zależności od transakcji inwestorów na giełdzie.

„Oprocentowanym złotym” są zatem detaliczne obligacje skarbowe w rodzaju COI czy EDO, ale już nie ETF na TBSP, który podlega sporym wahaniom kursowym, gdy rentowność polskich obligacji się zmienia. Posiadając zwykłe polskie konto maklerskie mamy dostęp do wszystkich pośrednich możliwości inwestowania, które wymieniłem poniżej, ale większość takich kont nie daje bezpośredniej możliwości inwestowania w nie:

Będąc użytkownikiem standardowego konta maklerskiego z dostępem do giełdy polskiej i europejskich bezpośrednio kupimy tylko polskie obligacje skarbowe oraz korporacyjne z Catalyst, a pośrednio ETF lub FIZ (Fundusz Inwestycyjny Zamknięty) na większość z wyżej wymienionych klas obligacji. Wielką zaletą jest możliwość zainwestowania w obligacje notowane w różnych walutach, a dostępne w domach i biurach maklerskich ETF-y umożliwiają inwestowanie nie tylko w obligacje nominowane w USD czy EUR, ale też w GBP, a nawet w CNY, czyli w walucie chińskiej. Przyjrzyjmy się teraz konkretnym instrumentom, za pomocą których zainwestujemy w obligacje polskie i zagraniczne przez konto maklerskie.

Instrumenty obligacyjne w praktyce

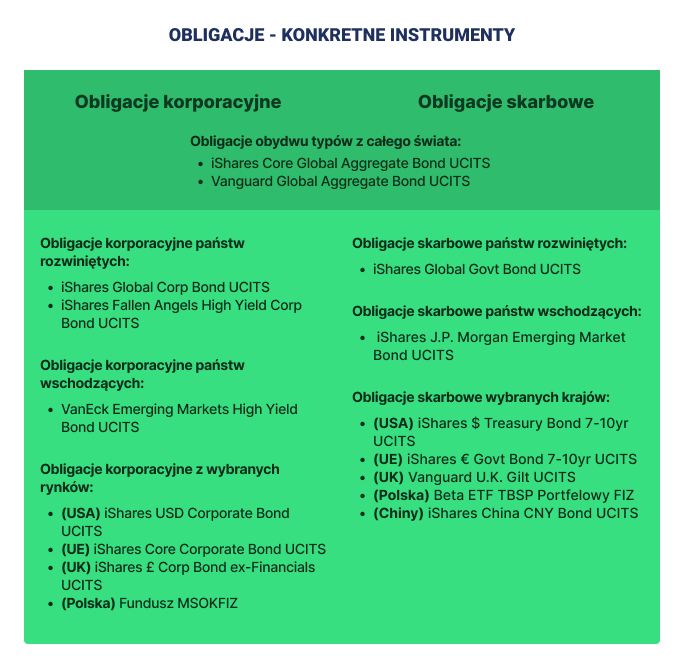

Jeśli szukasz konkretnych instrumentów finansowych do zakupu i korzystasz z konta maklerskiego w XTB, BM mBanku lub w DM BOŚ, to bardzo przydatna będzie dla Ciebie lista ETF-ów dostępnych w polskich domach maklerskich, którą na bieżąco aktualizuję. Korzystając z niej i z katalogu europejskich funduszy ETF ze strony justETF.com rozbiłem ETF-y i fundusze obligacyjne na kategorie, które tworzą swoistą mapę inwestowania w obligacje. Bardzo przydatna zarówno dla początkujących, jak i zaawansowanych inwestorów, prosto klasyfikuje wszystkie dostępne typy pośredniego inwestowania w papiery dłużne:

Zaczynając od góry, dzięki funduszom ETF mamy możliwość inwestowania w obligacje obydwu typów z całego świata, ale i wybrania tylko obligacji skarbowych lub jedynie korporacyjnych. Schodząc o poziom szczegółu niżej, możemy też prosto zainwestować w dług firm z samych Stanów Zjednoczonych, Wielkiej Brytanii lub Strefy Euro, ale raczej nie w dług firm z mniejszych krajów, których obligacje są mało płynne. Pewnie niewielu wie, że mimo braku ETF-a na polskie obligacje korporacyjne, dostępny na polskiej giełdzie jest ich agregat nazwany Michael/Ström Obligacji Korporacyjnych FIZ, który ze względu na swoje wysokie opłaty roczne i niewielką promocję nie przyjął się jeszcze w naszym kraju.

Choć zapotrzebowanie na obligacje korporacyjne jest spore, to z natury bezpieczniejsze obligacje skarbowe przyciągają wielokrotnie więcej kapitału inwestorów z całego świata, czego świadomi są zarządzający funduszami ETF, którzy zapewniają kompleksową ofertę inwestowania w takie papiery. W przypadku obligacji skarbowych możliwa jest nie tylko pośrednia inwestycja w papiery dłużne krajów rozwiniętych, ale też w zbiór długu rynków wschodzących, a także poszczególne kraje, takie jak Chiny czy Polska. W zainwestowaniu w polski dług hurtowy pomoże nam obecny w ofercie BETA ETF od niedawna fundusz Beta ETF TBSP Portfelowy FIZ, w który inwestowałbym jednak dopiero, gdy szef RPP przestanie wieszczyć kolejne podwyżki stóp procentowych na polskim złotym. Czas na omówienie mapy inwestowania w akcje, czyli w główny budulec rozsądnego portfela inwestycyjnego.

Mapa inwestowania w akcje

Pora na główną kategorię klas aktywów, bez której mapa inwestowania byłaby mocno wybrakowana, jaką są akcje spółek giełdowych. Posiadając zwykłe konto maklerskie z dostępem do nawet niewielkiej liczby giełd zagranicznych, mamy dostęp do setek funduszy ETF i często tysięcy spółek, więc naprawdę jest z czego wybierać. Temat inwestowania bezpośrednio w akcje poruszyłem w serii o akcjach, ale w tym wpisie skupimy się głównie na prostszym, pośrednim inwestowaniu w akcje z wykorzystaniem funduszy ETF. Jeśli interesują Cię ETF-y akcyjne, to warto przeczytać też wpis „W jaki ETF na akcje zainwestować? S&P 500, MSCI World czy MSCI ACWI?„, w którym przeglądam najprostsze sposoby na inwestowanie w akcje przy pomocy ETF-ów.

Jak kupić akcje przez konto maklerskie?

Podstawowym podziałem inwestycyjnym spółek jest kategoryzacja względem ich wielkości. Chcący inwestować w mikro-spółki i startupy inwestor może nie mieć łatwego życia, bo ich bezpośredni zakup może być możliwy tylko przez plaformy crowdfundingowe. Polską wersję crowdfundingu opisałem we wpisie „Polski crowdfunding udziałowy i jego ocena w 2021 roku„, w którym znajdziesz opis głównych platform umożliwiających bezpośrednie inwestowanie w akcje mikro-spółek, które nie są notowane na giełdzie. Pamiętaj jednak o ogromnym ryzyku inwestycyjnym, które wiąże się z tego rodzaju inwestycjami i o tym, że można też kupić fundusz ETF na fundusze Private Equity i Venture Capital, które pośrednio zainwestują w wiele małych firm, dywersyfikując swoje portfele i zmniejszając ryzyko takiej inwestycji.

Jednak im większa firma, tym z natury prościej w nią zainwestować, więc to, co inwestor giełdowy nazwie „małą spółką” (ang. small cap) często oznaczać będzie przedsiębiorstwo zatrudniające nawet 100 i więcej osób. Jeśli inwestor chce skupić się tylko na małych firmach notowanych w Stanach Zjednoczonych, to zrobi to, wybierając akcje z indeksu Russell 2000 lub ETF w nie inwestujący. Kraje ze strefy euro mają też swoje indeksy, m.in. STOXX Small Cap i MSCI Europe Small Cap, a polskie małe spółki znajdziemy w indeksie sWIG80, który od niedawna kupimy również w postaci ETF-a Beta sWIG80.

Jeśli startupy i małe spółki nie są w sferze Twoich zainteresowań, to droga do inwestowania w tzw. średnie (ang. mid cap) i duże (ang. large cap) spółki stoi otworem. W przypadku firm zatrudniających przynajmniej kilkuset pracowników problemem nie będzie ani bezpośredni ich zakup akcji na giełdzie, ani znalezienie funduszu ETF na indeks, w którym te się znajdują. Najprostsze jest jednak inwestowanie w największe spółki (ang. Blue Chips), które zwykle prowadzą swoje działalności od wielu lat, osiągając przy tym światową renomę, w składach indeksów zajmując zdecydowanie więcej miejsca od średnich i małych firm.

Dla inwestującego za pomocą konta maklerskiego z dostępem do europejskich giełd w zasadzie nie ma ograniczeń w rozpiętości inwestowania w akcje, co przedstawię w kolejnych akapitach tego tekstu. Jednak inwestowanie w akcje za pomocą ETF-ów bywa skomplikowane na tyle, że warto z osobna przedstawić dwie płaszczyzny podziału tych instrumentów, czyli geograficzny oraz sektorowy.

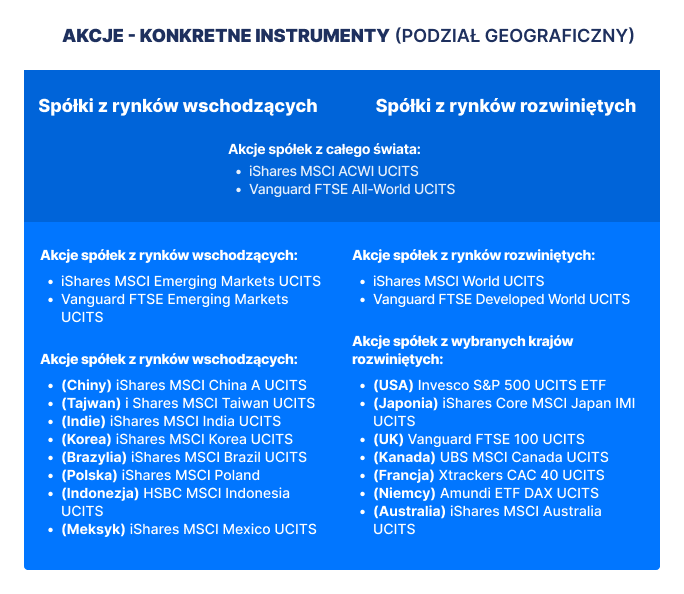

Podział geograficzny instrumentów akcyjnych

Zainteresowany inwestowaniem w ETF-y inwestor po przebrnięciu przez 6 wpisów z serii o ETF-ach i przejrzeniu ich listy, którą prowadzę, może być nieco przytłoczony ich liczbą. Dodajmy do tego fakt, że jakieś 70% z nich to fundusze ETF na akcje i mamy miks, który ciężko jest pojąć nie tylko początkującym inwestorom, ale też tym zaawansowanym, jednak mniej obytym z ETF-ami. Mapa inwestowania w akcje z podziałem geograficznym może jednak pomóc nakierować inwestora na styl inwestowania, którego szuka, oferując akcje z całego świata, z wybranych regionów lub z poszczególnych krajów:

Podstawowy podział akcyjnych funduszy ETF zaczyna się od firm z całego świata, kolejno oferując jego części w zależności od poziomu rozwinięcia, czyli rynki rozwinięte i rynki wschodzące z osobna. Schodząc poziom niżej (czego nie zaznaczyłem na diagramie) dostępne będą też same kontynenty (np. Europa, Afryka, Azja czy Ameryka Południowa) oraz akcje z poszczególnych krajów, np. z USA, Niemiec, Chin czy Japonii. Koszty roczne funduszy ETF nie zależą tak bardzo od tego, ile rynków te pokrywają, ale od tego które/jak niszowe są to rynki.

Normalne jest to, że ETF na same Stany Zjednoczone kosztuje w granicach 0,05-0,08% rocznie (czyli bardzo niewiele), a większość ETF-ów na rynki wschodzące 0,30% rocznie i więcej, dochodząc nawet do kosztów rzędu 0,60%, czy 0,70% rocznie, wynoszących niewiele mniej od funduszy aktywnych. Choć inwestowanie w poszczególne rynki, takie jak np. indyjski, koreański czy indonezyjski jest za pomocą ETF-ów możliwe, to pamiętaj, że wiąże się to ze zwiększonym ryzykiem inwestycyjnym spowodowanym skupienie na jednej walucie i jednej gospodarce, dlatego zwykle lepiej wybierać do swojego portfela fundusze inwestujące „szerzej”. Poza podziałem geograficznym warto wspomnieć o tym sektorowym, czyli tam, gdzie aktywniejsi inwestorzy poczują się jak ryby w wodzie.

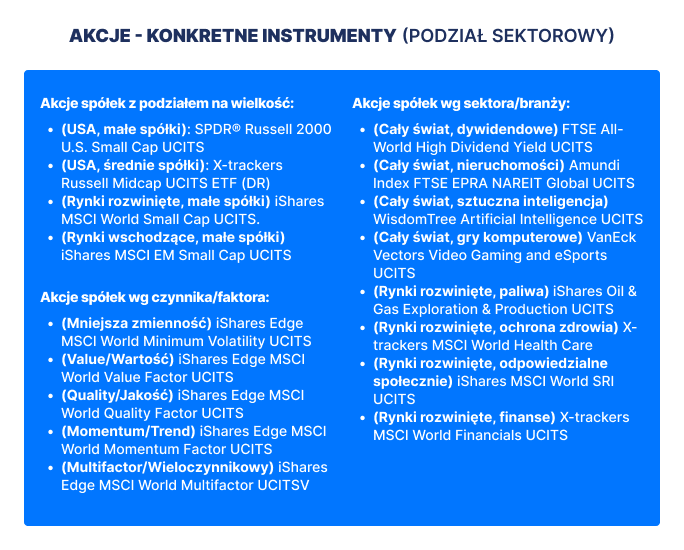

Podział sektorowy instrumentów akcyjnych

Często opacznie rozumiany, podział sektorowy to tak naprawdę 3 równoległe płaszczyzny rozróżnienia, do których należą:

- ETF-y inwestujące tylko w spółki o konkretnej wielkości, rozróżniając zwykle małe, średnie i duże spółki.

- ETF-y czynnikowe/faktorowe, które opisałem we wpisie „Faktory ETF: Value, Size, Growth, Momentum, Quality, Volatility„. Są to bardziej aktywne fundusze ETF, które selekcjonują spółki zgodnie z obraną metodą (np. tylko najbardziej rosnące lub tylko o zdrowych finansach).

- ETF-y na akcje z wybranego sektora gospodarki, czyli z wybranej branży. Jeśli chcesz kupić same spółki technologiczne lub zajmujące się finansami, to dzięki takim funduszom jest to możliwe.

Komplikacji procesowi dodaje fakt, że często spotykane są fundusze z podziałem geograficznym ORAZ sektorowym, np. „spółki finansowe z USA” lub „spółki technologiczne z Chin”, czego kompletnie nie nazwałbym już inwestowaniem pasywnym. Jak widać, portfolio funduszy ETF nie jest już kierowane wyłącznie do inwestorów pasywnych, co objawia się tym, że z czasem przybywa funduszy skoncentrowanych, w które zainwestują głównie inwestorzy aktywni. Sprawia to jednak, że początkujący inwestorzy zaczynają „kombinować” próbując pokonać rynek, często gubiąc się w wybieraniu ETF-ów. A jest w czym wybierać, bo poniżej przedstawiłem tylko niewielki wycinek oferty sektorowych funduszy ETF:

Powyższe jest jedynie częścią oferty wystawców ETF-ów, a najwięksi z nich, czyli iShares i Vanguard oferują ETF-y na kilkadziesiąt różnych sektorów gospodarki i więcej. Nie zmienia to faktu, że inwestor pasywny powinien zawsze iść od ogółu do szczegółu (jeśli w ogóle chce), rozpoczynając swoją przygodę od akcji z całego świata, więc znajomość powyższych nie przyda się raczej początkującym, jednak warto wiedzieć, w jaki sposób dzielą się ETF-y. Tym ciekawiej robi się po zgłębieniu tajników produktów ETF/ETN/ETP na mniej tradycyjne aktywa inwestycyjne, jakimi są towary i kryptowaluty, które omówimy w kolejnych akapitach.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Mapa inwestowania w towary i kryptowaluty

Pewnie niewiele osób łączy konta emerytalne IKE i IKZE z kontraktami na surowce, złotem czy Bitcoinem albo Ethereum, ale to właśnie dzięki ETF-om od pewnego czasu polski inwestor może inwestować w Bitcoina na swoim koncie emerytalnym, czego jednak raczej bym nikomu nie polecał. Jeśli śledzisz moje wypowiedzi na Twitterze i Facebooku, to na pewno wiesz, że nie uważam kryptowalut za rozsądną inwestycję w horyzoncie 30-letnim lub dłuższym, więc ten rozdział potraktuj raczej jako ciekawostkę. Osoby nieobyte z blockchain i kryptowalutami mogą się z tej części dowiedzieć, że takie aktywa kupimy także „w opakowaniach” zagranicznych ETF-ów, co dla wielu może być zaskakujące. Do sedna więc, począwszy od kwestii zakupu towarów i kryptowalut przez konto maklerskie.

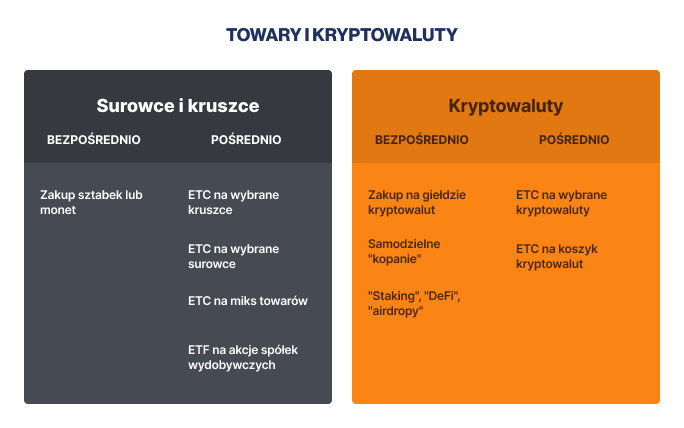

Jak kupić towary i kryptowaluty przez konto maklerskie?

W przypadku towarów bezpośredni zakup możliwy jest wyłącznie dla kruszców, które zakupić możemy w mennicy, składzie lub bezpośrednio od innych inwestorów, ale w takim wypadku przyda nam się bezpieczne miejsce do ich przechowywania. Surowce w rodzaju ropy czy gazu ziemnego są możliwe do zakupu poprzez kontrakty futures, czyli derywaty, ale z uwagi na ich wygasanie (zwykle co kilka miesięcy) nie są atrakcyjne dla inwestora długoterminowego.

I właśnie z tego powodu kilka lat temu zaczęto tworzyć też fundusze ETC (ang. Exchange-Traded Commodity), czyli po polsku „towary notowane na giełdzie”, dzięki którym możemy kupić instrument poruszający się jak cena danego towaru. W ofercie wystawców ETF-ów znajdują się ETC na kruszce, takie jak złoto, srebro i platyna, ale też na surowce typu ropa naftowa, pszenica czy kakao. Osobom, dla których wybieranie poszczególnych surowców jest zbyt skomplikowane wystawcy funduszy ETC oferują też „jeden fundusz na miks surowców”, który przedstawię w kolejnym akapicie.

Jeśli o kryptowaluty (czyli „waluty wirtualne”) chodzi, to bezpośrednich sposobów ich pozyskania jest zdecydowanie więcej niż tych pośrednich, ale nie będę się w to zgłębiał w tym wpisie. Interesuje mnie bardziej to, że od kilku kwartałów zarządzający funduszami ETF dynamicznie wzbogacają swoje oferty dotyczące kryptowalut, co rusz dodając fundusze na takie aktywa. W obecnej chwili jest ich dość mało, ale trzymanie Bitcoina na koncie emerytalnym IKE stało się możliwe właśnie dzięki tym kilku produktom, o których prawdopodobnie nie wie duża część odwiedzających mój blog. Przejdźmy więc do szczegółów oferty dotyczącej pośredniego inwestowania w towary i kryptowaluty.

ETN, ETC i ETF na towary i kryptowaluty

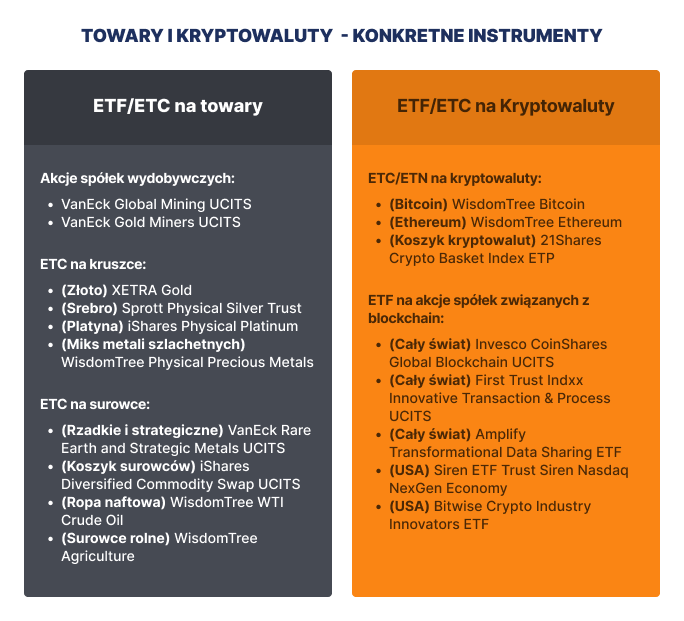

Zacznijmy od tego, że nie trzeba kupować ETC na surowce, gdy dostępne są też ETF-y na spółki, które te surowce wydobywają. Ich ceny poruszają się w sposób dość zsynchronizowany z cenami surowców, a często dzięki dywersyfikacji ich biznesów możemy uzyskać produkt mniej zmienny od czystej ceny towaru. W drugiej linii mamy ETC na kruszce, dzięki którym możemy kupić złoto czy srebro w formie „papierowej” przez swoje konto maklerskie. Dzięki ETF-owi WisdomTree Physical Precious Metals możemy też kupić miks metali szlachetnych w ramach jednego funduszu (tak dla wygody).

Oferta surowcowa wydaje mi się jeszcze bogatsza od tej dotyczącej kruszców, ale pamiętajcie, że takie fundusze nie mają możliwości fizycznego zakupu aktywów „pod spodem”, więc zamiast tego korzystają z kontraktów, czyli derywatów na surowce. Zmniejsza to ich bezpieczeństwo oraz winduje koszty (efekt Contango), ponieważ kontrakty co jakiś czas wygasają i fundusze muszą ponosić koszty ich odnawiania. Również w przypadku surowców możemy kupić agregat, czyli zbiór wszystkich głównych ich klas w postaci np. funduszu iShares Diversified Commodity Swap UCITS.

Nie gorzej jest z ofertą dotyczącą kryptowalut, dzięki której od niedawna osoby nieobyte z bezpośrednim kupowaniem lub wydobywaniem kryptowalut mogą kupić je pośrednio za pomocą notowanych na giełdzie ETN/ETC. Choć oferta zakupu kryptowalut przez fundusze ETF-o-podobne jest dość uboga, więc zwykle kupimy tak tylko dwie główne waluty (Bitcoin i Ethereum), to 21Shares Crypto Basket Index ETP umożliwia inwestowanie w nieco szerszy „indeks kryptowalut”.

Jeśli jesteśmy fanami technologii blockchain, to zamiast ETN na kryptowaluty, możemy kupić też spółki, które działają w obszarze blockchain z zastrzeżeniem, że nie zawsze będą się one poruszać podobnie do kryptowalut. Inwestorzy giełdowi mają także możliwość bezpośredniego zainwestowania w giełdy kryptowalut, bo z czasem coraz większa ich liczba (np. Coinbase, ticker: NASDAQ:COIN) wchodzi na giełdę, a ceny ich akcji są w oczywisty sposób skorelowane z cenami samych kryptowalut. Na tym możemy zakończyć wpis, bo mapa inwestowania jest już zapełniona wszystkimi najważniejszymi aktywami wraz z przykładami konkretnych funduszy, za pomocą których można je kupić przez zwykłe konto maklerskie.

Podsumowanie

Wpis, który właśnie kończysz czytać, miał należeć do krótszych tekstów w rodzaju „drogowskazu” dla pogubionych w gąszczu funduszy ETF inwestorów. Nie traktuje on jednak tylko o ETF-ach, bo wspomniałem też o możliwościach bezpośredniego nabywania instrumentów finansowych z każdej kategorii. Słowem podsumowania napisałbym, że żyjemy w ciekawych czasach, w których bezproblemowo można dorzucić nawet kontrakty na ropę czy bitcoina do swojego IKE czy IKZE, o czym jeszcze kilka lat temu można było tylko pomarzyć.

Inna sprawa to pytanie, czy chcemy mieć na kontach maklerskich tak niepopularne aktywa, ale poszukiwanie odpowiedzi na nie chciałbym pozostawić tworzącym swoje strategie inwestorom. Dobrym kolejnym krokiem na ścieżce inwestowania będzie przeczytanie wpisu o rozsądnym i mało czasochłonnym inwestowaniu, zatytułowanego „Proste inwestowanie pasywne – najlepsze portfele dla zabieganych„, od którego sugerowałbym wychodzić w tworzeniu długoterminowej strategii inwestycyjnej. A jeśli wolisz skomplikować swoje życie, to mapa inwestowania powinna Ci w tym wystarczająco pomóc :).

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.