Inwestując na GPW masz dostęp do jedynie 0,13% światowych spółek giełdowych.

Witaj w ostatnim artykule w ramach cyklu „Inwestycyjny wstęp”! Obiecuję, że cykl ten zakończymy z przytupem, a czytając ten tekst poznasz światowe rynki finansowe z zupełnie nowej strony. Lokalni inwestorzy są zwykle mocno skoncentrowani na swojej rodzimej giełdzie (to zjawisko ma nawet nazwę: home bias), ale prawdziwie świadomy inwestor powinien poznać wszystkie swoje możliwości inwestycyjne, również te poza krajem, w którym rezyduje. Wyłączając polską Giełdę Papierów Wartościowych na świecie działa jeszcze 254 rynków finansowych. To wysoka liczba, biorąc pod uwagę istnienie tylko 195 krajów, ale nie każde państwo ma swoją giełdę, a inne mają ich po kilka lub nawet kilkanaście (przodują USA z 18 i Japonia z „jedynie” 12).

Według Investopedii na wszystkich światowych giełdach notowane są akcje ponad 630 000 spółek. Choć wspomniana liczba jest tylko szacunkiem, wiemy, że inwestując w Polsce, możesz nabyć akcje odpowiednio 445 spółek z GPW oraz kolejnych 378 z NewConnect. Jeśli zatem ograniczasz się do warszawskiej GPW, weźmiesz udział w maksymalnie 0,13% części festiwalu kapitalizmu pod względem liczby spółek. Równie ciekawie jest, gdy porównujemy łączną wartość spółek notowanych w Polsce, która, gdy to piszę, wynosi około 830 mld złotych, do ogółu spółek notowanych na światowych rynkach finansowych. Wartość wszystkich spółek notowanych na świecie wynosi około 380 bln (czyli 380 000 mld) złotych. Polskie spółki odpowiadają więc za 0,22% wartości światowych rynków, a więc są statystycznie większe od typowej spółki notowanej na świecie. Przejdźmy do porównania światowych giełd i analizy czym są i co zawierają indeksy globalne.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Ile jest giełd na świecie i jak duże pod względem kapitalizacji są największe z nich.

- Ile akcji różnych firm jest notowanych na wszystkich światowych parkietach.

- Co zawierają w sobie indeksy MSCI World i MSCI Emerging Markets.

- Jak relatywnie małym rynkiem w perspektywie światowej jest polska GPW i dlaczego warto inwestować również za granicą.

Powiązane wpisy

- Inwestycyjny wstęp (1/6) – spekulacja, a inwestowanie

- Inwestycyjny wstęp (2/6) – inwestowanie aktywne i pasywne

- Inwestycyjny wstęp (3/6) – Jak założyć rachunek maklerski?

- Inwestycyjny wstęp (4/6) – Jak składać zlecenia na giełdzie?

- Inwestycyjny wstęp (5/6) – Metody analizy papierów wartościowych

- Akcje (9/10) – Jak inwestować w spółki zagraniczne?

- Gdzie przechowywane są papiery wartościowe? Zawieranie transakcji na giełdzie

Które giełdy są największe na świecie?

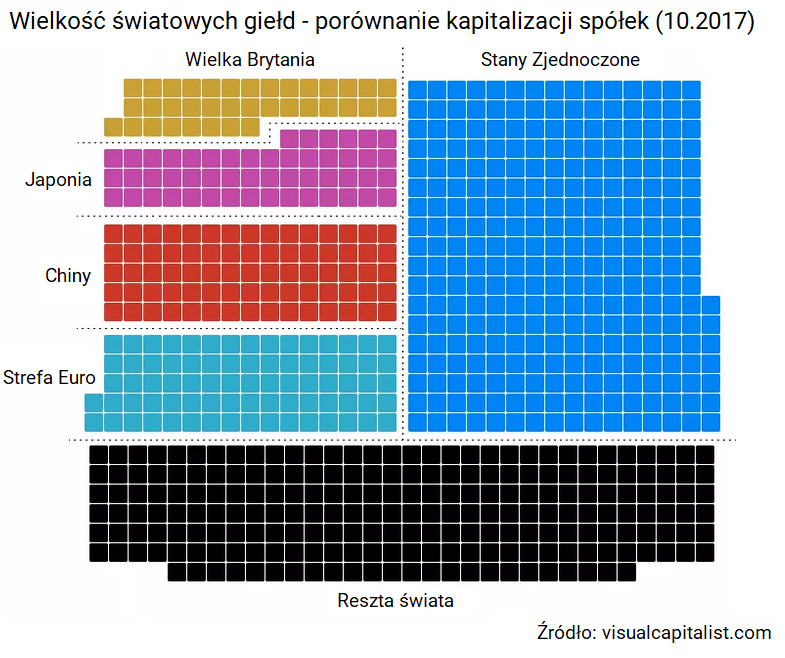

W zależności od chwili badania, w latach 2018-2020 spółki notowane na giełdach w Stanach Zjednoczonych odpowiadały za pomiędzy 40%, a 50% wartości wszystkich publicznych spółek akcyjnych na świecie. Na kolejnych dwóch miejscach znajdują się odpowiednio Chiny z Japonią, które od lat stale konkurują o drugą lokatę. Szokujące może wydać Ci się to, że kapitalizacja (wartość giełdowa) spółek z USA, Chin i Japonii odpowiada za blisko 60% wartości wszystkich firm, których akcje można kupić na światowych rynkach finansowych. Bardzo dobrze ukazuje to poniższa infografika:

Skoro układ sił na światowych giełdach jest taki, a nie inny to, co tak naprawdę zawiera w sobie indeks globalny? Zaraz przekonasz się, że używany w wielu porównaniach światowy indeks spółek MSCI World jest o wiele mniej globalny, niż mogłaby świadczyć o nim jego nazwa.

Co zawiera w sobie globalny indeks MSCI World?

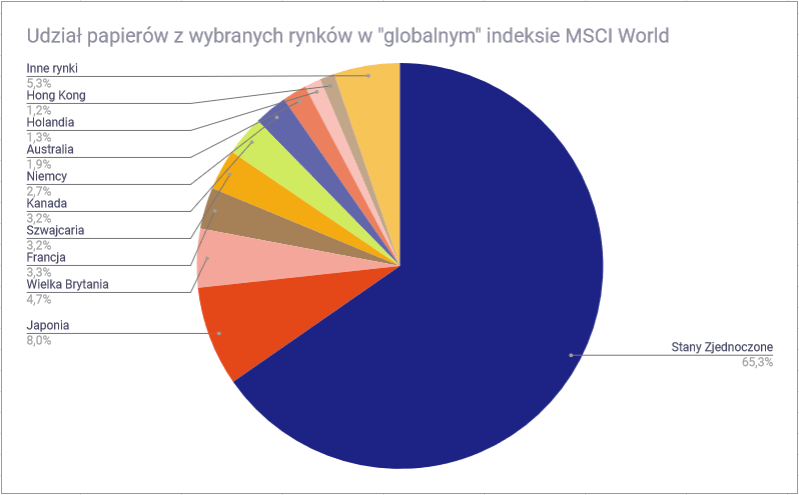

Przyjmijmy, że zainspirowany wpisem „Jak prosto zainwestować pierwsze pieniądze?” właśnie postanowiłeś zacząć swoją przygodę z inwestowaniem. Skoro pracujesz w Polsce i zarabiasz w złotych to rozsądnym wydaje Ci się zainwestowanie przynajmniej części swoich środków w firmy zagraniczne (w końcu nikt nie chce trzymać wszystkich jaj w jednym koszyku). Uruchamiasz wyszukiwarkę i znajdujesz fundusz iShares MSCI World ETF, który z nazwy brzmi tak, jakby inwestował na całym świecie. „Z nazwy” ponieważ w rzeczywistości podąża on za indeksem MSCI World, który zawiera… głównie spółki ze Stanów Zjednoczonych, zresztą sam zobacz:

Czy to możliwe, że firma tak duża i znana jak MSCI, będąca częścią korporacji Morgan Stanley pomyliłaby się tak bardzo? Otóż nie, wystarczy przeczytać opis funduszu, a wątpliwości rozwieją się bardzo szybko. Indeks MSCI World zawiera bowiem tylko akcje z „rynków rozwiniętych”, a że wiele światowych giełd jest obecnie klasyfikowane jako „wschodzące” (ang. „emerging markets”) to indeks ten niestety ich nie obejmie. Bystry inwestor szybko zauważy, że prawdziwy indeks światowy będzie musiał odtworzyć za pomocą przynajmniej jeszcze jednego funduszu. Warto wiedzieć, że indeks MSCI World posiada też swoje modyfikacje czynnikowe/faktorowe, które szczegółowo opisałem we wpisie „Faktory ETF: Value, Size, Growth, Momentum, Quality, Volatility„.

Podobną dominację Stanów Zjednoczonych obserwujemy we wielu indeksach branżowych, np. indeksie NAREIT, gromadzącym spółki wynajmu nieruchomości REIT. Opisałem ten fenomen w pierwszej części cyklu o REIT-ach, czyli „REIT (1/5) – Czym są fundusze nieruchomości REIT i co je odróżnia od innych spółek?„, której lekturę serdecznie Ci polecam. Przejdźmy do omówienia rynków wschodzących i indeksu, w którym znajdziesz spółki z krajów klasyfikowanych jako „wschodzące”.

W którym indeksie giełdowym znajdziesz największe rynki wschodzące?

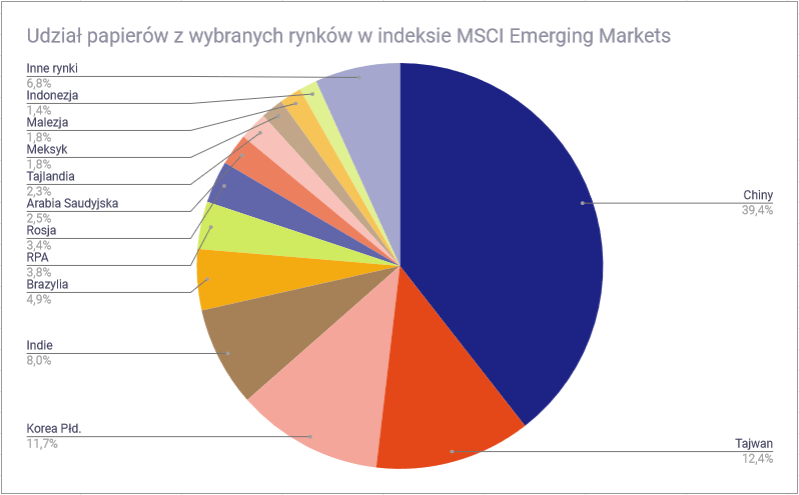

Pragnący posiąść prawdziwie globalną ekspozycję inwestor natknie się w końcu na indeks MSCI Emerging Markets, który niejako „dopełnia” indeks MSCI World z poprzedniego paragrafu. Do składowych MSCI World należą wszystkie większe gospodarki, których zabrakło w tym pierwszym funduszu, a konkretnie:

Analogicznie do poprzedniego indeksu, także ten zainspirował fundusze inwestycyjne do odtwarzania jego składu. Jednym z nich jest fundusz ETF iShares MSCI Emerging Markets, o którym przeczytasz tutaj. Szukający prawdziwie globalnej ekspozycji inwestor powinien więc kupić obydwa fundusze w proporcji około 70%/30% odpowiednio dla MSCI World i MSCI Emerging Markets. O funduszach indeksowych przeczytasz w cyklu o ETF, który zaczyna się od „ETF (1/6) – Co to są fundusze ETF i dlaczego warto w nie inwestować?„. Konkretne informacje o doborze odpowiedniego instrumentu ETF zawarłem zaś w drugiej części cyklu, czyli „ETF (2/6) – Jak wybrać ETF? Narzędzia do znajdowania i oceny ETF-ów„, do której lektury Cię również zachęcam. Odstawmy na chwilę „światowe” fundusze i zróbmy mały zoom na największe giełdy świata oraz to jak na ich tle wygląda giełda polska. O tym, przez jakie konto możesz nabyć taki fundusz indeksowy przeczytasz we wpisie „ETF (3/6) – Jak kupić ETF? Porównanie ofert, kont i możliwości„.

Porównanie wielkości rynków finansowych

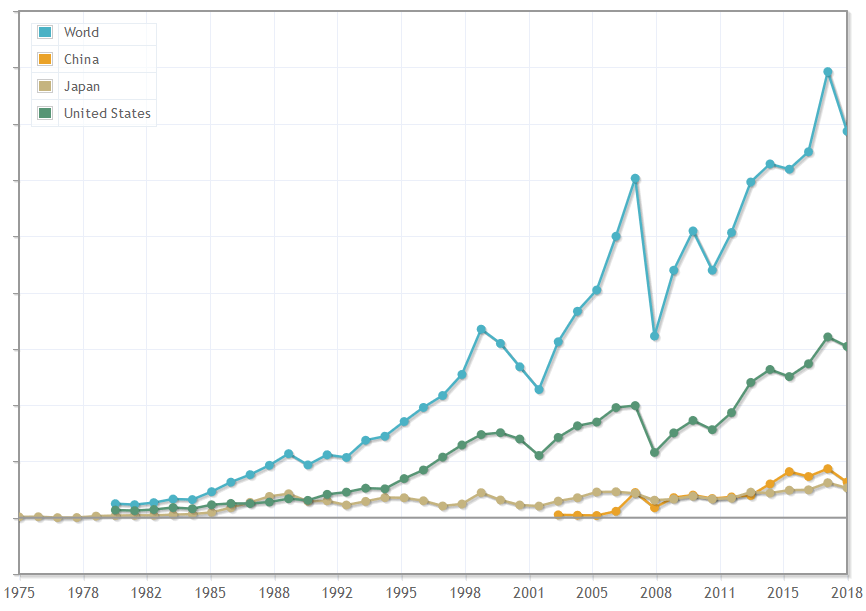

W kolejnych kilku paragrafach pokażę Ci, jak w ciągu ostatnich pięćdziesięciu lat zmieniała się wartość wybranych rynków finansowych wobec siebie. Pamiętaj, że wzrost kapitalizacji spowodowany jest nie tylko wzrostem firm notowanych na parkietach, ale głównie napływem nowych firm, które wraz ze wzrostem dojrzałości stają się zwykle spółkami akcyjnymi. Z tego powodu weź poprawkę na dynamiczny wzrost skali niektórych rynków wobec innych, bo często oznacza on początki giełdy w danym kraju, a nie świetną koniunkturę w nim występującą.

Jak wiele warte są trzy największe światowe rynki finansowe?

Z wykresów, które Ci zaraz przedstawię, celowo usunąłem skalę na osi Y. Ten celowy zabieg ma za zadanie ułatwić Ci skupienie na porównaniu wielkości giełd, a nie na rozmiarach każdej z nich. Zainteresowanych liczbami odsyłam do źródła danych, a my zaczynamy od porównania sumy wielkości światowych giełd do jej trzech największych składowych, czyli USA, Chin i Japonii:

Te trzy rynki to jedyne giełdy dobrze widoczne na wykresie porównawczym z całkowitą światową kapitalizacją giełd („World”). Po przebiegu doskonale widać, że zwłaszcza w latach dziewięćdziesiątych rynek USA często przekraczał 50% wartości wszystkich akcji notowanych na świecie. W ciągu ostatniej dekady ta wartość zbliża się do 40%, nieco ustępując miejsca innym giełdom, ale mimo to Chiny i Japonia to liliputy przy Stanach Zjednoczonych. Warto tutaj zwrócić uwagę jak rynek chiński, mimo że znajduje się w indeksie rynków wschodzących, dekadę temu wyprzedził rynek japoński pod względem kapitalizacji. Zobaczmy teraz, jak prezentują się potęgi europejskie wobec trzeciej giełdy świata, czyli Japonii.

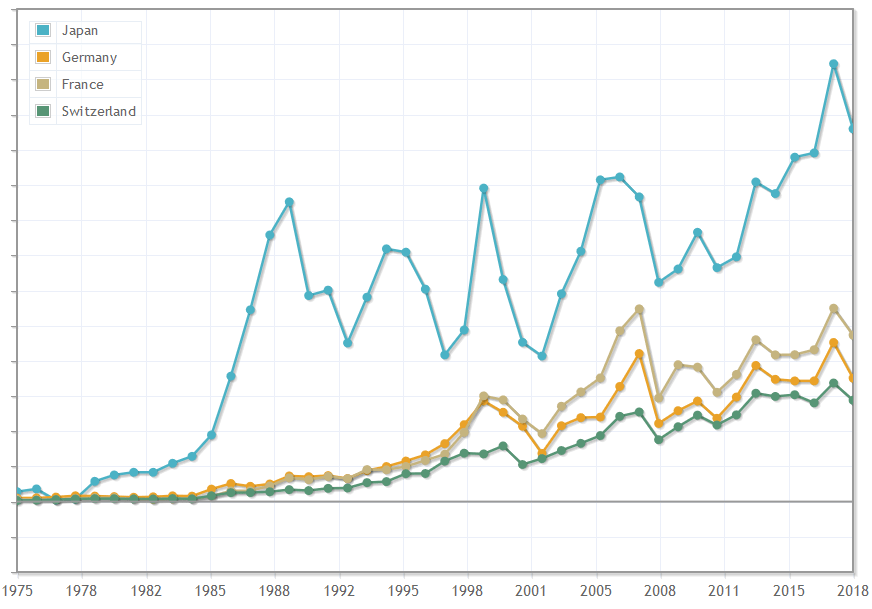

Jak duże są giełdy europejskie wobec trzeciej giełdy świata, czyli Japonii?

Rzuć okiem raz jeszcze na wykres z paragrafu powyżej i przypomnij sobie, jak malutka w stosunku dwóch większych giełd wydaje się Japonia. Mając to w pamięci, zobacz, jak kolosalna jest giełda japońska wobec europejskich potęg, czyli Niemiec, Francji i Szwajcarii:

Tych, którzy myśleli, że inwestując tylko w spółki europejskie, mogą mieć sporą dywersyfikację i znajdują się na „światowych giełdach” mogło spotkać małe rozczarowanie. Choć trzy europejskie giganty to stale liczące się rynki finansowe to w porównaniu z Chinami i Japonią (a już w ogóle z USA) są one mało znaczące. Z drugiej strony „globalny” indeks MSCI World zawiera sumarycznie aż 9,2% akcji z tych trzech gospodarek. Czy polska Giełda Papierów Wartościowych z Warszawy byłaby w ogóle widoczna w takim zestawieniu?

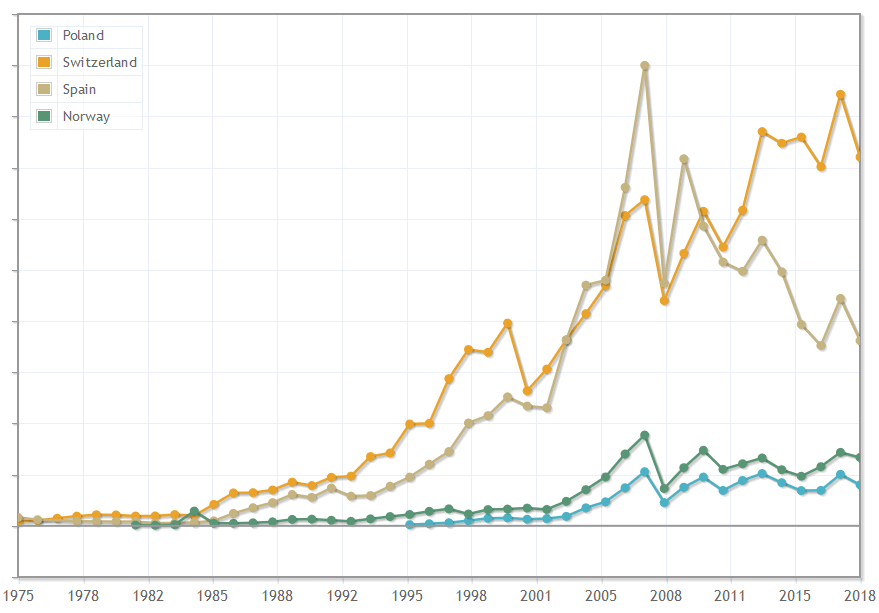

Jak duża jest GPW wobec większych giełd Europy Zachodniej?

Schodząc poziom niżej, pozostawiłem Szwajcarię, czyli czwartą pod względem kapitalizacji giełdę Europy z rynkami mniejszymi, ale stale większymi od Polski. W tej części zestawienia zobaczysz pogrążony w depresji rynek hiszpański, który jeszcze parę lat temu wygrywał ze szwajcarskim, a także mniejszą giełdę norweską:

Będąca w mocnym trendzie spadkowym giełda hiszpańska wydaje się gigantyczna w porównaniu z naszym rynkiem. Giełdą o zbliżonej wielkości jest Norwegia, która w czasie kryzysu 2008 bardzo zbliżyła się kapitalizacją do warszawskiej GPW. Między Szwajcarią a Polską jest przepaść, więc wygląda na to, że nasz rynek finansowy ma co nadrabiać. Czy polską giełdę można uznać za giganta przynajmniej w skali regionalnej?

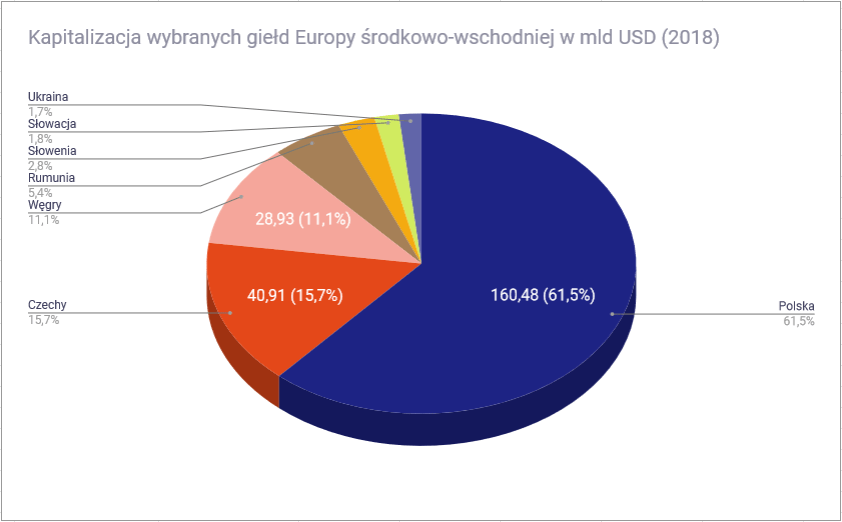

Czy GPW wyróżnia się na tle giełd regionu Europy Środkowo-Wschodniej?

W Europie środkowej GPW jest zdecydowanie dominującym rynkiem. Nie dziwi więc inicjatywa stworzenia indeksu największych spółek z państw Europy Środkowo-Wschodniej CEEPlus, z którą w 2019 r. wyszła polska GPW. Mimo miniaturowej wielkości w porównaniu do giełd Europy Zachodniej polska giełda ma się czym poszczycić wśród swoich lokalnych braci i sióstr:

Jak często w życiu – punkt widzenia zależy od punktu siedzenia, a w tym przypadku od punktu, z którego obserwujemy światowe giełdy. Choć dla obywateli krajów rozwiniętych nasz rynek może być ciekawym i egzotycznym miejscem do obserwacji, dla osób z krajów byłego bloku wschodniego może stać się docelowym rynkiem do inwestowania. Byłoby naprawdę świetnie, gdyby zarząd polskiej Giełdy Papierów Wartościowych przeznaczył większą część zysku na promocję zagraniczną i prawne umożliwienie inwestorom zza granicy proste inwestowanie na naszym rynku. Zwłaszcza że sytuacja lokalnej dominacji nie będzie trwała wiecznie, a popyt krajowy jest mocno ograniczony. Na koniec zbudujemy sobie top 5 giełd każdego z dominujących giełdowych kontynentów, czyli Ameryki, Europy i Azji.

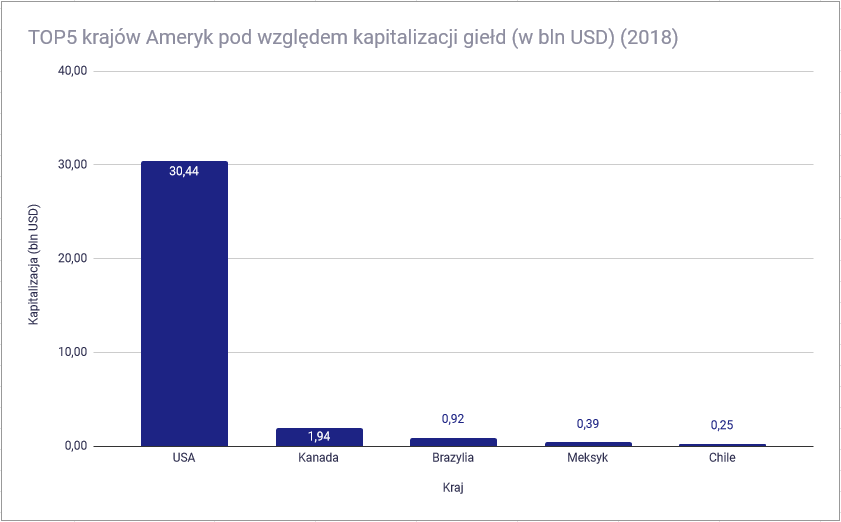

Giełdowe TOP 5 krajów Ameryki

Ciężko się liczyć, będąc w tej samej grupie ze Stanami Zjednoczonymi. Zwłaszcza że z piątki najmocniejszych pod względem wielkości giełd krajów trzech Ameryk, poza Stanami, tylko Kanada mieści się w klasyfikacji „rynków rozwiniętych”. Zobacz, jak dobitna jest dominacja spółek giełdowych z Ameryki Północnej nad Ameryką Środkową i Południową:

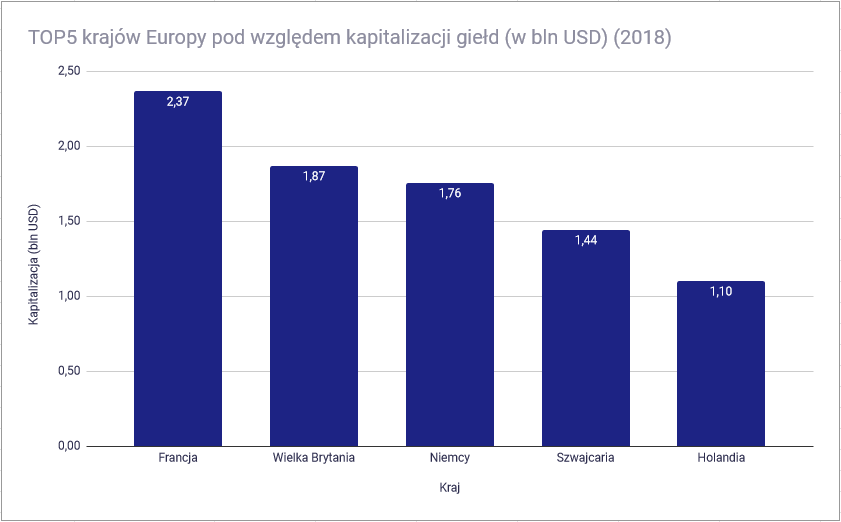

Giełdowe TOP 5 krajów Europy

W Europie, jak na Europę przystało, sytuacja przedstawia się o wiele równiej. Spółki z Francji górują pod względem kapitalizacji nad Wielką Brytanią i Niemcami. Zaskakująco dobrze wypada Szwajcaria i Holandia, które – choć są małymi państwami – posiadają wiele znanych marek i ogromnych korporacji, mieszczących się właśnie na ich terenie.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

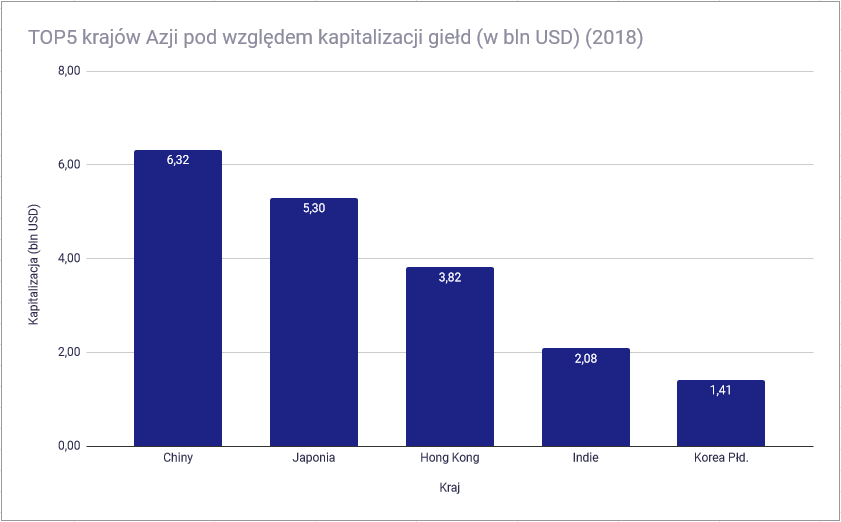

Giełdowe TOP 5 krajów Azji

Azja, jak zaraz się przekonasz, jest jedynym kontynentem, który pod względem kapitalizacji spółek w swoim TOP 5 przynajmniej próbuje zagrozić pozycji Stanów Zjednoczonych. Chociaż per capita rynki chiński i indyjski są wręcz mikroskopijne, to ich dynamiczny wzrost w ostatnich latach zwiastuje przerwanie dominacji giełdowej USA w ciągu najbliższych dekad. Szokująco wysoką kapitalizację spółek notowanych w Hongkongu tłumaczy fakt, że wiele chińskich korporacji zdecydowało się na listing w tym liberalnym przyczółku czerwonego giganta.

Podsumowanie

Doszliśmy właśnie do końca (zaskakująco statystycznego) wpisu o światowych giełdach, a zarazem finału serii „Inwestycyjny wstęp” na moim blogu. Gdy przyglądam się wszystkim sześciu częściom, myślę, że osiągną one planowany efekt, czyli wprowadzą Cię w prosty sposób w świat inwestowania. Jak widzisz po tym, co właśnie przeczytałeś: światowe rynki finansowe nie są tak światowe, jak nam się wydaje i dopóki giełdy z USA będą odpowiadały za prawie 60% kapitalizacji globu, to równie dobrze inwestor może koncentrować się tylko na tamtym regionie.

Dobrą kontynuacją serii „Inwestycyjny wstęp” będą wpisy z listy ze strony „Zacznij tutaj„, które pomogą Ci wybrać Twój własny styl inwestowania i ścieżkę, którą podążysz. Nie zapomnij polubić mojej strony na Facebooku i zostawić komentarza pod wpisem, jeśli Cię zaciekawił, podobał się lub jeśli masz jakieś pytania dotyczące giełd.

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.