Wcześniejsza emerytura przy średniej lub minimalnej krajowej? To możliwe.

Niezależność finansowa to temat, który wzbudza duże zainteresowanie, a co za tym idzie, również liczne kontrowersje. W komentarzach pod moimi poprzednimi wpisami o ruchu FIRE (wszystkie je znajdziesz po tagu fire) znalazło się wiele uwag i wątpliwości dotyczących sposobu, w jaki opisuję kwestię dążenia do finansowej niezależności. Zarzuty zwykle dotyczyły tego, że opisuję FIRE wyłącznie z perspektywy osoby o wyższych niż przeciętne zarobkach, która nie rozumie, w jakiej sytuacji materialnej znajduje się większość naszych rodaków.

Tak powstał pomysł na wpis, w którym zbadam, czy finansowa niezależność przy polskich zarobkach jest możliwa do osiągnięcia, przy czym obiecuję, że będę korzystał ze statystyk wysokiej jakości, a nie z „danych bez źródła” w rodzaju „słyszałem, że kuzyn kolegi zarabia […]”. Poza suchą teorią i przedstawieniem danych statystycznych znajdziesz tu sporo symulacji i praktycznego ich użycia w kontekście osoby zarabiającej przeciętnie oraz poniżej przeciętnie i dążącej do finansowej niezależności. Podobnie, jak w przypadku każdego artykułu tworzonego na mój blog o oszczędzaniu, w dalszej części tego wpisu przedstawię wyczerpujące i rzetelne informacje zrozumiałym językiem, tak aby każdy czytelnik mógł wyciągnąć z niego, jak najwięcej.

Uwagi, które otrzymałem pod poprzednimi wpisami, nie kończyły się jednak na przedstawianiu FIRE wyłącznie z perspektywy osoby o raczej wysokich zarobkach. Druga z nich dotyczyła pisania jedynie z perspektywy singla, a nie z kilkuosobowego gospodarstwa domowego. Postanowiłem to dzisiaj „naprawić”, wcielając się w członka jednej z kilku rodzin, w tym jednej zarabiającej dwie minimalne krajowe, kolejnej, zarabiającej dwie mediany oraz ostatniej z zarobkami w wysokości dwóch średnich krajowych. Spróbuję tym wpisem poszukać odpowiedzi na pytanie, czy przy polskich zarobkach niezależność finansowa jest realnym celem. Jeśli okaże się, że tak, to postaram się wyjaśnić, jak osiągnąć wolność finansową – jakie umiejętności będzie trzeba opanować i jak wiele dyscypliny oraz samozaparcia wykazać, by do niej dojść.

Bardzo lubię powiedzenie „nie ma kwoty, której nie dałoby się wydać” i będzie to myśl przewodnia wpisu, który właśnie czytasz. Znam wiele osób, które mimo bardzo wysokich wynagrodzeń, przez lata nie odłożyły ani złotego oraz innych, które „poduszką finansową” nazywają równowartość swoich tygodniowych wydatków. Często nie zdają one sobie sprawy z tego, czym jest niezależność finansowa, a definicja tego pojęcia, niewiele je interesuje.

Osoby, których losy opisałem w tym tekście, nie są ani superbohaterami, ani mistrzami inwestowania. Nie dostaną oni nic w spadku ani nie wygrają na loterii, a do przedstawienia ich finansowych życiorysów podejdę najuczciwiej, jak potrafię. Dodatkowo spojrzę na problem, jakim jest niezależność finansowa, z perspektywy gospodarstwa domowego z dziećmi, a nie „wiecznych singli”, którzy nie muszą martwić się wydatkami na dzieci.

Aby nadać temu artykułowi należytego kontekstu, zacznijmy od zdefiniowania, czym właściwie są „polskie zarobki”. Aha, jeśli spodoba Ci się wpis i zechcesz wykonać podobną symulację dla siebie lub swojej rodziny, to skorzystaj z udostępnionego przeze mnie arkusza Google z kalkulatorem wolności finansowej.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Ile zarabiają i ile wydają polskie rodziny w ciągu miesiąca.

- Czy para zarabiająca dwie minimalne krajowe i mająca na utrzymaniu dwójkę dzieci może osiągnąć wolność finansową.

- Czy para zarabiająca „dwie mediany wynagrodzeń” i mająca na utrzymaniu dwójkę dzieci może osiągnąć niezależność finansową.

- Czy para zarabiająca dwie średnie krajowe i mająca na utrzymaniu dwójkę dzieci może osiągnąć wolność finansową.

- Jak umożliwić lub ułatwić sobie dojście do finansowej niezależności w polskich warunkach. Na czym się skupić, a czego unikać.

Powiązane wpisy

- Lepiej zwiększać zarobki czy uczyć się inwestować?

- Twoja emerytura (5/5) – Jak przejść na emeryturę kilka lat wcześniej?

- Jak osiągnąć niezależność finansową dzięki zwykłej pracy i inwestowaniu?

- Jak zaplanować swoją wolność finansową? Mój plan sprzed lat

- Etapy osiągania wolności finansowej. Na którym z nich jesteś?

- Dlaczego odkładam 70% z każdej wypłaty? Ruch FIRE

- Ile zarabia przeciętny Polak?

- Ile oszczędza przeciętny Polak?

- Co znaczy być bogatym w Polsce? Zarobki i majątek

- Zarabiaj dużo, wydawaj mało, czyli geoarbitraż w drodze do FIRE

- Dlaczego Polacy nie inwestują? Fałszywe przekonania o inwestowaniu

- Jak szybko możesz osiągnąć wolność finansową? Przyspiesz swoje FIRE

Przydatne linki

Zdefiniujmy "polskie zarobki"

Aby upewnić się, że obliczenia w tym wpisie będą tak realistyczne, jak to tylko możliwe, skorzystam tu z rządowych źródeł statystycznych i ustaw, a nie „opowieści znajomych”, czy zwierzeń internautów z forów internetowych. Podstawą obliczeń będą dla mnie zatem następujące dane i wskaźniki dla 2020 roku:

- Minimalna krajowa, na której będzie bazować przypadek skrajny.

- Mediana wynagrodzenia, czyli stawka miesięczna, którą zarabia przeciętny (środkowy) Polak.

- Średnia krajowa, czyli kwota, powyżej której (w zależności od źródła) w 2020 roku zarabia tylko około 35-40% pracujących w Polsce.

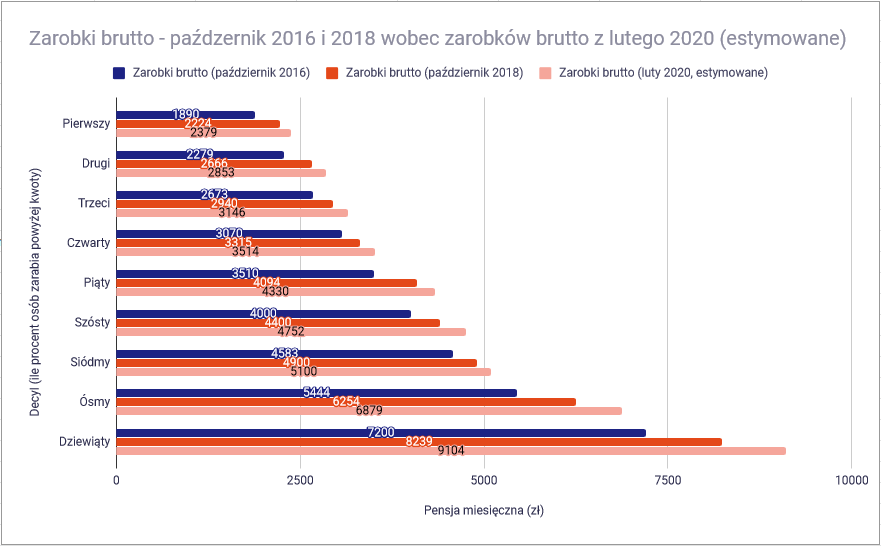

Dlaczego akurat te 3 kwoty, a nie żadne inne, arbitralnie narzucone liczby? Po pierwsze: wpis ten dotyczył będzie przeciętnego mieszkańca Polski, a nie eksperta z IT, prawnika, ani lekarza. Po drugie: wszystkie trzy liczby można stosunkowo łatwo znaleźć i stosować je w sposób niepodważalny, czyli tak, by móc stworzyć z nich porządne opracowanie. Wszystkie dane z tego rozdziału oprę na poniższej grafice, którą znajdziesz też w jednym ze starszych wpisów na moim blogu, a konkretnie w tekście „Ile zarabia przeciętny Polak?„:

Na powyższej grafice przestawiłem strukturę wynagrodzeń w polskiej gospodarce w lutym 2020 roku (na podstawie własnych estymacji, ale bazując na raportach GUS z 2016 i 2018 roku). Przejdźmy do ustalenia wysokości minimalnej krajowej z zeszłego roku.

Minimalna krajowa w roku 2020

Zacznijmy od płacy minimalnej, bo to jej ustalenie będzie zdecydowanie najprostsze. Została ona przez ustawodawcę zdefiniowana jako 2600 złotych brutto miesięcznie, a więc 1920 zł netto („na rękę”) miesięcznie. Jeśli zarabiasz minimalną krajową to pracodawca „płaci” za Ciebie 3130 zł, z czego 39% inkasuje państwo, a 61%, czyli 1920 zł zostaje w Twojej kieszeni. Już na wstępie zaznaczę, że przy takich zarobkach będzie bardzo ciężko nawet pomyśleć o niezależności finansowej, a już w ogóle ją rozsądnie zaplanować. Nie mówiąc o jej osiągnięciu, które będzie okupione tytaniczną pracą, żelazną dyscypliną i nadejdzie bardzo późno w życiu człowieka. Tym niemniej warto spróbować przeprowadzić symulację dla takiej osoby (a właściwie dla rodziny, która zarabia dwie minimalne krajowe) jako dla absolutnego minimum, jakie powinno się rozważać w kontekście wstąpienia na ścieżkę do finansowej niezależności.

Ile zarabia przeciętny Polak? Mediana

Zauważyłem, że często mylimy średnią krajową z tym, ile zarabia przeciętny Polak. Umiejętność rozróżnienia obu tych pojęć jest istotna, gdy chcemy się dowiedzieć, jak osiągnąć niezależność finansową. W tym przypadku interesuje nas mediana zarobków, która zgodnie z moimi obliczeniami ze wpisu „Ile zarabia przeciętny Polak?” wynosi obecnie około 4330 zł brutto miesięcznie. Oznacza to zarabianie przez taką osobę równowartości 3140 zł netto w ciągu miesiąca. Przeciętny pracownik w Polsce „gubi” po drodze 40% tego, co de facto płaci za niego pracodawca, którego praca kosztuje łącznie 5216 złotych miesięcznie.

Osobie zarabiającej 3140 zł netto miesięcznie będzie już o wiele łatwiej wkroczyć na ścieżkę będącej sposobem na to, jak osiągnąć wolność finansową. Takie zarobki nie są żadnymi „kokosami”, ale przy odpowiedniej redukcji wydatków staną się solidną podstawą do tego, aby rozpocząć oszczędzanie i inwestowanie na małą skalę. Według mnie, jeśli osoba zarabiająca przeciętnie (nie mylić z „zarabiająca średnią krajową”, bo tylko 1/3 Polaków zarabia obecnie średnią krajową lub więcej) nie przejdzie nigdy na przyspieszoną emeryturę, to przynajmniej znacznie zwiększy wysokość tej, którą otrzyma od państwa.

Krótko mówiąc: warto oszczędzać i inwestować niezależnie od tego, czy przy tych zarobkach plan kiedykolwiek „wypali”. Największy potencjał ma oczywiście gospodarstwo domowe prowadzone przez dwie osoby zarabiające średnie krajowe, których zarobki ustalimy w kolejnym akapicie tekstu.

Ile wynosi średnia krajowa w 2020 roku?

Średnie wynagrodzenie wynosiło we wrześniu 2020 roku około 5330 zł brutto miesięcznie i to taką wartość przyjmiemy w obliczeniach dla najzamożniejszej osoby, którą opiszemy w tym artykule. Około 66% Polaków, aby zarabiać 5330 zł brutto, czyli 3846 zł netto musiałoby otrzymać podwyżkę, a więc tylko około 34% naszych rodaków zarabia tyle lub więcej. Jeśli zarabiasz więc około 4000 zł netto lub więcej to znajdujesz się w gronie około 33% najlepiej zarabiających pracowników w Polsce.

Jeśli osoba o takich zarobkach narzekałaby, że osiągnięcie FI (Financial Independence) jest dla niej niemożliwe, to moim zdaniem jest ona żywym przykładem inflacji stylu życia. Jeśli zarabiasz średnią krajową i sądzisz, że wkroczenie na ścieżkę FIRE nie ma dla Ciebie sensu, to polecam Ci przeczytanie wpisu „Częste błędy w oszczędzaniu – lista 10 największych„, w którym umieściłem najprostsze do zredukowania i według mnie niepotrzebne wydatki, które podreperują Twój osobisty budżet. Skoro wysokość miesięcznych wpływów mamy już dla każdego z tych trzech gospodarstw domowych ustaloną, to pora przyjrzeć się ich miesięcznym wydatkom.

Miesięczne budżety omawianych rodzin

Zanim przejdziemy, do omówienia kwestii związanych z tym, jak uzyskać niezależność finansową i czy jest to w ogóle możliwe przy polskich zarobków, trzeba wytłumaczyć założenia przyjęte do naszych obliczeń. Kalkulacji dokonamy z poziomu rodziny 2+2, by odejść trochę od modelu symulacji życia bezdzietnego singla.

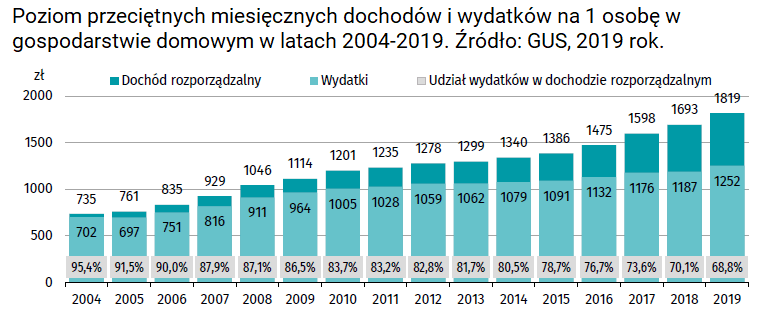

W estymowaniu miesięcznych wydatków na pomoc przyjdą nam obliczenia, których dokonałem wcześniej we wpisie „Ile wydaje przeciętny Polak?”, czyli kwoty przeciętnych wydatków na osobę w polskim gospodarstwie domowym netto miesięcznie. Choć liczby mogą Ci się wydać zbyt niskie, to przypomnę, że pochodzą one z oficjalnych badań GUS z roku 2019, a od tego czasu wysoka i galopująca inflacja „wywindowała” większość cen przynajmniej o kilka procent, co postaram się uwzględnić w mojej kalkulacji. Co więcej, przedstawione na poniższym wykresie dane dotyczą jedynie przeciętnych wydatków, a więc będzie je trzeba dostosować do każdego z przykładów gospodarstw domowych, które zaraz omówię.

Skoro są to „przeciętne” dochody, to będą one dotyczyć rodziny, której dorośli członkowie zarabiają średnią, a w zasadzie dwie średnie krajowe. Dane pochodzą z roku 2019, a więc by dodać im trochę „efektu wysokiej inflacji” powiększę miesięczne wydatki na 1 osobę w gospodarstwie domowym o 5%, uzyskując wynik 1315 zł wobec zeszłorocznego 1252 zł. Uważam, że warto będzie te wydatki odpowiednio pomniejszyć dla rodzin 2+2 zarabiających dwie minimalne krajowe oraz tych, które zarabiają przeciętnie, a więc dwie mediany polskiego wynagrodzenia. Pozwól, że opiszę to w głębszym szczególe w kolejnych akapitach, rozpoczynając od przedstawienia Ci „konfiguracji” każdego z gospodarstw domowych.

Trzy rodziny, które omówimy

W tym wpisie zamiast jednostek lub jak wolisz „singli”, spojrzymy na budżety gospodarstw domowych 2+2, w których mąż i żona będą starali się wspólnie osiągnąć niezależność finansową dla swojego domostwa. Wykonamy więc trzy symulacje, poczynając od rodziny, w której oboje rodziców zarabia minimalną krajową, kolejno wykonując je dla rodziców z medianą wynagrodzeń oraz ze średnią krajową. Założymy też, że nie otrzymują żadnego dodatkowego wynagrodzenia „pod stołem”, ale, jako że mają dwójkę dzieci, to pobierają przez 18 lat po dwa świadczenia 500+.

Sam program Rodzina 500+ oceniłem w ostatnim wpisie na blogu, czyli „Czy program Rodzina 500+ spełnia swoją rolę? Ocena po 4 latach” i podczas gdy moja ocena nie jest druzgocąca, to z pewnością udowadniam tam, że program ten nie do końca spełnia swoją główną, związaną ze zwiększaniem dzietności Polek, rolę. Z tego powodu na dzień dzisiejszy ciężko przewidzieć czy rodziny otrzymywać będą to społeczne świadczenie przez pełne 18 lat, ale na potrzeby obliczeń zakładamy, że tak. Konieczne będzie dokonanie jeszcze kilku założeń, m.in. tego, że rodziny mieszkają w „średnim polskim mieście”, więc nie jest to żadne konkretne miejsce, a jedynie sytuacja „średniego” gospodarstwa domowego. Aby uniknąć nadmiernego wchodzenia w szczegóły w zależności od zarobków (i wpływów z programu 500+) będę obniżał wydatki rodzin quasi-proporcjonalnie do różnicy w wynagrodzeniu między minimalną a średnią krajową. Zacznijmy od omówienia zarobków każdej z trzech omawianych rodzin.

Wpływy omawianych rodzin

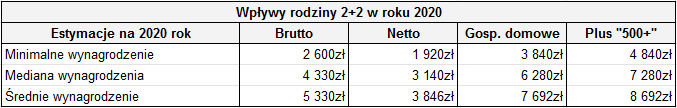

Zacznijmy od przedstawienia zarobków trzech omawianych w tym wpisie gospodarstw domowych w konfiguracji 2+2. Choć obecnie średnia dzietność na kobietę wynosi niewiele powyżej 1,4, a więc „normą” stają się raczej rodziny 2+1 to na potrzeby wpisu przedstawię rodzinę 2+2 i odpowiadające jej miesięczne wpływy. Sformułowania „wpływy” używam, ponieważ zarobki będą tylko jedną ze składowych, a każda z rodzin otrzyma też świadczenie 500+ na każde dziecko w gospodarstwie domowym, co mocno wzmocni ich moce zarobkowe. Oto jak kształtują się w 2020 roku zarobki średniej rodziny oraz rodzin o minimalnych i średnich wynagrodzeniach każdego z małżonków:

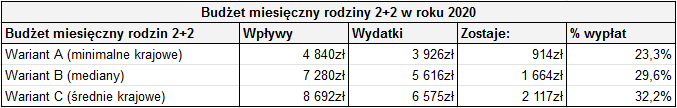

Gospodarstwo domowe, w którym oboje dorosłych zarabia po minimalnej krajowej (1920 zł netto w roku 2020) z uwzględnieniem wypłat z programu 500+ na każde z dwójki dzieci posiadają 4840 zł do dyspozycji w każdym miesiącu. Środkowa rodzina w Polsce, czyli osoby zarabiające dwie mediany obecnego polskiego wynagrodzenia (3140 zł netto w roku 2020) dysponują kwotą nieco wyższą, bo już 7280 zł miesięcznie. Największą kwotą dysponują dwie osoby zarabiające po średniej krajowej (3846 zł netto w 2020 roku), które z uwzględnieniem wypłat z 500+ mają dochód w wysokości 8692 zł miesięcznie. Może żadne z tych małżeństw nie zarabia „kokosów”, ale udowodnię Ci, że każde z nich może przy odrobinie dyscypliny osiągnąć coś à la finansową niezależność. Oto te same dane przedstawione na wykresie:

W oczy rzuca się przede wszystkim spora, prawie dwukrotna różnica między łącznymi wpływami rodzin zarabiających dwie minimalne i dwie średnie krajowe. Środkowi Polacy, czyli dwie osoby, których wynagrodzenie równa się obecnej medianie zarobków, nie mają co narzekać, bo ich wpływy miesięczne będą jedynie o 16% niższe niż ich jak gdyby zarabiali po średniej krajowej. Przejdźmy teraz do omówienia miesięcznych wydatków każdej z rodzin, które również zdecydowałem się oprzeć na szeroko dostępnych statystykach, a nie na pojedynczych przykładach z życia znajomych, rodziny czy czytelników.

Wydatki omawianych rodzin

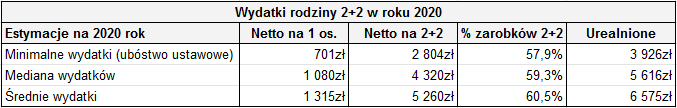

Z wydatkami przedstawionych tu trzech gospodarstw domowych już nie będzie tak prosto, bo potrzebne jest tu więcej założeń. Przede wszystkim całość obliczeń bazować będziemy na raporcie Budżety gospodarstw domowych w 2019 roku wykonanym przez GUS, a konkretnie na kwocie średnich wydatków na osobę w polskim gospodarstwie domowym. Wspomniana kwota to 1315 zł „na łebka” miesięcznie, co wydawało mi się dosyć mało realne, więc arbitralnie podniosłem ją do 1643 zł na osobę w każdym miesiącu. Wydatki dla zarabiających „dwie mediany” i „dwie minimalne” obniżyłem, by wykazać nieco skromniejszy tryb życia, które te osoby są zmuszone (jeśli chcą oszczędzać) prowadzić. Wynik moich obliczeń zobaczysz w poniższej tabeli:

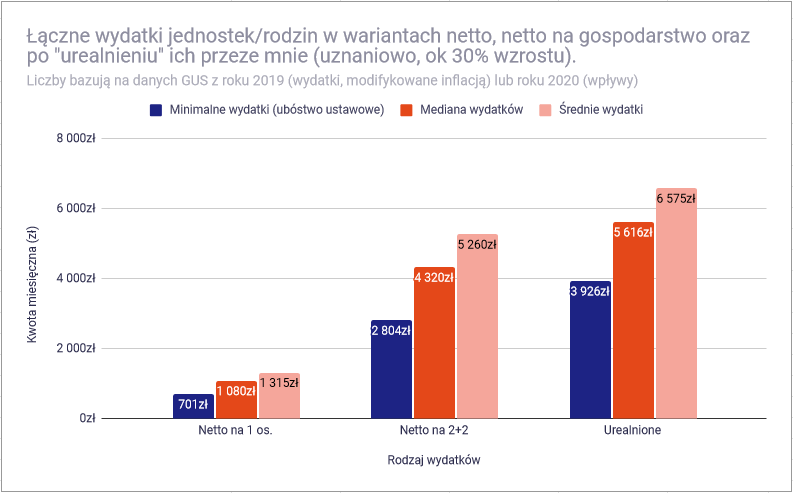

Zacznę od wyjaśnienia Ci zawartości tabeli kolumna po kolumnie. Pierwsza z nich, czyli „netto na 1 os.” to dane GUS dotyczące średnich i minimalnych wydatków na jedną osobę w gospodarstwie domowym w 2019 roku, przeskalowane 5% inflacją, by lepiej oddawać obecną sytuację. Liczba środkowa, czyli mediana wydatków podana jest przeze mnie arbitralnie ze względu na brak takich danych w oficjalnych źródłach statystycznych. „Netto na 2+2” to średnie wydatki pomnożone przez 4, jako że rozmawiamy o rodzinie czteroosobowej. „proc. zarobków 2+2” to ile proc. wypłaty „zjadają” te zarobki, a „urealnione” to zwiększone o około 30% wydatki, by dodać obliczeniom realizmu i trochę buforu. Oto jak na wykresie wygląda wysokość wydatków dla każdej z rodzin:

Jedno, co może Ci się rzucić w oczy to to, że „urealnione” wydatki dla każdej z trzech rodzin różnią się od siebie mniej niż wpływy wspomnianych gospodarstw domowych z poprzedniego akapitu. Wynika to z tego, że każdą kwotę da się wydać, a przykład chciałem podać nie dla rodzin bardzo oszczędnych, a dla zwyczajnych ludzi wiodących zwykłe, nie bardzo oszczędne życie. W kolejnym akapicie opiszę wyniki, czyli ile miesięcznie może oszczędzić i zainwestować każda z trzech rodzin.

Ile miesięcznie mogą oszczędzić polskie rodziny?

Aby móc odpowiedzieć na pytanie o to, co to znaczy być niezależnym finansowo przy krajowych zarobkach, należy przeanalizować, ile w ciągu miesiąca są w stanie oszczędzić polskie rodziny. Tu będzie dość prosto, bo przedstawię Ci tylko wynik równań – uzyskując kwotę potencjalnej miesięcznej inwestycji. Pamiętaj, że pisząc ten wpis, zakładam, że każde z gospodarstw jest już zmotywowane do wkroczenia na ścieżkę prowadzącym do celu, jaki stanowi niezależność finansowa i przynajmniej się tego podejmie, a więc pomijam już efekt „motywacji do oszczędzania”. Oto jak wyglądają sumaryczne budżety miesięczne rodzin zarabiających pensje minimalne, mediany oraz średnie krajowe.</p

W polu „wydatki” umieściłem te, które wcześniej nazwałem „urealnionymi”, czyli wynikające z oficjalnych danych GUS + około 30%, by dodać wydatkom realizmu. Zauważ, że każda z trzech rodzin, której marzeniem jest finansowa niezależność, pomimo posiadania dwójki dzieci, może oszczędzić pomiędzy 23, a 32% swoich miesięcznych wpływów. Co ciekawe, bardzo duży efekt na stopę oszczędności ma – zwłaszcza dla najmniej zarabiającego gospodarstwa domowego – wypłata z programu Rodzina 500+ i bez niej ciężko byłoby takiej rodzinie cokolwiek odłożyć. Świadczy o tym miesięczna kwota oszczędności (kolumna „zostaje”) w wysokości 914 zł, czyli… mniej niż wynosi wypłata z programu Rodzina 500+, czyli 1000 zł na dwoje dzieci.

Oto jak wartości wyglądają w formie graficznej. Zwróć uwagę na wysokość najniższych słupków, czyli ile „zostaje” każdej z rodzin na oszczędności.

Dwie osoby z dwójką dzieci zarabiające dwie minimalne krajowe mogą oszczędzić niecały 1000 zł miesięcznie, co już jest bardzo dobrą kwotą wyjściową do rozpoczęcia inwestowania. Tym którzy jeszcze nie znają inwestycyjnej strony mojego bloga, serdecznie polecam lekturę wpisów o inwestowaniu w kolejności przedstawionej na stronie „Zacznij tutaj„. Zebrałem tam przydatne informacje dla wszystkich osób, które interesuje to, jak osiągnąć niezależność finansową poprzez wieloletnie oszczędzanie i inwestowanie. Rodzinka z dwiema wypłatami równymi obecnej medianie wynagrodzeń oszczędzi już 1664 zł miesięcznie, a zarabiający dwie średnie krajowe aż 2117 zł miesięcznie.

Wszystkich obliczeń dokonałem, podwyższając średnie wydatki rodzin wg GUS o niemal 30%, więc uprzedzam, że na komentarze o brak realizmu obliczeń nie zaradzę już nic więcej, a każda z tych rodzin może oszczędzać, a jedynie brak dyscypliny sprawi, że nie oszczędzi ani złotego. Takie samozaparcie jest niezbędnym czynnikiem, gdy rozważamy to, jak uzyskać niezależność finansową. Zanim dokonamy trzech symulacji „życia finansowego” takich gospodarstw domowych, pozwól, że przedstawię Ci pozostałe założenia do kalkulacji, które zaraz wykonamy.

Jaką stopę zwrotu z inwestycji założymy?

W każdym wpisie zawierającym symulację wzrostu kapitału należy założyć konkretną średnią stopę zwrotu z inwestycji. Osobiście zakładam ją dla siebie na poziomie 10% brutto rocznie i „wystarczy mi to”, ale w pewnej części polskiego internetu widzę, że cokolwiek poniżej 30% określane jest jako „marne i niewarte świeczki”. Z kolei bardzo wiele osób patrzy na 10% brutto rocznie z niedowierzaniem i zadaje pytania „jak to osiągnąć przy defensywnym podejściu do inwestowania?”.

W pierwszym wpisie o FIRE, który pojawił się na moim blogu, czyli „Dlaczego odkładam 70% z każdej wypłaty? Ruch FIRE„, takiej kalkulacji dokonywałem z założeniem rocznej stopy zwrotu z inwestycji w wysokościach odpowiednio 10% brutto (8,1% netto) rocznie oraz ok. 6,2% brutto (5% netto) rocznie. W przypadku omawianych w tym wpisie rodzin chciałbym trafić gdzieś w „sferę realną” i stopę zwrotu, którą jednoznacznie da się uzyskać inwestując długoterminowo w portfel quasi-defensywny złożony z samych ETF-ów. Ustalmy więc stopę zwrotu na poziomie 6,2% brutto (5% netto) rocznie, uznając ją za realistyczną dla przeciętnego inwestora pasywnego. Zanim przejdziemy do samych obliczeń, pozwól, że wypiszę sfery, w których moje obliczenia nie będą przeprowadzone perfekcyjnie i będą zawierały mniejsze lub większe uproszczenia.

Krytyka przyjętych założeń

Uprzedzając komentarze, pozwól, że sam „wytknę” symulacjom, które zaraz przeprowadzimy ich największe (moim zdaniem) niedociągnięcia:

- Stopa zwrotu z inwestycji nigdy nie jest „uśredniona” – w prawdziwym życiu „średnioroczna stopa zwrotu” znaczy naprawdę niewiele, a poszczególne rodziny mogłyby osiągnąć równie dobrze stopę zwrotu z inwestycji w wysokości średnio 3%, 7% lub 10% rocznie brutto. Zakładam 6,2% brutto (5% netto) rocznie jako „możliwe dla każdego”, będąc świadom, że być może dla niektórych nie byłoby to możliwe do osiągnięcia.

- Zarobki i wydatki rodzin bazują na statystykach GUS, a te (co wg mnie widać gołym okiem, obserwując Polaków „na ulicach”) nieco naszą rzeczywistość „zakrzywiają”. Starałem się podnieść wydatki rodzin, by oddawały one polskie realia (w tym galopującą inflację) nieco lepiej, ale część z Was może oskarżyć mnie o nierealnie niskie koszty kredytu hipotecznego.

- Założenie równych oszczędności w każdym miesiącu i uzależnienie wydatków od zarobków jest nierealne i ma na celu jedynie uprościć całą symulację. W prawdziwym życiu wykresy, które zaraz zobaczysz, nigdy nie będą wyglądać tak prosto i idealnie, jak w tym wpisie i mam tego świadomość.

Spokojnie. Nie wypisałem powyższych w celu „samobiczowania”, a jedynie by urealnić Twoje oczekiwania co do przeprowadzonych przeze mnie symulacji. Bez dalszych rozważań przejdźmy do „tego, co tygryski lubią najbardziej”, czyli do samych obliczeń.

Minimalna krajowa, a wolność finansowa

Zaczniemy od najbardziej kontrowersyjnej części wpisu, czyli próby odpowiedzenia sobie na pytanie „czy zarabiając minimalną krajową i mając dwójkę dzieci na utrzymaniu, da się osiągnąć niezależność finansową?”. Od razu odpowiem: tak, ale odpowiedź będzie zależeć od jej definicji. Jeżeli wolność finansowa jest dla Ciebie jednoznaczna z posiadaniem konkretnej kwoty, na przykład 3 lub 4 mln złotych to w gospodarstwie domowym, w którym obydwie dorosłe osoby zarabiają po minimalnej krajowej, raczej nie będzie to wykonalne. Pytanie brzmi zatem: czy nie powinniśmy „niezależności finansowej” definiować nieco odmiennie?

W komentarzach pod innymi wpisami o FIRE na moim blogu często dyskutowaliśmy o tym czym właściwie powinna być dla każdego finansowa niezależność i kiedy się ją osiąga. Jednym z moich ulubionych wniosków z tamtych dyskusji jest to, że wolność finansową osiąga się w chwili, gdy nasze wpływy z inwestycji (pasywny przychód) mogą pokryć wszystkie koszty życia naszej rodziny. Oczywiście oznacza to, że w przypadku rodziny żyjącej skromnie będzie można osiągnąć taki moment przy wartości majątku niższej niż dzisiejsze 2 mln złotych, co z kolei wpływa na to, że nawet gospodarstwo zarabiające „dwie minimalne” może ją w końcu osiągnąć, co zresztą za chwilę zademonstruję.

Efekt symulacji

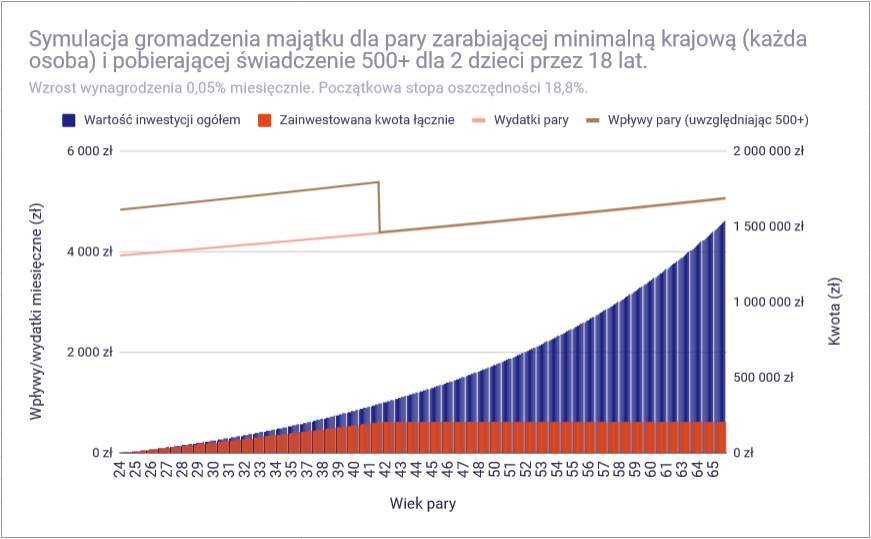

Niezależnie od gospodarstwa domowego, „efekt 500+” trwać będzie przez 18 lat, bo do takiego wieku dziecka otrzymuje się to świadczenie. Zauważysz to na poniższym wykresie jako nagły spadek miesięcznych wpływów każdej z rodzin, który wystąpi właśnie 18 lat po rozpoczęciu symulacji. Choć nazwałem to „pensja miesięczna netto” to zawiera ona również świadczenie z programu Rodzina 500+, a więc de facto przedstawia „wpływy miesięczne netto” każdego z gospodarstw domowych. Wydatki pary będą rosły liniowo każdego roku równolegle do wzrostu wynagrodzenia, czyli o około 0,6% rocznie, co jest pewnym uproszczeniem, które zastosowałem z braku lepszego pomysłu na symulację dynamiki wydatków tych osób.

Symulacja ta, jak i dwie kolejne, nie wezmą pod uwagę inflacji, a zgodnie z teorią, przy występowaniu wysokiej inflacji wzrost zarobków powinien przyspieszać, szczególnie jeśli bierzemy pod uwagę minimalną krajową, która podnoszona będzie „ustawowo”. W celu uproszczenia obliczeń pominąłem inflację zupełnie, a wszystko narysowałem tak, jakby złoty miał utrzymać przez kolejne 41 lat swoją wartość, co jest sporym, ale koniecznym w takiej symulacji uproszczeniem i nie powinno wpływać na odbiór wykresów, które Ci zaraz przedstawię. Swoją drogą: dlaczego każda z symulacji trwa 41 lat? Zakładam, że rodzina zaczyna zarabiać w wieku 24 lat, a na emeryturę przechodzi w wieku 65 lat. Oczywiście jestem świadom, że wiek emerytalny kobiet wynosi obecnie 60 lat, ale wątpię, że ten stan utrzyma się do roku 2060, więc zakładam równy wiek emerytalny (65) dla obojga partnerów. Oto jak zmieniają się wpływy i wydatki pary, a wraz z nimi wartość ich majątku, czyli inwestycji:

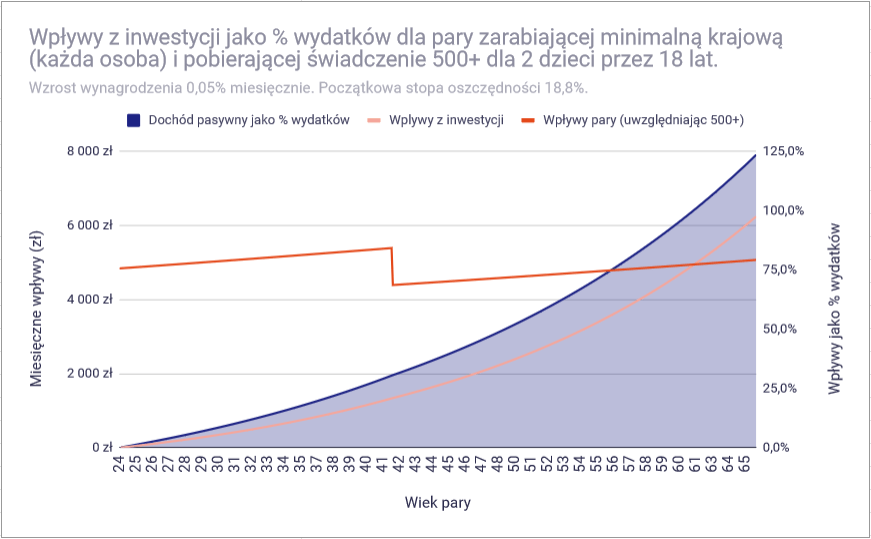

Warto wspomnieć, że w miesięcznych wydatkach uwzględniam już koszty kredytu hipotecznego, gdyż zgodnie z takim założeniem przedstawił swoje dane o wydatkach Główny Urząd Statystyczny. Kwoty, które przedstawiam na powyższym wykresie kolorem granatowym i opisuję jako „inwestycje łącznie” to wartość środków zainwestowanych w instrumenty finansowe, czyli np. w akcje, obligacje i ETF-y, przynoszące pasywny przychód w wysokości 5% rocznie netto. W przypadku rodziny zarabiającej dwie minimalne krajowe bardzo widoczny jest wpływ utraty świadczenia 500+, gdyż od tego momentu, w wieku 42 lat para nie odkłada już ani złotego ze swoich wynagrodzeń, a „wehikuł inwestycyjny” napędza się już siłą wspomnianych odsetek i dywidend. Ścieżkę do finansowej niezależności dobrze obrazuje poniższy wykres, na którym moment jej osiągnięcia następuje w chwili, gdy wartość „dochodu pasywnego jako proc. wydatków” (granatowy obszar) osiąga wartość 100% (prawa oś), czyli dla tego gospodarstwa domowego dzieje się to w wieku 61 lat:

Po pierwsze: moment ten następuje bardzo późno i aż ciężko uwierzyć, że osoby tak zdyscyplinowane i zdeterminowane nie „wywalczyłyby” po drodze wyższych zarobków. Na potrzeby wpisu zakładamy jednak, że stale zarabiają one równowartość dzisiejszej minimalnej krajowej, a ich roczna stopa zwrotu z inwestycji wynosi (bądź co bądź skromne) 5% netto rocznie. Pewnie zadajesz sobie teraz pytanie, czy osoby, które FI (Financial Independence) osiągną w wieku 61 lat, osiągają też RE (Retire Early), a odpowiedź brzmi: tak, ponieważ potencjalnie mogą przestać pracować na 4 lata przed rozpoczęciem swojej ustawowej emerytury. Jedno jest pewne: osoby takie będą na emeryturze żyły prawie trzykrotnie dostatniej, niż jak gdyby otrzymywały jedynie emeryturę z ZUS-u opartą o minimalne składki, które płacili przez 41 lat swojej pracy.

Jak osiągnąć niezależność finansową przy minimalnej krajowej?

Dla każdego z przypadków wypiszę listę zaleceń, którymi wg mnie warto się kierować, by spróbować przyspieszyć lub ułatwić sobie drogę do finansowej niezależności. W przypadku rodziny, której zarobki wynoszą dwie minimalne krajowe, sugerowałbym podjęcie następujących kroków:

- Przede wszystkim starajcie się pracować w branżach/firmach, w których możliwy jest awans i prowadzi do niego jasna ścieżka, dzięki której uda Wam się zwiększyć swoje zarobki.

- Biorąc kredyt hipoteczny na pierwsze mieszkanie, starajcie się mierzyć bardzo skromnie, jeśli chodzi o lokalizację i metraż. W Waszym przypadku każdy oszczędzony złoty jest na wagę złota, bo nawet w moich obliczeniach oszczędzana comiesięcznie kwota jest dość niska, mimo że starałem się dokonać realistycznych założeń zarobkowo-wydatkowych.

- Unikajcie niepotrzebnych wydatków i reinwestujcie otrzymane odsetki i dywidendy. Ta rada tyczy się każdej z par, ale dla Was utrzymanie dyscypliny w wydatkach powinno być najbardziej priorytetowe.

- Jeśli w Waszej głównej pracy nie da się prosto awansować, a nie chcecie zmieniać branży, to przemyślcie jakiś sposób na dorobienie do pensji „po godzinach”. Korepetycje dla uczniów/studentów, drobny handel na Allegro, czy nawet usługi typu „złota rączka” po godzinach pracy. Każdy dodatkowy złoty wpływów przybliży Was do finansowej niezależności, przyspieszając jej nadejście.

Zwykle nie piszę w liczbie mnogiej, ale tutaj adresuję gospodarstwa domowe w konkretnych sytuacjach, więc czuję się, jakbym pisał do dwojga ludzi. Przejdźmy do symulacji, której dokonałem dla środkowego gospodarstwa domowego w Polsce, czyli dla dwóch osób zarabiających równowartość obecnej mediany dochodów miesięcznych brutto w naszym kraju.

Mediana płac, a wolność finansowa

Choć to oczywiste, że zarabiając więcej, niż minimalna krajowa zdołasz osiągnąć finansową niezależność nieco wcześniej niż w pierwszym przypadku, ale być może zdziwi Cię, że będzie to jedynie kilka lat, a nie całe dekady wcześniej. W tym rozdziale omówimy gospodarstwo domowe prowadzone przez dwoje statystycznych Polaków, czyli dwie osoby zarabiające i (cztery) wydające tyle, co „przeciętna spotkana na ulicy osoba” w 4-osobowym gospodarstwie domowym. Raz jeszcze przypomnę, byś nie mylił tego ze średnią krajową, bo „średnią” lub więcej zarabia tylko ok. 35% pracujących w naszym kraju i to ich omówimy za kilka paragrafów. Pewnie jesteś ciekaw jak nieco wyższe zarobki wpłyną na szansę osiągnięcia finansowej niezależności przez typowe polskie gospodarstwo domowe, a więc przejdziemy wprost do symulacji życia finansowego takiej rodziny.

Efekt symulacji

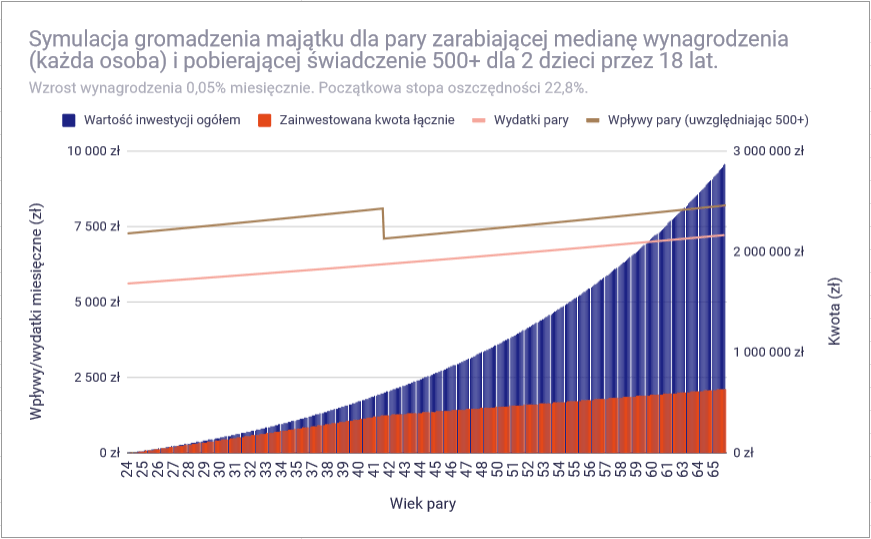

W przypadku domostwa „zasilanego” dwiema medianami krajowych zarobków miesięcznie, osiągnięcie finansowej będzie znacznie prostsze i mniej bolesne (i to mimo faktu, że pozwolić oni sobie mogą na wyższe wydatki niż rodzina zarabiająca dwie minimalne krajowe). Przy założeniu miesięcznych wpływów w wysokości mediany x2 plus świadczenie 500+ x2, wykres budowania majątku przez gospodarstwo domowe będzie wyglądał następująco:

Główną różnicą między tym przykładem a rodziną, która zarabiała dwie minimalne krajowe, jest to, że po 18 latach, czyli po ustaniu wypłat z programu 500+ będzie ona mogła dalej oszczędzać część swoich miesięcznych wpływów z pracy. Widoczne to jest jako różnica między dwiema liniami na wykresie powyżej. W wieku 65 lat rodzina taka powinna dysponować inwestycjami rzędu 3 mln złotych, co jest naprawdę solidną kwotą jak na zarobki przeciętnych mieszkańców Polski, a więc takie, które osiąga obecnie co drugi dorosły Polak. O tym jak szybko taka rodzina osiągnie finansową niezależność, a więc pokryje całe swoje miesięczne wydatki jedynie wpływami z inwestycji, przekonasz się zerkając na poniższy wykres:

Rodzina, która utrzymuje się z dwóch median, niezależność finansową uzyska już w wieku 57 lat, czyli na 8 lat przed osiągnięciem wieku emerytalnego. Sam oceń czy to późno, czy wcześnie, ale wg mnie to świetny wiek, by sobie odpocząć i np. zacząć podróżować zamiast spędzania kolejnej dekady w pracy. Co ciekawe, przy założeniu kontynuacji pracy do 65 roku życia, rodzina ta osiągnie na emeryturze pasywny przychód w wysokości 200% ich miesięcznych wydatków! Jest to bardzo ważny wniosek z tego wpisu, dość dobitnie pokazujący wpływ działania procentu składanego na każdą wieloletnią inwestycję. Chyba zgodzisz się, że kwota 1660 zł dzisiejszych złotych miesięcznie, bo właśnie tyle oszczędza i inwestuje w każdym miesiącu taka rodzina, nie jest żadną „ekstremalną kwotą oszczędności”, biorąc pod uwagę, że oszczędza ją gospodarstwo domowe, a nie jednostka (singiel).

Jak osiągnąć niezależność finansową przy polskiej medianie płac?

W przypadku dwóch osób, których zarobki oscylują wokół polskiej mediany płac sugerowałbym skupienie się na następujących aspektach FIRE:

- Choć z Waszymi zarobkami osiągnięcie FI jest zupełnie możliwe, to jeśli chcecie do niego dojść wcześniej, niż w wieku 57 lat sugerowałbym obniżenie wydatków do tych, które dotyczą rodziny mniej zamożnej, czyli zarabiającej dwie minimalne krajowe. Efekt zmniejszenia miesięcznych wydatków z 5616 zł do 3926 zł miesięcznie przyspieszy Waszą wolność finansową o ponad 10 lat, a osiągniecie ją już w wieku 44 lat!

- Jeśli obecnie zarabiacie dwie mediany, to wcale nie macie tak daleko do średniej krajowej. Różni Was od niej mniej niż 20%, a zatem jest w Waszym zasięgu, więc spróbujcie wspiąć się nieco po szczebelkach Waszych karier, by ją osiągnąć. Przyspieszy ona osiągnięcie FI lub pozwoli na większe miesięczne wydatki, co zresztą zobaczycie, czytając kolejne akapity tego wpisu.

Omówmy teraz przypadek, w którym oboje małżonków zarabia równowartość średniej krajowej, a więc konfigurację, przy której FIRE jest już nie tylko możliwe, ale całkiem prawdopodobne.

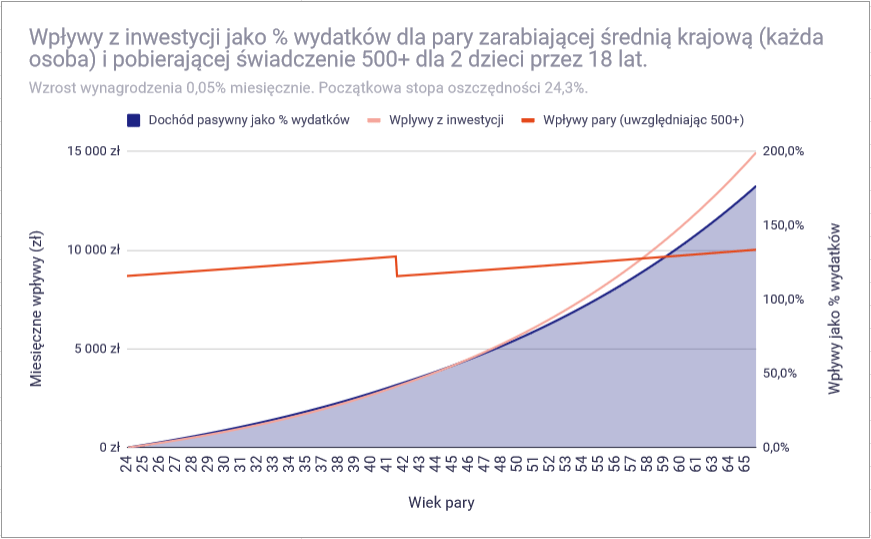

Średnia pensja, a wolność finansowa

Choć niektórym średnia pensja w Polsce (wynosząca obecnie około 3800 zł netto miesięcznie) wydaje się kwotą dość skromną, to dwie osoby zarabiające jej równowartość mogą spokojnie osiągnąć wolność finansową przy rozsądnej stopie oszczędności, wynoszącej 24,3% ich dochodów. Z opisanych trzech przypadków to właśnie ta ścieżka zakłada najmniej wyrzeczeń, a takie gospodarstwo domowe może sobie pozwolić na wydatki rzędu 6500 zł miesięcznie. Pozwól, że przedstawię Ci wyniki symulacji dla rodziny o zarobkach równych dwóm średnim krajowym, czyli dla takiej, dla której FIRE może stać się rzeczywistością najszybciej i z największym prawdopodobieństwem z trzech rodzin, których finansom przyglądam się w tym wpisie.

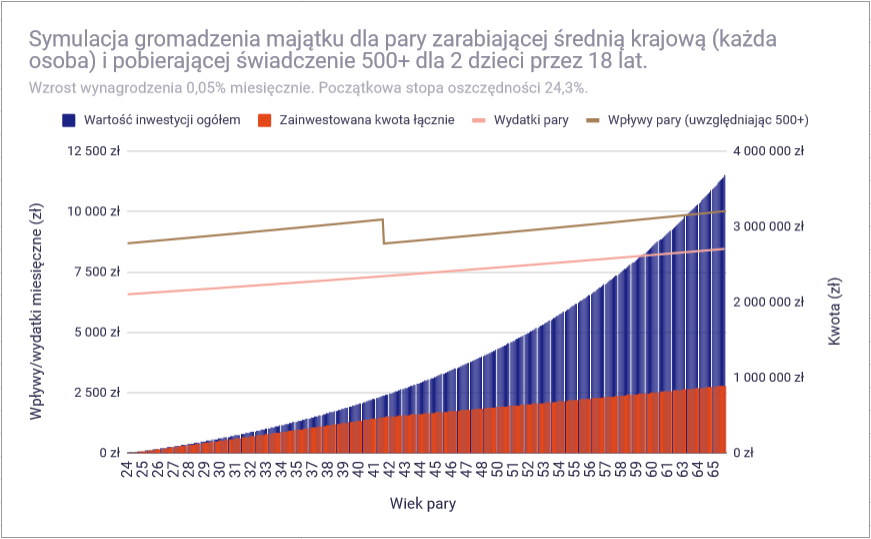

Efekt symulacji

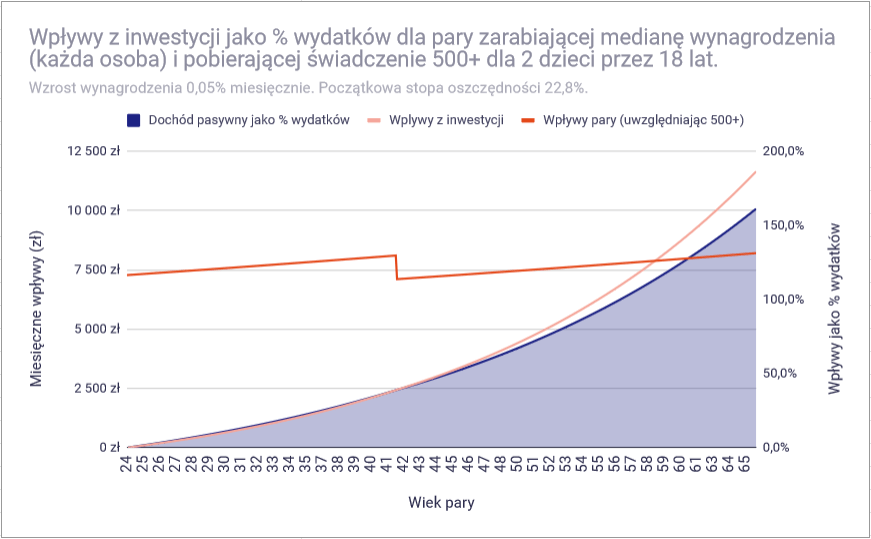

Na poniższym wykresie spostrzeżesz, że rodzina zarabiająca dwie średnie krajowe i oszczędzająca około 25% wpływów w wieku 65 lat posiądzie majątek rzędu 4 mln złotych, co (na dzisiejsze złote) może być przez prawie każdego mieszkańca Polski uznane za wolność finansową. Nie jest to już żadne „lean FIRE”, które ledwo co pozwoli kontynuować egzystencję, a realny majątek, z którego rodzina spokojnie będzie prowadzić życie na dobrym poziomie już do końca swoich dni. Zauważ też, jak nikły jest wpływ utraty świadczenia 500+ po 18 latach oszczędzania na dynamikę wzrostu kapitału takiej rodziny, który świadczy o tym, że i bez niego FIRE byłoby dla niej zupełnie wykonalne:

Z wykresu wynika, że przejście na przyspieszoną emeryturę, a więc osiągnięcie RE będzie dla takich osób możliwe już w wieku 54 lat. Jest to naprawdę niezły wynik jak na rodzinę, która zarabia dwie średnie krajowe, przy czym każdego miesiąca wydaje całkiem sporo pieniędzy, utrzymując dwójkę dzieci i wcale nie oszczędzając znacznej części swoich miesięcznych wpływów. Wynik tej symulacji wraz z wysokością dochodu pasywnego, który uzyska rodzina, przedstawiam na wykresie poniżej:

Jeśli rodzina zdecyduje się na kontynuację pracy po osiągnięciu FI, to jej emerytura będzie naprawdę wysoka, a wg moich obliczeń nawet trzykrotnie wyższa od emerytury z ZUS-u. Tak naprawdę ciężko jest doradzić cokolwiek takim osobom, gdyż osiągnięcie FI jest tu o wiele łatwiejsze niż w przypadku minimalnej krajowej lub mediany płac, ale mimo to zostawię tu kilka przemyśleń.

Jak osiągnąć niezależność finansową ze średnią krajową?

Oto moje rady dla pary zarabiającej po średniej krajowej, która chce wstąpić na ścieżkę FIRE:

- Im wyższe zarobki, tym większa pokusa na wysoki kredyt hipoteczny. Nie złapcie się na tym, że kupujecie nieruchomość, której spłata hipoteki obciąży Wasz budżet tak, że nie dacie rady oszczędzić wspomnianych ~2000 zł miesięcznie.

- Mimo że zarabiacie średnie krajowe, a więc około 2/3 Polaków zarabia (przynajmniej oficjalnie) mniej od Was, to nie osiadajcie na laurach. Im wyższe zarobki, tym szybciej osiągniecie finansową niezależność, a więc do dzieła.

Jak widzisz, odpowiedź na pytanie „czy przy polskich zarobkach można osiągnąć niezależność finansową?” była prostsza, niż zapewne obydwoje myśleliśmy i nawet przy defensywnych założeniach procent składany „robi swoje”, udowadniając swoją skuteczność. Pozwól, że zanim podsumuję cały wpis, w kolejnym akapicie zostawię Ci jeszcze kilka przemyśleń i ciekawą tabelę z danymi podsumowującymi wszystkie trzy symulacje.

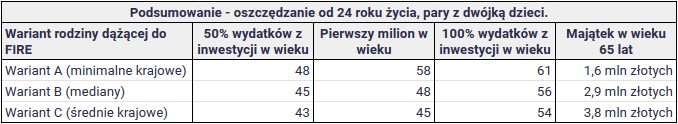

Wnioski, kontrowersje i pomysły

Pisząc ten wpis, nie podszedłem do tego tematu z misją, by udowodnić, że osiągnięcie finansowej niezależności przy przeciętnych polskich zarobkach jest możliwe. Wręcz przeciwnie – starałem się możliwie atakować ten plan, dokonując pesymistycznych prognoz, by udowodnić, że przy minimalnej krajowej nie da się dojść do finansowej niezależności przed emeryturą. Po drodze zaskoczyło mnie natomiast to, jak duży wpływ na taką możliwość daje najmniej zarabiającym świadczenie 500+ (którego ocenę znajdziesz we wpisie „Czy program Rodzina 500+ spełnia swoją rolę? Ocena po 5 latach„) i, pomimo że mało kto będzie umiał oszczędzić je na przyszłość, to otwiera on nawet przed zarabiającymi niewiele możliwość dojścia do wolności finansowej jeszcze przed emeryturą. Podsumowanie wszystkich 3 symulacji znajdziesz w tabeli poniżej:

W wariancie dwóch minimalnych krajowych rodzina osiągnie 50% swoich miesięcznych wydatków z inwestycji już w wieku 48 lat, pierwszy milion w wieku 58 lat, a pokrycie całości swoich wydatków dopiero w wieku 61 lat. Jest to zatem dyskusyjne, czy podobne liczby kwalifikują ją do drogi do FIRE, czy zwykłego, wieloletniego inwestowania w celu zwiększenia swojej przyszłej emerytury. Dużo prościej jest w przypadku dwóch bardziej zamożnych rodzin.

W wariancie B (mediana) checkpointy te rodzina uzyskuje w wieku 45, 48 i 56 lat, a w wariancie C (średnia krajowa) w wieku odpowiednio 43, 45 i 54 lata, co według mnie może zachęcić osoby tyle zarabiające do pomysłu, który staram się propagować na swoim blogu. Inne wpisy o FIRE na Inwestomacie znajdziesz pod tagiem „FIRE”, a do lektury ich chciałbym Cię serdecznie zachęcić, zwłaszcza jeśli wcześniej uważałeś, że ścieżka ta nie ma kompletnie sensu w Twojej sytuacji materialnej. Zachęcam Cię też do wykonania podobnej sytuacji dla Ciebie lub Twojego gospodarstwa domowego korzystając z udostępnionego przeze mnie w formie arkusza Google kalkulatora wolności finansowej. Pora na podsumowanie wpisu.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Podsumowanie

Wpis ten chciałbym potraktować jako dowód na to, że w polskich warunkach można spokojnie dążyć do FIRE i to wcale nie zakładając nierealnie wysokich pensji lub przesadnie niskich wydatków. Zauważ, że zaprezentowałem w tym tekście przykłady przeciętnych rodzin, które wcale nie zarabiają „kokosów”, a obliczenia wykonane są z perspektywy gospodarstw domowych 2+2, a nie „wiecznego singla”. Dodatkowo uzależniłem samo osiągnięcie wolności finansowej od wysokości miesięcznych wydatków, a nie dochodów, bo takie podejście faktycznie jest o wiele bardziej sensowne w symulacjach tego rodzaju.

Jestem ciekaw tego, co myślisz o tym podejściu i czy przekonują Cię powyższe (bardzo uproszczone) kalkulacje. Myślę, że niewiele więcej mógłbym zrobić bez odchodzenia od oficjalnych statystyk GUS i wkraczania na ścieżkę posługiwania się „argumentami” w stylu „ale moi sąsiedzi wydają więcej” lub „tak niskie wydatki są nierealne”. Poza tym inwestowanie w Polsce to czynność egzotyczna i przez większą część społeczeństwa zupełnie niepoznana, o czym świadczy mój inny artykuł zatytułowany „Dlaczego Polacy nie inwestują? Fałszywe przekonania o inwestowaniu„, do którego przeczytania Cię serdecznie zachęcam.

Rozumiem, że niektórzy czytelnicy mogą dalej mieć problem z liczbami, które tu przedstawiłem, ale według mnie będzie on wynikał z brakiem „dyscypliny kosztowej”, niż z oderwaniem od rzeczywistości przedstawionych tu statystyk. Jeśli zupełnie nie wierzysz w możliwość osiągnięcia FIRE w polskich warunkach (lub w swoim mieście), to zawsze możesz zastanowić się nad geoarbitrażem, który opisałem we wpisie „Zarabiaj dużo, wydawaj mało, czyli geoarbitraż w drodze do FIRE„. Zainteresowanych osiąganiem wolności finansowej zachęcam do lektury wpisu „Jak osiągnąć niezależność finansową dzięki zwykłej pracy i inwestowaniu?„, w którym opisałem proces jej osiągania nie tylko dla tych, którzy chcą do niej dojść przed czterdziestką.

Wielkie dzięki za przeczytanie tego wpisu i jak zwykle chciałbym zaprosić Cię do dyskusji w komentarzach pod spodem i do przeczytania wpisu „Wolność finansowa w Polsce jest możliwa. Statystyki społeczności Inwestomatu„, w którym prezentuję dowody na to, że są w Polsce osoby nie tylko dążące do wolności finansowej, ale takie, dla których jest to realna perspektywa.

Zapisz się do mojego newslettera: