Bieda, kłamstwa i niechęć do danych.

Po całej serii dość technicznych wpisów o inwestowaniu postanowiłem dać sobie trochę na wstrzymanie i napisać luźniejszy, ale i bardziej kontrowersyjny tekst dotykający problemów polskiej branży inwestycyjnej. Od razu powiem, że naprawdę jest o czym pisać, ponieważ fałszywe przekonania o inwestowaniu czają się praktycznie za każdym rogiem, a na ich podtrzymaniu zależy wielu ludziom, którzy na tym po prostu zarabiają. Zastanawiając się, dlaczego Polacy nie oszczędzają, ani nie inwestują pieniędzy, stwierdziłem, że albo nie robimy tego wcale, albo robimy to bardzo ryzykownie i zwykle z dość marnym skutkiem. A nawet jeśli nie ryzykujemy, to inwestujemy niezwykle drogo, powierzając swoje środki chciwym instytucjom finansowym, które za zarządzanie naszym portfelem „kasują” nawet 2 lub 3% rocznie.

Ten wpis piszę z potrzeby serca, które przysłowiowo „kraje mi się”, gdy obserwuję stopień matactwa niektórych osób i instytucji, który sprawia, że w kraju, w którym prawie nikt nie inwestuje, jest też niewielu inwestorów odnoszących jakiekolwiek sukcesy. W tym wpisie uderzę w fałszywe przekonania typu „inwestowanie wymaga wielkich środków”, „ceny nieruchomości zawsze rosną” lub „warto kupować tylko to, co tanie”, przez które Polacy nie inwestują, a które dość łatwo wyjaśnić i skorygować. Zacznijmy od tego, ile właściwie oszczędzają Polacy i w co lokują oni zwykle swoje zaoszczędzone środki.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Ile pieniędzy oszczędzają Polacy.

- W co Polacy inwestują swoje pieniądze.

- Ilu Polaków ma mieszkanie lub mieszkania na wynajem.

- Ilu Polaków inwestuje na giełdzie.

- Ilu Polaków inwestuje w fundusze od TFI.

- Ilu Polaków nie inwestuje wcale.

- Dlaczego Polacy nie inwestują.

- Co można by zmienić, by większa liczba naszych rodaków zaczęła inwestować.

Powiązane wpisy

- Jak bogaci są Polacy na tle innych narodów? Zamożność na świecie

- Polacy nie oszczędzają i nie inwestują pieniędzy!

- Psychologia inwestowania, czyli jak inwestować, by nie zwariować

- Jak nie martwić się o swoje pieniądze? Finansowe zen

- Czy przy polskich zarobkach można osiągnąć niezależność finansową?

- Ile osób ma IKE lub IKZE? Gdzie je prowadzimy i ile na nich zgromadziliśmy?

- Dlaczego w Polsce nie rozmawia się o zarobkach? Finansowe tabu

Ile oszczędzają i w co inwestują Polacy?

Jako że danych na ten temat jest całkiem sporo, to zacznijmy od omówienia struktury oszczędności finansowych Polaków. Ten rozdział będzie opisywał oszczędności i inwestycje, które Polacy ulokowali poza rynkiem nieruchomości, czyli lokaty, depozyty, akcje, obligacje i jednostki funduszy inwestycyjnych. Choć większości odwiedzających z pewnością nie zdziwi ona zanadto, to dla niektórych stopa oszczędności Polaków może wydać się szokująco niska.

To dobra okazja, by przypomnieć wydany dość dawno wpis „Ile oszczędza przeciętny Polak?„, w którym wykazałem, że przeciętny Polak odkłada jakieś 4% swoich miesięcznych dochodów, a więc w tamtym okresie 200 – 250 złotych miesięcznie. Od tego czasu co prawda trochę się zmieniło, ale zmiana wydaje się nie być kolosalna, bo od czasu covidowych lockdownów, w których „Kowalski” oszczędzał nawet 500 złotych miesięcznie, minęło wiele, a „Kowalski” wrócił do swoich dawnych (mało oszczędnych) nawyków.

Ile miesięcznie oszczędza przeciętny Polak?

Oszczędności to u Polaków temat drażliwy, nielubiany i często pomijany, ponieważ znajdujemy się dalej w fazie rozwoju, w której ludzie wolą zaimponować innym stanem posiadania, niż naprawdę o ów stan zadbać. Dokłada się do tego polska mentalność, która promuje „widoczne bogactwo”, czyli markowe ubrania i szybkie samochody od bogactwa niewidocznego, czyli tego, które nie rzuca się w oczy, ale może dać prawdziwy „luz” i wolność od stresu w kontekście utrzymania siebie i swojej rodziny.

W strukturze ludności naszego kraju na pewno nie jestem typową osobą, bo w wieku 33 lat jeżdżę głównie rowerem (i czasami niedrogim autem), ale w inwestycjach uzbieraną mam równowartość moich piętnastoletnich wydatków… mimo że pracuję dopiero od 9 lat. Jak słusznie zauważa wielu komentujących – nie jest mi zatem łatwo wcielić się w postać przeciętnego obywatela Polski, który oszczędza znacznie mniej niż ja (czytaj też: „Dlaczego odkładam 70% z każdej wypłaty? Ruch FIRE„), a pieniądze służą mu głównie do realizacji jego zachcianek, które dość często myli z potrzebami.

Wracając do przeciętnego Polaka, to według danych publikowanych przez Eurostat oszczędza on obecnie około 3% swojego miesięcznego dochodu, co przy przeciętnym wynagrodzeniu w wysokości prawie 6800 zł brutto (czyli ok. 4900 zł netto) wynosiłoby jakieś 150 złotych miesięcznie. Co ciekawe, po wybuchu pandemii COVID-19, czyli na początku roku 2020, przeciętny Polak był w stanie oszczędzić nawet do 8 – 9% swojego dochodu, ale galopująca inflacja i powrót do normalności sprawiły, że znowu oszczędności zeszły u nas na drugi, jeśli nie na trzeci plan.

W co inwestujemy nasze zaoszczędzone pieniądze? Raczej nie inwestujemy ich, a jedynie „odkładamy na czarną godzinę”, ale pozwól, że przedstawię Ci najnowsze statystyki dotyczące lokowania oszczędzonych środków przez obywateli naszego kraju.

W co Polacy inwestują swoje pieniądze?

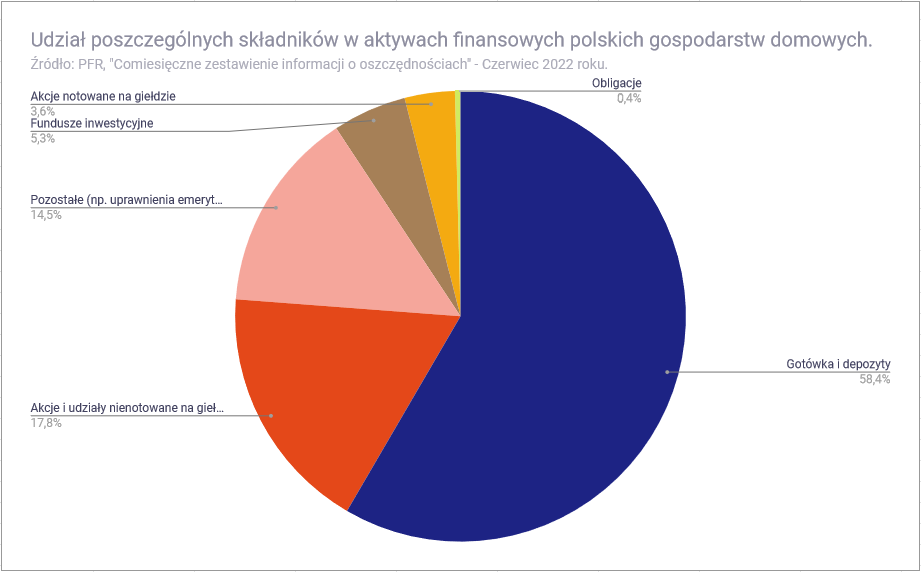

Najlepszym sposobem na szybką analizę aktywów finansowych Polaków będzie zajrzenie do jednego z raportów PFR zatytułowanych „Comiesięczne Zestawienie Informacji o Oszczędnościach (Polaków)”, w których znajdziemy informację o strukturze oszczędności i inwestycji Polaków. Zgodnie z opublikowanymi w czerwcu 2022 roku danymi na koniec 2021 roku większość Polaków raczej „przechowuje” niż inwestuje swoje środki, ponieważ blisko 60% aktywów finansowych Polaków stanowi gotówka, depozyty i środki na rachunkach bieżących.

W części typowo inwestycyjnej znajdziemy 5,3% środków w funduszach inwestycyjnych (głównie prowadzonych przez TFI), 3,6% środków w akcjach notowanych na giełdzie (prawdopodobnie głównie polskiej) oraz 0,4% w obligacjach. Łącznie w akcje i obligacje (pośrednio i bezpośrednio) zainwestowane jest niespełna 10% środków finansowych, które posiadają Polacy, a wszystko to przedstawiłem na poniższym wykresie:

Powyższe dane potwierdzają, że wiedza o akcjach i obligacjach jest w naszym kraju naprawdę mizerna, a inwestowanie często mylone jest ze spekulacją, która jest tu „uprawiana” znacznie częściej od rozsądnego i długoterminowego inwestowania. Wspomniane 3,6% środków w akcjach notowanych na giełdzie było pod koniec 2021 roku warte około 100 miliardów złotych, a 5,3% ulokowane w funduszach TFI około 145 miliardów złotych, do czego wrócimy jeszcze w dalszej części wpisu, w której zestawie to z liczbą rachunków maklerskich w Polsce.

Zanim spróbuję „odczarować” inwestowanie na giełdzie, przeanalizuję jeszcze inwestowanie w mieszkania na wynajem, które wielu uważa (żartobliwie lub nie) za „sport narodowy Polaków”, którzy często mawiają, że „mieszkania nie tanieją”, dlatego dla wielu są jedynym sposobem lokowania sporych nadwyżek gotówki.

Ilu Polaków inwestuje w mieszkania?

Według danych Eurostat za 2021 rok tylko 3,3% mieszkańców Polski mieszka w wynajmowanym na warunkach rynkowych mieszkaniu. Oznacza to, że spośród około 38,15 mln Polaków jakieś 1,25 mln wynajmuje mieszkanie. Biorąc pod uwagę fakt, że średnie polskie gospodarstwo domowe stanowi 2,55 osoby, to wynajem długoterminowy dotyczy jakichś 500 tys. mieszkań w Polsce. Zrobiłbym tutaj jednak małą modyfikację, zakładając, że wynajmują raczej ludzie młodzi, którzy jeszcze nie mają dzieci, więc średnie gospodarstwo domowe wynajmujących może znacząco odbiegać od wielkości gospodarstwa domowego właścicieli domów i mieszkań.

Załóżmy więc, że 600 tys. mieszkań w Polsce jest wynajmowanych długoterminowo. Brakuje statystyk na temat rynku wynajmu krótkoterminowego, ale z pomocą przychodzą dane o PIT z wynajmu, który w 2019 roku złożyło 712 tys. naszych rodaków. Zakładając, że dane z ankiet publikowanych na stronie Otodom są miarodajne, mniej niż 10% wynajmujących posiada więcej niż 1 mieszkanie na wynajem, co sprawia, że możemy wysnuć następujące przypuszczenia:

- W Polsce około 650 tys. mieszkań jest wynajmowane długoterminowo, a około 150 tys. mieszkań krótkoterminowo.

- Około 720 tys. osób w Polsce posiada przynajmniej jedno mieszkanie na wynajem.

- Około 50 tys. osób w Polsce posiada co najmniej dwa mieszkania na wynajem.

Najważniejszym wnioskiem jest jednak to, że choć inwestowanie w mieszkania wydaje się w Polsce popularne, to w ich wynajmie specjalizuje się tylko około 2% naszego społeczeństwa. Wliczając w to statystycznie niezbadaną szarą strefę, czyli osoby, które wynajmują, ale nie płacą należnych podatków, to wynajmem zajmuje się maksymalnie 2,5% naszego społeczeństwa, czyli stale dosyć niewiele. Sprawdźmy teraz, ile osób posiada w Polsce konta maklerskie, co pozwoli nam porównać popularność inwestowania w mieszkania na wynajem z korzystaniem z dobrodziejstw giełdy.

Obserwuj moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Ilu Polaków posiada konta maklerskie?

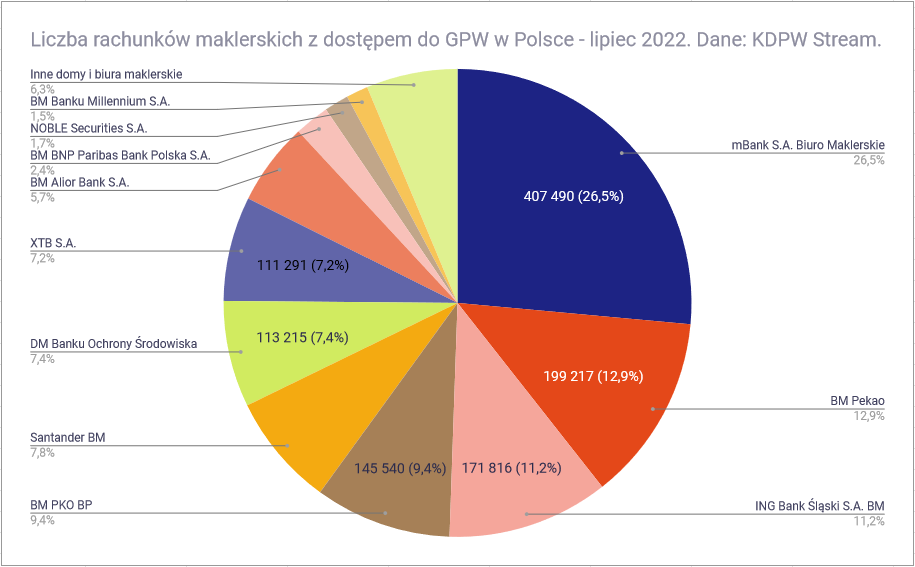

W określeniu liczby kont maklerskich w Polsce bardzo pomogą nam publikowane co miesiąc statystyki KDPW. Chodzi konkretnie o darmowy zestaw danych nazwany „Liczba rachunków papierów wartościowych” dostępny na stronie KDPW Data. Pamiętajmy, że KDPW, czyli Krajowy Depozyt Papierów Wartościowych dotyczy polskiej giełdy (GPW), więc dane, które zaraz przedstawię, obejmują tylko polskie konta maklerskie z dostępem do GPW.

Łączna liczba rachunków maklerskich w Polsce to nieco ponad 1,5 miliona, z czego na największe pięć domów/biur maklerskich przypada ponad milion kont. Zanim wysnujemy wnioski o tym, ile osób w Polsce inwestuje na giełdzie, pamiętajmy o tym, że jedna osoba może posiadać wiele rachunków maklerskich w wielu instytucjach. Ponadto z tych 1,5 miliona ogromna część rachunków może być nieaktywna, a nawet pusta i nigdy niezasilona środkami, co sprawia, że dość trudno będzie nam wysnuć rozsądne wnioski o liczbie inwestorów giełdowych w Polsce. Pamiętajmy też, że ta statystyka kompletnie pomija osoby, które konta maklerskie prowadzą za granicą, a które też dobrze byłoby uwzględnić w tym wpisie. Rozkład liczby kont na poszczególne domy i biura maklerskie wygląda następująco:

Ważniejsza od samego rozkładu na konkretne instytucje jest liczba rachunków maklerskich, które te prowadzą, a jest to:

- 1,5 miliona rachunków maklerskich, z których tylko część jest aktywna. Załóżmy, że jest to nie więcej niż 900 tys. aktywnych rachunków maklerskich, czyli takich, na których są środki, a klient czasem (raz w roku) dokonuje jakiejś transakcji.

- 900 tysięcy aktywnych rachunków maklerskich, to prawdopodobnie 750 tys. inwestorów (załóżmy średnio 1,2 rachunku na osobę).

- Do tej liczby dodajmy jakieś 10 tys. osób, które mogą prowadzić rachunki maklerskie (brokerskie) wyłącznie za granicą i uzyskujemy 760 tys. inwestorów giełdowych w Polsce.

Powyższa liczba jest tylko „zgadywanką”, więc pamiętaj, że może być bardzo daleka od prawdziwej liczby Polaków, którzy inwestują na giełdzie. Wygląda zatem na to, że z giełdą papierów wartościowych cokolwiek wspólnego ma nie więcej niż 1,5% obywateli naszego kraju. Akcje spółek giełdowych wydają nam się mniej namacalne od ziemi czy mieszkań na wynajem, ale jak pokazałem we wpisie „Gdzie przechowywane są papiery wartościowe? Zawieranie transakcji na giełdzie” prawa, które nam po ich zakupie przysługują, są równie prawdziwe, jak prawo własności dotyczące nabytych nieruchomości.

Dotyczy to jednak tylko osób, które inwestują pośrednio, a przecież są też ci, którzy (słusznie lub nie) zaufali Towarzystwom Funduszy Inwestycyjnych.

Ilu Polaków inwestuje w fundusze inwestycyjne?

Zacznijmy od tego, że przez „fundusze inwestycyjne” rozumiem prowadzone przez TFI, zazwyczaj drogie fundusze, które działają w Polsce od wielu lat. Samą sensowność inwestowania w takich instytucjach podważyłem we wpisie „Czy warto inwestować w fundusze TFI? Prześwietlam polskie fundusze„, a dziś spróbujemy oszacować liczbę osób, które lokują swoje oszczędności na giełdzie pośrednio, czyli za pomocą TFI.

Zacznijmy od liczb, czyli statystyk NBP dotyczących polskich funduszy inwestycyjnych. W drugim kwartale 2022 roku zarządzały one aktywami netto wynoszącymi 273 miliardy złotych. Jako że ciężko na tej podstawie oszacować liczbę klientów TFI to posłużę się danymi o TFI w formie IKE i IKZE, które nie tak dawno temu przedstawiłem we wpisie „Ile osób ma IKE lub IKZE? Gdzie je prowadzimy i ile na nich zgromadziliśmy?„. Na kontach IKE i IKZE prowadzonych w TFI jest średnio 12 000 złotych, więc zakładając takie środki na każdego klienta, kończymy z liczbą prawie 2,3 miliona klientów tych instytucji.

Bardzo ciężko powiedzieć czy jest to słuszne założenie, bo ponad 2 miliony klientów TFI wydaje się liczbą trochę przesadzoną, ale gdy wliczymy w to IKE i IKZE w tej formie, które prowadzi około pół miliona Polaków, to liczba sięgająca 2 milionów może być całkiem osiągalna. Gdybyśmy wliczyli tu 2,5-3 mln klientów PPK, to liczba ta byłaby jeszcze większa, ale celowo tego nie robię, bo klienci PPK zazwyczaj mają bardzo niewiele wspólnego z giełdą/TFI, przyznając, że sami nie rozumieją przedmiotu swojej inwestycji. Powyższe może dotyczyć też regularnych klientów TFI, ale pozostawię to na razie bez komentarza, bo do tematu TFI we wpisie jeszcze wrócimy.

Czas na najciekawszą część wpisu, czyli próbę odpowiedzi na pytanie, ilu Polaków inwestuje w cokolwiek, zakładając, że mieszkania na wynajem, giełda oraz fundusze TFI (a więc pośrednio też giełda) to 3 główne sposoby na inwestowanie pieniędzy.

Ilu Polaków inwestuje swoje pieniądze?

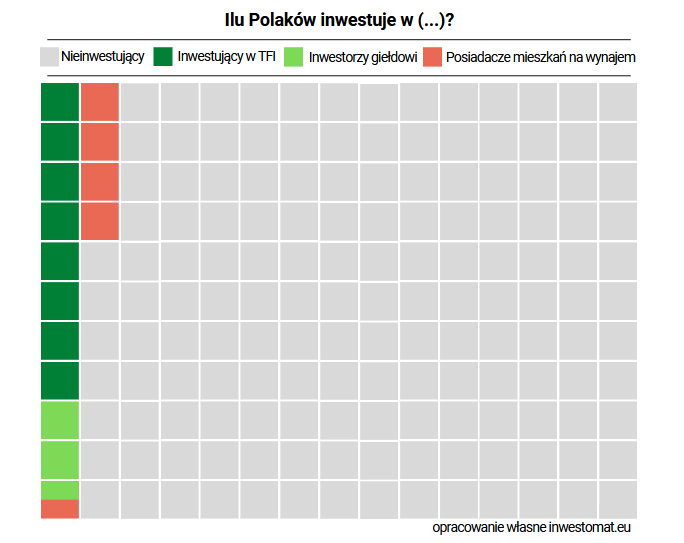

Zakładając, że fundusze prowadzone przez TFI, konta maklerskie oraz nieruchomości na wynajem to trzy główne sposoby na inwestowanie pieniędzy i to, że grupy się wzajemnie wykluczają, w Polsce swoje pieniądze inwestuje maksymalnie 10% populacji. Obserwację potwierdza raport „Assay Index 2021 – Wskaźnik gotowości inwestycyjnej Polaków”, według którego tylko 56% Polaków ma jakiekolwiek oszczędności, a jedynie 17% tej grupy (czyli niespełna 10% całej populacji) robi z nimi coś bardziej skomplikowanego niż trzymanie na lokatach i rachunkach bieżących. Popularność inwestowania w Polsce można zatem przedstawić za pomocą takiej infografiki:

Powyższa grafika jest bardzo uproszczona, ale najważniejsze wnioski to liczby, które przedstawię raz jeszcze:

- Najwyżej 2,5% Polaków posiada mieszkanie lub mieszkania na wynajem.

- Około 6% Polaków ulokowało swoje środki w funduszach inwestycyjnych od TFI.

- Około 1,5% Polaków posiada konto maklerskie.

- Powyższe nie obejmuje „inwestorów” w kryptowaluty oraz inwestujących w firmy, ziemię, lokale użytkowe, przedmioty kolekcjonerskie (np. sztukę), ani w metale szlachetne, więc jest to niepełny obrazek inwestowania w Polsce.

- (Bardzo ważne) W związku z tym, że sporo osób może inwestować zarówno w TFI, jak i na giełdzie oraz w mieszkania na wynajem, to liczba około 3,8 milionów (10% populacji Polski) może być przesadzona, a w rzeczywistości inwestować może około 3 milionów Polaków.

Niezależnie od tego, jak daleko prawdy jesteśmy w powyższych wnioskach, liczba ta jest bardzo niewielka i dowodzi tego, że nawet jeśli coś oszczędziliśmy, to najczęściej pozwalamy temu „leżeć odłogiem” na lokatach i depozytach. Zanim przejdziemy do rozdziału, w którym zastanowimy się nad tym, dlaczego Polacy nie inwestują, porównajmy obywateli naszego kraju do obywateli krajów bardziej rozwiniętych w kwestii inwestowania.

Jak w kwestii inwestowania wypadamy na tle Zachodu?

W tym krótkim podrozdziale porównamy liczbę aktywnych inwestorów giełdowych w Polsce, USA i w Niemczech. Z wpisu „Jak bogaci są Polacy na tle innych narodów? Zamożność na świecie” wiemy, że pod względem zamożności jest nam bardzo daleko zarówno do Niemców, jak i do Amerykanów, ale powody takiego stanu są dość jasne i chyba nie trzeba ich tutaj poruszać. Pod względem inwestowania Amerykanie przodują, bo według TheMotleyFool aż 145 milionów ludzi, czyli prawie 44% populacji USA posiada akcje spółek giełdowych w dowolnej formie. USA jest tu jednak wyjątkowe, ponieważ giełda stanowi istotny element rozwoju gospodarki tego kraju od przeszło 200 lat. Przeanalizujmy zatem naszego zachodniego sąsiada, czyli Niemcy, które pod względem inwestowania powinny być bardziej zbliżone do nas.

Według Deutsches Aktieninstitut w Niemczech w akcje giełdowe inwestuje około 12,1 milionów ludzi, a więc jakieś 14% populacji tego kraju. Powiedziałbym, że jest to niezwykle mało osób jak na kraj, w którym przeciętny obywatel posiada 65 000 dolarów majątku netto, ale pamiętajmy, że powyższa statystyka dotyczy tylko posiadania akcji giełdowych, a już nie np. obligacji czy derywatów. Ciekawostką może być też to, że jeśli wliczylibyśmy też tamtejsze fundusze emerytalne, to okazałoby się, że ponad 59% niemieckiej populacji pośrednio lub bezpośrednio inwestuje na giełdzie. Polakom jest do obywateli krajów rozwiniętych w kwestii inwestowania bardzo daleko, a więc przyjrzyjmy się wspólnie możliwym przyczynom takiego stanu rzeczy.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Dlaczego Polacy nie inwestują?

Przechodzimy do „miękkiej” części wpisu, w której podzielę się raczej swoimi obserwacjami i przemyśleniami, niż twardymi danymi, o czym wolę napisać jasno i otwarcie na samym początku tego rozdziału. Polacy tłumaczą nieinwestowanie pieniędzy na wiele sposobów, ale do najpopularniejszych wymówek należą poniższe trzy:

- Mam za mało pieniędzy, by inwestować.

- Inwestowanie jest skomplikowane, wymaga czasu i wiedzy eksperckiej.

- Inwestować mogą tylko profesjonaliści, a inni będą tylko tracić.

Ci, którzy nad Wisłą inwestują, uważają siebie jednak za prawdziwych ekspertów i do inwestowania rzadko kiedy podchodzą z pokorą. Do moich ulubionych sloganów wygłaszanych przez inwestycyjnych „ekspertów” i „speców” należą poniższe sformułowania:

- Inwestujmy w nieruchomości niezależnie od cen, bo przecież te mogą tylko rosnąć.

- Giełda jest dla spekulantów, więc inwestuję tylko w nieruchomości.

- Na giełdzie trzeba ryzykować, więc spekuluję, prowadząc daytrading oparty o analizę techniczną.

- Kryptowaluty to przyszłość, więc warto wrzucić w nie cały majątek.

„Spec” od inwestowania w nieruchomości nie widzi zatem sensu posiadania walut obcych i akcji żadnych spółek, zamykając się na inne części gospodarki od branży nieruchomości. Spekulant giełdowy nie darzy szacunkiem rozsądnego inwestora długoterminowego, bo to, co ten robi, wydaje mu się nudne, pozbawione emocji i niegodne jego cennego czasu. Krypto-entuzjasta „pakuje” 100% środków w kryptowaluty, które są z nami raptem od paru lat i bardzo trudno je racjonalnie wycenić, przyznając, że może i spekuluje, ale przynajmniej w przeszłości na tym zarobił.

W inwestowaniu w polskich warunkach brakuje więc spokoju, rozsądku, chłodnej oceny sytuacji i podejścia zbalansowanego, dzięki któremu inwestor zarządzałby nie tylko potencjalną stopą zwrotu, ale też poziomem ryzyka swojego portfela. Skupieni wyłącznie na zyskach, chciwi i prędcy w podejmowaniu decyzji polscy inwestorzy są bardziej podatni na różne oszustwa, rady kiepskich doradców i fałszywych guru z internetu, którzy sprawiają, że historii porażek jest coraz więcej, a te – przekazywane od osoby do osoby – sprawiają, że w Polsce inwestuje coraz mniej osób. Zacznijmy od pierwszego odstraszacza od inwestowania, jakim jest niski stan posiadania.

Mam zbyt mało, by inwestować

Temat braku pieniędzy na inwestowanie poruszałem już we wpisach „Jak zostać bogatym? Procent składany w praktyce” oraz „Częste błędy w oszczędzaniu – lista 10 największych„, ale rozwiązanie zawsze sprowadza się do dwóch rzeczy:

- Naucz się po prostu nie wydawać całego wynagrodzenia, co zwykle zaczyna się od analizy miesięcznych wydatków i wycięcia z nich zbędnych zachcianek.

- W drugim kroku przeanalizuj opcje taniego inwestowania, które można zacząć nawet od 100 złotych jednorazowo. Przydatną lekturą będzie dla Ciebie tekst „Jak inwestować 100 złotych miesięcznie? Inwestowanie małych kwot” z zastrzeżeniem, że od tego czasu tanie inwestowanie stało się możliwe także w XTB, które zniosło wysokie minimalne limity transakcji, które niegdyś wynosiły 500 złotych.

Jeśli dalej sądzisz, że inwestowanie kwotami rzędu 100 złotych miesięcznie nie ma sensu, to pamiętaj, że z czasem prawdopodobnie Twoje zarobki wzrosną i będziesz mógł oszczędzić i zainwestować coraz więcej. Takie „kilka stówek miesięcznie” może dać Ci w przyszłości setki tysięcy złotych więcej do emerytury, na wymarzoną podróż, a może nawet zapewnić Ci możliwość zakończenia pracy na wiele lat przed ustawową emeryturą.

Niezależnie od motywacji: inwestować po prostu warto, bo nawet jeśli nie zapewni Ci to gigantycznego bogactwa, to na pewno zdejmie z Twoich barków przynajmniej trochę stresu i sprawi, że przyszłość nie będzie już tak niepewna i przerażająca. Jest to moim zdaniem ogromna nagroda jak na „koszt” takiego rozwiązania, którym jest zwykle odpuszczenie sobie zakupu nowego telefonu, kiedy i tak jeszcze jego nie potrzebujemy czy wyrobienie w sobie nawyku częstszego gotowania niż jedzenia na mieście (który zresztą wyjdzie nam nawet na zdrowie).

Inwestowanie jest dla ekspertów

Inwestowania nie uczy się nas w szkołach i na ogół uznaje się je w Polsce za dziedzinę bardzo ekspercką i w gruncie rzeczy zbędną przeciętnej osobie. Według mnie jest to spory błąd taktyczny samego państwa, bo dzięki giełdzie papierów wartościowych zyskują nie tylko inwestorzy, ale i firmy, które mogą za jej pomocą pozyskać nowe nakłady kapitału na rozwój swoich działalności. Abstrahując już od sensowności nauki inwestowania, chyba każdy się zgodzi z tym, że w Polsce jest to dziedzina niszowa, a wiedza o akcjach, obligacjach i ETF-ach to dla przeciętnej osoby wiedza tajemna i na pewno nie najlepszy temat do rozmowy przy niedzielnym obiedzie.

Z powyższych powodów oddajemy nasze pieniądze w zarządzanie ekspertom w postaci doradców finansowych czy zarządzających aktywnymi funduszami inwestycyjnymi, często zupełnie ignorując dane i zdrowy rozsądek. Najważniejszym błędem jest zaufanie ludziom, którzy:

- Pobierają 2-3% rocznie za zarządzanie, mimo że na rynku są produkty nawet 50-krotnie tańsze.

- Zarządzając funduszami, mają 80% szansy na przegraną z indeksem giełdowym w okresie 10 lat lub więcej.

- Dają prawie 20 razy więcej rekomendacji neutralnych i pozytywnych niż ocen negatywnych, mimo że już „na czuja” wiadomo, że 95% giełdy nie może być warte albo zakupu, albo trzymania.

Często zapominamy, że zarządzający funduszami inwestycyjnymi i analitycy finansowi są tylko ludźmi, więc mimo ich kwalifikacji i doświadczenia długoterminowy sukces osiągają tylko nieliczni i nawet wtedy… nie da się ocenić, czy osiągnęli go głównie dzięki umiejętnościom, czy dzięki czystemu przypadkowi. Dodatkowo zarządzanie wielkim kapitałem funduszu jest często trudniejsze od zarządzania mniejszymi pieniędzmi, więc inwestor indywidualny ma ukrytą przewagę nad zarządzającym funduszem w postaci większego pola do manewru i otwartości także na bardzo małe spółki.

Przecież eksperci nie kłamią

Gdy sprzedawca w banku chce nam sprzedać najnowszy produkt, to często przedstawia nam się jako doradca klienta lub ekspert ds. produktów inwestycyjnych, co naturalnie może budzić nasze zaufanie. Często ta otoczka autorytetu przydzielana jest jednak osobie, która w kwestii inwestowania jest prawdziwym laikiem i prywatnie wcale nie interesuje się inwestowaniem na giełdzie, a w danym momencie po prostu chce „wyrobić swoje normy sprzedażowe”. Efektem tego bardzo często jest wybór ponadprzeciętnie drogich funduszy inwestycyjnych, które z czasem „zjedzą” nawet 40-50 procent zainwestowanych przez nas środków.

Właśnie tutaj widzę największy problem z miejscami bardzo zepsutą polską branżą Towarzystw Funduszy Inwestycyjnych, które często bardzo agresywnie sprzedają swoje produkty osobom z zerową wiedzą finansową. Naprawdę wiadomo, że rolą sprzedawcy jest znajdować rynek zbytu dla produktów i usług, ale obowiązki informacyjne leżące na takich ludziach powinny być znacznie bardziej zaostrzone, niż są obecnie. Dla przykładu:

- Informacja o łącznych opłatach rocznych funduszu (a nie tylko o kosztach zarządzania, które są tylko ich składową) powinna być widoczna i podkreślana w momencie sprzedaży i w widocznych miejscach na karcie funduszu oraz w KID.

- Informacja o opłatach funduszu powinna być przedstawiona w porównaniu z innymi funduszami tego rodzaju, pokazując jak tani lub drogi (relatywnie) jest dany fundusz inwestycyjny.

W związku z powyższym miałem nawet kiedyś myśl w rodzaju „dlaczego kupując pralkę, dostaję informację o tym, ile prądu zużywa i o jej ratingu energetycznym, a kupując jednostki funduszu inwestycyjnego, nie otrzymuję informacji o tym, ile pieniędzy „zużywają” nim zarządzający w skali roku? Oczywiście sprzęt AGD ma się nijak do skomplikowanego świata funduszy inwestycyjnych, ale transparentność prezentowania najważniejszych parametrów dotyczących produktów powinna być tutaj moim zdaniem podobna.

Lepiej polegać na wiedzy lepszych od nas

Powiedzmy, że jesteś już gotów, by inwestować samodzielnie, odrobiłeś pracę domową, ucząc się o analizie spółek lub doborze odpowiednich ETF-ów do swojego portfela. Chcesz zainwestować swoje pierwsze pieniądze, ale w Twojej głowie przeważają myśli w stylu „a co jeśli stracę swoje pieniądze?” i „czy aby na pewno rozumiem to, w co inwestuję?”. Są to normalne myśli, które towarzyszą nie tylko początkującym inwestorom, ale prawdziwie niebezpieczna jest dopiero możliwa reakcja na pojawienie się takich myśli w głowie.

Wielu inwestorów ucieka się do kopiowania ruchów, śledzenia czy nawet wykupywania dostępu do portfeli znanych osób, guru i idoli świata inwestowania, zapominając, że tamci może i „podpowiedzą” w co inwestować, ale nigdy nie wezmą odpowiedzialności za ich wynik inwestycyjny. Jeszcze niebezpieczniej robi się, gdy inwestor zaufa guru, inwestując swoje pieniądze zgodnie z jego radami i raz czy dwa bardzo na tym zyska, ufając, że na takich radach niemalże nie da się stracić. W końcu dobra passa zostanie jednak przerwana, a porady guru zakończą się stratą i to często niemałą. Czy inwestor będzie umiał wziąć ciężar swojej decyzji na siebie? Być może, ale jest duża szansa, że nie wyciągnie z tego żadnej lekcji, bo i nie inwestował na podstawie swoich przemyśleń i analiz.

I właśnie to jest moim zdaniem największą pułapką kopiowania zagrań innych inwestorów – brak możliwości wyciągnięcia cennych lekcji z porażek, bez których nigdy nie staniemy się lepszymi inwestorami. Gdy w 2011 roku inwestowałem na giełdzie swoje pierwsze pieniądze, to naprawdę zabolało mnie, że pomyliłem bankruta z tanią i mocną fundamentalnie spółką, co skończyło się utratą większej części zainwestowanych przeze mnie środków. Gdyby nie ta lekcja, to chyba nigdy nie podszedłbym do giełdy z pokorą i „na poważnie”, więc jestem wdzięczny losowi za to, że sam przez siebie osiągnąłem „głupią stratę” i przynajmniej miałem z czego później wyciągać wnioski.

Ceny nieruchomości zawsze rosną

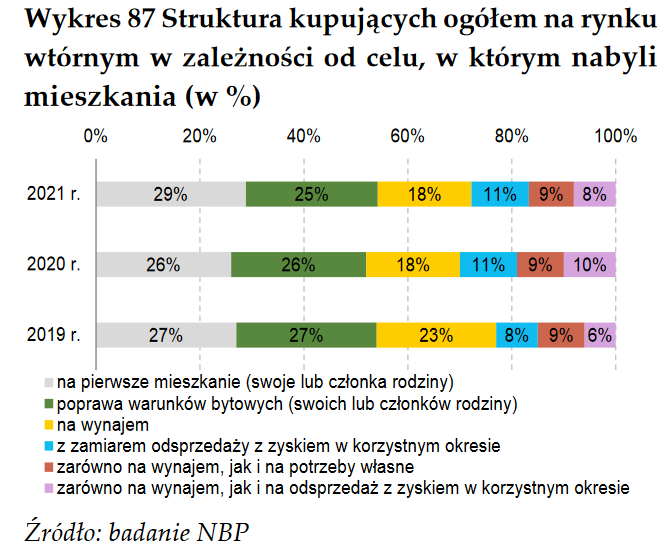

Polacy kochają inwestować w nieruchomości, o czym świadczy choćby gwałtowny wzrost zakupów mieszkań na wynajem, który NBP zauważył i przedstawił w swojej ostatniej analizie rynku mieszkaniowego w Polsce. Okazuje się bowiem, że wśród osób kupujących mieszkania na rynku wtórnym już od lat blisko 40% robi to czysto inwestycyjnie i bez cienia zamiaru mieszkania w kupowanym mieszkaniu:

Inny argument jest dość miękki i zabawny, ale ciekaw jestem, czy ktoś z czytelników nie słyszał nigdy przy rodzinnym obiedzie „prognoz” wujka, czy cioci o tym, że rynek mieszkaniowy czeka świetlana przyszłość. Prawda jest jednak taka, że mimo że ostatnie lata były dla polskiego rynku mieszkań bardzo udane, to rynek nieruchomości – jak każdy inny rynek – miewa nawet całe lata lub całe dekady na minusie. Nie trzeba szukać daleko, bo we wpisie „Ceny mieszkań w 2021 roku. Prognoza i perspektywy” przedstawiłem dane NBP, które świadczą o tym, że ceny mieszkań w Gdańsku i w Warszawie zdarzało się spadać nawet o 30% lub więcej w ciągu kilku lat (2008 – 2012) i z dużym prawdopodobieństwem taki scenariusz się jeszcze kiedyś powtórzy.

Argumentem ostatecznym, którego bardzo nie lubią „seryjni inwestorzy w mieszkania” (a zwłaszcza flipperzy) jest to, że choć stopy zwrotu na rynku nieruchomości w ciągu ostatnich kilku lat naprawdę budzą respekt, to bardzo daleko im do stóp zwrotu, które inwestor mógł „wyciągnąć” z inwestowania pasywnego w indeksy giełdowe. Tak, wiem, że ceny akcji spółek giełdowych są bardziej zmienne i niepewne od nieruchomości, ale fakty są takie, że inwestując kapitałem własnym lepiej wyszłoby się 10 lat temu na pasywnej inwestycji w MSCI ACWI, niż w inwestycję w mieszkanie na wynajem, ale o tym raczej nie powie Ci większość inwestorów zamkniętych na inne formy inwestycji niż nieruchomości.

Żeby być fair, wspomnę jednak, że rynek nieruchomości ma w kontekście inwestycyjnym jedną ogromną przewagę nad rynkiem kapitałowym – możliwość sporego i taniego „lewarowania się” kredytem hipotecznym. Kredyt maklerski, choć dostępny w niektórych instytucjach, zwykle jest o wiele droższy, a jego kwota znacznie bardziej ograniczona od kredytu hipotecznego, który banki (słusznie zresztą) widzą jako ten lepiej zabezpieczony, a więc i tańszy. Prawdziwą mądrość znajdzie ten, który otworzy się na obydwie formy inwestowania, nie będąc zamkniętym ani na nieruchomości, ani na akcje spółek giełdowych, które powinny być składnikiem każdego długoterminowego portfela inwestycyjnego… również dlatego, by mieć w nim różne waluty, a nie tylko polski złoty, w którym w końcu „wyceniane” są polskie mieszkania.

Obserwuj mnie na Twitterze (X):

Subskrybuj mój kanał YouTube:

Podsumowanie

Dlaczego Polacy nie inwestują? Prawdopodobnie dlatego, że na każdym kroku szerzone są fałszywe przekonania o inwestowaniu, a gdy tylko „zaświeci się danymi” (np. średnimi stopami zwrotu z inwestycji w amerykański indeks akcji w okresie 100 lat), to nagle większość osób traci chęć do rozmowy. Dokłada się do tego państwo, które na razie nie robi niczego, by w programie nauczania znalazł się przedmiot o nazwie „finanse osobiste”, a młodzi ludzie wkraczali w dorosłe życie z przynajmniej podstawową wiedzą o kredytach i dostępnych formach inwestycji.

Kończy się to tak, że w Polsce mamy albo tłumy owieczek podążających za guru, albo rzesze fanów tylko jednej formy inwestowania, tak jakby wymieszanie w swoim portfelu inwestycyjnym mieszkań z akcjami byłoby złamaniem jakiejś reguły. Zbyt wielka koncentracja na jednym kraju lub jednej walucie kończy się zwykle w sposób opłakany, o czym dowiedzieli się w przeszłości inwestorzy prawie z każdego kraju na świecie, więc warto czerpać wiedzę z ich błędów i dywersyfikować swój portfel, otwierając się na różne klasy instrumentów finansowych.

Kończąc ten wpis, przyznam, że naprawdę mam nadzieję, że rozwój polskiej branży inwestycyjnej nastąpi również oddolnie, a zyskujący świadomość klienci przestaną płacić TFI 2-3% w skali roku za kupowanie tanich funduszy ETF. Z czasem marzy mi się również większa presja regulatora (np. KNF-u) na sprzedawcach w bankach, którzy od lat bezkarnie „wciskają” swoim klientom drogie i niedopasowane do ich profilu ryzyka produkty, co sprawia, że inwestowanie kojarzy się w Polsce raczej z traceniem, a nie z zyskiwaniem pieniędzy. A szkoda.

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.