Nadchodzą turbulentne czasy na rynkach finansowych.

Za kilka dni minie 5 miesięcy odkąd opublikowałem artykuł „W co można inwestować pieniądze? Omówienie klas aktywów inwestycyjnych„, w którym po raz pierwszy na blogu opublikowałem skład swojego portfela inwestycyjnego, nazywając go portfelem na turbulentne czasy. Pisząc tamten wpis, nie miałem pojęcia o tym, że choroba COVID-19 przeistoczy się w pandemię, powodując kompletne zamknięcie wielu światowych gospodarek i ogromne spadki na światowych giełdach w lutym i marcu bieżącego roku. Portfolio, które Ci wtedy zaprezentowałem będzie w tym tekście bazą do budowy „portfela antywirusowego”, gdyż nie zamierzam zmieniać proporcji instrumentów finansowych w nim zawartych ani trochę. Czytając ten artykuł dowiesz się w co inwestować podczas pandemii koronawirusa oraz jak zarządzać portfelem inwestycji w zależności od różnych scenariuszy rozwoju sytuacji. Miłej lektury!

Podcast

W skrócie

Z tego artykułu dowiesz się:

- Jak mocno w ostatnich miesiącach „oberwały” światowe rynki finansowe.

- Które indeksy giełdowe są obecnie wyceniane relatywnie nisko i mogą być okazją do zakupu.

- Jakie scenariusze rozwoju sytuacji przewiduję i który jest najbardziej prawdopodobny.

- Co znajduje się obecnie w moim portfelu inwestycji i jaki wynik inwestycyjny każda składowa osiągnęła dotychczas w tym roku.

- Jaką perspektywę na drugi kwartał 2020 roku mają poszczególne klasy aktywów.

Powiązane wpisy

- W co można inwestować pieniądze? Omówienie klas aktywów inwestycyjnych

- Jak inwestować w trzecim kwartale 2020 roku? Mój portfel inwestycyjny

- Jak rozegrać giełdy pod koniec 2020 roku? Portfel na IV kwartał 2020 roku

- W co inwestować w 2021 roku? Mój portfel na I półrocze 2021

- W które akcje warto inwestować w 2020 roku? Najwyższe dywidendy GPW

- Które branże zyskają na pandemii COVID-19?

Obecna sytuacja na rynkach akcji

Zanim przejdę do opisywania przemyśleń i podzielenia się z Tobą moją strategią na 2020 rok warto by ocenić „ceny w supermarkecie z akcjami”. Z pewnością panika i spadki cen w ostatnich tygodniach dały niektórym inwestorom w kość, ale to samo w sobie nie oznacza, że akcje są tanie i powinieneś je już kupować. W tym podrozdziale ocenimy zmiany cen indeksów, które wystąpiły w ciągu ostatnich 12 miesięcy z podziałem na okres przed i w trakcie pandemii koronawirusa. Poza zmianami cen indeksów spojrzymy na średnie wskaźniki C/Z – Cena do Zysku (ang. P/E – Price to Earnings), by ocenić które indeksy są już relatywnie tanie, a które stale dość drogie.

Jak mocno wybrane indeksy światowe spadły dotychczas?

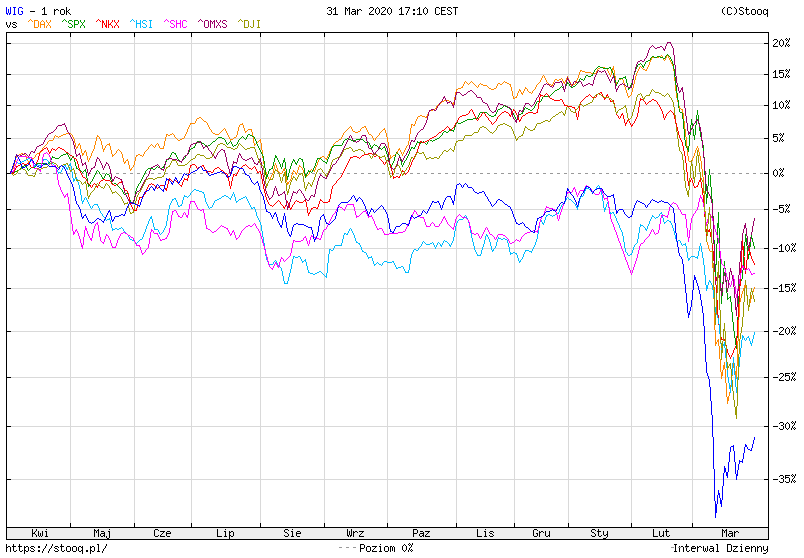

Uznajmy, że początkiem pandemii koronawirusa był 22 lutego 2020 r., kiedy Włochy ogłosiły pierwsze przypadki zakażeń COVID-19. Potwierdziły to rynki, które w tygodniu między 24 lutego 2020, a 28 lutego 2020 dosłownie runęły, a spadki były porównywalne do niesławnego „czarnego wtorku”, gdy w 1929 r. cena akcji z amerykańskiego Dow Jones spadła średnio o 11,73%. Mimo skali i dynamiki spadków, według mnie to dopiero początek recesji. Jest duża szansa na to, że w kolejnych miesiącach zobaczymy scenariusz podobny do tego z roku 2008, gdy indeks Dow Jones stracił nawet 50% wartości (z 14 000 do 7 600 punktów). Oto jak wybrane światowe indeksy radziły sobie w ciągu ostatnich dwunastu miesięcy:

W celu zwiększenia czytelności wykresu w kolejnym paragrafie podzielę te 12 miesięcy na dwa niezależne okresy. Będzie to czas przed koronawirusem (01/04/2019 – 22/02/2020) oraz ten w trakcie trwania pandemii (23/02/2020-31/03/2020), a zmiany wartości indeksów przedstawię w tabelce.

Kto stracił najwięcej?

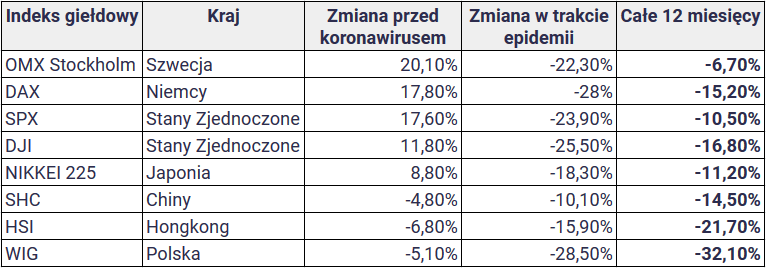

Oto jak wybrane indeksy giełdowe (czyli zbiory reprezentatywne akcji z wybranego rynku) zmieniły swoją wartość w ciągu 12 ostatnich miesięcy, podzielonych na różne przedziały czasowe:

Zauważ, że z opisanych indeksów to warszawski WIG „oberwał” najbardziej. Czy to dlatego, że był relatywnie najdroższy? Nic bardziej mylnego, gdyż w chwili, gdy piszę ten tekst współczynnik C/Z WIG wynosi 8,86, podczas gdy wskaźnik ten dla S&P 500 osiąga wartość 19,45. Oznacza to w wielkim uproszczeniu, że inwestycja w przeciętną spółkę z polskiego indeksu zwróci się inwestorowi po niecałych 9 latach, a zakup średniej spółki amerykańskiej po niecałych 20 latach. Czysto technicznie inwestycja w polskie akcje z indeksu WIG wydaje się rozsądniejsza od inwestycji w akcje amerykańskie, ale jest zbyt wcześnie, by wyrokować. Porównamy teraz współczynniki C/Z i C/WK dla wyżej wymienionych indeksów giełdowych.

Które indeksy giełdowe są relatywnie tanie?

W idealnym świecie, w którym inwestorzy kierowaliby się jedynie logiką, w sytuacjach kryzysowych najdroższe produkty taniałyby najmocniej. W rzeczywistym świecie tak jednak nie jest. Dla tych, którzy dopiero zaczynają przygodę z giełdą i jeszcze nie słyszeli o wskaźnikach C/Z ani C/WK zamieszczam ich swoje własne, proste wytłumaczenie. Skrótowo: C/Z mówi nam o tym w ile lat, przy obecnych zyskach, zwróciłaby nam się inwestycja w akcje spółki, a C/WK porównuje wartość giełdową spółki z jej wartością księgową (bliską wartości rzeczywistej jej aktywów). W obecnych czasach ocenia się, że spółka jest tania, gdy jej C/Z jest niższe od 12, a C/WK w okolicy 1, choć wszystko zależy od gałęzi gospodarki, w której operuje. Przykładowo spółki high-tech nie potrzebują wielu aktywów, by generować bardzo dużo gotówki, stąd ich wskaźnik C/WK sięga astronomicznych wartości 10, a niekiedy nawet 100. Po pełną definicję odsyłam Cię do tego i tego artykułu na Stockwatch.pl. Oto wskaźniki dla wybranych indeksów:

Pamiętaj, że są to wskaźniki dla całych indeksów, czyli dziesiątek, a czasami setek spółek. Indeksy budowane są zwykle wagowo, więc w indeksie 100 spółek najmniejsza z nich często będzie brana pod uwagę z wagą mniejszą niż 1/100 (jedna setna). Jak rozumieć te wartości liczbowe? Znowu uproszczając do bólu i niepotrzebnie nie wchodząc w szczegóły: C/Z w okolicy 15 uważane jest dla większości branż jako „normalne”, a takie poniżej 10 często traktowane jest jako okazja inwestycyjna. Jeśli chodzi o wskaźnik C/WK, to jeśli jest on większy od 1, spółka jest wyceniana wyżej niż suma jej aktywów. Z drugiej strony C/WK poniżej 1 oznacza, że spółka lub indeks może być przeceniony.

Nie dość, że polski indeks WIG spadł najmocniej z tych z zestawienia, to wygląda on na najbardziej przeceniony z tych tutaj opisanych. Nie znaczy to oczywiście, że za parę miesięcy nie będzie jeszcze taniej, więc na razie zalecam cierpliwość. Przejdziemy teraz do części właściwej tekstu, czyli opisu portfela i doboru przykładowych składników, które mogą dobrze przetrzymać wartość przy epidemii koronawirusa, czekając na prawdziwe okazje na giełdzie.

Scenariusze rozwoju obecnego kryzysu

Scenariusze ekstremalne

Niezależnie czy stawiasz na scenariusz optymistyczny, czy na pesymistyczny, powinieneś przemyśleć swoją strategię inwestycyjną na nadchodzący rok. W zależności od scenariusza, który się wydarzy, opcją optymalną będzie co innego, ale mało kto potrafi przewidzieć co dokładnie się wydarzy. Moi znajomi inwestorzy zwykle wierzą w coś pomiędzy tymi dwoma scenariuszami:

- Scenariusz skrajnie optymistyczny: gospodarka kraju otwiera się najpóźniej 1 maja 2020 r., a skala zwolnień sięga maksymalnie 500 000 Polaków. Stopa bezrobocia rośnie z 5,5% do około 8%, ale jedynie tymczasowo, bo już od czerwca gospodarka wstaje z kolan. Szczepionka na koronawirusa zostaje wynaleziona i szybko rozdystrybuowana do wszystkich potrzebujących. Dynamika PKB w stagnacji, ale nie spada. Giełdy jeszcze trochę spadają, ale do końca roku odbijają do poziomu z lutego 2020 r. Szanse na wystąpienie tego scenariusza oceniam na jakieś 5%.

- Scenariusz skrajnie pesymistyczny: gospodarka kraju pozostaje zamknięta aż do 1 września 2020 r., a skala zwolnień sięga między 1 a 2 milionów aktywnych zawodowo Polaków. W efekcie stopa bezrobocia wzrasta z 5,5% do ponad 11%. Przerwany zostaje cały łańcuch dostaw, a dynamika PKB spada w skali roku o 10%, cofając nas gospodarczo do roku 2017. Światowe giełdy spadają jeszcze o średnio o 20-30%, notując swoje minima w czerwcu-lipcu 2020. Szanse na taki scenariusz oceniam na jakieś 10%, podkreślając, że jest to scenariusz skrajnie pesymistyczny i bardzo dużo złego musi się stać, by zaistniał.

Scenariusz realistyczny

Jaki scenariusz wydaje mi się najbardziej prawdopodobny? Coś pomiędzy powyższymi, ponieważ efekt lockdownów może być nieco uśmierzony pomocą przedsiębiorcom ze strony państwa. Może się okazać, że giełdy jeszcze nie zdyskontowały skali recesji gospodarczej, która może nastąpić, więc tekst ten napiszę z myślą o kontynuacji spadków o nieznanej mi skali. Często w komentarzach powtarzam, że nie mam szklanej kuli, ale moje doświadczenie, intuicja oraz liczby płynące z rynków sugerują możliwą kontynuację spadków na rynkach akcji, która jednak będzie zależna od skali „cofnięcia gospodarczego” krajów, które zredukować może kolejna interwencja monetarna i ratowanie przedsiębiorców, za które już zabiera się nasze i inne państwa.

Mimo to mam też powody, by patrzeć w przyszłość z większym optymizmem, bo mój portfel jest gotowy także na wzrosty. Zauważ, że w listopadzie 2019 r. posiadałem te same instrumenty finansowe, choć nie miałem wtedy pojęcia, że wkrótce wystąpi pandemia groźnego wirusa. Jeżeli nastąpią wzrosty, to spora część portfela poszybuje w górę z całym rynkiem, sprawiając, że zyskam wraz z rzeszami optymistów, którzy zakładają bardziej optymistyczny scenariusz od tego, który obstawiam. Przejdźmy więc do opisu jego struktury, poszczególnych składowych i wyników inwestycyjnych z ostatnich 40 dni.

Mój portfel inwestycyjny. Jego opis i wyniki

Z czego składa się moje portfolio?

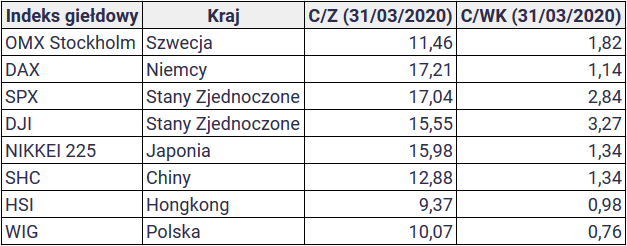

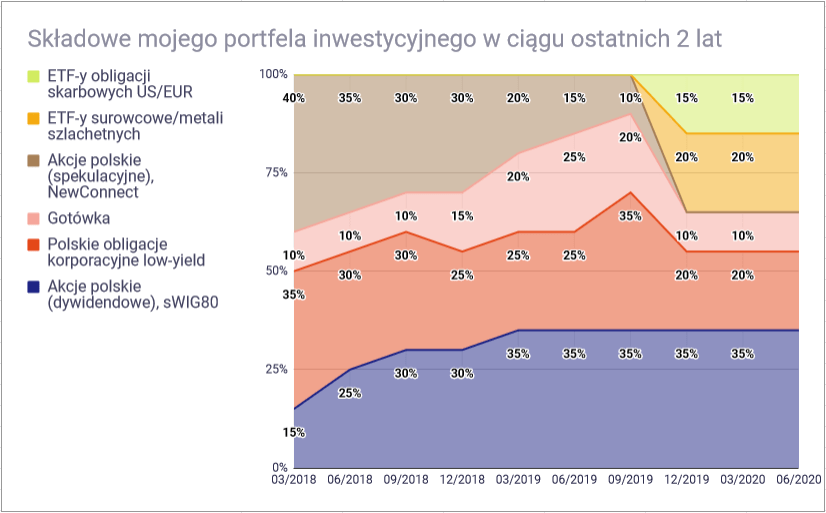

Myślę, że żaden blogger nie powinien próbować doradzać swoim czytelnikom w co inwestować podczas pandemii koronawirusa bez podzielenia się składnikami swojego portfolio. Gdy nie tak dawno temu, bo w październiku 2019 r. zacząłem pisać ten blog, zależało mi przede wszystkim na transparentności, jasności przekazu i konsekwencji. Z tego powodu moją sugestią na dobry portfel inwestycyjny będzie portfel o identycznych częściach składowych, które zasugerowałem Ci w moim listopadowym wpisie „W co można inwestować pieniądze? Omówienie klas aktywów inwestycyjnych„. Mowa tu o następującym portfelu, którego podstawy opisałem w historycznym już artykule:

Jak ostatnio radzi sobie mój portfel?

W okresie początkowej „koronawirusowej” paniki (21/02/2020-31/03/2020) osiągnąłem następujące wyniki inwestycyjne na poszczególnych składowych portfela:

- (35% portfolio) Akcje z sWIG80 : -19%, czyli -6,6% w skali portfela

- (20% portfolio) Obligacje korporacyjne: -4%, czyli wpływ -0,8% na cały portfel

- (20% portfolio) ETF-y surowcowe: +8%, czyli wpływ +1,6% na całość portfela

- (15% portfolio) ETF-y obligacji skarbowych: +3,6%, czyli +0,5% w skali portfela

- (10% portfolio) gotówka (w 3 walutach): +4% (wobec złotego), czyli +0,4% w skali portfela

- [100% portfela] -4,9% w ciągu pierwszej fali paniki wywołanej koronawirusem.

Prawie 5 procent w dół w ciągu 40 dni. Nie brzmi to najlepiej, prawda? Niekoniecznie! W perspektywie: gdybym posiadał portfel samych akcji w równych proporcjach złożony z indeksów S&P 500, DAX oraz WIG, osiągnąłbym wynik -27%. Żeby być z Tobą fair, drogi czytelniku, w przypadku gdy indeksy akcji podniosą się z kolan, portfel złożony z samych akcji wystrzeli w górę o wiele bardziej niż mój. Przypominam jednak, że nie szukam przygód, a stabilnej ścieżki mnożenia swoich środków przez kolejne 30, a jak los pozwoli to nawet 40 lub 50 lat. Co więcej, jak przeczytasz w dalszej części tekstu, jestem gotowy zmienić proporcje składników portfela jak tylko indeksy akcji stanieją jeszcze bardziej. Tymczasowa strata równa 5% wobec indeksów, które spadły średnio pięciokrotnie więcej oznacza, że mój portfel nie oberwał tak mocno, jak niektóre inne, więc jestem całkiem zadowolony. Teraz zaprezentuję Ci jak z czasem zmieniałem proporcje jego składników.

Jak zarządzam składnikami portfela?

Na początku 2018 r. miałem trochę więcej czasu na inwestowanie, więc stawiałem na pojedyncze spółki o wysokim potencjale, głównie z NewConnect. Pomimo stagnacji na WIG i WIG20 i spadków indeksu minibiznesów, jakim jest NCIndex moje portfolio radziło sobie wtedy całkiem nieźle. Jednocześnie dynamicznie wzrastał współczynnik C/Z indeksu największych amerykańskich spółek S&P 500. Wynosił on wtedy między 21, a 24, czyli o wiele wyżej niż defensywny inwestor jest skłonny do zakupów (przedział C/Z około 13-16). To oraz niepewność związana z ewentualnym konfliktem na linii USA – Chiny spowodowało, że zacząłem sprzedawać akcje ryzykownych spółek w sposób następujący:

Największą różnicą między rokiem 2018 a moim obecnym portfelem inwestycji jest eliminacja udziałów spółek z indeksu najmniejszych (NCIndex) i przejście na bezpieczniejsze ETF-y. Drugą znaczną różnicą była stopniowa redukcja obligacji korporacyjnych, ale zastrzegam, że nie sprzedawałem ich przed osiągnięciem dojrzałości. Konsekwentnie redukowałem udział w obligacjach tylko, gdy firmy skupowały obligacje (oddawały mi moje pieniądze), a ja za te środki kupowałem inne instrumenty finansowe. W ten sposób zarządzałem portfelem w czasach przed korona-kryzysem.

Ile przepływów generuje mój portfel?

Niektórzy powiedzą, że mój obecny portfel jest nudny, bo prawie brak w nim spekulacyjnego elementu. Ja cenię ten portfel za to, że generuje w trudnych czasach sporo wolnej gotówki. Oczywiście w czasach koronawirusa niektóre firmy nie wypłacą dywidend, a inne nie skupią swoich obligacji, stąd selekcja musi być bardzo staranna. W normalnych warunkach cały portfel generował stopę około 6% brutto rocznie z samych dywidend i odsetek. W nadchodzących miesiącach może być różnie, ale spodziewam się spadku do maksymalnie 4-5% brutto. Oznacza to, że jeśli wystąpi załamanie, a akcje będą sprzedawane za bezcen, ja będę miał gotówkę, by je kupić od panikujących inwestorów. Oto mój schemat działania na przetrwanie koronawirusa:

Co zrobię w zależności od rozwoju sytuacji?

Oto co zamierzam zrobić w zależności od rozwoju sytuacji:

- Pandemia koronawirusa jakimś cudem skończy się w Polsce i na świecie przed 1 maja 2020 roku. Upewniam się, że 30 – 45-dniowy przestój w gospodarce nie wywołał kryzysu i stopniowo przenoszę środki z ETF-ów do bardziej ryzykownych aktywów. Jeśli rynek w USA będzie dalej na poziomie C/Z powyżej 20 to celuję raczej w rynki wschodzące.

- Koronawirus blokuje gospodarkę jeszcze na parę miesięcy. Nie będę nic sprzedawał ani kupował, a jedynie poobserwuję sytuację. We wrześniu dojrzewa (kończy się) większość moich obligacji korporacyjnych, więc gotówka i tak do mnie spłynie. Za parę miesięcy zacznę stopniowo skupować taniejące akcje niemieckich i amerykańskich spółek dywidendowych.

- Pandemia koronawirusa trwa aż do września-października. Bezrobocie wzrasta z 5,5% do 20% lub więcej, a spadki na giełdzie sięgają 70-80% w porównaniu ze styczniem tego roku. W tej sytuacji czytam raporty spółek i gdy, pomimo gorszych ich wyników w kwartale I i II 2020 współczynnik C/Z w USA spada poniżej 12, zaczynam skupować akcje. Skąd wezmę pieniądze? Sprzedam ETF-y i obligacje. „Kupuj, gdy leje się krew” mawiają :).

Choć w mojej strategii jest mały element tzw. market-timingu, czyli próby znalezienia dna to jest ona oparta bezpośrednio na fundamentach spółek, czyli ich wynikach finansowych i cenach na giełdzie. Pojawią się dobre okazje? Zaczynam skupować akcje. Wszystkie media głoszą, że to koniec rynków akcji? Kupuję jeszcze więcej. Tyle o mnie. Spróbuję Ci teraz doradzić, co możesz zrobić w zależności od składu Twojego portfela inwestycyjnego.

W co inwestować podczas pandemii koronawirusa?

W podobnych sytuacjach zawsze zalecam ostrożność (ja w ogóle jestem dość ostrożnym inwestorem) i trzymanie się z dala od rynków akcji. Nie oznacza to, że musisz sprzedawać posiadane udziały w spółkach, po prostu upewnij się, że część środków trzymasz w mniej zmiennych aktywach. Czym więc są te mniej zmienne aktywa?

Inwestuj w metale szlachetne

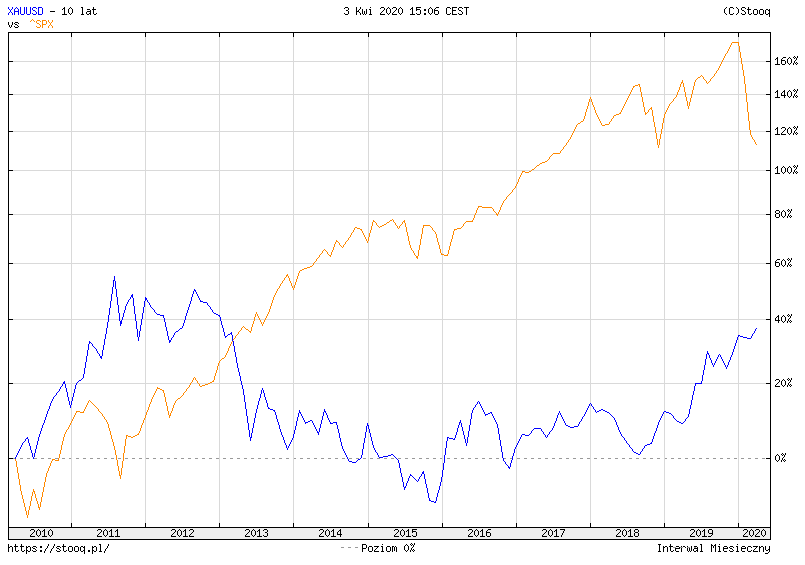

Nie sądziłem, że to kiedykolwiek napiszę, ale właśnie to zrobiłem. Gdybyś mnie spytał rok temu o metale szlachetne, odpowiedziałbym, że się na nich nie znam. Tak naprawdę niewiele się zmieniło, poza tym, że zagraniczne ETF-y na złoto i srebro stały się ostatnio dostępne w kilku domach maklerskich, np. w mBanku. Jeśli jeszcze nie masz konta maklerskiego, to polecam wpis „Inwestycyjny wstęp (3/6) – Jak założyć rachunek maklerski?„, w którym krok po kroku tłumaczę proces jego zakładania. Dlaczego akurat złoto? Cóż, może i nie oferuję astronomicznych stóp zwrotu, ale świetnie pokonuje inflację oraz często zachowuje się tak, jakby było negatywnie skorelowane z indeksem akcji. Chociaż konsensus środowiska inwestorów zgadza się do braku zależności między aktywami, to tę relację dobrze prezentuje poniższy wykres:

Wykres ukazuje przebieg relacji złota do dolara (XAUUSD, kolor niebieski) oraz przebieg wartości indeksu S&P 500 (SPX, kolor pomarańczowy) w ciągu ostatnich 10 lat. Złoto przez większość okresu zachowywało się bardzo stabilnie, choć jego wartość spadała zwykle przy początkach hossy na giełdzie. W roku 2019 i 2020 zaczęło rosnąć z uwagi na przewartościowane udziały spółek i chęć ucieczki inwestorów do czegoś bezpiecznego. Mimo ostatnich wzrostów cen złota polecam, byś w trudnym okresie pandemii koronawirusa trzymał w nim choć część swoich środków.

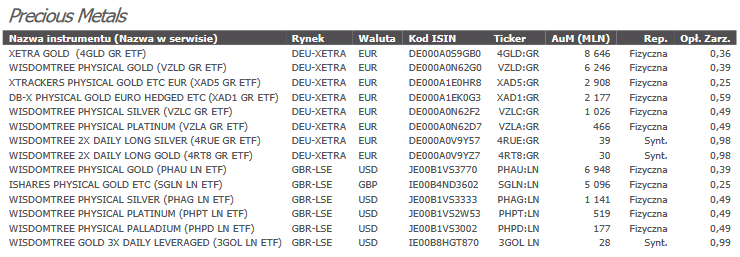

Przykładowe ETF-y na złoto i srebro

Jeśli masz konto maklerskie w mBanku to na tej stronie znajdziesz wykaz dostępnych zagranicznych ETF-ów w formie pdf, a więcej informacji o nich znajdziesz na mojej liście ETF-ów. Jeśli pierwsze słyszysz o funduszach pasywnych, zachęcam Cię serdecznie do przeczytania serii, którą im na blogu poświęciłem. Zacznij od przeczytania wpisu „ETF (1/6) – Co to są fundusze ETF i dlaczego warto w nie inwestować?„, który rozpoczyna serię. W momencie pisania tego tekstu mBank oferował następujące ETF-y surowcowe:

Osobiście posiadam 20% środków w dwóch z tych ETF-ów. Polecam kupować szczególnie te z wysokimi aktywami i niską opłatą za zarządzanie. O tym, za pomocą jakich kont w Polsce kupisz ETF-y, przeczytasz we wpisie „ETF (3/6) – Jak kupić ETF? Porównanie ofert, kont i możliwości„.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Kup trochę obligacji skarbowych

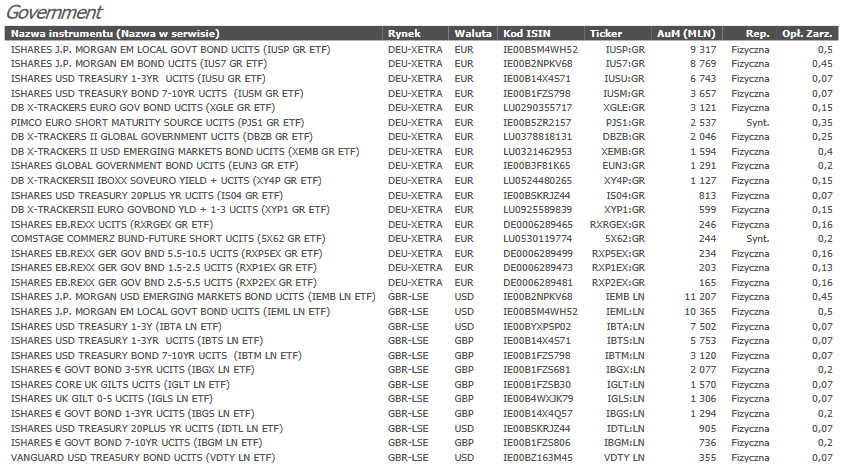

Do wyboru masz bezpośrednią inwestycję w obligacje skarbowe lub zakup ETF-ów obligacji skarbowych. Jeśli wybierasz pierwszą opcję, to poczytaj o ofercie polskich obligacji skarbowych na tej stronie. Osobiście polecam obligacje 4-letnie ze względu na ich indeksowanie inflacją, która ostatnio jest znacznie wyższa od stóp procentowych, ale wybór należy do Ciebie. Jeśli chodzi o ETF-y obligacji, to mBank posiada w swojej ofercie następujące instrumenty:

Zasada wyboru taka jak zawsze: jak najniższa opłata za zarządzanie i jak najwyższe aktywa funduszu. Zanim kupisz koniecznie „prześwietl” fundusz np. na stronie Bloomberga, przykład dla IUSM. Obserwuj przebiegi zmian cen, sprawdź wysokość dywidend funduszu (wypłacane są dzięki odsetkom z obligacji, które posiadają) i podejmij decyzję. Raczej unikaj obligacji państw mniej rozwiniętych, bo państwa też bankrutują.

Szukaj okazji wśród spółek, które poradzą sobie dobrze w kryzysie

Na ten temat napiszę niedługo osobny artykuł. Jeśli jeszcze nie czytałeś artykułu o polskich spółkach dywidendowych, to serdecznie polecam nadrobić: „W które akcje warto inwestować w 2020 roku? Najwyższe dywidendy GPW„. Jak na ironię opublikowałem ten wpis dokładnie przed spadkami na rynkach akcji wywołanymi koronawirusem, ale nie traci on swojej aktualności. Spółki o stabilnej polityce dywidendowej i mocnym bilansie (jak najmniej zobowiązań, jak najwięcej gotówki) będą podczas kryzysu sprzedawane w promocyjnych cenach. Z tego powodu polecam Ci trochę rozejrzeć się na giełdach, bo wiele ze spółek z zestawienia staniało nawet o 50% od czasu napisania tego tekstu. Kolejnym ciekawym tekstem, który może Cię zainteresować, jest „Które branże zyskają na pandemii COVID-19?„, gdzie podsumowuję indeksy na polskiej giełdzie, które mogą w obecnej sytuacji stracić najmniej.

Co z inwestycją w mieszkania na wynajem?

Inny z moich wpisów, czyli „Kiedy ceny mieszkań w Polsce zaczną spadać?” zawiera dokładną analizę obecnej sytuacji na rynku mieszkaniowym oraz jej prognozę na przyszłość. Uważam, że nadejdzie jeszcze czas na zakup mieszkania, ale cierpliwy inwestor powinien jeszcze zaczekać. Stopy zwrotu z inwestycji w mieszkanie to przy obecnych cenach jakieś 7% brutto rocznie, a w obecnym czasie, gdy rynek najmu krótkoterminowego praktycznie nie istnieje, ten odsetek spada do jakiś 4-5% brutto rocznie. Zamiast wydawać teraz pieniądze na mieszkanie, poczekaj do spadku cen, który nastąpi, gdy nadmiar mieszkań trafi na rynek wtórny. O powodach ku tej tendencji przeczytasz we wpisie „Jak pandemia COVID-19 może wpłynąć na rynek nieruchomości?„.

Zostaw sobie jak najwięcej gotówki

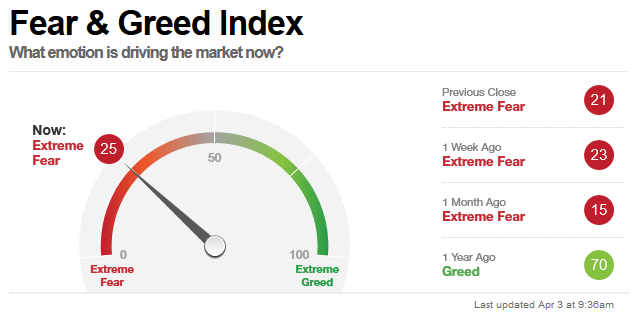

Ostatnia i chyba najważniejsza rada: jeśli możesz, zostaw sobie jak najwięcej gotówki na prawdziwe przeceny na rynkach akcji. Pamiętaj, że nie żadnej presji, więc zamiast pytania „w co inwestować podczas pandemii koronawirusa?” może powinieneś zadać sobie pytanie „kiedy?”. Niektórzy polemizują, że rynki niedawnymi zniżkami sięgającymi do 30% dla indeksów, a nawet 60% w przypadku pojedynczych spółek zdyskontowały już nadchodzący kryzys, ale ja się z tą tezą niekoniecznie zgadzam. Nie można zdyskontować tego, czego nikt nie umie przewidzieć, a szansa na o wiele tańsze akcje w dalszej części roku jest stale dosyć wysoka. O tym, że inwestorzy spodziewają się głębszej recesji, mówi m.in. indeks strachu i chciwości przygotowany przez CNN:

Wielu mawia „kupuj, gdy inni się boją„, ale według mnie jest za wcześnie na zakupy. Czytając raporty o drastycznie rosnącym bezrobociu w Stanach, może się wydawać, że najgorsze może być dopiero przed nami. Zwłaszcza że skala spadków była na razie o wiele niższa niż w kryzysie z 2008 r. a wskaźniki przemysłowe niektórych krajów już wyglądają tragicznie. Oczywiście nie zakładałbym tego scenariusza, bo równie dobrze może się okazać, że wirus jest o wiele mniej śmiertelny, niż czynią go media, a wzrost gospodarczy wróci szybciej, niż moglibyśmy się tego spodziewać, powodując powrót do wieloletniej hossy na rynkach akcji.

Podsumowanie

Mam nadzieję, że tekst, który właśnie przeczytałeś, przybliżył Ci moje portfolio na czas kryzysu, który być może nadejdzie. Koronawirus zaskoczył wszystkich tych, którzy zbyt wiele nadziei pokładali w rynkach akcji, a odniósł nieznaczny efekt na portfele ostrożnych inwestorów. W zależności od czasu trwania pandemii część akcyjna mojego portfela poradzi sobie lepiej lub gorzej, ale z pewnością będę miał gotówkę, by ruszyć na zakupy, gdy ludzi dosięgnie największa panika. O tym kiedy (według mnie) to nastąpi, na pewno będę pisał na blogu, więc zapraszam do polubienia mojego fanpage’a na Facebooku i zapisania się do newslettera (box poniżej). Dzięki, że ze mną jesteś i zapraszam do dyskusji w komentarzach!

Zachęcam też do przeczytania wpisu „Jak ochronić oszczędności przed inflacją?„, w którym zestawiam metody pokonywania inflacji. Jest to odpowiedni tekst dla tych, którzy nie mają czasu na inwestowanie, a chcieliby spać spokojnie, nie martwiąc się na inflacyjny spadek wartości polskiego złotego. Więcej o tym jak dywersyfikować portfolio geograficznie przeczytasz z kolei w artykule „Inwestycyjny wstęp (6/6) – Światowe rynki finansowe„, do którego lektury Cię serdecznie zachęcam. W roku 2020 bardziej istotnym niż kiedykolwiek jest niewkładanie jaj do jednego koszyka, a rozdzielenie ich nie tylko między różne klasy aktywów, ale też po całym świecie.

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.