Od tego wszystko się zaczęło.

Wpis, który właśnie zaczynasz czytać, będzie mocno nawiązywał zarówno do moich wpisów o inwestowaniu, jak i do tych o tematyce ruchu FIRE, które w przeszłości ukazały się na moim blogu. Jest to bardzo osobisty tekst, o którego napisaniu myślałem od dłuższego czasu. Z jednej strony przygotowałem stronę o blogu i o mnie, na której znajdziesz garść informacji o misji mojego bloga i o mojej filozofii inwestycyjnej, a z drugiej ciągle odczuwam, że wielu odwiedzających nie do końca rozumie, na czym ona polega. Właśnie dlatego w tym wpisie pozwolę sobie na odrobinę „prywaty” opisując moje początki na giełdzie, czyli pierwsze zalążki tworzenia się mojego planu, a także dalsze etapy jego realizacji, aż do dzisiaj. Poza informacjami o tym, dlaczego inwestuję, napiszę też o tym, jak i kiedy zmieniałem metody inwestowania, dając Ci nieco wglądu w moje „dojrzewanie” jako inwestora.

Zupełnie jak w pozostałych wpisach na blogu, także w tym tekście posłużę się tabelami i wykresami z danymi, byś mógł trochę lepiej zrozumieć moją dotychczasową podróż w drodze do finansowej niezależności. Artykuł ten będzie dotyczył głównie moich przygód w świecie inwestowania, dotykając najważniejszych punktów w mojej ścieżce inwestycyjnej. Nie zabraknie tu opisu moich sukcesów i porażek oraz płynących z nich wniosków, które ukształtowały mnie jako inwestora giełdowego. Pośrednio wyjaśnię Ci też, dlaczego wydaję wpisy opierające się głównie na danych (a nie opiniach) i czemu przyjąłem sobie edukowanie innych w dziedzinie finansów za moją blogową misję. Misja ta jest bardzo ściśle związana z moim celem, którym jest osiągnięcie niezależności finansowej i rzucenie pracy zawodowej przed 40 r.ż., czyli w ciągu kolejnej dekady, do czego z pewnością jeszcze w tym wpisie wrócimy. Ten wpis będzie opowiadał głównie o mnie i o mojej dotychczasowej ścieżce inwestycyjnej, próbując jednocześnie nie unikać liczb, jak zwykłem to robić w innych wpisach o sobie ;).

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Jak wyglądało moje pierwsze 10 lat inwestowania.

- Dlaczego i jak inwestuję oraz do czego dążę w swoim inwestowaniu.

- Jakim kapitałem (mniej więcej) zarządzałem na każdym etapie mojej nauki inwestowania.

- Dlaczego lubię i chcę nauczać innych inwestowania.

- Co zamierzam robić z wolnym czasem, gdy osiągnę finansową niezależność.

Powiązane wpisy

- Dlaczego odkładam 70% z każdej wypłaty? Ruch FIRE

- Dlaczego chcę rzucić pracę przed czterdziestką? Przemyślenia po 11 latach w korporacji

- Filozofia FIRE, czyli jak dojrzeć finansowo

- Co powiedziałbym młodszemu sobie o finansach? Najważniejsze lekcje

- Pieniądze nie są celem, celem jest spokój

- Jak zaplanować swoją wolność finansową? Mój plan sprzed lat

- Etapy osiągania wolności finansowej. Na którym z nich jesteś?

- Jak nie martwić się o swoje pieniądze? Finansowe zen

Początki inwestowania

Moja przygoda z inwestowaniem zaczęła się od dwóch niezależnych, ale istotnych w moim życiu wydarzeń. Ostrzegam, że drugie z nich jest dosyć trywialne i może Cię zadziwić, że takie zdarzenie było zapalnikiem czyjejś pasji do inwestowania. Oto one:

- W latach 2007-2009 jeden z członków mojej rodziny postanowił zainwestować około 100 tysięcy złotych na giełdzie papierów wartościowych. Doradca finansowy (sprzedawca) w banku polecił mu rozłożyć kapitał na 8 różnych spółek deweloperskich, bo „to pewny wzrost”.

- Z początku (lata 2007-2008) wzrost był naprawdę imponujący, bo z zainwestowanych 100 tysięcy złotych „zrobiło się” prawie 200 tysięcy.

- Rozentuzjazmowany kontynuował inwestycję, obserwując jak z 200 tysięcy „robi się” niecałe 15 tysięcy złotych, obwiniając doradcę i samą giełdę za całe zło tego świata.

- Sytuacja ta wzbudziła we mnie ciekawość, gdyż mój naturalnie analityczny umysł zaczął szukać odpowiedzi na to „dlaczego tak się stało?” i „jak to możliwe, że niektórzy na giełdzie zarabiają, podczas gdy większość na niej traci?”. Gdyby nie to zdarzenie to chyba nigdy nie zainteresowałbym się tematyką giełdy, ale miałem też drugi, bardziej prozaiczny „motywator” do inwestowania.

- Kilka lat później, bo w 2010 roku, czyli gdy miałem 21 lat obejrzałem film „Wall Street„. Ten oryginalny z Michalem Douglasem i Charlim Sheenem (nie mylić z „Wilkiem z […]”, który jest parodią giełdy raczej niż solidnym dramatem jak ten pierwszy). Choć w filmie przedstawione są raczej główne anty typy inwestorów, to jego obejrzenie obudziło we mnie jeszcze większe zainteresowanie rynkami finansowymi i sprawiło, że w 2011 roku założyłem rachunek maklerski.

Początki mojego inwestowania były bardzo niedoinformowane i chaotyczne, ale na szczęście nie miałem wtedy zbyt wiele kapitału do spalenia, więc nauka nie była wcale taka kosztowna.

Moje pierwsze kroki w inwestowaniu

Zaczęło się bardzo chaotycznie i bez większego przygotowania. Z jednej strony (całe szczęście) nie należę do osób, które oczekują konkretnych porad i typów inwestycyjnych od anonimowych ludzi w internecie, a więc nigdy tego nie robiłem. Z drugiej strony, gdy w 2011 roku zaczynałem inwestować, cechował mnie „szybki cyngiel”, a więc bardzo szybkie, niemal natychmiastowe wdrażanie każdego pomysłu w życie, zazwyczaj bez uprzedniego przemyślenia planu i upewnienia się, że wiem, co robię. Podobne zachowania i inne inwestycyjne błędy, których nauczyłem się unikać, opisałem we wpisie „Psychologia inwestowania, czyli jak inwestować, by nie zwariować„, z którego lektury każdy może sporo wynieść.

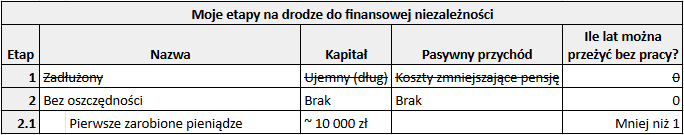

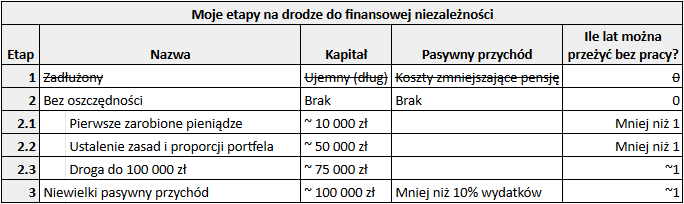

Wracając do głównego wątku: na samym początku mojej inwestycyjnej drogi posiadałem na rachunku bankowym około 10 tysięcy złotych. Jako że przez większość okresu studiów utrzymywali mnie rodzice (za co jestem im dozgonnie wdzięczny!) to pierwsze zarobione podczas studiów pieniądze mogłem oszczędzić i zainwestować na giełdzie. To właśnie oszczędności w wysokości 10 tysięcy złotych spowodowały, że zacząłem inwestować (może bardziej „grać”) na giełdzie, znajdując się na drugim etapie mojej ścieżki do finansowej niezależności:

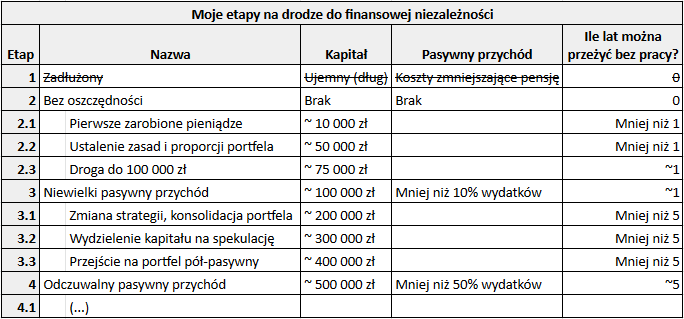

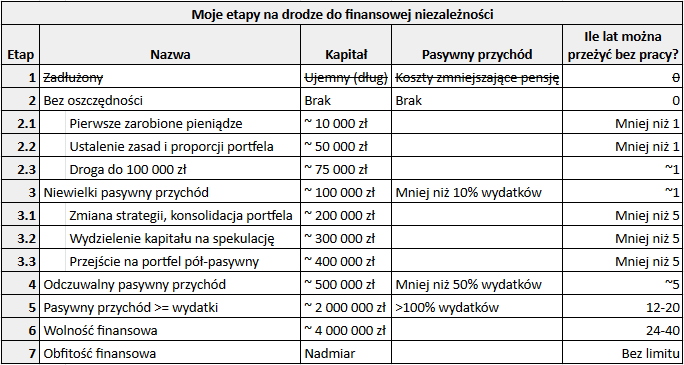

We wpisie będę wielokrotnie nawiązywał do etapów osiągania finansowej niezależności, które wyszczególniłem w tekście „Etapy osiągania wolności finansowej. Na którym z nich jesteś?„, a w moim przypadku udało się wystartować bez długu/kredytu studenckiego, za to z bardzo małym kapitałem na inwestowanie. Wielu polemizowałoby, że „bawiąc się” w inwestowanie tak małych kwot na studiach traciłem czas, ale w perspektywie czasu wczesne rozpoczęcie inwestowania było jednym z najlepszych ruchów w moim dotychczasowym życiu.

Początki przebiegały zupełnie bez planu i przy dosyć pokracznym użyciu wskaźników finansowych, przykładowo myląc zdrowe i fundamentalnie tanie spółki z przyszłymi bankrutami. Nie zdziwi więc nikogo, że w pierwszym roku mojego „inwestowania” spaliłem około 5000 zł z początkowo zainwestowanych 10 000 zł, ale ze względu na mój charakter, tylko zmotywowało mnie to bardziej do edukacji inwestycyjnej. Na moje szczęście trafiłem wtedy na książki „Inteligentny Inwestor” oraz „Zwykłe akcje, niezwykłe zyski”, które ukształtowały mnie jako inwestora na wiele nadchodzących lat.

Mój pierwszy portfel inwestycyjny zawierał w sobie 5 „pieczołowicie” wybranych przeze mnie spółek z GPW, z których po roku pierwsza zbankrutowała, 2 przyniosły stratę, 1 nie zmieniła swojej wartości, a ostatnia przyniosła delikatny zysk. Nauczyło mnie to pokory, cierpliwości oraz zmotywowało do przeczytania około 20 książek o giełdzie, ze wskazaniem na analizę fundamentalną. Wraz z rozpoczęciem w 2013 roku pracy na etacie zacząłem odkładać pierwsze poważniejsze pieniądze, dzięki czemu zacząłem wchodzić w posiadanie kapitału wystarczającego na zbudowanie swojego pierwszego portfela inwestycyjnego.

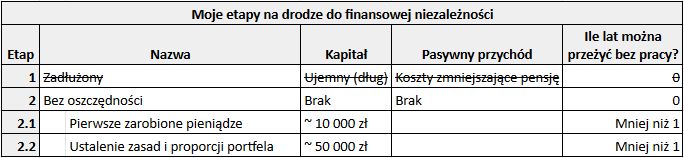

Droga do 50 tysięcy złotych

Na wstępie zaznaczę, że w roku 2013 ETF-y stawiały dopiero w Polsce swoje pierwsze kroki i były tak mało popularne, że jako początkujący inwestor nawet o nich nie słyszałem. Zaznaczę, że gdybym w tamtym roku natknął się na materiały o ETF-ach, a ich dostępność byłaby szersza niż 3 papiery Lyxora to z całą pewnością byłyby już wtedy głównym „materiałem budulcowym” mojego portfela. W tamtym okresie pracowałem w Szwecji jako inżynier, zarabiając równowartość 12 000 zł netto miesięcznie, co było świetną stawką jak na początek kariery, ale bardzo przeciętną jak na szwedzkiego inżyniera po studiach. Jeśli czytałeś wpis „Dlaczego odkładam 70% z każdej wypłaty? Ruch FIRE” to wiesz już, na czym polega ruch FIRE (Financial Independence, Retire Early), choć przyznam się „bez bicia”, że w początkowym okresie oszczędzałem raczej 30-40% swojej wypłaty, a nie – jak głosi tytuł – jej 70%. Spowodowało to wzrost wartości mojego stale chaotycznego portfela inwestycyjnego z 10 tysięcy do 50 tysięcy złotych:

Mniej więcej wtedy po raz pierwszy poważnie pomyślałem o tym, że jeśli oszczędzać będę w zdyscyplinowany, a inwestować w rozsądny sposób to w pewnym momencie w przyszłości będę mógł potencjalnie zrezygnować z etatu. Mój inicjalny plan opisałem we wpisie „Jak zaplanować swoją wolność finansową? Mój plan sprzed lat„, który może zainspirować także Ciebie do rozpoczęcia inwestowania „na serio”. Choć mój portfel inwestycyjny zasilany nowymi wpłatami stale się rozrastał, to moje podejście do inwestowania dalej było bardzo niedojrzałe.

Mimo wzrostu wartości portfela do rozmiarów, które przez niejednego uważane są za „całkiem poważny portfel” to przyznam się, że konstrukcja jego była bardzo niedojrzała. Zawierał on w sobie 100% akcji z GPW spółek, które wg mnie były perspektywiczne i tanie. Nie wymagałem wtedy od spółek niczego poza niskimi wskaźnikami cenowymi (C/Z, C/WK) oraz osiągania zysku o rosnącej dynamice od przynajmniej 5 lat. Nie skupiałem się wtedy na spółkach dywidendowych, których co prawda kilka (przypadkiem) miałem w portfelu, a o obligacjach korporacyjnych tylko słyszałem. Nie obyło się więc bez pewnych turbulencji na mojej drodze do 100 tysięcy złotych, o których przeczytasz w kolejnym akapicie.

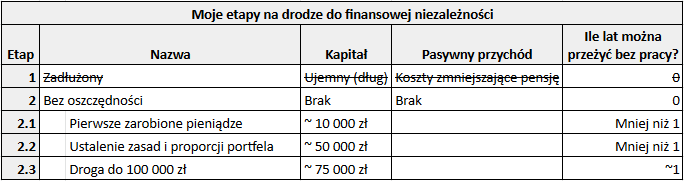

Kształtowanie się planu inwestycyjnego

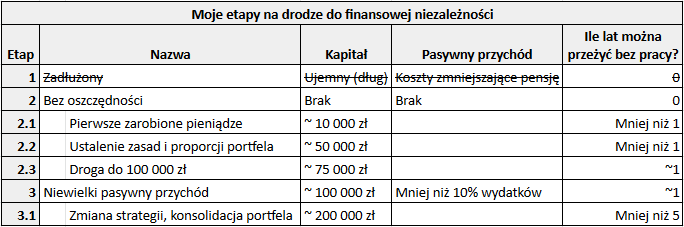

Nie była usłana różami. W latach 2014 i 2015 byłem bardzo skupiony na swojej karierze w korporacji, a więc coraz mniej czasu poświęcałem na inwestowanie. W drodze do 100 tysięcy złotych wielokrotnie zaliczyłem mocniejsze skoki cen akcji z mojego portfela, które bywały tak dynamiczne, że jednego dnia miałem na koncie 80 tysięcy, a drugiego już 110 tysięcy złotych. Stabilnego pułapu 1/10 miliona nie osiągnąłem, zanim nie włączyłem do portfela bardziej bezpiecznych aktywów w postaci obligacji korporacyjnych. Mój portfel na tamtym etapie „inwestycyjnej podróży” był dalej bardzo ryzykowny, bo w 100% skupiony na Polsce i naszej walucie, czyli polskim złotym. Pod względem etapów byłem wtedy mniej więcej w tym miejscu:

Obserwując wzrost wartości portfela, musiałem nauczyć się go lepiej kontrolować, nadając mu pewnego kształtu. Powoli z 100% w akcjach portfel ten zmieniał się w 70/30, gdzie za mniejszą część zacząłem kupować obligacje korporacyjne średniego ryzyka. O inwestowaniu w obligacje korporacyjne przeczytasz we wpisach „Obligacje (4/6) – Jak zainwestować w obligacje korporacyjne?” oraz „Obligacje (5/6) – Jak poprawnie inwestować w obligacje niezależnie od koniunktury?„, a ja napiszę tutaj tylko to, że stały się takim „bezpiecznikiem” mojego portfela.

Dla tych, którzy uważają Catalyst, czyli polski rynek obligacji za rynek skrajnie niebezpieczny napisałem też wpis „Obligacje (2/6) – Co to jest rynek obligacji Catalyst i skąd jego zła sława?„, w którym nieco ujarzmiam skrajne opinie o tym rynku, ale wróćmy do opisu mojego portfela z 2015 roku. Pewnego dnia obudziłem się…mając 32 spółki w portfelu, w której średnia inwestycja wynosiła 2000 zł. Założyłem więc własny ETF, szybko spostrzegając, że można takie fundusze kupić na rynku bez potrzeby tworzenia ich samemu. To był moment kiedy zdecydowałem się po raz pierwszy zainwestować za granicą, kupując ETF na DAX i ETF na S&P500 od Lyxora, czyli dwa ETF-y notowane na GPW.

Największe porażki tego etapu

W pierwszych kilku latach mojego inwestowania bardzo wiele się nauczyłem, przy czym najwięcej nauczyły mnie moje porażki, do których należą:

- Rozpoczęcie inwestowania w akcje bez wcześniejszej edukacji finansowej. Wyobraź sobie, że rzuciłem się do bardzo głębokiego basenu bez koła ratunkowego…nie potrafiąc pływać, a nawet utrzymać się na wodzie. To wiele mówi o moim charakterze, który najpierw testuje coś na własnej skórze, a dopiero tym sposobem się tego uczy. W przypadku inwestowania może to być bardzo kosztowne, ale miałem szczęście, bo najwięcej traciłem na samym początku „zabawy”, gdy inwestowałem bardzo małym kapitałem.

- Nie zainteresowanie się obligacjami równolegle ze wzrostem zainteresowania akcjami, którego nijak nie potrafię wytłumaczyć. Chyba ten brak zainteresowania obligacjami wynikał z mojego skupienia się na źródłach koncentrujących się na inwestowanie w akcje typu blogi i portale finansowe oraz temu, że akcje radzą sobie długoterminowo o wiele lepiej niż obligacje. Żałuję, że tak późno zacząłem inwestować w obligacje, bo – zwłaszcza te korporacyjne – są świetnym balansem między zyskiem a ryzykiem i doskonale pasują do mojej filozofii inwestycyjnej i temperamentu.

- Późne odkrycie ETF-ów i to tych z GPW. Pluję sobie w brodę, że przez pierwsze kilka lat inwestowania zupełnie pominąłem możliwość kupowania ETF-ów, czyli tanich i zdywersyfikowanych funduszy notowanych na giełdzie. Napisałem o nich cykl wpisów, który zaczyna się od artykułu „ETF (1/6) – Co to są fundusze ETF i dlaczego warto w nie inwestować?„, a wielu czytelników uważa te wpisy za moje „największe dzieło” dotychczas. Ciężko się z tym nie zgodzić, zważywszy na to jak dużą rolę pełniły i pełnią w moim własnym portfelu właśnie takie fundusze.

Powyższe porażki nauczyły mnie bardzo wiele i wzbudziły moją ciekawość, prowadząc do rozpoczęcia dużo bardziej „agresywnej” nauki inwestowania, która przyniosła znacznie lepsze wyniki inwestycyjne w latach 2016 – 2020. Choć wtedy wyglądało na to, że mam pecha i popełniam mnóstwo błędów, to teraz widzę te potknięcia jako błogosławieństwo, które nadeszło w samą porę do zmotywowania mnie do stania się lepszym inwestorem…i to stale w dosyć młodym wieku, bo miałem wtedy dokładnie 26 lat. Co z tamtego okresu uważam za moje największe sukcesy w kontekście inwestowania?

Największe sukcesy tego etapu

Przyznam, że tych nie było wcale tak wiele, ale jeśli już mam coś wypisać to wybrałbym następujące zdarzenia i spostrzeżenia z początkowych kilku lat inwestowania:

- Sukcesem było niewątpliwie wczesne rozpoczęcie inwestowania. Wyobraź sobie gościa, który w wieku 22 lat inwestuje swoje pierwsze „zaskórniaki”. Dużo pasji, mało pieniędzy i jeszcze mniej wiedzy, ale gdyby nie to, to nie wiem, czy przez ostatnie 10 lat w ogóle zacząłbym inwestować, mnożąc swój zainwestowany kapitał już ponad dwukrotnie, za co dziękuję procentowi składanemu.

- Odkrycie obligacji i ETF-ów. Lepiej późno niż wcale. Z jednej strony w porażkach zaznaczyłem kilka lat inwestowania w same akcje, a z drugiej po tych kilku początkowych latach inwestowania zacząłem uzupełniać swój portfel obligacjami i ETF-ami, co znacząco zredukowało jego zmienność.

- Nauczenie się cierpliwości. Kilka źle obstawionych na wyścigach koni sprawiło, że spółki te cierpliwie (i w tymczasowym bólu, bo jeszcze wtedy strata „na papierze” bolała mnie, oczywiście mentalnie) trzymałem przez lata. Nauczyło mnie to długoterminowego inwestowania, cierpliwości i dyscypliny, bez których nie byłbym teraz tak spokojnym inwestorem, jak jestem.

Po 4-letnim inwestowaniu, z którego tylko przez jeden rok (kiedy miałem pracę) zarabiałem jakiekolwiek umożliwiające oszczędzanie pieniądze, osiągnąłem pułap 100 000 złotych wartości portfela. Rozpoczęło to także znaczny i dynamiczny wzrost moich wpływów z pracy, co wymagało bardziej dojrzałego podejścia do inwestowania, o czym opowiem w całym kolejnym rozdziale.

Rozwój kariery, czyli etap zwiększania wpływów

Po pierwszych kilku latach inwestowania, ale de facto tylko 1,5 roku intensywnego oszczędzania udało mi się osiągnąć pierwszy pułap, przy którym człowiek odczuwa skalę swojego inwestowania. Dla osoby inwestującej 10 000 zł zysk lub strata w wysokości 10% wyniesie 1000 zł, a w przypadku dziesięciokrotnie większego kapitału będzie to już 10 000 zł, czyli (zazwyczaj) znacznie więcej niż taka osoba jest w stanie miesięcznie oszczędzić. Zaczyna tu działać efekt skali zainwestowanego kapitału, więc inwestor coraz bardziej odczuwa wpływ swoich decyzji na swoje oszczędności. W moim przypadku był to czynnik motywujący do dokonania kilku rozsądnych zmian w postaci pierwszej sporej przebudowy i uporządkowania portfela inwestycyjnego. W nomenklaturze FIRE znalazłem się wtedy na trzecim etapie, na którym osiąga się pierwszy, odczuwalny pasywny przychód:

Posiadając portfel wart około 100 000 zł, otrzymywałem odsetki i dywidendy w wysokości kilku tysięcy złotych rocznie. Sto tysięcy złotych nie oznacza tu dokładnie tej kwoty, zaś czasem 90 tys. zł, a czasem 120 tys. zł, bo wartość inwestycji się dynamicznie zmieniała. Kilkutysięczny pasywny przychód starczał mi na pokrycie mniej niż 10% moich rocznych wydatków, ale stanowił pierwszą odczuwalną motywację do dalszego oszczędzania i inwestowania. W moim portfelu inwestycyjnym panował wtedy nieład i chaos, a jego proporcje wyglądały następująco:

- 60% Akcje polskie (30 spółek!). Głównie pozycje spekulacyjne, ale też parę dywidendówek, które trzymam po dziś dzień.

- 10% ETF-y Lyxora na DAX i S&P500 notowane na GPW. Wtedy były to jedyne (wraz z nieistniejącym już Lyxor WIG20, który jednak nie był dla mnie atrakcyjny) ETF-y dostępne dla dysponującego polskim kontem maklerskim inwestora.

- 30% Obligacje korporacyjne z Catalyst. W tamtych czasach płaciły one odsetki wynoszące między 5%, a 6% brutto rocznie.

Sprawiało to, że około 55% portfela generowało przepływy pieniężne, a pozostałe 45% miało zwiększać swoją wartość w czasie. Plan wychodził mi wtedy bardzo dobrze, a obligacje przyniosły portfelowi bardzo przeze mnie pożądaną stabilizację. Miałem jednak (w relacji do czasu, którym dysponowałem) problem z liczbą akcji różnych spółek w portfelu i powoli docierało do mnie, że tak dłużej się nie da i muszę nieco posprzątać w portfelu. Nastał czas wielkich porządków.

Zmiany, czyli pierwsza przebudowa portfela

W drodze pomiędzy 100, a 200 tysiącami złotych, czyli w latach 2016 i 2017 udawało mi się oszczędzić coraz więcej. Moją strategią było skupienie się wtedy zwłaszcza na zwiększeniu mojej zdolności do oszczędzania pieniędzy. Dokonywałem tego poprzez powiększenie wpływów z pracy, związane z braniem na siebie coraz więcej odpowiedzialności, wiążące się z awansami i podwyżkami. Problem zbyt wczesnego skupienia się jedynie na inwestowaniu, który opisałem we wpisie „Lepiej zwiększać zarobki czy uczyć się inwestować?” dotyczy niemal każdego aspirującego inwestora i nie ominął on także mnie.

Starałem się jednak „kontrować go” ciągłym zwiększaniem wpływów, a nie tylko redukcją wydatków. Skoro już znałem podstawy inwestowania i posiadałem ogromną determinację i dyscyplinę do robienia tego mądrze i konsekwentnie, to zdecydowałem się na dalsze zwiększanie mojej zdolności do oszczędzania. Osiągnięcie 200 000 zł, czyli niemal połowy drogi między etapem 3, a 4, plasowało mnie w tym miejscu mojego planu dążenia do finansowej niezależności:

Był to doskonały moment na przyjrzenie się swoim finansom i portfelowi, dokonując w nim następujących zmian:

- Przyciąłem pozycję akcyjną na GPW. 60% akcji (30 spółek z GPW) zredukowałem do 50% akcji (10 spółek z GPW), wybierając te wg mnie najlepsze i znacznie upraszczając mój portfel.

- Przyciąłem, ale zwiększyłem jakość portfela obligacji korporacyjnych z GPW Catalyst. 30% obligacji korporacyjnych zmieniłem na 20% wysokiej jakości obligacji korporacyjnych.

- 10% ETF-ów pozostało niezmienione.

Gdzie podziało się ostatnie 20% wartości aktywów? No właśnie. Kusiło mnie do spekulowania, ale potrzebowałem wydzielić sobie kapitał do tego i ustalić pewne reguły, co opiszę w kolejnym akapicie. Poza przebudową portfela w moim życiu zadziały się następujące rzeczy:

- Dzięki kilku awansom i związanym z nimi podwyżkom w tamtym momencie mogłem oszczędzić nie 30-40%, a 50-60% swoich przychodów z pracy. Znacznie przyspieszyło to proces oszczędzania w roku 2017, czyli w ostatnim roku, w którym mieszkałem i pracowałem w Szwecji.

- Rozsądna (z perspektywy czasu) optymalizacja portfela sprawiła, że większość jego aktywów, bo aż 80%, wypłacało dywidendy i odsetki, które od razu reinwestowałem. Wpływy z inwestycji, czyli tzw. cashflowy stawały się coraz bardziej odczuwalne, co…motywowało mnie do dalszego inwestowania jeszcze bardziej. Zwłaszcza że większość moich rówieśników, zamiast oszczędzać i inwestować brała wtedy milionowe kredyty na mieszkanie.

Wróćmy do spekulacji, bo jest to coś, o czym na blogu piszę dość rzadko, a nie chcę ukrywać przed Wami, że czasami mnie do niej ciągnęło.

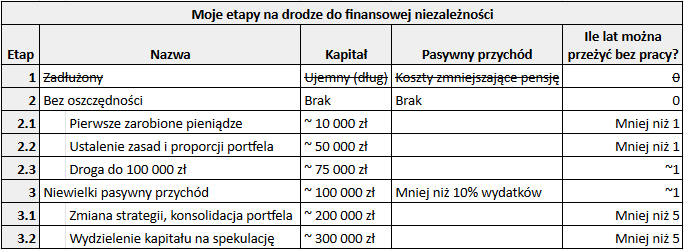

Wydzielenie kapitału na spekulację

W roku 2017 udało mi się szybko pomnożyć kapitał, co w połączeniu z wyższymi niż kiedykolwiek wpływami z pracy pozwoliło oszczędzać w każdym miesiącu o wiele większe kwoty. Był to okres gruntownych zmian i poznawania siebie w kontekście inwestowania, ale też czas natknięcia się na wiele pułapek i nieprzyjemnych niespodzianek na mojej drodze. Problemem okazało się niekontrolowanie kapitału, który przeznaczałem na spekulację, a znajdując się coraz bliżej 4 etapu na ścieżce do finansowej niezależności, musiałem robić to coraz sprawniej. Oto moment, w którym znalazłem się pod koniec 2017 roku, a było to już ponad pół drogi do etapu 4:

Dla tych, którzy dziwią się szybkiemu wzrostowi wartości portfela, przygotowałem nawet alternatywne logo mojego bloga, które pasowałoby bardziej do mojego stylu inwestowania w tamtych czasach. Znajomi śmieją się, że otworzę kiedyś wersję premium, gdzie będziemy pisać tylko o spekulacji. Wspomniane logo wyglądałoby następująco:

Według zasady Pareto: 80% zysku z tamtego okresu pochodziło z 20% moich inwestycji…które tak naprawdę nie były inwestycjami, a elementem spekulacji. Nigdy nie „grałem” na Forexie (walutowo), ale korzystałem z kontraktów futures na WIG20, na czym udało mi się swego czasu nawet zarobić trochę grosza. Z jednej strony znacznie zwiększyło to wartość mojego portfela, a z drugiej nauczyło wiele pokory i dało mi sprawdzić jak radzę sobie z większymi stratami. Poprzez „większe straty” rozumiem stratę kilkunastu lub kilkudziesięciu tysięcy złotych w krótkim, np. miesięcznym terminie. Moje coraz częstsze porażki spekulacyjne spowodowały kolejną dużą zmianę w moim podejściu do inwestowania, a było nią wydzielenie sobie kapitału na spekulacje. Gdy na przełomie 2017 i 2018 roku co rusz zyskiwałem i traciłem pieniądze, sprawiając, że wartość mojego portfela „skakała” między 250, a 350 tysiącami złotych podjąłem jedną z najważniejszych decyzji w moim inwestycyjnym życiorysie:

- Spisałem sobie zasadę, że w dowolnej chwili spekulować mogę tylko 10% kapitału, a pozostałe 90% lokuję w mądrych/rozsądnych/tanich akcjach i obligacjach, z których większość ma generować przepływy pieniężne w postaci odsetek i dywidend.

- Efektem powyższej było to, że wszelkie zyski ze spekulacji szybciutko odcinałem (i dalej odcinam) i „wkładam do sejfu” w postaci bezpieczniejszych aktywów odsetkowo-dywidendowych. Stamtąd nie ma już powrotu do „strefy spekulacji”, do której dopłacam z moich wypłat proporcjonalnie (90/10).

- Oznacza to, że jeśli popełnię straszną głupotę to „za karę” nie mam czym spekulować w kolejnych miesiącach, koncentrując się na rozsądnym inwestowaniu.

Powyższa zasada i jej konsekwencje niejeden raz „uratowały mój wynik inwestycyjny” i sprawiły, że stałem się inwestorem, a nie spekulantem. Różnice pomiędzy powyższymi opisałem we wpisie „Inwestycyjny wstęp (1/6) – spekulacja a inwestowanie„, który wzbudził nieco kontrowersji wśród czytelników, zwłaszcza tych trudniących się rynkiem Forex i spekulacją na dużej dźwigni. Ograniczenie sobie możliwości do spekulowania sprawiło, że w latach 2018 i 2019 mój portfel stawał się coraz bardziej pasywny.

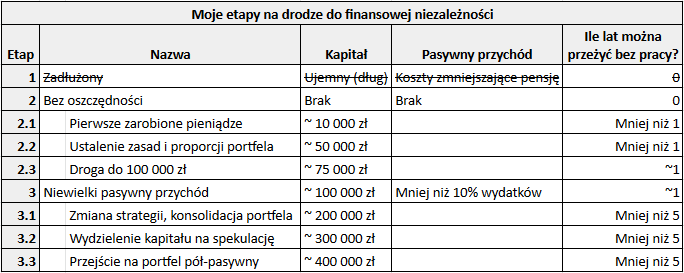

Przejście na portfel pół-pasywny

Jeśli mnie znasz, to wiesz, że nie przepadam za „finansowym ekshibicjonizmem”, a na blogu rzadko operuję konkretnymi kwotami. W tym wpisie zrobiłem jednak sporo wyjątków, by wyjaśnić Ci kiedy i dlaczego zmieniało się moje podejście do inwestowania. Docierając w roku 2019 do 400 000 zł, byłem coraz bliżej nazwania wpływów z odsetek i dywidend „odczuwalnymi”, a – pomimo podatku Belki – stawały się one znacznym „zasilaczem” mojego portfela, zwłaszcza że pod koniec 2017 roku wróciłem do Polski, co bardzo negatywnie wpłynęło na moje zarobki. Do powyższego wrócimy jeszcze w dalszej części wpisu, a póki co pozwól, że pokażę Ci jak blisko 4 etapu ścieżki FIRE się na początku 2019 roku znalazłem:

Rosnący kapitał i koncentracja na pracy zawodowej sprawiała, że nie mogłem już poświęcić 10 godzin tygodniowo na analizę spółek i kontrolowanie swojego portfela, więc bardzo atrakcyjną opcją wydały mi się zagraniczne fundusze ETF, o których czytałem wtedy coraz więcej, stając się niejako ekspertem w ich dziedzinie. Jeśli masz dobrą pamięć i znasz moje wpisy od podszewki, to być może zauważyłeś, że np. tutaj wspomniałem o moim portfelu z lat 2018, 2019 i 2020, w którego składzie nie znajdywały się żadne ETF-y zagraniczne. Rozgraniczmy tutaj dwie rzeczy: pasywne inwestowanie nie zawsze oznacza inwestowanie w fundusze pasywne, a opisałem to kiedyś we wpisie „Inwestycyjny wstęp (2/6) – inwestowanie aktywne i pasywne„. W tym kontekście „pasywne” oznaczało podjęcie decyzji o:

- Trzymaniu akcji biznesów, z którymi w portfelu mogę „spać spokojnie” przez wiele lat, a więc skupienie się coraz bardziej na spółkach dywidendowych (a mniej na spekulacyjnych).

- Kupowaniu po atrakcyjnych cenach długoterminowych, czyli dojrzewających za 2-3 lata obligacji korporacyjnych.

Dzięki powyższym mój portfel inwestycyjny stawał się coraz bardziej pasywny i znacznie prostszy w zarządzaniu niż kiedykolwiek wcześniej. Wymusiło to kolejne zmiany w strategii inwestycyjnej i sprawiło, że mój obecny portfel inwestycyjny wygląda tak, a nie inaczej. Pora na najciekawszą część wpisu, czyli opis ostatnich 1,5 roku mojego inwestowania.

Osiągnięcie odczuwalnego pasywnego przychodu

Jako że cenię sobie chociaż częściową finansową anonimowość napiszę, że gdzieś w okresie 6.2019-3.2020 osiągnąłem pułap pół miliona środków w portfelu inwestycyjnym. Był to nie lada wyczyn zważywszy na:

- Znaczną obniżkę pensji związaną z przeprowadzką ze Szwecji do Polski, wiążącą się ze zmianą pracy na gorzej płatną.

- Pokusami związanymi ze spekulacją. Skoro „wychodzi” 10% kapitału to dlaczego by nie pospekulować np. 20%?

- Przy takiej wartości portfela każda strata zaczyna „boleć” coraz bardziej, a więc przy spadkach lutego i marca 2020 roku było coraz ciężej wytrzymać osunięcia kapitału. Na szczęście jak pisałem w pierwszym wpisie portfelowym na moim blogu, czyli w „W co można inwestować pieniądze? Omówienie klas aktywów inwestycyjnych” byłem na to gotowy, w listopadzie 2019 roku posiadając „tylko” 35% kapitału w akcjach.

Znalazłem się wtedy w tym miejscu, osiągając 4 (na 7) etap na mojej drodze do finansowej niezależności:

Jak to mówią „easy come, easy go„, więc początek 2020 roku był (nawet dla mnie, czyli osoby trzymającej „tylko” 35% portfela w akcjach) dosyć bolesny, ale nie na tyle, by cokolwiek z portfela (poza obligacjami) sprzedawać. Sprawiło to, że rok 2020 był w moim inwestowaniu rekordowy, co w połączeniu z rozkręcaniem bloga, który właśnie czytasz, sprawiło, że całościowo był to pod względem satysfakcji jeden z najlepszych okresów mojego życia. Celowo „zostawię Cię” już z powyższą tabelą, nieco „cenzurując” moją obecną wartość portfela, ale bystry czytelnik prosto domyśli się ile ta może wynosić. Zamiast tego skupmy się na kształcie mojej obecnej strategii inwestycyjnej, o którą bardzo często jestem pytany.

Kształt strategii obecnie

Wiem, że w tym wpisie skaczę z tematu na temat, ale proszę Cię o zrozumienie, bo opisywanie swojej ścieżki inwestycyjnej nie jest wcale tak proste, jak mogłoby się wydawać. Przez prawie dekadę inwestowania mój portfel wielokrotnie ewoluował, przy czym najważniejsze momenty to:

- „Odkrycie” przeze mnie ETF-ów w 2016 roku.

- „Odkrycie” przeze mnie maklerskich IKE i IKZE w 2017 roku.

- Decyzja o ograniczeniu spekulacji w 2018 roku.

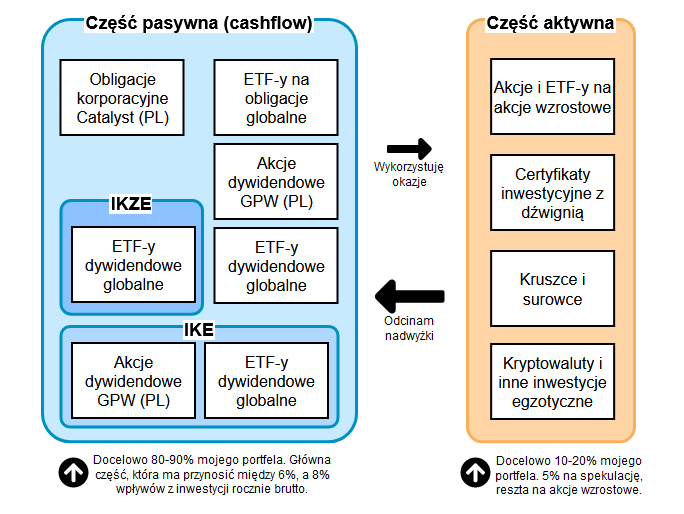

Mimo tego, że spekuluję tylko 10% wartości portfela (przy okazji: jest to część portfela, o której zbytnio nie piszę, bo ma minimalny walor edukacyjny, a taki ma być przede wszystkim mój blog) to posiada on sporą część aktywną. Moi stali czytelnicy wiedzą, że mój portfel traktuję jako jedną całość, nie posiadając żadnej „poduszki finansowej” (o moim podejściu do niej przeczytasz obszerny artykuł na moim blogu, który zatytułowałem „Cała prawda o poduszce finansowej, czyli jak ułatwić sobie inwestowanie„), ani „portfeli spekulacyjnych”, a w obecnej postaci lokuję kapitał w poniższy sposób:

Wizualizacja pomaga w zrozumieniu tego jak działa moja inwestycyjna strategia, a stworzyłem ją specjalnie na potrzeby tego wpisu. Po lewej stronie powyższego obrazka znajduje się „część pasywna” portfela, czyli „dywidendowa krowa” lub „generator cashflowów” (mam na to wiele ksywek), czyli kapitał, który pozwala mi spać spokojnie i motywuje do dalszego inwestowania. Po prawej stronie kolorem pomarańczowym narysowałem bardziej aktywną część portfela. Kapitał spekulacyjny jest jedynie jej częścią, a całościowo wynosi ona ok. 20% mojego kapitału. Znajdują się tam wszelkie „dziwadła” w postaci kruszców, surowców, kryptowalut, certyfikatów inwestycyjnych, czy akcji i ETF-ów typu growth. Podsumowując: wszystko, co może przynieść (bardzo) ponadprzeciętne stopy zwrotu i czym należy zarządzać bardziej aktywnie.

To część portfela, która sprawia, że „pozostaje w grze” i motywuje mnie do pisania ciekawych wpisów, ale niekoniecznie polecałbym Wam, moim czytelnikom, robienie tego samego. Dlaczego zatem robię coś więcej, niż opisuję na blogu? Sprawia mi to dużo frajdy, realizuję się i… dzięki temu mam co odkrajać i przenosić do pasywnej części mojego portfela, sprawiając, że – niczym kula śnieżna – jest on coraz to większy i większy, a z jego wielkością rosną też moje miesięczne wpływy z dywidend i odsetek. A te – jak doskonale wiesz – motywują mnie do dalszego oszczędzania i inwestowania (i tak w kółko). Osoby, które czytają ten wpis, mogą być w tym momencie trochę pogubieni, więc uważam, że przyda się rozdział o podziale moich przychodów, czyli rozdział na wpływy z inwestycji, a wpływy z pracy w ostatniej dekadzie.

Wpływy z inwestycji, a wpływy z pracy

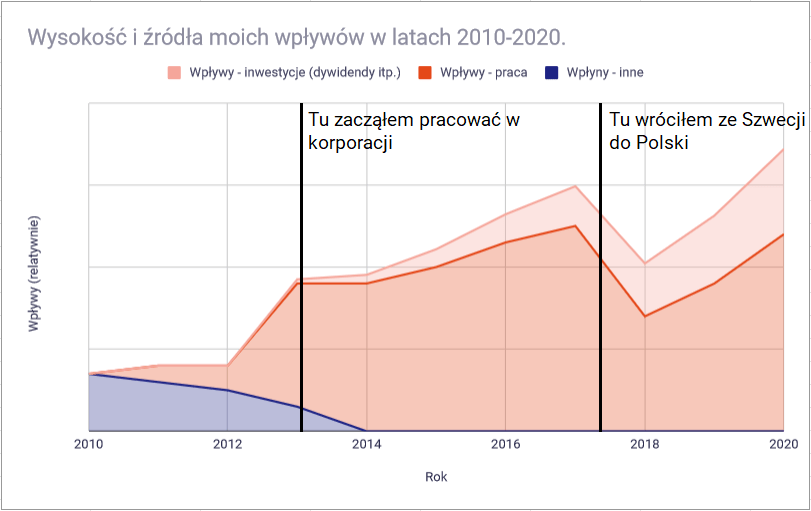

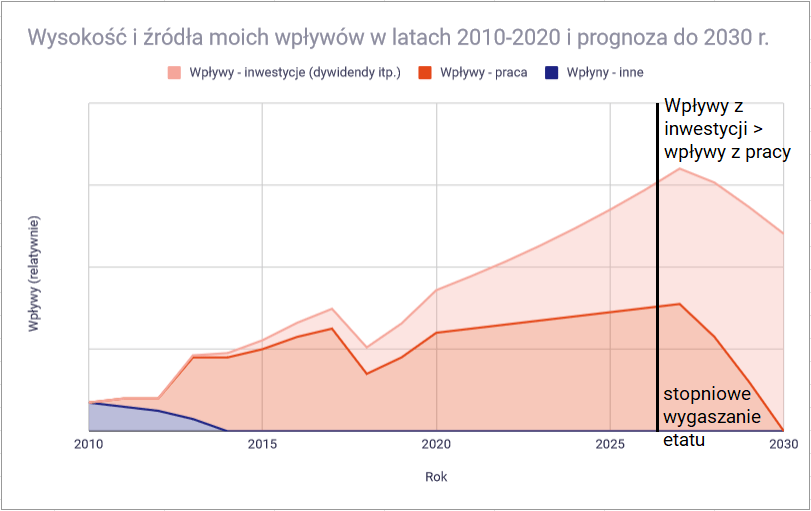

We wcześniejszych rozdziałach wpisu skupiałem się głównie na stylu i metodach inwestowania, więc czas napisać coś więcej o moich przychodach. Jako że cenię sobie częściową anonimowość, zdecydowałem się usunąć oś y i zaprezentować podział moich miesięcznych wpływów w sposób relatywny. W latach 2010-2013 praktycznie nie osiągałem wpływów z pracy, utrzymując się za środki, które otrzymywałem od moich rodziców. Narysowałem to kolorem niebieskim na wykresie poniżej, na którym kolorami: czerwonym i różowym zaznaczyłem moje wpływy z pracy oraz z inwestycji:

Na powyższych wykresie pokazuję w przybliżeniu ile proc. przychodu w każdym z poprzednich lat „wpadło” z mojej wypłaty, a ile z inwestycji. Powyższy wykres ma na celu pokazać Ci, że warto inwestować, budując sobie pasywne źródło przychodu, które obecnie wynosi prawie 1/3 tego ile zarabiałem na początku swojej kariery. Co więcej, pomogło mi ono w 2017 i 2018 roku zaakceptować znaczny (prawie 45%!) spadek wpływów z pracy, kompensując mi go częściowo.

Za parę akapitów narysuję kontynuację powyższego wykresu, mając nadzieję, że dzięki niemu i kolejnemu diagramowi nieco lepiej zrozumiesz mój plan na przyszłość. Moja przynależność do ruchu FIRE, o której napisałem we wpisie „Dlaczego odkładam 70% z każdej wypłaty? Ruch FIRE” sprawia, że z czasem coraz więcej zarabiam, co pozwala na oszczędzanie większego odsetka swoich przychodów. Zwiększenie możliwości oszczędzania, wraz z odpowiednią dyscypliną i umiejętnościami nieuchronnie sprawi, że mój kapitał stanie się w pewnym momencie głównym źródłem miesięcznych wpływów do budżetu mojej rodziny i właśnie do tego w życiu zmierzam. Kolejny akapit poświęciłem planowi na kolejne 8 lat, czyli buforowi, który sam sobie dałem na osiągnięcie celu.

Plan na przyszłość, 8 lat do celu

Wróćmy na moment do sedna wpisu, czyli odpowiedzi na pytanie „dlaczego inwestuję?”. Inwestuję, ponieważ:

- Uważam to za najrozsądniejszy sposób pasywnego pomnażania swoich pieniędzy. Myślę, że specjalizując się (w akcjach dywidendowych i obligacjach korporacyjnych) będę poruszał się po znanym mi gruncie i podejmował coraz lepsze decyzje inwestycyjne.

- Dzięki inwestowaniu w ciągu 8,5 roku, czyli przed ukończeniem 40 roku życia osiągnę wpływy z inwestycji znacznie przekraczające miesięczne wydatki mojej rodziny.

- Przy okazji, ucząc się inwestowania, nabyłem wiedzę, którą mogę teraz w ramach Inwestomatu przekazywać innym. Więcej o misji bloga przeczytasz na stronie o blogu i o mnie, a póki co zerknij na kolejne etapy mojej finansowej podróży:

Od ponad roku znajduję się pomiędzy etapem 4, a etapem 5 i zauważam, że dopiero teraz owa „podróż” staje się naprawdę fascynująca. Mam już na tyle środków, by bardzo mocno odczuwać profity mojego inwestowania, jednocześnie na tyle mało, by nie mieć pewności, że uda się osiągnąć równowartość 4 mln złotych przed ukończeniem 40 roku życia. Prawdopodobieństwo powodzenia planu oceniam jednak na jakieś 85%, bazując na licznych analizach, symulacjach i sposobie, w jaki prowadzę swój portfel. Pokrzyżować moje plany mógłby tylko globalny kryzys finansowy trwający dekadę, do czego mam nadzieję nie dojdzie, choć przed czym ostrzegam w swoich wpisach portfelowych.

Skoro wiesz już mniej więcej gdzie w swojej finansowej podróży znajduję się w czasie pisania tego wpisu (wybacz, celowo piszę to 15 miesięcy po ostatniej danej, którą się z Tobą podzieliłem, bo uważam, że procentowe wyniki na portfelu są ważniejsze niż dokładna jego wartość) to pora na omówienie moich oczekiwań dotyczących przyszłości. Czego wymagam od kolejnej dekady swojego inwestowania?

Oczekiwania od moich inwestycji

Osiągając 10% brutto rocznie przy obecnym poziomie kapitału i wpływów z pracy jestem w stanie osiągnąć pułap 4 mln zł w wieku 40 lat, a więc w roku 2029. Misja ta będzie wymagała dyscypliny w oszczędzaniu oraz mądrego i rozsądnego inwestowania, w którym unikam przesadnego ryzyka, jednocześnie starając się „złapać okazje”, które prezentuje mi rynek. Lata 2021 – 2030 planuje sobie mniej więcej w ten sposób:

- Dzięki rosnącym wpływom pasywnym około 2026 roku zacznę „wygaszać” swoją pracę na etacie, efektywnie pracując najpierw na 80% etatu, a potem na coraz mniej, dążąc do 25-50% etatu w roku 2029. O powodach, dla których chcę rzucić pracę w korporacji pisałem we wpisie „Dlaczego chcę rzucić pracę przed czterdziestką? Przemyślenia po 11 latach w korporacji„.

- Na pewno nie przestanę pracować, bo FIRE oznacza dla mnie głównie FI, czyli Financial Independence, a RE jest jedynie dodatkiem, sprawiającym, że będę mógł się skupić na rodzinie, podróżowaniu i edukowaniu innych w mądrym zarządzaniu finansami.

- Warto wspomnieć, że pomimo rosnącego majątku nie mam i nigdy nie miałem swojej nieruchomości, czym zajmę się w najbliższym roku – dwóch, biorąc maksymalny możliwy kredyt (minimum wkładu własnego) na tanią i skromną nieruchomość z rynku wtórnego, którą wyremontuję. Tym sposobem zwiększę swoje miesięczne wpływy na inwestowanie, wykorzystując dźwignię w postaci sporej zdolności kredytowej w erze niskich stóp procentowych.

- Kluczowym momentem będzie rok 2026, w którym moje wpływy z inwestycji mogą przekroczyć wpływy z pracy. Oczywiście zależy to również od tych drugich, które zwykły w pewnym tempie rosnąć, a tylko czas pokaże jak będzie wyglądać moja sytuacja finansowa za X lat. Grunt to mieć plan i się go trzymać.

Mam nadzieję, że powyższy plan jest dla Ciebie zrozumiały i dzięki niemu trochę lepiej rozumiesz człowieka, którego „wypociny” czytasz na blogu Inwestomat. Kilka lat temu zauważyłem, że poza inwestowaniem lubię mówić o inwestowaniu oraz uczyć innych jego podstaw (i nie tylko), co zresztą zacząłem robić w czasie wolnym już w 2016 roku. W kolejnym akapicie napiszę o swojej przygodzie jako gościa, który mówi i pisze o inwestowaniu.

Dlaczego zacząłem się dzielić informacjami o inwestowaniu?

Mógłbym pisać teraz o misjach zmiany świata na lepsze i byłoby to w pewnym sensie prawdziwe, ale na najniższym poziomie po prostu uwielbiam dyskutować o inwestowaniu. Zauważając, że wśród naszych rodaków mało kto inwestuje (na stronie o blogu napisałem, że w 2017 roku aż 54% Amerykanów posiadało akcje giełdowe, co można napisać jedynie o 3% Polaków!) chciałbym pomóc innym zrozumieć, że giełda nie jest tak skomplikowana, jak malują ją eksperci od finansów. Wspomniani „eksperci” to często sprzedawcy konkretnych produktów, w których agendzie jest celowe przekazywanie wiedzy w sposób zawiły i taki, by klient zrozumiał jak najmniej, ale „poczuł”, że inwestycja będzie zyskowna.

Misją mojego bloga jest coś zgoła odmiennego, czyli nauczenie czytelników odpowiedzialnego, samodzielnego i świadomego inwestowania. Swoją drogą: sam robię to od roku 2016, w którym udzieliłem swoich pierwszych „inwestycyjnych korepetycji” dla swoich znajomych. Odkąd skończyłem 27 lat, udzieliłem podobnych „kursów” 3 razy:

- Dla moich znajomych mieszkających w Szwecji. Jeszcze przed powrotem do Polski.

- Dla moich polskich znajomych już po powrocie do Polski (patrz: zdjęcie wyżej).

- Dla moich współpracowników u mojego byłego pracodawcy.

Jest to ściśle związane z moim długoterminowym celem edukowania Polaków w kwestii inwestowania i marzy mi się, by w przyszłości założyć i poprowadzić uczelnię finansową. Aby to zrobić, chcę swoim inwestowaniem i merytorycznymi treściami na blogu przekonać czytelników, że naprawdę warto wziąć swój finansowy los w swoje ręce. Nie sprzedaję tu marzeń i w każdym wywiadzie czy podcaście staram się bazować na danych i historycznych zdarzeniach, by pokazać nie to, co się stanie (bo tego nie wie nikt), a to, co może się stać i dlaczego. Na razie uważam, że założenie bloga Inwestomat było świetnym pomysłem, bo dzięki temu mogę trafić do znacznie szerszego grona internautów i zachęcić wiele setek, jeśli nie tysięcy osób do spokojnego i rozsądnego inwestowania.

Na sam koniec zostawiam Ci najważniejsze, czyli opinię o ruchu FIRE po 7 latach od wstąpienia na tę ścieżkę.

Czy warto dążyć do FIRE?

Choć FIRE brzmi nieco jak kult oszołomów, to zapewniam Cię, że jest bardzo zdecentralizowaną quasi-organizacją zrzeszającą osoby, które nie chcą być zależne od pracy na etacie. Nie oznacza to, że lenistwo i nicnierobienie jest dla mnie ważniejsze od pracy, a wręcz przeciwnie. Chodzi o to, że nie chcę musieć pracować w konkretny sposób, a zamiast tego zawsze móc świadomie wybierać to, czym się w danym momencie zajmuję. Po kilku latach bardzo zdyscyplinowanego oszczędzania i inwestowania wg planu jestem pewien, że zyskałby na tym każdy, kto podjąłby się takiego wyzwania.

Oczywiście, dążenie do FIRE ma też swoje oczywiste wady w postaci:

- Braku możliwości wydawania całej wypłaty na „pierdoły”.

- Braku możliwości wzięcia ogromnego kredytu na gigantyczne mieszkanie.

- Braku możliwości zakupu drogich gadżetów, np. auta, które byłoby lepsze od potrzebnego minimum.

- (Ogólnie) Podobne podejście do życia może wydawać się Twoim znajomym mało imponujące…dopóki nie dowiedzą się, że Twój kapitał generuje więcej środków niż Twoja praca, na co sam poczekać muszę jeszcze kilka lat.

Mam nadzieję, że cały wpis był dla Ciebie zarówno bogaty w informacje, jak i inspirujący oraz przybliżył Ci biografię i plan autora bloga, na który czasem zaglądasz. Polecam też przeczytanie wpisu „Co powiedziałbym młodszemu sobie o finansach? Najważniejsze lekcje„, w którym skupiłem się na błędach i niedociągnięciach w ponad 15 latach mojego zarządzania finansami. Koniecznie daj znać w komentarzach, co myślisz o moim planie oraz strategii inwestycyjnej i opisz Twoje podejście do ruchu FIRE i ogólnopojętego dążenia do wolności, nie tylko finansowej.

Podsumowanie

Wpis, który właśnie kończysz czytać, był chyba najbardziej osobistym ze wszystkich dotychczasowych wpisów, a odkrycie pewnych kart miało na celu nie tyle zwiększenie mojej wiarygodności, jak wyjaśnienie Ci kiedy i dlaczego dokonywałem korekt kursu mojego „finansowego statku”. Uważam, że dzięki temu ma on wyższy walor motywacyjno-edukacyjny i nie zgubi się wśród bardziej technicznych i konkretnych wpisów na moim blogu, a wręcz przeciwnie – że stanie się podstawą całego bloga i świetnym uzupełnieniem strony o blogu.

Więcej o moim podejściu do pieniędzy i powodach, dla których dążę do FIRE, napisałem we wpisie „Pieniądze nie są celem, celem jest spokój„, do którego chciałbym zachęcić wszystkich, którzy nie rozumieją moich powodów dążenia do wczesnej finansowej niezależności. Jeśli podobał Ci się ten wpis, to koniecznie sprawdź też „Filozofia FIRE, czyli jak dojrzeć finansowo„, w którym dokładnie opisuję zasady finansowe, którymi kieruję się na co dzień w swojej drodze do osiągnięcia finansowej niezależności.

Uwaga! Ten wpis doczekał się już 2 aktualizacji, więc jeśli chcesz śledzić moją drogę do FIRE to przeczytaj również wpisy (w kolejności):

Zapisz się do mojego newslettera: