Oszczędzanie, ale nie na przyjemnościach.

Właśnie tak podsumowałbym moje podejście do zarządzania domowymi finansami. Wpis ten dedykuję osobom, którym wydaje się, że „zabawa” w FIRE (ang. Financial Independence Retire Early) wiąże się zawsze ze skrajnymi wyrzeczeniami i pozbawianiem siebie wszelkich przyjemności życia. Nie mam intencji, aby przekonywać sceptyków filozofii FIRE do „wkroczenia na ścieżkę” (brzmi, jakby był to jakiś kult :D), a zamiast tego chcę opisać swoje zarządzanie finansami w sposób trochę dokładniejszy, niż to robiłem dotychczas. Filozofia FIRE, czyli jak dojrzeć finansowo będzie wpisem o wiele mniej technicznym niż zwykle, bo jego zawartość oparłem tylko i wyłącznie na własnych doświadczeniach, więc nie spodziewaj się tu zbyt wielu wykresów, tabelek, ani odnośników do źródeł zewnętrznych.

Nie będzie to poradnik o tym jak się szybko wzbogacić, a raczej rodzaj prezentacji procesu mojego finansowego dojrzewania z podkreśleniem momentów, które świadomie lub mniej kierowały mnie na ścieżkę FIRE. Zaczniemy od mojego podejścia do oszczędzania, które opisałem w pierwszych wpisach na moim blogu, m.in. w „Systematyczne oszczędzanie, czyli jak nie wydać całej wypłaty” i związanym z nim minimalizmem, o którym pisałem w „Praktyczny minimalizm, czyli o wiele mniej zmartwień„. Kontynuując, poruszę tematy planowania finansowego, które zarysowałem we wpisach „Jak zmotywować się do oszczędzania? Ustal właściwy cel” oraz „Jak zaplanować swoją wolność finansową? Mój plan sprzed lat„. Temat wykonania mojego planu inwestycyjnego opisałem w artykule zatytułowanym „Dlaczego inwestuję, czyli moja droga do finansowej niezależności„, a dziś chciałbym przedstawić Ci bardziej miękką i bardziej ludzką stronę mojego dążenia do wolności finansowej. Miłej lektury!

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Jakie są podstawy filozofii osiągania wczesnej finansowej niezależności.

- Jak prosto budżetować, by nie marnować na to więcej czasu niż warto.

- Jak nie przesadzać z liczbą posiadanych rzeczy i sklasyfikować rzeczy potrzebne oraz zbędne.

- Jak poprawnie zaplanować swoje życie finansowe.

- Jak zbadać swoją skłonność do ryzyka i na jej podstawie podjąć decyzję o stylu i strategii inwestycyjnej na lata.

Powiązane wpisy

- Praktyczny minimalizm, czyli o wiele mniej zmartwień

- Czym jest niezależność finansowa i jak ją osiągnąć?

- Dlaczego odkładam 70% z każdej wypłaty? Ruch FIRE

- Co powiedziałbym młodszemu sobie o finansach? Najważniejsze lekcje

- Pieniądze nie są celem, celem jest spokój

- Dlaczego inwestuję, czyli moja droga do finansowej niezależności

- Jak zaplanować swoją wolność finansową? Mój plan sprzed lat

- Etapy osiągania wolności finansowej. Na którym z nich jesteś?

- Zarabiaj dużo, wydawaj mało, czyli geoarbitraż w drodze do FIRE

- Jak szybko możesz osiągnąć wolność finansową? Przyspiesz swoje FIRE

Podstawy filozofii FIRE

FIRE, czyli ruch „przyszłych młodych emerytów” nie jest ani kultem religijnym, ani centralnie zarządzaną organizacją. Tak naprawdę nie jest on organizacją w ogóle, a większość osób, które się z nim identyfikują, pozostaje „w cieniu”, niemniej łączy ich sporo wspólnego. We wpisie „Dlaczego odkładam 70% z każdej wypłaty? Ruch FIRE” opisałem charakterystykę przeciętnej osoby, która dąży do osiągnięcia finansowej niezależności przed emeryturą, a tu dodam jedynie, że dla mnie FIRE to podejście do życia, a nie przynależność do żadnej organizacji. Niejeden czytelnik zresztą śmiał się w komentarzach, że do FIRE dążył nieświadomie, zwyczajnie oszczędzając i inwestując tak wiele, jak to tylko możliwe, by w pewnym momencie „móc sobie trochę odpuścić” i dalej żyć na niezłym poziomie. Tematykę definicji wolności finansowej rozwijam też we wpisie „Czym jest niezależność finansowa i jak ją osiągnąć?„, do którego przeczytania zachęcam wszystkich zainteresowanym tematem.

Jeśli jeszcze nie czytałeś strony o blogu, to serdecznie chciałbym Cię do tego zachęcić, bo zostawiłem tam sporo informacji na temat mojego podejścia do życia i do finansów, które – jak już pewnie zauważyłeś po objętości wpisów na blogu – są jego bardzo ważną częścią. W tym tekście rozwinę tematykę mojego podejścia do zarządzania czasem i środkami materialnymi o różnej płynności (dlatego, że niektórych „pozbyć się” łatwiej niż innych).

Filozofia FIRE ma swoje podłoże w idei „życia dla samego siebie”, ale nie zakrawa pod skrajny egoizm i ignorowanie potrzeb innych ludzi. W moim mniemaniu chodzi o zrozumienie, na czym zależy nam w życiu najbardziej i dlaczego w ogóle chcemy osiągnąć stan finansowej niezależności. W moim przypadku „dlaczego” wyjaśniłbym następująco:

- Wolność jest dla mnie wartością absolutnie nadrzędną i jakakolwiek zależność od pracodawcy (lub po prostu pojedynczym źródle dochodów) wywołuje u mnie reakcję „alergiczną”. Co ciekawe, gdy kilka lat temu uzbierałem równowartość moich rocznych wydatków, nie tylko poczułem się lepiej, ale też pewniej negocjowałem podwyżki z pracodawcami…sprawiając, że moje zarobki zaczęły zwiększać się jeszcze dynamiczniej.

- Moja praca zawodowa daje mi wiele frajdy i satysfakcji, ale niekoniecznie jest rzeczą, która wg mnie może dawać najwięcej wartości innym ludziom. Z tego powodu w przyszłości chciałbym skupić się raczej na dzieleniu się wiedzą z zakresu inwestowania, a nie na „pięciu się po szczebelkach korporacyjnych”, w których jestem tylko małym trybikiem w systemie dostawy jakiegoś produktu lub usługi. Pracując w korporacji nie „czuję” bezpośredniej wartości dodanej społeczeństwu, co sprawia, że ten blog daje mi więcej satysfakcji od zatrudnienia w firmie. Podsumowując: chcę wykorzystywać swoje zdolności do maksimum, bo tylko wtedy czuję się naprawdę spełniony.

Kiedy już zrozumiesz czy FI, czyli niezależność finansowa (Financial Independence) jest dla Ciebie atrakcyjnym celem w życiu, powinieneś wykonać mały rachunek sumienia. Chodzi o zastanowienie się nad tym co sprawia Ci frajdę oraz w jakim stopniu Twoje dotychczasowe życie wiązało się z realizacją Twoich życiowych pasji, a jak bardzo z „życiem na pokaz” lub nieświadomym zaspokajaniem innych osób (np. dążeniem do spełnienia wymagań rodziców lub przyjaciół). To dobry czas na rozpisanie swoich życiowych priorytetów i zaakceptowanie, że wcale nie muszą być one „po drodze” z kimkolwiek, kto próbowałby nałożyć na Ciebie swoje oczekiwania lub w jakikolwiek inny sposób wpłynąć na Twoje życiowe decyzje. Problem jedynie w tym, że wiele osób nie znajduje swojego życiowego powołania wcale… lub nie wie jak ocenić, że je znalazła. Może pomoże Ci opis zdarzenia z mojego życia, które wpłynęło na moje dalsze losy bardziej niż cokolwiek innego.

Sprawdź co sprawia Ci radość

Chciałbym na moment wrócić do pewnego wydarzenia z mojego życia, które ma dla mnie bardzo ważne, niemal symboliczne znaczenie. Chodzi o moment, gdy jako student gdańskiej automatyki i robotyki (to kierunek studiów leżący pomiędzy informatyką a mechaniką i budową maszyn) po raz pierwszy w życiu zostałem poproszony o udzielenie komuś korepetycji. W tym przypadku był to młodszy brat mojej dobrej znajomej, który potrzebował pomocy z fizyką na poziomie licealnym, ale dalsze szczegóły będą z perspektywy wpisu nieistotne, bo chodzi tu o coś związanego ze mną, a nie z samymi korepetycjami.

Mimo pewnych trudności w przekazywaniu wiedzy młodszemu koledze (naprawdę nie był on „asem” z fizyki), poczułem wtedy prawdziwą radość i satysfakcję, z faktu, że z moją pomocą ktoś staje się w czymś lepszy. Mimo że udało nam się poprawić jego końcową ocenę z 1 na 3+, to po kilku podobnych sesjach podjąłem decyzję, że w przyszłości chcę uczyć ludzi, nie wiedząc jeszcze kiedy, czego i jak będę to robił. Wiedziałem po prostu, że nauczanie innych sprawia mi frajdę większą od innych czynności, a więc na tym chciałbym się w przyszłości skupić. Myślę, że podobne uczucie zna każdy, kto odnalazł w życiu swoje powołanie/pasję, ale za każdym razem, gdy się za to biorę, czas jakby przelatuje mi pomiędzy palcami (w taki pozytywny sposób). W realizacji pasji „przeszkadzają” jednak (zwłaszcza negatywne) opinie niektórych osób, z którymi też musiałem sobie jakoś wewnętrznie poradzić.

Żyj dla siebie, nie dla innych

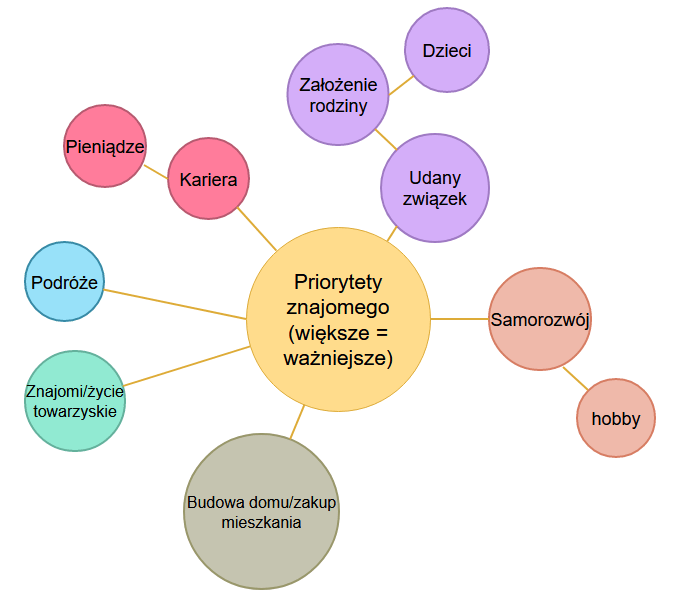

Sformułowanie „żyj dla siebie” jest często opacznie rozumiane jako „bądź egoistą” lub „ignoruj potrzeby innych”, ale według mnie chodzi w nim o coś zupełnie innego. Sednem jest zrozumieć siebie samego, czyli jak działa nasz mózg i co sprawia nam prawdziwą, a nie tylko pozorną radość. Przeniesiemy się teraz na chwilę do czasów końca studiów, kiedy jako dwudziestoparolatek myślałem o swojej przyszłości. W tamtym okresie przeciętny znajomy z mojej „paczki” skupiał się głównie na pomyślnym zakończeniu studiów, a potem na znalezieniu dobrej pracy i założeniu rodziny, z którym wiążą się zwykle posiadanie dzieci oraz zakup mieszkania lub budowa domu. Graficznie przedstawiłbym priorytety mojego przeciętnego znajomego z czasów moich studiów następująco:

Kolejność baniek diagramu nie ma żadnego znaczenia, ale ich rozmiar już tak. Im większe koło, tym wyższy priorytet/większą wagę moi znajomi przykładali w tamtych czasach do danej sfery życia. Skupienie się przede wszystkim na „zakupie” własnego lokum, czyli wzięciu go na maksymalny możliwy kredyt oraz na założeniu rodziny jest w naturalny sposób pierwszym priorytetem większości osób po studiach i w żadnym wypadku mnie to nie dziwi. Sam zawsze czułem się nieco inny, bo moje „życiowe kalkulacje” wykazywały, że warto skupić się wcześnie na podniesieniu swoich umiejętności, a więc na karierze i pieniądzach, a dopiero później na znalezieniu odpowiedniej partnerki życiowej i zakupie mieszkania (abstrahując od kwestii wzrostu cen nieruchomości w Polsce, którego

nawet nie próbowałem w 2013 roku, czyli kiedy kończyłem studia

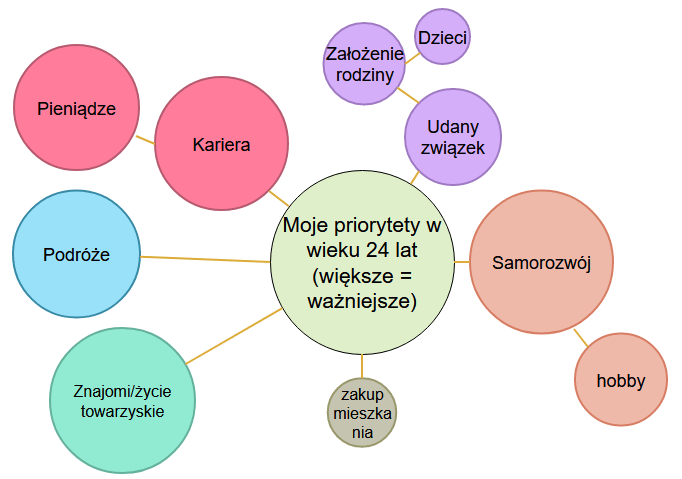

przewidzieć). Moje priorytety z tamtych lat przedstawiłbym zatem następująco:

W wieku 24 lat, czyli gdy kończyłem studia, stawiałem przede wszystkim na samorozwój w kontekście kariery zawodowej i nauki inwestowania, które miały przynieść mi dochody na tyle wysokie, by bezproblemowo móc oszczędzać bez większych wyrzeczeń już od samego początku kariery. I właśnie możliwość oszczędzania bez wyrzeczeń nazwałbym w tym wpisie pierwszym filarem FIRE, a więc tym, na czym warto skupić się na samym początku kariery zawodowej. Najlepsze w całym procesie jest to, że wcale nie trzeba zarabiać astronomicznych kwot, by móc wkroczyć na ścieżkę FIRE, co opisałem we wpisie „Czy przy polskich zarobkach można osiągnąć niezależność finansową?„, do którego lektury chciałbym Cię serdecznie zachęcić i to nie tylko jeśli jesteś do tematyki FIRE sceptyczny.

Kiedy już zarabiamy na tyle dużo, by zacząć oszczędzać, warto się dobrze zastanowić na czym możemy, a na czym chcemy oszczędzać, bo na niektórych rzeczach oszczędzać po prostu nie warto. Jednym z większych problemów z oszczędzaniem jest to, że ludzie często popadają w skrajności, które albo odbierają im zupełnie smak życia, albo sprawiają, że nie mogą oszczędzić nawet 100 złotych miesięcznie, co jest kwotą, którą da się względnie tanio zainwestować (patrz: „Jak inwestować 100 złotych miesięcznie? Inwestowanie małych kwot„). Jak udaje mi się rozróżnić potrzeby od zachcianek? Jak zwykle mam na to pewną, dosyć analityczną metodę.

Twoje zachcianki to nie potrzeby

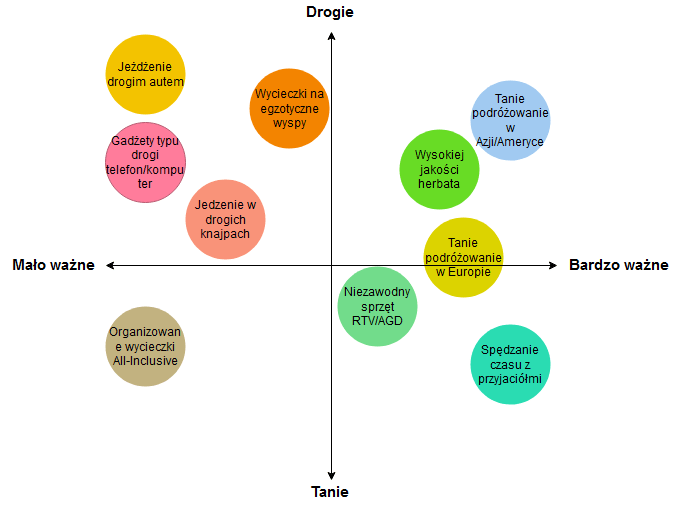

We wpisie „Częste błędy w oszczędzaniu – lista 10 największych” pisałem już, że niezależnie od wysokości zarobków większość osób ma problem z kontrolowaniem swoich wydatków. Jest to dobry moment na przyznanie, że sam nie jestem „ekstremistą FIRE”, ponieważ z kontrolą wydatków sam raczej nigdy nie przesadzałem, nie chcąc rezygnować z tego, co dla mnie ważne kosztem szybszego zwiększania moich oszczędności. Z tego powodu kilka lat temu rozpisałem sobie swoistą „mapę” sposobów wydawania pieniędzy z relatywnym podziałem na drogie i tanie oraz na mało i bardziej dla mnie istotne.

Efektem jest diagram, który obrazuje co kwalifikuje się do moich potrzeb, a co do zbędnych zachcianek, na których wcale mi nie zależy. Na potrzeby wpisu dokonałem jego „reprodukcji” (oryginał był na papierze) w postaci diagramu, który zaraz zobaczysz. Najlepszą strategią osoby dążącej do FIRE jest redukcja lub eliminacja części mało ważnej i drogiej (lewa górna cześć diagramu) przy maksymalizacji części bardzo ważnej i taniej (prawa dolna część diagramu). Sklasyfikowane przeze mnie kilka lat temu wydatki wyglądały następująco:

Abyś mógł jeszcze lepiej poznać moje podejście do wydawania pieniędzy, pozwól, że krótko omówię kilka z powyższych kategorii skupiając się przede wszystkim na tym jak wiele radości mi one sprawiają:

- Drogie samochody i samochody ogółem są kategorią wydatków, w którą wiele osób (zazwyczaj mężczyzn) kieruje swój strumień gotówki. Dla mnie są one tylko środkiem transportu, a więc kupowanie sobie drogiego auta postrzegam jako wyrzucanie pieniędzy.

- Wycieczki typu all-inclusive zwykle do drogich nie należą, ale kompletnie nie odczuwam przyjemności z ich odbywania. Byłem kiedyś 2 razy w Turcji w takim trybie i stale „uciekałem z hotelu” w ogóle nie korzystając z „dobrodziejstw” wszystkiego, co znajdowało się w cenie.

- Kategorią, która może rozbawić wielu czytelników, jest herbata. Pijam głównie japońskie herbaty, które jak na swoją gramaturę bywają naprawdę drogie, ale jest to dla mnie na tyle ważny wydatek, że znalazł się po prawej stronie diagramu i na pewno na nim nie oszczędzam.

- Świetnym przykładem pozytywnego i koniecznego dla mnie wydatku są podróże w egzotyczne miejsca (póki co głównie do Azji i Ameryki). W takim podróżowaniu zwykle głównym kosztem są bilety lotnicze, a „na miejscu” staram się podróżować w sposób spontaniczny i bardzo „budżetowy”, czyli z plecakiem i prawie bez planu, pytając miejscowych o to, dokąd warto się następnie udać. Podobne podejście skończyło się kiedyś dla mnie brakiem możliwości powrotu do Polski, który nawet opisałem we wpisie na blogu o tytule „Jak podróżować w czasach pandemii koronawirusa?„, który był chyba najmniej związanym z tematyką bloga wpisem, który jednak zdecydowałem się tu opublikować.

Choć niektóre z powyższych są tylko zachciankami i daleko im do potrzeb to przy określonych zarobkach można śmiało sobie na nie pozwolić i mimo to, stale oszczędzać 50% lub więcej ze swojej comiesięcznej wypłaty. Wiele osób wspomaga się w tym procesie bardzo dokładnym, wręcz maniakalnym budżetowaniem wydatków swoich gospodarstw domowych, które przypomina mi raczej skrupulatną księgowość przedsiębiorstwa niż luźny sposób ewaluacji codziennych wydatków. Absolutnie do takich osób nie należę i zwykle tylko monitoruję raz na pół roku, na co wydaję swoje pieniądze i czy istnieje jakiś prosty sposób na oszczędzenie większych kwot, prędzej niż kilku złotych w skali roku.

Budżetuj, ale bez przesady

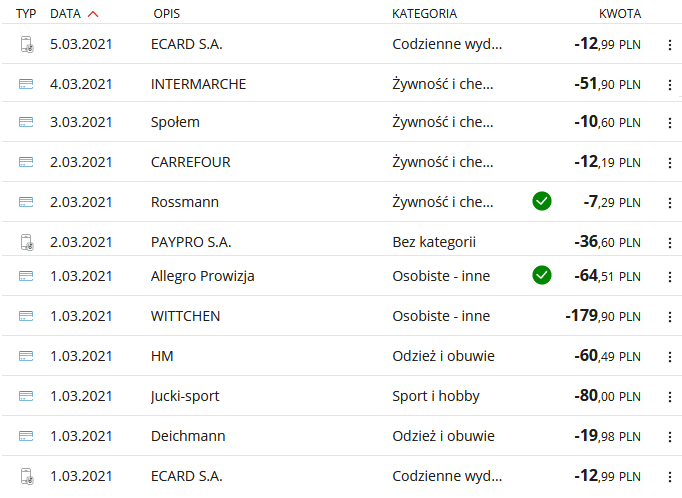

Proste budżetowanie to moja metoda na cykliczne sprawdzanie ile pieniędzy moje gospodarstwo domowe wydaje w konkretnych kategoriach. Zazwyczaj używam w tym celu wbudowanej w mBank kategoryzacji wydatków z delikatnymi modyfikacjami w Excelu, spędzając na tym maksymalnie kilka godzin każdego roku. Wyznając filozofię FIRE kontroluję wydatki zwykle poprzez odcinanie większości wypłaty zaraz po jej otrzymaniu, czego sekwencję dość szczegółowo opisałem w pierwszym wpisie, który wydałem na moim blogu, czyli „Systematyczne oszczędzanie, czyli jak nie wydać całej wypłaty„. To cały sekret mojego oszczędzania, który w parze z budżetowaniem w wersji lite sprawia, że z czasem jestem w stanie znaleźć kolejne drobne źródła oszczędności, a pomaga mi w tym właśnie zestawienie z mBanku, którego próbka wygląda następująco:

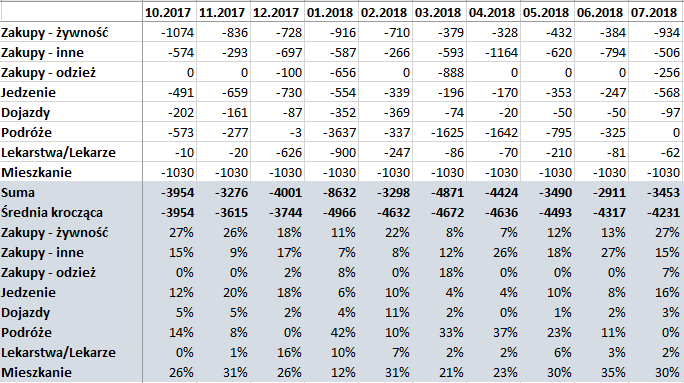

Jako że mBank „podsuwa” zbyt wiele różnych kategorii to używam własnego Excela (jak w przypadku inwestowania) do wykonania swojej własnej, lepszej kategoryzacji moich wydatków. Robię to bardzo rzadko, dość pobieżnie i jedynie po to, by zrozumieć długoterminowy trend moich wydatków. „Obróbka” pliku .csv, który zaciągam z mBanku, kończy się (stale) niezbyt szczegółowym zestawieniem, którego najważniejsze pozycje to „suma” na dany miesiąc oraz średnia krocząca, która pozwala mi zmierzyć, czy przypadkiem się nie „rozszalałem” i czy nie przydałoby się opanować swoich wydatków:

Powyżej podane liczby są (na potrzeby wpisu) dobrane losowo, ale na tyle dokładnie, by pokazać Ci sposób wykonywania pliku z moim domowym budżetem. Prawdę mówiąc, nigdy nie miałem problemu z oszczędzaniem pomiędzy 30, a 70% mojej wypłaty, a inflacja stylu życia praktycznie mnie nie dotyczyła dzięki jednej skutecznej zasadzie, którą stosuję od lat. Chodzi o zasadę niewydawania więcej niż 10% oszczędności na żaden jeden wydatek, wliczając w to również samochód czy wkład własny na mieszkanie.

Nie wydawaj więcej niż 10% oszczędności

Ograniczenie 10% swoich środków (wartości majątku) na jeden wydatek wiele razy uchroniło mnie przed nierozsądnym zakupem. Choć wcześniej przyznałem, że nie jestem fanem samochodów, to wielokrotnie kusiło mnie, by kupić coś „ponad stan”, by móc się trochę pobawić. Dzięki zasadzie, zgodnie z którą nigdy nie wydaję jednorazowo więcej niż 10% swoich środków, oszczędzanie było dla mnie zawsze „bułką z masłem”. Ta zasada spowodowała (wymusiła?) między innymi następujące zachowania:

- W latach 2013-2014, czyli gdy mój kapitał był niższy od 100 000 zł, nie kupowałem auta. Nie chciałem jeździć samochodem wartym mniej niż 10 000 zł, więc ta zasada skutecznie odkładała zakup auta, którego i tak wtedy nie potrzebowałem.

- Dzięki tej zasadzie zawsze miałem sporo środków na inwestowanie i nigdy nie chciałem przeznaczyć większej części środków na wkład własny na mieszkanie. Teraz gdy moje aktywa są dużo więcej warte niż w 2014-2015 roku bezproblemowo mógłbym z 10% mojego kapitału sfinansować wkład własny mieszkania, co zresztą niebawem zrobię, nie tracąc wtedy zbyt wielkiej części majątku.

- To oczywiste, ale ta zasada bardzo pomogła mi nie kupować zbyt wielu gadżetów przy pierwszych większych wypłatach. Wiele moich znajomych, otrzymując pierwsze wielotysięczne wypłaty, kupowało nowoczesne komputery, telefony komórkowe i sprzęt RTV/AGD i „tak w to wpadli”, że teraz, po wielu latach, nie mają oni ani grosza w aktywach w postaci np. akcji lub obligacji.

Poza ograniczeniem każdego wydatku do wartości maksymalnie 10% moich aktywów żyję zgodnie z filozofią minimalizmu. Pisałem o tym we wpisie „Praktyczny minimalizm, czyli o wiele mniej zmartwień„, a chodzi głównie o to, że zamiast dokładać rzeczy do swojego „inwentarzu” raczej staram się posiadać ich określoną liczbę i jedynie wymieniać lub pozbywać się ich (zwykle sprzedając), gdy te się popsują lub nie będą już mi potrzebne.

Wymieniaj rzeczy zamiast ich dokładania

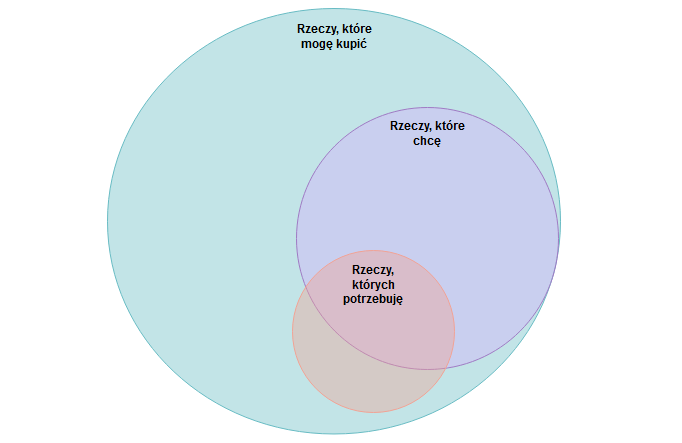

Obserwując niektórych znajomych, mam wrażenie, że ich życiową misją jest gromadzenie dóbr materialnych. To trochę tak jakby więcej miejsca w mieszkaniach/domach potrzebowali nie dla siebie, ani dla swoich bliskich, ale by było gdzie przechowywać ich „majątki trwałe”. Dla mnie posiadane rzeczy mają głównie znaczenie utylitarne i jeśli np. posiadam jedną maszynkę do strzyżenia włosów, to raczej kupuję taką z wyższej półki, która służy mi na lata. Jeśli po latach ulegnie ona poważniejszej awarii to zawsze staram się ją naprawić, lub sprzedać, wymieniając ją na nowszy model i unikając posiadania „zbyt wielu rzeczy”. Nie mówiąc już o pokusie kupowania gadżetów, które w teorii mnie uszczęśliwią, a w praktyce tylko zagracą mi dom. Na poniższym diagramie zobrazowałem podział rzeczy, jaki mam obecny w umyśle zawsze, gdy coś kupuję:

Najszerszą kategorią są rzeczy, które mogę kupić, czyli wszystkie przedmioty dostępne na rynku. To oczywiste, że nikt z nas nie kupi wszystkiego, co kupić można (byłoby to niemożliwe z punktu widzenia czasu i przestrzeni), więc mentalnie wydzielamy sobie „szufladkę” z rzeczami, których mniej lub bardziej pożądamy, albo po prostu chcemy kupić. Sam staram się nie dawać swojemu umysłowi sterować moimi nawykami zakupowymi, wydzielając dodatkową (bardzo rozsądną) kieszonkę z napisem „rzeczy, których potrzebuję”.

Moją metodą na niekupowanie niepotrzebnych rzeczy jest zwykle „przespanie się z planem na kupno przedmiotu”. Jeśli kolejnego dnia rano wstaję i dalej czuję nieodpartą potrzebę posiadania przedmiotu, to po prostu dokonuję zakupu, upewniając się, że jego „stara wersja” w moim inwentarzu zostanie w ciągu tygodnia sprzedana. Kiedy już zrozumiesz brak potrzeby posiadania nadmiaru rzeczy, bez trudu znajdziesz czas i pieniądze na inwestowanie, które należy zacząć tak szybko i tak intensywnie (pod względem środków, a nie wybieranych aktywów :P) jak to tylko możliwe. W niewydawaniu pomoże Ci też opisany przeze mnie we wpisie „Zarabiaj dużo, wydawaj mało, czyli geoarbitraż w drodze do FIRE” geoarbitraż, który należy rozważyć jako może dość ekstremalną, ale dalej formę optymalizacji swoich zarobków oraz wydatków.

Inwestuj młodo, dużo i konsekwentnie

Gdy już zmobilizuje się swoje środki do oszczędzania, to warto zacząć inwestować jak najszybciej i jak największą częścią kapitału. Pisałem o tym już we wpisie „Jak zostać bogatym? Procent składany w praktyce„, w którym postawiłem kontrowersyjną i często niepopularną wśród polskich internautów tezę, że warto inwestować w młodym wieku, choćby przy użyciu małych środków, bo czas i procent składany zrobią swoje. Udowadniam to poniekąd we wpisie „Lepiej zwiększać zarobki czy uczyć się inwestować?„, w którym zestawiam ze sobą osoby zarabiające przeciętnie i ponadprzeciętnie, pokazując, że wczesne inwestowanie pozwala wygrać w nawet bardzo nierównym pod względem zarobków wyścigu.

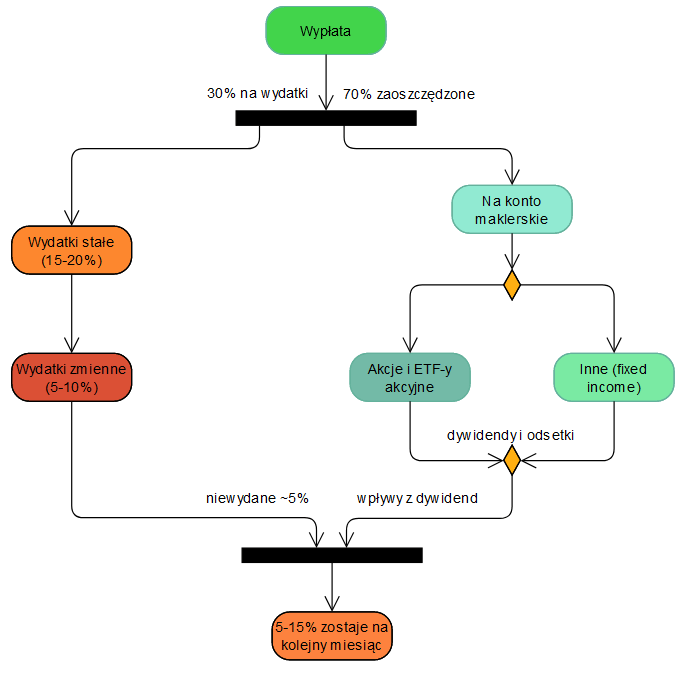

W obecnej chwili sam jestem w stanie zaoszczędzić około 70% swoich miesięcznych dochodów, z których całość przelewam od razu na konto maklerskie, na którym przy pomocy kont IKE, IKZE i „zwykłego” maklerskiego sukcesywnie buduje swój portfel inwestycyjny. W czasach, gdy akcje spółek giełdowych są wyceniane blisko ich wieloletniej średniej historycznej (C/Z S&P poniżej 20) inwestuję głównie w akcje, a w czasach, gdy na rynkach jest drogo powoli redukuję ich udział w portfelu, kosztem obligacji, gotówki i kruszców.

Co do tych ostatnich to przyznam, że traktuję je nieco po macoszemu i tymczasowo, bo zmiennością nie odbiegają one od akcji (patrz: ostatni wpis portfelowy, czyli „W co inwestuję w drugim półroczu 2021 roku? Mój portfel inwestycyjny„), ale nie będę się w tym wpisie wgłębiał w szczegóły mojego inwestowania, bo wpisów jemu dedykowanych mam na blogu dosyć sporo (kategoria: Inwestowanie). Istotną część portfela odgrywają u mnie zwykle akcje spółek dywidendowych i obligacje korporacyjne, a spływające odsetki i dywidendy nie dość, że motywują mnie do dalszego inwestowania to jeszcze przygotowują grunt pod przejście na wcześniejszą emeryturę, pokazując, że z dywidend i odsetek da się żyć (jeśli interesuje Cię to to sprawdź też wpis „Jak osiągnąć 5000 zł z dywidend i odsetek miesięcznie?„. Mój schemat działania w każdym miesiącu wygląda następująco:

Mimo że w moim życiu często pojawiają się większe wydatki, które nierzadko wynoszą niewiele mniej niż wysokość moich miesięcznych zarobków (chodzi głównie o podróże, np. bilety lotnicze, czy koszty zakwaterowania), to na przestrzeni ostatnich 7 lat nie zdarzył się ani jeden miesiąc, w którym bym nie oszczędził i nie zainwestował ani złotego. Podstawą w długoterminowym inwestowaniu pieniędzy jest żelazna dyscyplina i konsekwencja w działaniu, a czas, który moje środki „spędzą” na rynku to podstawa filozofii FIRE, wg której staram się żyć już od ładnych paru lat. Kolejnym nieodłącznym elementem stylu myślenia przyszłych młodych emerytów jest długodystansowe planowanie, które sam wykonuję, odkąd zacząłem zarabiać pieniądze, czyli do 2013 roku.

Planowanie (bardzo) długodystansowe

Zarówno w pracy, jak i w życiu prywatnym często zauważam, że ludzie dzielą się pod względem planowania na dwie grupy: na tych, którzy nie planują w swoim życiu prawie niczego oraz na tych, którzy planować usiłują dosłownie wszystko. Warto przy tym wspomnieć, że ta druga grupa, czyli „planujący” mają tendencję do przesady i wpisywania w Excel każdego szczegółu i szczególiku oraz planowania w interwale dziennym, co często zajmuje im więcej czasu, niż wart jest efekt tej czynności.

Jeśli o planowanie swoich finansów i inwestycji chodzi, to według mnie zdecydowanie wystarczy częstotliwość miesięczna, kwartalna, a nawet roczna, bo (całościowo) planujemy kilkadziesiąt lat, a nie kilkanaście miesięcy naszego budowania majątku. Powinno to znacznie ułatwić modelowanie swoich przyszłych zarobków, wydatków i estymację (a raczej guess-tymację ze względu na wysoką niepewność przyszłości) tego kiedy będziemy zdolni osiągnąć finansową niezależność. Zacznę od opisu pliku, który przygotowałem w ramach wpisu „Jak zaplanować swoją wolność finansową? Mój plan sprzed lat„, w którym usiłowałem kiedyś zaplanować swoją finansową przyszłość.

Zdefiniuj realistyczne wydatki

Nie tak dawno, bo kilka miesięcy temu opublikowałem na blogu wpis z linkiem do uproszczonego arkuszu do planowania wolności finansowej. Choć jestem świadom niedoskonałości tego narzędzia, to mentalnie bardzo mi ono pomogło z rozpoczęciem dynamicznego oszczędzania i inwestowania w latach 2013-2014 i uważam, że nie byłbym (finansowo) w miejscu, w którym jestem gdyby nie taki „prosty plik Excel”.

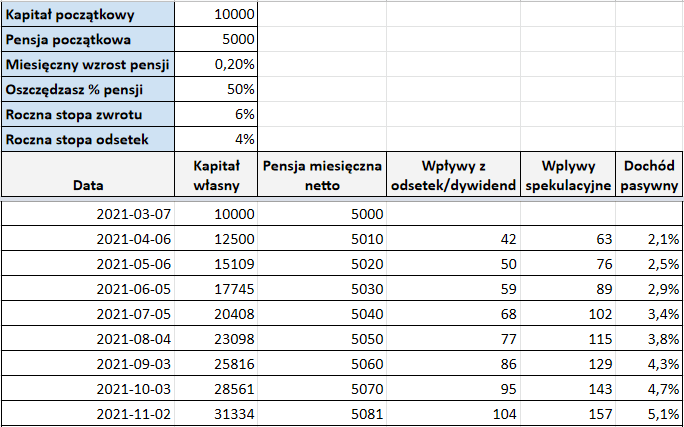

Jednym z najtrudniejszych, ale i najważniejszych zadań przyszłego młodego emeryta jest zaplanowanie realistycznych wydatków, które najprościej robi się na bazie historii i odrobiny zdrowego rozsądku. Zakładając, że posiadasz jakikolwiek arkusz z budżetem z ostatnich lat, takie zajęcie powinno być dla Ciebie bardzo proste. W moim podejściu uzależniłem wydatki od zarobków, zakładając, że w pierwszych miesiącach będę w stanie odłożyć 50% pensji, a więc wydatki wyniosą jej pozostałe 50%. W pliku Excel wyglądało to następująco:

Do planowania wydatków jest co najmniej kilka podejść, a kategoryzowałbym je następująco:

- Nie planuj wydatków wcale. Tak długo jak jesteś gotów oszczędzać na początku miesiąca „tak wiele jak to tylko możliwe” właściwie nie potrzebujesz długoterminowego planowania wydatków. Jeden minus to niemożliwość zaplanowania wymaganych dochodów (patrz: kolejny akapit) i ustalenia pełnego planu.

- Planuj wydatki, uzależniając je od kwoty dochodów. Podejście nieidealne, ale dzięki niemu oszczędzasz czas. Procent wydawanych środków możesz określić dla całego planowanego horyzontu jednolicie (mniej realistyczne) lub dostosowywać je do sytuacji życiowej (dzieci, zakup mieszkania) i do swoich zarobków.

- Planuj wydatki jak najdokładniej, bazując na swojej historii finansowej. To zdecydowanie najtrudniejsza droga, ale też pozwalająca najlepiej zaplanować swoją wymaganą wysokość zarobków w każdym momencie życia oraz termin planowanego przejścia na przyspieszoną emeryturę.

Żeby nie było, że nie ostrzegałem: kolejny akapit może wydać Ci się trochę kontrowersyjny, bo w naszym społeczeństwie wciąż dominuje myśl „w mojej branży nie można dobrze zarabiać”, zamiast „mogę bardziej świadomie wybrać swoją branżę lub się przebranżowić”. Chodzi o to, że w planie – poza wydatkami – warto też spróbować zaplanować zarobki (lub całkowity dochód), który będzie wymagany, by zrealizować swój plan przechodzenia na przyspieszoną emeryturę.

Ustal wymagane zarobki

Niektórym może być naprawdę trudno w to uwierzyć, ale jednym z głównych powodów, dla których po zakończeniu studiów w 2013 roku zdecydowałem się wyemigrować do Szwecji, był fakt, że miałem tam możliwość od początku zarabiać na tyle dużo, by móc odkładać znaczące kwoty. Finanse nie były jedynym powodem emigracji, gdyż chciałem się też nauczyć języka i poznać inną kulturę, ale to dzięki tym wczesnym latom za granicą mogłem zarobić i zainwestować pierwsze poważniejsze pieniądze. Może będzie to dla Ciebie trochę osobliwe, ale w momencie podpisania kontraktu wpisałem przyszłe pensje do pliku, sprawdzając, czy ich wysokość (uwzględniając inflacyjny wzrost w czasie) jest wystarczająca, by pozwolić mi osiągnąć mój plan osiągnięcia FI, czyli finansowej niezależności przed 40 rokiem życia.

Jakie są moim zdaniem zalety planowania nie tylko swoich wydatków, ale też dochodów koniecznych do realizacji planu? Jest ich sporo, ale najważniejszymi z nich są:

- Świadomość wymaganych w realizacji planu zarobków motywuje do ich zwiększania. Gdyby nie mój plan to z pewnością nie dokształcałbym się w swojej branży tak bardzo i nie prosiłbym o podwyżki tak często, jak to robiłem (i to nie bez sukcesów).

- Wiedza o wymaganych przyszłych zarobkach pozwala sporządzić lepszy/dokładniejszy plan, w którym uwzględnisz każdy możliwy detal. Im lepszy plan, tym większa wiara w jego powodzenie, co daje kolejny „kop motywacyjny” komuś, kto żyje zgodnie z filozofią FIRE.

Co sądzę o deklarowaniu terminu przejścia na wczesną emeryturę? Myślę, że warto zadeklarować konkretny termin, ale z dokładnością do jednego roku i z buforem +/- 24 miesięcy. Omówię to teraz na moim przykładzie.

Ustal termin przejścia na wczesną emeryturę

Choć taka sugestia może dla Ciebie brzmieć zabawnie to według mnie ustalenie przybliżonej (lub dokładnej) daty przejścia na tryb „życia z odsetek” jest równie kluczowe, co zadeklarowanie realistycznego poziomu wydatków i wymaganego do życia poziomu dochodów dla siebie lub swojego gospodarstwa domowego. Sam deklaruję przejście w „tryb RE” w wieku 40 lat, czyli w roku 2029, ale z pewnością nie załamię się jeśli nastąpi to 1 lub 2, a nawet 3 lata później.

Nie wszystko w życiu da się przewidzieć (bardziej doświadczeni zasugerują nawet to, że w życiu nie da się przewidzieć niczego), a więc w całym ćwiczeniu chodzi raczej o przekonanie się do sensowności celu, jakim jest wolność finansowa. Poza takim przekonaniem konkretny cel pozwoli nam wyrobić w sobie odpowiednią dyscyplinę, która do powodzenia planu będzie o wiele ważniejsza niż to jak trafnie uda nam się przewidzieć nasze życie finansowe. Swoją drogą: podobne przewidywanie raczej i tak spali na panewce ze względu na jeden lub kilka z poniższych powodów:

- O ile krótkoterminowo da się całkiem nieźle przewidzieć swoje wydatki, to już długoterminowo (zwłaszcza po przyjściu dziecka na świat) staje się to znacznie utrudnione.

- Nie da się przewidzieć swoich przyszłych wyników inwestycyjnych. Choć historia jest nauczycielką życia to przyszłość (zwłaszcza jeśli chodzi o inwestowanie) jest zawsze niepewna i trudna do przewidzenia. Inna kwestia: nawet jeśli inwestujesz pasywnie, a więc w indeksy i według określonego planu, to pamiętaj, że będą w Twoim życiu momenty, kiedy Twoja psychika „popsuje Ci plany”, negatywnie wpływając na Twój wynik inwestycyjny.

- Chyba najtrudniejsze w tym wszystkim jest zaplanowanie oraz zapewnienie i utrzymanie wysokich i ciągle wzrastających dochodów. Sytuację upraszcza nieco doświadczenie w jednej z modnych, niszowych i dobrze płatnych branż, ale nic nie trwa wiecznie, więc nie powinno się oszukiwać, że przewidzenie swoich przyszłych zarobków jest wykonalne z dużą dokładnością.

Ze względu na powyższe oraz wiele innych czynników próba przewidzenia/ustalenia terminu przejścia na przyspieszoną emeryturę dla większości z nas będzie kompletnie niewykonalna. Mimo to sugeruję próbować, bo nic tak nie motywuje do działania jak jasno określony cel. Gdy już zaplanujesz wydatki, dochody i ustalisz sobie termin przejścia na przyspieszoną emeryturę, koniecznie dowiedz się czegoś o możliwych metodach inwestowania.

Dowiedz się o metodach inwestowania

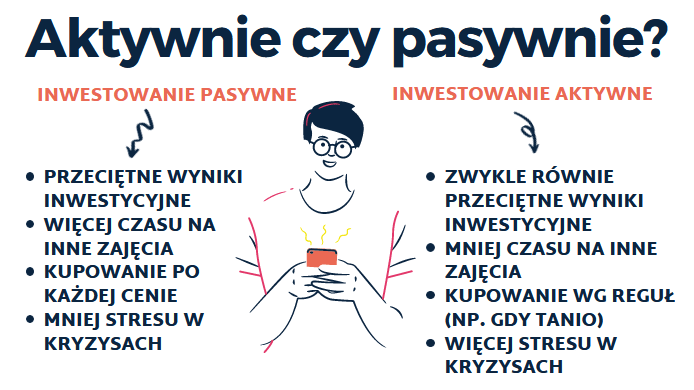

Jeśli jesteś stałym czytelnikiem mojego bloga i nie jest to pierwszy artykuł, na który u mnie trafiłeś, to z pewnością wiesz, że piszę tu głównie o inwestowaniu. Jeśli jeszcze nie inwestowałeś i nie masz o samej czynności pojęcia, to warto jest zacząć od strony Zacznij tutaj, na której zostawiłem sugerowaną przeze mnie sekwencję czytania wpisów, która powinna pokryć podstawy inwestowania. Podstawowym pytaniem jest „czy powinienem inwestować aktywnie, czy pasywnie?”, a różnice między tymi dwoma sposobami opisałem we wpisie „Inwestycyjny wstęp (2/6) – inwestowanie aktywne i pasywne„. W celu krótkiego przypomnienia dodałem też małą ilustrację, która zawiera najważniejsze wg mnie różnice między dwoma stylami inwestowania:

Choć czytują mnie również osoby bardzo zaawansowane w dziedzinie inwestowania, 95 procentom moich czytelników polecałbym skupienie się wyłącznie na inwestowaniu pasywnym. Większość inwestorów indywidualnych, ze względu na towarzyszące procesowi inwestowania aktywnego emocje, w długim terminie przegrywa z rynkiem (czyli z głównymi indeksami typu S&P 500), więc najczęściej dobrym pomysłem jest po prostu jego kopiowanie (If you cannot beat the market, BE the market).

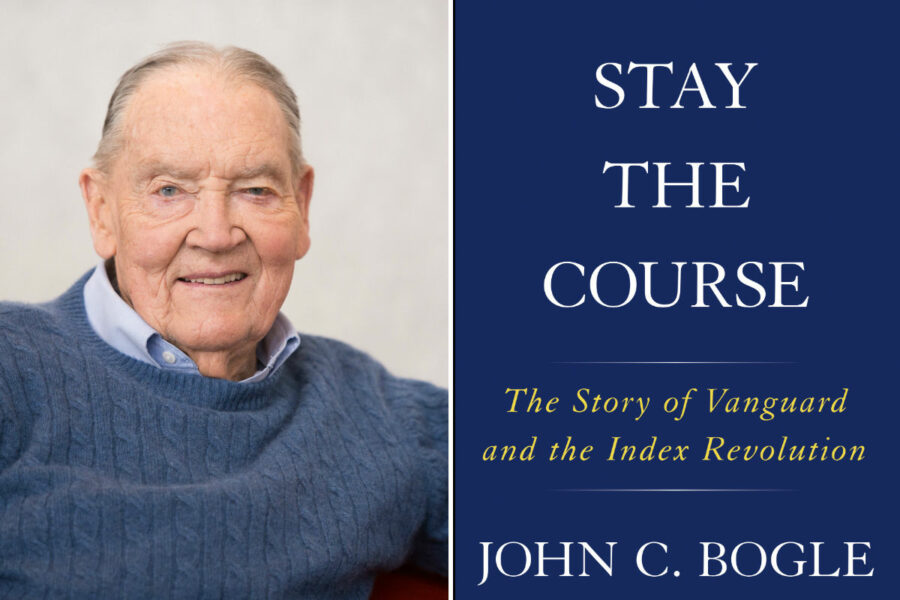

Na szczęście dla nas, inwestowanie pasywne (czyli zazwyczaj w indeksy, a nie w akcje pojedynczych firm) jest to teraz prostsze niż kiedykolwiek . Sam proces opisałem w serii o ETF-ach, która zaczyna się od wpisu „ETF (1/6) – Co to są fundusze ETF i dlaczego warto w nie inwestować?„. Gdy już wybierzemy strategię, to najważniejsze jest trzymanie kursu, o którym doskonale wiedział śp. Jack Bogle, założyciel i wieloletni szef towarzystwa funduszy inwestycyjnych Vanguard oraz autor kilku ciekawych książek o inwestowaniu pasywnym, z których część znajdziesz na stronie Polecane mojego bloga.

Trzymaj kurs niezależnie od sytuacji

Jack Bogle przez wielu nazywany jest „ojcem inwestowania pasywnego” i są ku temu naprawdę dobre powody. Przez długie lata przewodził on firmie Vanguard, która była jedną z pierwszych przedsiębiorstw, które wprowadzały do swojej oferty ETF-y (ang. Exchange Traded Fund), czyli tanie i zwykle pasywne fundusze, które naśladują ruchy indeksów akcji, obligacji lub surowców. Jack Bogle umożliwił drobnym inwestorom to, co wcześniej możliwe było tylko dla dużych graczy, czyli inwestowanie w setki i tysiące akcji, tyle że małymi kwotami i bez przepłacania prowizji. Dewizą Jacka było „Stay The Course” (trzymaj kurs), co potwierdza fakt, że nazwał tak jedno ze swoich dzieł, w którym opisał historię tworzenia pierwszych funduszy indeksowych:

Do Jacka Bogle szacunek mają inwestorzy indywidualni, więksi gracze, ale też konkurencja, mówiąc o nim, że „jedyny miał zawsze troskę o dobro swojego klienta”. Istotnie, uważam, że w obecnych czasach nie ma lepszej metody na długoterminowe inwestowanie dla zabieganych niż właśnie budowa własnego portfela pasywnego i… trzymanie kursu niezależnie od nastrojów na rynkach. W trzymaniu kursu pomoże Ci zbadanie i zrozumienie swojej skłonności do ryzyka, która (zbyt) często pomijana jest przez ekspertów inwestycyjnych i doradców w bankach, co zwykle kończy się dla inwestora bardzo słabo. Na zbadanie skłonności do ryzyka inwestora mam bardzo prostą metodę, którą opiszę w kolejnym akapicie.

Zbadaj swoją skłonność do ryzyka

W komentarzach na blogu i mailach od czytelników często znajduję teksty w stylu „ważny jest wynik”, „kupuj akcje, bo w długim terminie dają najlepsze zwroty”, lub „obligacje są dla nudziarzy”, co – mimo negatywnego wydźwięku – ma w sobie naprawdę sporo prawdy. W jednym z ostatnich wpisów na blogu, a konkretniej w „Jak przygotować portfel inwestycyjny do emerytury?” rozwinąłem temat kontroli zmienności portfela poprzez dołożenie do niego obligacji. Najważniejsze pytania brzmią:

- Jak długi jest Twój horyzont inwestycyjny? Przez ile lat absolutnie nie będziesz musiał ruszać/wypłacać tych środków?

- Jakie obsunięcie kapitału od ostatniego szczytu (ang. drawdown) byłbyś w stanie zaakceptować?

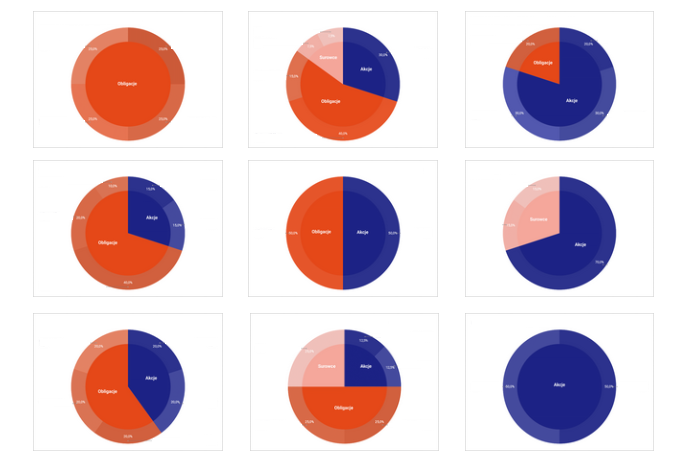

W moim przypadku odpowiedzi brzmią: „40 lat” i „około 30%”, a więc w swoim portfelu staram się mieć maksymalnie 70% akcji i 30% obligacji/innych aktywów, choć jestem świadom, że przy tak długim horyzoncie inwestycyjnym równie dobrze mógłbym mieć w portfelu 100% akcji przez kolejne 10-20 lat. Gdy poznasz swoją skłonność do ryzyka, nadejdzie pora na ustalenie planu inwestycyjnego, czyli docelowych proporcji portfela na kolejne (mam nadzieję) kilkadziesiąt lat.

Ustal plan inwestycyjny

Jeśli inwestujesz długoterminowo, to do najbardziej przydatnych wpisów na moim blogu będą należeć te o budowaniu portfeli inwestycyjnych. W tym celu polecam Ci przeczytać przede wszystkim wpisy:

- ETF (6/6) – Jak zbudować portfel inwestycyjny z ETF-ów?

- W co zainwestować 10 tysięcy złotych? Pierwszy portfel inwestycyjny

- W co zainwestować 100 tysięcy złotych? Portfel dla średnio zaawansowanych

Wszystkie trzy dadzą Ci inspirację do budowy pierwszego portfela inwestycyjnego, ale pamiętaj, że przydadzą się one tylko osobom z bardzo długim horyzontem inwestycyjnym przed sobą. Osobom, które chcą jedynie przechować środki, polecam przeczytanie tekstu „Jak bezpiecznie ulokować pieniądze na 2 lub 3 lata?„, który odpowiada dokładnie na to pytanie. Ważne jest tak naprawdę posiadanie jakiegokolwiek planu, bo jego korekty można wykonywać w kolejnych latach inwestowania. Pomysłów na portfele jest naprawdę mnóstwo, a we wpisach na moim blogu znajdziesz naprawdę różne (często szalone) konfiguracje.

Gdy już zdecydujesz o konkretnym i szczegółowym kształcie portfela, pamiętaj, że im dłuższy jest Twój horyzont inwestycyjny, tym rzadziej powinieneś sprawdzać notowania swoich akcji i ETF-ów. Nie jest sztuką posiadanie dobrego portfela przez 2, czy 3 lata. Prawdziwym testem jest egzekucja swojego planu niezależnie od sytuacji na rynkach i żelazna dyscyplina. Bardzo pomaga w tym nie sprawdzanie (a przynajmniej niesprawdzanie codziennie) stanu swojego portfela, o których już żartobliwie pisałem we wpisie „Psychologia inwestowania, czyli jak inwestować, by nie zwariować„, który swoją drogą polecam wszystkim zainteresowanym inwestowaniem.

Nie sprawdzaj stanu portfela zbyt często

To chyba najkrótszy akapit tego tekstu, a koncentruje się on na jednym pytaniu: jak długo wytrzymałbyś bez sprawdzania stanu swoich inwestycji? Jeśli szczera odpowiedź brzmi „przynajmniej miesiąc” to jesteś dobrym materiałem na inwestora długoterminowego. Jeśli dopiero zaczynasz inwestować i już obserwujesz u siebie tendencję do sprawdzania stanu portfela inwestycyjnego raz lub kilka razy dziennie to dokładnie przemyśl, dlaczego musisz to robić, skoro 99,9% dziennych ruchów cen indeksów prawdopodobnie nie sprawi, że będziesz musiał dokonać równoważenia proporcji portfela.

W moich pierwszych latach inwestowania na giełdzie jednym z moich największych błędów inwestycyjnych było zbyt częste sprawdzanie stanu moich oszczędności, co bardzo negatywnie wpływało zarówno na moje samopoczucie, jak i na jakość moich decyzji inwestycyjnych. Jeśli miałbym zacząć inwestować od nowa, ale z całą nabytą wiedzą to stan swoich finansów sprawdzałbym tylko raz w miesiącu przy okazji dokonywania zakupów kolejnych akcji, obligacji i jednostek ETF-ów. Rzadkie sprawdzanie stanu portfela dodatkowo wspiera radzenie sobie z emocjami, których – z uwagi na pozbawienie się bodźca w postaci notowań – pojawia się o wiele mniej. O emocjach traktuje następny akapit tego tekstu.

Ogranicz emocje związane z inwestowaniem

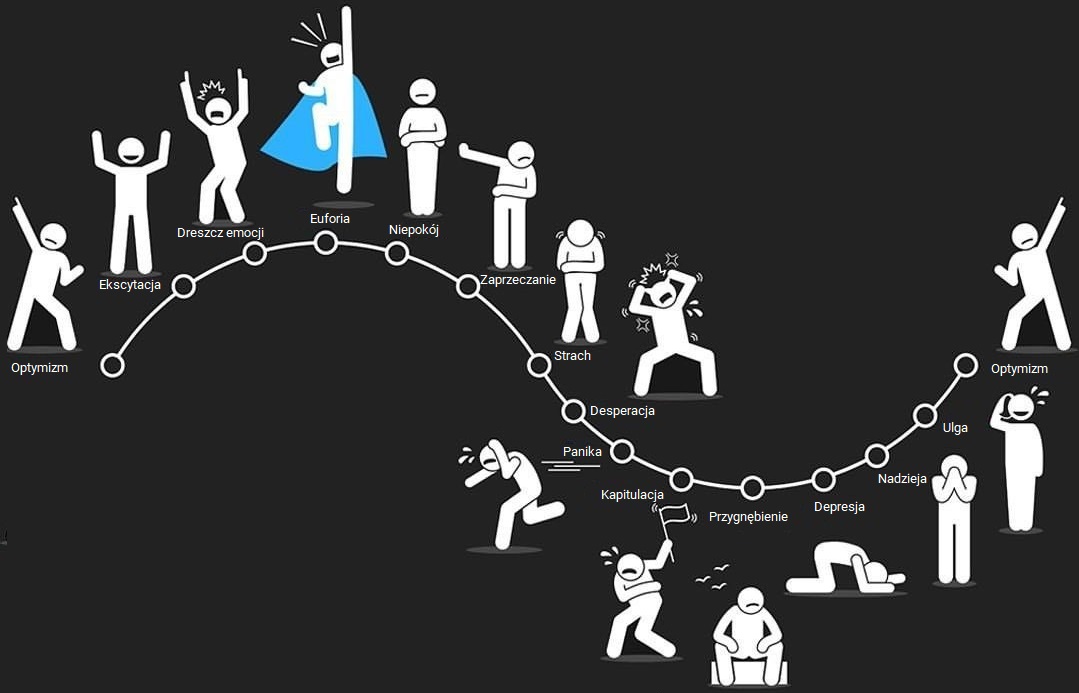

Zdecydowanie najtrudniejszym zadaniem dla „wyznawcy” filozofii FIRE będzie kompletne ograniczenie emocji związanych z „graniem na giełdzie”. Właściwie to nie powinienem tego tak nazywać, bo osoba poważnie podchodząca do FIRE nie powinna „grać” na giełdzie, a zamiast tego powinna na niej inwestować. Między tymi słowami istnieje nie tak subtelna różnica, pokazująca, że inwestor traktuje rynki poważnie, ale „na chłodno” i z dystansem, a „gracz” nie może przeżyć bez sprawdzania stanu portfela i próby odgadnięcia w której fazie „cyklu emocji giełdowych” jesteśmy. Taki cykl przedstawiony jest na poniższym rysunku, który na potrzeby tego wpisu zdecydowałem się przetłumaczyć na język polski:

Dla większości inwestorów indywidualnych giełda stanowi świetne źródło emocji, ale według mnie w długim terminie zarabiają głównie ci, którzy nie emocjonują się nią w ogóle lub znacząco zredukowali radość i smutek związane z odczuwaniem efektów swoich inwestycyjnych decyzji. Jak rozpoznać, że jest się na dobrej drodze do „inwestycyjnego spokoju”? Cena akcji Twojej spółki portfelowej spada o 50%, ale Twoje kryteria są dalej spełnione (albo lampka „kupuj” w Twoim Excelu świeci się jeszcze jaśniej? Nie robisz nic lub ewentualnie dokupujesz akcje tej firmy i to nie dlatego, że mentalnie musisz „uśrednić cenę zakupu”, by na papierze mieć mniejszą stratę, ale dlatego, że jest ona według Ciebie jeszcze większą okazją, niż była w momencie pierwszego zakupu.

To samo odnosi się do inwestowania w indeksy. Cena jednostki Twojego ETF-a rośnie o 100%? Nie cieszysz się specjalnie, ewentualnie zastanawiając czy nie jest zbyt drogi i czy nie wolisz sprzedać jednostek i w zamian zakupić do portfela coś tańszego lub przenieść część środków na obligacje (patrz: rebalancing). Opisuję tu emocje (myśli?), które towarzyszą mi w moim aktywnym inwestowaniu, którego stres praktycznie nie dotyczy (nawet przy dużych spadkach na rynkach akcji) już od paru ładnych lat. Dzięki temu, że posiadam bardzo prosty zestaw kryteriów doboru spółek/ETF-ów do mojego portfela to zawsze wiem, czy coś kupić/zostawić, czy sprzedać i nigdy nie pozwalam swoim emocjom kierować moimi decyzjami inwestycyjnymi.

Niezależnie czy tak jak ja interesujesz się ruchem FIRE i masz na celu przejście na przyspieszoną emeryturę, mam nadzieję, że przechodząc przez opisane w tym artykule kroki, z pewnością wzmocnisz swoją finansowo-inwestycyjną świadomość. Wcielając w życie sugestie, które zawarłem w tym tekście, będziesz na dobrej drodze do stania się młodym emerytem (rentierem) lub po prostu bardziej świadomą i dojrzałą finansowo osobą.

Podsumowanie

Choć merytorycznie i technicznie był to z pewnością jeden z prostszych artykułów na moim blogu, to niesie on w sobie bardzo ważny i niezwykle wyrazisty przekaz. Filozofia FIRE nie jest dla każdego i znacznie łatwiej jest do przyspieszonej emerytury dążyć osobom zdyscyplinowanym i z natury mało emocjonującym się, którzy raczej kalkulują, niż odczuwają, a wiele aspektów życia mają zaplanowane w każdym szczególe.

Z drugiej strony, aby wkroczyć na ścieżkę do finansowej niezależności, wcale nie musimy „przesadzać” i celować w niezależność w wieku 35 lub 40 lat, a zamiast tego możemy wybrać lżejszą wersję, która zakłada emeryturę w wieku 50 lub 55 lat, lub po prostu większe dochody na tej właściwej emeryturze. Choć piszę o tym bardzo często, ale warto wspomnieć raz jeszcze, że prawdziwie istotnym jest zacząć dbać o swoje finanse poprzez możliwie wczesne, jak najbardziej świadome inwestowanie, na którym nasze życie – niezależnie od celów i planów – z pewnością skorzysta.

O moim podejściu do pieniędzy i tym, dlaczego właściwie dążę do FIRE, napisałem we wpisie „Pieniądze nie są celem, celem jest spokój„, który bardzo polecam osobom, którym brakuje motywacji do dążenia do tego samego celu, lub tym, którzy go zwyczajnie nie rozumieją. Zainteresowanych osiąganiem wolności finansowej zachęcam do lektury wpisu „Jak osiągnąć niezależność finansową dzięki zwykłej pracy i inwestowaniu?„, w którym opisałem proces jej osiągania nie tylko dla tych, którzy chcą ją osiągnąć przed czterdziestką.

Mam nadzieję, że wpis czytało się lekko i przyjemnie, a jego treść uważasz za na tyle ciekawą, by zostawić komentarz i rozpocząć kolejną ciekawą dyskusję ze mną lub z innymi czytelnikami.

Zapisz się do mojego newslettera: